Valori estremi e rischi assicurativi

di Anna Maria Fiori

[email protected]

Tradizionalmente rivolta ad ambiti propri dell’ingegneria e delle scienze ambientali (climatologia,

idrologia, geologia), la teoria statistica dei valori estremi ha recentemente conquistato un ruolo di

primo piano nelle discipline attuariali e finanziarie. Alcune fondamentali pubblicazioni apparse

negli Anni Novanta (ad esempio Beirlant, Teugels e Vynckier, 1996; Embrechts, Klüppelberg e

Mikosch, 1997) hanno, infatti, accreditato la convinzione che una metodologia appropriata per

modellare perdite estreme in contesti assicurativi e finanziari sia la stessa che da tempo viene

applicata per valutare l’eccezionalità degli eventi di pioggia intensa (cfr. “La statistica ed il

dissesto idrogeologico” di A. Bodini su SIS-Magazine del 19.04.2010) o i livelli massimi delle

maree in zone soggette a rischio di inondazioni (cfr. “Valori estremi e analisi dei rischi ambientali”

di S. A. Padoan su SIS-Magazine del 13.05.2011). Un contesto privilegiato per illustrare questo

parallelismo riguarda la valutazione dei trattati di riassicurazione.

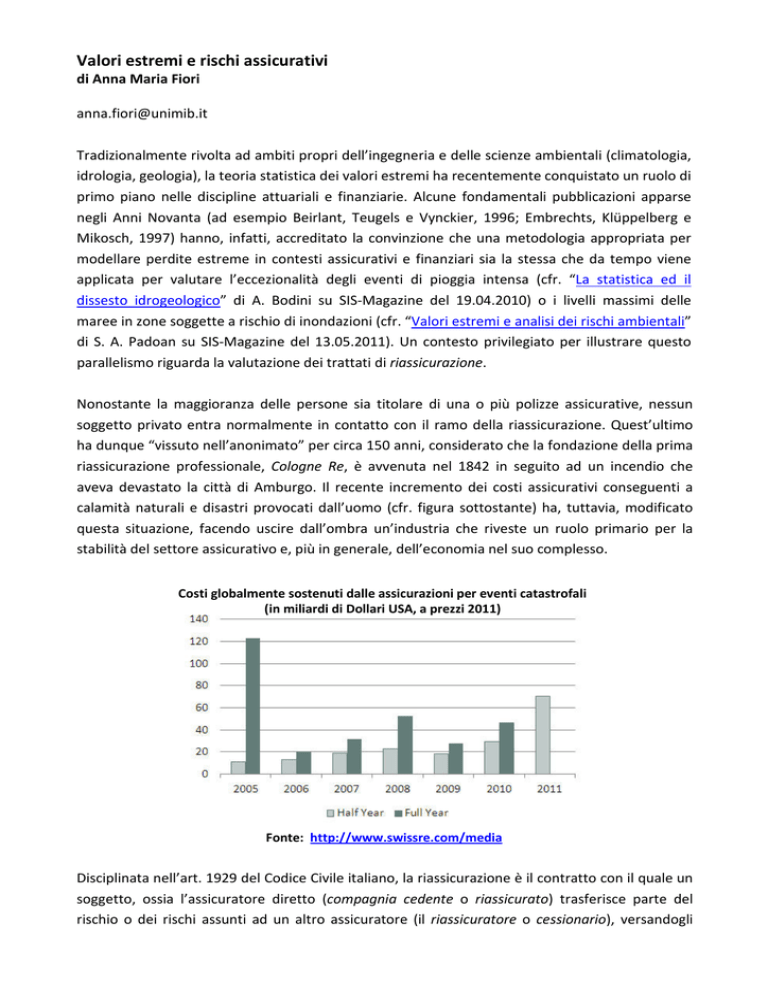

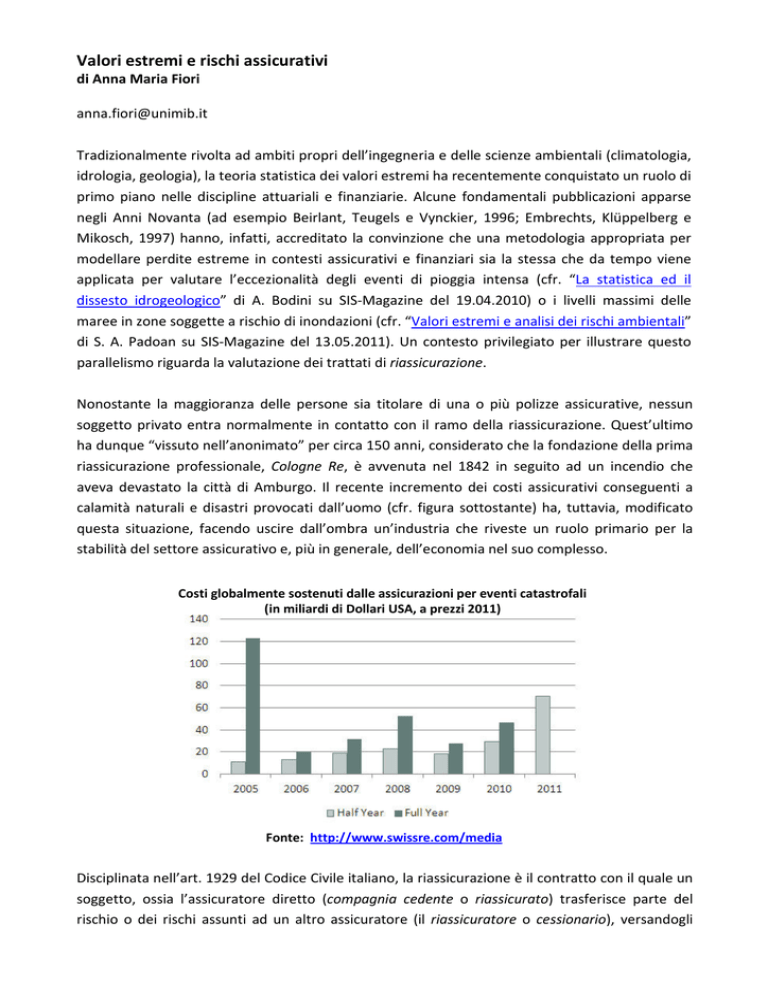

Nonostante la maggioranza delle persone sia titolare di una o più polizze assicurative, nessun

soggetto privato entra normalmente in contatto con il ramo della riassicurazione. Quest’ultimo

ha dunque “vissuto nell’anonimato” per circa 150 anni, considerato che la fondazione della prima

riassicurazione professionale, Cologne Re, è avvenuta nel 1842 in seguito ad un incendio che

aveva devastato la città di Amburgo. Il recente incremento dei costi assicurativi conseguenti a

calamità naturali e disastri provocati dall’uomo (cfr. figura sottostante) ha, tuttavia, modificato

questa situazione, facendo uscire dall’ombra un’industria che riveste un ruolo primario per la

stabilità del settore assicurativo e, più in generale, dell’economia nel suo complesso.

Costi globalmente sostenuti dalle assicurazioni per eventi catastrofali

(in miliardi di Dollari USA, a prezzi 2011)

Fonte: http://www.swissre.com/media

Disciplinata nell’art. 1929 del Codice Civile italiano, la riassicurazione è il contratto con il quale un

soggetto, ossia l’assicuratore diretto (compagnia cedente o riassicurato) trasferisce parte del

rischio o dei rischi assunti ad un altro assicuratore (il riassicuratore o cessionario), versandogli

contestualmente un premio. A questo contratto rimane estraneo l’assicurato principale, che non

ha rapporti diretti con il riassicuratore. Sotto il profilo tecnico-economico, i vantaggi per la

compagnia cedente spaziano da una composizione più equilibrata del portafoglio di rischi

all’ampliamento della capacità di sottoscrizione, alla riduzione del capitale proprio a copertura

dell’attività (come consentito nell’attuale regime di Solvency I1). Sul piano economico-sociale, la

riassicurazione consente di rendere assicurabili rischi che per la loro natura, per le dimensioni o

per l’esposizione a particolari situazioni di casualità (“concentrazione di rischi”, ad esempio

l’incendio di un grattacielo, ed il conseguente cumulo di sinistri) non sarebbero normalmente

assumibili. I principali attori del mercato riassicurativo sono necessariamente società di

dimensioni rilevanti, che diversificano i rischi su base mondiale, avvalendosi frequentemente

della retrocessione ad altre compagnie riassicurative. Munich Re, Swiss Re, Hannover Re,

Berkshire Hathaway e Lloyds sono le prime cinque presenti sul mercato, ordinate in base alla

raccolta premi nel 2009.

Nella pratica, i trattati riassicurativi si distinguono in proporzionali e non proporzionali. La

riassicurazione proporzionale, che prevede una suddivisione pro-quota di responsabilità e premi

tra assicuratore diretto e riassicuratore, è comunemente utilizzata per rischi di “moderata”

entità. A fronte di eventi rari ma potenzialmente in grado di compromettere la solvibilità delle

compagnie cedenti (ad es. un terremoto, un incendio distruttivo…), l’offerta delle società di

riassicurazione si è progressivamente orientata verso soluzioni alternative, sviluppando apposite

coperture di tipo non proporzionale.

Nella riassicurazione non proporzionale per eccesso di sinistro (excess of loss, o XL), l’obbligo di

prestazione del riassicuratore scatta soltanto quando il danno supera un limite monetario D

(priorità) contrattualmente prefissato, cosicché restano in carico all’assicuratore diretto tutti i

risarcimenti di entità non superiore a D. Nella terminologia propria del ramo vita, il limite D è

chiamato livello di ritenzione della compagnia cedente, mentre nel ramo danni – in cui l’entità del

danno da risarcire non è nota in anticipo – si usa di preferenza il termine deducibile. Se si denota

con Y la variabile casuale rappresentativa del danno oggetto di copertura riassicurativa,

l’impegno a carico del riassicuratore in un trattato XL con priorità D si concretizza nel

risarcimento dell’importo (aleatorio):

(Y − D )+

se Y ≤ D

0

=

Y − D se Y > D

Il premio equo Π Y (D ) per questo impegno risarcitorio corrisponde al suo valore atteso

(aspettativa o media), al quale concorre il contributo di due fattori:

Π Y (D ) = Valore medio[(Y − D )+ ] = eY (D) ⋅ FY (D)

1

(1)

Disciplina di vigilanza prudenziale del settore assicurativo europeo, che prescrive dei capitali minimi a garanzia degli

impegni assunti nei confronti degli assicurati.

Il termine FY (D) - funzione di sopravvivenza di Y calcolata in D - rappresenta la probabilità di

osservare un danno eccedente la priorità D contrattualmente prefissata: Prob (Y > D). Il termine

eY (D) – funzione eccesso medio – esprime invece, condizionatamente al verificarsi dell’evento (Y

> D), il valore atteso del corrispondente eccesso di danno (Y – D). Pur non richiedendo la

conoscenza dell’intera distribuzione di probabilità di Y, la (1) presenta un’intrinseca difficoltà di

valutazione in conseguenza della rarità di eventi significativi per il calcolo sia di FY (D) sia di

eY (D) .

Questa considerazione viene di seguito esemplificata su un dataset assicurativo incluso nei

moduli software EVIR ed EVIM, che eseguono analisi statistiche di valori estremi in ambienti,

rispettivamente, R e Matlab. Il dataset dan comprende danni da incendio di entità almeno pari ad

1 milione di Corone danesi (DKK), verificatisi fra il 1980 ed il 1990 e rivalutati ai prezzi del 1985

per tenere conto dell’inflazione del periodo (Fonte: Danish Re). Gli n = 2167 valori del dataset

(figura sottostante) possono intendersi come altrettante realizzazioni campionarie y1,…,yn del

danno globale Y (ad edifici, arredi, oggetti personali… incluse eventuali perdite di profitto) in

conseguenza dell’incendio. In figura è visualizzata un’ipotetica ripartizione del danno fra

assicuratore diretto e riassicuratore in presenza di copertura riassicurativa XL con priorità D = 150

milioni di DKK.

Serie storica “Danish fire losses” (dan), in milioni di DKK (Fonte: Danish Re), con

indicazione degli unici due danni eccedenti un’ipotetica priorità D = 150.

Poiché il campione a disposizione include due sole eccedenze rispetto a 150 (rispettivamente

263,25 e 152,41, visualizzate in figura), una stima intuitiva della funzione eY (D) si ottiene

prendendo la media aritmetica dei due corrispondenti eccessi di danno:

(263,25 − 150) + (152,41 − 150)

= 57,83

2

mentre FY (D) - ovvero la probabilità dell’evento (Y > 150) – può essere approssimata con la sua

frequenza relativa campionaria:

fr (Y > 150) =

2

= 0,00092

2167

Inseriti nella (1), questi risultati consentono un’immediata valutazione empirica del premio equo

di riassicurazione (in milioni di DKK):

ˆ EMP (D ) = e EMP (D) ⋅ FEMP (D) = 0,0534

Π

57,83 0,00092

Chiaramente, l’affidabilità di un calcolo basato su due sole osservazioni campionarie non può che

suscitare qualche perplessità. Peggio ancora: che cosa succederebbe se la compagnia cedente

volesse fissare D ad un livello superiore a 263,25 (ovvero il massimo danno storicamente

accertato)? Semplicemente, la serie storica a disposizione non conterrebbe l’informazione

necessaria per una valutazione puramente empirica del premio di riassicurazione (1).

Una soluzione alternativa per quantificare il premio di questa copertura riassicurativa proviene

dall’analisi statistica dei valori estremi, la cui variante condizionale propone di descrivere la

distribuzione delle “ultime” osservazioni, ovvero quelle superiori ad un’opportuna soglia u

(threshold), tramite un modello parametrico fornito dalla legge di Pareto generalizzata (GP).

Condizionatamente al verificarsi di un sinistro Y eccedente u, la probabilità che l’eccesso di danno

(Y – u) superi un determinato valore y può essere approssimata mediante la funzione di

sopravvivenza:

1

−

y ξ

1 + ξ

β

Gξ , β ( y ) =

y

−

e β

ξ ≠0

ξ =0

dipendente dai due parametri ξ (forma) e β > 0 (scala). Stimati questi ultimi con opportuni

metodi statistici, l’approssimazione GP consente una valutazione parametrica del premio equo

(1) muovendo da un approccio noto come “Peaks-over-Threshold” (POT), per la cui descrizione si

rimanda ai testi segnalati in bibliografia. Le condizioni di validità per questa approssimazione

sono analoghe a quelle richieste nella versione classica della teoria dei valori estremi per l’utilizzo

di una legge GEV – di identico parametro ξ – come distribuzione limite per i massimi campionari

(cfr. Padoan, SIS-Magazine, 2011). Si tratta di condizioni tipicamente soddisfatte dalla

maggioranza delle distribuzioni di uso comune in statistica (dall’esponenziale alla gamma, dalla

normale alla lognormale, dalla Dagum alla Weibull...).

Data la priorità D = 150, il metodo POT fornisce una stima parametrica del premio equo (1) pari a:

ˆ POT (D ) = e POT (D) ⋅ FPOT (D) = 0,0617

Π

152,37 0,000405

un risultato sensibilmente superiore alla precedente valutazione empirica (0,0534). Il confronto

fra le due impostazioni, l’empirica e la parametrica, è stato replicato al variare del deducibile D,

riscontrando le divergenze riportate in tabella:

Deducibile

D

No.

eccedenze

campionarie

(yi > D)

25

Premio equo XL

Valutazione empirica

Valutazione parametrica (POT)

24

0,3416

0,3329

50

7

0,2029

0,1779

100

3

0,1201

0,0918

150

2

0,0534

0,0617

200

1

0,0292

0,0465

300

0

-

0,0310

Premio equo (in milioni DKK) di una copertura riassicurativa XL contro il

rischio di incendio, al variare del deducibile D: confronto fra valutazione

empirica e valutazione parametrica (basata sulla teoria dei valori estremi).

Mentre un approccio puramente empirico diventa meno consigliabile al diminuire del numero di

eccedenze campionarie osservate (e del tutto impraticabile per D > 263,25 = max{y1,…,yn}), il

metodo POT basato sulla teoria dei valori estremi consente una valutazione parametrica della (1)

anche in corrispondenza di D prossimo -o addirittura esterno- al range campionario.

Specificamente rivolta alla modellizzazione di eventi rari, l’analisi statistica dei valori estremi può

fornire un utile supporto quantitativo nella determinazione dei premi di riassicurazione e, più in

generale, nella valutazione probabilistica dei costi associati a rischi estremi o “catastrofali”.

Tuttavia, non potendo per definizione operare su numerosità campionarie elevate, questa

metodologia è soggetta ad ampi margini di incertezza. Analisi di scenario, rivalutazione dei

risultati al variare della soglia prescelta per l’approssimazione GP, prove di stress vanno

necessariamente affiancate alla tecnica di base al fine di consentirne un’applicazione

consapevole e calibrata ai casi concreti.

Per saperne di più

… Sulla riassicurazione:

Swiss Re, The essential guide to reinsurance. http://www.swissre.com/publications/

Romanello, L., Stocco, A. (2011). Assicurazioni vita: rischio, solvibilità e riassicurazione. Seminario

presentato al Dipartimento di Metodi Quantitativi per le Scienze Economiche ed Aziendali,

Università di Milano-Bicocca. Testo della presentazione accessibile da: http://webnuovo.dimequant.unimib.it/~annafiori/filesRA/riassicurazione-romanello-stocco.pptx

… Sull’analisi statistica dei valori estremi e le sue applicazioni finanziarie/assicurative:

Beirlant, J., Teugels, J.L., Vynckier, P. (1996). Practical analysis of extreme values. Leuven

University Press.

Embrechts, P., Klüppelberg, C., Mikosch, T. (1997). Modelling extremal events for insurance and

finance. Springer, Berlin.

Beltrami, D. (2010). L’analisi statistica dei valori estremi: aspetti metodologici ed applicazioni

finanziarie. Tesi di laurea magistrale in Economia e Finanza, Università di Milano-Bicocca.

Zerbinati, F. (2011). La riassicurazione e l’analisi statistica dei valori estremi. Tesi di laurea

magistrale in Economia e Finanza, Università di Milano-Bicocca.

L’autore

Anna Maria Fiori, Dipartimento di Metodi Quantitativi per le Scienze Economiche ed Aziendali,

Università di Milano-Bicocca (anna.fiori_AT_unimib.it)