LEASING PER IMPRESE E

PROFESSIONISTI

I Soggetti economici possono in

alternativa accedere

• 1 alla locazione finanziaria

• 2 al credito bancario

• 3 al credito di fornitura

Inquadramento economico

Il leasing è una tecnica di finanziamento

medio lungo termine con il quale il

finanziatore mette a disposizione dell’impresa

utilizzatrice beni di investimento

Criteri di scelta fra le varie forme di

finanziamento

Il fattore fiscale, spesso sovrastimato, è

solamente una delle componenti che possono

indurre l’impresa utilizzatrice a preferire la

locazione del bene strumentale al suo

acquisto

Fonti di finanziamento per l’impresa e

il professionista

• 1 leasing immobiliare - strumentale automobilistico

• 2 mutuo fondiario (immobili costruiti o da

costruire)

• 3 mutuo chirografario

• 4 credito di fornitura

Nel leasing immobiliare è finanziabile

1. se già edificati : prezzo di acquisto e imposte

2. Se da edificare: costo dell’area, spese di

progettazione, direzione lavori, costi di

costruzione, oneri di diretta imputazione a sensi

della vigente normativa fiscale

Confronto fra leasing mutuo fondiario

e finanziamento chirografo

Inquadramento concettuale

1) Il leasing è un contratto in forza del quale il locatore

acquista o fa costruire un determinato bene

strumentale e ne concede l’uso al conduttore che ne

assume i rischi contro il pagamento di un canone

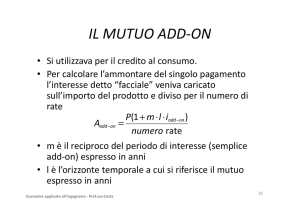

2) Il mutuo è un finanziamento a medio lungo termine

concesso da una banca e garantito da ipoteca di

primo o grado successivo su immobili

3) Il mutuo chirografario è una particolare tipologia di

mutuo non garantita da ipoteca ma da un impegno

del debitore attraverso sottoscrizione cartacea

Differenze fra leasing immobiliare e

mutuo fondiario (nell’importo

finanziabile)

• Leasing: finanziabile oltre il prezzo dell’immobile

anche le imposte di registro e ipocatastali

• Mutuo fondiario: finanziabile esclusivamente

l’80% del valore dell’immobile elevabile al 100%

in presenza di fidejussione bancaria o

assicurativa,di fondi pubblici di garanzia o

consorzi di garanzia, pegno su titoli di Stato,

cessione di crediti verso lo Stato,cessione di

annualità o contributi

Differenze fra leasing e mutuo

fondiario sulla base dell’oggetto del

contratto

• Sono sempre finanziabili immobili finiti, regolari

(catastalmente e urbanisticamente), ovvero da

ristrutturare

• Leasing : sarà redatta una perizia molto

stringente che dovrà attestare anche la congruita

del prezzo di acquisto oltre alla presenza delle

Certificazioni degli impianti e dell’Attestato di

Certificazione Energetica.

• Mutuo fondiario: la perizia accerterà il valore di

riferimento e la regolarità urbanistica e catastale

Confronto fra leasing e mutuo

fondiario

Sulla base della durata:

• Per il leasing la durata non è piu vincolante

• Per il mutuo fondiario di norma è ricompresa

fra 5 e 15 anni

Confronto fra leasing e mutuo

fondiario circa le spese

• Leasing : doppio atto di compravendita (in fase

di acquisto e di riscatto)

• Mutuo: atto di mutuo concomitante alla

compravendita. L’atto di mutuo sconta

l’imposta sostitutiva dello 0,25% sull’importo

mutuato.

Confronto fra leasing strumentale e

prestito chirografario per attrezzature

Leasing per attrezzature strumentali

(acquistabili beni strumentali nuovi o usati

conformi alla vigente normativa in materia di

sicurezza. Nel caso di beni usati la conformità

deve essere attestata da perizia

giurata).Devono avere il requisito della

fungibilità. E’ possibile sopperire alla

mancanza del requisito della fungibilità

qualora il fornitore si impegni a riacquistare o

a ricollocare il bene sul mercato.

segue

Mutuo chirografario: di norma il

finanziamento, della durata massima di 5 anni,

sconta tassi migliori del leasing