DATA: 15 novembre 2005

PAGINA: 0TESTATA: Amministrazione e Finanza

Tecniche

Tesoreria

finanziarie

L’importanza dell’analisi

andamentale nel rapporto

banca-impresa

di Emanuele Facile (*) e Andrea Giacomelli (**)

el nuovo contesto derivante dall’introduzione di Basilea 2 l’analisi dei dati andamentali sta

N

assumendo sempre maggiore importanza ai fini dell’elaborazione dei rating interni. Ne

deriva la necessità per le aziende di monitorare tali indicatori rendendoli parte integrante della

gestione della tesoreria.

L’analisi andamentale

condotta dalle banche

• l’istruttoria di affidamento;

• il monitoraggio dei rapporti creditizi;

• la revisione dei fidi e delle condizioni.

In particolare, nelle fasi di istruttoria e di revisione

le informazioni andamentali vengono integrate con

l’analisi di altre fonti informative, come i dati di bilancio o i piani strategici, che per loro natura sono

disponibili a bassa frequenza (il trimestre o più frequentemente l’anno). Nella fase di monitoraggio

dei rapporti creditizi, invece, viene principalmente

fatto ricorso all’analisi delle informazioni andamentali, in quanto sono l’unico flusso informativo sulla

clientela disponibile per la banca ad alta frequenza

(alcune tipologie di dati andamentali sono disponibili a frequenza giornaliera, altri a frequenza mensile) e in modo continuativo.

Inoltre, i dati andamentali si rivelano particolarmente idonei a supportare i processi di monitoraggio del credito in quanto presentano un forte potere

anticipativo, ovvero la loro analisi permette di individuare preventivamente l’insorgere del deterioramento del merito creditizio delle controparti affidate (early warning). Tale analisi viene condotta principalmente per mezzo di modelli statistici o di apposite griglie, che individuano i valori soglia degli

indicatori andamentali, oltrepassati i quali la controparte viene messa sotto osservazione.

Le informazioni andamentali utilizzate dalle banche

si suddividono in due macro tipologie:

• la prima consiste nei dati a livello aggregato, ottenuti dalla Centrale Rischi, che descrivono l’esposi-

Le informazioni andamentali costituiscono il principale elemento del sistema informativo delle banche;

tradizionalmente la loro analisi supporta diverse fasi del processo del credito, quali:

Note:

(*) Amministratore Delegato - Financial Innovations

(**) Professore a contratto - Università Ca’Foscari di Venezia

Premessa

L’analisi dei dati andamentali, ovvero le informazioni che descrivono lo stato dei rapporti creditizi

(percentuale dell’utilizzato su accordato, scoperti di

conto, insoluti, altri indicatori di bontà del rapporto), è il principale strumento di early warning tradizionalmente utilizzato dalla banca per individuare

preventivamente il deterioramento del merito creditizio dell’azienda nell’ambito del processo di monitoraggio del credito.

In seguito all’introduzione dell’Accordo di Basilea

2, oggi l’analisi andamentale viene anche utilizzata

per integrare i dati di bilancio, i dati geo-settoriali e

le informazioni qualitative sull’impresa nell’elaborazione dei rating interni.

Risulta quindi fondamentale che il monitoraggio

degli indicatori andamentali cominci a diventare

parte integrante della gestione della tesoreria nelle

imprese, in quanto:

• permette all’azienda di ottimizzare lo scambio di

flussi informativi con le banche;

• contribuisce direttamente al presidio del rating

aziendale, con possibili significative implicazioni

anche sulla disponibilità di credito e sul pricing del

denaro;

• consente di individuare le priorità da seguire nel

controllo anticipato della liquidità e dei saldi dei

conti.

60

Amministrazione & Finanza 21/2005

DATA: 15 novembre 2005

PAGINA: 0TESTATA: Amministrazione e Finanza

Tesoreria

Tecniche

finanziarie

zione e il comportamento di un’impresa nei confronti del sistema bancario nel suo complesso;

• la seconda tipologia di informazioni consiste nei

dati interni al singolo Istituto sull’andamento del

rapporto con l’impresa per ogni singola forma tecnica d’impiego.

Dati andamentali a livello aggregato:

la Centrale Rischi

La Centrale Rischi è un sistema informativo sull’indebitamento della clientela delle banche e degli intermediari finanziari vigilati dalla Banca d’Italia. Attraverso il servizio centralizzato dei rischi la Banca d’Italia fornisce agli intermediari partecipanti un’informativa utile, anche se non esaustiva, per la valutazione del merito di credito della clientela e in generale,

per l’analisi e la gestione del rischio di credito.

Gli intermediari partecipanti comunicano mensilmente alla Banca d’Italia informazioni sulla loro

clientela e ricevono, con la medesima periodicità

con cui sono raccolte, informazioni sulla posizione

debitoria verso il sistema creditizio dei nominativi

segnalati e dei soggetti a questi collegati. Ricevono,

inoltre, informazioni aggregate riferite a categorie

di clienti. Gli intermediari possono interrogare la

Centrale Rischi per chiedere informazioni su soggetti che essi non segnalano, a condizione che le richieste siano avanzate per finalità connesse con

l’assunzione e la gestione del rischio di credito.

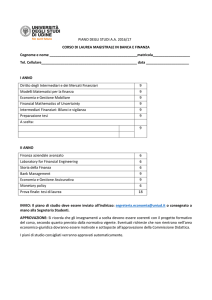

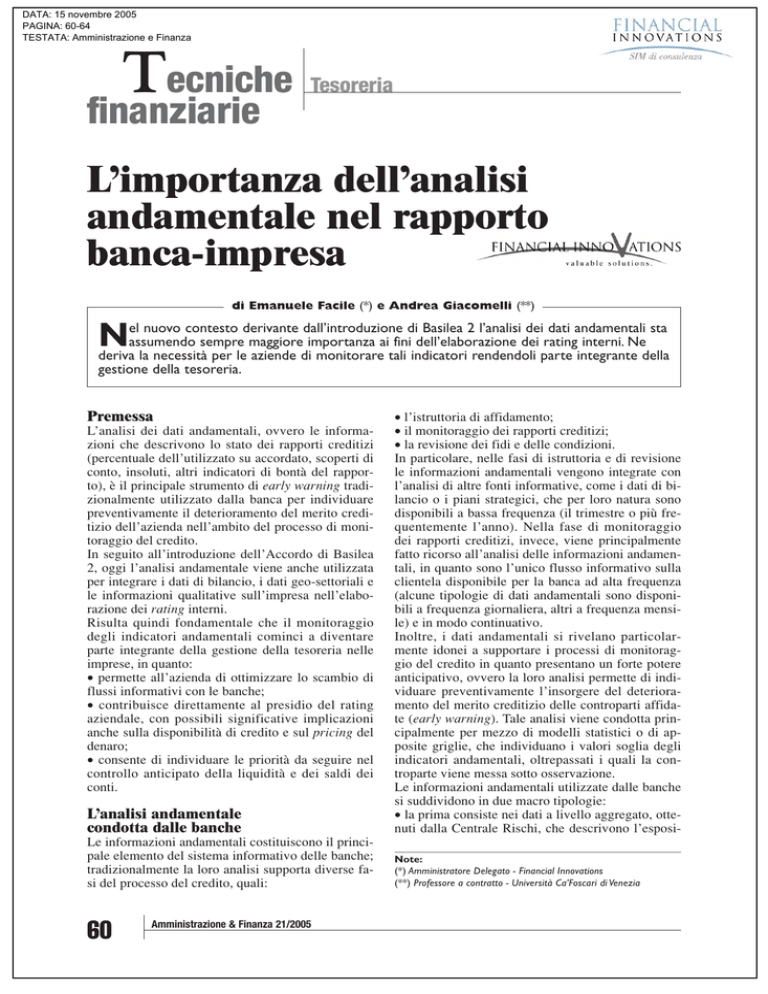

Le posizioni individuali di rischio sono rappresentate nella Centrale Rischi sulla base di un modello

articolato in cinque sezioni, ognuna delle quali viene a sua volta ripartita in categorie di censimento,

ovvero raggruppamenti di posizioni di rischio omogenee individuati sulla base delle caratteristiche

delle operazioni censite. Nella Tavola 1 vengono riportate le sezioni e le categorie di censimento della

Centrale Rischi, indicando per ognuna di esse le più

comuni forme tecniche di finanziamento che vi sono attribuite.

Per ogni categoria di censimento, inoltre, le posizioni di rischio sono ulteriormente classificate in

funzione di un’ampia serie di qualificatori - le variabili di classificazione - che consentono di fornire

una descrizione più completa delle caratteristiche e

della rischiosità delle operazioni in essere (attualmente lo schema di rappresentazione delle informazioni prevede le seguenti 11 variabili di classificazione: nozione, localizzazione, durata originaria,

durata residua, divisa, import-export, tipo attività,

censito collegato, stato del rapporto, tipo garanzia,

fenomeno correlato). In particolare, mediante la variabile di classificazione stato del rapporto, la Cen-

trale Rischi rileva informazioni qualitative sulla situazione debitoria della clientela nel momento in

cui si verifica un cambiamento di stato (status). In

particolare viene rilevato il passaggio dei crediti a

sofferenza, la ristrutturazione del credito, nonché la

regolarizzazione di posizioni in precedenza segnalate a sofferenza o oggetto di ristrutturazione. Gli

intermediari sono tenuti a segnalare tali informazioni entro i tre giorni lavorativi successivi a quello in

cui i competenti organi aziendali abbiano accertato

lo stato di sofferenza del cliente, approvato la ristrutturazione del credito ovvero preso atto del venir meno della situazione di patologia.

Infine, lo schema di rappresentazione delle informazioni della Centrale Rischi prevede diverse tipologie di importi per descrivere le singole operazioni

oggetto di censimento. Tali tipologie vengono denominate classi di dati e attualmente ne sono previste

8: accordato, accordato operativo, utilizzato, saldo

medio, valore garanzia, importo garantito, valore

intrinseco e altri importi. Gli importi da segnalare

nelle classi di dati sono espressi in unità di euro. Gli

importi denominati in divisa estera sono convertiti

in euro sulla base del tasso di cambio a pronti alla

data di riferimento della segnalazione.

La posizione globale di rischio viene determinata

per ciascun soggetto sommando le segnalazioni

inoltrate a suo nome dagli intermediari. L’aggregazione viene operata distintamente per ognuna delle

categorie di censimento, per ciascuna variabile di

classificazione e per ogni classe di dati prevista dallo schema segnaletico.

Inoltre, per ciascun nominativo segnalato, il flusso

di ritorno contiene ulteriori informazioni ritenute

utili per la valutazione e il controllo della rischiosità della clientela, concernenti, tra l’altro, l’ammontare degli sconfinamenti e dei margini disponibili calcolati per ciascuna categoria di censimento e

variabile di classificazione, il numero degli intermediari segnalanti e in particolare, di quelli che segnalano il soggetto a sofferenza, il numero delle richieste di prima informazione pervenute negli ultimi sei mesi e motivate dall’avvio di un’istruttoria

propedeutica all’instaurazione di un rapporto di natura creditizia. Oltre alla posizione globale di rischio nei confronti di tutti gli intermediari, viene

evidenziata, per ciascun soggetto segnalato, la posizione globale di rischio nei confronti degli intermediari finanziari e del gruppo creditizio di appartenenza dell’intermediario segnalante.

Dati andamentali interni al singolo Istituto

I dati andamentali interni permettono di completare

Amministrazione & Finanza 21/2005

61

DATA: 15 novembre 2005

PAGINA: 0TESTATA: Amministrazione e Finanza

Tecniche

Tesoreria

finanziarie

sotto diversi aspetti l’informazione fornita dalla

Centrale Rischi.

Innanzitutto, consentono di ottenere un maggior

dettaglio informativo rispetto agli schemi standard

della Centrale Rischi, in quanto contengono sia i

dati riferiti ai singoli contratti per ogni specifica

forma tecnica che le informazioni relative al dettaglio della movimentazione dei singoli conti.

Inoltre sono generalmente rilevati a frequenza giornaliera e permettono quindi di analizzare infra-mensilmente il comportamento delle imprese affidate.

Infine, i dati andamentali interni sono generalmente

disponibili in tempo reale, mentre i dati aggregati

della Centrale Rischi sono disponibili solo con un

ritardo mensile, dovendo attendere per i flussi di ritorno le elaborazioni della Banca d’Italia. Gli andamentali interni permettono quindi un più tempestivo monitoraggio della clientela.

Per mezzo dei dati interni, quindi, è possibile costruire tutta una serie di indicatori andamentali che permettono di discriminare ulteriormente la dinamica

del merito creditizio delle controparti rispetto alle

Tavola 1 – Modello di rappresentazione delle informazioni della Centrale Rischi

Sezioni

Crediti per cassa

Categorie di censimento

Esempi di forme tecniche

Rischi autoliquidanti

anticipo per operazioni di factoring, anticipo s.b.f., anticipo su fatture,

altri anticipi su effetti e documenti rappresentativi di crediti commerciali, sconto di portafoglio commerciale e finanziario indiretto, anticipo all’esportazione, prefinanziamenti di mutuo

Rischi a scadenza

anticipazioni attive, anticipi su crediti futuri connessi con operazioni

di factoring, aperture di credito in c/c dalle quali l’intermediario può

recedere prima della scadenza contrattuale solo per giusta causa, leasing, mutui, sconto di portafoglio finanziario diretto, prestiti personali, prestiti subordinati, pronti contro termine e riporti attivi

Rischi a revoca

aperture di credito in conto corrente concesse per elasticità di cassa,

insoluti

Finanziamenti a procedura concorsuale

e altri finanziamenti particolari

Sofferenze

Crediti di firma

Operazioni di natura commerciale

Accettazioni, impegni di pagamento, crediti documentari, avalli, fideiussioni, altre garanzie rilasciate dagli intermediari

Operazioni di natura finanziaria

Accettazioni, impegni di pagamento, crediti documentari, avalli, fideiussioni, altre garanzie rilasciate dagli intermediari

Garanzie ricevute

garanzie reali, garanzie personali di prima istanza, garanzie personali

di seconda istanza

Derivati finanziari

Swaps, Fras, Opzioni OTC

Sezione informativa

operazioni effettuate per conto di terzi

crediti per cassa: operazioni in pool azienda capofila

crediti per cassa: operazioni in pool - altra azienda partecipante

crediti per cassa: operazioni in pool totale

crediti acquisiti da clientela diversa da intermediari - debitori ceduti

rischi autoliquidanti - crediti scaduti

sofferenze - crediti passati a perdita

crediti ceduti a terzi

62

Amministrazione & Finanza 21/2005

DATA: 15 novembre 2005

PAGINA: 0TESTATA: Amministrazione e Finanza

Tesoreria

Tecniche

finanziarie

informazioni aggregate della Centrale Rischi; attraverso tali indicatori risulta infatti possibile cogliere

eventuali trend e/o comportamenti che a livello di

variabili aggregate non sarebbe possibile individuare.

Le indicazioni derivanti dall’analisi dei dati andamentali interni, comunque, vengono sempre confrontate e, al limite, corrette con le indicazioni di sistema derivanti dalla Centrale Rischi. In alcuni casi,

infatti, l’interpretazione dei dati interni potrebbe

differenziarsi significativamente da quella dei dati

aggregati, in virtù di comportamenti particolari di

un’impresa nei confronti di una determinata banca.

porti banca - impresa, in quanto costituiscono la

principale fonte di aggiornamento dei rating stessi.

Il monitoraggio dei dati andamentali

da parte delle imprese

La gestione della tesoreria dell’impresa, nella sua

configurazione essenziale, ha l’obiettivo di ottimizzare i flussi di incasso e di pagamento con clienti e

fornitori, di provvedere per quanto possibile anticipatamente alla copertura dei fabbisogni finanziari

mediante il reperimento di capitale di debito e di

gestire i rapporti operativi con le banche. La tesoreria, quindi, deve gestire il rischio

di liquidità, che si configura come

L’analisi andamentale

Una corretta ed attenta

il rischio che l’impresa non riesca

nell’elaborazione dei rating

gestione della tesoreria

a far fronte ai propri impegni di

interni previsti dall’accordo

rafforza la posizione

pagamento, a seguito dell’impossidi Basilea 2

dell’impresa nei

bilità di coprire lo sbilancio nei

Come si è detto precedentemente, i

confronti delle banche

flussi finanziari aziendali mediante

dati andamentali presentano un

consentendo di

il ricorso al capitale di debito.

forte potere anticipativo, ovvero la

individuare in tempo

La composizione del debito finanloro analisi permette di individuare

situazioni di potenziale

ziario nelle aziende italiane vede

preventivamente l’insorgere del

crisi di liquidità

ancora una netta prevalenza della

deterioramento del merito creditie predisponendo

componente a breve termine, costizio delle controparti affidate. Per

adeguate soluzioni.

tuita da linee di credito (scoperto

questa loro caratteristica oggi i dati

di conto corrente, anticipi sbf e anandamentali vengono impiegati,

ticipi fatture, anticipi export ed import) revocabili

parallelamente al loro tradizionale utilizzo nei sistein qualsiasi momento da parte della banca. Analoga

mi di early warning, anche per l’assegnazione dei

è la questione in riferimento ad alcuni finanziamenrating interni previsti dall’Accordo di Basilea 2.

ti con scadenza a medio lungo termine che lasciano

I rating interni sono finalizzati a quantificare il mealla banca la facoltà di richiedere all’impresa l’antirito creditizio di un’impresa attraverso la misura

cipato rimborso, al verificarsi di determinati eventi.

della probabilità di default (1). Data la complessità

L’impresa potrebbe quindi trovarsi improvvisamendi tale misurazione, nell’attribuzione dei rating è

te a non avere più a disposizione le linee di affidanecessario analizzare congiuntamente diverse tipomento a breve su cui contava per coprire lo sbilanlogie di informazioni che si considerano tra loro

cio dei flussi finanziari aziendali. La rilevanza del

complementari. In particolare, la best practice nelle

rischio di liquidità è accresciuta dal suo spesso imbanche italiane prevede l’analisi di quattro principrovviso manifestarsi, soprattutto quando l’azione

pali tipologie di fonti informative:

scatenante è di un interlocutore esterno quale la

• dati di bilancio;

banca, e dai rilevanti effetti «domino» che innesca.

• dati andamentali (sia interni che di Centrale Rischi);

La crisi di liquidità mette l’azienda in posizione di

• dati geo-settoriali;

debolezza nei confronti di tutto il sistema bancario,

• informazioni qualitative sull’azienda.

del sistema dei fornitori e dei dipendenti, e può

Tra queste fonti informative, i dati andamentali sono

mettere a rischio la continuità aziendale anche in sigli unici disponibili in modo sistematico ad alta fretuazioni industrialmente sane. Velocità di manifequenza e rappresentano quindi l’informazione necesstazione ed effetto «domino» sono accresciuti dal

saria per poter aggiornare i rating su base continuativa.

tipico comportamento di natura imitativa delle banDa questa considerazione deriva la grande imporche, che in molte situazioni tendono a seguire nei

tanza che tali dati assumono nel nuovo contesto derivante dall’introduzione di Basilea 2.

Infatti, poiché i processi gestionali delle banche saNota:

ranno fondati sul rating e sul suo costante monito(1) Per approfondimenti, si veda degli stessi autori «Basilea 2: coraggio, i dati andamentali diverranno ancor più di

noscere il «fornitore» banca e prepararsi al nuovo rapporto» in

Amministrazione & Finanza 9/2005).

prima un elemento fondamentale alla base dei rapAmministrazione & Finanza 21/2005

63

DATA: 15 novembre 2005

PAGINA: 0TESTATA: Amministrazione e Finanza

Tecniche

Tesoreria

finanziarie

comportamenti la prima banca che revoca le linee

di affidamento o che chiede all’azienda il rimborso

del debito in essere. Questo tipo di decisioni da parte delle banche si basa in misura considerevole sugli indicatori andamentali. L’importanza di questi

indicatori è pertanto particolarmente elevata, sia per

il possibile impatto sul rischio di liquidità, come

esposto precedentemente, che per l’attribuzione del

rating: tali indicatori devono quindi essere considerati dalle imprese con la stessa attenzione rivolta ai

dati di bilancio. La tesoreria aziendale nella media e

piccola impresa è spesso trascurata, e non è raro riscontrare situazioni come:

• frequenti scoperti di c/c oltre il limite di fido;

• presenza di saldi negativi di c/c presso alcune

banche con contemporanea presenza di liquidità

presso altre;

• assenza di qualunque forma di previsione anche

solo di qualche giorno sullo sbilancio tra flussi in

entrata ed in uscita;

• informazioni non aggiornate sui fidi effettivamente attivabili (ricevute bancarie o fatture ancora disponibili per l’anticipo);

• rilevazione solo al momento del pagamento dell’insufficienza dei fondi disponibili;

• elevato utilizzo e contemporanea bassa movimentazione di alcuni conti, con permanenza costante a livelli di utilizzo molto elevati rispetto all’affidamento;

• assenza di monitoraggio per singola banca sulla

storia della quota di insoluti di effetti presentati all’incasso.

64

Amministrazione & Finanza 21/2005

Questo tipo di carenze hanno diretto impatto sul peggioramento degli indicatori andamentali. Anche aziende con struttura finanziaria solida potrebbero trovarsi

ad avere indicatori andamentali non positivi, con la

conseguenza che la banca potrebbe avere percezione

di una situazione di rischio diversa da quella reale.

La rilevanza dei dati andamentali rafforza l’opportunità di adottare strumenti informativi di tesoreria

finalizzati ad evitare le su esposte situazioni anomale nei rapporti bancari, ad individuare in anticipo situazioni di potenziale crisi di liquidità e perfino a

monitorare gli indicatori andamentali in modo continuativo e sistematico.

L’impresa, con il supporto di un adeguato strumento informativo di tesoreria, può essere in grado di

conoscere e replicare con anticipo i dati andamentali utilizzati dalla banca, e quindi di anticipare le

possibili reazioni predisponendo adeguate informazioni e/o azioni di manovra finanziaria.

Anche in situazioni finanziarie non critiche il monitoraggio degli indicatori andamentali dovrebbe diventare parte integrante della gestione della tesoreria nelle imprese, in quanto:

• permette all’azienda di ottimizzare lo scambio di

flussi informativi con le banche;

• contribuisce direttamente al presidio del rating

aziendale, con possibili significative implicazioni

anche sulla disponibilità di credito e sul pricing del

denaro;

• consente di individuare le priorità da seguire nel

controllo anticipato della liquidità e dei saldi dei conti.