Corso di Laurea:

Numero di Matricola:

Esame del 14 gennaio 2016

Tempo consentito: 120 minuti

Corso di Finanza

Professor Paolo Vitale

Anno Accademico 2014-5

UdA, Scuola d’Economia

Domanda 1 [3 punti].

Solo le condizioni 1. e 2. sono richieste. Una terza condizione è che il costo opportunità del capitale sia

maggiore del tasso di crescita dei dividendi.

Domanda 2 [6 punti].

1. E(r p ) = (0.4 × 5%) + (0.6 × 20%) = 14% per anno, mentre σp = 0.6 × 30% = 18% per anno.

2. Si consideri la seguente Tabella,

Proporzione

Investimento

Titolo

T-Bills

Titolo A 0.6 × 25%

Titolo B 0.6 × 50%

Titolo C 0.6 × 25%

= 40%

= 15%

= 30%

= 15%

3. I due rapporti di Sharpe sono uguali,

S1 =

20 − 5

= 0.5,

30

Sp =

14 − 5

= 0.5.

18

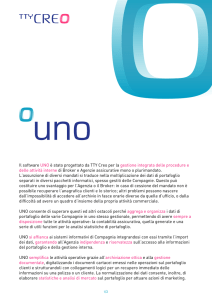

4. Si consideri Figura 1.

E

fondo

0.20

cliente

0.14

0.05

0

pendenza= 12

0.18

0.3

σ

Figura 1: Capital Market Line nella Domanda 2.

Soluzioni dell’Esame del 14 gennaio 2016

Corso di Finanza

Domanda 3 [9 punti].

1. Il prezzo del titolo è:

B

=

8

0.10

=

80 [1 − 0.6209] +

=

30.3263 + 62.0921 = 92.4184.

1

1−

(1 + 0.10)5

+

100

(1 + 0.10)5

100

1.61051

2. La durata è

8

8

8

1

8

108

×2+

×3+

×5 ,

×1+

×4+

92.4184 1 + 0.1

(1 + 0.1)2

(1 + 0.1)3

(1 + 0.1)5

(1 + 0.1)4

cioè

1

7.2727 × 1 + 6.6116 × 2 + 6.0105 × 3 + 5.4641 × 4 + 67.0595 × 5

92.4184

!

= 395.68813/92.4184 = 4.2814.

La durata modificata è quindi

MD =

4.266

= 3.8922.

(1 + 0.1)

3. La variazione del prezzo è quindi stimata in

∆ B = − B MD ∆y,

dove y è il tasso di interesse. Cosı̀

∆ B = − 92.4184 × 3.8922 × 0.001 = − 3.5971.

4. Se il tasso di rendimento è pari a 11%, il prezzo effettivo del titolo diventa

8

100

1

B =

1−

+

5

0.11

(1 + 0.11)

(1 + 0.11)5

100

1.68506

=

72.7272 [1 − 0.5935] +

=

29.5671 + 59.3451 = 88.9122.

Cosı̀ la riduzione effettiva del prezzo dell’obbligazione è 3.5062. La misura di convessità consente di tener conto della curvatura della relazione tra prezzo dell’obbligazione e tasso di interesse e

di correggere quindi l’errore commesso impiegando la durata modificata, che come noto tende a

sovrastimare la variazione del prezzo del titolo indotto dall’aumento del tasso di interesse.

Domanda 4 [6 punti].

Si osservi come i rendimenti in eccesso cumulati saltino verso l’alto (il basso) in corrispondenza (cioè nel

giorno 0 nel grafico) di sorprese positive (negative) per gli annunci sui guadagni di imprese quotate in

borsa. Tale fenomeno è coerente con la nozione di efficienza in forma semi-forte di efficienza di mercato

poiché indica come gli operatori di mercato rapidamente processino nuove informazioni sui fondamentali

delle imprese.

D’altra parte osserviamo che i rendimenti cumulati continuano ad aumentare (diminuire) nei giorni successivi all’annuncio sui guadagni, suggerendo che il mercato non processa immediatamente tutta la nuova

Soluzioni dell’Esame del 14 gennaio 2016

Corso di Finanza

informazione contenuta negli annunci di guadagno. Questo fenomeno contrasta con la nozione di efficienza in forma semi-forte di mercato perché è possibile prevedere che a seguito di una sopresa positiva

(negativa) i prezzi azionari siano destinati ad aumentare (diminuire) e quindi esiste una opportunità di

arbitraggio.

Domanda 5 [6 punti].

Una put europea non può essere esercitata anticipatamente. Ciò sta a significare che il seguente limite

inferiore per il prezzo dell’opzione deve essere rispettato:

p > X e −r ( T − t ) − St ,

dove X è il prezzo di esercizio, r è il tasso di interesse a capitalizzazione continua per il periodo di validità

del contratto espresso in base annua, T è la scadenza, in anni, del contratto stesso e St è il prezzo corrente

del titolo sottostante. In proposito vedi la discussione sui limiti inferiori e superiori per i prezzi dei contratti

opzionari proposta negli appunti delle lezioni, Nuova-Finanza12-Handout.pdf.

1

Poiché 2.5 è minore di 50e−0.06× 12 − 47 è possibile costruire un portafoglio di arbitraggio. In particolare, se

p < X e−r(T −t) − St , allora p + ST < X e−r(T −t) . Conviene quindi acquistare il portafoglio corrispondente

al lato sinistro della diseguaglianza (la put più il titolo sottostante) e vendere il portafoglio corrispondente

al lato destro (il titolo privo di rischio). Nella Tabella seguente si descrive un portafoglio di arbitraggio e i

cash flou che genera:

CASH FLOWS

Investimento

Acquisto put + titolo

1

Prendo a prestito 50e−0.06× 12

TOTALE

Adesso

A scadenza

-2.5 - 47

1

50e−0.06× 12

max{50, ST }

-50

1

50e−0.06× 12 − 49.5 > 0

max{0, ST − 50}