Università Bocconi a.a. 2013-14

30264 Scienza delle Finanze – CLEAM

Classe 4

Le imposte

p

indirette

Alberto Zanardi

Italia: imposte indirette

Gettito delle imposte indirette erariali nel 2011

Imposte indirette erariali

Imposte

indirette erariali

Imposte sugli affari

di cui:

Iva

Iva

Registro, bollo e sostitutiva

Assicurazioni

p

p

Imposte sulla produzione

di cui:

Oli minerali

Gas metano

Energia elettrica

Monopoli e lotto

Tabacchi

Lotto e lotterie

Altre imposte indirette

Irap Imposta regionale sulle attività produttive *

gettito mln euro

188 2

188.2

137.0

%

100 0

100.0

72.8

115.6

10.1

3.0

26.1

13.9

20.3

4.6

1.2

23.2

10.4

12.8

1.9

33.0

12.3

1.0

* I di tt

* Indiretta secondo la classificazione di contabilità nazionale

d l l ifi i

di

t bilità

i

l

2

Imposte indirette

Imposte generali

Colpiscono tutti i beni e servizi

scambiati

Imposte speciali (accise)

Colpiscono specifici beni e servizi

(esempio: imposte di fabbricazione e

imposte di consumo)

Imposte sul valore pieno

Imposte sul valore aggiunto

Colpiscono l’intero valore del bene

scambiato

Colpiscono l’incremento di valore che

si genera in un particolare stadio della

produzione o della distribuzione

Imposte monofase sul valore

pieno

Imposte plurifase sul valore pieno

(cumulativa)

Colpiscono l’intero valore del bene in un

singolo stadio del processo produttivo

(esempio: retail tax negli Stati USA)

Colpiscono l’intero valore del bene in tutti

gli stadi del processo produttivo

(esempio: IGE)

Metodo imposta da imposta

Imposta da versare:

Ti=tiVi-tjAi

Imposte plurifase sul

valore aggiunto

(non cumulativa)

Colpiscono l’incremento di

valore in tutti gli stadi del

processo produttivo

Metodo base da base

Imposta da versare:

Ti=ti(Vi-Ai)

IVA a debito IVA a credito

3

Imposte generali sulle vendite

Imposte generali sulle vendite

Sottopongono a tassazione la totalità degli scambi di merci e

delle prestazioni di servizi → imposte ad valorem

Esempio: se distinguiamo 3 fasi nel ciclo economico di un

bene:

– produzione

valore del bene=valore aggiunto = a

– vendita all

all’ingrosso

ingrosso valore del bene

bene=a

a + b valore aggiunto = b

– vendita al dettaglio valore del bene=a + b + c valore aggiunto = c

In assenza di imposte il prezzo finale del bene è:

p = a+b+c

4

Imposta sul valore pieno

Colpisce l’intero valore del bene (o servizio) scambiato

a

a.

Imposta monofase sul

s l valore

alo e pieno

• Si applica in una sola fase del processo di produzione e distribuzione

delle merci

•

In pratica il prelievo può realizzarsi:

•

•

•

•

al momento della produzione (minori costi amministrativi ma minore trasparenza nel

prelievo)

al momento della vendita all’ingrosso

all ingrosso

al momento della vendita al dettaglio

Esempio:

p Imposta

p

monofase al dettaglio

g di aliquota

q

td

• Imposta = gettito = (a+b+c) td

• prezzo finale è: p = (a+b+c)(1+td)

Nell caso di un’imposta

N

’i

t monofase:

f

– il gettito dipende dalla fase di applicazione (a parità di aliquota, il carico

fiscale si riduce se imposta applicata prima)

l aliquota è generalmente elevata

– per esigenze di gettito l’aliquota

– l’imposta è molto vulnerabile a fenomeni di evasione (aliquota elevata,

una sola fase tassata)

5

Imposta sul valore pieno

b.

Imposta plurifase (cumulativa o a cascata) sul valore pieno

• Colpisce il valore pieno del bene in tutte le fasi del suo processo di

produzione e distribuzione (in

p

( termini macroeconomici: fatturato))

produzione

ingrosso

dettaglio

t1 a

t2 (a + b)

t3 (a + b + c)

–

Imposta = t1 a +t2 (a + b)+t3 (a + b + c)

•

Con aliquota uniforme tc

• Imposta

Imposta= tc [a

[a+(a+b)+(a+b+c)]

(a b) (a b c)]

• p = (a+b+c)+tc [a+(a+b)+(a+b+c)]

Prima del 1973 in Italia: IGE ((imposta

p

generale

g

sull’entrata))

Con un’imposta plurifase sul valore pieno:

– un dato livello di gettito può essere ottenuto con aliquote più basse si

riducono gli incentivi all

all’evasione

evasione

– il prezzo finale (e l’imposta complessiva) dipende dal numero di scambi che

caratterizzano il ciclo economico del bene

• il carico fiscale è minimizzato se l’impresa è integrata verticalmente

distorsioni sulle scelte tecnologiche dell’impresa

dell impresa (non

(non-neutralità)

neutralità)

6

Imposta plurifase sul valore pieno e

integrazione

g

verticale

Immaginiamo che, per gli stessi valori aggiunti, le fasi di ingrosso e

dettaglio siano incorporati in un

un’unica

unica fase

Produzione

ingrosso

g

e dettaglio

g

tc a

tc ((a+b+c))

– Il carico fiscale complessivo e il prezzo sono rispettivamente:

T= tc a+ tc (a+b+c)=

T

( b ) tc [2a+b+c]

[2 b ]

P=(a+b+c)+ tc [2a+b+c]

inferiori ai precedenti per l’importo tc (a + b)

Ma il valore economico del bene non è cambiato violazione del

principio di neutralità

7

Imposta plurifase sul valore aggiunto (Iva)

Colpisce tutte le fasi del processo di produzione e distribuzione ma in

ogni fase il solo incremento di valore realizzato (in termini macro:

valore dei beni prodotti) neutralità rispetto alle scelte di integrazione

verticale

Due metodi di applicazione

1) Metodo base da base

I ognii fase

In

f

l’aliquota

l’ li

t sii applica

li alla

ll differenza

diff

ttra il valore

l

d

delle

ll

vendite e il valore degli acquisti

• L’i

L’imposta

t da

d versare dall’impresa

d ll’i

i è data

d t da:

d

Ti = ti (Vi-Ai)

Vi = valore delle vendite dell’impresa i

Ai = valore degli acquisti della medesima impresa i

ti = aliquota sulla fase i

8

Iva: metodo base da base

Valore del

bene

IVA da

versare

Prezzo (lordo)

del bene

Produzione

a

t1 [a

[a-0]=

0] t1 a

a+t1 a

a=a(1+t

a(1+t1)

Ingrosso

a+b

t2 [a+b-a]= t2 b

a+b+t1 a+t2 b

Dettaglio

g

a+b+c

t3 [[a+b+c-a-b]=

] t3 c

a+b+c+t1 a+ t2 b+ t3 c

T = t1 a + t2 b + t3 c

P = a+b+c+ t1 a + t2 b + t3 c

Il p

prezzo finale del bene e il carico fiscale dipendono

p

dalle aliquote

q

applicate

pp

in tutte le fasi e da quanto valore aggiunto si è in queste generato

Se t1=t2=t3=t (aliquote uniformi) il prezzo finale è p=(a+b+c)(1+t)

indipendentemente dal valore aggiunto generato in ciascuna fase

Problema: non è possibile ricostruire T senza avere informazioni dettagliate

sull’articolazione del p

processo di p

produzione e distribuzione ((mancanza di

trasparenza)

9

Iva: metodo imposta da imposta

2) Metodo imposta da imposta

In ogni fase ll’imposta

imposta da versare è calcolata come differenza tra

l’imposta sull’intero valore delle vendite e l’imposta

sull’intero valore degli acquisti

tj = aliquota sugli acquisti

• L’imposta da versare dall’impresa i è data da:

Ti = tiVi – tjAi

imposta incassata sulle vendite

(Iva a debito)

imposta pagata sugli acquisti

((Iva a credito))

10

Iva: metodo imposta da imposta

Valore del

bene

IVA a

DEBITO

IVA a

CREDITO

IVA da

VERSARE

Prezzo (lordo)

del bene

Produzione

a

t1 a

0

t1 a-0

a+t1a=a ((1+t1)

Ingrosso

a+b

t2 (a+b)

t1 a

t2 (a+b)-t1 a

(a+b) (1+t2)

Dettaglio

a+b+c

t3 (a+b+c)

t2 (a+b)

t3 (a+b+c)-t2 (a+b)

(a+b+c) (1+t3)

T = t1a + t2(a+b) - t1a + t3(a+b+c) - t2(a+b) = t3(a+b+c)

P = (a+b+c)(1+t3)

Grazie al meccanismo del rimborso tra una fase e l’altra:

l altra:

l’imposta totale versata è commisurata al valore complessivo del

bene (indipendentemente da come si è formato nelle varie fasi) ed è

parii all’imposta

ll’i

t pagata

t dall’acquirente

d ll’

i

t finale

fi l

solo l’aliquota applicata nell’ultima fase è rilevante per la

determinazione del prezzo finale e del carico fiscale

11

Iva imposta da imposta: esempio

Prezzo netto Iva

Acquisti

Acciaio

Altre componenti

Lavoro

Vendite

Automobili

Iva da versare

Iva 10%

100

500

400

1300

(costi 1000 profitti 300)

Prezzo lordo Iva

- 10

- 50

110

550

+ 130

1430

70

In questo caso,

caso essendo ll’aliquota

aliquota unica coincidenza con metodo base

da base:

70 = 10% * [1300 – (500 + 100)] = 10% * 700

Inoltre: valore aggiunto coincide con salari + profitti = 400 + 300

12

Iva: base da base vs. imposta da imposta

Il metodo imposta da imposta è preferibile per:

– semplicità di calcolo e trasparenza: l’imposta complessiva che grava

su un bene in una qualsiasi fase è esattamente pari all’imposta

pagata sugli acquisti in quella stessa fase

proprietà desiderabile soprattutto in relazione alle esportazioni. Per

applicare

l

ill principio di

d destinazione

d

( b

(rimborsare

all’esportatore

ll’

l’IVA

l’

pagata sugli acquisti e applicare aliquota zero sulle vendite) non è

necessario conoscere le aliquote applicate e i valori aggiunti generati in

t tt lle ffasii precedenti

tutte

d ti

possibilità di agevolare determinati beni e servizi (l’aliquota effettiva

coincide con l’aliquota applicata nell’ultimo stadio)

– ill meccanismo del

d l rimborso

b

tra una fase

f

e l’altra

l’ l

(“contrasto

(“

di

d interessi”)

”)

dovrebbe contrastare gli incentivi all’evasione

Ovviamente

O

i

se aliquote

li

uniformi:

if

i base

b

da

d base

b

e imposta

i

da

d imposta

i

coincidono

Il metodo

t d imposta

i

t da

d imposta

i

t è quello

ll adottato

d tt t iin Italia

It li (e

( in

i tutta

t tt la

l UE)

13

Base da base vs. imposta da imposta

Esempio: A produce un bene intermedio che viene utilizzato da B, che produce

a sua volta un bene intermedio che viene utilizzato da C per produrre un bene

finale

Impresa A

Beni intermedi

Salari e profitti

Fatturato

Valore aggiunto

Aliquota Iva

Iva imposta da imposta

Iva a debito

Iva a credito

Iva da versare

Iva base da base

Iva da versare

Impresa B

Impresa C

% su fatturato

bene finale

Totale

100

100

100

20%

100

200

300

200

20%

300

200

500

200

10%

20

0

20

60

20

40

50

60

-10

50

10%

20

40

20

80

16%

Con il metodo imposta

p

da imposta

p

(ma

(

non con il metodo base da base):

)

• è possibile ricostruire il debito d’imposta gravante sul bene in una

qualsiasi fase guardando all’imposta pagata sugli acquisti in quella fase

(in rosso)

• è possibile tassare il bene finale con l’aliquota desiderata (l’aliquota

effettiva coincide con l’aliquota applicata nell’ultimo stadio) (in blu)

14

Iva: evasione

Nonostante il “contrasto

contrasto di interessi

interessi” implicato dalla catena “imposta

imposta da imposta”

imposta ,

l’Iva è un’imposta fortemente evasa

Infatti all’ultimo stadio incentivo del consumatore finale ad evadere l’imposta in

quanto non può portare in detrazione gli acquisti

15

Iva: base imponibile

La base imponibile (valore aggiunto) può essere definita in tre modi

diversi in relazione al trattamento dell’imposta pagata sui beni di

investimento:

– reddito lordo: l'Iva pagata sui beni di investimento non è

ammessa in detrazione (VA = beni di consumo + beni di

investimento)

– reddito netto: l'Iva pagata sui beni di investimento è ammessa

in detrazione ma solo in proporzione alla quota di ammortamento

dei beni capitali utilizzati nel periodo d'imposta (VA = beni di

consumo + beni

b

di

d investimento non utilizzati

l

nell processo

produttivo durante il periodo di imposta)

– consumo: l'Iva pagata sui beni di investimento è ammessa in

detrazione in misura integrale (VA = beni di consumo →

allontanamento dalla nozione economica di VA))

16

Iva tipo reddito lordo, reddito netto, consumo:

esempio

p

17

Iva: riferimento dell’imposta

• Finanziario: colpisce solo le operazioni che danno luogo a

transazioni monetarie (vendite e acquisti)

– Compatibile con il metodo imposta da imposta (Iva)

• Reale: si tiene conto della formazione del VA nel corso del processo

produttivo e distributivo,, prescindendo

p

p

dagli

g effettivi movimenti

monetari

– Richiede l’adozione del metodo base da base (Irap)

• La differenza concerne il trattamento delle scorte e dei prodotti

in corso di lavorazione: la variazione p

positiva delle scorte entra

nella base imponibile di tipo reale, ma non nella base imponibile di

tipo finanziario

18

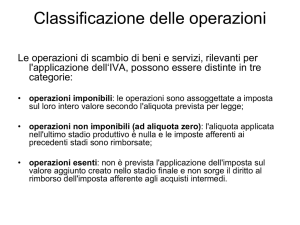

Iva: classificazione delle operazioni

Le operazioni di scambio di beni e servizi,

servizi rilevanti per ll'applicazione

applicazione

dell‘Iva, possono essere distinte in tre categorie:

– operazioni imponibili: le operazioni sono assoggettate a

i

imposta

t sull loro

l

intero

i t

valore

l

secondo

d l'aliquota

l' li

t prevista

i t dalla

d ll

legge

– operazioni

p

non imponibili

p

((ad aliquota

q

zero):

) l'aliquota

q

applicata nell'ultimo stadio produttivo è nulla ed è ammessa la

detrazione dell’imposta pagata sugli acquisti → è come se l’Iva

non esistesse (esportazioni)

– operazioni esenti: non è prevista l'applicazione dell'imposta

sul valore aggiunto creato nell'ultimo stadio produttivo ma non

è ammessa lla detrazione

d t i

dell’imposta

d ll’i

t pagata

t suglili acquisti

i ti →

la catena dell’Iva si interrompe all’ultimo stadio

19

Classificazione delle operazioni Iva: esempio

L'impresa A vende all'impresa B un bene intermedio, che ha prodotto

utilizzando il solo fattore lavoro, al prezzo di 1000

L'impresa

p

B, utilizzando il bene acquistato

q

da A e il fattore lavoro, produce

p

un

bene finale che vende a 2000

Con tA=10% e tB=20% calcolare l’Iva versata da A e B e l'aliquota effettiva

che grava sul bene prodotto da B quando la vendita del bene finale B sia:

1) operazione imponibile; 2) operazione non imponibile; 3) operazione esente

1) operazione imponibile

TA = 10% x 1000 = 100

TB = 20% x 2000 - 10% x 1000 = 300

t = 400/2000 = 0,20

2) operazione

i

non imponibile

i

ibil

TA = 10% x 1000 = 100

TB = 0 – 10% x 1000 = -100

t = 0/2000 = 0

3) operazione esente

TA = 10% x 1000 = 100

TB = 0 – 0 = 0

t = 100/2000 = 0,05

20

L’Iva in Italia

• L'IVA si applica (operazioni imponibili):

– alle cessioni di beni e alle prestazioni di servizi effettuate nel

territorio nazionale nell'esercizio di imprese o nell'esercizio di

arti e professioni

– alle importazioni da paesi extra-UE

extra UE da chiunque effettuate

(imprese e consumatori finali) (tassazione secondo il principio di

destinazione)

– agli acquisti intracomunitari effettuati nell'esercizio di imprese,

oltre che agli acquisti di mezzi di trasporto a titolo oneroso e agli

acquisti

acqu

st pe

per co

corrispondenza

spo de a e

effettuati

ettuat da co

consumatori

su ato finali

a

(tassazione secondo il principio di destinazione)

• Operazioni non imponibili: esportazioni extra-UE e cessioni

intracomunitarie

• Operazioni esenti: servizi creditizi, assicurativi e finanziari,

trasporti urbani, servizi sanitari e previdenziali, istruzione

21

L’Iva in Italia

• Soggetti Iva: imprenditori,

imprenditori esercenti arti e professioni

• Obbligo di rivalsa: i soggetti Iva hanno l’obbligo giuridico di rivalersi

sull’acquirente per l’imposta pagata in sua vece all’erario

– il consumatore finale è il soggetto formalmente colpito

– percussione dell’imposta ՞ incidenza dell’imposta

• Metodo: imposta da imposta

• Base imponibile: valore aggiunto tipo consumo

• Aliquote (vincoli comunitari):

– ordinaria: 22% (dal luglio 2013)

– ridotte: 4% (alimentari, libri, periodici), 10%

Obi i i redistributivi,

Obiettivi

di ib i i politiche

li i h protezionistiche,

i i i h sostegno settoriale

i l

• Riferimento di tipo finanziario

• Compartecipazione Iva a favore delle Regioni (rideterminata anno per

anno, attualmente = 44,7%)

• Destinazione di una quota dell’Iva nazionale al finanziamento del

bil

bilancio

i comunitario

it i (risorsa

(i

propria

i UE)

22

Bassa performance dell’Iva in Italia

Determinanti:

• Settori con operazioni esenti

• Aliquote ridotte

• Evasione

23

Le imposte sulle vendite in un contesto

internazionale

Quando applicate agli scambi internazionali si richiede che le

imposte generali sulle vendite soddisfino 3 criteri:

– Neutralità: non devono distorcere i flussi commerciali

internazionali e quindi l’allocazione efficiente dei beni

la tassazione non deve alterare i prezzi relativi pre-imposta tra

beni importati e beni di produzione domestica

– Ripartizione del gettito tra paesi: data la loro natura di imposte

sui consumi, devono essere tali da attribuire il gettito ai paesi dove

sii realizza

li

il consumo

– Applicabilità: devono essere concretamente applicabili con costi

limitati in termini di informazioni richieste

24

Principio di origine e di destinazione

La neutralità dell’imposta richiede almeno di evitare la

doppia tassazione del bene oggetto di scambio

internazionale (cioè sia nel paese esportatore sia in quello

importatore)

Necessario scegliere tra:

– tassazione secondo il p

principio

p di destinazione: sui beni

oggetto di scambio internazionale si applica esclusivamente

il regime fiscale (aliquota) del paese di destinazione

(consumo) dello scambio

– tassazione secondo il principio di origine: sui beni

oggetto di scambio internazionale si applicano

esclusivamente il regime fiscale (aliquota) del paese di

origine (produzione) dello scambio

25

Principio di destinazione con dogana

Esempio:

tA=10%

tB=20%

Dogana

A

B

Valore del bene intermedio venduto dall’impresa alfa del paese esportatore A =

200; valore aggiunto dall’impresa beta del paese importatore B = 100; prezzo

bene finale = 300

• In assenza di imposte: pI = 200

pF = 300

• Con le imposte:

Paese A

• Impresa : Iva a credito = 0; IVA a debito = 0; Iva da versare = TA = 0; pI=200

Paese B

• Scambio del bene intermedio: l’impresa versa 40 in dogana; pI=240.

p

: Iva a credito = 40;; Iva a debito = 60

• Scambio del bene finale: Impresa

Iva da versare = 20; pF=360; TB = 40 (dogana) + 20 (bene finale) = 60

26

Principio di destinazione

Il principio di destinazione soddisfa i 3 criteri sopra richiamati?

Vantaggi:

• Non modifica i prezzi relativi (hp: siamo nel paese B) neutralità

• Il gettito è attribuito al paese dove il bene è consumato,

indipendentemente dal luogo di produzione

Svantaggio: è di difficile applicazione perché richiede le dogane. In un

mercato unico incentivi per le imprese a dichiarare che il bene

prodotto

d tt è esportato

t t ((operazione

i

non iimponibile)

ibil ) anche

h se in

i realtà

ltà è

consumato internamente (operazione imponibile)

27

Principio di origine

Esempio:

tA=10%

tB=20%

A

B

Con le imposte:

Paese A:

• Impresa : Iva a credito = 0; Iva a debito = 20; Iva da versare = TA = 20;

pI=220

220

NB: se lo stesso bene intermedio fosse prodotto in B costerebbe 240

(distorsione)

P

Paese

B

B:

• Scambio del bene finale: Impresa : Iva a credito = 20; IVA a debito = 60;

Iva da versare = 40; pF = 360; TB = 40 (bene finale)

28

Principio di origine

Il principio di origine soddisfa i 3 criteri?

Svantaggi:

• Distorce i prezzi relativi:

• Il gettito non è attribuito al paese dove il bene viene consumato ma

a quello dove è prodotto

Vantaggio: è di facile applicazione perché non richiede l’esistenza delle

dogane

29

Principio di destinazione e

principio di origine

Conclusione:

il principio di destinazione è preferibile al principio di

origine

g

sul p

piano

• dell’efficienza e

• della ripartizione

p

del g

gettito tra p

paesi

ma è di difficile applicazione in un mercato unico

30

Applicazione dell’Iva nell’Unione Europea

• Per le esportazioni (scambi extra-comunitari)

– Principio di destinazione (dogane)

• Per glili scambi

bi intra-comunitari

i

i i (1993:

( 993 mercato unico,

i

abolizione

b li i

delle dogane interne alla Comunità)

– Regime definitivo (proposto ma mai applicato)

• Principio

P i i i di origine

i i ma accompagnato da:

d

– armonizzazione delle aliquote tra paesi (per assicurare neutralità)

– stanza di compensazione (per correggere la ripartizione del gettito)

– Regime transitorio (ripetutamente prorogato fino ad oggi)

• Principio di destinazione per acquisti effettuati da soggetti Iva

(imprese) ma in assenza di dogane

– l’impresa

l impresa esportatrice non applica l’imposta;

l imposta; l’impresa

l impresa importatrice autoliquida l’IVA sugli acquisti (reverse charge : è l’acquirente che versa l’Iva

e non il venditore come solitamente accade)

– le dogane vengono sostituite dallo scambio di informazioni tra le

amministrazioni finanziarie dei due paesi sull’identità

sull identità di esportatore /

importatore

• Principio di origine per acquisti effettuati da consumatori

finali

– eccezione per automobili e vendita per corrispondenza (casi in cui si

applica il principio di destinazione)

31

Regime transitorio

Esempio:

tA=10%

tB=20%

A

B

Con le imposte:

Paese A:

• Impresa : IVA a credito = 0; IVA a debito = 0; IVA da versare = TA = 0;

pI=200

200

Paese B:

• Scambio del bene intermedio: l’impresa non versa nulla in dogana

(

(perché

hé non esiste!)

i t !) ma auto-liquida

t li id l’IVA sull’acquisto

ll’

i t intracomunitario

i t

it i

(reverse charge) TB = 40

• Scambio del bene finale: Impresa : IVA a credito (da auto-liquidazione) =

40 IVA a debito

40;

d bit = 60;

60 IVA da

d versare = 20;

20 pF=360

360 ; TB = 40 (bene

(b

intermedio) + 20 (bene finale)

32

Irap

• L'Imposta regionale sulle attività produttive (Irap) è

stata introdotta con la riforma fiscale del 1998

• Sostituisce i contributi sanitari, Ilor e altri tributi minori

• Tributo “originale”: pochi esempi di “regional business

tax” (Fr: tax professionnelle; Ger: Gewerbesteuer; Michigan

tax

(Usa): single business tax; Municipalità ungheresi)

• I conti nazionali la classificano impropriamente

p p

come

imposta indiretta. In realtà imposta diretta

• Tributo principale della fiscalità regionale (devoluto)

gettito

i 2011:

2011 33,0

33 0 mld

ld euro

ma distribuito in modo fortemente differenziato tra Regioni:

indice della base imponibile

p

per

p abitante

Italia:

100

Lombardia:

158

Calab ia

Calabria:

41

33

Irap: elementi costitutivi

• Presupposto:

pp

esercizio abituale di un'attività diretta alla produzione o allo

scambio di beni o servizi (presupposto diverso da imposte

sul reddito e da imposte sugli scambi)

• Soggetti passivi:

–

–

–

–

i soggetti passivi dell'Ires

l società

le

à di

d persone

gli esercenti arti e professioni (lavoratori autonomi)

gli organi

o gani e amminist

amministrazioni

a ioni dello Stato,

Stato regioni,

egioni province,

p o ince

comuni ed enti pubblici

34

Irap: elementi costitutivi

Base imponibile:

•

•

Valore aggiunto

gg

di tipo

p reddito netto con riferimento reale

BI= Ricavi (val produzione) + Scorte – acquisti intermedi – ammortamenti =

= Profitti + salari + interessi (netti)

•

Nella legge Irap: calcolo “per

per differenza”

differenza

BI aggregata = Prodotto interno netto

Esempio:

NB: BI Irap

pp

può essere p

positiva anche se i p

profitti sono negativi

g

35

Irap: elementi costitutivi

• Deduzioni base imponibile

Successivamente alla sua introduzione sono stati previste deduzioni

fi li t ad

finalizzate

d incentivare

i

ti

l’impiego

l’i i

di lavoratori

l

t i dipendenti

di

d ti a tempo

t

indeterminato

In particolare:

– esclusione dalla base imponibile dei contributi previdenziali e assistenziali a

carico del datore di lavoro relativi ai lavoratori dipendenti assunti a tempo

indeterminato

– abbattimento forfettario della base imponibile

p

per

p 4.600 euro per

p ciascun

lavoratore dipendente a tempo indeterminato (maggiorazioni per lavoratrici,

per lavoratori di età < 35 anni e per imprese localizzate nel Meridione)

queste

t deduzioni

d d i i stanno

t

cambiando

bi d la

l natura

t

dell’Irap,

d ll’I

originariamente prelievo sulla remunerazione di tutti i fattori

produttivi impiegati dall’impresa

• Metodo di calcolo

Base da base

36

Irap: elementi costitutivi

• Aliquota

Aliquota base: 3,9%.

3 9% Aliquote più elevate per banche e

assicurazioni (4,65%) e più basse per il settore agricolo (1,9%)

Le Regioni possono poi variare l'aliquota base in diminuzione fino a

zero o in aumento fino

f

ad

d un massimo d

di 0,92 punti percentualil e

differenziarla per settori e categorie (autonomia tributaria)

• Territorialità dell’imposta

L'imposta è dovuta alla Regione nel cui territorio è realizzata la

produzione del valore aggiunto

– Se il soggetto Irap opera in più regioni il valore aggiunto è ripartito tra

le diverse regioni in proporzione dell'ammontare delle retribuzioni del

personale operante nelle varie regioni ( eventuali distorsioni)

37

Differenze Irap rispetto a Iva

– Base imponibile:

Irap: reddito netto

Iva: consumo

– Riferimento:

Irap: reale

Iva: finanziario

– Metodo

M t d di applicazione:

li

i

Irap: base da base

Iva: imposta da imposta

– Aliquota:

Irap: uniforme per beni ma differenziata per regioni

Iva: differenziata per beni

– Settori :

Irap: tutti inclusa PA

Iva: esclusa PA

– Tassazione scambi internazionali:

p principio

p

p origine

g

Iva: principio

p

p destinazione

Irap:

38

Differenze Irap rispetto a Iva : esempio

Dati di bilancio

Ricavi

Materie prime

Retribuzioni

I t

Interessi

i passivi

i i

Variazione scorte

Ammortamenti

Investimenti

Profitti

Base imp Iva (consumo,

come se fosse base da

base )

Base imp Irap (reddito

netto)

R 200

R=200

M=80

L=40

F 30

F=30

S=-10

A=10

I=30

P=30

R-M-I = 200-80-30 = 90

R-M-A+S= 200-80-1010 100 P F L 100

10=100=P+F+L=100

39

Irap: osservazioni

Irap grava sui redditi

• non in capo all percettore (una

(

volta

l avvenuta la

l distribuzione

d

b

dei redditi)

• ma in capo a coloro che esercitano un

un’attività

attività di produzione e

scambio di beni e servizi (nella fase precedente, quella della

formazione dei redditi)

imposta diretta (e non indiretta come la classifica la

contabilità nazionale) che tassa il valore aggiunto

Indeducibilità dalla base imponibile dell'Irap degli interessi

passivi e della remunerazione capitale di rischio (profitto)

neutralità nei confronti delle scelte di finanziamento

(differenza rispetto a Ires)

40

Irap: osservazioni

Collegamento tra Irap e Ires/Irpef: deducibilità

I i i l

Inizialmente

t era prevista

i t l’indeducibilità

l’i d d ibilità dell’Irap

d ll’I

dalla

d ll base

b

imponibile Ires/Irpef per evitare interferenze tra imposte

assegnate a differenti livelli di governo

Successivamente è stata riconosciuta la deducibilità di

componenti Irap che rappresentano costi ai fini Ires/Irpef:

• deducibilità dell’Irap pagata sulle spese per personale

dipendente

p

• deducibilità del 10% dell’Irap residua (corrispondente

forfettariamente all’Irap pagata sugli interessi passivi)

41