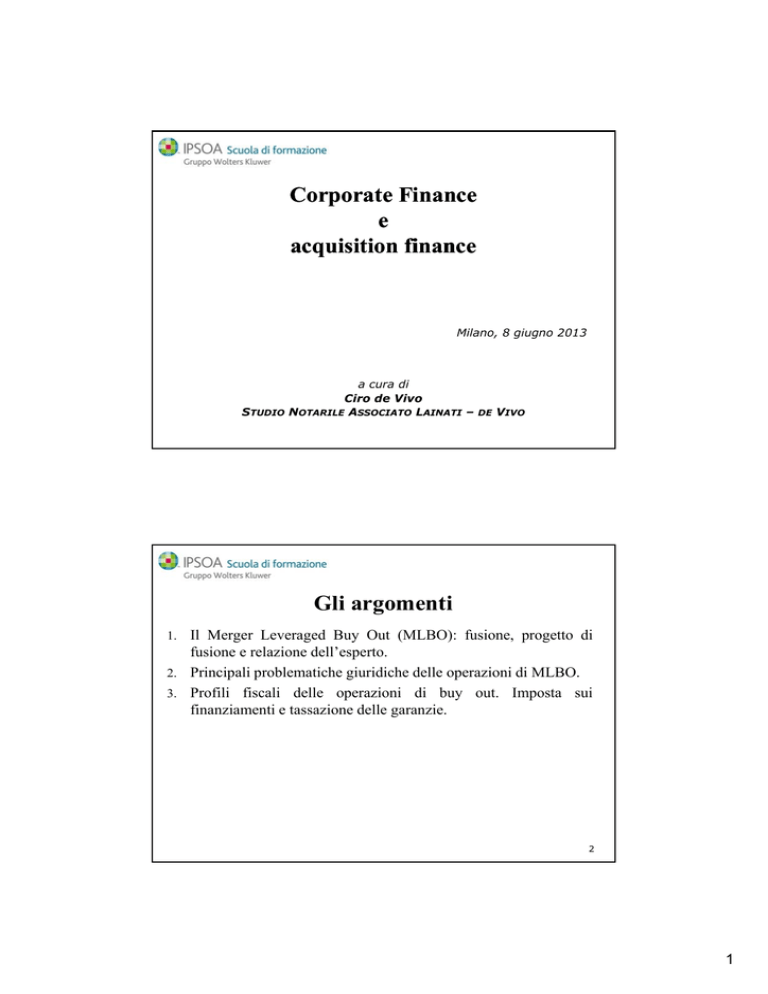

Corporate Finance

e

acquisition finance

Milano, 8 giugno 2013

a cura di

Ciro de Vivo

STUDIO NOTARILE ASSOCIATO LAINATI – DE VIVO

Gli argomenti

Il Merger Leveraged Buy Out (MLBO): fusione, progetto di

fusione e relazione dell’esperto.

dell’esperto

2. Principali problematiche giuridiche delle operazioni di MLBO.

3. Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie.

1.

2

1

Il merger leveraged buy-out quale

tecnica di acqusizione

•

Il merger leveraged buy-out

buy out è una specifica tecnica di acquisizione

regolamentata dall’art. 2501 bis codice civile in cui:

¾

una società (c.d. società-veicolo o “newco”) contrae un debito per

acquisire una società bersaglio (c.d. “target”);

¾

dopo averne conseguito il controllo, le due società procedono alla relativa

fusione;

¾

il patrimonio della società acquisita viene a costituire garanzia o fonte per

il rimborso dei debiti contratti per finanziare l’acquisizione.

3

Le caratteristiche dell’operazione

L’art. 2501-bis

L’art

2501 bis cod.

cod civ.

civ ha introdotto aspetti di tipo procedurale ed

informativo, dai quali emerge uno specifico requisito dell’operazione: la sua

sostenibilità. In particolare:

¾ gli amministratori delle società partecipanti all’operazione devono ora

dimostrare che l’operazione è sostenibile sul piano economico-finanziario;

¾ le indicazioni degli amministratori devono essere ragionevoli e devono

essere “convalidate” dall’esperto incaricato della redazione della relazione

sulla congruità del rapporto di cambio;

¾ i soci ed i creditori possono sindacare la ragionevolezza di queste indicazioni

impugnando la deliberazione o facendovi opposizione.

•

4

2

Elementi costitutivi – documentazione –

disciplina.

•

Gli elementi costitutivi del “merger leveraged buy out”.

•

La documentazione:

(i)

il progetto di fusione;

(ii)

la relazione dell’organo amministrativo;

(iii) la relazione degli esperti;

(iv) la

l relazione

l i

del

d l soggetto incaricato

i

i

della

d ll revisione

ii

contabile.

bil

•

La disapplicazione degli articoli 2505 e 2505 bis codice civile.

5

Gli elementi costitutivi.

•

•

•

Gli elementi costitutivi della fattispecie descritta nell’art. 2501 bis codice

civile sono i seguenti:

indebitamento: una società deve aver contratto debiti per acquisire il controllo

di un’altra società;

conseguimento controllo: il controllo deve essere effettivamente conseguito;

garanzia: il patrimonio della società acquisita (c.d. target) deve costituire la

garanzia generica o la fonte di rimborso di detti debiti.

debiti

6

3

Cosa si intende per indebitamento:

• Deve intendersi qualsiasi somma di denaro, di ammontare determinato, che la società

acquirente abbia ricevuto da terzi, con obbligo di restituzione entro una certa data;

• può considerarsi “debito” anche:

¾ il debito

d bit del

d l soggetto

tt acquirente

i t neii confronti

f ti del

d l soggetto

tt venditore,

dit

a fronte

f t della

d ll

dilazione del pagamento del prezzo dovuto nell’ambito dell’operazione di

acquisizione;

¾ il finanziamento effettuato dai soci, con obbligo di restituzione da parte della società;

¾ i versamenti in conto futuro aumento di capitale;

• deve trattarsi di una voce iscritta sotto la voce “debiti” nel passivo dello “stato

patrimoniale”;

• non rileva,, in termini g

generali,, la durata ((le considerazioni svolte in pprosieguo,

g , relative

alla durata del finanziamento, in relazione al d.p.r. n. 601/1973, rilevano ai fini fiscali);

• non rileva che si tratti di finanziamento a titolo oneroso (con corresponsione di interessi)

o gratuito;

7

•

•

•

deve esservi un collegamento funzionale tra indebitamento ed acquisizione,

sebbene non appaia necessario qualificare il contratto di finanziamento come

“mutuo di scopo” (come tale intendendosi il contratto di mutuo nel quale uno

specifico fine costituisce la funzione concreta del negozio stesso); in altri

termini non è necessario che il debitore assuma uno specifico impegno nei

termini,

confronti del finanziatore ad utilizzare le somme per l’acquisto della

partecipazione di controllo: è necessario che l’acquisto avvenga impiegando

somme per le quali vi è l’obbligo della restituzione;

il collegamento temporale tra assunzione del debito, acquisizione e fusione è

tendenzialmente irrilevante;

la misura del debito deve eccedere l’attivo patrimoniale di “newco” al netto

delle partecipazioni da questa detenuta in “target”

target .

8

4

Controllo:

• In termini generali, deve intendersi una situazione di “dominio” in “target”, a

seguito di acquisto della partecipazione “a debito” tale da conferire a “newco” il

controllo del consiglio di amministrazione e la ragionevole certezza che la

fusione sarà deliberata dall

dall’assemblea

assemblea (ai fini della determinazione del controllo,

controllo

dovranno considerarsi anche le partecipazioni detenute da società controllate,

società fiduciarie, interposte persone, ecc.);

• l’ipotesi ricorre nella fattispecie prevista dall’art. 2359, n. 1, 1° comma, codice

civile (c.d. “controllo di diritto”);

• il c.d. controllo di fatto, di cui all’art. 2359, n. 2, 1° comma, codice civile, può

non integrare la fattispecie di controllo richiesta dall’articolo 2501 bis codice

civile; in particolare, può essere difficile, ex ante, affermare con certezza che vi

sia un controllo, nei termini innanzi indicati. (segue)

9

(segue)

Dovrà compiersi una valutazione caso per caso, e ritenere applicabile la

disciplina qualora, valutati gli assetti proprietari, sia ragionevole ritenere che

sussista una situazione di controllo tale da soddisfare i requisiti sopra riportati;

• la disciplina in esame non trova applicazione nell’ipotesi prevista dall’art.

2359, n. 3, 1° comma, codice civile.

•

•

Garanzia:

Il patrimonio di “target” deve costituire garanzia generica o fonte di rimborso

del debito;

pper ppatrimonio di “target”

g

devono intendersi non solo ggli asset della

medesima, la cui dismissione genera risorse per il rimborso del debito ma, in

generale, tutti i rapporti giuridici in grado di generare il reddito necessario al

rimborso del debito.

10

5

La documentazione.

•

•

•

•

Il progetto

tt di fusione.

f i

La relazione dell’organo amministrativo.

La relazione degli esperti.

La relazione del soggetto incaricato della revisione legale.

11

Il progetto di fusione:

•

•

•

il progetto di fusione deve indicare, in particolare, le risorse

finanziarie previste per il soddisfacimento delle obbligazioni

della società risultante dalla fusione;

per “risorse finanziarie” deve intendersi la capacità della società

di generare liquidità, con mezzi propri;

per “obbligazioni della società” deve intendersi non solo lo

”specifico debito” contratto per l’acquisizione di “target”, ma

l’intera esposizione debitoria della società risultante dalla

fusione.

12

6

La relazione dell’organo amministrativo:

•

•

•

la relazione dell’organo amministrativo deve indicare le ragioni che giustificano

l’operazione e contenere un piano economico - finanziario, con indicazione

d ll fonte

della

f

d ll risorse

delle

i

fi

finanziarie

i i e la

l descrizione

d

i i

d li obiettivi

degli

bi i i che

h sii

intendono raggiungere;

si ritiene che la relazione non debba contenere una “giustificazione economico –

industriale” (c.d. “business purpose”), essendo sufficiente anche una

motivazione patrimoniale - finanziaria;

in generale, gli amministratori devono indicare delle motivazioni ragionevoli,

fermo restando che gli obiettivi potranno essere diversi, e fornire le

i f

informazioni

i i necessarie

i per permettere

tt aii socii (in

(i particolare

ti l di minoranza)

i

) edd aii

creditori sociali di esprimere una valutazione compiuta in merito alla fusione,

stante il significativo impatto patrimoniale che questo tipo di fusione,

caratterizzata da un’elevata leva finanziaria, può avere sul futuro della società;

(segue)

13

(segue)

•

la relazione deve quindi giustificare l’operazione dimostrando la sostenibilità

dell’indebitamento; dovrà quindi contenere un c.d. “business plan”.

14

7

La relazione degli esperti:

•

•

•

•

attesta la ragionevolezza delle indicazioni contenute nel progetto di fusione, adottando

criteri di valutazione di stima omogenei, per l’incorporante e l’incorporanda;

in particolare,

particolare tale relazione

rela ione valuta:

al ta:

¾ sulla base dei dati risultanti dai bilanci delle società, le affermazioni degli

amministratori per giustificare l’operazione, la sostenibilità del debito e la capacità

di conservare l’equilibrio finanziario superando la situazione di pesantezza

inizialmente creata;

¾ sulla base delle prassi aziendalistiche, le previsioni fatte dagli amministratori per

quanto concerne la capacità della società di generare liquidità e flussi di cassa;

¾ la sostenibilità del piano industriale;

¾ i rischi connessi ai flussi monetari di origine gestionale o derivanti da

disinvestimenti e rischi di natura finanziaria;

non contiene alcuna valutazione sul merito delle scelte imprenditoriali;

in sintesi, esprime un giudizio di ragionevolezza sulla relazione dell’organo

amministrativo, sulla base dei dati contabili, della prassi aziendalistica e del prevedibile

andamento degli affari.

15

La relazione del soggetto incaricato della revisione legale dei

conti:

•

•

•

•

•

a seguito della modifica dell’articolo 2501 bis, quinto comma, codice civile operata

dall’articolo 37, punto 31, del d.lgs. n. 39/2010, la relazione è richiesta in tutte le ipotesi

in cui almeno una delle società coinvolte nella fusione con indebitamento sia sottoposta

(anche volontariamente) alla revisione legale dei conti (in tal senso, la massima n. 118

del CN Milano);

la ratio della prescrizione è quella di offrire ai soci di minoranza di target e ai terzi (in

particolare, ai creditori sociali) un’accurata informazione dei dati previsionali

dell’operazione;

la norma si applica anche nel caso in cui la revisione legale sia affidata al collegio

sindacale o sindaco unico;

l relazione

la

l i

– sebbene

bb

l norma non sii pronuncii in

la

i merito

i – verifica

ifi i dati

d i contabili

bili postii

a base dell’operazione e, in particolare, del piano economico e finanziario contenuto

nella relazione degli amministratori;

nel caso in cui entrambe (o tutte) le società coinvolte nella fusione siano soggette alla

revisione legale dei conti, sarà cura degli organi amministrativi delle stesse scegliere

quale delle società provveda alla redazione della relazione;

16

8

Inapplicabilità delle disposizioni degli articoli 2505 e 2505 – bis

codice civile.

•

la fusione disciplinata dall’articolo 2501 - bis codice civile detta una particolare

di i li finalizzata

disciplina

fi li

add informare

i f

i modo

in

d adeguato

d

i socii e i creditori

di i sociali

i li in

i

presenza di un’operazione che presenta un elevato grado di indebitamento; in tale

ambito, la relazione dell’organo amministrativo e la relazione dell’esperto hanno un

ruolo fondamentale: ne consegue che le semplificazioni previste dagli articoli 2505 e

2505 – bis codice civile sono incompatibili con le finalità perseguite dalla citata norma.

17

Obiettivo della fusione nel merger leveraged buy-out

La fusione:

•

comporta la traslazione del debito contratto per l’acquisizione dalla società

acquirente direttamente sul patrimonio dell’acquisita e sui suoi flussi di cassa;

•

rende più efficiente la destinazione dei flussi di cassa al servizio del debito;

•

la distribuzione di dividendi o riserve è opzione raramente fattibile.

18

9

Il merger leveraged buy-out: i passaggi (I)

1

1.

Il merger leveraged buy-out,

buy-out anche alla luce della riforma del diritto

societario, si può tipicamente articolare nei seguenti passaggi:

I. la costituzione da parte dell’acquirente di una prima società veicolo

(NewCo 1), nella quale vengono fatti convergere i fondi sottoscritti

come capitale (spesso da altra società veicolo, HoldCo). NewCo 1

prende a mutuo i fondi derivanti dal finanziamento mezzanino ed,

eventualmente, riceve anche il vendor loan;

II. la costituzione da parte dell’acquirente di una seconda società veicolo

(NewCo 2), cui la prima apporta come mezzi propri, ed in massima parte

a titolo di sovrapprezzo, alcuni fondi necessari per l’operazione. NewCo

2 prende a mutuo i fondi derivanti dal finanziamento bridge senior;

Cont.

19

Il merger leveraged buy-out: i passaggi (II)

III ll’acquisto

III.

acquisto del controllo di Target da parte di NewCo 2,

2 con mezzi propri e

con i fondi derivanti dal finanziamento bridge senior;

IV. la fusione di Target in NewCo 2 (New Target):

2. trova applicazione l’art. 2503 cod. civ. sull’opposizione dei creditori

(l’acquirente - al fine di consentire l’attuazione della fusione prima che

siano trascorsi 60 gg. dall’ultimo deposito per l’iscrizione nel registro delle

imprese della decisione di fusione - richiede che una banca o un pool di

banche mettano a disposizione dei creditori di Target e di NewCo 2 che non

hanno prestato il consenso alla fusione evidenza del deposito su un conto

bancario degli ammontari dei crediti loro spettanti);

3. trattandosi di fusione tra acquirente-indebitata e società acquisita, trovano

applicazione anche le previsioni dell’art. 2501-bis cod. civ.;

Cont.

20

10

il merger leveraged buy-out: i passaggi (III)

4 il rifinanziamento del finanziamento bridge con un finanziamento long term

4.

da parte della banca o del pool di banche alla società risultante dalla fusione

(New Target). Il finanziamento è garantito innanzitutto da beni di New

Target; e

5. eventualmente la distribuzione di un dividendo straordinario da parte di New

Target, previa accensione di un finanziamento per procurarsi la liquidità

necessaria.

21

Le principali problematiche giuridiche.

• una delle principali problematiche giuridiche è dato dal rapporto con ll’articolo

articolo

2358 codice civile, che disciplina il divieto di assistenza finanziaria, il cui testo

attuale è stato significativamente modificato dal d.lgs. N. 142 del 4 agosto 2008,

di attuazione della direttiva 2006/68/CE.

22

11

Applicazione del nuovo art. 2358 codice civile

•

•

•

Caso I. Se Target dispone di cassa, e la struttura dell’operazione non prevede

o non consente la distribuzione di tale cassa al venditore prima del closing, la

nuova disciplina

di i li consente a Target

T

di impiegare

i i

l cassa per finanziare

la

fi

i

l’acquirente, evitando che quest’ultimo ricorra ad un finanziamento ponte

destinato ad essere sostituito solamente dopo la fusione con un term loan a

migliori condizioni.

Caso II. Ove Target non disponga di cassa ma abbia la possibilità di garantire

con i suoi beni il finanziamento bancario concesso dall’acquirente, la nuova

disciplina permette all’acquirente di rivolgersi alle banche per ottenere

direttamente in forma di term loan le risorse finanziarie necessarie per

l’

l’acquisto

i t delle

d ll azioni

i i di Target.

T

t

Il Caso I e il Caso II dimostrano che la nuova disciplina dell’art.2358 c.c.

amplia l’ambito di operatività dell’art.2501 bis c.c..

23

Applicazione del nuovo art.2358 codice civile

•

Pur in presenza di un apprezzabile interesse sociale di Target, l’assistenza finanziaria

non sarebbe ammissibile qualora test preventivi di solvibilità dovessero evidenziare

che l’operazione

p

oggetto

gg

di assistenza finanziaria ppotrebbe ppregiudicare

g

la stabilità

finanziaria e la solvibilità di Target.

¾ In capo ai soci di Target che approvino il rilascio di un finanziamento o di una

garanzia ex art. 2358 c.c. è in linea teorica configurabile una responsabilità da

direzione e coordinamento ex art. 2497 c.c. nei confronti dei creditori sociali e

dei soci. Tale responsabilità sorgerebbe nell’ipotesi (rara) in cui il socio venditore

assuma la deliberazione che approva l’operazione> in quanto il socio di controllo

induca gli amministratori di target a compiere una operazione per la stessa lesiva

in vista del perseguimento di un interesse imprenditoriale proprio (la vendita della

partecipazione).

¾ Gli amministratori di Target sono soggetti ai seguenti doveri:

¾ Agire con la diligenza richiesta dalla natura dell’incarico, in modo

informato e secondo le specifiche competenze;

¾ Attenta valutazione dei presupposti e delle condizioni di applicazione della

disciplina derogatoria dell’art.2358 c.c. e del concreto interesse sociale;

¾ Corretto espletamento dell’iter autorizzativo ed informativo

¾ Perseguire l’interesse sociale senza conflitti di interesse.

24

12

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile.

I rapporti tra le due norme possono essere analizzati individuando tre periodi:

• “Primo Periodo”, antecedente la riforma del diritto societario;

• “Secondo Periodo”, successivo alla riforma del diritto societario (d.lgs. n.

6/2003);

• “Terzo Periodo”, dopo la modifica dell’articolo 2358 codice civile a

seguito del d.lgs. n. 142/2008.

25

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile. (continua)

“Primo Periodo”, antecedente la riforma del diritto societario.

operazione di “MBLO”

MBLO

• tesi della illiceità del merger leveraged buy out: ll’operazione

configura una violazione del divieto di assistenza finanziaria in quanto, con la

fusione, il patrimonio di Target costituisce la garanzia per il rimborso del

debito contratto da Newco. La fusione, quindi, costituisce un negozio in frode

alla legge (articolo 1344 codice civile) poiché, attraverso questo strumento, si

realizza il risultato vietato dalla norma. Può, tuttavia, ritenersi lecita nel caso

in cui sia giustificata da valide ragioni imprenditoriali (Tribunale Milano 13

maggio 1999, c.d. “Caso Trenno”) o nel caso in cui vi sia “ragionevolezza”

nell’uso della leva finanziaria (Montalenti, Leveraged buy out: una sentenza

chiarificatrice, Giur. It., 1999, p. 2106);

26

13

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile. (continua)

•

tesi della liceità del merger leveraged buy out: la tesi esposta confonde la

portata economica dell

dell’operazione

operazione con ll’analisi

analisi giuridica; la circostanza che il

patrimonio di Target venga a costituire garanzia generica del rimborso del

debito contratto da Newco per finanziare l’acquisto è conseguenza degli effetti

della fusione, non già ragione concreta del negozio giuridico; ciò non toglie

che l’operazione possa integrare la fattispecie vietata in presenza di un

comportamento attivo dell’organo amministrativo di Target che, prima della

fusione, conceda assistenza finanziaria a favore di Newco.

27

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile. (continua)

“Secondo Periodo”, successivo alla riforma del diritto societario (d.lgs. n.

6/2003):

)

• stanti le incertezze interpretative, il legislatore interviene con l’articolo 2501

bis codice civile;

• tale norma è preceduta dall’articolo 7, lettera d), della legge n. 366/2001, ai

sensi del quale la riforma del diritto societario deve: “….d) prevedere che le

fusioni tra società, una delle quali abbia contratto debiti per acquisire il

controllo dell'altra, non comportano violazione del divieto di acquisto e di

sottoscrizione di azioni proprie, di cui, rispettivamente, agli articoli 2357 e

2357-quater

q

del codice civile,, e del divieto di accordare pprestiti e di ffornire

garanzie per l'acquisto o la sottoscrizione di azioni proprie, di cui all'articolo

2358 del codice civile;…”;

• a tale ultima norma viene riconosciuta portata interpretativa: chiarisce che la

fusione, nell’ambito delle operazioni di leveraged buy out, non comporta

violazione del divieto di assistenza finanziaria;

28

14

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile. (continua)

•

la norma codicistica, a sua volta, detta le condizioni alle quali tale particolare

tipo di operazione deve sottostare al fine di soddisfare quello che viene visto

come l’interesse principale: l’esigenza di completa e corretta informazione di

tutti i soci e di tutti i creditori sociali, onde eliminare eventuali “asimmetrie

informative”;

•

a seguito della riforma del diritto societario, sebbene l’articolo 2358 codice

civile sia rimasto immutato, non si dubita più della legittimità dell’operazione

di “MLBO”, fermo restando che i limiti posti dalla norma in ultimo citata, e la

possibilità che la fattispecie in esame determini una sua violazione, in

presenza di un comportamento attivo dell’organo amministrativo di Target in

un momento antecedente la fusione, restano intatti.

29

Il rapporto tra gli artt. 2358 e 2501 – bis codice civile. (continua)

“Terzo Periodo”, dopo la modifica dell’articolo 2358 codice civile a seguito

del D.Lgs. n. 142/2008:

La modifica amplia l’ambito di operatività dell’articolo 2501 bis codice civile

in quanto è oggi lecita l’operazione di finanziamento (o di garanzia) che una

società compie a favore di un’altra per agevolare prima il proprio acquisto e

successivamente la reciproca fusione.

30

15

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾ I contratti di finanziamento tipicamente utilizzati nelle operazioni di acquisition

finance sono in genere soggetti all’applicazione dell’imposta sostitutiva ex artt. 15 e

ss. D.P.R. 29 settembre 1973, n. 601.

¾ Tale imposta sostitutiva è pari allo 0,25% dell’ammontare complessivo del

finanziamento (linea capitale).

¾ L’imposta sostitutiva sostituisce imposta di registro, imposta di bollo, imposte

ipotecarie e catastali e tasse sulle concessioni governative riguardanti operazioni

relative a finanziamenti a medio e a lungo termine e tutti i provvedimenti, atti,

contratti e formalità inerenti alle operazioni

p

medesime,, alla loro esecuzione,,

modificazione ed estinzione e le garanzie di qualunque tipo, da chiunque e in qualsiasi

momento prestate ed eventuali surroghe, sostituzioni, postergazioni, frazionamenti e

cancellazioni anche parziali, ivi comprese le cessioni di credito stipulate in relazione a

tali finanziamenti.

31

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾ Il regime previsto dal D.P.R.

D P R n.

n 601/1973 si applica se ricorrono tutti i seguenti tre

requisiti:

9 requisito oggettivo: deve trattarsi di una operazione di finanziamento a medio e

a lungo termine, la cui durata contrattuale sia stabilita in almeno diciotto mesi e

un giorno;

9 requisito soggettivo: il finanziamento deve essere erogato da:

• banca italiana (o filiale italiana di banca estera – cfr. R.M. N. 250745 del

30 giugno 1980);

• banca UE anche senza stabile organizzazione in Italia (cfr

(cfr. C

C.M.

M N

N. 246

dell’8 ottobre 1996);

9 requisito territoriale: il contratto di finanziamento deve essere firmato in Italia.

32

16

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾

¾

¾

¾

¾

¾

L imposta sostitutiva (qualora applicabile) non copre i trasferimenti delle garanzie reali derivanti

L’imposta

dalla sindacazione successiva alla stipula dei contratti di garanzia.

Ai trasferimenti delle garanzie si applica, quindi, sempre il regime ordinario.

Il regime ordinario dipende dal tipo di garanzie reali prestate e può essere molto oneroso.

In ogni caso, va precisato che:

- lo studio n. 115/2010/T del C.N.N. afferma che la cessione del credito a favore di una banca,

qualora abbia causa di finanziamento, rientra nel perimetro del D.P.R. 601;

- la surrogazione negli annotamenti ipotecari derivanti da rapporti soggetti al d.p.r. 601 è soggetta

al medesimo regime, ai sensi dell’art. 15 del d.p.r. (cfr. Studio CNN n. 50 bis del 14 dicembre

1991)

1991).

Gli interessi sui finanziamenti dovuti a banche non italiane (non operanti tramite filiale italiana)

sono normalmente soggetti a ritenuta alla fonte.

Indeducibilità degli interessi in alcune situazioni (limite del 30% del Risultato Operativo Lordo).

Al fine di minimizzare gli interessi indeducibili in capo all’acquirente si procede quanto prima

alla fusione dell’acquirente e Target.

33

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾ Il contratto di finanziamento

fi

i

stipulato

i l

all’estero

ll’

è soggetto add imposta

i

fi

fissa

di registro

i

ed è soggetto alla formalità della registrazione solo in caso d’uso, ai sensi dell’art. 2,

comma 1, lett. a), del d.p.r. n. 131/1986 (di seguito, T.U.R.), trattandosi di operazione

soggetta ad IVA (art. 3, comma 2, n. 3, del d.p.r. n. 633/1972, esente, ai sensi degli

artt. 10, comma 1, n. 1, e 7 del d.p.r. n. 633/1972.).

¾ Stabilisce, inoltre, l’art. 2, comma 1, lett. d), del T.U.R. che sono soggetti alla

registrazione “.. gli atti formati all'estero, compresi quelli dei consoli italiani, che

comportano trasferimento della proprietà ovvero costituzione o trasferimento di altri

diritti reali, anche di garanzia, su beni immobili o aziende esistenti nel territorio dello

Stato e quelli che hanno per oggetto la locazione o l'affitto di tali beni.”.

34

17

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾ Il contratto di finanziamento stipulato all’estero non è mai soggetto all’imposta

sostitutiva di cui al D.P.R. n. 610/1973, ciò in quanto l’articolo 20 del D.P.R. rinvia

all’imposta di registro per il requisito della territorialità, e quindi al richiamato art. 2,

comma 1, lett. A) del T.U.R. (in tal senso , anche R.M. n. 45/E del 10 aprile 2000).

¾ Tuttavia, come detto, sono soggetti ad imposta sostitutiva:

¾ il contratto di finanziamento firmato in Italia da banca italiana o filiale italiana di

banca estera (R.M. n. 250745 del 30 giugno 1980) e

¾ il contratto di finanziamento firmato in Italia da banca estera avente sede

nell’Unione Europea senza stabile organizzazione in Italia, per evidenti esigenze

di non discriminazione tra imprese comunitarie (C.M. n. 246 dell’8 ottobre 1996).

35

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

¾ Le ipotesi

p

di seguito

g

analizzate esaminano il trattamento fiscale degli

g atti di ggaranzia

collegati al contratto di finanziamento di medio o lungo termine.

¾ La disciplina è la seguente:

9 per gli atti di garanzia, si possono verificare le seguenti ipotesi:

(i) prima ipotesi: atto di garanzia stipulato all’estero.

Orbene, sembra possibile individuare le seguenti regole:

o garanzia costituita da una fideiussione: si tratta di atti per i quali non vi è l’obbligo

della registrazione e quindi non è dovuta l’imposta di registro, salvo il “caso d’uso”;

o garanzia costituita da pegno su azioni: per la girata di azioni o per l’annotazione non

vi è obbligo di registrazione ai sensi dell’art. 8 della Tabella allegata al T.U.R.;

36

18

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

o garanzia costituita da pegno su quote di società a responsabilità limitata o da ipoteca

su immobili:

In tal caso:

(i) ai sensi della L. n. 89/1913, l’atto formato all’estero va depositato negli atti di un

notaio italiano con verbale da registrare in termine fisso e con il pagamento

dell’imposta di registro in misura fissa relativa al solo verbale di deposito;

(ii) tale formalità è necessaria ai fini del deposito dell’atto nel registro delle imprese

ovvero dell’iscrizione nei registri immobiliari.

In aggiunta, in relazione al documento depositato, si applica l’imposta di registro in

misura fissa, se la garanzia è prestata nel proprio interesse; nella misura dello 0.5%, se

prestata a favore di terzi; la base imponibile (art. 43, lett. f), T.U.R.), è costituita dalla

somma garantita; tuttavia, se la garanzia è prestata in denaro o in titoli, essa è costituita

dalla somma di denaro o dal valore dei titoli, se inferiore alla somma garantita.

In caso di ipoteca, sarà dovuta inoltre l’imposta ipotecaria pari al 2% dell’importo

garantito (d.lgs. n. 347/1990).

37

Profili fiscali delle operazioni di buy out. Imposta sui

finanziamenti e tassazione delle garanzie (continua).

(ii) seconda ipotesi: atto di garanzia stipulato in Italia.

Il trattamento fiscale degli atti di garanzia è identico a quello esaminato.

¾

Sembra, infine, si possa escludere che il richiamo all’atto di finanziamento

stipulato all’estero determini “enunciazione” ai sensi dell’art. 22 del T.U.R., con

conseguente applicazione dell’imposta di registro in misura proporzionale.

38

19

STUDIO NOTARILE ASSOCIATO

LAINATI – DE VIVO

39

20