Capitolo LXXI

I contratti socialmente tipici

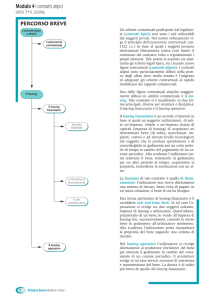

1.Il leasing

Il contratto di leasing o locazione finanziaria non ha una disciplina legale, ma per operazioni di locazione finanziaria

s’intendono le operazioni di locazione di beni mobili o immobili, acquistati o fatti costruire dal locatore, su scelta e

indicazione del conduttore che ne assume tutti i rischi, e con facoltà per quest’ultimo di divenire proprietario dei beni

locati al termine della locazione, dietro versamento di un prezzo prestabilito.

Il termine locazione finanziaria vuole porre in evidenza il fatto che l’operazione economica ha lo scopo di far

acquistare ad un imprenditore (utilizzatore) la disponibilità di beni atti a sviluppare la produzione senza nel

contempo dover erogare in un’unica soluzione il prezzo.

Il contratto ha una propria causa unitaria assolutamente autonoma caratterizzata dalla funzione creditizia, perché

con detto contratto l’imprenditore utilizza per la propria impresa due fattori altrui e cioè il bene e il capitale iniziale,

cosicché, sotto questo aspetto, il leasing svolge una chiara funzione di finanziamento.

Il contratto di leasing deve essere concluso da un imprenditore o comunque da un produttore di beni o servizi.

Il pagamento del canone è una modalità pattizia per la restituzione di un finanziamento, che è la risultante del costo

del bene comprensivo dell’ammortamento, dell’interesse sul capitale investito, dell’utile e delle spese del concedente.

Il canone viene fissato in ragione del suo costo e della durata del contratto, con riguardo alla posizione della società

finanziaria concedente, il cui rischio è così costituito esclusivamente dalla insolvenza dell’utilizzatore. Tale rischio è

coperto e garantito dal diritto di proprietà sul bene fino al termine dei pagamenti, quando l’utilità economica residua

del bene è, sotto il profilo finanziario, quasi nulla essendo esso prossimo all’obsolescenza. L’operazione deve quindi

considerarsi esaurita, irrilevante essendo la sorte ulteriore del bene in relazione alla scelta che spetta all’utilizzatore.

Avvicinare il leasing finanziario alla locazione o all’affitto o alla vendita con patto di riservato dominio è sul piano

causale, sicuramente erroneo.

Il leasing, nei suoi contenuti socialmente tipici, si differenzia dalla locazione, perché la manutenzione del bene è in

ogni caso a carico dell’utilizzatore, il quale assume, avendo scelto la persona del fornitore, il rischio della mancata

consegna dei vizi e inoltre deve pagare i canoni anche se il bene perisce per fatto non imputabile; i miglioramenti e le

addizioni divengono proprietà del concedente, senza indennizzo.

L’utilizzatore ha tutela autonoma, perché il concedente quando conclude il contratto con il fornitore, è un

mandatario senza rappresentanza dell’utilizzatore, il quale può così agire direttamente contro il fornitore con l’azione

di adempimento per la consegna o con quella risarcitoria, ma non di risoluzione, in caso di evizione o vizi. Si è infatti

in presenza non di un contratto di leasing, concluso tra concedente e utilizzatore, e quello di fornitura, concluso tra

concedente e fornitore.

Quanto alla vendita a rate, gli interessi dei contraenti sono diversi. Il concedente è un intermediario finanziario e non

commerciale; l’utilizzatore non è un consumatore ma un imprenditore, il quale consegue un bene strumentale e non

di consumo.

In caso di inadempimento al pagamento di una rata, il contratto è risolubile, trattandosi di contratto ad esecuzione

continuata. Il concedente, allora, non deve restituire le rate già incassate, nelle quali era stato computato

l’ammortamento del bene acquistato unicamente su ordine dell’utilizzatore e quindi allo scopo di metterlo a sua

disposizione. Il concedente avrà anche diritto alla restituzione del bene, mentre le rate non ancora versate, saranno

dovute ove il contratto ne preveda il versamento a titolo di penale, salvo riduzione ad equità.

Se alla scadenza del contratto di leasing, il prezzo di opposizione per l’acquisto è nettamente più basso rispetto al

valore residuo del bene e, in base all’interpretazione dell’iniziale volontà delle parti, l’esercizio dell’opzione stessa non

è dubbio, la concessione in godimento del bene assume una funzione strumentale rispetto alla vendita e la

conservazione della proprietà in capo al finanziatore ha solo scopo di garanzia. Non vi è allora diversità causale e di

effetti tra il contratto di leasing così strutturato e la vendita con riserva di proprietà, perché le rate versate saranno

pari non al valore di scambio del bene, ma al suo prezzo.

In caso di leasing traslativo, se fallisce il concedente il contratto non si scioglie.

Al finco alla locazione finanziaria che presuppone la trilateralità della vicenda sul piano economico essendone

coinvolti l’utilizzatore, il concedente e il produttore del bene concesso in leasing, si pone la locazione operativa. In tal

caso è lo stesso produttore del bene che lo concede in locazione per un canone che corrisponde generalmente

all’entità dei servizi offerti dal bene stesso e non è in relazione con la sua durata economica.

Il leasing operativo non è un contratto atipico perché non presenta i caratteri del finanziamento propri del leasing

finanziario ed è pertanto riconducibile, a seconda della prospettiva che si intenda assumere, allo schema della

locazione, dell’affitto e del noleggio.

Nella locazione finanziaria di ritorno l’imprenditore vende alla società finanziaria di leasing un bene di sua proprietà

che poi quest’ultima gli concederà in leasing. In tal modo l’imprenditore, alienando il bene, si procura una liquidità

di cui ha evidentemente bisogno, ma mantiene il godimento del bene e può anche riacquistarne la proprietà al

termine del contratto, esercitando l’opzione.

Questo schema atipico potrebbe essere considerato non meritevole di tutela al fine di rispettare il divieto del patto

commissorio. La vicenda potrebbe infatti essere inquadrata come alienazione a garanzia di un finanziamento.

La locazione finanziaria di ritorno di regola è un contratto a scopo di garanzia cos come la compravendita, la

cessione, il riporto, se collegati al mutuo, perché la scomposizione analitica dei singoli passaggi giuridici

dell’operazione non toglie l’unicità causale che conduce a ravvisare un trasferimento di proprietà iniziale a fronte ad

un’erogazione di denaro, senza però che l’acquirente goda del bene e con riacquisto della proprietà solo quando il

debito è stato estinto. La validità dell’operazione dipenderà dalla liceità della causa in concreto, in termini di giusto

equilibrio tra valore del bene venduto, prezzo versato, canone di leasing e prezzo dell’opzione.

5. Contratto autonomo di garanzia

Il contratto autonomo di garanzia rappresenta una forma di garanzia personale atipica, con la quale, nell'ambito di

un rapporto negoziale che vede contrapposti un debitore e un creditore, un terzo si impegna, nei confronti del

creditore, ad eseguire una determinata prestazione, nell'eventualità che il debitore non adempia al contratto

principale.

Il contratto di garanzia, concluso fra il creditore e il garante, si caratterizza per l'autonomia rispetto al contratto

principale e per la disomogeneità delle prestazioni, se confrontate con quelle scaturenti dal contratto principale. Si

tratta di connotati che plasmano la causa di tale figura contrattuale, la quale viene ad identificarsi con una funzione

indennitaria di traslazione del rischio di inadempimento del contratto principale dal creditore al garante e che, al

contempo, ne segnano il discrimine rispetto alla fidejussione. Quest'ultima si caratterizza, infatti, per l'accessorietà

rispetto al rapporto principale e per l'omogeneità della prestazione del fideiussore rispetto alla prestazione cui è

tenuto il debitore principale.

Corollario immediato dell'autonomia del contratto di garanzia rispetto al contratto principale è la generale

inopponibilità, da parte del garante, delle eccezioni che il debitore principale avrebbe potuto opporre al creditore e

relative al contratto principale, quali, a titolo esemplificativo, la sua annullabilità o rescindibilità ovvero

l'inadempimento allo stesso da parte del creditore. Sotto questo profilo, il contratto autonomo di garanzia, a

differenza della fidejussione, finisce per risultare insensibile rispetto alla validità e alle sorti del contratto principale.

L'autonomia del contratto di garanzia e la generale inoppobilità, da parte del garante, delle eccezioni relative al

contratto principale incontrano, tuttavia, deroghe significative, che la Corte ha cura di illustrare.

Il Collegio rileva, in proposito, che una di esse è rappresentata dall'escussione fraudolenta o abusiva del garante ad

opera del creditore. In tal caso, rileva la Corte, il garante può opporre al creditore l'exceptio doli generalis, fondata sui

principi di buona fede e correttezza nell'esecuzione del contratto, consacrati all'art. 1375 cod. civ..

Una seconda deroga è costituita dall'ipotesi in cui il contratto principale sia affetto da nullità per contrarietà a norme

imperative o per illiceità della causa. In tal caso, osserva la Corte, il contratto di garanzia, che tende ad assicurare il

risultato vietato dall'ordinamento giuridico, presenta una causa illecita che ne determina la nullità ai sensi dell'art.

1418 cod. civ. Si tratta, in particolare, di un'ipotesi di nullità derivata del contratto di garanzia.

Tale è la fattispecie che si presenta all'attenzione della Corte. I ricorrenti hanno concluso con un istituto bancario un

contratto con il quale si impegnavano "(...) a pagare senza eccezioni ed anche in caso di invalidità dell'obbligazione

principale". Il contratto principale conteneva, tuttavia, clausole che prevedevano un tasso di interessi superiore alla

soglia usuraria fissata a livello ministeriale, con conseguente non debenza degli interessi e nullità delle relative

clausole, ai sensi dell'art. 1815 cod. civ..

La nullità delle clausole relative al tasso degli interessi legittima, pertanto, i garanti a sollevare l'eccezione di nullità

della clausola sugli interessi, contenuta nel contratto principale e, di riflesso, la nullità del contratto di garanzia per

paralizzare l'istanza della banca volta ad ottenere l'escussione della garanzia.

Una volta individuata l'esistenza di un'eccezione opponibile dai garanti, la Corte si interroga sulla natura di tale

eccezione e, in particolare, sulla sua rilevabilità d'ufficio ad opera del giudice.

Sul punto, il Collegio, muovendo dal dictum delle Sezioni Unite, secondo le quali sono eccezioni in senso stretto,

riservate alla parte, quelle per le quali la legge prevede espressamente la sola legittimazione della parte a rilevare il

fatto impeditivo, estintivo o modificativo e quelle che corrispondono alla titolarità di un'azione costitutiva (Cass. Civ.

Sez. Un. n. 15661 del 2005 e Cass. Civ. Sez. Un. n. 1099 del 1998), giunge alla conclusione che l'eccezione di

invalidità parziale derivata del contratto di garanzia sia da ricondursi al novero delle eccezioni in senso lato, rilevabili

anche d'ufficio dal giudice.

La pronuncia risulta particolarmente interessante, perché, riconoscendo l'esistenza di deroghe all'autonomia del

contratto di garanzia rispetto al contratto principale e ammettendo, di riflesso, la facoltà del garante di opporre al

creditore talune eccezioni relative al contratto principale, finisce per avvicinare il contratto autonomo di garanzia alla

fideiussione, sotto il profilo del requisito dell'autonomia. Il discrimen fra fideiussione e contratto autonomo di

garanzia, tradizionalmente basato sull’indifferenza del secondo rispetto alla validità ed alle sorti dell’obbligazione

principale, sembra, con tale pronuncia, entrare in crisi.