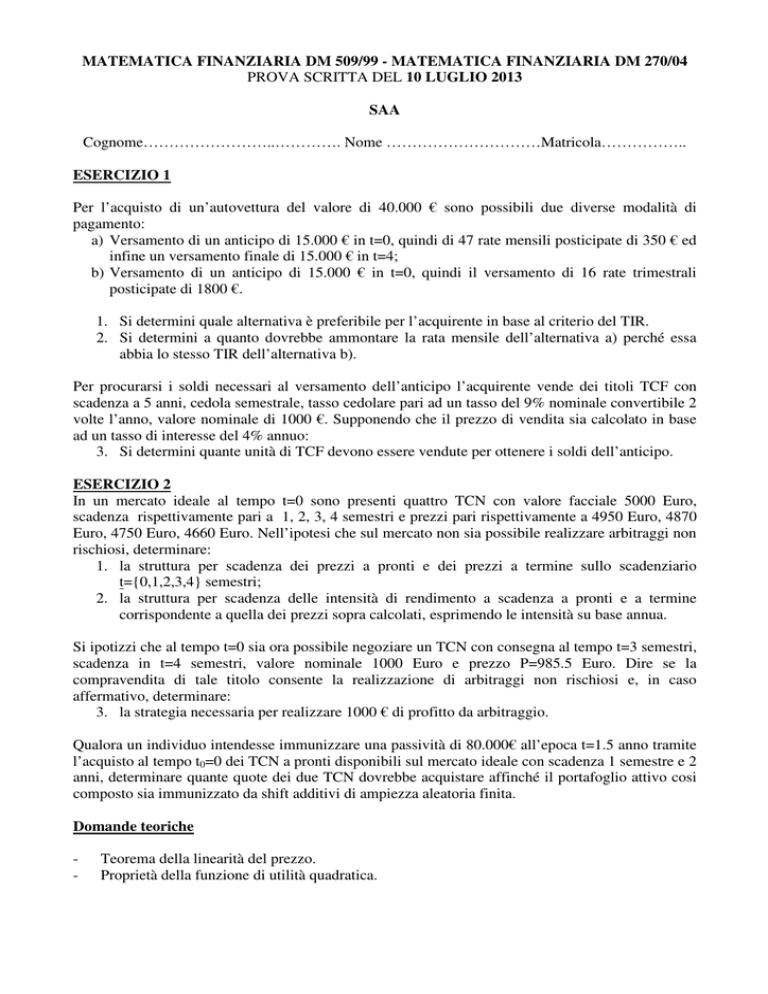

MATEMATICA FINANZIARIA DM 509/99 - MATEMATICA FINANZIARIA DM 270/04

PROVA SCRITTA DEL 10 LUGLIO 2013

SAA

Cognome……………………..…………. Nome …………………………Matricola……………..

ESERCIZIO 1

Per l’acquisto di un’autovettura del valore di 40.000 € sono possibili due diverse modalità di

pagamento:

a) Versamento di un anticipo di 15.000 € in t=0, quindi di 47 rate mensili posticipate di 350 € ed

infine un versamento finale di 15.000 € in t=4;

b) Versamento di un anticipo di 15.000 € in t=0, quindi il versamento di 16 rate trimestrali

posticipate di 1800 €.

1. Si determini quale alternativa è preferibile per l’acquirente in base al criterio del TIR.

2. Si determini a quanto dovrebbe ammontare la rata mensile dell’alternativa a) perché essa

abbia lo stesso TIR dell’alternativa b).

Per procurarsi i soldi necessari al versamento dell’anticipo l’acquirente vende dei titoli TCF con

scadenza a 5 anni, cedola semestrale, tasso cedolare pari ad un tasso del 9% nominale convertibile 2

volte l’anno, valore nominale di 1000 €. Supponendo che il prezzo di vendita sia calcolato in base

ad un tasso di interesse del 4% annuo:

3. Si determini quante unità di TCF devono essere vendute per ottenere i soldi dell’anticipo.

ESERCIZIO 2

In un mercato ideale al tempo t=0 sono presenti quattro TCN con valore facciale 5000 Euro,

scadenza rispettivamente pari a 1, 2, 3, 4 semestri e prezzi pari rispettivamente a 4950 Euro, 4870

Euro, 4750 Euro, 4660 Euro. Nell’ipotesi che sul mercato non sia possibile realizzare arbitraggi non

rischiosi, determinare:

1. la struttura per scadenza dei prezzi a pronti e dei prezzi a termine sullo scadenziario

t={0,1,2,3,4} semestri;

2. la struttura per scadenza delle intensità di rendimento a scadenza a pronti e a termine

corrispondente a quella dei prezzi sopra calcolati, esprimendo le intensità su base annua.

Si ipotizzi che al tempo t=0 sia ora possibile negoziare un TCN con consegna al tempo t=3 semestri,

scadenza in t=4 semestri, valore nominale 1000 Euro e prezzo P=985.5 Euro. Dire se la

compravendita di tale titolo consente la realizzazione di arbitraggi non rischiosi e, in caso

affermativo, determinare:

3. la strategia necessaria per realizzare 1000 € di profitto da arbitraggio.

Qualora un individuo intendesse immunizzare una passività di 80.000€ all’epoca t=1.5 anno tramite

l’acquisto al tempo t0=0 dei TCN a pronti disponibili sul mercato ideale con scadenza 1 semestre e 2

anni, determinare quante quote dei due TCN dovrebbe acquistare affinché il portafoglio attivo cosi

composto sia immunizzato da shift additivi di ampiezza aleatoria finita.

Domande teoriche

-

Teorema della linearità del prezzo.

Proprietà della funzione di utilità quadratica.