T

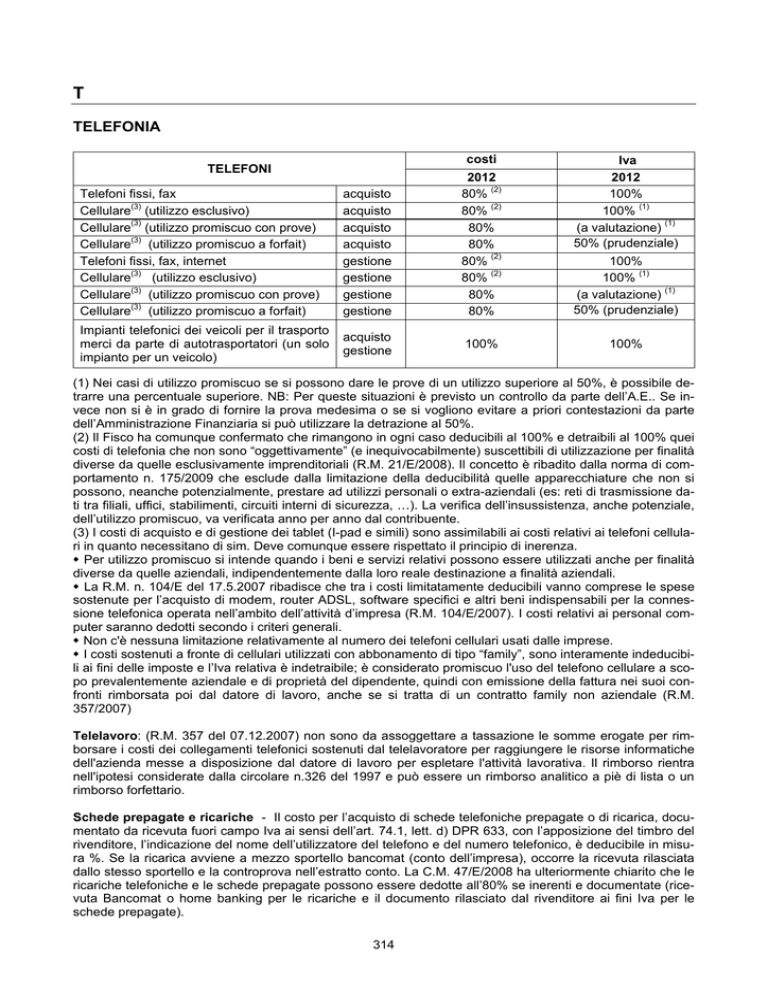

TELEFONIA

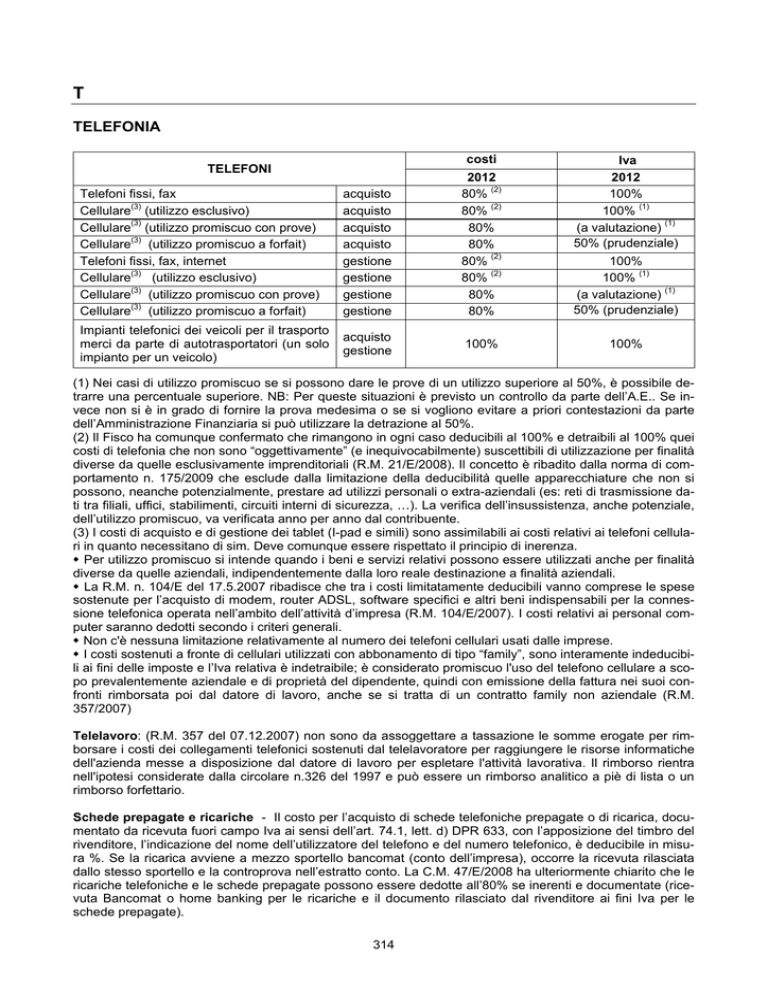

costi

TELEFONI

Telefoni fissi, fax

Cellulare(3) (utilizzo esclusivo)

Cellulare(3) (utilizzo promiscuo con prove)

Cellulare(3) (utilizzo promiscuo a forfait)

Telefoni fissi, fax, internet

Cellulare(3) (utilizzo esclusivo)

Cellulare(3) (utilizzo promiscuo con prove)

Cellulare(3) (utilizzo promiscuo a forfait)

acquisto

acquisto

acquisto

acquisto

gestione

gestione

gestione

gestione

Impianti telefonici dei veicoli per il trasporto

merci da parte di autotrasportatori (un solo

impianto per un veicolo)

acquisto

gestione

Iva

2012

100%

100% (1)

(a valutazione) (1)

50% (prudenziale)

2012

80% (2)

80% (2)

80%

80%

80% (2)

80% (2)

80%

80%

100%

100% (1)

(a valutazione) (1)

50% (prudenziale)

100%

100%

(1) Nei casi di utilizzo promiscuo se si possono dare le prove di un utilizzo superiore al 50%, è possibile detrarre una percentuale superiore. NB: Per queste situazioni è previsto un controllo da parte dell’A.E.. Se invece non si è in grado di fornire la prova medesima o se si vogliono evitare a priori contestazioni da parte

dell’Amministrazione Finanziaria si può utilizzare la detrazione al 50%.

(2) Il Fisco ha comunque confermato che rimangono in ogni caso deducibili al 100% e detraibili al 100% quei

costi di telefonia che non sono “oggettivamente” (e inequivocabilmente) suscettibili di utilizzazione per finalità

diverse da quelle esclusivamente imprenditoriali (R.M. 21/E/2008). Il concetto è ribadito dalla norma di comportamento n. 175/2009 che esclude dalla limitazione della deducibilità quelle apparecchiature che non si

possono, neanche potenzialmente, prestare ad utilizzi personali o extra-aziendali (es: reti di trasmissione dati tra filiali, uffici, stabilimenti, circuiti interni di sicurezza, …). La verifica dell’insussistenza, anche potenziale,

dell’utilizzo promiscuo, va verificata anno per anno dal contribuente.

(3) I costi di acquisto e di gestione dei tablet (I-pad e simili) sono assimilabili ai costi relativi ai telefoni cellulari in quanto necessitano di sim. Deve comunque essere rispettato il principio di inerenza.

Per utilizzo promiscuo si intende quando i beni e servizi relativi possono essere utilizzati anche per finalità

diverse da quelle aziendali, indipendentemente dalla loro reale destinazione a finalità aziendali.

La R.M. n. 104/E del 17.5.2007 ribadisce che tra i costi limitatamente deducibili vanno comprese le spese

sostenute per l’acquisto di modem, router ADSL, software specifici e altri beni indispensabili per la connessione telefonica operata nell’ambito dell’attività d’impresa (R.M. 104/E/2007). I costi relativi ai personal computer saranno dedotti secondo i criteri generali.

Non c'è nessuna limitazione relativamente al numero dei telefoni cellulari usati dalle imprese.

I costi sostenuti a fronte di cellulari utilizzati con abbonamento di tipo “family”, sono interamente indeducibili ai fini delle imposte e l’Iva relativa è indetraibile; è considerato promiscuo l'uso del telefono cellulare a scopo prevalentemente aziendale e di proprietà del dipendente, quindi con emissione della fattura nei suoi confronti rimborsata poi dal datore di lavoro, anche se si tratta di un contratto family non aziendale (R.M.

357/2007)

Telelavoro: (R.M. 357 del 07.12.2007) non sono da assoggettare a tassazione le somme erogate per rimborsare i costi dei collegamenti telefonici sostenuti dal telelavoratore per raggiungere le risorse informatiche

dell'azienda messe a disposizione dal datore di lavoro per espletare l'attività lavorativa. Il rimborso rientra

nell'ipotesi considerate dalla circolare n.326 del 1997 e può essere un rimborso analitico a piè di lista o un

rimborso forfettario.

Schede prepagate e ricariche - Il costo per l’acquisto di schede telefoniche prepagate o di ricarica, documentato da ricevuta fuori campo Iva ai sensi dell’art. 74.1, lett. d) DPR 633, con l’apposizione del timbro del

rivenditore, l’indicazione del nome dell’utilizzatore del telefono e del numero telefonico, è deducibile in misura %. Se la ricarica avviene a mezzo sportello bancomat (conto dell’impresa), occorre la ricevuta rilasciata

dallo stesso sportello e la controprova nell’estratto conto. La C.M. 47/E/2008 ha ulteriormente chiarito che le

ricariche telefoniche e le schede prepagate possono essere dedotte all’80% se inerenti e documentate (ricevuta Bancomat o home banking per le ricariche e il documento rilasciato dal rivenditore ai fini Iva per le

schede prepagate).

314

Ai fini Iva è prevista l’applicazione del regime monofase che non consente la detrazione anche se esposta in

fattura dall’operatore telefonico.

Cessione - Il Ministero ha chiarito che nel caso di successiva rivendita di un cellulare si assoggetta ad Iva la

percentuale in base alla quale era stata detratta l’Iva all’acquisto, mentre la parte residua è fuori campo Iva

ai sensi dell’art. 13.3 DPR 633. A partire dal 01.04.2011 si rende applicabile il meccanismo dell'inversione

contabile alle cessioni di telefoni cellulari e microprocessori (art.17 co.6 lett.b) e c) D.P.R. 633/1972) se il

cessionario è soggetto residente in Italia (circolare n.59/E 23.12.2010).

Plusvalenze e minusvalenze che emergono alla cessione dovrebbero essere imponibili o deducibili nella

proporzione tra ammortamento fiscalmente dedotto e quello effettivamente effettuato. Tuttavia poiché nulla è

previsto dalla legge e l’art. 121-bis si riferisce solo ai mezzi di trasporto, parte della dottrina ritiene che siano

tassabili o deducibili per intero.

In caso di riaddebito dei costi l’azienda deve tener conto oltre che dei costi sostenuti per la gestione anche

del valore di acquisto del cellulare.

Trasporto di merci in c/ proprio o di terzi - Relativamente a ciascun veicolo adibito a trasporto merci, effettuato per conto proprio o di terzi, è possibile dedurre il 100% delle spese e dell’Iva, relativamente ad un

solo telefono, fisso o mobile.

TESORERIA - GESTIONE ACCENTRATA

Vedi: Gestione accentrata della tesoreria - Cash pooling

TITOLI DI DEBITO

Art. 2483 - Se l'atto costitutivo lo prevede, la società può emettere titoli di debito. In tal caso l'atto costitutivo

attribuisce la relativa competenza ai soci o agli amministratori determinando gli eventuali limiti, le modalità e

le maggioranze necessarie per la decisione.

I titoli emessi ai sensi del precedente comma possono essere sottoscritti soltanto da investitori professionali

soggetti a vigilanza prudenziale a norma delle leggi speciali. In caso di successiva circolazione dei titoli di

debito, chi li trasferisce risponde della solvenza della società nei confronti degli acquirenti che non siano investitori professionali ovvero soci della società medesima.

La decisione di emissione dei titoli prevede le condizioni del prestito e le modalità del rimborso ed è iscritta a

cura degli amministratori presso il registro delle imprese. Può altresì prevedere che, previo consenso della

maggioranza dei possessori dei titoli, la società possa modificare tali condizioni e modalità.

L. 148/2011 - Dal 01.01.2012 l’aliquota base delle rendite finanziarie viene fissata al 20%.

TRASPARENZA PER SOCIETA’ DI CAPITALI - Art. 115 / C.A.E. 49/04

Partecipata - Società di capitali residente.

Partecipanti - Società di capitali residenti o non residenti senza obbligo di ritenuta sugli utili distribuiti, con

diritto di voto nell’assemblea ordinaria e alla distribuzione agli utili non inferiore al 10% e non superiore al

50%. I requisiti devono sussistere dal 1° giorno del 1° periodo di imposta dell’opzione, fino al termine del

triennio.

Gli effetti dell’opzione permangono nel caso di ingresso di nuovi soci aventi i requisiti richiesti e anche nel

caso di cessioni di partecipazioni all’interno della compagine sociale.

Opzione - Deve essere esercitata dalla partecipata e da tutti i soci entro la fine del 1° dei 3 esercizi.

Irrevocabile per 3 esercizi della partecipata, con possibilità di rinnovo opzione per il successivo triennio.

Opzione vietata:

- se vi sono società non residenti soggette a ritenuta senza diritto di integrale rimborso;

- se la partecipata ha optato per il consolidato nazionale (art. 117);

- se la partecipata ha optato per il consolidato internazionale (art. 130);

- se la partecipata ha emesso strumenti finanziari di cui all’art. 2346.6;

- se la partecipata è assoggettata a procedure concorsuali (fallimento, concordato, ecc.).

Mutamento delle quote di partecipazione - In caso di cessione di quote a nuovi soci gli effetti

dell’opzione si riversano sui nuovi soci, purché questi abbiano i requisiti di legge.

Il socio cedente deve comunicare all’acquirente l’eventuale avvenuto esercizio dell’opzione. Nel caso di ingresso di nuovi soci mediante aumento di capitale, l’obbligo di comunicazione compete alla società partecipata.

Effetti dell’opzione per la trasparenza

315

1. Il reddito è imputato a ciascun socio, indipendentemente dall’effettiva percezione, proporzionalmente alla

sua quota di partecipazione agli utili.

2. Le ritenute operate a titolo di acconto sui redditi della partecipata, i relativi crediti di imposta e gli acconti

versati, si scomputano dalle imposte dovute dai singoli soci secondo la percentuale di partecipazione

agli utili di ciascuno (Ris. N. 99/e del 3 ottobre 2011).

3. Le perdite fiscali della partecipata relative ai periodi di trasparenza sono imputate ai soci in proporzione

alle rispettive quote di partecipazione ed entro il limite della propria quota di patrimonio netto contabile

della partecipata.

4. La società partecipata è solidalmente responsabile con ciascun socio per l’imposta, le sanzioni e gli interessi conseguenti all’imputazione del reddito.

5. Il costo fiscale riconosciuto della partecipazione si determina in modo analogo alle società di persone,

aumentandolo o diminuendolo dei redditi e delle perdite imputati ai soci e scomputando gli utili distribuiti.

Distribuzione di utili e riserve - Qualora l’assemblea non preveda diversamente, si considerano prioritariamente distribuiti gli utili realizzati durante il periodo di trasparenza. Tale presunzione si applica anche alle

distribuzioni effettuate fuori dei periodi di trasparenza.

L’incasso di utili o di riserve di utili formati durante la trasparenza non è soggetto ad imposte, indipendentemente dal periodo di incasso.

L’incasso di utili o di riserve di utili formati fuori del periodo di trasparenza è soggetto ad imposte, indipendentemente dal periodo di incasso.

In caso di esplicita volontà assembleare di distribuzione di riserve di capitale di cui all’art. 47.5, la presunzione di distribuzione prioritaria di riserve di utili (art. 47.1) si applica solo con riguardo alle riserve costituite con

utili fuori trasparenza. In caso di distribuzione di riserve di società trasparente, ove siano presenti riserve di

utili generate in trasparenza e riserve di utili imponibili, se la delibera di distribuzione riguarda le riserve di

capitale, si presumono distribuite le riserve di utili tassabili. Viceversa in caso di distribuzione di riserve di

capitale e riserve di utili trasparenti l’assemblea ha libertà di scelta (Risposte a Telefisco 2005).

Imputazione del reddito - Il reddito è imputato a ciascun socio, indipendentemente dall’effettiva percezione, proporzionalmente alla sua quota di partecipazione agli utili, nell’esercizio in corso alla data di chiusura

dell’esercizio della partecipata.

Perdite

Le perdite fiscali della partecipata maturate nel periodo di opzione sono attribuite ai soci:

- in proporzione alle rispettive quote di partecipazione alle perdite;

- entro il limite della propria quota del patrimonio netto contabile della società partecipata; detto patrimonio è

determinato senza considerare la perdita dell’esercizio e tenendo conto dei conferimenti effettuati entro la

data di approvazione del relativo bilancio; le perdite eccedenti tale limite restano in carico alla società partecipata, che le potrà utilizzare secondo le previsioni ordinarie.

Le perdite fiscali della partecipata antecedenti al periodo di opzione non possono essere attribuite ai soci,

restano in carica alla società partecipata che le può utilizzare, con i consueti limiti, per ridurre il proprio reddito imponibile prima della imputazione ai soci.

Le perdite dei soci generate durante il periodo di opzione possono essere compensate con il reddito della

partecipata trasparente.

Le perdite pregresse dei soci, realizzate in periodi di imposta antecedenti l’inizio della tassazione per trasparenza, non possono essere utilizzati per compensare i redditi imputati dalla società partecipata; possono essere portate in diminuzione soltanto di altri redditi prodotti dallo stesso socio.

Acconti - Nel 1° periodo di trasparenza permane in capo alla partecipata l’obbligo di versamento degli acconti calcolati come se non esistesse la trasparenza (anche se si sceglie il metodo previsionale); l’acconto

così versato sarà scomputabile dall’imposta dovuta a saldo dai singoli soci, in base alla rispettiva percentuale di partecipazione agli utili. La partecipante, nel calcolo dei propri acconti, può adottare il metodo storico o il

previsionale considerando gli effetti della trasparenza.

Nel 2° periodo la società partecipata non versa acconti, l’obbligo ricade sui singoli soci che determinano

l’importo da versare considerando anche l’imposta corrispondente al reddito imputato per trasparenza.

In caso di scadenza naturale del regime di trasparenza l’acconto (sia per la partecipata che per i soci) si determina senza considerare gli effetti dell’opzione; nell’ipotesi di sopravvenuta inefficacia dell’opzione si applica quanto previsto nella scadenza naturale, se l’evento è successivo al versamento dell’acconto occorre

procedere ad una rideterminazione degli acconti versando la differenza entro trenta giorni dalla data in cui

l'opzione diventa inefficace.

Perdita della trasparenza - La trasparenza diviene inefficace dal 1° giorno del periodo di imposta:

1. in cui i soci perdono i requisiti richiesti, anche se gli stessi vengono ripristinati entro la fine del periodo

(es.: socio al 45% acquista il 15% superando il limite; vende prima di fine esercizio il 20% rientrando nei

316

limiti).

2. la partecipata emette strumenti finanziari;

3. della data di dichiarazione delle procedure concorsuali: fallimento, provvedimento che ordina la liquidazione coatta amministrativa, decreto di ammissione al concordato preventivo o decreto che dispone la

procedura di amministrazione straordinaria per le grandi imprese;

4. della data in cui ha effetto la trasformazione in altra società non soggetta all’Ires;

5. nel corso del quale è stata trasferita la sede all’estero;

6. che comprende la data da cui la fusione esplica i suoi effetti fiscali, salvo che essa venga confermata da

tutti i soggetti interessati entro lo stesso periodo di imposta;

7. che comprende la data da cui la scissione esplica i suoi effetti fiscali, salvo che essa venga confermata

da tutti i soggetti interessati entro lo stesso periodo di imposta

Con la liquidazione la trasparenza non perde efficacia, ma il reddito di ciascun esercizio della liquidazione

si considera definitivo, indipendentemente dalla durata della liquidazione stessa.

Rettifica delle svalutazioni

L’art. 115.11 ha previsto un meccanismo di rideterminazione del reddito attribuito per trasparenza, qualora il

socio abbia in passato fiscalmente svalutato la partecipazione.

TRASPARENZA per società A RISTRETTA BASE - Art. 116 / C.A.E. 49/04

Partecipata - Deve essere una s.r.l. con volume di ricavi non superiore alle soglie previste per gli studi di

settore nell’esercizio precedente quello di esercizio dell’opzione (ricavi € 5.164.569,00, anche per le imprese

escluse dagli studi). La C.A.E. n. 49/2004 precisa che concorrono anche i ricavi aggiunti per l’adeguamento

a parametri, studi di settore o concordato preventivo mentre, per le società neocostituite nel 2004, è necessario effettuare una proiezione su base annua dei ricavi.

Partecipanti - Persone fisiche, massimo 10, (20 nelle cooperative), indipendentemente dalla quota di partecipazione detenuta dai singoli soci; ammesse quindi le unipersonali (C.A.E. n. 49 § 3.4).

Opzione - Deve essere esercitata dalla partecipata e da tutti i soci entro il 1° dei 3 esercizi. Irrevocabile per

3 esercizi della partecipata, con possibilità di rinnovo opzione per il successivo triennio.

Opzione vietata:

- se la partecipata ha optato per il consolidato nazionale (art. 117);

- se la partecipata ha optato per il consolidato internazionale (art. 130);

- se la partecipata è assoggettata a procedure concorsuali (fallimento, concordato, ecc.);

Fino all’esercizio 2005 l‘opzione era vietata anche in caso di possesso di partecipazioni Pex; plusvalenze e

utili da tali partecipazioni concorrono a formare il reddito nella misura del 40% (DL 223/2006).

Mutamento delle quote di partecipazione - In caso di cessione di quote a nuovi soci gli effetti della trasparenza si riversano sui nuovi soci. Se a seguito della cessione il numero dei soci risulta superiore a 10 o

entra un socio che non ha i requisiti richiesti, si ha l’immediata decadenza dell’opzione e deve esserne data

comunicazione all’Agenzia delle Entrate entro 30 giorni.

In caso di mere variazioni delle quote di partecipazione agli utili, gli effetti decorrono dal periodo successivo.

Effetti dell’opzione per la trasparenza

1. Il reddito è imputato a ciascun socio, indipendentemente dall’effettiva percezione, proporzionalmente alla

sua quota di partecipazione agli utili.

2. Le ritenute operate a titolo di acconto sui redditi della partecipata, i relativi crediti di imposta e gli acconti

versati, si scomputano dalle imposte dovute dai singoli soci secondo la percentuale di partecipazione

agli utili di ciascuno (Ris. N. 99/e del 3 ottobre 2011).

3. Le perdite fiscali della partecipata relative ai periodi di trasparenza sono imputate ai soci in proporzione

alle rispettive quote di partecipazione ed entro il limite della propria quota di patrimonio netto contabile

della partecipata.

4. La società partecipata è solidalmente responsabile con ciascun socio per l’imposta, le sanzioni e gli interessi conseguenti all’imputazione del reddito.

5. Il costo fiscale riconosciuto della partecipazione si determina in modo analogo alle società di persone,

aumentandolo o diminuendolo dei redditi e delle perdite imputati ai soci e scomputando gli utili distribuiti.

Distribuzione di utili e riserve - Qualora l’assemblea non preveda diversamente, si considerano prioritariamente distribuiti gli utili realizzati durante il periodo di trasparenza. Tale presunzione si applica anche alle

distribuzioni effettuate fuori dei periodi di trasparenza.

L’incasso di utili o di riserve di utili formati durante la trasparenza non è soggetto ad imposte, indipendentemente dal periodi di incasso.

L’incasso di utili o di riserve di utili formati fuori dal periodo di trasparenza è soggetto ad imposte, indipen317

dentemente dal periodo di incasso.

In caso di esplicita volontà assembleare di distribuzione di riserve di capitale di cui all’art. 47.5, la presunzione di distribuzione prioritaria di riserve di utili (art. 47.1) si applica solo con riguardo alle riserve costituite con

utili fuori trasparenza. In caso di distribuzione di riserve di società trasparente, ove siano presenti riserve di

utili generate in trasparenza e riserve di utili imponibili, se la delibera di distribuzione riguarda le riserve di

capitale, si presumono distribuite le riserve di utili tassabili. Viceversa in caso presenza di riserve di capitale

e riserve di utili trasparenti l’assemblea ha libertà di scelta (Risposte a Telefisco 2005).

Imputazione del reddito - Il reddito è imputato a ciascun socio, indipendentemente dall’effettiva percezione, proporzionalmente alla sua quota di partecipazione agli utili, nell’esercizio in corso alla data di chiusura

dell’esercizio della partecipata.

Perdite - Le perdite fiscali della partecipata maturate nel periodo di opzione sono attribuite ai soci:

- in proporzione alle rispettive quote di partecipazione alle perdite;

- entro il limite della propria quota del patrimonio netto contabile della società partecipata; detto patrimonio è

determinato senza considerare la perdita dell’esercizio e tenendo conto dei conferimenti effettuati entro la

data di approvazione del relativo bilancio; le perdite eccedenti tale limite restano in carico alla società partecipata, che le potrà utilizzare secondo le previsioni ordinarie.

Le perdite fiscali della partecipata antecedenti al periodo di opzione non possono essere attribuite ai soci,

restano in carica alla società partecipata che le può utilizzare, con i consueti limiti, per ridurre il proprio reddito imponibile prima della imputazione ai soci.

Le perdite dei soci generate durante il periodo di opzione possono essere compensate con il reddito della

partecipata trasparente.

Le perdite pregresse dei soci (sino al periodo di imposta 2006), realizzate in periodi di imposta antecedenti

l’inizio della tassazione per trasparenza, restano di esclusiva pertinenza del socio e possono essere utilizzate anche in compensazione del reddito attribuito per trasparenza dalla società partecipata (purché si tratti di

redditi della stessa natura).

Le perdite pregresse dei soci (a partire dal periodo di imposta 2007), realizzate in periodi di imposta antecedenti l’inizio della tassazione per trasparenza, non possono essere utilizzati per compensare i redditi imputati

dalla società partecipata; possono essere portate in diminuzione soltanto di altri redditi prodotti dallo stesso

socio.

Acconti - Nel 1° periodo di trasparenza, partecipata e soci pagano gli acconti in base al proprio utile, come

se non esistesse la trasparenza, anche se si sceglie il metodo previsionale; ma gli acconti versati dalla società sono goduti dai soci. Nel 2° periodo la società partecipata non versa acconti, l’obbligo ricade sui singoli

soci che determinano l’importo da versare considerando anche l’imposta corrispondente al reddito imputato

per trasparenza. In caso di scadenza naturale del regime di trasparenza l’acconto (sia per la partecipata che

per i soci) si determina senza considerare gli effetti dell’opzione; nell’ipotesi di sopravvenuta inefficacia

dell’opzione si applica quanto previsto nella scadenza naturale, se l’evento è successivo al versamento

dell’acconto occorre procedere ad una rideterminazione degli acconti versando la differenza entro trenta

giorni dalla data in cui l'opzione diventa inefficace.

Perdita della trasparenza - La trasparenza diviene inefficace dal 1° giorno del periodo di imposta:

1. in cui vengono meno le condizioni per l’esercizio dell’opzione;

2. della data di dichiarazione delle procedure concorsuali: fallimento, provvedimento che ordina la liquidazione coatta amministrativa, decreto di ammissione al concordato preventivo o decreto che dispone la

procedura di amministrazione straordinaria per le grandi imprese;

3. della data in cui ha effetto la trasformazione in altra società non soggetta all’Ires;

4. nel corso del quale è stata trasferita la sede all’estero;

5. che comprende la data da cui la fusione esplica i suoi effetti fiscali, salvo che essa venga confermata da

tutti i soggetti interessati entro lo stesso periodo di imposta;

6. che comprende la data da cui la scissione esplica i suoi effetti fiscali, salvo che essa venga confermata

da tutti i soggetti interessati entro lo stesso periodo di imposta.

Dal 2006 il possesso di partecipazioni Pex non è causa di perdita della trasparenza.

Con la liquidazione la trasparenza non perde efficacia, ma il reddito di ciascuno degli esercizi compresi nella liquidazione si considera definitivo, indipendentemente dalla durata della liquidazione stessa.

Nel caso di superamento del limite di € 5.164.569,00, la trasparenza diviene inefficace dal 1° giorno del periodo di imposta successivo. Le imprese di nuova costituzione che esercitano l’opzione hanno diritto alla trasparenza per il primo esercizio, anche se superano il limite.

ALCUNI ASPETTI CONTABILI DELLA TRASPARENZA

Responsabilità solidale della partecipata con i soci per le imposte dovute sul reddito imputato per

trasparenza.

318

Laddove si realizzi l’ipotesi di corresponsabilità (notevolmente mitigata dall’art. 13.1 del decreto attuativo

23.04.04) occorre evidenziare nei conti d’ordine della partecipata l’eventuale rischio correlato non solo al carico fiscale (maggiori imposte), ma anche ai relativi maggiori oneri conseguenti a sanzioni (minime) ed interessi. Tale informazione, dovrà essere ulteriormente approfondita, come dispone l’art. 2427.1 n. 9 del C.C.,

nella nota integrativa.

Rilevazione contabile dell’Ires nel caso di Srl, che abbia esercitato l’opzione per la trasparenza ai

sensi dell’art. 116 del Tuir nel corso del 2011, partecipata da due persone fisiche.

Gli articoli 115 e 116 prevedono l’attribuzione ai soci del reddito fiscale, indipendentemente dalla percezione,

in proporzione alle quote di partecipazione.

Secondo l’interpretazione dell’Oic Documento Interpretativo n. 2, in capo alla società trasparente va comunque contabilizzata l’imposta Ires inserendo come contropartita un debito verso soci che poi viene stornato

sempre nella voce di conto economico 22), il tutto con le seguenti scritture:

Imposte correnti

Debito verso soci

c.e.: 22 a)

s.p..: D.14)

a

Debiti verso soci s.p.: D.14)

a

Proventi adesione trasp. c.e. – 22 c)

………..

Ovviamente l’ammontare corrisponde all’imposta che si sarebbe rilevata in assenza di opzione per il regime

di trasparenza e non deve coincidere con l’imposta effettivamente calcolata e versata dai soci nella propria

dichiarazione dei redditi.

In alternativa alla proposta Oic è consentito saltare le registrazioni sopra indicate e fornire adeguata informativa nella Nota Integrativa.

Nel caso in cui il contratto di trasparenza prevedesse l’erogazione ai soci dell’Ires teorica calcolata, invece,

le scritture contabili saranno le medesime di quelle sopra evidenziate, ma il debito verso soci si chiuderà solo con l’uscita finanziaria (banca conto corrente, ecc..):

Imposte correnti

Debito verso soci

c.e.: 22 a)

s.p..: D.14)

a

Debiti verso soci s.p.: D.14)

a

Banca conto corrente

………..

Si ricorda che qualora l’assemblea della partecipata dovesse deliberare la distribuzione dei dividendi sarà

necessario rilevare contabilmente la distribuzione dell’utile.

Effetti della tassazione per trasparenza sull’Irap.

Con la tassazione per trasparenza la società partecipata perde la qualifica di soggetto passivo dell’imposta

sui redditi delle società, ma nulla rileva ai fini dell’Irap. Pertanto si mantengono inalterati tutti gli obblighi relativi a tale imposta, compresa la rilevazione contabile del costo e del debito.

Opzione per il regime di trasparenza e acconti Ires versati.

Come previsto dall’art. 115.3 del Tuir gli acconti versati dalla trasparente si scomputano dalle imposte dovute dai singoli soci secondo la percentuale di partecipazione agli utili. La trasparente dovrà, pertanto, stralciare gli acconti versati dal proprio bilancio. Ciò può avvenire secondo due modalità a seconda vi sia o meno

una regolazione finanziaria tra le parti:

1. Utilizzando come contropartita del credito verso l’erario una sopravvenienza passiva a seguito

dell’annullamento dello stesso. La sopravvenienza non avrà rilevanza fiscale e dovrà, quindi, essere

ripresa (in aumento) in dichiarazione dei redditi (della trasparente).

2. Mediante la rilevazione di un credito nei confronti del socio. Successivamente tale credito potrà essere azzerato o mediante un’autonoma rilevazione di una variazione numeraria attiva (incasso tramite cassa o banca) oppure con una compensazione in sede di distribuzione dell’utile.

La C.M. 49/E/2004 ha chiarito che gli acconti Ires versati dalla partecipata (trasparenza ai sensi dell’art. 116

del Tuir) potranno comunque essere scomputati dai soci persone fisiche in relazione all’Irpef dovuta sui redditi loro imputati per trasparenza.

Cessazione del regime di trasparenza e acconti.

Come previsto dall’art. 115.7 del Tuir:

- nel caso di mancato rinnovo dell’opzione gli obblighi di acconto si calcolano senza considerare gli effetti

dell’opzione sia per la società partecipata che per i soci;

- nel caso, invece, in cui venisse meno l’efficacia dell’opzione invece la situazione degli acconti va regolariz319

zata entro 30 giorni (per le modalità si rimanda all’art. 124.2).

TRANSFER PRICING

Vedi: § infragruppo - § costi nelle operazioni con l’estero

TRATTAMENTO di FINE RAPPORTO

Vedi - Dipendenti: retribuzioni e contributi

320