www.supsi.ch/fisco

Scuola universitaria professionale della Svizzera italiana

Dipartimento scienze aziendali e sociali

Centro competenze tributarie

Novità fiscali

L’attualità del diritto tributario svizzero

e internazionale

N° 9 – Settembre 2013

Diritto tributario svizzero

La prescrizione dei reati fiscali

Procedura di consultazione concernente la Legge federale

sull’esenzione di persone giuridiche con scopi ideali

3

7

Diritto tributario italiano

Indeducibilità di costi tra difetto di inerenza

ed abuso del diritto

Voluntary disclosure: scenari attuali e prospettive future

Diritto tributario internazionale e dell’UE

Stabile organizzazione e stabilimento d'impresa

11

18

23

Rassegna di giurisprudenza di diritto tributario italiano

Considerazioni in tema di rilevanza penale dell’abuso

di diritto: la sentenza “Dolce & Gabbana”

Offerta formativa

Seminari e corsi di diritto tributario

30

35

Introduzione

Novità fiscali

09/2013

Redazione

SUPSI

Centro di competenze

tributarie

Palazzo E

6928 Manno

T +41 58 666 61 75

F +41 58 666 61 76

[email protected]

www.supsi.ch/fisco

ISSN 2235-4565 (Print)

ISSN 2235-4573 (Online)

Redattore responsabile

Samuele Vorpe

Comitato redazionale

Elisa Antonini

Paolo Arginelli

Rocco Filippini

Roberto Franzè

Giordano Macchi

Giovanni Molo

Andrea Pedroli

Sabina Rigozzi

Curzio Toffoli

Samuele Vorpe

Impaginazione e layout

Laboratorio cultura visiva

In questo numero di Novità fiscali sono trattati

sei temi “caldi”. Nel primo articolo, Daniele Fumagalli affronta il tema della prescrizione dell’azione

penale in relazione ai reati fiscali ai sensi del diritto

penale svizzero, commentando in chiave critica

le proposte di riforma contenute nel Messaggio

n. 12.036 del Consiglio federale del 2 marzo 2012.

A seguire, Simona Genini esamina il recente avamprogetto di Legge federale sull’esenzione fiscale

di persone giuridiche con scopi ideali e ne valuta

gli aspetti salienti anche in prospettiva di raffronto

con la legge tributaria ticinese in vigore sino

al 1995. Nel terzo articolo, Andrea Prampolini trae

spunto dalla sentenza n. 4901/2013 della Corte

di Cassazione italiana per tracciare i confini

tra l’indeducibilità di costi, derivanti da operazioni

intercorse con società correlate, per difetto

del requisito di inerenza e per violazione del divieto

di abuso del diritto. Nel quarto articolo, Pierpaolo

Angelucci affronta le possibili ripercussioni

dell’autodenuncia in Italia, da parte di contribuenti

residenti, dei patrimoni esteri non dichiarati,

alla luce della disciplina vigente e dei possibili futuri

scenari legislativi. Marco Calcagno analizza poi

i requisiti che integrano l’esistenza di una stabile

organizzazione ai sensi del’articolo 5 del Modello OCSE di Convenzione fiscale e si sofferma sulla

comparazione tra il concetto di stabile organizzazione e quello di stabilimento di impresa, impiegato nella Legge federale sull’imposta federale diretta.

Per finire, Angela Monti ripercorre i punti salienti

della sentenza n. 77397/2012 della sezione penale

della Corte di Cassazione italiana (Dolce & Gabbana), individuando i riflessi che da tale pronuncia

potrebbero scaturire in termini di rilevanza penale

di fattispecie abusive e di interposizione fittizia.

Paolo Arginelli

Diritto tributario svizzero

La prescrizione dei reati fiscali

Daniele Fumagalli

Avvocato

Manager Legal Services

PricewaterhouseCoopers, Lugano

Le implicazioni della revisione delle norme sulla prescrizione del Codice penale svizzero in relazione alla

prescrizione dei reati fiscali

1.

Concetto di prescrizione

La sicurezza giuridica del cittadino da una parte e il diritto di

perseguire le infrazioni da parte dello Stato dall’altra sono due

facce importanti della medesima medaglia. Il concetto chiave che le delimita temporalmente è la prescrizione dell’azione

penale, ovvero il momento dopo il quale lo Stato non ha più il

diritto di perseguire l’autore di un reato.

Attualmente i termini di prescrizione di riferimento in ambito

fiscale non sono più quelli indicati dalle leggi fiscali federali e

cantonali bensì quelli del Codice penale svizzero (di seguito CP).

Conoscere i termini di prescrizione e le loro conseguenze pratiche è importante per le autorità, per i cittadini e, soprattutto,

per i professionisti che li consigliano e che si assumono, in tale

delicato ambito, delle grosse responsabilità professionali.

La prescrizione dell’azione penale è un’istituzione giuridica il

cui effetto è di porre fine al diritto dello Stato di punire un’infrazione penale una volta trascorso un certo tempo. Il concetto di prescrizione dell’azione penale, già noto nel diritto

romano, è stato ripreso nel Codice penale francese del 1791 e

seguito dalle codificazioni del XIX° secolo. La prescrizione mira

alla protezione della sicurezza del diritto, poiché, senza norme

che tendano a fissare definitivamente uno stato di fatto, non

vi sarebbero né certezze né la sicurezza del diritto.

La prescrizione dell’azione penale tende a garantire il diritto

dell’autore di un’infrazione ad ottenere un giudizio entro un

termine ragionevole, mentre la prescrizione della pena mira

a che l’effetto preventivo ed educativo della pena sia sempre

presente al momento della sua esecuzione e ad impedire quindi

l’esecuzione di una sanzione trascorso un certo periodo. Il presente articolo si sofferma sulla prescrizione dell’azione penale.

Oltre a questioni di tipo teorico, vi sono ragioni pratiche che

sostengono l’istituto della prescrizione, come per esempio

il fatto che la personalità del delinquente o contravventore

cambi nel tempo o comunque ch’egli sia già sufficientemente

punito dai rimorsi o dalla paura di essere scoperto e punito. Il

tempo lenisce inoltre il bisogno della collettività di procedere

ad una punizione. Non da ultimo vi è la delicata questione relativa alla conservazione dei documenti e quindi delle prove.

Se la prescrizione non esistesse e si dovesse giudicare un’infrazione commessa decenni or sono, sarebbe difatti difficile

apportarne la prova per l’accusa ma pure per l’imputato per

quanto attiene alle prove liberatorie. Questo sarebbe particolarmente delicato nelle situazioni in cui i primi indizi disponibili

militassero per la colpevolezza dell’imputato mentre le prove liberatorie che dovrebbe presentare l’imputato, forse addirittura scomparse, dimostrerebbero il contrario. Il compito

dell’imputato di inficiare le prove a suo carico e portarne di

liberatorie si verrebbe fortemente complicato una volta decorso un lasso di tempo considerevole.

Il meccanismo per l’accertamento della verità risulterebbe viziato e claudicante, conducendo ad un errato giudizio. In questo senso, si può anche affermare che una procedura equa

(ai sensi dell’articolo 6 della Convenzione europea dei diritti

dell’uomo) è difficilmente attuabile dopo un lungo periodo.

Altri imperativi di tipo pratico che tendono al mantenimento della prescrizione sono lo scarico per la società permettendo per esempio di distruggere periodicamente la vecchia

documentazione archiviata una volta trascorso il termine di

prescrizione. Se la prescrizione dovesse essere abolita, teoricamente si rischierebbe di dover essere sempre tenuti a presentare prove relative ai propri diritti. Le società, le persone fisiche e le autorità non potrebbero più distruggere i loro archivi

poiché i documenti dovrebbero essere conservati per sempre.

La prescrizione costituisce così una sorta di garanzia a favore

dell’imputato consistente nel non poter più essere indagato e

processato dopo il trascorrere di un certo periodo di tempo.

Questa garanzia non implica che le obbligazioni o le infrazioni

non siano mai esistite, significa unicamente che non hanno

più effetti.

3

4

Novità fiscali / n.9 / settembre 2013

Le questioni legate alla nozione di prescrizione richiedono

una difficile ponderazione degli interessi dell’autore del reato

(come per esempio la sicurezza del diritto) e dello Stato (ad

esempio il diritto e l'obbligo di punire).

2.

Diritto vigente nella LIFD e nella LAID prima

della revisione del CP del 1. ottobre 2002

Prima che l’articolo 333 capoverso 5 del vecchio CP entrasse in

vigore il 1. ottobre 2002, nella Legge federale sull’imposta federale diretta (di seguito LIFD) e nella Legge federale sull’armonizzazione delle imposte dirette dei Cantoni e dei Comuni (di seguito LAID), l’azione penale per violazioni di obblighi procedurali

si prescriveva in due anni e quella per tentativo di sottrazione

d’imposta in quattro anni dopo la chiusura definitiva della procedura nel corso della quale erano stati violati gli obblighi procedurali oppure era stato commesso il tentativo di sottrazione.

Nel caso delle contravvenzioni di sottrazione consumata

d’imposta, l’azione penale si prescriveva in dieci anni dalla fine

del periodo fiscale per il quale il contribuente non era stato

tassato o era stato tassato insufficientemente oppure per il

quale la ritenuta d’imposta alla fonte non era stata effettuata

conformemente alla legge, ovvero in dieci anni a contare dalla

fine dell’anno civile nel corso del quale erano stati ottenuti una

restituzione indebita d’imposta o un condono ingiustificato

d’imposta, oppure erano stati dissimulati o distratti beni nella

procedura d’inventario.

L’azione penale per delitti fiscali si prescriveva in dieci anni

dall’ultima attività delittuosa.

Poiché la normativa sulla prescrizione dell’azione penale nella

LIFD e nella LAID prima del 1. ottobre 2002 riconosceva motivi

d’interruzione, questi termini relativi di prescrizione dell’azione

penale potevano essere prolungati della metà della durata per

le contravvenzioni e di cinque anni al massimo per i delitti.

stati pure abbreviati i termini di prescrizione dell’azione penale

anche nel diritto penale accessorio. Quest’abrogazione dei

concetti di sospensione e interruzione dei termini ha causato

di fatto una riduzione dei termini di prescrizione, con la conseguenza che le autorità avevano meno tempo a disposizione

per perseguire un delitto.

Poiché l’adeguamento di questi termini in tutte le disposizioni

del diritto accessorio sarebbe andato oltre l’ambito della revisione della parte generale del CP, l’Assemblea federale ha

posto in vigore al 1. ottobre 2002 l’articolo 333 capoverso 5

lettere da a fino a d CP (articolo 333 capoverso 6 lettere da a

fino a d CP dal 1. gennaio 2007) che fino all’entrata in vigore

di singoli adeguamenti prolungava sistematicamente i termini

di prescrizione dell’azione penale nel diritto accessorio, quindi

anche nella LIFD e nella LAID. In materia fiscale questo capoverso ha quindi avuto un impatto che è sfuggito al legislatore

federale e che si è dovuto necessariamente correggere.

È dunque stato introdotto il nuovo articolo 333 capoverso 5

CP quale norma transitoria. Detta regola dispone che, fino

all’adozione di altre leggi federali:

◆ i termini di prescrizione dell’azione penale sono aumentati della metà della durata ordinaria per i crimini e i delitti e

raddoppiata la durata ordinaria per le contravvenzioni;

◆ i termini di prescrizione dell’azione penale per le contravvenzioni che superano un anno sono aumentati della loro

durata ordinaria;

◆ le regole sull’interruzione e la sospensione della prescrizione dell’azione penale sono abrogate;

◆ la prescrizione dell’azione penale non decorre più se, prima della sua scadenza, un giudizio di prima istanza è stato

reso.

Il nuovo capoverso 5 dell’articolo 333 CP, entrato in vigore il

1. ottobre 2002, ha introdotto una chiave di conversione dei

termini di prescrizione. Detta chiave di conversione è valida

fino all’adozione di ogni legge in questione, dopodiché faranno

stato le nuove disposizioni relative alla prescrizione adottate

da ogni relativa specifica legge.

Per le contravvenzioni nella LIFD e nella LAID ciò significa che

(articolo 333 capoverso 6 lettera b CP):

3.

La revisione del CP

Il 1. ottobre 2002 è entrata in vigore la revisione del CP. Lo scopo della modifica legislativa era quello di semplificare e rendere più chiare le norme sulla prescrizione dell’azione penale.

Una delle principali modifiche è stata l’abolizione della sospensione e dell’interruzione della prescrizione. La disposizione determinante dell’articolo 72 del vecchio CP è difatti stata abrogata. Con l’abrogazione dell’articolo 72 del vecchio CP sono

◆ per la violazione di obblighi procedurali vi è stato un aumento della durata ordinaria da due a quattro anni;

◆ per il tentativo di sottrazione d’imposta un aumento da

quattro ad otto anni;

◆ per la sottrazione d’imposta consumata e per la dissimulazione o la distrazione di beni nella procedura d’inventario

un aumento da dieci a vent’anni.

L’articolo 333 capoverso 6 lettera a CP stabilisce invece che

il termine di prescrizione dell’azione penale per i delitti è aumentato della metà della durata ordinaria e passa da dieci a

quindici anni.

Questa norma implica quindi un termine della prescrizione

dell’azione penale per le contravvenzioni ancora più lungo

Novità fiscali / n.9 / settembre 2013

(passando da dieci ad addirittura vent’anni) rispetto a quello di

quindici anni previsto per i delitti. Da quanto precede, appare

evidente che il passaggio del termine riguardante la contravvenzione d’imposta consumata da dieci a vent’anni è manifestamente eccessivo.

Manca dunque la proporzionalità tra la gravità dell’infrazione

e il periodo durante il quale è possibile perseguirne l’autore. Il

termine di vent’anni, durante il quale è possibile promuovere

procedimenti penali in caso di contravvenzioni, appare sproporzionato anche se confrontato con il termine per il ricupero d’imposta e quello legato all’obbligo di conservazione della

documentazione, che si limitano a soli dieci anni. In pratica è

data la possibilità di perseguire l’autore di una contravvenzione fiscale anche una volta venuta meno la possibilità di procedere al ricupero dell’imposta sottratta e scaduto l’obbligo

decennale di conservazione della documentazione che deve

fungere da difesa e prova liberatoria per il contribuente.

Da un lato è scioccante che ad una contravvenzione sia assegnato un termine di prescrizione di vent’anni quando ai delitti

ne sono assegnati solamente quindici. Mancano la proporzionalità e la connessione tra la gravità dell’infrazione e il periodo

durante il quale è possibile perseguirne l’autore.

L’autorità fiscale dovrebbe in questo caso resistere alla tentazione di aumentare la pena pecuniaria per incassare malgrado

tutto l’imposta sottratta. Va inoltre tenuto conto che dovrebbe invece valere il ragionamento contrario, secondo il quale un

lungo lasso di tempo trascorso è un fattore di attenuazione

della pena (articolo 64 CP).

Un termine di prescrizione di quindici anni appare dunque più

appropriato, poiché corrisponderebbe al vecchio termine di

prescrizione assoluto di una sottrazione d’imposta e al termine per procedere ad un ricupero d’imposta.

In realtà, siccome il ricupero d’imposta deve essere inoltrato

nei dieci anni successivi alla fine del periodo fiscale in cui la

sottrazione ha avuto luogo, il termine di prescrizione di una

sottrazione d’imposta dovrebbe addirittura essere mantenuto

a dieci anni.

D’interesse attuale e concreto vi è la proposta di ulteriore revisione della legge e dei termini di prescrizione, contenuta nel

Messaggio n. 12.036 del Consiglio federale del 2 marzo 2012

concernente la Legge federale su un adeguamento della LIFD

e della LAID alle disposizioni generali del CP. Ciò dovrebbe porre rimedio alla trappola involontariamente posta mediante le

scorse revisioni legislative.

D’altro lato emerge l’inadeguatezza della modifica del termine da dieci a vent’anni se si effettua una comparazione con la

durata decennale durante la quale il Codice delle obbligazioni

(articolo 962 del Codice delle obbligazioni [di seguito CO]) impone di conservare i documenti.

Anche a confronto con il termine decennale della procedura di

ricupero d’imposta (che accompagna sempre quella di sottrazione d’imposta), il termine di prescrizione di vent’anni appare

spropositato.

Il diritto di avviare una procedura di ricupero d’imposta si prescrive dopo il trascorrere di dieci anni a partire dalla fine del

periodo fiscale per il quale la tassazione non è stata effettuata

o era incompleta. Il diritto di procedere al ricupero d’imposta si

estende a quindici anni dopo la fine del periodo fiscale al quale

si riferisce. Questi termini di dieci e quindici anni per il ricupero

d’imposta, seguivano e rispecchiavano i termini di prescrizione

relativa e assoluta dell’azione penale in vigore prima dell’entrata in vigore dell’articolo 333 capoverso 5 CP.

Il legislatore ha manifestamente omesso di tenere conto del

fatto che il termine di prescrizione delle contravvenzioni che

rappresentano una sottrazione d’imposta era già eccezionalmente lungo in quanto era stato allineato al termine della

procedura del ricupero d’imposta alla quale la sottrazione è

legata. Non vi è dunque alcun rischio che l’amministrazione

fiscale difetti di tempo per giudicare dei casi di sottrazione.

È invece assurdo chiedere implicitamente al contribuente di

conservare dei documenti contabili, al fine di potersi difendere, per la durata di vent’anni, quando il già citato obbligo di

conservazione dettato dal CO è di soli dieci anni. È soprattutto assurdo poter perseguire una sottrazione d’imposta dopo

quindici anni senza potere ricuperare l’imposta sottratta.

4.

Proposte del Messaggio del Consiglio federale

del 2 marzo 2012

Mediante il Messaggio citato, il Consiglio federale si è prefisso

l’aggiornamento e singoli adeguamenti della normativa sulla

prescrizione nella LIFD e nella LAID. È in particolare prevista la

riduzione da vent’anni a quindici anni del termine di prescrizione dell’azione penale in caso di contravvenzioni di sottrazione

d’imposta consumata e di dissimulazione o distrazione di valori successori nella procedura d’inventario.

Detto disegno intende aggiornare nella LIFD e LAID i termini

di prescrizione e le sanzioni dei delitti ai sensi della parte generale del CP.

Nel quadro dell’indagine conoscitiva che ha preceduto l’emanazione del Messaggio del 2 marzo 2012, numerosi partecipanti hanno espresso l’opinione che il rapporto tra la procedura

di ricupero d’imposta e la procedura penale in materia fiscale

debba essere sottoposto ad una più approfondita verifica.

5

6

Novità fiscali / n.9 / settembre 2013

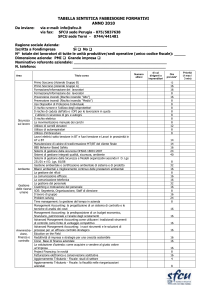

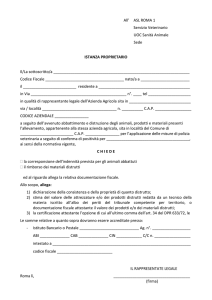

Tabella 1: Modifiche della durata della prescrizione prima e dopo il 2002 e proposta contenuta nel disegno di legge (Fonte: Foglio federale 2012 2521,

pagina 2534)

Infrazioni (fattispecie/tipo di reato)

Disposizioni sulla prescrizione

fino al 30.09.2002

Prescrizione

dall’01.10.2002

Disegno di legge

Prescrizione

relativa

Prescrizione

assoluta

articolo 333

capoverso 6 CP

Violazione di obblighi procedurali

(articoli 174 LIFD e 55 LAID)

contravvenzione

2 anni

3 anni

4 anni

3 anni

Sottrazione d’imposta consumata

(articoli 175 LIFD e 56 capoverso 1 LAID)

contravvenzione

10 anni

15 anni

20 anni

15 anni

Tentativo di sottrazione d’imposta

(articoli 176 LIFD e 56 capoverso 2 LAID)

contravvenzione tentata

4 anni

6 anni

8 anni

6 anni

Dissimulazione o distrazione di valori

successori nella procedura d’inventario

(articoli 178 LIFD e 56 capoverso 4 LAID)

contravvenzione

10 anni

15 anni

20 anni

15 anni

Frode fiscale

(articoli 186 LIFD e 59 LAID)

delitto

10 anni

15 anni

15 anni

15 anni

Appropriazione indebita d’imposte

alla fonte (articoli 187 LIFD e 59 LAID)

delitto

10 anni

15 anni

15 anni

15 anni

Riscossione e prescrizione delle multe

e delle spese (articolo 185 LIFD)

5 anni

10 anni

5 anni (senza validi

motivi per la sospensione dei termini); 7.5 o 10 anni

(con validi motivi

per la sospensione

dei termini)

5 anni (termine

relativo); 10 anni

(termine assoluto)

Tale proposta è stata motivata adducendo che, nonostante la

prevista riduzione da venti a quindici anni del termine di prescrizione dell’azione penale in caso di sottrazione d’imposta

consumata, riguardo a periodi fiscali risalenti a più di dieci anni

prima, anche in futuro potrà essere avviata solo una procedura

penale in materia fiscale, non però una procedura di ricupero

d’imposta (cfr. articoli 152 LIFD e 53 capoverso 2 LAID).

Per fare chiarezza riguardo a tale situazione, alcuni partecipanti all’indagine conoscitiva hanno pertanto proposto, riguardo al ricupero d’imposta, di rinunciare alla distinzione tra

prescrizione relativa e assoluta e di fissare la durata della prescrizione in quindici anni. Nel Messaggio, il Consiglio federale

ha tuttavia rifiutato tale proposta.

L’obiettivo della revisione consiste nel proporre, nell’ottica del

principio della certezza del diritto, formulazioni inequivocabili

e chiare nella LIFD e nella LAID.

Per maggiori informazioni:

Allidi Claudio/Casella Franco, Le contravvenzioni e i delitti fiscali nel diritto federale svizzero e nel diritto cantonale ticinese, in: Bernasconi Marco/Pedroli

Andrea (a cura di), Lezioni di diritto fiscale svizzero, Bellinzona/Agno 1999,

pagina 349 e seguenti

Consiglio federale, Messaggio n. 12.036 del 2 marzo 2012 concernente la

legge federale su un adeguamento della LIFD e della LAID alle disposizioni

generali del CP, in: Foglio federale 2012 2521, http://www.admin.ch/opc/it/

federal-gazette/2012/2521.pdf [25.09.2013]

Langlo Jan, Prescription des infractions fiscales: le piège de l’article 333 alinéa

6 CP, in: ASA 75, 2006/2007, pagina 433 e seguenti

Martin Killias, Précis de droit pénal général, II° edizione, Berna 2001

Roth Robert/Moreillon Laurent, Commentaire romand, Code pénal I, Basilea

2009

Elenco delle fonti fotografiche:

http://2.bp.blogspot.com/-w4RPr_ifEwI/UcF788_ JxVI/AAAAAAAAJIY/

km6PwCZGMRk/s320/prescrizione+tasse+tempo.jpg [25.09.2013]

http://www.sicurauto.it/upload/dynamic_/1109/img/38-ricorso-giudice.jpg [25.09.2013]

Diritto tributario svizzero

Procedura di consultazione concernente

la Legge federale sull’esenzione di persone

giuridiche con scopi ideali

Simona Genini

Avvocato

Responsabile dell’Ufficio giuridico della Divisione

delle contribuzioni

La scelta del Consiglio federale è quella corretta?

1.

Introduzione

L’avamprogetto di Legge federale sull’esenzione fiscale di persone giuridiche con scopi ideali, posto in consultazione il 10

aprile 2013[1], era volto ad attuare la mozione del 20 marzo

2009 del Consigliere agli Stati, on. Alex Kuprecht[2]. Nell’atto

parlamentare si invitava il Consiglio federale ad esaminare la

possibilità che:

◆ nella LIFD ed eventualmente anche nella LAID le associazioni vengano esentate dall’imposta completamente o fino

a un certo importo;

◆ a patto che i loro redditi e la loro sostanza siano destinati a

scopi ideali, in particolare alla promozione della gioventù e

delle nuove generazioni.

Il Consiglio federale, nel suo parere del 13 maggio 2009, aveva

proposto di respingere la mozione, malgrado ciò il 27 maggio

2009 il Consiglio degli Stati ha accolto la stessa, così come il

Consiglio nazionale nella seduta del 15 marzo 2010. Proprio

nella sessione estiva 2009 del Consiglio degli Stati il mozionante ha esplicato il suo atto evidenziando che non si tratta di

esentare qualsiasi associazione con interessi economici, bensì

quelle con scopi ideali. Egli riteneva che fosse il legislatore a

dover decidere se potessero essere esentate completamente

(eventualità da accogliere favorevolmente) oppure dovessero

essere fissati dei limiti[3].

2.

La proposta del Consiglio federale

Il Consiglio federale dopo aver esaminato alcune prassi cantonali in materia di imposizione delle associazioni ha focalizzato

quattro possibili soluzioni al fine di adempiere alla mozione,

segnatamente[4]:

1) la prima soluzione consisterebbe nell’aumentare l’attuale

limite di esenzione dall’imposta sull’utile delle associazioni, fondazioni e altre persone giuridiche, previsto all’articolo 71 capoverso 2 LIFD. A livello di LAID, non sono previste

modifiche, poiché i Cantoni non sottostanno all’armoniz-

zazione in questo ambito (articolo 129 capoverso 2 della

Costituzione federale);

2) la seconda soluzione potrebbe consistere nell’estendere

l’elenco delle esenzioni dall’assoggettamento soggettivo

delle persone giuridiche con scopi ideali previsto agli articoli 56 LIFD e 23 LAID. In questo caso l’esenzione dall’imposta sarebbe completa;

3) la terza soluzione sarebbe basata sull’oggetto fiscale. Per

le persone giuridiche con scopi ideali deve essere fissato un

importo esente da imposta di 20’000 franchi. Ciò significa

che gli utili sono deducibili se non superano i 20’000 franchi

(nuovo articolo 66a dell’avamprogetto LIFD [di seguito APLIFD]). Nella LAID (nuovo articolo 26a dell’avamprogetto

LAID [di seguito AP-LAID]) l’ammontare dell’importo esente sarebbe determinato dal diritto cantonale;

4)anche la quarta soluzione sarebbe basata sull’oggetto

fiscale. In questo caso per le persone giuridiche con scopi ideali dovrebbe essere fissato un limite di esenzione

dall’imposta di 20’000 franchi. Solo chi consegue utili inferiori a questo limite rimane esonerato dall’imposta (nuovo

articolo 66a AP-LIFD). Nella LAID (nuovo articolo 26a APLAID) l’ammontare del limite di esenzione dall’imposta sarebbe determinato dal diritto cantonale.

Dopo aver analizzato nel dettaglio le possibili attuazioni, il

Consiglio federale, è giunto alla conclusione che la soluzione

ideale sia la quarta, vale a dire con la definizione di un limite

di esenzione dall’imposta per le persone giuridiche con scopi

ideali.

3.

Le reazioni alla procedura di consultazione

Il fatto di voler esentare le associazioni con scopi ideali ha raccolto ampi consensi, ma il progetto del Consiglio federale, in

quanto tale, è stato criticato[5]. A tal proposito è d’uopo rilevare che la Conferenza delle direttrici e dei direttori cantonali

delle finanze (di seguito CDCF), nella sua presa di posizione, ha

evidenziato che lo stesso andrebbe riesaminato e rielaborato

alla luce delle osservazioni dei singoli Cantoni, sottolineando

che andrebbe preferita la prima soluzione, ossia l’aumento

dell’attuale limite di esenzione nella LIFD[6]. La CDCF è probabilmente giunta a questa conclusione, come d’altronde altri

7

8

Novità fiscali / n.9 / settembre 2013

Cantoni, ritenendo che con questa variante la sistematica attuale della legge sarebbe rimasta invariata e non sarebbe stata di conseguenza creata un’ulteriore complessità nel sistema

fiscale. Una tale soluzione è giustificabile anche per il fatto che

la maggior parte dei Cantoni (ma non il Canton Ticino come si

evidenzierà in seguito) per le imposte cantonali e comunali già

attualmente prevede un limite maggiore d’esenzione a livello

tariffario rispetto a quelli che sono tutt’ora in vigore nell’ambito dell’imposta federale diretta. A tal proposito è opportuno

rilevare che non va trascurato il fatto che tale soluzione presenta lo “svantaggio” che non solo associazioni e fondazioni

con scopi ideali ne beneficerebbero, bensì anche quelle con

scopi economici/imprenditoriali.

4.

La peculiarità del Canton Ticino

Nel passato il Canton Ticino già conosceva un’esenzione per

associazioni che perseguivano scopi ideali, ma i cambiamenti dettati dalla necessità di adeguare il diritto cantonale alla

LAID ed alla LIFD hanno sottratto dal beneficio dell'esenzione dalle imposte ordinarie quegli enti con scopi ideali, attribuendo tale vantaggio unicamente alle persone giuridiche di

pubblica utilità o che perseguono scopi pubblici[7]. Segnatamente prima della revisione totale della Legge tributaria, entrata in vigore il 1. gennaio 1995, nel Canton Ticino le società

cooperative, le associazioni e le fondazioni che perseguivano

degli scopi ideali nel Cantone erano posti al beneficio dell’esonero fiscale dalle imposte ordinarie (articolo 15 capoverso

1 lettera l della Legge tributaria del Canton Ticino del 1976 [di

seguito LT-76]). Le imposte di successione e donazione non

sono per contro state oggetto di armonizzazione fiscale, ciò

che ha permesso di mantenere l’esenzione delle persone giuridiche con scopi ideali[8].

Il Canton Ticino, indirettamente, si è già espresso in modo

opposto alla soluzione privilegiata della CDCF. In effetti nel

febbraio 2010 era stata presentata un’iniziativa parlamentare

generica volta ad innalzare le soglie d’imposizione nei confronti delle associazioni che nel passato erano definite a scopo

ideale[9]. Il Parlamento cantonale dando seguito all’atto parlamentare, in data 24 settembre 2012, ha approvato la proposta della Commissione tributaria[10], ed ha scelto di attenuare

l’aliquota d’imposta relativa all’utile delle associazioni, fondazioni e altre persone giuridiche (dall’8% al 4%), considerando

di offrire un servizio alle associazioni senza scopo di lucro. La

legge tributaria in vigore, a differenza di altri Cantoni, prescrive tuttora che è unicamente l’utile inferiore a 5’000 franchi a

beneficiare dell’esonero fiscale[11].

È d’uopo altresì rilevare che nel rispondere ad un altro atto

parlamentare, che chiedeva di parificare il trattamento ed accettare tutti i contributi versati da contribuenti a scopo benefico (società sportive, culturali, benefiche) quale deduzione dal

reddito[12], il Consiglio di Stato faceva riferimento al fatto che

in base alla legislazione in vigore non era possibile procedere

in tal senso, ma rendeva attenti sulla possibile modifica legislativa, proprio a seguito della mozione depositata dall’on. Alex

Kuprecht[13].

5.

Il Canton Ticino non potrebbe essere da esempio?

La vecchia legge tributaria ticinese potrebbe essere

presa in considerazione al fine di attuare la mozione

Kuprecht e la volontà delle Camere federali

Come già rilevato, in materia d’imposte di successione e donazione il legislatore ticinese ha mantenuto l’esenzione fiscale

per le persone giuridiche che perseguono degli scopi ideali nel

Cantone o d’interesse della Comunità svizzera, per le devoluzioni e le liberalità esclusivamente e irrevocabilmente destinate a tali fini (articolo 154 capoverso 1 lettera d LT). Sotto l’egida di detta norma è stata promulgata diversa giurisprudenza,

dalla quale si evince che la nozione di “scopo ideale” è molto

più ampia di quella di “pubblica utilità” e si oppone a quella

di scopo di lucro. La principale differenza rispetto alla pubblica utilità è rappresentata dall’assenza dell’interesse generale

e del disinteresse, che si è visto essere proprio dello scopo di

pubblica utilità. È il caso, in particolare, delle associazioni, che

si reggono sì sul solo sacrificio finanziario dei membri, ma che

non perseguono il bene di terzi[14]. La giurisprudenza cantonale ha comunque evidenziato che anche se la nozione di

scopo ideale è meno restrittiva di quella di pubblica utilità, la

stessa dev’essere opposta a quella di scopo di lucro, di conseguenza l’esenzione in questo caso va negata[15]. Anche in

tempi recenti la Camera di diritto tributario del Tribunale di

Appello del Canton Ticino (di seguito CDT) ha ribadito che, “in

linea di principio, la nozione di scopo ideale si contrappone a quella

di scopo di lucro. Si tratta dunque di un concetto più ampio rispetto

a quello della pubblica utilità, che non presuppone lo svolgimento in

modo disinteressato di un’attività per il bene generale della collettività. Vi rientrano anche quegli enti che, pur fondandosi sul sacrificio

finanziario dei propri membri, perseguono fini non necessariamente

meritevoli di promozione, con l’intenzione di migliorare la condizione dei loro aderenti. È il caso, in particolare, delle associazioni, che

si reggono sì sul solo sacrificio finanziario dei membri, ma che non

mirano al bene di terzi. L’esenzione fiscale degli enti che perseguono scopi ideali era stata introdotta con un’apposita modifica della

lettera l dell’articolo 15 relativo alle imposte ordinarie e della lettera

e dell’articolo 120 relativo alle imposte di successione e donazione

LT-76, con effetto a contare dal 1. gennaio 1987: il Consiglio di Stato

aveva infatti ritenuto di concedere l’esonero anche a quegli enti che,

quale attività principale, promuovevano gli interessi ideali specifici dei

loro membri. Secondo le indicazioni contenute nel messaggio, beneficiavano allora della qualifica di associazioni a scopo ideale, fra le altre,

le società sportive (calcio, tennis, aeroclub, eccetera), le società per il

tempo libero (foto, cine e radioamatori, eccetera), le società amato-

Novità fiscali / n.9 / settembre 2013

riali (canto, teatro, filodrammatica, carnevale, bande, eccetera) e le

società locali (di quartiere, studentesche, eccetera)”[16].

Da questa giurisprudenza si evince che è possibile dare una

definizione di scopo ideale e che quest’ultimo dev’essere posto

in contrapposizione agli scopi economici o ai fini di lucro, di

conseguenza si può delimitare il concetto di scopo ideale, a

differenza di quanto sostenuto dal Consiglio federale[17].

La creazione di una nuova norma, come prospettato dal Consiglio federale, crea un sistema più complesso sia dal profilo

amministrativo sia da quello della gestione, come anche rilevato dalla CDCF. Ma vi è di più, l’ente sarà posto al beneficio

dell’esenzione, ma la persona fisica o giuridica che farà una

devoluzione volontaria a questa persona giuridica non potrà

beneficiare della relativa deduzione fiscale, situazione che, a

mio modo di vedere, potrà dare adito a ulteriori atti parlamentari per il riconoscimento della deduzione della devoluzione.

Nel Canton Ticino come già evidenziato al considerando precedente è già successo. Probabilmente anche a livello federale potrà accadere, in quanto è importante rilevare che molto

spesso degli enti chiedono di essere posti al beneficio dell’esonero fiscale, non tanto perché essi stessi risultano imponibili

(non superando il valore soglia di 5’000 franchi di utile e di

50’000 franchi di capitale per l’imposta cantonale), ma bensì

per incentivare le devoluzioni, in quanto queste sono deducibili

dall’imponibile dei contribuenti che effettuano la liberalità.

Si osserva inoltre che il Parlamento federale ha lasciato ampio

spazio di manovra su come implementare la norma, dai dibattiti parlamentari si evince che lo scopo è quello di sostenere le

piccole associazioni con scopi culturali, sportivi e senza interessi lucrativi.

Di conseguenza una soluzione più praticabile potrebbe consistere nella modifica degli attuali articoli 56 capoverso 1 lettera

g LIFD e 23 capoverso 1 lettera f LAID, nel senso di concedere

l’esenzione fiscale a tutte le persone giuridiche (in virtù della

parità di trattamento) che perseguono degli scopi pubblici, di

pubblica utilità o scopi ideali, per quanto concerne l’utile esclusivamente e irrevocabilmente destinato a tali fini, escludendo

scopi imprenditoriali e di lucro.

Per quanto riguarda il Canton Ticino si avrebbe un allineamento con l’esenzione in materia d’imposte di successione e donazione e si ristabilirebbe la situazione ante armonizzazione.

Si potrebbe esplicitare, in un nuovo messaggio che attui questa

variante, che l’esenzione sarebbe così concessa a quelle persone giuridiche, che operano senza scopo di lucro, negli ambiti

amatoriali, per il tempo libero, locali e sportivi. In quest’ultimo

settore si rileva che è difficile giustificare l’esenzione fiscale

delle federazioni sportive internazionali[18], e non concederla

a delle associazioni sportive locali che si fondano sul volontariato. Questa situazione ha già dato, in effetti, adito a diversi

atti parlamentari federali[19].

In conclusione la vecchia legge tributaria ticinese, e la giurisprudenza sviluppata in quest’ambito, potrebbero essere un

modello per attuare la mozione Kuprecht.

Disclaimer:

le considerazioni del presente contributo sono espresse dall’autore a titolo

personale e non vincolano in alcun modo la Divisione delle contribuzioni.

Elenco delle fonti fotografiche:

http://www.npo-forum.ch/wp-content/uploads/Steuerbefreiung.jpg

[25.09.2013]

http://images.nzz.ch/app.php/eos/v2/image/view/643/-/text/inset/72f2

3ad1/1.18114092.1373442973.jpg [25.09.2013]

9

10

Novità fiscali / n.9 / settembre 2013

[1] Dipartimento federale delle finanze (di seguito DFF), Esenzione fiscale di associazioni con

scopi ideali: il Consiglio federale avvia la procedura di consultazione, Comunicato stampa, Berna 10 aprile 2013, in: http://www.news.admin.

ch/message/index.html?lang=it&msg-id=48440

[25.09.2013]. L’avamprogetto di legge, il Rapporto esplicativo concernente la legge federale

sull’esenzione fiscale di persone giuridiche con

scopi ideali, nonché i risultati della consultazione, che si è chiusa il 10 luglio 2013, sono disponibili al seguente link: http://www.admin.ch/ch/i/

gg/pc/ind2013.html#DFF [25.09.2013].

[2] Mozione depositata dall’on. Alex Kuprecht il

20 marzo 2009, n. 09.3343, dal titolo: Esenzione fiscale delle associazioni, in: http://www.

p a r l a m e n t . c h/ i/s u c h e /p a g i n e /g e s c h a e f t e .

aspx?gesch_id=20093343 [25.09.2013].

[3] Kuprecht Alex, intervento al Consiglio degli

Stati, sessione estiva 2009, terza sessione, 27

maggio 2009.

[4] DFF, Rapporto esplicativo concernente la

legge federale sull’esenzione fiscale di persone

giuridiche con scopi ideali, Berna, 10 aprile 2013,

pagina 19 (citato: Rapporto esplicativo).

[5] Corriere del Ticino del 10 luglio 2013, Fiscalità a favore delle associazioni; Comunicato

stampa del 18 giugno 2013 del Centre Patronale

(exonération des personnes morales poursuivant un but idéal: une solution qui n’est pas une);

Canton Basilea campagna, comunicato stampa

del 18 giugno 2013; Canton Soletta, presa di posizione del Consiglio di Stato del 18 giugno 2013;

Canton Neuchâtel, Informations brèves sur la

séance du Conseil d’Etat du 21 juin 2013 (affaires

fédérales) pagina 4; Canton Uri: presa di posizione del Consiglio di Stato del 25 giugno 2013;

Canton Lucerna: risposte al questionario “Fragenkatalog zum Bundesgesetz über die Steuerbefreiung von juristischen Personen mit Ideellen

Zwecken” del 25 giugno 2013; Canton Zurigo,

Auszug aus dem Protokoll des Regierungsrates del 26 giugno 2013, n. 740; Canton Ginevra,

Point de Presse du Conseil d’Etat du 26 juin 2013,

pagina 6; Canton Friborgo, Réponse à la consultation del 1. luglio 2013; Canton Vaud: presa di

posizione del Consiglio di Stato del 3 luglio 2013

(ref. PM/15014141).

[6] Presa di posizione del 28 giugno 2013 della

CDCF, in: http://www.fdk-cdf.ch/fr-ch/130628_

steuerbefreiung_vereine_stn_fdkvb_uz_f.pdf

[25.09.2013].

[7] Messaggio del Consiglio di Stato concernente

il progetto di nuova legge tributaria del 13 ottobre 1993, n. 4169, pagina 49.

[8] Barbuscia-Genini Simona, Esenzioni di persone giuridiche che perseguono scopi pubblici o di

pubblica utilità, Deduzione delle devoluzioni, in:

RtiD I-2008, pagina 334.

[9] Iniziativa parlamentare generica depositata dall’on. Giovanni Jelmini e confirmatari per il

gruppo PPD e ripresa da Raffaele De Rosa, del 21

febbraio 2010, intitolata: Associazioni a scopo

ideale: innalzare le soglie d’imposizione sull’utile

e sul capitale. Lo Stato sostenga fattivamente il

volontariato, in: http://www.ti.ch/CAN/SegGC/

comunicazioni/GC/inizgeneriche/pdf/IG460.pdf

[25.09.2013].

[10] Rapporto del 7 settembre 2012 della Commissione speciale tributaria del Gran Consiglio.

[11] L’articolo 78 capoverso 2 della Legge tributaria del Canton Ticino del 1994 (di seguito LT)

prevede che, per le associazioni, fondazioni e

altre persone giuridiche, l’utile inferiore ai 5’000

franchi non è imponibile.

[12] Interrogazione presentata dall’on. Fabio

Badasci, del 27 settembre 2012, n. 231.12, intitolata: Le varie società sportive, culturali e a

scopo benefico attive sul nostro territorio non

vengono trattate tutte allo stesso modo davanti

al fisco in merito ai versamenti ricevuti dal contribuente, in: http://www.ti.ch/CAN/SegGC/comunicazioni/GC/interrogazioni/pdf/231.12.pdf

[25.09.2013].

[13] Risposta del Consiglio di Stato del 30 gennaio 2013 all’interrogazione presentata dall’on.

Fabio Badasci, n. 231.12, in: http://www.ti.ch/

CAN/SegGC/comunicazioni/GC/interrogazioni/

risposte/pdf/r231.12.pdf [25.09.2013].

[14] RDAT n. 13t/I-1998, cfr. inoltre RDAT n. 5t/

II-1993.

[15] RDAT n. 10t/II-1999.

[16] Sentenza CDT del 26 settembre 2012 n.

80.2012.34/36 e giurisprudenza ivi citata.

[17] DFF, Rapporto esplicativo, pagine 22 e 27.

[18] Consiglio federale, Tassazione delle federazioni sportive in Svizzera – mantenere lo status

quo, Comunicato stampa, Berna 5 dicembre

2008, in: http://www.news.admin.ch/message/

index.html?lang=it&msg-id=23681 [25.09.2013].

[19] Interpellanza depositata dall’on. Louis

Schlebert, del 24 settembre 2008, n. 08.3511,

intitolata: UEFA. Federazione sportiva di pubblica utilità?, in: http://www.parlament.ch/i/suche/

pagine/geschaefte.aspx?gesch_id=20083511

[25.09.2013], Interpellanza depositata dall’on.

Hans Fehr, del 15 giugno 2011, n. 11.3552, intitolata: La FIFA non è di utilità pubblica, in: http://

www.parlament.ch/i/suche/pagine/geschaefte.

aspx?gesch_id=20113552 [25.09.2013].

Diritto tributario italiano

Indeducibilità di costi tra difetto di inerenza

ed abuso del diritto

Andrea Prampolini

Studio Maisto e Associati, Milano

Brevi note sulla recente sentenza n. 4901/2013 della Suprema Corte di Cassazione

1.

Sintesi

Con la recente sentenza n. 4901 del 27 febbraio 2013, la Corte di Cassazione ha negato la deducibilità della minusvalenza

realizzata per effetto della cessione infragruppo di una partecipazione, preceduta dal ripianamento delle perdite della società

partecipata da parte della società cedente. La sentenza offre

lo spunto per tracciare i confini tra l’indeducibilità di costi per

difetto del requisito di inerenza, da un lato, e per violazione del

divieto di abuso del diritto, dall’altro.

2.

La fattispecie esaminata dalla Suprema Corte

La vicenda processuale ha riguardato la società Alfa S.p.A.,

che all’epoca dei fatti (1990) deteneva una partecipazione

pressoché totalitaria nella società Beta S.r.l. Quest'ultima società aveva maturato perdite superiori al proprio patrimonio

netto, versando così in una situazione di deficit patrimoniale

(patrimonio netto negativo).

In tale contesto, Alfa S.p.A. aveva effettuato versamenti a favore di Beta S.r.l. per importo idoneo a coprire integralmente

le perdite della società partecipata e a ricostituirne il capitale

sociale nell’ammontare originario. Alfa S.p.A. aveva registrato

tali versamenti ad incremento del valore contabile della propria partecipazione in Beta S.r.l., che aveva poi immediatamente ceduto ad un’altra società del gruppo (Gamma S.p.A.) per

un corrispettivo pari al patrimonio netto contabile di Beta S.r.l.

risultante dopo la copertura delle perdite (nonché pari all’originario valore contabile della partecipazione). Per effetto della

cessione, Alfa S.p.A. aveva realizzato una minusvalenza equivalente ai versamenti effettuati per ripianare le perdite della

società partecipata. La Suprema Corte, in accoglimento del ricorso proposto dall’Agenzia delle Entrate avverso la sentenza

di appello, ha negato la deducibilità della minusvalenza realizzata da Alfa S.p.A. per importo corrispondente al versamento

effettuato a copertura del deficit patrimoniale di Beta S.r.l. (cosiddetto “sottozero”)[1].

Occorre osservare che i Giudici non hanno ravvisato alcuna

violazione delle norme del testo unico disciplinanti la determinazione e la deduzione delle minusvalenze, in specie con

riguardo all’impossibilità di incrementare il costo fiscale della partecipazione per importo pari al cosiddetto versamento

sottozero. Né tale violazione era stata contestata dall’Ufficio,

presumibilmente perché, secondo la dottrina pressoché unanime, l’articolo 61 comma 5 del Decreto del Presidente della

Repubblica n. 917/1986 (di seguito TUIR), nella formulazione

applicabile ratione temporis, avrebbe comunque consentito ad

Alfa S.p.A. la deduzione immediata del cosiddetto versamento

“sottozero” come spesa di esercizio, quand’anche la partecipazione non fosse stata ceduta[2].

Per quale ragione, dunque, la Corte ha negato la deducibilità di

un componente negativo che, almeno in linea di principio, Alfa

S.p.A. avrebbe comunque potuto dedurre nello stesso periodo

di imposta se non avesse ceduto la partecipazione, seppure ad

altro titolo (cioè quale spesa di esercizio, anziché quale minusvalenza)?

La risposta alla questione ora prospettata emerge dalla motivazione contenuta nella prima parte della sentenza: i Giudici

hanno ritenuto che la minusvalenza realizzata da Alfa S.p.A.

fosse indeducibile “per difetto di inerenza del costo di ripianamento

della società partecipata”.

3.

Il principio di inerenza all’attività di impresa

L’inerenza esprime la relazione che deve intercorrere tra un determinato atto, dal quale derivi un costo, e l’attività dell’impresa, quale condizione necessaria affinché tale costo sia deducibile ai fini della determinazione del reddito di impresa.

La regola dell’inerenza è priva di una disposizione espressa nel TUIR[3] , sebbene negli avvisi di accertamento e nelle sentenze (inclusa quella ora in commento) sia fortemente

radicata l’abitudine ad individuarne il fondamento positivo

nell’articolo 109 (già 75), comma 5 TUIR, che attiene invece

ad un profilo distinto e logicamente successivo (il cosiddetto

principio di correlazione dei costi ai proventi imponibili)[4]. La

regola dell’inerenza esprime il concetto secondo cui il “reddito

11

12

Novità fiscali / n.9 / settembre 2013

che deriva dall’esercizio dell’attività di impresa”, termine anch’esso

non definito ma riconducibile alla disposizione dell’articolo 55

TUIR, è strutturalmente al netto dei costi necessari a produrlo[5].

La regola dell’inerenza agisce come “spartiacque”, perché ha

la funzione di separare i costi che attengono alla produzione

del reddito dai costi che sono meri “veicoli” per porre in essere

un atto di erogazione di un reddito già prodotto (spese sostenute nell’interesse personale dell’imprenditore o dei suoi

famigliari, dei soci, di terzi), cioè costi sostenuti per finalità

“extraimprenditoriali”.

Tale distinzione è formulata chiaramente, ad esempio, nella sentenza n. 6548 del 27 aprile 2012 della Corte di Cassazione: “quella di inerenza è una nozione pre-giuridica, di origine

economica, legata all’idea del reddito come entità necessariamente

calcolata al netto dei costi sostenuti per la sua produzione. Sotto

tale profilo, pertanto, inerente è tutto ciò che – sul piano dei costi

e delle spese – appartiene alla sfera dell’impresa, in quanto sostenuto nell’intento di fornire a quest’ultima un’utilità, anche in modo

indiretto. A contrario, non è invece inerente all’impresa tutto ciò che

si può ricondurre alla sfera personale o familiare dell’imprenditore,

ovvero del socio o del terzo”.

Fatte queste premesse è opportuno esaminare i tre argomenti

principali utilizzati dalla Suprema Corte per giungere a valutare

come “del tutto carente del nesso di inerenza” l’operazione da cui

deriva la minusvalenza realizzata da Alfa S.p.A.:

a) Alfa S.p.A. non aveva alcun obbligo giuridico di ripianare le

perdite della società partecipata;

b) il ripianamento delle perdite della società partecipata, con

esborso di una somma pari a otto volte il valore di carico

originario della partecipazione, seguito dall’immediata

cessione di tale partecipazione ad altra società del gruppo per un corrispettivo pari a tale valore di carico originario

“danno luogo, nel loro complesso, ad un’operazione assolutamente antieconomica, per la società partecipante, e già in astratto

oggettivamente priva di qualsiasi potenziale idoneità ad incidere

positivamente sulla sua capacità di produrre utili”;

c) al fine di valutare la sussistenza del nesso di inerenza occorre fare riferimento esclusivo all’attività propria del soggetto giuridico che ha posto in essere l’operazione (Alfa

S.p.A.), mentre è irrilevante che l’operazione persegua finalità di riassetto complessivo del gruppo societario cui

tale soggetto appartiene, nell’ambito della discrezionalità

manageriale della capogruppo.

3.1.

Inerenza ed obbligatorietà o necessità della spesa

Il primo argomento non è di per sé dirimente. È certamente

vero che Alfa S.p.A. non aveva alcun obbligo giuridico di ripianare le perdite della società partecipata, in quanto soggetto

limitatamente responsabile. La riduzione del capitale di Beta

S.r.l. al di sotto del minimo legale e la sua mancata ricostituzione ad una cifra non inferiore al predetto minimo avrebbero

comportato lo scioglimento della società ai sensi degli articoli

2447 e 2448 (ora 2484) primo comma n. 4 del Codice Civile[6]

e l’eventuale dichiarazione di fallimento.

Tuttavia, non è affatto indispensabile che una determinata spesa, per risultare inerente, debba essere anche obbligatoria (cioè

imposta da un vincolo giuridico). Prova ne sia la riconosciuta

inerenza e deducibilità di costi certamente discrezionali e che

hanno un’utilità solo indiretta e non immediata per l’impresa,

come i costi sostenuti per la revisione volontaria (quindi, non

obbligatoria) del bilancio di esercizio[7] , per la pubblicità effettuata in proiezione futura (cioè, prima dell’immissione in commercio di un bene)[8] , per la difesa di amministratori coinvolti

in un procedimento penale (ove risulti provato il collegamento

con l’attività dell’impresa e la volontà di tutelarne l’immagine

presso la clientela)[9]. Pertanto, affinché un costo sia inerente

è sufficiente verificare la sussistenza di un interesse economico, sia pure prospettico, che lo leghi all’attività dell’impresa. Si

aggiunga che, se un costo è sopportato nell’interesse dell’attività dell’impresa non vale, ad escluderne l’inerenza, la mera

circostanza che di esso possa direttamente o indirettamente

beneficiare anche un altro soggetto[10]. Solo in carenza di un

interesse economico per l’impresa si ricade nelle erogazioni di

reddito (liberali o meno), che sono non inerenti e perciò indeducibili, salvo che per disposizione espressa[11].

3.2.

Inerenza e antieconomicità. Inerenza e utilità potenziale

Il secondo argomento utilizzato dalla Suprema Corte è quello

più incisivo e può essere riproposto con il seguente interrogativo: per quale ragione una società dovrebbe effettuare un

ingente investimento aggiuntivo nella propria partecipata (di

importo pari al cosiddetto versamento "sottozero") per poi cedere immediatamente la partecipazione a favore di un altro

soggetto senza ottenere alcun ristoro per tale investimento

aggiuntivo?

La sequenza di atti posta in essere da Alfa S.p.A. appare, sotto

questo profilo, come una condotta antieconomica. L’antieconomicità può certamente venire in rilievo sul piano della prova

dell’inerenza, come significativo indizio del carattere erogatorio (anziché produttivo) di reddito dell’atto che ha generato un

determinato costo e, quindi, del difetto di inerenza del costo

stesso[12] [13].

Peraltro, come ribadito dalla dottrina e talora riconosciuto dalla stessa giurisprudenza della Suprema Corte, l’antieconomicità di un singolo atto non è sufficiente a negare l’inerenza del

costo, perché essa potrebbe giustificarsi in funzione di benefici

economici su altri fronti e, quindi, dell’economicità dell’attività

di impresa nel suo complesso[14]. Ad esempio, il trasferimento

della proprietà di un bene effettuata in assenza di un corrispettivo espresso o per corrispettivo irrisorio potrebbe giustificarsi

con l’esigenza del cedente di evitare maggiori futuri aggravi

all’attività di impresa mediante la liberazione da fideiussioni,

garanzie, eccetera[15].

Tuttavia, nelle argomentazioni difensive svolte dal contribuente, per come riportate nella sentenza in commento, non v’è

traccia di eventuali benefici economici o utilità, anche solo potenziali o indirette, che sarebbero potute derivare ad Alfa S.p.A.

dall’operazione posta in essere. Né risulta il tentativo di Alfa

S.p.A. di valorizzare una nozione di inerenza in senso ampio, ad

esempio rappresentando un eventuale interesse della società

Novità fiscali / n.9 / settembre 2013

ad evitare il danno di immagine che le sarebbe potuto derivare dal fallimento della partecipata[16] (tentativo dall’esito comunque assai incerto nel caso di specie, data l’assenza di una

reale terzietà tra i soggetti coinvolti in ragione dell’appartenenza allo stesso gruppo). Di qui la conclusione della Suprema

Corte, che ha ritenuto la minusvalenza non inerente all’attività

realizzata da Alfa S.p.A., sancendone l’indeducibilità.

Si potrebbe ora completare il ragionamento della Cassazione,

evidenziandone alcuni corollari rimasti impliciti: se Alfa S.p.A.,

dopo avere ripianato le perdite di Beta S.r.l., avesse mantenuto

la proprietà della partecipazione, essa avrebbe potuto beneficiare economicamente del proprio investimento aggiuntivo

(ad esempio, tramite l’incasso di futuri dividendi da Beta S.r.l.

o la cessione plusvalente della partecipata, una volta ritornata

in bonis). In tale ipotesi, l’onere sostenuto da Alfa S.p.A. (il cosiddetto versamento “sottozero”) sarebbe risultato certamente

inerente all’attività di impresa svolta da tale ultima società e,

almeno in linea di principio, avrebbe potuto trovare immediata

deduzione[17].

Per converso, l’avere ceduto la partecipazione subito dopo il

ripianamento, senza la prospettiva di ottenere alcun ristoro per

l’esborso aggiuntivo effettuato né future utilità, avrebbe reso

manifesta la carenza di interesse di Alfa S.p.A. al sostenimento del relativo onere, se tale interesse è valutato nell’ottica di

un investitore che intenda trarre vantaggio dal proprio investimento[18]. In altri termini, nel particolare caso di specie il

versamento del “sottozero” avrebbe soddisfatto un interesse

esclusivo della società partecipata (e, indirettamente, della società acquirente e della capogruppo), non già di Alfa S.p.A. Tale

versamento avrebbe pertanto comportato una sostanziale

erogazione di reddito in favore della stessa partecipata (non

anche della società acquirente, se si assume che il corrispettivo

della cessione riflettesse il valore normale della partecipazione

post-copertura). Ciò avrebbe palesato il carattere erogatorio

dell’operazione posta in essere da Alfa S.p.A. e, quindi, il difetto

di inerenza del costo che ne è derivato.

singola operazione), non è comunque possibile dedurre costi

che soddisfano l’interesse esclusivo di soggetti diversi da quelli

cui il reddito prodotto va riferito, solo perché appartenenti allo

stesso gruppo[19].

In termini del tutto generali, occorre anzi osservare che, se si

accetta la tesi secondo cui l’inerenza va riferita esclusivamente

al soggetto che ha sopportato il costo e non ha la funzione

di recuperare vantaggi fiscali indebiti (bensì di depurare componenti negative estranee all’impresa), deve necessariamente

concludersi che un costo non inerente non diviene inerente (e

deducibile) per il solo fatto che un corrispondente ricavo risulti

“simmetricamente” imponibile in capo alla controparte (contrattuale), quand’anche quest’ultima sia un soggetto residente

ed appartenente al gruppo[20].

La conclusione non muta neppure dopo l’introduzione dell’istituto del consolidato fiscale di cui agli articoli 117 e seguenti

TUIR. Infatti, poiché il “gruppo” consolidato non è elevato ad

autonomo soggetto di imposta[21], la società che aderisce alla

tassazione di gruppo non perde la propria soggettività tributaria ed è pertanto tenuta a determinare il proprio reddito secondo le regole ordinarie, ivi inclusa la regola dell’inerenza[22].

Né, d’altro canto, è rinvenibile una disposizione espressa (ancorché da alcuni auspicata, in mancanza di danno per l’Erario) che

imponga all’amministrazione finanziaria, quando disconosca la

deducibilità di un componente negativo per difetto di inerenza

in capo ad una consolidata, di tenerne conto (quale maggior

costo o minore ricavo) in capo ad altra società partecipante al

consolidato, cui tale componente avrebbe dovuto essere imputato in quanto inerente[23].

Rimane tuttavia un dubbio: a stretto rigore, nel caso di specie

il costo del ripianamento delle perdite della partecipata, isolatamente considerato, non pare in sé sprovvisto del requisito di

inerenza, ma è solo il collegamento con la successiva cessione della partecipazione ad evidenziare il carattere erogatorio

dell’intera sequenza di operazioni. Su tale aspetto torneremo

nel capitolo 4.

3.3.

Inerenza e gruppo societario

Il terzo argomento utilizzato dalla Suprema Corte può riassumersi come segue: non esiste una “inerenza di gruppo”. Poiché infatti l’ordinamento tributario considera ciascuna società

come un autonomo soggetto passivo di imposta, a prescindere dalla sua appartenenza ad un gruppo, un costo sostenuto

nell’interesse del gruppo è deducibile in capo alla singola società solo se e in quanto soddisfi anche l’interesse di questa. Ne

consegue che, per quanto nell’ambito di un gruppo il concetto

di inerenza possa, almeno in linea di principio, assumere contorni più ampi (dovendosi considerare anche eventuali vantaggi compensativi che giustifichino l’apparente economicità della

4.

Difetto di inerenza versus abuso del diritto

Fin qui il ragionamento logico-giuridico della Suprema Corte

appare lineare. Tuttavia, nella seconda parte della sentenza

la Corte propone una diversa ricostruzione della fattispecie

sottoposta al suo esame, affermando che “l’evidente antieconomicità dell’operazione per Alfa S.p.A. […] consente, peraltro, di

qualificare la fattispecie – con identico risultato con riguardo alla

valutazione della legittimità della ripresa – anche nella diversa prospettiva dell’abuso del diritto”.

13

14

Novità fiscali / n.9 / settembre 2013

Secondo la Corte, quindi, la deduzione della minusvalenza realizzata da Alfa S.p.A. potrebbe essere disconosciuta anche

sulla base del principio di matrice giurisprudenziale del divieto di abuso del diritto, ritenuto insito nell’ordinamento come

diretta derivazione delle norme costituzionali. In base a tale

principio “il contribuente non può trarre indebiti vantaggi fiscali

dall’utilizzo distorto, pur se non contrastante con alcuna specifica

disposizione, di strumenti giuridici idonei ad ottenere un risparmio

fiscale, in difetto di ragioni economicamente apprezzabili che giustifichino l’operazione, diverse dalla mera aspettativa di quel risparmio

fiscale” (per tutte, Corte di Cassazione, sentenza n. 30055 del

23 dicembre 2008).

Ebbene, il citato passaggio della sentenza qui in commento

non potrebbe essere condiviso se fosse inteso nel senso che

la deducibilità di un costo può essere disconosciuta affermando contemporaneamente il difetto di inerenza dello stesso e

la natura elusiva o abusiva dell’operazione che l’ha generato.

Si tratterebbe di un’indebita sovrapposizione concettuale tra

due fenomeni che devono rimanere ben distinti. Infatti, la deduzione di un costo non inerente configura “evasione fiscale”, fattispecie che implica la diretta violazione di una norma

fiscale (ancorché eventualmente inespressa, come la regola

dell’inerenza) riguardante il presupposto, mentre l’abuso del

diritto attiene piuttosto all’area dell’“elusione fiscale”, che non

è violazione diretta bensì “aggiramento” di una norma fiscale, giacché si risolve in un comportamento che formalmente è

conforme alla norma impositiva, ma ne tradisce lo spirito e la

finalità (cioè, la ratio). Una sovrapposizione (quella tra evasione

ed elusione) che peraltro non sarebbe nuova nella recente giurisprudenza della Cassazione[24].

L’“antieconomicità” di un’operazione è solo un sintomo che accomuna le due fattispecie del difetto di inerenza e dell’abuso

del diritto, ma nulla più. L’antieconomicità, infatti, può essere

indizio rivelatore di fenomeni affatto diversi tra loro (fittizietà dei costi, occultamento di corrispettivi, difetto di inerenza

di costi, simulazione, elusione) e proprio per tale ragione non

dovrebbe mai costituire un argomento sufficiente di per sé ad

avallare la contestazione contenuta in un avviso di accertamento[25].

In conclusione, delle due l’una: o il costo è indeducibile perché

non è inerente, oppure è indeducibile perché, sebbene inerente,

è originato da un’operazione elusiva o abusiva.

4.1.

Le (solo apparenti) aree di convergenza

Ciò premesso, non sembra tuttavia potersi escludere che la

deduzione di un costo formalmente inerente possa, in collegamento con altri atti o negozi, consentire il conseguimento

di vantaggi tributari di natura abusiva, come la Cassazione

sembra avere già affermato nei propri precedenti, seppure in

termini piuttosto generali ed astratti[26].

Questa ipotesi potrebbe configurarsi, ad esempio, quando una

società sostenga un costo che, isolatamente considerato, risulta formalmente inerente ma che, in collegamento con altri

successivi atti o negozi, si rivela un “tassello” di un’operazione

più complessa finalizzata a realizzare indirettamente un risultato finale sostanzialmente erogativo di reddito, sempreché

nel caso specifico tale erogazione non possa essere presidiata

da una disposizione ad hoc, come quella che colpisce le destinazioni di beni a finalità estranee all’impresa (comportando

l’eventuale emersione di plusvalenze imponibili determinate a

valore normale[27]), ad esempio perché la destinazione a finalità estranee non riguarda un bene, ma un servizio, denaro

oppure un’altra utilità[28] [29].

Con riferimento al caso di specie, si potrebbe allora sostenere che il costo per il ripianamento delle perdite sostenuto da

Alfa S.p.A., considerato di per sé, è inerente anche per la parte

riferita al cosiddetto “sottozero”, perché il ripianamento non

comporta di per sé alcuna erogazione di reddito, ma configura un investimento aggiuntivo nella partecipata. Tuttavia, con

l’immediata successiva cessione a Gamma S.p.A. della partecipazione in Beta S.r.l. (per un corrispettivo che può assumersi coincidente con il valore normale della partecipazione

alla data della cessione) Alfa S.p.A. realizza indirettamente il

risultato di erogare a Beta S.r.l. (anche nell’interesse di Gamma S.p.A.) un’utilità economica pari al costo del cosiddetto

"sottozero", perché si induce nella condizione di non potere

più trarre alcun vantaggio dall’esborso effettuato. Tale erogazione indiretta non verrebbe allora contrastata negando

ex-post l’inerenza del costo del ripianamento sostenuto da

Alfa S.p.A. (né potrebbe essere contrastata, nel caso in commento, argomentando la destinazione a finalità estranee

della partecipazione), bensì invocando il divieto dell’abuso del

diritto. Sostenendo, cioè, che la sequenza di atti realizzata da

Alfa S.p.A. si inserisce in un “disegno unitario” finalizzato non

già a violare direttamente la regola dell’inerenza del costo

sostenuto per il ripianamento, bensì ad “aggirarla”, al fine di

ottenere la deduzione di un costo che, seppur formalmente è

inerente, sostanzialmente non lo è più se si considera l’intera

operazione, perché ogni utilità da esso potenzialmente derivante viene meno per effetto di un negozio immediatamente

successivo[30].

È peraltro doveroso osservare che la sentenza in commento

omette numerosi passaggi logico-giuridici essenziali per potere giustificare l’inquadramento della fattispecie esaminata

nella violazione del divieto di abuso del diritto:

a) Quale è il vantaggio tributario indebito ottenuto? La deduzione del costo del cosiddetto "sottozero" da parte di Alfa

S.p.A.?

Novità fiscali / n.9 / settembre 2013

b) Quale norma è stata “aggirata” nel caso di specie? La regola

(inespressa) dell’inerenza?

c) Quale comportamento alternativo e “fisiologico” avrebbe

dovuto tenere Alfa S.p.A.? Cedere la partecipazione a Gamma S.p.A. senza previo ripianamento delle perdite della

partecipata, cosicché alla ricapitalizzazione di questa provvedesse direttamente Gamma S.p.A.?

d) Nel comportamento effettivamente tenuto da Alfa S.p.A.

potevano escludersi (o non sono comunque state dimostrate) ragioni economiche apprezzabili, diverse dall’aspettativa di ottenere quel vantaggio tributario, così da fare

ritenere che Alfa S.p.A. non avrebbe avuto alcun apprezzabile interesse a ripianare le perdite della partecipata qualora non avesse potuto dedurre la minusvalenza successivamente realizzata?

Elenco delle fonti fotografiche:

h t t p : // w w w . p r o g e t t o a d s . n e t / % 5 C a l l e g a t i % 5 C A D S _ t _

notizie%5C1069%5CFILE_Immagine_Cassazione.jpg [25.09.2013]

http://i.res.24o.it/images2010/SoleOnLine5/_Immagini/Norme%20e%20

Tributi/2010/09/bilancio-societa-672x351.jpg?uuid=c9796636-c4f211df-a6bc-5bca700c7b62 [25.09.2013]

5.

Conclusioni

Le citate omissioni nella parte motivazionale della sentenza

non fugano il sospetto che il riferimento all’abuso del diritto sia

stato utilizzato dai Giudici come mero obiter dictum, cioè quale

preteso rafforzativo (concettualmente erroneo, se così fosse) di

conclusioni di fatto già raggiunte dai giudici sul piano del difetto di inerenza del costo[31]. Tuttavia, la sentenza ha il pregio di

stimolare la riflessione sui rapporti reciproci che intercorrono

tra difetto di inerenza ed abuso del diritto, quali motivazioni

alternative (mai concorrenti) che, in fattispecie distinte, possono condurre al disconoscimento della deduzione di un costo

effettivamente sostenuto.

[1] Più in dettaglio, Beta S.r.l. versava in una

situazione di deficit patrimoniale per circa 22

miliardi, avendo maturato perdite per circa 25

miliardi di lire a fronte di un patrimonio netto

contabile di 3 miliardi di lire, corrispondente al

proprio capitale sociale. Alfa S.p.A. aveva quindi effettuato versamenti a favore di Beta S.r.l.

per circa 25 miliardi di lire (incrementando dello

stesso importo l’originario valore di carico della

propria partecipazione), al fine di ripianare integralmente le perdite della partecipata e ricostituirne il capitale sociale in 3 miliardi di lire. Immediatamente dopo il ripianamento, Alfa S.p.A.

aveva ceduto a Gamma S.p.A. la partecipazione

in Beta S.r.l. per un corrispettivo di circa 3 miliardi

di lire, corrispondente al patrimonio netto contabile della stessa Beta S.r.l. dopo la copertura

delle perdite (e corrispondente, altresì, al valore

di carico originario della partecipazione), realizzando in tal modo una minusvalenza di circa 25

miliardi. La Corte di Cassazione ha ritenuto che

tale minusvalenza fosse fiscalmente indeducibile

per un ammontare di circa 22 miliardi (pari alla

differenza tra la minusvalenza realizzata e il valore di carico originario della partecipazione), che

di fatto corrisponde al versamento effettuato da

Alfa S.p.A. a copertura del deficit patrimoniale di

Beta S.r.l. (cosiddetto versamento “sottozero”).

[2] In vigenza dell’articolo 61, comma 5 TUIR,

nella formulazione anteriore alle modifiche introdotte dal Decreto Legge (di seguito D.L.) n.

557/1993, convertito con modificazioni nella

Legge (di seguito L.) n. 133/1994, era normativamente preclusa la possibilità di incrementare

il costo della partecipazione per importo pari al

cosiddetto versamento "sottozero". Era quindi

sorta la questione dell’immediata deducibilità di

tale versamento quale spesa di esercizio. La vexata quaestio era stata risolta positivamente, tra

i molti, da Assonime, circolare n. 60 del 27 aprile 1988; ABI, circolare n. 8 del 25 gennaio 1988;

Leo Maurizio/Monacchi Felice/Schiavo Mario, Le

imposte sui redditi nel Testo Unico, Milano 1996,

pagina 1124. In senso contrario si era successivamente espressa la Corte di Cassazione (sentenza n. 15298 del 30 ottobre 2002), con una

pronuncia discutibile, che argomentava dalla

natura innovativa delle modifiche introdotte nel

1993, che avevano previsto espressamente la deducibilità del cosiddetto versamento "sottozero"

(a commento della citata sentenza si veda Leotta Marco/Santocchini Michele, Deducibilità dei

versamenti a copertura del deficit patrimoniale:

note a margine di una discutibile sentenza della Corte di Cassazione, in: Rassegna tributaria,

2003, pagina 237).

[3] Fatta eccezione per l’articolo 61 TUIR e per

l’articolo 108, comma 2 TUIR che, a seguito delle

modifiche introdotte dalla L. n. 244/2007, rappresentano il primo impiego del termine “inerenza” nella disciplina del reddito di impresa.

[4] In questo senso, tra gli altri, Zizzo Giuseppe,

La determinazione del reddito delle società commerciali, in: Falsitta Gaspare, Manuale di diritto

tributario, parte speciale, 2010, pagina 408; Tinelli Giuseppe, Commentario al TUIR, Padova

2009, pagina 109; Beghin Mauro, Note critiche a

proposito dell’asserita doppia declinazione della

regola dell’inerenza (“inerenza intrinseca” versus

“inerenza estrinseca”), in: Rivista di diritto tribu-

tario, 2012, pagina 410.

[5] Così Lupi Raffaello, Limiti alla deduzione degli

interessi e concetto generale di inerenza, in: Corriere tributario, 2008, pagina 771.

[6] Prima della Riforma del diritto societario

introdotta dal Decreto Legislativo (di seguito

D.Lgs.) n. 6/2003, era dibattuto se, in seguito

al verificarsi di una perdita di oltre un terzo del

capitale con riduzione di questo al disotto del

minimo legale, la mancata adozione dei provvedimenti di cui all’articolo 2447 Codice civile (riduzione del capitale e contemporaneo aumento del

medesimo ad una cifra non inferiore al detto minimo) assumesse la valenza di condizione risolutiva oppure di condizione sospensiva rispetto

allo scioglimento della società. Dopo la Riforma

tende a prevalere la seconda tesi (cfr. Cian Giorgio/Trabucchi Alberto, Commentario breve al

Codice Civile, 2011, commento sub articolo 2447;

Campobasso Gian Franco, Diritto Commerciale –

Diritto delle società, 2, Torino 2012, pagina 531.

[7] Si veda la circolare ministeriale n. 30 del 7 luglio 1983.

[8] Si veda la Corte di Cassazione, sentenza n.

6502 del 19 maggio 2000.

[9] Si veda la Corte di Cassazione, sentenza n.

9756 del 18 giugno 2003.

[10] Ad esempio, la Corte di Cassazione (sentenza n. 6548 del 27 aprile 2012) ha affermato

che è inerente il costo sostenuto dal distributore

esclusivo per l’Italia dei prodotti recanti un determinato marchio, al fine di pubblicizzare tale

marchio nel territorio italiano, a nulla rilevando

la circostanza che il sostenimento del relativo

onere si riverberi indirettamente anche a van-

15

16

Novità fiscali / n.9 / settembre 2013

taggio del produttore e titolare del marchio, residente in Giappone.

[11] Si veda la Corte di Cassazione, sentenza n.

3891 del 22 febbraio 2007. Sul tema, Zizzo Giuseppe, Inerenza ai ricavi o all’attività? Nuovi

spunti su una vecchia questione, in: Rassegna

tributaria, 2007, pagina 1796.

[12] In questo senso, tra gli altri, Zizzo Giuseppe, op. cit., pagina 414; Nussi Mario, Il giudizio di

inerenza dei compensi agli amministratori tra insindacabilità delle scelte imprenditoriali e autonomia dai fenomeni simulatori o elusivi, in: Giurisprudenza Tributaria, 2011, pagina 406; Tinelli

Giuseppe, op. cit., pagina 109; Lupi Raffaello, Inerenza e discrezionalità dell’imprenditore nell’organizzazione dell’impresa, in: Crovato Francesco/Lupi Raffaello, Il reddito di impresa, Milano

2002, pagina 92; Beghin Mauro, Perdite su crediti, antieconomicità dell’operazione e giudizio

di inerenza, in: Corriere tributario, 2007, pagina

384. Non può peraltro essere condiviso quell’indirizzo giurisprudenziale che ritiene “automaticamente” non inerente, in tutto o in parte, un

costo effettivamente sostenuto sul fondamento

esclusivo della sua divergenza quantitativa (non

congruità) rispetto al parametro del valore normale di cui all’articolo 9 TUIR (tra le tante, Corte di Cassazione, sentenza n. 9497 dell’11 aprile

2008, in materia di cosiddetto transfer pricing interno tra società residenti), in assenza di una più

articolata ricostruzione fattuale volta a disvelare

sostanziali erogazioni di reddito (liberali o meno

che siano), o assetti simulatori. Sulla differenza

che intercorre tra i concetti di inerenza e congruità dei costi, si vedano, in particolare, Fantozzi Augusto, Sindacabilità delle scelte imprenditoriali e funzione nomofilattica della Cassazione,

in: Rivista di diritto tributario, 2003, pagina 557

e, da ultimo, Fransoni Guglielmo, La Finanziaria

2008 e i concetti di inerenza e congruità, Milano

2008, pagine 145 e seguenti.

[13] In altra occasione (Corte di Cassazione, sentenza n. 20451 del 6 ottobre 2011), il difetto di

inerenza è stato ravvisato con riferimento al

costo sostenuto dall’acquirente per acquistare

una partecipazione da altra società del gruppo a

prezzi superiori a quelli di mercato. Nella specie,

la Suprema Corte ha valutato la maggiorazione

di prezzo “non giustificata sul piano della corrispettività”, ritenendo “indiscutibile la sua non inerenza e

comunque la mancanza di prova in ordine a tale requisito”. La sentenza citata è peraltro criticabile sotto

altri aspetti, sia nel merito delle argomentazioni

utilizzate per presumere la sussistenza di un’erogazione gratuita tra le due società, sia per l’indebita commistione tra i concetti di “fittizietà” e “non

inerenza” di un costo.

[14] Ad esempio, la Corte di Cassazione (sentenza n. 23863 del 19 novembre 2007) ha sostenuto

la deducibilità della perdita conseguente ad una

transazione nel corso della quale una società ita-

liana aveva rinunciato a crediti vantati verso un

ente governativo libico, al fine di salvaguardare i

buoni rapporti esistenti con la controparte e acquisire nuovi contratti per il futuro, affermando

che “l’imprenditore […] può legittimamente compiere

operazioni di per se stesse antieconomiche in vista ed

in funzione di benefici economici su altri fronti” (per

converso, non sarebbe inerente la perdita derivante dalla rinuncia ad un credito che appaia