Economia degli intermediari finanziari 2e

Loris Nadotti, Claudio Porzio, Daniele Previati

Approfondimento 1.2w

Copyright © 2013 – The McGraw-Hill Education (Italy) srl

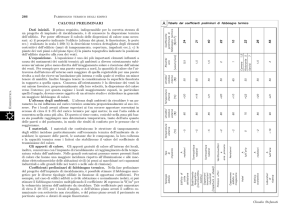

1. Congiuntura e ciclo finanziario delle imprese

Per meglio comprendere la relazione tra ciclo congiunturale e dina mica finanziaria delle im prese - la

quale a sua volta si rif lette su quantità e co mposizione della dom anda di credito - è necessario

analizzare il cosiddetto ciclo cash to cash ossia il processo operativo per il quale l’im presa acquista

materie prime, le trasf orma e quindi le vende. Ta le ciclo ha una m anifestazione economica che non

sempre corrisponde a quella finanziaria poiché la

registrazione di costi e ricavi tipicam ente non

coincide con uscite e entrate di cassa.

I principali aggregati (le poste di bilancio) sui quali il ciclo incide sono:

o magazzino di m aterie prime, semilavorati e pro dotti finiti. Il live llo complessivo delle giacenze

dipende dalla perm anenza di qu esti tre aggregati: si possono così calcolare i cosiddetti giorni

materie prime (da quando la merce è effettivamente disponibile a quando va in lavorazione); giorni

semilavorati (la durata del proces so di lavorazione); giorni prodotti finiti (dal term ine della

lavorazione alla vendita).

o debiti commerciali(ossia il credito concesso all’im presa dai propri fornitori allorquando si

acquistano materie prime ed ausiliarie. Si definiscono giorni fornitori quelli che trascorrono dal

momento dell’acquisto a quello dell’ effettivo pagamento. Normalmente nei contratti di piazza e di

settore è previsto in modo standardizzato la durata d el credito commerciale concesso e o ttenuto,

determinando così un intervallo temporale tra sostenimento dei costi e correlate uscite di cassa.

o crediti commerciali, generati dai crediti concessi dall’imp resa ai propri clienti a fronte della

vendita di prodotti f initi. Quando si effettu a la vendita si regi stra un ricavo m a non

necessariamente una entrata, che si registrerà allorquando saranno pagati i beni. S i definiscono

giorni clienti quelli che passano dal momento della vendita al momento dell’incasso.

Il credito concesso ai clienti e le scorte d i magazzino rappresentano valori dell’attivo e la loro

sommatoria, al netto dei debiti co mmerciali, rappresenta capitale ci rcolante netto, ossia il fabbisogno

finanziario generato dall o svolgimento dell’intero ciclo produttivo, fabbisogno che viene tipicam ente

soddisfatto mediante ricorso all’indebitamento bancario; pertanto:

crediti commerciali * giorni clienti + magazzino* giorni magazzino - debiti commercial i * giorni fornitori

= fabbisogno * durata

Diventa a questo punto possibile co llegare la dim ensione del fabbi sogno finanziario all’andam ento

dell’economia. All’inizio della fase di ripresa, la situazione si caratterizza per una generalizzata carenza

di liquidità in quanto, normalmente, nel precedente periodo di crisi s ono aumentati i giorni di dilazione

concessi ai clienti (al fine di favorire la “tenuta” del volume delle vendite) con un effe tto di crescita

della durata del fabbisogno e conseguentemente dell’indebitamento.

Grazie alla ripresa, l’impresa registra una crescita del fatturato che implica un aumento degli acquisti di

materie prime e della produzione m a anche delle vendite; è inoltre probabi le che, per effetto

dell’aumento dei crediti commerciali, ci s ia un m aggior ricorso alle operazioni di anticipazioni su

crediti, piuttosto che all’utilizzo dello scoperto in c/c. Pertanto, in questa fase congiunturale, pur in

presenza di un aum ento del fabbisogno, c’è m inore tensione finanziaria poiché l’indebitam ento trae

origine da un evento che ha carattere espansivo.

Economia degli intermediari finanziari 2e

Loris Nadotti, Claudio Porzio, Daniele Previati

Copyright © 2013 – The McGraw-Hill Education (Italy) srl

Nella fase di sviluppo, si riducono ulte riormente sia i giorni clienti conc essi sia i debiti verso fornitori

congiuntamente alla crescita del fatturato: si genera, quindi, un fabbisogno finanziario che cresce ma in

misura più accentuata rispetto alla preceden te fase di ripresa. Tale fabbisogno, di n atura strettamente

operativa, è fisiologico e non determina quei riflessi sulla liquidità tipici della fase di recessione.

Nella fase d i massima espansione, tre sono le vari abili determinanti: aumento dei tassi d i interesse

policy, aumento della produzione fino al lim ite della ca pacità produttiva disponi bile, aspettative di

crescita ulteriore e prob abile avvio di investim enti in cap itale fisso. L’effetto espansivo si ripercuote

soprattutto sui crediti e l’elevata liquidità del mercato favorisce la stabilizzazione dei giorni fornitori e

dei giorni clienti. L’aum ento del fatturato richiede, a sua volta, un aumento del fabbisogno netto del

ciclo cash to cash, pur in assenza degli effetti moltiplicativi della durata di crediti e debiti commerciali

i giorni credito e debito: quindi, la crescita del fabbisogno è inte ramente collegata alla c rescita del

fatturato e i nuovi investimenti determinano il ricorso all’indebitamento a medio termine.

L’arrivo della fase di rallentam ento - di solito n on prevedibile e che quindi può cogliere le im prese

impreparate - genera inevitabilmente un volume di vendite inferiori al previsto determinando la crescita

indesiderata del m agazzino (prodotti semilavorati e finiti). In quest o caso, il fabbisogno finanziario

aumenta, in quanto aum entano i giorni di g iacenza media delle sco rte, mentre il rallen tamento

imprevisto della produzione genera eccedenze indesiderate di scorte di m aterie prime. A questo punto,

il fabbisogno di finanziam ento cambia tipologia e ssendo legato non al fatturato bensì all’accum ulo

congiunturale di sco rte in eccesso rispetto alle norm ali esigenze d i funzionamento. Ne deriva un

peggioramento del grado di liquidità ulteriormente deteriorato dall’avvio del processo di allungam ento

dei giorni debito e credito.

Nel successivo periodo di recession e, si ridu ce ulteriormente il livello degli ord inativi e un itamente

all’esigenza di ridurre le scorte ind esiderate di magazzino, si genererà un i nnalzamento del grado di

illiquidità del sistem a che porta ad allungare ulteriormente i giorni di credito comm erciale mentre la

riduzione di fatturato genererà una riduzione del credito commerciale, dell’indebitamento commerciale

e del magazzino (a seguito dello smaltimento delle scorte). A prescindere dall’ effetto netto sul livello

del fabbisogno, cambia la sua natura sostanzialm ente collegata all’illiquidità del sistema. Le imprese,

riducendosi il credito commerciale ed il magazzino, fanno maggior ricorso all’apertura di credito in c/c,

che in questi periodi fa registrare un aumento del grado di utilizzo dell’accordato.

In sintesi, v a sottolineato che - al d i là deg li effetti di aum ento o ridu zione dell’indebitamento per

effetto del ciclo cash to cash nelle diverse fasi congiunturali cambia notevolmente la tipologia

(qualità) del fabbisogno di credito dell’im presa la quale: nelle fasi espansive richiede fondi per

finanziare nuovi investimenti in capitale fisso e la crescita del fatturato mentre nelle fasi di congiuntura

avversa finanzia l’aumento del magazzino e dei giorni clienti.

Se un’impresa non subisce contraccolpi negativi dal

susseguirsi delle varie fasi congiunturali, la

riduzione del grado di liqui dità non ha natura patologica, essendo lega ta alla fisiologia del ciclo; nelle

imprese marginali, la carenza di liquidità potrebbe generare una cris i irreversibile. E’ ciò che avvien e

per le persone, il caldo e il freddo delle stagioni es treme non influenza la proba bilità di vita di una

persona sana, ma può avere conseguenze m ortali per malati molto deboli per il quale un aum ento del

caldo o del freddo può essere letale.

Economia degli intermediari finanziari 2e

Loris Nadotti, Claudio Porzio, Daniele Previati

Copyright © 2013 – The McGraw-Hill Education (Italy) srl

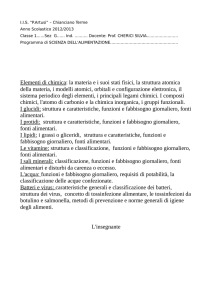

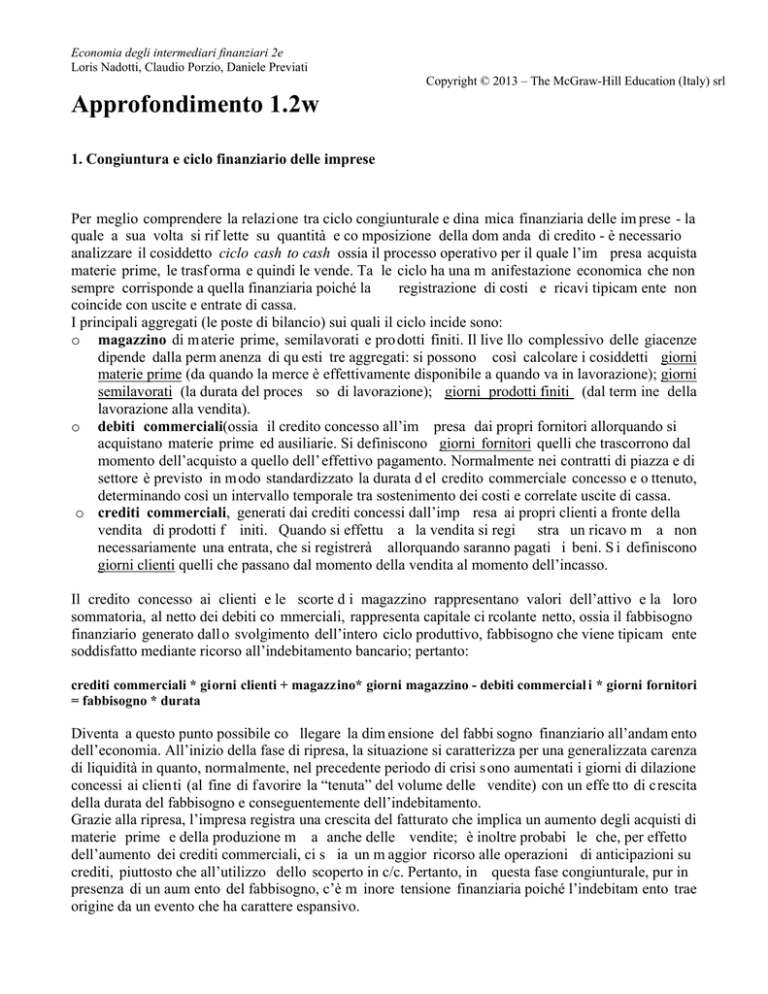

Figura 1-x - Il grado di liquidità delle imprese

allungamento

termini

pagamento

finanziamento

fatturato

miglioramento

liquidità

sistemica

crisi

ripresa

trend

depressione

espansione

tempo

miglioramento

liquidità

sistemica

allungamento

termini

pagamento e crisi

IV

-1

98

II- 9

19

9

IV 0

-1

99

II- 0

19

9

IV 1

-1

99

II- 1

19

9

IV 2

-1

99

II- 2

19

IV 93

-1

99

II- 3

19

9

IV 4

-1

99

II- 4

19

IV 95

-1

99

II- 5

19

9

IV 6

-1

99

II- 6

19

IV 97

-1

99

II- 7

19

9

IV 8

-1

99

II- 8

19

IV 99

-1

99

II- 9

20

0

IV 0

-2

00

II- 0

20

01

valori %

var. % tendenziali

ge

n83

ge

n84

ge

n85

ge

n86

ge

n87

ge

n88

ge

n89

ge

n90

ge

n91

ge

n92

ge

n93

ge

n94

ge

n95

ge

n96

ge

n97

ge

n98

ge

n99

ge

n00

ge

n01

Economia degli intermediari finanziari 2e

Loris Nadotti, Claudio Porzio, Daniele Previati

Copyright © 2013 – The McGraw-Hill Education (Italy) srl

Impieghi bancari e ciclo economico

20,0

15,0

10,0

5,0

0,0

8

6

4

2

0

-2

-4

trimestre

pil

breve

tot

-5,0

-10,0

-15,0

trimestri

18

Ciclo economico e tensione finanziaria

16

14

12

10

pil

tens. Liqu.

imp/sof

Economia degli intermediari finanziari 2e

Loris Nadotti, Claudio Porzio, Daniele Previati

Copyright © 2013 – The McGraw-Hill Education (Italy) srl

L’osservazione della figura precedente consente di osservare che:

• il fabbisogno legato al ciclo monetario varia in funzione congiunturale:per l’effetto scorte e per

la variazione dei giorni debito, credito e magazzino;

• nelle fasi di recessione e rallentamento tendono ad allungarsi i termini di pagamento concesso ai

clienti;

• il grado di utilizzo degli impianti e accumulo di scorte variano in funzione del ciclo

congiunturale mentre le scorte variano con un certo lag temporale rispetto al grado di utilizzo

degli impianti