Relazione illustrativa del Consiglio di Amministrazione di

Banca Popolare di Vicenza S.c.p.A.

“sul valore di liquidazione delle azioni per l'esercizio del diritto di recesso spettante ai soci

che non avranno concorso alla deliberazione di trasformazione della Banca in società per

azioni, predisposta ai sensi e per gli effetti degli artt. 2437, co. 1, lett. b) e 2437-ter, co. 5, cod.

civ. ”

nonché

“sulla limitazione del diritto al rimborso delle azioni dei soci recedenti ai sensi dell’art. 28,

co. 2-ter, del D.lgs. 385 del 1 settembre 1993 e delle disposizioni della Banca d’Italia

(Disposizioni di Vigilanza per le Banche, Circolare 285/2013, Parte Terza, Capitolo 4,

Sezione III: Limiti al rimborso di strumenti di capitale)”

Assemblea straordinaria

del 4 marzo 2016, in prima convocazione e del 5 marzo 2016, in seconda convocazione

Vicenza, 16 febbraio 2016

I.

PREMESSA

Signori Azionisti,

come anticipato nella relazione depositata in data 2 febbraio 2016, il mutato quadro regolamentare di

riferimento onera le banche popolari il cui attivo superi la somma di Euro 8 miliardi di ridurre lo

stesso sotto tale soglia o di trasformarsi in società per azioni entro un anno dal superamento del limite

d’attivo sopra indicato. In caso di mancata adozione dei provvedimenti suddetti, Banca d’Italia può

vietare di intraprendere nuove operazioni, proporre alla Banca Centrale Europea la revoca

dell’autorizzazione all’attività bancaria e al Ministro dell’economia e delle finanze la liquidazione

coatta amministrativa della banca interessata.

Tale disciplina si colloca, tra l’altro, in un contesto caratterizzato da rilevanti cambiamenti legislativi

e regolamentari nel settore bancario, succedutisi negli ultimi anni e volti:

-

da un lato, ad assicurare un regime omogeneo dei controlli sul sistema bancario comunitario,

attraverso il c.d. Meccanismo di Vigilanza Unico, che costituisce uno dei tre pilastri della c.d.

Unione Bancaria (accanto al sistema unico di risoluzione delle crisi e a quello di Garanzia dei

depositi);

-

dall’altro, ad assicurare un rafforzamento patrimoniale delle banche, garantendo la loro sana e

prudente gestione ed assicurando un sistema capace di superare tensioni finanziarie ed

economiche.

In tale ambito, la Banca Centrale Europea – autorità oggi deputata a vigilare, anche a fini di vigilanza

prudenziale, sul rispetto della normativa rilevante – ha chiesto a Banca Popolare di Vicenza S.c.p.A.

(“BPVi” o la “Banca”) il raggiungimento di stringenti requisiti patrimoniali.

Nell’interesse della sana e prudente gestione della Banca, il Consiglio di Amministrazione, accertato

il superamento della richiamata soglia di Euro 8 miliardi di attivo, ha deliberato la trasformazione

della Banca in società per azioni, l’aumento di capitale, con esclusione del diritto d’opzione, fino a

Euro 1,5 miliardi ai fini della ricapitalizzazione della Banca e la quotazione delle azioni sul Mercato

Telematico Azionario organizzato e gestito da Borsa Italiana S.p.A. (il “Progetto”).

Una volta che il Progetto sarà finalizzato, la Banca potrà svolgere la propria attività caratteristica, ed

in particolare l’erogazione del credito con rinnovata energia a beneficio del territorio in cui la Banca

opera, e la trasformazione della Banca in società per azioni è un passaggio obbligatorio e propedeutico

di tale percorso.

Anche in considerazione di quanto sopra, siete stati convocati in assemblea per il giorno 4 marzo

2016, in prima convocazione, e 5 marzo 2016, in seconda convocazione, per deliberare tra l’altro che

sulla proposta di trasformazione di BPVi da società cooperativa per azioni in società per azioni. Tale

proposta è illustrata nella “Relazione illustrativa del Consiglio di Amministrazione” pubblicata in data 2

febbraio scorso, disponibile presso la sede sociale e consultabile sul sito internet di BPVi all’indirizzo

www.popolarevicenza.it (Sezione “Corporate Governance – Documenti Assemblea – Documenti

Assemblea 2016”).

L’eventuale adozione della delibera di trasformazione determinerà – ai sensi dell’art. 2437, co. 1, lett.

b, cod. civ. – il sorgere del diritto di recesso a favore di coloro che non avranno concorso

all’assunzione della stessa, e il conseguente diritto di questi ultimi di ottenere la liquidazione delle

azioni per le quali tale diritto sarà stato esercitato, al valore di liquidazione indicato nella presente

2

relazione.

Si tratta di un valore determinato in un contesto di assoluta eccezionalità, caratterizzato da fattori di

forte discontinuità rispetto al passato, sia nelle scelte e prospettive gestionali e strategiche della Banca,

sia nei rilevanti cambiamenti legislativi e regolamentari che si sono succeduti nel recente passato. Tra

questi, in particolare, a titolo indicativo e non esaustivo si possono citare l’impatto del c.d. comprehensive

assessment; il significativo innalzamento dei requisiti patrimoniali delle banche operanti nel mercato

comune (che ha comportato la necessità di numerose operazioni di ricapitalizzazione nel sistema

bancario); l’evoluzione in ottica maggiormente conservativa, anche alla luce dell’esperienza maturata

con l’Asset Quality Review condotto dalla BCE, delle metodologie di classificazione e valutazione dei

crediti deteriorati ed i conseguenti impatti sui risultati economici e sul patrimonio della Banca; le

recenti procedure di risoluzione di alcune banche e l’impatto economico attuale ed atteso connesso

alla costituzione e capitalizzazione del Fondo di Risoluzione gestito da Banca d’Italia. A ciò si

aggiungano ulteriori fattori di mercato quali, ad esempio, il prolungarsi della situazione di recessione

dell’economia italiana; il consistente mutamento del quadro monetario (introduzione ed accelerazione

delle operazioni di c.d. quantitative easing da parte del sistema delle banche centrali europee); e la

riduzione, nel corso degli ultimi mesi, dei multipli di valutazione delle aziende bancarie quotate,

espressiva, tra l’altro, oltre che della revisione al ribasso delle prospettive di utili delle banche, del

perdurare dei rischi connessi alle posizioni relative a crediti deteriorati.

Infine, in considerazione della complessiva situazione della banca, e in particolare degli attuali ratio

patrimoniali, il Consiglio di Amministrazione, sentito il Collegio Sindacale, ha dovuto – ai sensi

dell’art. 28, co. 2 ter, del D. Lgs. 1 settembre 1993, n. 385 (il “TUB”), del relativo provvedimento

attuativo della Banca d’Italia del 9 giugno 2015 (1) e dell’art. 39, co. 4 bis, dello statuto della Banca –

limitare, in tutto e senza limiti di tempo, il diritto al rimborso delle azioni con fondi propri della Banca

(in quanto non collocate in sede di offerta in opzione e di eventuale offerta sul Mercato ai sensi

dell’art. 2437 quater, cod. civ.). In ogni caso, e assumendo il buon esito del Progetto, nei mesi

successivi alla trasformazione in società per azioni ed una volta completata la quotazione delle azioni

sul Mercato Telematico Azionario, i soci intenzionati a liquidare la propria partecipazione avranno la

possibilità di farlo cedendo le azioni in Borsa, alle condizioni di mercato.

***

La presente relazione indica:

a)

in ottemperanza a quanto previsto dall’art. 2437 ter, co. 5, cod. civ., il valore di liquidazione

delle azioni BPVi (unitamente ad una sintesi dei relativi criteri di determinazione), nonché le

modalità di esercizio del diritto di recesso e il conseguente procedimento di liquidazione delle

azioni;

b)

i criteri tenuti in considerazione dal Consiglio di Amministrazione al fine di determinare la

limitazione, in tutto e senza limiti di tempo, del diritto al rimborso delle azioni oggetto di

recesso con fondi propri della Banca.

***

(1)

Che ha novellato le Disposizioni di Vigilanza per le Banche, Circolare 285/2013 Parte Terza, Capitolo

4, Sezione III - Limiti al rimborso di strumenti di capitale.

3

II.

DETERMINAZIONI DEL CONSIGLIO DI AMMINISTRAZIONE

Si anticipano le determinazioni del Consiglio di Amministrazione della Banca le cui motivazioni sono

descritte nei Capitoli III e IV che seguono.

II.1

Il valore di liquidazione delle azioni BPVi

Il Consiglio di Amministrazione, sentito il parere del Collegio Sindacale e della società di revisione

KPMG S.p.A., preso atto delle relazioni valutative del prof. Paolo Gualtieri di Gualtieri & Associati

(nel seguito anche “G&A”) e di PricewaterhouseCoopers Advisory S.p.A. (nel seguito “PWC” e,

congiuntamente a G&A, gli “Esperti”), ha determinato il valore unitario di liquidazione delle azioni

ordinarie di BPVi, ai fini del recesso, spettante ai soci della Banca che non avranno concorso alla

deliberazione assembleare di trasformazione della stessa in società per azioni, in Euro 6,30 (sei/30).

II.2 Limitazione in tutto e senza limiti di tempo del diritto al rimborso delle azioni dei soci

uscenti

Il Consiglio di Amministrazione – ai sensi dell’art. 28, co. 2 ter, del TUB, del richiamato

provvedimento della Banca d’Italia del 9 giugno 2015 e dell’art. 39, co. 4 bis, dello statuto della Banca,

tenuto conto delle indicazioni rese dalla Banca d’Italia e alla luce della situazione prudenziale della

Banca – sentito il Collegio Sindacale, ha deliberato di limitare in tutto e senza limiti di tempo il

rimborso con fondi propri della Banca delle azioni in relazione alle quali i soci avranno esercitato il

diritto di recesso a seguito della trasformazione di BPVi in società per azioni.

Pertanto le azioni dei soci che avranno esercitato il recesso, che non saranno state collocate in sede

di offerta in opzione e di eventuale offerta sul Mercato ai sensi dell’art. 2437 quater cod. civ., saranno

rimesse nella piena disponibilità dei relativi titolari.

III.

IL VALORE DI LIQUIDAZIONE. ASPETTI PROCEDURALI E VALUTATIVI

III.1 Metodi di valutazione

La configurazione di “valore di riferimento” da prendere in considerazione nell’ambito della

determinazione del valore di liquidazione delle azioni ai fini del recesso è il valore cui l’azionista

rinuncia a seguito dell’esercizio di tale diritto.

Il valore di liquidazione delle azioni deve in particolare riferirsi all’impresa nella situazione operativa

attuale (“as is”), in un’ottica di autonomia (“stand alone”) e con una logica di continuità aziendale (“going

concern”).

Nella specie, la determinazione del valore di liquidazione delle azioni è stata quindi effettuata in

un’ottica pre-money, neutralizzando, con le modalità meglio illustrate nel seguito, gli effetti derivanti

dall’aumento di capitale di Euro 1,5 miliardi previsto dal Piano Industriale 2015-2020 approvato il 30

settembre 2015 e successivamente aggiornato con approvazione da parte del Consiglio di

Amministrazione del 9 febbraio 2016 (il “Piano Industriale”), essenziale per la prosecuzione

dell’attività.

Tale determinazione è inoltre avvenuta nel rispetto e secondo i criteri previsti dall’art. 2437 ter cod.

civ., il quale richiede – per le società non quotate – di tenere conto non solo “della consistenza

4

patrimoniale della società e delle … prospettive reddituali”, ma anche dell’“eventuale valore di mercato” delle loro

azioni. Di conseguenza è stato ritenuto importante fornire anche la prospettiva del mercato nel

processo di determinazione del valore di liquidazione.

Ciò premesso, da un punto di vista teorico, la stima del valore di una qualsiasi attività può essere

determinata mediante ciascuna delle metodologie di valutazione di seguito riportate:

metodologie di mercato (market approach);

metodologie basate sui flussi di risultato attesi (income approach);

metodologie basate sul costo di sostituzione (cost approach).

La scelta del metodo di valutazione, secondo la dottrina aziendalista e la prassi professionale, deve

avvenire in base alle finalità della stima, al settore di attività della società oggetto di valutazione e

tenendo conto della qualità e quantità di informazioni disponibili a supporto della valutazione stessa.

Alla luce dello specifico contesto di riferimento normativo (tra cui l’obbligo di trasformazione in

società per azioni), del già richiamato scenario di settore in cui si trova ad operare la Banca e

dell’intenzione di procedere con la quotazione delle azioni sul Mercato Telematico Azionario gestito

da Borsa Italiana, sono state utilizzate, anche alla luce di quanto disposto dall’articolo 2437 ter co. 2,

cod. civ. (che richiede di tenere conto “della consistenza patrimoniale della società e delle sue prospettive

reddituali, nonché dell’eventuale valore di mercato delle azioni”), le seguenti metodologie:

tra le metodologie basate sui flussi di risultati attesi, il metodo del dividend discount model, nella

variante excess capital (“ DDM”);

tra le metodologie cosiddette di mercato, il metodo dei multipli di Borsa, che si basa

sull’osservazione dei prezzi registrati sui mercati borsistici relativi a società quotate ritenute in

linea di principio comparabili.

Nell’applicazione di entrambe le metodologie si è tenuto conto della consistenza patrimoniale e delle

prospettive reddituali della Banca.

III.1.1 Dividend discount model (DDM) nella versione excess capital

Il DDM assume che il valore del capitale economico di una banca sia pari alla somma:

del valore attuale dei flussi di cassa futuri generati nell’orizzonte temporale prescelto e

distribuibili agli azionisti senza incidere sul livello di patrimonializzazione necessario a mantenere

lo sviluppo futuro atteso; e

del valore attuale del “Valore Terminale”, ovvero il valore della banca al termine del periodo di

pianificazione analitica dei flussi.

La metodologia del DDM stima pertanto il valore del capitale economico di una banca sulla base

della seguente formula:

n

W

t 1

Dt

TV

CA

t

(1 ke ) (1 ke ) n

5

Ove:

Dt

Dividendo distribuibile nell’anno t (rispettando il requisito di capitale minimo richiesto);

n

Numero di anni per i quali si effettua una stima analitica dei flussi di dividendo;

ke

Tasso di attualizzazione dei flussi di dividendo, espressione di costo del capitale;

TV

Valore Terminale (o “terminal value”) dell’azienda bancaria, quantificato secondo la seguente

formula:

TV

Dtv

(k e g )

g

Tasso di crescita di lungo termine;

CA

Eventuali capitali accessori (positivi o negativi).

Il tasso di attualizzazione dei flussi (“costo del capitale proprio”) corrisponde al tasso di rendimento

dei mezzi propri richiesto dagli investitori/azionisti per investimenti con analoghe caratteristiche di

rischio (Ke) ed è stato calcolato sulla base del Capital Asset Pricing Model, secondo la seguente formula:

Ke = Rf + ß x (Rm - Rf)+α

ove

R f:

rappresenta il “risk-free rate”, ovvero il tasso di rendimento di investimenti privi di

rischio;

ß:

rappresenta il fattore di correlazione tra il rendimento effettivo di un’azione ed il

rendimento complessivo del Mercato di riferimento (misurando la volatilità del titolo

rispetto al portafoglio di Mercato);

Rm - Rf: rappresenta il “market premium”, ovvero il premio per il rischio dell’investimento in

azioni rispetto ad un investimento “risk-free”;

α:

rischio realizzativo. Si tratta di un coefficiente addizionale al fine di considerare la

rischiosità connessa al raggiungimento degli obiettivi prefissati nel piano industriale

della realtà oggetto di valutazione.

L’applicazione della metodologia del DDM da parte di PWC, per la stima del valore intrinseco della

Banca al 31 dicembre 2015 (pre money), si è basata sui seguenti parametri e grandezze:

Dt

dividendo distribuibile nell’anno t rispettando il requisito di capitale minimo

richiesto, tenuto conto delle seguenti assunzioni:

- Patrimonio netto e requisiti patrimoniali di BPVi al 31 dicembre 2015 predisposti

secondo quanto stabilito da Basilea III, in ottica fully loaded;

- Patrimonio e requisiti di vigilanza prospettici, inclusi nel Piano Industriale,

predisposti secondo quanto stabilito da Basilea III, in ottica fully loaded;

6

- CET 1 ratio target pari al 12,5% costruito come media tra il CET 1 ratio fully loaded

di BPVi atteso per il 2020 ed il CET 1 ratio medio del campione di banche

comparabili selezionato e considerato ai fini dell’applicazione del metodo dei

Multipli di Borsa pari al 12,1%;

- per il solo esercizio 2016, è stato ipotizzato un limite massimo al fabbisogno

patrimoniale pari all’aumento di capitale pianificato (Euro 1,5 miliardi).

5 anni di pianificazione esplicita del Piano Industriale della Banca;

n

g

(tasso di crescita di lungo termine) pari al 1,34% corrispondente al tasso di inflazione

atteso in Italia nel lungo termine rilevato dalle stime del Fondo Monetario

Internazionale dell’ottobre 2015;

ke

10,7% determinato considerando:

TV

R f:

assunto corrispondente media aritmetica a sei mesi del rendimento lordo

dei BTP italiani decennali rilevato in data 10 febbraio 2016 e pari

all’1,7%;

ß:

assunto pari a 1,3, determinato sulla base dei dati storici rivenienti da un

campione comparabile di banche italiane quotate;

R m - R f:

assunto pari al 5,5%;

α:

stimato pari al 2% sulla base di un’analisi condotta sulla rischiosità

specifica attribuita dagli analisti alla realizzazione dei piani aziendali delle

banche italiane.

per il calcolo del Valore Terminale è stato rimosso il Filtro2, incluso al 31 dicembre

2015, dal calcolo del Patrimonio di Vigilanza.

L’applicazione della metodologia del DDM da parte di G&A, per la stima del valore di liquidazione

delle azioni della Banca al 31 dicembre 2015 (pre money), si è basata sui seguenti parametri e grandezze:

(2)

Dt

dividendo distribuibile nell’anno t assumendo a riferimento la distribuzione dei

dividendi riflessa nel Piano Industriale 2015-2020 della Banca e tenendo conto, per

il 2016, di un flusso con segno negativo pari all’importo dell’aumento di capitale di

Euro 1,5 miliardi e, per il calcolo del terminal value, di un CET 1 ratio target pari al

12,3% e del Patrimonio netto e requisiti patrimoniali di BPVi al 31 dicembre 2015

predisposti secondo quanto stabilito da Basilea III;

n

5 anni di pianificazione esplicita del Piano Industriale della Banca;

g

(tasso di crescita di lungo termine) pari al 1,34% corrispondente al tasso di inflazione

atteso nel 2020 in Italia rilevato dalle stime del Fondo Monetario Internazionale

dell’ottobre 2015;

TV

per il calcolo del Valore Terminale è stato rimosso il Filtro, incluso al 31 dicembre

2015, dal calcolo del Patrimonio di Vigilanza;

Importo pari al 320,7 milioni conteggiato a riduzione del patrimonio di vigilanza al 31 dicembre 2015 a

fini prudenziali in relazioni ai profili di anomalia emersi nel corso del 2015.

7

ke

TV

11,04%, determinato considerando:

Rf:

assunto corrispondente alla media ad un anno dei tassi swap a 10 anni,

rilevata alla data del 10 febbraio 2016 e pari a allo 0,88%;

ß:

assunto pari a 1,04, determinato sulla base della media adjusted a due anni

dei ß rivenienti da un campione ritenuto comparabile (per modello di

business) di banche quotate europee con livello di CET 1 ratio atteso per

il 2016 non inferiore all’8%;

Rm - Rf:

assunto pari al 7,86%, corrispondente alla somma dell’ERP stimato da

Aswath Damodaran per il Mercato americano pari al 6,23% e la media

ad un anno dei CDS (Credit Default Swap) a 10 anni per l’Italia rilavata

il 10 febbraio 2016 pari a 1,63%;

α:

stimato pari al 1,98%.

per il calcolo del Valore Terminale è stato rimosso il Filtro, incluso al 31 dicembre

2015, dal calcolo del Patrimonio di Vigilanza.

Ai fini della determinazione del valore di liquidazione delle azioni della Banca, entrambi gli Esperti

hanno inoltre effettuato delle analisi di sensitività in relazione al variare del costo del capitale e del

coefficiente CET 1 di riferimento ai fini delle stime condotte.

III.1.2 Metodo dei Multipli di Borsa

Il Metodo dei Multipli di Borsa si fonda sull'analisi delle quotazioni borsistiche riferite ad un campione

selezionato di società operanti nel settore di riferimento (società quotate comparabili) e sulla

successiva applicazione dei multipli, evidenziati da tale analisi, alle corrispondenti grandezze della

società oggetto di valutazione.

Nell’applicare tale metodologia PWC ha individuato i moltiplicatori comunemente condivisi dalla

prassi internazionale, che consentono di valorizzare in modo sintetico la consistenza patrimoniale e

le prospettive reddituali della Banca, rappresentati da P/E (Price/Earnings ossia prezzo/utile netto) e

P/TBV (Price/Tangible Book Value ossia prezzo/patrimonio netto tangibile).

La selezione delle banche comparabili è stata effettuata sulla base dei seguenti criteri:

la natura giuridica di società cooperativa/società per azioni analoga a quella di BPVi. Sulla base

di tale criterio sono state selezionate le seguenti banche, di seguito indicate come Panel A: UBI,

Banco Popolare, BPM, BPER, Banca Popolare di Sondrio e Creval;

la rischiosità, misurata dalla classe SREP di appartenenza. Sulla base di tale criterio sono state

selezionate MPS e Carige entrambe appartenenti alla medesima classe SREP di BPVi (Classe 4),

di seguito indicate come Panel B.

PWC ha sviluppato le analisi sulla base delle quotazioni degli ultimi 6 mesi rilevate alla data del 10

febbraio 2016.

In relazione al multiplo P/E, ha preso in considerazione esclusivamente il Panel A, in quanto ha

ritenuto opportuno escludere il dato relativo a MPS e Carige poiché caratterizzato da un elevato

8

scostamento rispetto al Panel A. Il multiplo medio P/E 2018 del campione descritto sopra è risultato

pari a 10x. Tale multiplo è stato applicato all’utile netto atteso di BPVi al 2018. In considerazione

dell’attuale deficit patrimoniale della Banca, i risultati così ottenuti sono stati ridotti per tenere conto

della necessità di effettuare un aumento di capitale da Euro 1,5 miliardi.

In relazione al multiplo P/TBV al 31 dicembre 2015, PwC ha fatto riferimento al dato medio tra la

media del multiplo P/TBV del Panel A e la media del medesimo multiplo relativo al Panel B. Il

multiplo medio P/TBV al 31 dicembre 2015 così determinato è pari a 0,6x. Tale multiplo è stato

applicato al patrimonio netto contabile di BPVi al 31 dicembre 2015, rettificato per tenere conto degli

attivi immateriali. Ai risultati così ottenuti, si è proceduto a sottrarre l’importo del previsto aumento

di capitale.

Nell’applicazione della metodologia dei multipli di Borsa, G&A ha adottato un approccio di natura

statistico-econometrica prendendo a riferimento un campione di banche commerciali quotate

(identificate in base all’apposito filtro settoriale secondo la classificazione GICS assegnata da

Bloomberg), con sede legale nei paesi appartenenti all’Unione Monetaria Europea, per le quali sono

disponibili dati economico-patrimoniali prospettici per il 2018 (dato il tipico orizzonte temporale di

riferimento prospettico delle analisi in questione) e che presentano un modello di business

equiparabile a quello di BPVi (sulla base di filtri quantitativi, come il rapporto tra il margine di

interesse e i ricavi netti). Si è quindi proceduto ad effettuare, sempre con riferimento a valori al 2018,

una regressione lineare fra:

il rapporto tra la capitalizzazione di mercato e il patrimonio netto rettificato degli attivi

immateriali (Price/Tangible Equity o P/TE); e

la redditività dell’anzidetto patrimonio, espressa dall’indicatore ROATE (Return on Average

Tangible Equity), calcolato come utili netti dell’anno (n) divisi per il patrimonio netto tangibile

medio tra l’anno (n-1) e l’anno (n).

In particolare, la regressione è stata calcolata, sulla base dei dati rilevati il 10 febbraio 2016, tra:

media a due mesi (dal 10 febbraio 2016) del prezzo di Borsa / TE riferito all’anno (n); e

utili netti dell’anno (n)/media del TE tra (n-1) e (n).

Le regressione lineare considerata, che ha quindi analizzato la relazione di valore esistente tra P/TBV

e ROATE 2018, è risultata statisticamente significativa presentando un coefficiente di regressione

pari a 93,66%.

Tale correlazione è stata quindi applicata alle corrispondenti grandezze economico-patrimoniali della

Banca previsionali per il 2018, anno di riferimento dell’analisi campionaria.

III.2 Limiti e difficoltà inerenti la valutazione

Il Consiglio di Amministrazione della Banca ha fatto proprie le metodologie e le stime effettuate dagli

Esperti, rilevando le seguenti considerazioni circa i limiti e le difficoltà relative alla valutazione:

Limiti insiti nei dati previsionali e nelle ipotesi utilizzate: l’applicazione delle diverse

9

metodologie valutative si è basata sui flussi di risultato attesi che, per loro natura, presentano

profili di incertezza anche alla luce di possibili cambiamenti strutturali del mercato. Di

conseguenza, le ipotesi ed i presupposti su cui si è basata la valutazione potrebbero subire

evoluzioni future differenti, in misura anche significativa;

Piano di rafforzamento patrimoniale: la determinazione del valore di liquidazione delle azioni

della Banca è basata sulla stima del capitale economico di BPVi nelle condizioni operative

correnti (as is), in base al criterio dell’autonomia (stand alone) e con una prospettiva di continuità

aziendale (going concern), nonché nell’ottica degli azionisti attuali, dando per assunta, pertanto, la

capacità della Banca di reperire i mezzi patrimoniali e la conseguente liquidità necessari a

rispettare i vincoli imposti alla Banca medesima dalla Banca Centrale Europea;

Complessità delle metodologie e discrezionalità nella scelta dei parametri di

valutazione: i metodi di valutazione utilizzati hanno richiesto l’applicazione di un processo

valutativo articolato e complesso, che ha comportato la scelta di una pluralità di parametri

finanziari e di mercato, soggetti per loro natura a fluttuazioni, anche significative, in funzione

della situazione congiunturale, che in questo periodo evidenzia una elevata volatilità;

Contesto di riferimento: la stima del valore di liquidazione delle azioni della Banca ai sensi

dell’art. 2437 cod. civ. avviene – come già evidenziata in Premessa, cui si rinvia – in un contesto

particolare da un punto di vista normativo, di mercato e di situazione specifica per BPVi;

Dati di mercato: in relazione all’applicazione dei multipli di Borsa, tenuto conto della specificità

e particolarità di ogni realtà societaria, si segnala che l’attuale deficit patrimoniale della Banca

rispetto al capitale regolamentare minimo richiesto ed il conseguente rafforzamento

patrimoniale fino a Euro 1,5 miliardi rappresentano un fattore di differenziazione rispetto al

paniere di banche selezionate per il confronto;

Rischio legale: eventuali rischi legali in capo a BPVi in relazione agli esiti, ad oggi non noti,

delle verifiche ispettive in corso e delle indagini penali;

Numero di azioni: in considerazione dell’incertezza sul numero effettivo di Bonus Shares che

verranno assegnate ai sottoscrittori dell’aumento di capitale 2014 e sul numero effettivo di azioni

che verranno assegnate ai dipendenti per 35 anni di servizio successivamente al 2016, il valore

per azione della Banca è stato calcolato sul numero complessivo delle azioni in circolazione alla

data del 16 febbraio pari a 99.931.769 al lordo delle azioni relative a premi dipendenti per 35

anni di servizio assegnabili nel 2016. Si segnala che l’effetto diluitivo sul valore per azione,

qualora fosse stato considerato il numero massimo di Bonus Shares e di azioni che verranno

assegnate come premio ai dipendenti successivamente al 2016, sarebbe stato pari al 2,4%.

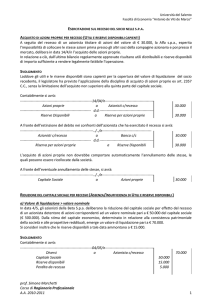

III.3 Sintesi delle Valutazioni

Sulla base dell’applicazione delle metodologie e dei parametri sopramenzionati, nonché delle relative

analisi di sensitività, gli Esperti hanno determinato, come da prassi valutativa, un intervallo di valore

per l’azione BPVi che deriva dalle diverse metodologie. Nel caso di PWC è stato determinato un

intervallo di valori anche nell’ambito di ciascuna metodologia.

10

Banca Popolare di Vicenza – Sintesi dei risultati, Valore di Liquidazione per azione (€)

Metodologie di valutazione

PWC

G&A

Min

Centrale

Max

Dividend Discount Model

5,70

7,00

8,40

6,85

Multipli di Borsa

5,20

8,10

5,55

Sintesi valutazioni

5,70-8,10

5,55-6,85

5,70

6,85

Intervallo in

sovrapposizione

Gli intervalli di valore identificati dai due Esperti evidenziano un’area di sovrapposizione nell’ambito

della quale è stato determinato il valore dell’azione BPVi ai fini del recesso.

***

Il Consiglio di Amministrazione di BPVi, tenuto conto del quadro normativo e fattuale, esaminate e

fatte proprie le analisi svolte dagli Esperti, sentito il parere della Società di Revisione e del Collegio

Sindacale, ha determinato in Euro 6,30 (sei/30) il valore unitario di liquidazione dell’azione della

Banca ai fini del diritto di recesso collegato alla trasformazione.

***

IV.

LA LIMITAZIONE DEL DIRITTO AL RIMBORSO, CON FONDI PROPRI DELLA BANCA,

DELLE AZIONI OGGETTO DI RECESSO

IV.1 Disciplina applicabile

Il Decreto Legge n. 3 del 24 gennaio 2015, convertito con modificazioni dalla Legge n. 33 del 24

marzo 2015 – che, come noto, ha previsto la trasformazione in società per azioni delle banche

popolari aventi un attivo superiore ad Euro 8 miliardi – ha dettato (inserendo il nuovo comma 2 ter

nell’art. 28 del TUB) una specifica deroga alle norme civilistiche che disciplinano, tra l’altro, il diritto

di recesso determinato proprio dall’adozione delle delibere di trasformazione.

Per la precisione, la nuova disposizione prevede che “il diritto al rimborso delle azioni in caso di recesso,

anche a seguito di trasformazione … è limitato secondo quanto previsto dalla Banca d’Italia, anche in deroga a norme

di legge, laddove ciò sia necessario ad assicurare la computabilità delle azioni nel patrimonio di vigilanza di qualità

primaria della banca”. Le disposizioni di attuazione dettate da Banca d’Italia (3) hanno completato il

quadro normativo di riferimento, prevedendo che “lo statuto della banca popolare … attribuisce all’organo

con funzione di supervisione strategica, su proposta dell’organo con funzione di gestione, sentito l’organo con funzione di

controllo, la facoltà di limitare o rinviare, in tutto o in parte e senza limiti di tempo, il rimborso delle azioni e degli

(3)

V. precedente nota 1.

11

altri strumenti di capitale del socio uscente per recesso (anche in caso di trasformazione), esclusione o morte, secondo

quanto previsto dalla disciplina prudenziale applicabile …”.

Coerentemente, a settembre 2015, il Consiglio di Amministrazione ha proceduto – previa

autorizzazione di Banca d’Italia – alla modifica statutaria prevista dal richiamato provvedimento della

Banca d’Italia (iscritta nel Registro Imprese in data 24 settembre u.s.).

In risposta ad uno specifico quesito sottoposto da BPVi, Banca d’Italia ha poi chiarito che la

determinazione della limitazione del rimborso delle azioni oggetto di recesso mediante fondi propri

della banca debba necessariamente essere effettuata avuto esclusivo riguardo al patrimonio e alla

situazione prudenziale della Banca esistente al momento in cui sorge il diritto di recesso cui si riferisce

tale determinazione (e quindi, nel caso di specie, al momento della iscrizione nel Registro delle

Imprese della deliberazione di trasformazione).

Pertanto, il rimborso delle azioni dell’azionista che esercita il diritto di recesso da una banca popolare

in occasione della sua trasformazione in società per azioni è assoggettato e subordinato alla possibilità

per la banca di rispettare, nel momento in cui sorge il diritto di recesso, i requisiti prudenziali ad essa

applicabili e, quindi, di ottenere l’autorizzazione da parte dell’Autorità competente per la riduzione

dei fondi propri, secondo quanto previsto dall’art. 77 del Regolamento UE n. 575/2013 (4) e dal

Regolamento delegato UE n. 241/2014 (5).

IV.2

La situazione prudenziale della Banca

In data 9 febbraio 2016 il Consiglio di Amministrazione di BPVi ha approvato i risultati consolidati

preliminari al 31 dicembre 2015, dai quali emerge – sotto il profilo patrimoniale – un coefficiente

Common Equity Tier 1 (“CET 1”) (6) del 6,65% e un coefficiente di Total Capital dell’8,13% (7).

Dal canto suo la BCE – nell’ambito del c.d. Supervisory Review and Evaluation Process (ossia il processo

di controllo prudenziale sulle banche) sulla Banca – ha prescritto a BPVi (con comunicazione in data

25 novembre 2015) di mantenere, su base consolidata, un coefficiente CET 1 pari ad almeno il

(4)

L’art. 77, comma 1 let. (a) CRR dispone: “Un ente chiede la preventiva autorizzazione all’autorità competente per

una o entrambe le seguenti alternative: a) racquistare integralmente o parzialmente o rimborsare gli strumenti del capitale

di classe 1 emessi dall’ente in maniera consentita dalla normativa nazionale applicabile”.

(5)

L’art. 29, comma 1 del Regolamento delegato n. 241/2014 dispone: “Un ente presenta una domanda di

autorizzazione all’autorità competente prima di riacquistare integralmente o parzialmente strumenti di capitale primario

di classe 1 oppure prima di rimborsare, anche anticipatamente, o riacquistare strumenti aggiuntivi di classe 1 o strumenti

di classe 2”.

(6)

Il coefficiente CET 1 (generalmente espresso anche con il termine inglese CET1 ratio) è, in estrema

sintesi, il coefficiente di solvibilità espresso dal rapporto tra la componente di qualità primaria dei fondi

propri prevista dal CRR (rappresentata principalmente dal capitale ordinario versato, dalla relativa

riserva sovrapprezzo, dall’utile di periodo, dalle riserve, dal patrimonio di terzi – computabile entro

determinati limiti – al netto di talune rettifiche regolamentari) e le c.d. attività ponderate per il rischio

(ossia, il valore ponderato per il rischio relativo alle attività in bilancio e fuori bilancio).

(7)

Il coefficiente Total Capital è, in estrema sintesi, il rapporto tra i fondi propri della banca (rappresentati,

oltre che dalla componente di qualità primaria del CET1, da passività subordinate) e le attività ponderate

per il loro rischio.

12

10,25%, livello al quale è opportuno aggiungere un margine di sicurezza, al fine di consentire lo

svolgimento dell’attività caratteristica con sufficiente flessibilità, anche in coerenza con le previsioni

del piano industriale della Banca da ultimo esaminato dal Consiglio di Amministrazione in data 9

febbraio 2016.

Per mero confronto, si segnala che al 31 dicembre 2015 la media del coefficiente CET 1 delle banche

quotate sottoposte a Vigilanza Unica Europea era del 12,20%, mentre quella delle banche italiane

quotate soggette al citato Supervisory Review and Evaluation Process era del 12,15 % per l’intero

campione e dell’11,96% per le sole banche popolari.

Proprio per ripristinare il livello richiesto dei ratio patrimoniali di BPVi, il Consiglio di

Amministrazione ha chiamato i soci, nell’assemblea convocata per i giorni 4 e 5 marzo 2016, a

deliberare anche sull’attribuzione al Consiglio di Amministrazione di una delega, ai sensi dell’art. 2443

cod. civ., per aumentare a pagamento il capitale sociale, tra l’altro, per un importo massimo di Euro

1,5 miliardi (comprensivo dell’eventuale sovrapprezzo). Per maggiori informazioni su tale delega si

rinvia alla relazione predisposta in materia dal Consiglio di Amministrazione per l’assemblea dei soci.

IV.3

Le valutazioni del Consiglio di Amministrazione alla luce della situazione

prudenziale della Banca

Alla luce della complessiva situazione prudenziale della Banca e dello squilibrio rispetto ai requisiti di

capitale primario e di fondi propri previsti dalla normativa di riferimento, come sopra analiticamente

evidenziati, la Banca non è in grado di dare corso ad una riduzione dei suoi fondi propri.

Non sussistono quindi le condizioni perché la Banca possa ottenere l’autorizzazione da parte della

BCE prevista dall’art. 77 CRR e dal Regolamento delegato UE n. 241/2014 (artt. 27 e ss.) per

procedere al rimborso con fondi propri, anche solo in parte, delle azioni in relazione alle quali sarà

esercitato il diritto di recesso determinato dall’assunzione della delibera di trasformazione in società

per azioni.

A tal riguardo, si ricorda infatti che detta autorizzazione può essere concessa solo laddove la Banca

abbia dimostrato, con piena soddisfazione dell’Autorità di Vigilanza, che i suoi fondi propri, anche

in seguito al rimborso, superino i requisiti sui fondi propri di cui all’art. 92, co. 1, del CRR ed il

requisito previsto dall’art. 128, co. 6, della Direttiva 2013/36/UE, di un margine che l’Autorità ritiene

necessario ai fini dell’art. 104, co. 3, della direttiva (cfr. art. 78, comma 1, lett. (b), CRR) (8).

***

Come anticipato nel precedente Capitolo II, il Consiglio di Amministrazione, valutata la situazione

(8)

L’art. 78, co. 1, lett. (b) CRR dispone: “L’autorità competente autorizza un ente a riacquistare integralmente o

parzialmente o a rimborsare, anche anticipatamente, strumenti del capitale primario di classe 1, strumenti aggiuntivi di

classe 1 o strumenti di classe 2 nei casi in cui è soddisfatta una delle condizioni seguenti: (a) … (b) l'ente ha dimostrato,

con piena soddisfazione dell'autorità competente, che i suoi fondi propri, in seguito all'intervento in questione, superano i

requisiti di cui all'articolo 92, paragrafo 1, del presente regolamento e il requisito combinato di riserva di capitale quale

definito all'articolo 128, punto 6, della direttiva 2013/36/UE di un margine che l'autorità competente può ritenere

necessario ai sensi dell'articolo 104, paragrafo 3, della direttiva 2013/36/UE”.

13

prudenziale della Banca, preso atto delle indicazioni rese dalla Banca d’Italia, sentito il Collegio

Sindacale, ha necessariamente dovuto limitare, in tutto e senza limiti di tempo, il rimborso con fondi

propri della Banca delle eventuali azioni per le quali sarà stato esercitato il diritto di recesso a seguito

dell’adozione della delibera di trasformazione in società per azioni.

Pertanto, le azioni oggetto di recesso che risulteranno non collocate presso gli altri azionisti ed

eventualmente presso i terzi ai sensi dell’art. 2437 quater cod. civ., non saranno rimborsate con fondi

propri della Banca e, conseguentemente, verranno liberate dal vincolo di indisponibilità di cui all’art.

2437 bis, co. 2, cod. civ. e i relativi titolari torneranno a disporne liberamente.

La quotazione delle azioni della Banca – come meglio descritta nella relazione predisposta dal

Consiglio di Amministrazione per l’assemblea – permetterà agli azionisti di negoziare il titolo

azionario direttamente sul mercato e monetizzare il proprio investimento se e quando ritenuto

opportuno.

V.

MODALITÀ DI ESERCIZIO DEL RECESSO E PROCEDURA DI LIQUIDAZIONE DELLE

AZIONI

Il recesso potrà essere esercitato mediante apposita comunicazione alla Banca nella forma della lettera

raccomandata con ricevuta di ritorno (o mediante PEC all’indirizzo che verrà reso noto mediante

l’avviso di seguito citato), da spedirsi alla sede legale della Banca stessa entro 15 giorni dal giorno

dell’iscrizione della delibera di trasformazione nel Registro delle Imprese; tale data – nonché ogni

altro dettaglio utile per l’esercizio di recesso - saranno comunicati agli azionisti mediante avviso sul

sito internet della Banca (www.popolarevicenza.it).

La dichiarazione di recesso deve indicare le generalità dell’azionista recedente, il domicilio per le

comunicazioni inerenti al procedimento e il numero delle azioni per le quali l’azionista intende

recedere.

Ai sensi dell’art. 23 del Provvedimento Banca d’Italia - Consob del 22 febbraio 2008, come

successivamente modificato, la legittimazione all’esercizio del diritto di recesso, a pena di

inammissibilità della relativa dichiarazione di recesso dell’azionista, dovrà essere attestata da una

apposita certificazione rilasciata dall’intermediario presso il quale sono depositate le azioni per le quali

l’azionista esercita il recesso. Dal momento in cui l’intermediario rilascerà tale certificazione, ,

l’azionista perderà il diritto di disporre delle relative azioni ai sensi dell’art. 2437 bis, co. 2, cod. civ.

Le azioni oggetto di recesso verranno offerte in opzione agli altri azionisti in proporzione al numero

delle azioni possedute. L’offerta in opzione verrà depositata dalla Banca presso il Registro delle

Imprese nei termini di legge.

Per l’esercizio del diritto di opzione sarà concesso un termine non inferiore a 30 giorni dal deposito

dell’offerta, reso noto mediante avviso sul sito internet della Banca (www.popolarevicenza.it). A

coloro che esercitano il diritto di opzione, purché ne facciano contestuale richiesta, è riconosciuto un

diritto di prelazione nell’acquisto delle azioni oggetto di recesso rimaste inoptate (art. 2437 quater, co.

2 e 3, cod. civ.).

Ove residuassero azioni ad esito dell’offerta in opzione e dell’eventuale esercizio del diritto di

prelazione, la Banca valuterà – anche in considerazione dei corsi di borsa delle azioni BPVi in caso di

loro ammissione a quotazione – se offrire dette azioni a terzi al valore di liquidazione.

14

I fondi rinvenienti dal collocamento delle azioni presso gli azionisti o presso i terzi saranno utilizzati

per rimborsare il valore di liquidazione delle azioni oggetto di recesso, secondo specifici criteri di

rimborso e riparto che assicurino la parità di trattamento a tutti gli azionisti.

In considerazione di quanto previsto al Capitolo IV che precede, nel caso in cui, in esito al

collocamento, residuino azioni degli azionisti che hanno esercitato il recesso che non sia stato

possibile liquidare queste saranno liberate dal suddetto vincolo di indisponibilità di cui all’art. 2437

bis, co. 2, cod. civ. e, per l’effetto, torneranno nella piena disponibilità dei relativi titolari, i quali

potranno cederle liberamente a terzi.

Nell’ambito sopra delineato, si segnala inoltre a maggior chiarezza che:

anche in considerazione del limite al rimborso delle azioni mediante fondi propri della banca di

cui al precedente Capitolo IV, le concrete possibilità per gli azionisti che avranno esercitato il

diritto di recesso di vedere liquidate le loro azioni dipenderà essenzialmente dai corsi di borsa

delle azioni BPVi, per il caso in cui l’assemblea del prossimo 4/5 marzo deliberasse di procedere

alla relativa quotazione e la stessa intervenisse effettivamente antecedentemente al momento di

avvio dell’offerta agli azionisti delle azioni oggetto di recesso. In particolare, tali possibilità

dipenderebbero dalla relazione tra i suddetti corsi di borsa ed il prezzo di recesso durante il

periodo di offerta agli azionisti, e di eventuale offerta al mercato, delle suddette azioni;

in tale contesto è ragionevole ritenere che, qualora i corsi di borsa dell’azione BPVi fossero

inferiori al prezzo di recesso, l’offerta in opzione delle azioni oggetto di recesso a tale ultimo

prezzo non ne consentirebbe la liquidazione;

per converso, qualora i corsi di borsa dell’azione BPVi fossero superiori al prezzo di recesso, le

azioni oggetto di recesso saranno liquidate ad un prezzo inferiore rispetto a quello di borsa;

per effetto del suddetto vincolo di indisponibilità conseguente all’esercizio del diritto di recesso

delle azioni, durante il periodo di offerta in opzione agli azionisti, e di eventuale offerta al

mercato, l’azionista recedente non potrà procedere a negoziare direttamente le proprie azioni.

***

Vicenza, 16 febbraio 2016

Per il Consiglio di Amministrazione

Il Presidente

15