Ragioneria Generale

Lollo Peirano

Indice:

p 2 Ragioneria generale: appunti vari.

P55 I conti d’ordine

P57 Ratei e risconti

P59 Stato patrimoniale e conto economico (Voci)

Ragioneria generale: appunti vari.

L’art.2423 ter.1 comma dice che salvo la disposizione di leggi speciali per le società che esercitano

particolari attività,nello SP e nel CE devono essere iscritte separatamente e nell’ordine indicato le voci

previste dagli art.2424 e 2425.

Ciò implica che le strutture degli schemi dei prospetti contabili,componenti il bilancio sono

obbligatorie,rigide,non modificabili da parte degli amministratori salvo possibilità concesse,la rigidità degli

schemi formali è una logica conseguenza del principio di comparabilità dei bilanci.

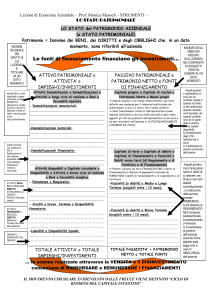

Lo Stato Patrimoniale è diviso in due sezioni contrapposte l’attivo e il passivo.

Per ciascuna sezione vi sono tre livelli di articolazione della struttura,

-il primo è composto dalle lettere alfabetiche maiuscole,

-il secondo dai numeri romani

-ed il terzo dai numeri arabi,

-un quarto livello contrassegnato dalle lettere minuscole è previsto solo per alcune voci

per quanto riguarda l’attivo:

(la classe A comprende una sola voce quella dei crediti vs soci derivanti da sottoscrizioni di nuove quote di

capitale,per le quali non è ancora stato effettuato il conferimento,sappiamo infatti che nelle società di

capitali il versamento immediato degli importi sottoscritti è obbligatorio per i conferimenti diversi dal

denaro e per il 25% dei conferimenti in denaro.

I rimanenti conferimenti da effettuarsi in forma liquida possono essere liberati solo in un secondo

momento dopo che gli amministratori li avranno richiamati. Nelle soc. di Persone non vi sono poi regole

circa il conferimento e quindi il credito potrebbe anche essere si importo maggiore.

Quindi finchè il conferimento non è effettuato il credito deve essere esposto nella classe A.

Tali crediti sono in sostanza <capitale sociale non versato>.

(le classi B e C dell’attivo dello stato patrimoniale sono le più importanti in esse sono elencate le

immobilizzazioni e l’attivo circolante.

Il codice afferma all’art 2424 bis che: gli elementi patrimoniali destinati ad essere utilizzati durevolmente

devono essere iscritti tra le immobilizzazioni,mentre in caso di utilizzo non durevole l’elemento

patrimoniale dovrà essere iscritto nella classe C.

Ad esempio,un macchinario tecnicamente utilizzabile ancora a lungo ma per il quale si sia decisa la vendita

deve essere collocato nell’attivo circolante.

Diciamo che come regola generale dovranno essere inseriti tra le immobilizzazioni quegli elementi che si

prevede di utilizzare in azienda oltre i termine dell’esercizio successivo mentre gli altri dovranno essere

iscritti nell’attivo circolante.

Il codice nella fattispecie prescrive che:

-i crediti verso clienti vadano tutti inseriti nell’attivo circolante,

-i crediti di finanziamento derivanti da prestiti debbano essere inseriti tra le immobilizzazioni anche se la

loro scadenza è a breve termine.

Per il passivo,la classificazione principale consiste nella natura delle fonti di finanziamento,anche se

appaiono evidenziate a se le classi relative ai fondi,la cui distinta dizione dipende probabilmente

dall’incertezza in merito alla determinazione di uscite o perdite future.

Il TFR viene posto da solo nella classe C del passivo dello SP.

I ratei e i risconti sia attivi che passivi sono invece enucleati insieme in un'unica classe la D) dell’attivo e la E)

del passivo.

Se da una parte la tradizione ha sempre considerato i due elementi come simili per certi caratteri

(sono infatti conti transitori che sorgono a fine esercizio in occasione delle scritture di

assestamento,entrambi dipendono dal fatto che un costo o un ricavo sono in parte di competenza

dell’esercizio in chiusura e in parte dell’esercizio successivo e che tale costo o ricavo matura in relazione

allo scorrere del tempo fisico),dall’altra parte la natura dei valori è diametralmente opposta.

I ratei sono valori numerari presunti e come tali sono assimilabili ai crediti e come tali sono assimilabili ai

crediti se attivi o ai debiti se passivi.

I risconti invece sono costi o ricavi sospesi al futuro di cui è già avvenuta la manifestazione finanziaria.

Per favori re la chiarezza inoltre l’art 2424 2 comma,prevede che qualora un elemento possa ricadere sotto

più voci dello schema in Nota Integrativa devono essere riportate anche le altre voci sotto le quali

l’elemento poteva essere inserito.

Al termine dello stato patrimoniale devono essere evidenziate le garanzie prestate direttamente o

indirettamente,specificando quelle a favore di altre aziende facenti parte dello stesso gruppo

societario.devono inoltre risultare gli altri conti d’ordine.

Entrando nel merito delle singole classi osserviamo che:

-la classe delle immobilizzazioni comprende tre classi:

I)le immobilizzazioni immateriali

II) le immobilizzazioni materiali

III) le immobilizzazioni finanziarie

-mentre l’attivo circolante comprende quattro classi:

I)le rimanenze in magazzino

II)i crediti commerciali

III)le attività finanziarie non immobilizzate

IV)le disponibilità liquide

-il passivo invece prevede per il patrimonio netto una sotto classificazione di secondo livello senza che vi sia

un ulteriore sottoclassificazione con i numeri arabi.

2.1.3LE POSSIBILITà DI MODIFICA DELLE VOCI PREVISTE DALLO SCHEMA CIVILISTICO

il 4 comma dell’art.2423,in ossequio al postulato della chiarezza:

-prevede la possibilità di suddividere ulteriormente le voci precedute dai numeri arabi,senza eliminazione

della voce complessiva e dell’importo corrispondente,ad esempio la voce altre immobilizzazioni può essere

scissa enucleando mobili,automezzi,ecc..

-prevede la possibilità di raggruppare le voci precedute da numeri arabi solo quando il loro importo è

irrilevante ai fini della rappresentazione,chiara corretta e veritiera del bilancio,caso nel quale la NI deve

contenere separatamente le diverse voci.

-prevede l’obbligo di adattare le voci precedute da numeri arabi quando lo esige la natura dell’attività

esercitata.

-prevede l’obbligo di aggiungere altre voci necessarie per una corretta interpretazione del bilancio,quando

il loro contenuto non è compreso nello schema civilistico

-vieta di effettuare compensi di partite.

Per favorire la comparabilità temporale l’art 2423 al 4 comma <impone di inserire al fianco di ogni voce di

SP e di CE l’importo della voce corrispondente dell’esercizio precedente.

Se le voci non sono comparabili,quelle relative all’esercizio precedente devono essere adattate.

La non comparabilità e l’adattamento,o l’impossibilità di questo devono essere segnalati e commentati

nella NI>.

2.2 IL CONTO ECONOMICO

I componenti del C.E. sono i ricavi e i costi dalla cui differenza scaturisce il reddito d’esercizio.

2.2.1.LO SCHEMA GENERALE DI CLASSIFICAZIONE

l’art 2425 bis indica una struttura del conto Economico,scalare,a due livelli.

Il primo livello contrassegnato dalle lettere maiuscole individua 5 classi,per le quali deve essere riportato il

totale.

All’interno delle 5 classi è presente una classificazione di voci indicate dai numeri arabi.

La struttura scalare consente di evidenziare dei risultati parziali che sono due:

-il primo dato dalla differenza A-B dove A) rappresenta il valore della produzione e B) il costo della

produzione.

-il secondo che rappresenta il risultato prima delle imposte dato da A-B-C-D-E dove C) rappresenta gli oneri

e i proventi straordinari D) le svalutazioni e le rivalutazioni delle attività finanziarie e E)i proventi e gli oneri

straordinari.

Alla voce 22 infine troviamo le imposte sul reddito che precedono l’utile a chiusura del C.E.

Anche per il C.E. valgono le possibilità e gli obblighi di modifica dello schema formale contenuti

nell’art.2423 ter.

2.3.LE FUNZIONI DELLA NOTA INTEGRATIVA

Il contenuto della Nota Integrativa è definito nell’at.2427.

In generale la N.I. assolve diverse funzioni.

La prima e più importante funzione consiste nella spiegazione dei criteri di valutazione adottati per le

valutazioni di bilancio.

Una seconda funzione consiste nel fornire il dettaglio di certe voci inserite nel C.E o nello S.P .

Una terza funzione consiste nel fornire il dettaglio delle variazioni quantitative che hanno subito gli

elementi contenuti nello S.P.;

-in particolare il punto 4 prescrive che siano descritte le variazioni che hanno subito tutti gli elementi

dell’attivo e del passivo,sottolineando in particolare la descrizione delle variazioni subite dai fondi del

passivo e delle poste di patrimonio netto.

-mentre il punto 2 richiede di descrivere tutte le cause di variazioni delle immobilizzazioni che a partire dal

costo storico hanno condotto al valore che appare in bilancio.

Una quarta funzione infine riguarda l’inserimento di dati aggiuntivi,che non rappresentano commenti di

voci già inserite negli schemi contabili ma che permettono agli utenti di cogliere informazioni utili come nel

caso:

(del punto 6 bis che prevede la descrizione di eventuali effetti significativi delle variazioni dei cambi valutari

verificatesi dopo la data di chiusura dell’esercizio

(del punto 9,che richiede di mostrare gli impegni non risultanti dallo SP ed il commento dei conti d’ordine

la cui comprensione sia utile per valutare le prospettive aziendali

(del punto 10 che richiede di fornire la ripartizione dei ricavi di vendita per rami di business o aree

geografiche

(dell’art.2426 num 10 il quale richiede di indicare la differenza,se significativa ,tra il costo delle rimanenze in

magazzino,derivante dall’applicazione del metodo scelto LIFO,FIFO o CMP ed il costo corrente alla data di

chiusura dell’esercizio.

Un ulteriore funzione della Nota Integrativa consiste nel fornire spiegazioni sull’adozione di certi

comportamenti contabili che coinvolgono valutazioni soggettive e in quanto tali possono prestarsi ad

interpretazioni fin troppo elastiche da parte degli amministratori,tali da poter determinare una lesione del

principio della prudenza.

(al punto 3 del 2427 si chiede di specificare le motivazioni di iscrizione nello SP dei costi di impianto e di

ampliamento e di ricerca e sviluppo.

(al punto 3 bis si impone di indicare,le motivazioni e le misurazioni delle svalutazioni che intervengono sulle

immobilizzazioni immateriali di durata indeterminata.

Inoltre:

(l’art 2423 comma 4,impone di motivare in NI la deroga alle regole stabilite dal codice in materia di

bilancio,per consentire la rappresentazione chiara,veritiera,e corretta

(l’art 2423 bis,2 comma,impone agli amministratori di illustrare i motivi che hanno determinato l’impiego di

criteri di valutazione diversi da quelli precedentemente applicati,in deroga a postulato della comparabilità

sostanziale.

(l’art 2426,n.2,richiede di motivare le eventuali variazioni dei criteri di ammortamento

(l’art 2426 n.6 richiede di motivare la scelta degli amministratori di ammortizzare l’avviamento in un

periodo superiore ai 5 anni.

Con il D.Lgs.n.6/2003 è stato introdotto l’obbligo di inserire nella N.I. nuovi importanti prospetti:

(Al num.7 bis,si richiede di fornire in Nota un prospetto con varie informazioni sulle poste del netto

(al n.22 si impone di inserire in u prospetto le informazioni riguardanti il leasing

(al n.20,si prevede di inserire in Nota una parte specifica dedicata al commento e alla descrizione dei criteri

di valutazione adottati per i beni inclusi nei patrimoni destinati a specifici affari

(al numero 6 si richiede alle aziende di specificare ogni deb. o credito con durata superiore ai 5 anni e i

debiti assistiti da garanzie reali su beni sociali con specificazione di tali garanzia

(l’art 2497 bis,4 comma,dispone che la società deve esporre in un apposita sezione della Nota

Integrativa,un prospetto riepilogativo dei dati essenziali dell’ultimo bilancio della società o dell’ente che

esercita su di essa l’attività di direzione e coordinamento,ossia del soggetto che controlla la società

condizionandone significativamente la gestione.

Se l’attività di gestione e coordinamento fossero esercitate da più di un soggetto,in Nota andrebbero

riportati i dati essenziali del bilancio di ciascuno di questi sogg.

L’OIC n.12 infine richiede che sia indicato,in aggiunta a quanto stabilito dal C.C. se la società di cui si

riportano i dati redige il bilancio consolidato.

Il D.Lgs. 30 dicembre 2003,n.394,in recepimento alla direttiva dell’ UE n.65/2001,ha poi introdotto l’art

2427 bis che richiede di indicare in NI:

-per le immobilizzazioni finanziarie diverse dalle partecipazioni in controllate o collegate iscritte in

contabilità ad un valore maggiore del loro fair value,le motivazioni di tale comportamento e il loro fair value

-per i derivati finanziarie le loro caratteristiche e il fair value.

La Nota Integrativa in fine deve svolgere anche la funzione specifica di favorire la comparabilità tra i bilanci

in due casi stabiliti dall’art 2423 ter.

(Il primo è quello relativo al caso in cui gli amministratori per favorire la chiarezza abbiano raggruppato

delle voci di SP o di CE precedute da numeri arabi.la nota in tal caso deve evidenziare distintamente le voci

così raggruppate.

(Il secondo e più generale caso riguarda tutte quelle situazioni in cui gli importi degli esercizio precedente

non siano comparabili con quelli dell’esercizio successivo,in tal caso la NI dovrà fornire le indicazioni

necessarie a favorire la comparabilità dei valori.

2.4 IL RENDICONTO FINANZIARIO

il C.C. non obbliga gli amministratori alla redazione del rendiconto finanziario.

Però il comma 3 dell’art 2423 stabilisce che si devono fornire tutte le informazioni complementari a quelle

richieste dalla legge per consentire la rappresentazione chiara,veritiera,e corretta e quindi alla luce di

quanto detto i più considerano il rendiconto finanziario come un documento non obbligatorio ma

necessario.

Il doc.n.12 dei principi contabili dell’OIC attribuisce al prospetto del rendiconto finanziario diverse

finalità,che possiamo sintetizzare nella rappresentazione delle attività di finanziamento e di investimento

compiute durante l’esercizio.

La mancanza del rendiconto finanziario è ritenuto scusabile solo nel caso in cui l’azienda sia di dimensioni

ridotte e amministrativamente poco evoluta.

Esistono diversi tipi di rendiconto finanziario in funzione del concetto di risorsa finanziaria.

Il documento numero 12 considera tra le molte possibili interpretazioni 2 significati di risorsa finanziaria:

-le disponibilità liquide

-il capitale circolante netto

si generano così due principali tipologie di rendiconto finanziario la cui scelta deve essere fatta secondo il

doc.n.12 in funzione dell’attività aziendale.

Il rendiconto finanziario deve poi essere articolato in tre zone:

1.in primo luogo deve apparire il flusso di cassa derivante dalla gestione reddituale;questo flusso emerge

da una rielaborazione delle voci di CE,,s tratta del flusso di cassa lordo,ossia la differenza tra i ricavi e i costi

che hanno avuto manifestazione monetaria.

Tale differenza non coincide ovviamente con il reddito d’esercizio in quanto questa grandezza comprende

anche costi e ricavi di natura non monetaria

2. un secondo flusso è quello dato dalle operazioni di investimento e disinvestimento relative alle

immobilizzazioni

3. il terzo flusso concerne i movimenti in denaro causate dalle operazioni di finanziamento sia a titolo di

mezzi propri che come prestiti ottenuti.

La somma di questi flussi determina la variazione positiva o negativa subita dalle disponibilità liquide nel

corso dell’esercizio.

Inoltre il rendiconto deve esporre la variazione avvenuta nell’esercizio nei singoli elementi componenti la

risorsa finanziaria.

entro l’area reddituale possono poi essere adottati 2 metodi di rilevazione dei flussi di cassa quello diretto e

quello indiretto.

Con il metodo diretto si sottraggono dai ricavi monetari i costi monetari.

Con il metodo indiretto ,si procede a ritroso aggiungendo al risultato economico dell’esercizio,preso con i

suo segno algebrico i costi non monetari (es.ammortamenti,accantonamenti a fondi rischi) e sottraendo i

ricavi non monetari (incrementi immobilizzazioni per lavori interni).

2.5 LA RELAZIONE SULLA GESTIONE

l’art.2428 c.c. da l’obbligo agli amministratori di redigere la relazione sulla gestione,da allegare al bilancio

d’esercizio,la relazione sulla gestione assume infatti un ruolo fondamentale dal punto di vista informativo.

In primo luogo in tale doc.gli amministratori devono descrivere,

-l’andamento della gestione trascorsa,

-la situazione della società,

-l’evoluzione prevedibile della gestione.

Il principale obiettivo del doc. è quello di illustrare la strategia aziendale che permetta di dare un senso al

sistema dei valori contenuti nel bilancio.

In secondo luogo questo commento deve essere completo nel senso che deve riguardare tutti gli ambiti

della gestione .

L’art 2428 afferma che la relazione sulla gestione deve fare particolare riguardo ai costi,ai ricavi e agli

investimenti,dunque la relazione sulla gestione rappresenta il tramite tra bilancio e strategia aziendale.

La relazione sulla gestione deve inoltre contenere:

1.le attività di ricerca e sviluppo

2.i rapporti con imprese controllate,collegate,controllanti e imprese sottoposte al controllo di queste

ultime

3.il numero e il valore nominale delle azioni proprie e delle azioni di società controllanti possedute alla

chiusura dell’esercizio con la frazione di capitale corrispondente

4.i fatti di rilievo avvenuti dopo la chiusura dell’esercizio ma conosciuti in tempo utile prima della redazione

materiale del bilancio.

5.l’elenco delle sedi secondarie della società.

I primi due punti sono strettamente collegati alla descrizione della strategia aziendale in quaDa una parte le

attività di ricerca e sviluppo costituiscono la premessa per l’evoluzione futura della capacità competitiva

aziendale; dall’altra la descrizione dei rapporti con le altre aziende del gruppo consente all’utente di capire

quanto l’azienda disponga di un autonoma capacità di manovra o dipenda invece dai legami indotti

dall’appartenenza in un gruppo.

CAPITOLO 3 LE IMMOBILIZZAZIONI MATERIALI

Tra le immobilizzazioni materiali i codice include:

1.costi di impianto e di ampliamento

2. costi di ricerca sviluppo e pubblicità

3.diritti di brevetto industriale e diritti di utilizzazione delle opere dell’ingegno

4. concessioni,licenze marchi

5.avviamento

6. immobilizzazioni in conto acconti

7.altre

le voci 1. e 2. riguardano costi pluriennali che l’impresa ha sostenuto in un esercizio ma che noi riteniamo

che potranno esercitare il loro beneficio in più esercizi.

In questo caso per quanto riguarda la contabilità relativa alle immobilizzazioni:

-scrivo il costo di acquisto delle immobilizzazioni nello SP

-e poi vado a scrivere in CE la quota parte relativa all’esercizio invece che imputali integralmente

il documento n.24 specifica che i tratti comuni alle immobilizzazioni immateriali sono:

-l’assenza di tangibilità

-il sostenimento effettivo di costi per la loro acquisizione o la loro produzione interna e la capacità di

misurare tali oneri

-l’utilità pluriennale.

BENI IMATERIALI E ONERI PLURIENNALI:

il documento n.24 compie la fondamentale distinzione tra beni immateriali in senso proprio e oneri

pluriennali.

I primi consistono nei brevetti e nei diritti di utilizzazione delle opere di ingegno,nei marchi,nelle

concessioni,nelle licenze.

I secondi invece consistono in costi pluriennali che non si concretizzano nei beni suddetti.(es.costi di

impianto e di ampliamento,costi di ricerca,costi di pubblicità)

La distinzione dei bei materiali dagli oneri pluriennali è importantissima per quello che riguarda la loro

iscrizione nello stato patrimoniale perché:

-per i beni immateriali e per l’avviamento vi è l’obbligo di iscrizione nell’attivo patrimoniale

-al contrario per i costi pluriennali,per gli amministratori ,non vi è l’obbligo di capitalizzazione nello SP ma

c’è solo una facoltà.

ASPETTI GENERALI DI VALUTAZIONE:

il valore originario

le immobilizzazioni immateriali devono essere inizialmente registrate al costo sostenuto per la loro

acquisizione:

(qualora le immobilizzazioni immateriali derivino da operazioni d’acquisizione esterna,si tratterà di

computare un costo di acquisto comprensivo si tutti gli oneri accessori (consulenze,intermediazioni)

(nel caso di produzione interna si tratterà di includere tutti i costi diretti e la quota ragionevolmente

imputabile di costi indiretti.

La produzione interna da poi origine ad una capitalizzazione inserita tra i ricavi del CE nella voce A.4 <

incrementi di immobilizzazioni per lavori interni >mentre in contro partita verrà acceso il conto riferito alla

specifica immobilizzazione.

Nel caso i cui la produzione interna non fosse completata si deve utilizzare il conto riferito alle

<immobilizzazioni immateriali in corso di lavorazione>.

Il documento n.24 ritiene che fin dalla rilevazione iniziale il valore attribuito in contabilità alla

immobilizzazione immateriale non possa superare il maggiore tra:

-il suo valore recuperabile da un eventuale vendita

-e il suo valore d’uso,determinato come il valore derivante dai ricavi di vendita.

GLI AMMORTAMENTI

Il codice civile stabilisce (art.2426 c.2) che le immobilizzazioni la cui utilizzazione è limitata nel

tempo,devono essere <sistematicamente ammortizzate in ogni esercizio in relazione con la loro residua

possibilità di utilizzazione >.

L’ammortamento consiste nella ripartizione del costo nei vari esercizi ai quali l’immobilizzazione offre il suo

contributo nei processi produttivi.

L’ammortamento non può essere calcolato sulla base del riacquisto.

Nelle parole del codice l’ammortamento deve essere sistematico,cioè compiuto in ogni esercizio sulla base

di u piano e questo programma deve essere rivisto periodicamente <per verificare che non siano

intervenuti cambiamenti tali da richiedere una modifica delle stime effettuate.

Il processo di ammortamento che prende inizio dal momento in cui l’immobilizzazione è disponibile per

l’uso,presuppone la definizione di tre elementi:

1.il valore da ammortizzare; costituito dalla differenza tra il valore d’acquisto e valore residuo al termine

della vita utile del bene(generalmente nullo)

2.la vita utile;basata sulle prospettive temporali di utilizzo dell’elemento considerato:

( per quanto riguarda i beni immateriali la vita utile è spesso paragonata al periodo che la legge o il

contratto stabiliscono come intervallo nel quale l’azienda può utilizzare in esclusiva il bene.

(nel caso degli oneri pluriennali invece mancano riferimenti così precisi,per cui la legge stabilisce -per i costi

di ricerca,sviluppo,e pubblicità,

-per i costi di impianti e di ampliamento

-e per l’avviamento

una durata convenzionale massima pari a cinque esercizi.

Solo nel caso dell’avviamento è prevista la possibilità che gli amministratori,dietro parere positivo del

collegio sindacale e adeguata motivazione nella Nota Integrativa stabiliscano un periodo d ammortamento

superiore (2426 n.6).

(il criterio di ripartizione del valore

tra cui il documento n.24 indica quello a quote di capitale costanti come metodo più immediato.

In talune circostanze il documento suggerisce la maggiore coerenza del metodo a quote decrescenti,alla

base del quale vi è l’ipotesi che l’immobilizzazione offra il suo contributo maggiore nei suoi primi anni di

esercizio.

La quota di ammortamento è riepilogata in Conto Economico alla voce B.10.a

Mentre il fondo di ammortamento accreditato i contro partita è inserito nello stato patrimoniale a diretta

rettifica delle immobilizzazioni cui si riferisce

LE RIVALUTAZIONI

Il documento n.24 consente la possibilità di compiere rivalutazioni del cespite solo se ciò è permesso da

leggi speciali e nei limiti da queste stabiliti.

Pertanto non è consentita nessuna discrezionalità nell’operare:

-rivalutazioni < monetarie >,miranti a tener conto dei processi inflazionistici,

-o rivalutazioni <economiche > dei beni dovute a un maggiore valore per le circostanze di mercato.

In ogni caso le rivalutazioni non possono determinare ricavi da inviare al Conto Economico,ma possono sol

comportare aumenti di speciali riserve del netto che confluiscono nella voce A.III

del passivo dello SP.

In Nota Integrativa poi dovranno poi essere specificati:

-i criteri seguiti

-l’importo della rivalutazione al lordo e al netto egli ammortamenti

-e l’effetto sul PN

ILVALORE REALIZZABILE COME LIMITE SUPERIORE E LE SVALUTAZIONI:

Il valore al quale l’immobilizzazione è iscritta in contabilità non può superare il valore recuperabile.

Il documento n.24 definisce il valore recuperabile come il maggiore tra il valore d’uso ed il valore

realizzabile tramite alienazione.

Il valore realizzabile tramite alienazione consiste nel prezzo ricavabile da una vendita in condizioni normali

di mercato al netto degli oneri diretti di cessione.

Qualora ovviamente il valore iscritto in contabilità risultasse superiore al limite così definito,l’azienda dovrà

svalutare l’immobilizzazione con relativo addebitamento al CE dell’esercizio.

Il Codice Civile poi (art.2426 n.3) dice che le immobilizzazioni devono essere svalutate in caso di perdita

durevole(priva di segnali che lascino presagire un eventuale futuro recupero di valore) emergente alla data

di chiusura dell’esercizio.

Il documento n.24 precisa quindi che le cause di svalutazione devono assumere carattere di straordinarietà

e gravità.

Per quanto riguarda i momenti nei quali operare tale valutazione il documento n.24 precisa che

l’accertamento della ricuperabilità del costo del bene deve essere fatto inizialmente la prima volta che il

bene viene iscritto in contabilità e poi ogniqualvolta certe condizioni di utilizzo del bene o addirittura

l’operatività stessa della società possa subire mutamenti di rilievo.

Il codice civile parla poi di perdita durevole intesa come una perdita che non lascia pensare ad una

possibilità di recupero.

Il doc.n.24 precisa quindi che le cause di svalutazione devono assumere carattere di straordinarietà e di

gravità altrimenti ricadrebbero nel normale processo di ammortamento.

La svalutazione implica la riduzione del valore sul quale calcolare gli ammortamenti,una volta compiuta la

svalutazione se le cause che l’avevano determinata vengono meno il cod.civ. all’art 2426 n.3 dice che deve

essere fatta la rivalutazione da ripristino che riporta il valore dell’immobile a quello prima della

svalutazione.

Tale rivalutazione può essere operata fino a coincidenza con il costo originario.

Le rivalutazioni da ripristino non possono essere effettuate ne sull’avviamento ne sugli oneri pluriennali.

COSTI D’IMPIANTO E DI AMPLIAMENTO

Voce B.II dello schema di Stato Patrimoniale.

Rientrano in tale nozione

-i costi pre-operativi sia di tipo legale (costi per l’atto costitutivo,tasse) che di tipo più operativo(costi per

iniziali ricerche di mercato)

-costi relativi ad ampliamenti successivi(es.costi per aumenti del CS)

il documento n.24 richiede poi di valutare se in presenza di costi d’impianto e di ampliamento gli esercizi

futuri prevedano utili in gradi di coprire le quote di ammortamento relative a tali cespiti,oppure se sono

previste perdite significative destinate a protrarsi per lunghi periodi.

Nel primo caso la condizione della ricuperabilità è rispettata e i costi d’impianto potranno essere mantenuti

tra le attività.

Nel secondo caso invece l’inesistenza delle condizioni di ricuperabilità richiederà una loro svalutazione.

Per il Codice Civile i costi di impianto e di ampliamento,andranno ammortizzati entro 5 anni.

COSTI DI RICERCA E DI SVILUPPO

Per questi costi la questione più rilevante è sempre stata stabilire entro quali limiti potessero essere

capitalizzati,dal momento che il C.C non fornisce indicazioni precise,se non la generica indicazione che

possono figurare al punto B.I.2 dell’attivo Patrimoniale.

Il documento n.24 specifica che i costi capitalizzabili riguardano

quelli relativi alla ricerca applicata e allo sviluppo

mentre i costi connessi alla ricerca di base devono essere spesati al Conto Economico nell’esercizio di

sostenimento in quanto sostenuti in modo ricorrente.

(La ricerca di base è definita dal documento n.24 come l’insieme delle indagini non precisamente finalizzate

verso determinati risultati.

(La ricerca applicata si caratterizza invece per l’esistenza di uno specifico progetto verso il quale sono diretti

gli sforzi dell’azienda.

(Per lo sviluppo invece il documento n.24 stabilisce che questi consistono <nell’applicazione dei risultati

delle ricerche precedenti fino al momento nel quale sia iniziata la produzine destinata alla vendita o

all’utilizzo interno del risultato>

Questa distinzione trae ragione dal fatto che nella fase di ricerca di base non sono dimostrabili i probabili

benefici futuri,mentre i costi relativi alla fase di ricerca applicativa e sviluppo possono essere capitalizzati al

verificarsi di certe condizioni,perché la nascita di simili attività i sviluppo implica che l’azienda ha la volontà

di realizzare un quid novi da cui potranno discendere futuri ricavi.

La capitalizzazione dei costi di ricerca e sviluppo richiede comunque il congiunto verificarsi delle seguenti

condizioni:

1.chiara definizione del progetto, e misurabilità dei costi necessari per la ricerca applicata e lo sviluppo del

prodotto/processo

2. realizzabilità del progetto e possesso di risorse

3. ricuperabilità dei costi tramite ricavi futuri derivanti dal progetto.

La determinazione dei consumi da includere nel costo di ricerca applicata e sviluppo comprende tutti gli

oneri sostenuti a partire dal momento nel quale sono riscontrabili i requisiti di

identificabilità,controllo,misurabilità ed utilità.

Si includono sia costi diretti (personale,ammortamenti,materie,servizi, purché specificatamente impegnati

in tali attività) sia costi indiretti( no generali e amministrativi).

Processo di ammortamento di 5 anni a quote costanti.

L’ammortamento dei costi di ricerca e sviluppo capitalizzati deve iniziare dal momento in cui la risorsa è

utilizzabile nei processi produttivi.

Esso è poi effettuato generalmente a quote costanti o,più prudenzialmente,per quote decrescenti.

Se il progetto di ricerca e sviluppo portasse invece all’ottenimento di un brevetto,si dovrà trasferire nella

voce brevetti il costo non ancora ammortizzato del progetto,assieme ai costi necessari per il

riconoscimento del brevetto.

COSTI DI PUBBLICITA’

Il documento numero 24 ritiene possibile capitalizzare i costi di pubblicità solo quando sono sostenuti per

consentire il successo di un’iniziativa(lancio di un nuovo prodotto,sviluppo nuova attività o addirittura avvio

dell’intera azienda).

Per l’iscrizione nell’attivo dei costi di pubblicità,si deve verificare il carattere della non ricorrenza.

DIRITTI DI BREVETTO E DIRITTI DI UTILIZZAZIONE DELLE OPERE DI INGEGNO

Questi beni possono essere iscritti nell’attivo dello Stato Patrimoniale se:

-c’è la titolarità di un diritto esclusivo di sfruttamento

-c’è la ricuperabilità dei costi tramite benefici economici futuri.

Per quanto riguarda la stima del costo iniziale,

(nel caso di acquisto del brevetto da fornitore esterno,oltre al costo diretto d’acquisto dovranno essere

inclusi gli oneri accessori,i costi di progettazione e i costi per gli studi di fattibilità relativi all’impiego del

brevetto in azienda.

(nel caso in cui il brevetto non sia acquistato a titolo di proprietà ma sia utilizzato a titolo di

licenza,nell’attivo dello stato patrimoniale sotto la voce brevetti,andrà inserito il costo della licenza solo se

questa ha dato origine ad un costo una tantum,se invece il compenso per la licenza consiste in somme

dovute in ogni esercizio non ci sarà spazio per nessuna capitalizzazione.

La vita massima del brevetto si fonda sulla durata riconosciuta dalla legge.

Per ciò che riguarda il piano di ammortamento quello a quote costanti,il più diffuso può essere sostituito da

altri metodi come quello a quote decrescenti o a quote variabili in funzione dei volumi di produzione,se

questi riflettono meglio la graduale riduzione dell’utilità del cespite.

In ogni esercizio bisogna poi valutare se le condizioni che ne hanno comportato l’iniziale iscrizione si sono

modificate oppure sono rimaste le stesse ,se c’è stata qualche modifica negativa il brevetto dovrà essere

svalutato.

LE CONCESSIONI

Il documento n.24 chiarisce che le concessioni iscrivibili nella voce B.I.4 sono:

(concessioni da parte della pubblica amministrazione di diritti su beni di proprietà degli enti concedenti

(concessioni da parte della pubblica amministrazione di esercizio di attività proprie degli enti concedenti

lo Stato Patrimoniale sarà interessato qualora tali diritti avranno comportato il sostenimento di costi unatantum,dovuti alla pubblica amministrazione concedente.

L’ammortamento deve avvenire in relazione alla durata della concessione stessa,anche se niente è stabilito

riguardo al metodo di ammortamento.

LICENZE

Il documento n.24 ricorda che le licenze possono derivare da provvedimenti della pubblica amministrazione

o da accordi con soggetti privati.

Il costo per le licenze dovrà essere iscritto alla voce B.I.4 dell’attivo patrimoniale.

MARCHI

Il documento n.24 consente la capitalizzazione

-dei marchi sviluppati internamente (con iscrizione nella voce B.I.4 dell’attivo patrimoniale),

-e dei marchi acquisiti da fornitore esterno,

-mentre non sono iscrivibili i marchi ricevuti a titolo gratuito.

(se il marchio perviene all’azienda a seguito di acquisto di complesso aziendale,esso deve essere comunque

separatamente valutato ed iscritto in bilancio in base al suo valore corrente.

Il documento n.24 non fornisce regole tassative sull’ammortamento salvo precisare che il periodo di vita

utile è normalmente collegato al periodo di produzione e commercializzazione in esclusiva dei prodotti a

cui il marchio si riferisce.

Se tale vita utile non è prevedibile,il documento stabilisce un limite massimo di 20 anni.

KNOW-HOW

Se l’azienda acquisisce da soggetti terzi segreti industriali relativi a tecnologie non brevettate,il costo

sostenuto potrà essere capitalizzato ed iscritto nell’attivo patrimoniale alla voce B.I.4..

Il documento n.24 precisa che sono da iscriversi in questa voce anche i costi per know-how sviluppato

internamente,se tutelati giuridicamente.

AVVIAMENTO

Il documento n.24.

attribuisce rilevanza contabile solo all’avviamento <derivato>, ossia derivante dall’acquisto di un’azienda o

di un ramo d’azienda o di una partecipazione

e impedisce ogni riflesso contabile dell’avviamento internamento originato.

L’avviamento derivato si caratterizza per essere incluso nel corrispettivo pagato per l’acquisto dell’azienda

e non essere quindi scindibile dal complesso aziendale acquisito.

Per l’iscrizione dell’avviamento nell’attivo patrimoniale bisogna valutare se la differenza tra costo sostenuto

e valore corrente dei beni e degli altri elementi patrimoniali acquisiti sia dovuta ad un beneficio economico

futuro.

Se tale differenza risulta giustificata da favorevoli prospettive reddituali dell’azienda acquisita e si prevede

che verrà recuperata con il flusso dei redditi futuri,essa andrà capitalizzata con l’iscrizione al punto B.I.5

dell’ Attivo Patrimoniale.

Invece se la differenza fosse dovuta ad altre circostanze(cattivo affare,motivazioni personali) non vi sarà

alcuna capitalizzazione ma un addebitamento al Conto Economico del periodo.

Una volta capitalizzato l’avviamento dovrà essere ammortizzato in un periodo non superiore ai 5 anni.

Una maggior durata è permessa dal Codice Civile ma dovrà essere espressa in Nota Integrativa.

In ogni caso l’avviamento deve essere rivisto al termine di ogni esercizio al fine di valutare la sussistenza di

possibili cause di una svalutazione.

ALTRE IMMOBILIZZAZIONI IMMATERIALI

Tra le tipologie di costi iscrivibili in tale voce ci sono:

(costi per migliorie e spese incrementative sui beni di terzi

tali costi sono iscrivibili tra le < altre immobilizzazioni immateriali > solo se non si riferiscono a beni già

presenti tra le immobilizzazioni dell’azienda,caso nel quale andrebbero ad incrementare il costo delle

stesse.

Per il processo di ammortamento si tiene conto del periodo minore tra il periodo residuo di utilizzazione

delle migliorie stesse e la durata residua della locazione.

(costi di software

1)se il software

è stato acquistato

a titolo di proprietà o

a titolo di licenza dalla durata indeterminata

o se è stato sviluppato internamente e risulta tutelato giuridicamente come oggetto di diritto d’autore,il

costo relativo deve essere iscritto nella voce B.I.3 <diritti di brevetto industriale e diritti di utilizzazione delle

opere d’ingegno >

2)se il software è acquisito con una licenza a tempo determinato ed il pagamento è una tantum,la voce

interessata sarà la B.I.4 <concessioni,licenze,marchi e diritti simili > specificando che l’ammortamento di

tale somma dovrà avvenire a quote costanti sulla base della durata della licenza d’uso.

3)se il software deriva da uno sviluppo interno e non è tutelabile come oggetto dei diritti d’autore,i costi

diretti sostenuti sono capitalizzabili ed iscrivibili nella voce B.I.7 <altre immobilizzazioni immateriali >

qualora il risultato raggiunto sia caratterizzato da un utilità pluriennale.

Nel 1 e 3 caso l’ ammortamento è a quote costanti sulla base della durata della vita utile se determinabile.

In caso contrario il documento n.24 prevede un tempo massimo di tre anni,per la rapida obsolescenza

tecnologica che caratterizza il settore informatico.

IMMOBILIZZAZIONI IN CORSO ACCONTI

(Le immobilizzazioni in corso di realizzazione si riferiscono generalmente a immobilizzazioni immateriali

sviluppate internamente ,prima che sia completata la loro ultimazione.

In ragione di tale fatto non vi può essere ammortamento sulle immobilizzazioni in corso,ma sono un

graduale processo di accumulo di costi e successiva capitalizzazione.

Una volta ultimato lo sviluppo non appena l’elemento è disponibile per l’uso,

contabilmente avremo:

la chiusura del conto destinato all’immobilizzazione in corso

e l’apertura del conto destinato all’elemento che tale sviluppo ha originato.

(Per quanto riguarda gli acconti, si tratta di anticipi corrisposti ai fornitori di immobilizzazioni immateriali.

Tali conti rimangono accesi finché la fornitura non è stata completata con conseguente ricezione e

registrazione della fattura definitiva.

CONTENUTO DELLA NOTA INTEGRATIVA E DELLA RELAZIONE SULLA GESTIONE

Per quanto riguarda la Nota Integrativa il C.C prescrive di indicare:

(i criteri applicati nella valutazione

(i movimenti delle immobilizzazioni specificando per ogni voce:

-il costo

-le precedenti rivalutazioni

-svalutazioni

-ammortamenti

-le acquisizioni,cessioni e spostamenti da altra voce compiuti nell’esercizio

-il totale delle rivalutazioni riguardanti le immobilizzazioni esistenti alla chiusura del bilancio

Altre prescrizioni sono poi stabilite dal C.C. a livello di singola voce,come l’art.2427 n.3,che dice di indicare

in Nota:

-la composizione

-le ragioni dell’iscrizione

-ed i criteri di ammortamento

dei costi di ricerca e sviluppo,di pubblicità,di impianto ed ampliamento.

Il nuovo art.2427,3 bis, stabilisce che in Nota Integrativa devono essere descritte

La misura e le motivazioni delle svalutazioni eventualmente operate sulle immobilizzazioni immateriali

aventi durata pluriennale.

Il documento n. 24 sancisce l’obbligo di inserire in Nota Integrativa

-il criterio seguito per l’eventuale rivalutazione del bene immateriale,

la legge che ha determinato tale rivalutazione

l’importo della rivalutazione,al lordo e al netto degli ammortamenti

e l’effetto che tale rivalutazione ha avuto sul patrimonio netto.

Ben diverso è il contenuto della relazione richiesto dal documento n.24 relativamente alle attività di Ricerca

e Sviluppo.

L’art 2428 del c.c. genericamente prevede che gli amministratori illustrino le attività di Ricerca e Sviluppo.

Il documento n.24 in aggiunta stabilisce che nella relazione sulla gestione devono figurare:

-il totale dei costi sostenuti per lo svolgimento delle attività anche se non capitalizzati

-il totale dei costi capitalizzati con l’espressa indicazione delle ragioni che hanno condotto ad una

sospensione al futuro dei costi di ricerca

-il totale dei contributi a fondo perduto e dei finanziamenti a tasso agevolato incassati a fronte

dell’impegno nella ricerca

-la descrizione sul ruolo delle attività di ricerca.

L’importanza di queste disposizioni è giustificata dal fatto che la domanda di informazioni del lettore del

bilancio sulle attività di ricerca trova soddisfacimento soprattutto in questi 2 doc.

CAPITOLO 4: LE IMMOBILIZZAZIONI MATERIALI

Il contenuto della classe B.II dell’attivo patrimoniale è:

1. terreni e fabbricati

2. impianti e macchinari

3.attrezzature industriali e commerciali

4.altri beni

5.immobilizzazioni in corso e acconti

Con il segno meno a diretta rettifica di tali conti devono essere collocati i fondi ammortamento e se

esistono i fondi svalutazione.

le immobilizzazioni materiali:

-hanno destinazione ad uso durevole

-hanno utilità pluriennale

-sono soggette ad ammortamento quale processo di ripartizione del costo d’acquisto per attribuire

all’esercizio in corso la quota esprimente l’utilizzo di tali beni

-la modalità di realizzo è indiretta

sugli aspetti di classificazione il documento n.16 stabilisce che

LE IMMOBILIZZAZIONI MATERIALI SONO TALI CONSIDERANDO LA DESTINAZIONE DEI BENI E NON LA LORO

NATURA:

Per cui ad es. un immobile destinato alla rivendita e prima inserito in bilancio tra le immobilizzazioni

materiali deve essere incluso nel capitale circolante con conseguente cambiamento dei criteri di

valutazione.In merito il documento precisa che:

( il cambiamento della destinazione deve risultare da un apposita delibera del consiglio di amministrazione

( la plus(minus)valenza derivante dalla sua alienazione deve considerarsi un componente straordinario di

reddito

(in Nota Integrativa devono essere esposte.

-le ragioni di tale spostamento

-il nuovo criterio di valutazione utilizzato

-l’impatto del cambiamento sul risultato economico

nel CE le voci relative alle immobilizzazioni sono:

(gli ammortamenti inclusi nelle voci B.10.b dello schema civilistico

(le svalutazioni derivanti da perdite durevoli

(le capitalizzazioni nel caso di eventuali costruzioni interne,da includersi nei ricavi alla voce A.4

(le plus(minus)valenze da alienazione,da iscriversi nel CE nella voce A.5(B.14) se congiuntamente si verifica

che:

-i beni ceduti appartengono alla gestione caratteristica

-hanno originato plus(minus)valenze non significative

-l’alienazione rientra nel normale processo di rinnovo fisiologico delle dotazioni strumentali

in tutti gli altri casi le plus(minus)valenze devono riepilogarsi nell’area straordinaria.

La problematica dei beni in leasing

Una questione complicata nel nostro Paese riguarda la liceità dell’iscrizione nello Stato Patrimoniale dei

beni acquisiti in leasing.

La tematica è stata affrontata dal documento n.16 dei principi contabili dell’OIC,il quale ritiene che il

passaggio a titolo di proprietà sia elemento necessario per l’inclusione di un bene tra le immobilizzazioni

materiali.

Tale norma sembra quindi vietare l’iscrizione nello Stato Patrimoniale dei beni in leasing.

Va per altro detto come lo stesso principio dell’OIC abbia sempre ricordato che sul tema dei beni in leasing

sarebbe stato necessario un principio specifico,in quanto l’aspetto giuridico formale dell’operazione è ben

diverso dalla sostanza della stessa.

Perché:

- l’uso

-la controllabilità della risorsa

-il suo sfruttamento a fini economici

-ed il conseguente passaggio dei rischi

fanno capo al locatario e non al locatore che funge solo da finanziatore dell’operazione.

Se poi si prevede anche che verrà esercitato il riscatto,si può ragionevolmente pensare che sia più

rispondente alla realtà economica iscrivere il bene nello SP del locatario

Quindi sarebbe veritiero e corretto contabilizzare i beni ricevuti in leasing secondo il metodo finanziario in

base al quale:

-il bene in leasing viene iscritto nello Stato patrimoniale dell’imprese locataria

-a fronte di un debito di finanziamento verso la società di leasing

-il pagamento dei canoni verrebbe contabilizzato come rimborso per le quote di tale debito

-e il bene verrebbe regolarmente ammortizzato.

Però nel bilancio civilistico fin’ora tutte le aziende hanno applicato il metodo patrimoniale,ossia il criterio

secondo il quale:

-il bene il leasing rimane iscritto nello SP della società di leasing

-ed il locatario regista solamente i canoni periodici nel suo CE

nonostante con la riforma del 2003 non sia stata approvata la possibilità di iscrivere i beni in leasing nello

SP del locatario tra le immobilizzazioni in Nota integrativa è obbligatorio specificare un prospetto dal quale

risultino tutte le informazioni necessarie per consentire a un analista esterno una rielaborazione atta a

contabilizzare i beni secondo il criterio finanziario.

ASPETTI GENERALI DELLA VALUTAZIONE

Il criterio base consiste nella valutazione delle immobilizzazioni materiali al costo diminuito del relativo

ammortamento,con un limite posto < nel valore recuperabile con l’uso >.

IL VALORE ORIGINARIO

La regola generale è quella indicata dall’art.2426n.1 secondo la quale le immobilizzazioni di ogni tipo sono

iscritte a bilancio

-al costo d’acq.,comprensivo degli oneri accessori,

-o al costo di produzione,nel quale sono inseriti tutti i costi diretti,oltre a una quota dei costi indiretti,

secondo il codice tra i costi indiretti possono essere compresi anche gli oneri finanziari relativi alla

fabbricazione o all’acquisto dell’immobilizzazione.

Il documento n.16 dell’OIC dice che:

(nel caso di acquisto di singoli beni da fornitori esterni,il valore originario è espresso:

-dal costo d’acquisto al netto degli sconti commerciali

-inclusivo degli oneri accessori tra cui l’eventuale IVA indetraibile,( pur che cosi sommata non comporti un

valore complessivo superiore al valore recuperabile con l’uso)

(per le costruzioni in economia,il costo deriva

-dalla somma di tutti gli oneri diretti di fabbricazione

-più una quota di costi generali industriali.

Se le costruzione in economia tuttavia hanno carattere occasionale è consentito escludere la quota di costi

generali,in quanto ritenuti cmq costi di periodo.

Sia nel caso

-dell’acquisto

-che della costruzione interna,

si pone il problema su come considerare gli oneri finanziari,connessi all’acquisizione di un immobilizzazione.

Il documento n.16 ritiene che tali costi possano essere capitalizzati purché:

1. si riferiscano esclusivamente a capitali presi in prestito specificatamente per acquisire le

immobilizzazioni

2.siano quelli formatisi nel periodo che va dall’esborso dei fondi a favore del fornitore fino

al momento in cui è pronto il bene

3. tale periodo sia significativo

4. il finanziamento sia realmente utilizzato per acquisire il bene

5. se hanno concorso sia finanziamenti a breve termine che fin a lungo termine,si deve supporre

che le acquisizioni siano state fatte utilizzando prima i finanziamenti a lungo termine.

6.il tasso impiegato per la capitalizzazione sia il tasso storico per finanziamenti a lungo

7. il valore inclusivo degli interessi così determinati non superi il valore recuperabile con l’uso.

GLI INCREMENTI SUCESSIVI DEL VALORE: LE CAPITALIZZAZIONI DELLE MIGLIORIE E LE RIVALUTAZIONI:

Dopo l’acquisizione un’immobilizzazione materiale può aumentare a seguito di due fenomeni:

(migliorie; cioè valori di manutenzione che accrescono la vita utile la capacità produttiva o la sicurezza del

cespite.

La miglioria comporta contabilmente una capitalizzazione di costi da inserire in CE nella voce A.4

(rivalutazioni,solo se consentite da leggi speciali e nei limiti da queste indicate.

Per tanto il documento n.16 non consente nessun tipo di discrezionalità nell’operare

rivalutazioni < monetarie >,miranti a tener conto dei processi inflazionistici,

o rivalutazioni <economiche > dei beni dovute a un maggiore valore per le circostanze di mercato.

La rivalutazione non può determinare un componente reddituale ma può solo comportare un aumento di

una riserva del netto che confluisce nella voce A.III del passivo dello Stato Patrimoniale.

In Nota Integrativa dovranno poi essere specificati

- i criteri seguiti per la rivalutazione

- l’importo della rivalutazione stessa al netto e al lordo degli ammortamenti

- e l’effetto sulla misura del Patrimonio Netto che ha avuto tale operazione

I DECREMENTI SUCCESSIVI DI VALORE: IL PROCESSO DI AMMORTAMENTO

L’ammortamento consiste nella ripartizione dei costi nei vari esercizi in cui l’immobilizzazione viene

utilizzata.

L’ammortamento deve:

-essere sistematico ossia deve riguardare tutti i beni

-e deve essere compiuto in ogni esercizio sulla base di un piano rivisto periodicamente.

Esso riguarda tutte le immobilizzazioni,anche se temporaneamente non utilizzate,con l’eccezione delle

immobilizzazioni con utilità non limitata nel tempo.(es terreni che se inclusi nel valore di un immobile

devono essere separati).

Il processo di ammortamento che ha inizio nel momento i cui l’immobilizzazione è disponibile per

l’uso,presuppone:

(il valore da ammortizzare,costituito dalla differenza tra:

-il costo d’acquisto e il valore residuo al termine della vita utile del bene (generalmente nullo).

Il valore residuo finale deve però essere considerato al netto di eventuali oneri di rimozione del

cespite;qualora la stima di questi ultimi superasse il valore di realizzo del cespite al termine della vita

utile,l’eccedenza dovrà essere accantonata in un apposito fondo spese durante la vita utile del bene.

(la vita utile basata non solo sulle prospettive di durata fisica del bene ma anche su altri fattori di

obsolescenza economica( evoluzione tecnologica,fattore moda)

(il criterio di ripartizione del valore,tra cui il documento n.16 indica quello a quote costanti come metodo

preferito in ragione della maggiore semplicità,

viene anche consentito il metodo a quote decrescenti ,alla base del quale vi è l’ipotesi che il cespite offra il

contributo maggiore nei suoi primi esercizi di vita.

(Il documento n.16 ritiene accettabile la pratica di applicare la metà dell’aliquota normale per il primo

esercizio di vita, purché la quota di ammortamento così ottenuta non si discosti significativamente da

quella ottenibile applicando l’aliquota piena dal momento i cui il cespite è disponibile per l’uso).

In merito all’uso dei coefficienti usati per la determinazione delle quote di ammortamento deducibili a fini

fiscali il documento ritiene che non sia necessario che esse siano rappresentativi della vita utile del bene e

debbano per tanto essere criticamente considerati i relazione alla specifica situazione aziendale:

(se l’immobilizzazione è caduta durante l’anno si deve calcolare l’ammortamento per la frazione in cui

questa è stata utilizzata nell’azienda.

( le immobilizzazioni completamente ammortizzate che continuano ad essere utilizzate nel processo

produttivo:

-devono essere eliminate dal bilancio

-ed apparire in Nota Integrativa

( qualora l’immobilizzazione comprenda accessori particolarmente rilevanti con

vita utile inferiore al cespite principale,

si deve possibilmente effettuare ammortamenti distinti

con conseguente iscrizione separata del bene principale dal bene accessorio.

LE RIMANENZE IN MAGAZZINO

5.1 LA CLASSIFICAZIONE CIVILISTICA

IL codice civile nell’attivo dello SP al numero 1 della lettera C prevede la classe delle <rimanenze >

composta dalle seguenti voci:

1 materie prime,sussidiarie e di consumo

2 prodotti corso di lavorazione e semilavorati

3 lavori in corso su ordinazione

4 prodotti finiti e merci

5 acconti

la voce degli acconti si riferisce agli anticipi corrisposti ai fornitori di tali beni.

Nel C.E. civilistico appaiono le voci riferite alle variazioni delle rimanenze dei vari elementi del magazzino, in

particolare:

-voce A.2 variazione rimanenze prodotti

-voce A.3 variazione dei lavori in corso su ordinazione

-voce B.11 variazione delle rimanenze iniziali di materie

Queste rimanenze derivano dalla variazione tra le rim.iniziali e le rimanenze finali.

5.2 REGOLA GENERALE DEL COST OR MARKET

La regola civilistica per la valutazione delle rimanenze è contenuta nell’art.2426 c.1 n.9:

<< le rimanenze,i titoli,e le attività finanziarie che non costituiscono immobilizzazioni sono iscritti al costo di

acquisto o produzione,o al valore desumibile dall’andamento del merk se questo è minore >>.

Il doc.num. 13 considera le rimanenze dei costi da rinviare al futuro,

da svalutare in linea con la logica del principio della prudenza se il valore di mrk è minore.

Il criterio base di valutazione è quello al costo storico di acquisto o di produzione:

-si utilizzerà il costo di acquisto per valutare:

(le materie prime,

(le materie sussidiarie,

(i semilavorati,

(i materiali di consumo e per le merci

-saranno invece rilevati al costo della produzione

(i prodotti in corso di lavorazione

(i semilavorati di produzione

(i prodotti finiti.

Se però il valore di realizzo stimato alla data di chiusura dell’esercizio è inferiore si dovrà prudenzialmente

svalutare.

Il documento numero 13 stabilisce che:

il costo comprende il complesso delle spese sostenute per avere la disponibilità delle giacenze nel luogo e

nella condizione in cui si trovano al momento della valutazione.

Il documento precisa inoltre che la valutazione dei beni in magazzino deve avvenire voce per voce.

Per i lavori in corso su ordinazione il C.C stabilisce che,in deroga alla regola generale tra minore tra costo e

valore di mercato valida per le rimanenze in magazzino,la valutazione può essere fatta in base al metodo

della percentuale di completamento anche se è possibile valutare con il metodo del costo.

Metodo della percentuale di completamento = si valuta in base ai corrispettivi pattuiti,

si valuta il lavoro in corso su ordinazione ad una percentuale del prezzo di vendita finale,

percentuale determinata dalla stadio di avanzamento dei lavori.

5.3 MATERIE PRIME SUSSIDIARIE E DI CONSUMO

In questa classe ci sono non solo i componenti di acquisto destinati ad essere incorporati nei prodotti finiti,

ma anche i materiali di consumo(materiale di cancelleria e stampanti,carburanti).

Secondo il doc.16 dei principi contabili dell’OIC anche i

-pezzi di ricambio di impianti

-macchinari e attrezzature di rilevante costo unitario e di uso ricorrente devono essere contabilizzati cm

rimanenze in magazzino.

5.3.1 LA COMPOSIZIONE DEL COSTO UNITARIO DI ACQUISTO

L’art.2426 dice che nel costo d’acquisto si computano anche i costi accessori.

Il doc.numero 13 precisa che nel costo d’acquisto si devono considerare

(oltre al prezzo effettivo risultante dalla fattura

(anche gli oneri accessori eventualmente sostenuti come:

-spese di trasporto

-sdoganamento

-assicurazione.

Il valore cosi ottenuto deve essere al netto di(resi,abbuoni,premi e sconti commerciali)

Mentre sono da includere i costi di ricevimento,controllo,e immagazzinaggio.

Gli sconti per cassa dipendono da una decisione politica e finanziaria e devono essere quindi inclusi

nell’area finanziaria.

Gli oneri finanziari sono invece esclusi dalla nozione di costi d’acquisto.

5.3.2 I METODI DI DETERMINAZIONE DEI COSTI PER I BENI FUNGIBILI

L’art 2426 c.1n.10 dice che il costo dei beni fungibili può essere calcolato secondo il metodo del

-lifo

-fifo

-o cmp

per il doc.num 13 i tre metodi sono ugualmente amissibili

metodo del costo medio ponderato:

di questo metodo il doc.num. 13 presenta due alternative

-quella per periodo(che comporta il calcolo di una media dei prezzi d’acq dei beni ponderata per la quantità

acquistata e il risultato cosi ottenuto viene moltiplicato per le rimanenze finali di materie

-quella per movimento.(comporta la determinazione di un nuovo costo medio ponderato ogni volta che si

verifica un nuovo acquisto.

Se si comparano le due varianti per il calcolo del CMP si può notare come l’applicazione del metodo per

movimento dia luogo a un valore più alto delle rimanenze.

Metodo del FIFO:

Tale metodo ipotizza una movimentazione delle rimanenze razionale e concreta,in quanto si utilizzano o si

vendono,quelle da più tempo disponibili e restano quindi in magazzino le quantità relative ad acquisti o

produzioni più recenti.

Il metodo del FIFO è quello più prudenziale in un regime di prezzi decrescenti perche le rimanenze sono

valutate in base gli acquisti più recenti e quindi a prezzi inferiori.

Metodo LIFO:

con il metodo LIFO si ipotizza che i beni in uscita dal magazzino siano quelli acquistati per più recenti e

quindi in magazzino rimangono i beni entrati nel primo periodo.

Il metodo del LIFO è il più prudente in regime di prezzi crescenti perché:

(attribuisce ai prelievi il valore più alto ai prelievi

(e il valore più basso alle rimanenze finali

il LIFO Conduce dunque a una sottovalutazione delle rimanenze nello S.P.

proprio per segnalare questa potenziale svalutazione il doc.n.13 prescrive che si indichi in N.I la differenza

rispetto ai costi correnti se essi di discostano notevolmente dalla valutazione delle rimanenze.

Lifo a scatti

Riguardo alla tenuta del magazzino, nelle aziende italiane è molto diffuso il metodo del lifo a scatti che

rappresenta una variante del LIFO.

Tale diffusione è giustificata dal fatto che la variante a scatti era il metodo secondo il quale

l’amministrazione finanziaria calcolava il valore minimo del magazzino ai fini della determinazione del

reddito imponibile.

Si parla di lifo a scatti in quanto la valutazione non viene fatta gradualmente in base ad ogni movimento di

entrata o uscita ma soltanto a fine periodo.

5.3.3.DETERMINAZIONE DEL VALORE DI MERCATO ED EVENTUALE SVALUTAZIONE

Come dall’art 2426 c.1n.9 si valuta al minore tra il valore si costo ed il valore di mrk;

il doc.numero 13 precisa che per

-le materie proprie di consumo

-le materie sussidiarie

-e i semilavorati di acquisto

il valore di mrk è uguale al costo di sostituzione alla data di chiusura dell’ esercizio(dove con costo di

sostituzione si intende il costo al quale in nomali condizioni di mrk il bene può essere riacquistato).

La valutazione inoltre deve essere compiuta voce per voce evitando di compensare le svalutazioni relative

ai beni che presentano un valore di mrk inferiore al costo con utili sperati che si prevedono in relazione alla

potenziale vendita di un bene a un pz superiore al costo.

Se il valore di mrk > valore di costo bisogna fare la svalutazione.T

ale valore di mrk non può essere mantenuto nei successivi bilanci se si ripristina la condizione del valore di

mrk superiore al costo.

Contabilmente se le RF di materie iscritte in contabilità hanno un VC >VM bisognerà attuare una

svalutazione:

(diretta cm minor valore delle rimanenze finali

(indiretta tramite la creazione di un fondo a rettifica delle corrispondenti voci di magazzino in AP.

Il costo per la svalutazione operata va in B.11 del C.E

Il fondi svalutazione materie va a detrazione diretta della voce a cui si riferisce.

Se al termine dell’es sux gli stessi beni presentano di nuovo un valore di mrk superiore del valore di costo la

svalutazione deve essere eliminata e si ripristina il costo originario.

Il fondo sv materie dovrà essere stornato e in contropartita in C.E voce B.11 avrò un componente positivo

di reddito.

5.4 PRODOTTI IN CORSO DI LAVORAZIONE E SEMILAVORATI

Il doc.num.13 sottolinea che

-i semilavorati hanno un identità fisica definita

-mentre i prodotti in corso di lavorazione sono materiali e componenti in fase di avanzamento non

identificabili in modo univoco.

Per quanto riguarda la valutazione:

(i semilavorati d’acquisto sono del tutto equiparabili alle materie

(per i prodotti in corso di lavorazione ed i semilavorati di produzione bisogna trovare classi di elementi che

sono allo stesso stadio del P.P e attribuire loro solo la parte di costi sostenuta fino a quel punto.

5.5 I PRODOTTI FINITI

5.5.1 FORMAZIONE DEL COSTO UNITARIO DEI PRODOTTI FINITI

L’art 2426c.1n.1 dice che il costo della produzione comprende tutti i costi direttamente imputabili al

prodotto e può comprendere anche altri costi per la quota ragionevolemente imputabile al

prodotto,relativi al periodo di fabbricazione.

Il legislatore permette quindi una valorizzazione a soli costi diretti,anche se poi ha concesso di valutare a

costi pieni con l’imputazione dei costi indiretti.

Il doc.num 13 dice invece che bisogna tenere conto del costo industriale,comprendente i costi indiretti

industriali per evitare una sottovalutazione delle rimanenze.

La determinazione del costo dei prodotti in rimanenza avviene in due fasi.

1 fase( calcolo il costo diretto industriale comprendente

-materiali e componenti

-MOD diretta

-lavorazioni esterne

imballaggi

2 fase(si imputano i costi industriali indiretti

l’oic numero 13 dice che i costi ragionevolmente imputabili ,

bisogna determinare quali costi indiretti hanno contribuito a

portare le giacenze di magazzino nel luogo e nelle condizioni in

cui sono.

Gli oneri indiretti da considerare secondo il doc sono quelli attinenti la

Funzione industriale manifatturiera e quindi:

-ammortamenti industriali

-manodopera indiretta industriale

-materiali di consumo

-manutenzioni

sono invece esclusi dai costi di produzione:

(costi di distribuzione commerciale perché questi non hanno contribuito a portare le giacenze in

magazzino in quello stato e in quel luogo.

(costi di ricerca e sviluppo

(costi amministrativi perché riguardano l’azienda nel suo complesso e hanno natura ricorrente

(costi straordinari dovuti a perdite furti incendi ecc.

(costi finanziari esclusi in primo luogo perché emergono delle difficoltà di calcolo,relative alla

determinazione della quota di oneri di competenza di ciascun prodotto e in secondo luogo in quanto vale il

principio che le scelte di natura finanziaria non devono incidere sul costo industriale di produzione.

5.5.2 DETERMINAZIONE DEL COSTO COMPLESSIVO DEI PRODOTTI IN RIMANENZA

Una volta calcolato il costo unitario dei prodotti se fungibili si devono applicare i criteri di stima del flusso

fisico per determinare il costo complessivo delle rimanenze,anche qui si usano FIFO,LIFO,CMP.

A differenza del caso delle materie non si guardano le fatture per vedere i costi elementari dei prodotti.

I costi elementari dei prodotti si deducono dalla contabilità dei costi che forniscono il costo medio di

produzione di solito mensile di ciascun prodotto.

5.5.3.IL VALORE DI REALIZZAZINE DESUMIBILE DALL’ANDAMENTO DI MRK.

Il doc.num.13 ritiene che per i prodotti finiti il valore di mrk coincide con il valore netto di realizzo,cioè con

il prezzo di vendita al netto dei costi di completamento e di distribuzione ancora da sostenere.

Il valore netto è quello esistente alla data di chiusura dell’esercizio.

La valutazione deve essere compiuta voce per voce senza compensare svalutazioni con eventuali utili che

possono derivare da vendita di prodotti con valore di mrk > di valore di costo.

5.6.MERCI

Sono beni di sola commercializzazione il cui acquisto è documentato da fattura.

Medoto del dettaglio: è un metodo specifico per le merci serve a valutare le RF senza inventario fisico delle

stesse e consiste nelle seguenti fasi:

1 determinazione costo d’acq delle singole categorie di merci

2 le merci acq devono essere espresse al pz di vendita

3 calcolo dell’incidenza media sui C e sui R

4 calcolo degli incassi riferiti alle merci acquistate

5 sottrazione dalle merci acquistate degli incassi riferiti agli stessi beni si ottiene cosi la rimanenza

valorizzata a prezzi di vendita

6 uso della percentuale di ricarico (punto 3) per esprimere le RF al costo d’acquisto

5.7.LAVORI IN CORSO SU ORDINAZIONE

I lavori in corso su ordinazione sono iscritti nella voce C.I.3

e la variazione dei lavori in corso su ordinazione è nella voce A.3 del C.E.

L’art 2426 c.1n.11 dice che la valutazione dei lavori in corso su ordinazione può avvenire sulla base dei

corrispettivi contrattuali maturati con ragionevole certezza.

L’OIC num.23 dice che i lavori in corso su ordinazione devono avere le seguenti caratteristiche:

(carattere formale ci deve essere un contratto con un committente

(durata,normalmente ultra annuale

(oggetto,realizzazione di opere risultanti da un unico progetto eseguite su ordinazione del committente

secondo le specifiche da questo richieste

il principio contabile specifica quindi come elementi qualificanti

-l’ordinazione specifica dell’opera da parte del committente

-e la fissazione da parte di quest’ultimo delle caratteristiche tecniche dell’opera stessa.

Tali elementi devono essere in un apposito contratto dove sono contenute

-le clausole disciplinanti i diversi aspetti del rapporto commerciale in primis il corrispettivo pattuito.

Al contrario la durata non rappresenta un elemento discriminante nel senso che possono esistere anche

LCO aventi durata inferiore all’anno.

Nello stesso senso non si discrimina in nessun senso l’oggetto del contratto,esso può essere un bene

materiale,immateriale o in un servizio.

È necessario che il progetto sia unico e non destinato ad una produzione in serie.

5.7.1.METODO DELLA PERCENTUALE DI COMPLETAMENTO

E DELLA COMMESSA COMPLETATA.

La percentuale di completamento è un eccezione alla regola del costo,consiste nel valutare la costruzione in

corso ad una % del prezzo di vendita finale,data dallo stato di avanzamento dei lavori.

Con questo metodo il ricavo totale è diviso in quote che sono riconosciute ciascuna ad ogni esercizio in cui

si protrae la costruzione del bene in proporzione alla parte di lavorazione completata.

Il margine reddituale si spalma lungo tutti gli esercizi nei quali la lavorazione è in corso in proporzione alla

quota di lavoro svolto.

Con il metodo della commessa completata invece tutto il margine reddituale viene riconosciuto solo nel

momento della cessione definitiva ma in questo modo si ha una sensibile irregolarità dei risultati reddituali

in quanto l’intero margine viene riconosciuto in un unico esercizio,quello della cessione dell’opera.

L’applicazione del metodo della commessa completata è uno di quei rari casi in cui si preferisce non tener

conto del principi della prudenza.

Il documento n.23 ritiene da preferirsi per i lavori in corso su ordinazione il metodo della % di

completamento sia al criterio del costo che a quello della commessa completata.

In ogni caso il doc.n.23 ammette l’applicabilità del metodo della commessa completata:

(quando il metodo della % di completamento non da stime precise su costi e ricavi e in generale sul

risultato finale della commessa

(quando le commesse hanno durata infraannuale

(quando l’azienda pur potendo applicare il metodo della percentuale di completamento decide di utilizzare

quello della commessa completata si favorisce in N.I. le informazioni derivanti dal meodo della percentuale

di completamento.

Una volta scelto il metodo questo deve essere adottato per tutte le commesse,e può essere variato solo in

casi eccezionali,ossia quando è necessario cambiare il metodo per dare chiarezza al bilancio.

È possibile che vi sia coesistenza di entrambi i metodi:

1 si utilizza il metodo della % di completamento per le commesse i cui C e R stimabili con attendibilità e si

utilizza il metodo della commessa completata per commesse con C e R di stima incerta.

2 adozione della % di compl. per le commesse pluriennali e della commessa completata per le commesse

infraannuali.

5.7.2.ANTICIPI DA COMMITTENTI

Secondo il doc.num.23 le somme anticipate dal committente:

(possono essere corrisposte all’inizio dei lavori e allora si considerano come debiti da iscrivere nella voce

D.6 del PSP.

(possono essere corrisposte durante la lavorazione della commessa a fronte dell’avanzamento dei lavori;in

questo caso il doc. ritiene che è pox trattarli come db ,ma preferisce che dove l’azienda utilizza il metodo

della % di completamento questi anticipi vengano considerati come ricavi.

La considerazione degli acconti come ricavi è possibile solo se vi è certezza che il ricavo accertato sia

definitivamente riconosciuto

e che in N.I siano evidenziati tanto l’ammontare dei lavori già esistenti quanto gli impegni nei confronti del

committente per lavori non ancora definitivamente accertati e liquidati.

Se in presenza di tali requisiti gli antici sono considerati come ricavi, essi vanno a diminuire il valore delle

rimanenze di lavori in corso su ordinazione.

Se invece sono considerati come debiti in N.I devo distinguere

(anticipi per lavorazioni da eseguire

(anticipi corrisposti in corso d’opera a fronte di lavori eseguiti.

5.7.3METODO PERCENTUALE DI COMPLETAMENTO (LE 4 FASI)

1)PREVENTIVAZIONE DEI RICAVI PREVISTI DAL CONTRATTO

Il primo passso della valutazione delle rimanenze secondo il metodo della % stabilisce che bisogna stimare i

Ricavi derivanti complessivamente dalla commessa e questa valutazione dei ricavi deve essere fatta sia

inizialmente sia periodicamente.

Il pz. stabilito dal contratto può essere:

-fisso

-oppure stabilito con la tecnica del costo consuntivo più un margine di profitto e di copertura di spese

generali.

Oltre al pz. base saranno componenti del ricavo di commessa anche

-le eventuali rettifiche di pz. stabilite con atti successivi

-le maggiorazioni per revisione prezzi

-altri proventi accessori

-i corrispettivi per opere e prestazioni aggiuntive che di solito sono riconosciuti in tempi più lunghi perché

creano dei contradditori con i committenti.

2)PREVENTIVAZIONE DEI COSTI DI COMMESSA

Successivamente bisogna predisporre un preventivo di costo,distinto nelle diverse fasi di avanzamento dei

lavori.

Prima della stipulazione del contratto viene redatto un preventivo di massima,poi viene più dettagliato

quando le parti stipulano il contratto definitivo,che dovrà essere rivisto periodicamente e dovrà

considerare l’impatto dell’inflazione sull’ammontare dei costi.

I costi di commessa sono classificati in base al criterio del momento di sostenimento

E riguardano

(i costi per acquisizione della commessa (vd costi per partecipazione alla gara)

(i costi pre-operativi (progettazione) che si hanno dopo la stipula del contratto e prima dell’inizio dei lavori.

Questi costi:

-se si usa il metodo della % devono essere capitalizzati con inserimento in altre immobilizzazioni nello SP,e

devono essere ammortizzati in funzione della % di avanzamento dello stato dei lavori

-se si usa il M della Commessa completata sono calcolati

(direttamente come costi di commessa i costi di esecuzione, C dir. e C ind. tenendo conto della quota

ragionevolmente imputabile di questi

( costi successivi alla chiusura della commessa es. manutenzione periodica.

Appena può prevedersi il verificarsi di questi costi deve essere stanziato un fondo rischi e oneri.

Eventuali sopravvenienze passive sorte per conguagli di costo vanno considerati come costi dell’esercizio in

cui si manifestano ( no area straordinaria)

3)DETERMINAZIONE DELLO STATO DI AVANZAMENTO DEI LAVORI E VALUTAZIONE DELLA COMMESSA

A questo punto si deve stimare il grado di avanzamento dei lavori e ciò è possibile con diversi metodi.

Una volta scelto il metodo qst deve essere utilizzato in modo costante nel tempo e nello spazio.

L’oic.n.23 segnala i metodo del costo e quello delle ore lavorate.

medodo del costo(

In questo modo si determina lo stadio di avanzamento della commessa cm rapporto tra costi già sostenuti e

costi preventivati della commessa,la % cs ricavata è applicata ai ricavi pattuiti.

I ricavi pattuiti per la percentuale danno il valore della commessa in coso di lavorazione da esporre in SP cm

Rfin. (vd esempio sul libro)

Metodo delle ore lavorate(

Per questo metodo bisogna dividere il ricavo tot di commessa in due parti

Una relativa ai costi esterni(materie e servizi) l’altra relativa al valore aggiunto dall’az.

Il valore aggiunto viene poi diviso per il numero totale delle ore di lavoro previste dalla commessa

ottenendo così un valore aggiunto orario.

Commessa = costi materie e servizi fino allora utilizzati per la commessa

Più ore lavorate * valore

aggiunto orario.

4)AGGIORNAMENTO DEI PREVENTIVI

Il doc.n.23 dice che nel metodo della % di completamento ogni variazione pos. o neg. che subisce il margine

di commessa per effetto dei cambiamento dei preventivi di costo e di ricavo è di competenza dell’esercizio

in cui l’aggiornamento si verifica.

Si considera sempre l’impatto se negativo mentre in caso di impatto positivo è possibile ripartire l’effetto

anche sugli esercizi successivi.

In ogni caso in nota integrativa va descritto l’effetto se significativo di tali mutamenti di preventivi.

Qualora dall’aggiornamento dei preventivi emerga una perdita sulla commessa l’az. dovrà contabilizzare

immediatamente l’intera perdita nell’esercizio in cui è stata stimata.

5.7.4.METODO DELLA COMMESSA COMPLETATA

Questo metodo basato sulla prudenza impone di valutare ai costi sostenuti e non ai ricavi pattuiti

contrattualmente; in questo modo i costi da includere sono gli stessi costi della commessa.

In realtà il metodo di valutazione applicabile si basa sul < tra valore di costo e valore di mercato.

Per stimare il valore di mrk il doc.numero 23 rinvia alle regole dettate dal documento numero 13 sulle

rimanenze di magazzino;da ciò appare evidente come la prima approssimazione del valore di mrk sia uguale

al prezzo stabilito contrattualmente,e se poi questo non è ragionevolmente certo si devono calcolare altri

elementi.

Da ciò consegue ce è sempre necessario preventivare costi e ricavi della commessa è quindi ovvio che gli

anticipi siano debiti.

Il doc.precisa che con questo metodo la contabilizzazione dei ricavi presuppone:

(che la costruzione sia stata completata

(che i collaudi siano stati effettuati con esito positivo

(che gli eventuali costi da sostenere eventualmente dopo il completamento siano di ammontare non