.

A

p.

CAPITOLO QUINTO

S.

I PAGAMENTI INTERNAZIONALI ED I CAMBI ESTERI

li

br

i

Sommario: 1. I pagamenti internazionali. - 2. La bilancia dei pagamenti internazionali. - 3. Le sezioni della

bilancia dei pagamenti. - 4. I cambi esteri: concetto e generalità. - 5. I mezzi di pagamento internazionali. - 6.

Cambi liberi e cambi fissi. - 7. Il riequilibrio della bilancia dei pagamenti. - 8. Il meccanismo dei pagamenti

internazionali. - 9. Il sistema monetario europeo. - Le parole dell’economia. - Schema riassuntivo.

se

1. I PAGAMENTI INTERNAZIONALI

Es

Finora, parlando di relazioni economiche internazionali, si è sempre supposto, per

semplicità, che tali relazioni sorgano soltanto in occasione dello scambio di merci; ma, in

realtà, esse riguardano anche altri tipi di transazioni, delle quali si deve tener conto:

— scambio di servizi: si tratta dello scambio dei servizi prodotti da persone appartenenti ad

una nazione e goduti da persone appartenenti ad altre (esempio: servizi di trasporto etc.);

©

— movimenti di capitale, che sono dati da:

— movimenti di risparmio che, per essere investiti più fruttuosamente, tendono ad esser

dirottati da paesi dove il tasso di interesse è più basso ad altri dove tale tasso è maggiore;

— rimesse di emigrati, che risparmiano e spediscono in patria moneta guadagnata

all’estero e non spesa.

ig

ht

Dalla sempre maggiore frequenza e intensità di tali scambi nascono necessariamente, per

i paesi interessati, ragioni reciproche di dare e avere, in virtù delle quali ciascun paese è ora

debitore, ora creditore nei confronti degli altri.

2. LA BILANCIA DEI PAGAMENTI INTERNAZIONALI

C

op

yr

La bilancia dei pagamenti costituisce lo strumento con cui si attua la registrazione

sistematica di tutte le transazioni effettuate dagli operatori residenti in un paese con altri

operatori che si trovano al di fuori di esso. Essa dà la visione integrale dei rapporti economici

internazionali, in un dato periodo di tempo, di un determinato paese.

Per operatori devono intendersi gli individui, gli enti e gli istituti internazionali che

effettuano transazioni economiche.

Per individui residenti si intendono i cittadini che vivono permanentemente nel paese in

cui è effettuata la rilevazione.

I cittadini del paese stesso che si trovino all’estero conserveranno o meno la qualifica di

residenti, a seconda che il soggiorno all’estero abbia un carattere temporaneo (come accade

.

38

p.

A

Libro I: Nozioni di economia e politica monetaria

br

i

S.

nel caso del turismo) o implichi lo spostamento del «centro di interessi» (ossia dell’attività

stabile di guadagno e di investimento) all’estero.

Il medesimo principio di «centro di interessi» si applica per decidere se gli stranieri che

vivono nel paese che effettua la rilevazione debbano o meno essere considerati come

residenti.

Le filiazioni di imprese create all’estero, o le società controllate all’estero, sono considerate parti integranti dell’economia in cui operano, non di quella a cui appartiene la società

principale o quella controllante.

Gli istituti internazionali, infine, sono considerati appartenenti ad un’area internazionale

al di fuori del paese in cui sono situati.

3. LE SEZIONI DELLA BILANCIA DEI PAGAMENTI

se

li

Nella redazione della bilancia dei pagamenti si è soliti suddividerla in sezioni secondo lo

schema che segue:

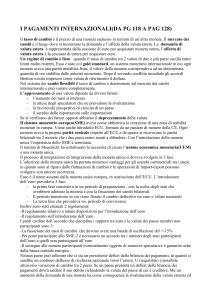

LE QUATTRO SEZIONI DELLA BILANCIA DEI PAGAMENTI

1) Conto corrente

3) Conto finanziario

Investimenti diretti

All’estero

In Italia

2) Conto capitale

ht

Attività intangibili

Trasferimenti unilaterali

©

Servizi

Redditi

Trasferimenti unilaterali

Es

Merci

Esportazioni

Importazioni

Investimenti di portafoglio

Attività

Passività

Derivati

Altri investimenti

Variazioni riserve ufficiali

4) Errori e omissioni

C

op

yr

ig

La figura riassume gli elementi essenziali della bilancia dei pagamenti.

Una transazione che determina un afflusso di valuta estera (ad esempio, l’esportazione di

beni, i proventi derivanti dal turismo straniero in Italia, le rimesse degli emigranti italiani, gli

interessi su capitali investiti all’estero, gli investimenti stranieri in titoli italiani ecc.)

costituisce un credito o una voce in attivo della bilancia dei pagamenti e viene registrata con

segno positivo.

Inversamente, una transazione che comporta un’uscita di valuta estera (a seguito, ad

esempio, dell’importazione di beni, di spese per il turismo italiano all’estero, di rimesse degli

immigrati stranieri in Italia, di interessi su capitali stranieri investiti in Italia, di investimenti

italiani in titoli esteri ecc.) rappresenta un debito o una voce in passivo della bilancia dei

pagamenti e viene quindi registrata con segno negativo.

La struttura della bilancia dei pagamenti dei paesi che fanno parte della Comunità europea,

è cambiata a partire dal 1999, anno in cui è partita l’ultima fase dell’unione economica e

monetaria.

.

39

p.

A

Capitolo V: I pagamenti internazionali ed i cambi esteri

S.

Anche l’Italia, in quanto paese membro della CE, dal 1999 si è adeguata alle metodologie

stabilite dalla Banca Centrale Europea (BCE) e dall’EUROSTAT per la compilazione della

bilancia dei pagamenti che a loro volta, applicano i criteri concordati a livello internazionale

con la quinta edizione del Manuale di bilancia dei pagamenti redatto dal Fondo monetario

internazionale (FMI).

br

i

Le componenti della bilancia dei pagamenti sono:

— il conto corrente;

— il conto capitale;

— il conto finanziario;

— errori ed omissioni.

li

Il conto corrente è il blocco della bilancia dei pagamenti in cui vengono registrate le

transazioni tra operatori residenti e non residenti di natura non finanziaria. Per operatori

residenti si intendono tutti coloro, anche non cittadini, che vivono permanentemente nel

paese che effettua la rilevazione.

ht

©

Es

se

Il conto corrente a sua volta si suddivide in:

— merci. Rientrano in questa voce le merci in generale, le merci in lavorazione o lavorazioni,

le riparazioni, le provviste di bordo e l’oro non monetario;

— servizi, che si distinguono a loro volta in trasporti, viaggi e altri (servizi personali e per

il governo, servizi informatici e di informazione, altri servizi per le imprese ecc.);

— redditi. I redditi sono da lavoro quali salari, stipendi ecc., e da capitale quali gli incassi

che si generano dal possesso di attività finanziarie estere e i pagamenti relativi a passività

finanziarie verso non residenti;

— trasferimenti unilaterali correnti. Rappresentano la contropartita di cambiamento della

proprietà di risorse reali (beni, servizi e redditi) e attività finanziarie tra operatori residenti

e non residenti. Infine, i trasferimenti unilaterali correnti possono avere natura pubblica

o privata.

C

op

yr

ig

Se il saldo del conto corrente risulta positivo significa che l’economia del paese in

questione è florida; infatti, in questo caso le esportazioni sono superiori alle importazioni e

ciò implica che il settore produttivo è competitivo cioè riesce a produrre e a vendere a prezzi

competitivi rispetto agli altri paesi. Al contrario un saldo negativo del conto corrente indica

la debolezza dell’apparato produttivo del paese considerato, che con le esportazioni non

riesce a coprire il volume delle importazioni dei beni e servizi.

Nel conto capitale trovano collocazione i trasferimenti unilaterali in conto capitale e le

cosiddette attività intangibili. I trasferimenti unilaterali in conto capitale includono i

trasferimenti di proprietà di beni capitali, i fondi collegati all’acquisto o alla vendita di beni

capitali e la remissione di debiti. Le attività intangibili sono i brevetti, i diritti d’autore e

l’avviamento commerciale; nel conto capitale vengono registrate le variazioni nella proprietà

di tali attività.

Un saldo attivo del conto capitale è indice della buona profittabilità degli investimenti nel

paese considerato. Al contrario nel caso in cui il saldo risulti passivo.

.

40

p.

A

Libro I: Nozioni di economia e politica monetaria

li

br

i

S.

Nel conto finanziario vengono registrati i movimenti di capitali distinti in:

— investimenti diretti, che attengono alle transazioni iniziali e successive fra gli investitori

e le imprese coinvolte dall’investimento. Ogni investimento diretto viene classificato a

seconda che si tratti di azioni, utili reinvestiti e altre transazioni;

— investimenti di portafoglio. In questa voce vengono registrate le operazioni tra residenti

e non residenti che riguardano titoli azionari e obbligazionari escluse quelle che vengono

registrate negli investimenti diretti e nella voce «derivati»;

— derivati, voce che comprende le transazioni relative a strumenti finanziari complessi, che

conferiscono al possessore il diritto o la facoltà di acquistare o vendere, ad una certa data,

gli strumenti finanziari principali (azioni, titoli di stato e indici di mercato) ai quali sono

collegati;

— altri investimenti. In tale voce sono inclusi i crediti commerciali, i prestiti, i depositi ecc.;

— variazione delle riserve ufficiali, sono costituite dalle attività in valuta diverse dall’euro

e che sono dotate di grande liquidità e commerciabilità.

yr

ig

ht

©

Es

se

Se il saldo del conto finanziario è positivo significa che vi è nel paese una stabilità dei mercati

finanziari e ovviamente dell’economia. L’andamento dei mercati finanziari è, infatti, strettamente legato all’andamento dell’economia di un paese, se essa ha un trend positivo anche i

mercati finanziari la seguiranno. Un saldo negativo implica delle considerazioni opposte.

La voce errori ed omissioni è una voce residua che si riferisce, appunto, ad errori e ad

imprecisioni dovute al cambio tra la moneta dei diversi paesi, o a sfasamenti nella registrazione del conto corrente, del conto finanziario o ad omissioni legate al conto capitale

(mancata registrazione di movimenti di capitali).

Dal punto di vista contabile, la bilancia dei pagamenti presenta un saldo pari a zero, poiché

ogni qual volta vi sono squilibri tra conto corrente e conto capitale (oltre alla voce «errori ed

omissioni») questi danno luogo a variazioni delle riserve ufficiali di pari ammontare.

Dal punto di vista più strettamente economico è però importante tenere sotto controllo questi

squilibri: le informazioni contenute nella bilancia dei pagamenti sono quindi molto importanti

per le autorità di governo e di politica monetaria, ma anche per le banche, le imprese e in generale

tutti gli agenti economici che operano nel campo del commercio e della finanza internazionale.

Squilibri temporanei e non troppo rilevanti della bilancia dei pagamenti sono del tutto

normali per un paese; al contrario, la presenza di persistenti e talvolta cospicui disavanzi della

bilancia dei pagamenti può rappresentare un serio problema che influenza e condiziona anche

le scelte di politica economica da parte del governo.

4. I CAMBI ESTERI: CONCETTO E GENERALITÀ

C

op

I rapporti economici internazionali implicano un problema particolare poiché ogni

nazione ha un proprio ordinamento monetario e le persone viventi in ciascun paese sono solite

compiere scambi di merci e di servizi servendosi della moneta corrente nel paese.

Pertanto, ogni soggetto di rapporti economici internazionali è vivamente interessato al

rapporto in cui la moneta nazionale dell’altro contraente si scambia con la moneta nazionale

propria, ossia al cambio.

.

41

p.

A

Capitolo V: I pagamenti internazionali ed i cambi esteri

S.

Il corso del cambio è dato dal rapporto con il quale la moneta d’un paese si scambia con

la moneta d’un altro paese.

Si verifica che l’entità del commercio con l’estero influenza il cambio e il livello del

cambio influisce, a sua volta, sull’entità del commercio con l’estero: tra cambio e commercio

internazionale esiste, quindi, interdipendenza.

i

5. I MEZZI DI PAGAMENTO INTERNAZIONALI

br

Per ogni atto di acquisto di merci prodotte all’estero o di servizi resi da stranieri, occorre

pagare il prezzo pattuito. I mezzi con i quali vengono effettuati tali pagamenti, ossia i mezzi

di pagamento internazionali, sono essenzialmente l’oro e le divise.

li

L’oro L’oro è universalmente accettato come mezzo di pagamento in quanto possiede le seguenti caratteristiche:

Es

se

— notevole valore intrinseco: da una parte, per la relativa scarsità e, dall’altra, per l’importanza sociale che per

secoli esso ha conferito a chi ne è in possesso;

— divisibilità economica: infatti, se si divide un pezzo d’oro in tante parti, la somma dei valori delle parti è uguale

al valore dell’intero pezzo;

— grado di scarsità non troppo elevato;

— omogeneità: qualunque sia il luogo e il tempo nei quali è stato prodotto, l’oro presenta le stesse caratteristiche

strutturali;

— inalterabilità e durata fisica nel tempo;

— relativa stabilità di valore;

— un valore relativamente alto rispetto al volume (e, quindi, agevole trasportabilità).

ht

©

Benché vi siano state sporadiche proposte volte a restituire una centralità all’oro nel sistema monetario

internazionale, così come avveniva nel sistema del gold standard e, in misura minore, nel gold exchange standard,

attualmente vige il totale sganciamento delle valute dall’oro.

Per quanto riguarda, i paesi che hanno adottato, l’euro, parte delle riserve auree delle BCN sono state conferite

alla BCE, responsabile della detenzione e della gestione delle riserve ufficiali in valuta estera degli Stati membri

e di tutte le operazioni valutarie, in particolare di eventuali interventi sui mercati dei cambi.

La BCE ha sottoscritto l’Accordo sull’oro tra le banche centrali (Central Bank Gold Agreement) concluso il

26 settembre 1999 da 15 banche centrali, fra cui quelle appartenenti all’Eurosistema in cui si afferma fra l’altro

che:

ig

— l’oro continuerà a costituire un elemento importante delle riserve monetarie mondiali;

— le istituzioni firmatarie si impegnano a non effettuare vendite sui mercati, ad eccezione delle vendite già

programmate;

— l’accordo sarà riveduto allo scadere dei cinque anni.

op

yr

Per quanto riguarda più specificamente l’Italia, la L. 17-1-2000, n. 7 ha sancito la fine del monopolio dell’oro

da parte dell’UIC ed esteso l’esercizio in via professionale del metallo alle banche ed a soggetti in possesso di

particolari requisiti. Il provvedimento assume notevole rilievo anche perché quello orafo è uno dei settori trainanti

dell’economia italiana. Basti pensare che l’Italia è il primo paese mondiale esportatore di oreficeria.

C

Le divise e le valute estere Le divise sono titoli di credito in moneta straniera che costituiscono, entro certi

limiti, mezzi di pagamento internazionale più economici dell’oro.

La disponibilità delle divise sussiste allorché alcuni soggetti economici viventi in un paese, avendo venduto

merci e servizi a soggetti appartenenti ad un altro paese, sono creditori di questi.

Essi possono, perciò, spiccare tratte sui loro debitori per l’ammontare del credito vantato in moneta straniera;

queste tratte, una volta accettate dal trattario, costituiscono titoli esecutivi pagabili in moneta straniera. Tali tratte

.

42

A

Libro I: Nozioni di economia e politica monetaria

S.

p.

possono essere, poi, acquistate dai connazionali del traente e usate per pagare i loro creditori stranieri che siano

connazionali dei trattari accettanti.

Dalle divise si distinguono le valute estere, costituite dai biglietti e dalle monete emesse da un paese straniero.

Sia le divise che le valute sono oggetto di quotazioni giornaliere sul mercato dei cambi.

6. CAMBI LIBERI E CAMBI FISSI

li

br

i

Nella sua evoluzione storica, il regime dei cambi ha sempre oscillato tra la volontà dei

governi di mantenere stabili i cambi tra le diverse nazioni (in modo da evitare eccessive

variazioni del tasso di cambio) e la realtà del mercato che impone giornalmente delle

variazioni che rispondono alle esigenze del sistema economico o allo stato delle aspettative

degli operatori finanziari.

se

I cambi liberi Si hanno quando i cambi possono oscillare liberamente in base alla

domanda ed alla offerta di valuta.

In questo modo le oscillazioni del cambio e, quindi, del valore della moneta rispetto alle

valute estere, permettono di attuare automaticamente l’equilibrio della bilancia dei pagamenti.

Es

Infatti, in regime di cambi liberi, un deficit della bilancia dei pagamenti (che si registra quando le esportazioni

sono inferiori alle importazioni) si traduce in un aumento del prezzo della valuta estera in termini di moneta

nazionale, la quale subisce un deprezzamento. Ciò comporta una diminuzione delle importazioni, diventate più

costose, e un aumento delle esportazioni che, invece, sono più convenienti: si stabilisce, quindi, un automatico

riequilibrio della bilancia dei pagamenti.

In caso di surplus della bilancia dei pagamenti e di rivalutazione della moneta nazionale, funziona

teoricamente il procedimento inverso.

ht

©

Un sistema di cambi liberi comporta, però, l’impossibilità di essere a conoscenza da parte

degli operatori economici del futuro valore dei cambi e ciò può essere causa di freno

all’attività economica con l’estero.

C

op

yr

ig

I cambi fissi Si hanno quando le autorità monetarie stabiliscono una quotazione (parità)

fissa del cambio della moneta rispetto alle valute estere. In tal caso, ogni volta che si verifichi

una discrepanza tra domanda ed offerta di valuta estera, derivante da uno squilibrio della

bilancia dei pagamenti, le autorità devono intervenire variando le riserve valutarie:

— vendendo valute estere (o oro) contro valuta nazionale, nel caso di deficit della bilancia

dei pagamenti;

— acquistando valuta estera (o oro) contro valuta nazionale, in caso di surplus.

Spesso, però, le autorità monetarie sono costrette a modificare il tasso di cambio mediante

svalutazione o rivalutazione della moneta nazionale, in quanto la gravità degli squilibri

richiede un impegno troppo gravoso per le riserve del paese.

Tale sistema presenta il vantaggio di offrire certezze agli operatori economici. Esso però

può provocare gravi distorsioni e, inoltre, può agevolare operazioni speculative.

.

43

p.

A

Capitolo V: I pagamenti internazionali ed i cambi esteri

7. IL RIEQUILIBRIO DELLA BILANCIA DEI PAGAMENTI

br

i

S.

Nessun paese può tollerare che vi sia un persistente deficit della bilancia dei pagamenti,

in quanto si avrebbe un eccessivo deflusso di ricchezza nazionale verso l’estero, con notevoli

ripercussioni sul livello del reddito nazionale. Se non vi sono interventi diretti da parte delle

autorità centrali (come la svalutazione della moneta nazionale) potrebbero innescarsi

meccanismi automatici che porteranno ad un riequilibrio della bilancia dei pagamenti

attraverso le variazioni di tre variabili fondamentali che influenzano il commercio internazionale (il prezzo dei beni, il cambio ed il reddito nazionale) nonché le variazioni del saggio

d’interesse che influenza il movimento dei capitali.

se

li

Variazioni del prezzo Se un paese presenta una bilancia dei pagamenti in attivo (le

esportazioni superano le importazioni) esso riceve dagli acquirenti esteri valuta come

pagamento dei beni esportati.

Se questa valuta viene convertita in moneta nazionale si ha un aumento della base

monetaria: infatti, un’eccedenza delle esportazioni sulle importazioni è uno dei canali di

creazione della base monetaria.

ht

©

Es

Ma, secondo la teoria quantitativa, un aumento della moneta in circolazione ha ripercussione sui prezzi, che tendono ad aumentare. Gli effetti di tale aumento sono:

— una minore concorrenzialità delle merci di un paese sui mercati internazionali;

— una riduzione delle esportazioni;

— un aumento delle importazioni che, in definitiva riporta la bilancia dei pagamenti in

pareggio.

Un processo analogo, ma in senso contrario si verifica nel paese deficitario per effetto

della fuoriuscita iniziale di valuta e della susseguente contrazione della quantità di moneta

e del livello generale dei prezzi.

op

yr

ig

Variazioni del cambio Un riequilibrio della bilancia dei pagamenti è ottenibile anche

attraverso variazioni del cambio tra due paesi. In questo caso il meccanismo è molto simile

a quello appena esposto: l’unica differenza è che in questo caso si hanno variazioni del cambio

e non dei prezzi interni.

Se un paese presenta un deficit della bilancia dei pagamenti dovrà provvedere a saldare

il suo debito richiedendo la valuta del paese di cui è creditore. Ma un aumento della

domanda di una moneta, a fronte di un’offerta immutata, ha come conseguenza una

rivalutazione della valuta esterna ed una svalutazione di quella del paese debitore. Questo

avrà come conseguenza una riduzione delle importazioni ed un aumento delle esportazioni

che, oltre a riportare il cambio in parità, indurrà anche ad un riequilibrio della bilancia dei

pagamenti.

C

Variazioni del reddito La critica principale di KEYNES rispetto alla formulazione

tradizionale della teoria quantitativa della moneta, evidenziava come, in presenza di risorse

produttive inutilizzate, un aumento delle quantità di moneta in circolazione non comportava

necessariamente un aumento dei prezzi.

.

44

p.

A

Libro I: Nozioni di economia e politica monetaria

se

li

br

i

S.

Partendo da queste osservazioni gli economisti di ispirazione keynesiana proposero un

nuovo modello esplicativo del riequilibrio della bilancia dei pagamenti che tenesse conto dei

movimenti nel livello del reddito nazionale causati dal commercio con l’estero.

Infatti, un avanzo delle esportazioni di un paese che abbia una situazione diversa dal pieno

impiego, provoca un aumento della domanda esterna che determinerà un accrescimento

dell’occupazione e dei redditi corrisposti ai fattori produttivi nelle industrie esportatrici.

L’aumento del reddito in questo settore provocherà una maggiore domanda globale del paese

che sarà rivolta anche verso i prodotti esteri e, di conseguenza, si accresceranno le

importazioni.

Così, l’espandersi del reddito nazionale, provocato originariamente da un’esuberanza

delle esportazioni, comporterà un incremento di importazioni, ed assumerà una funzione

spontaneamente riequilibratrice della bilancia dei pagamenti.

Viceversa, in un paese nel quale sia sorta un’eccedenza delle importazioni sulle esportazioni, ha luogo una diminuzione del reddito nazionale con la conseguenza di una minore

domanda globale del paese considerato. La diminuzione della domanda provocherà una

riduzione delle importazioni e, quindi, anche in questo caso il movimento del reddito

assumerà una funzione riequilibratrice.

ht

©

Es

Variazioni del saggio d’interesse Si è detto che una delle componenti della bilancia dei

pagamenti è costituita dalla bilancia dei movimenti di capitale in cui trovano posto i saldi

relativi agli investimenti finanziari ed a quelli diretti. Soprattutto i primi hanno assunto

un’importanza via via maggiore, a causa della sempre più stretta integrazione fra i mercati

finanziari. I movimenti di capitale finanziario sono stimolati, ovviamente, dal differenziale

nel rendimento dei titoli (oltre che dalle aspettative sulla futura rivalutazione della moneta

in cui si investe): se i tassi esterni sono più alti di quelli interni si avrà un deflusso di capitali;

il contrario, ovviamente, avverrà nel caso in cui i tassi interni sono più elevati di quelli

esteri.

Se vi è perfetta mobilità dei capitali, allora i tassi d’interesse interni dovranno essere

allineati a quelli esteri.

ig

8. IL MECCANISMO DEI PAGAMENTI INTERNAZIONALI

op

yr

Il meccanismo dei pagamenti internazionali è direttamente collegato al regime di cambio

di volta in volta adottato dalle autorità monetarie internazionali.

Fino alla conferenza di Bretton Woods, indetta nel 1944, il regime di cambio adottato nei

diversi paesi era direttamente legato al valore dell’oro contenuto in ciascuna valuta, ovvero

vigeva il meccanismo del gold standard.

C

Gold standard In regime di gold standard ogni moneta aveva una sua parità metallica

fissa; il valore della moneta corrispondeva, cioè, ad una determinata quantità di oro stabilita

dalle autorità monetarie. La moneta cartacea in circolazione era convertibile, in qualunque

momento, in oro, per cui si rendeva necessaria la corrispondenza tra la quantità di biglietti di

banca in circolazione e le riserve di oro possedute dalla banca centrale.

.

45

p.

A

Capitolo V: I pagamenti internazionali ed i cambi esteri

i

S.

Con questo sistema di cambi, ancorato alla quantità di oro, il meccanismo di aggiustamento automatico dei cambi era assicurato dallo scostamento entro i punti dell’oro; dunque esso

risultava essere un regime a cambi fissi.

Dopo la prima guerra mondiale molte nazioni trovarono difficoltà a garantire una diretta

corrispondenza tra la quantità di oro detenuta e la quantità di banconote in circolazione a causa

dell’eccessiva emissione di denaro per il finanziamento delle spese belliche.

Un altro fattore di crisi del sistema del gold standard era dato dalla scarsità di oro in

circolazione, che non riusciva a pareggiare le esigenze del sistema economico.

li

br

Gold exchange standard Negli anni venti, perdurando la scarsità d’oro, alcuni paesi

posero a copertura dei loro biglietti di banca non soltanto l’oro, ma anche riserve composte

da sterline e dollari, dando vita al cosiddetto gold exchange standard. Tuttavia, già nel 1931

l’Inghilterra fu costretta ad abbandonare la convertibilità in oro della sterlina, mentre nel 1934

gli Stati Uniti definirono una parità del dollaro in oro inferiore.

©

Es

se

Bretton Woods Verso la fine della seconda guerra mondiale fu convocata a Bretton

Woods una conferenza monetaria e finanziaria internazionale.

In questa sede fu decisa la creazione del FMI (Fondo monetario internazionale) che aveva

funzioni di vigilanza monetaria e l’incarico di finanziare gli Stati membri che avessero avuto

degli squilibri della bilancia dei pagamenti.

Inoltre, a Bretton Woods fu deciso che ogni moneta dovesse esprimere la propria parità

centrale soltanto verso il dollaro, che rimaneva l’unica moneta ancorata ad una parità rispetto

all’oro; con questo sistema si formalizzò quello che era ormai un dato di fatto: la funzione

centrale, cioè, che la moneta statunitense aveva assunto nella regolazione degli scambi

internazionali.

yr

ig

ht

Dopo Bretton Woods Il regime di cambi fissi ha dominato la scena per circa un quarto

di secolo, ossia dalla conferenza di Bretton Woods all’agosto del 1971, quando gli USA

decisero di abbandonare la convertibilità del dollaro in oro.

In seguito al fallimento del meccanismo ideato a Bretton Woods i cambi da fissi sono

diventati per lo più fluttuanti.

In verità, i paesi dell’Europa occidentale hanno tentato a più riprese di stabilizzare almeno

i tassi di cambio tra le rispettive monete.

All’inizio del 1979 questi tentativi approdarono alla costituzione di un Sistema monetario

europeo (SME).

op

9. IL SISTEMA MONETARIO EUROPEO

C

Dopo il fallimento del sistema di Bretton Woods e l’instabilità monetaria che si era venuta

a creare attorno agli anni Settanta, i paesi europei si resero conto della necessità di dotarsi di

strumenti idonei a tenere sotto controllo le fluttuazioni del mercato dei cambi. Un primo

tentativo in questa direzione venne fatto nel 1972 con l’istituzione di quello che venne poi

definito con il termine di serpente monetario: si trattava, nella sostanza, di un sistema di

.

46

p.

A

Libro I: Nozioni di economia e politica monetaria

op

yr

ig

ht

©

Es

se

li

br

i

S.

cambi semifissi che però ebbe vita breve.

Anche il ritorno ad un sistema di cambi flessibili non fu meno difficoltoso poiché

determinò seri problemi di instabilità dei tassi di cambio altrettanto dannosi per la ripresa e

lo sviluppo economico. Per questa ragione, passate le fasi più difficili della crisi economica,

i paesi europei si accordarono nuovamente dando vita, nel 1978, al Sistema Monetario

Europeo (SME).

Il punto di partenza dello SME era l’ECU (European Currency Unit — unità di conto

europea), costituito da un paniere di monete europee a ciascuna delle quali era assegnato un

peso in base alla diversa importanza economica dei singoli paesi: così, ad esempio, il franco

belga o il fiorino olandese avevano un peso inferiore rispetto alla lira e quest’ultima rispetto

al marco tedesco.

Oltre ad essere la moneta con cui le banche centrali dei paesi aderenti allo SME regolavano

i loro debiti e i loro crediti, l’ECU rappresentava un punto di riferimento comune per i singoli

paesi. Infatti, ogni moneta aveva definito la propria parità centrale rispetto all’ECU e, di

conseguenza, rispetto alle altre monete europee.

Una volta definite queste parità centrali, i paesi membri erano tenuti a difenderle entro

un margine di oscillazione; in origine questo margine era differenziato: per le monete più forti

si ammettevano variazioni del tasso di cambio (all’insù o all’ingiù) al massimo del 2,25%

mentre per le monete più deboli (fra cui la lira) la banda di oscillazione era più ampia (6%

sopra o sotto la parità); nel 1993 la banda di oscillazione è stata infine portata al 15%.

Quando la parità di una moneta non era più sostenibile (ovvero quando la Banca centrale

non era più in grado di contenere le fluttuazioni di un tasso di cambio entro i margini di

oscillazione), le autorità monetarie del Paese la cui moneta era «sotto pressione» potevano

chiedere un riallineamento delle parità bilaterali: in sostanza, si procedeva ad una svalutazione (o rivalutazione, a seconda dei casi) della moneta.

Affinché un sistema di cambi fissi possa mantenersi nel tempo, è essenziale che le

politiche economiche dei diversi paesi, e in particolare la politica monetaria e la gestione del

tasso di interesse, siano sostanzialmente simili o coordinate. Se così non è, si vengono a creare

differenze nei tassi di interesse o nei tassi di inflazione dei vari paesi europei le quali

comportano spostamenti notevoli nei flussi di capitale e provocano oscillazioni dei tassi di

cambio, rendendo necessario un continuo intervento da parte delle banche centrali per cercare

di mantenere la parità.

Tra il 1992 e il 1993, anche lo SME è entrato in una fase di profonda crisi e, seppure

formalmente operante, risultava notevolmente ridimensionato rispetto agli originari obiettivi.

L’esperienza dello SME è comunque terminata con l’adozione della moneta unica

europea (euro) a partire dal 1° gennaio 1999 (data in cui è partita la terza e conclusiva fase

dell’Unione Economica e Monetaria).

A partire dal 1° gennaio 1999 non solo l’euro ha sostituito l’ECU, ma non ha più ragione

d’essere un meccanismo di stabilizzazione dei cambi tra i paesi europei coinvolti.

C

Lo SME-2 Il problema della stabilità monetaria si è posto per le monete degli Stati che

non partecipano alla moneta unica, ma che comunque devono garantire una stabilità nel

tempo e rispettare il vincolo della permanenza nello SME per almeno due anni per poter

.

47

p.

A

Capitolo V: I pagamenti internazionali ed i cambi esteri

S.

partecipare in futuro all’euro. Per questi motivi nel corso del 1996 furono presentate alcune

proposte per l’istituzione di un meccanismo di cambio tra l’euro e le monete degli Stati non

partecipanti (i cosiddetti paesi outs): lo SME-2.

Il nuovo accordo di cambio, definitivamente approvato nel corso del vertice europeo di

Amsterdam del 16 giugno 1997, ha lo scopo di evitare che le monete non partecipanti all’euro

possano deprezzarsi svantaggiando indirettamente le altre economie, nonché di favorire il

loro graduale avvicinamento alla moneta unica.

li

br

i

In particolare l’accordo ha stabilito, a partire dal 1999:

— la fissazione di tassi di cambio delle monete non partecipanti rispetto all’euro, con una

banda di oscillazione pari a ± 15%. Tra le monete escluse possono essere stabiliti margini

di oscillazione più ristretti;

— per poter partecipare allo SME-2 (partecipazione che avviene su base volontaria) è

necessario un accordo tra i ministri degli Stati partecipanti all’euro, i ministri e i

governatori degli Stati non partecipanti e la Banca Centrale Europea.

C

op

yr

ig

ht

©

Es

se

In definitiva per quanto riguarda i rapporti fra l’euro e le altre valute bisogna distinguere fra:

— monete degli Stati non appartenenti alla Comunità Europea (dollaro americano, yen

giapponese ecc.), in questi casi l’euro (e con esso le monete nazionali europee) fluttuano

liberamente (cambi flessibili);

— monete degli Stati che, benché appartenenti alla Comunità, non partecipano all’euro

(sterlina inglese, corona danese e corona svedese); è solo rispetto a queste monete che può

applicarsi lo SME-2 (regime di cambi amministrati).

C

op

yr

ig

ht

©

Es

se

li

br

i

S.

p.

A

.