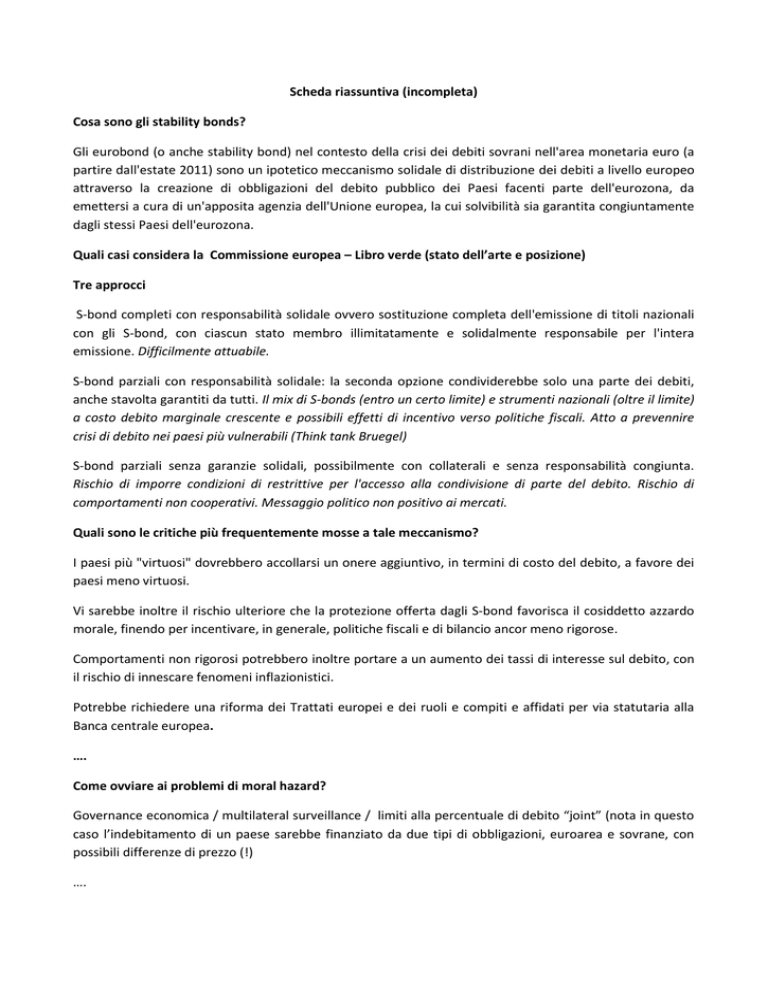

Scheda riassuntiva (incompleta)

Cosa sono gli stability bonds?

Gli eurobond (o anche stability bond) nel contesto della crisi dei debiti sovrani nell'area monetaria euro (a

partire dall'estate 2011) sono un ipotetico meccanismo solidale di distribuzione dei debiti a livello europeo

attraverso la creazione di obbligazioni del debito pubblico dei Paesi facenti parte dell'eurozona, da

emettersi a cura di un'apposita agenzia dell'Unione europea, la cui solvibilità sia garantita congiuntamente

dagli stessi Paesi dell'eurozona.

Quali casi considera la Commissione europea – Libro verde (stato dell’arte e posizione)

Tre approcci

S-bond completi con responsabilità solidale ovvero sostituzione completa dell'emissione di titoli nazionali

con gli S-bond, con ciascun stato membro illimitatamente e solidalmente responsabile per l'intera

emissione. Difficilmente attuabile.

S-bond parziali con responsabilità solidale: la seconda opzione condividerebbe solo una parte dei debiti,

anche stavolta garantiti da tutti. Il mix di S-bonds (entro un certo limite) e strumenti nazionali (oltre il limite)

a costo debito marginale crescente e possibili effetti di incentivo verso politiche fiscali. Atto a prevennire

crisi di debito nei paesi più vulnerabili (Think tank Bruegel)

S-bond parziali senza garanzie solidali, possibilmente con collaterali e senza responsabilità congiunta.

Rischio di imporre condizioni di restrittive per l'accesso alla condivisione di parte del debito. Rischio di

comportamenti non cooperativi. Messaggio politico non positivo ai mercati.

Quali sono le critiche più frequentemente mosse a tale meccanismo?

I paesi più "virtuosi" dovrebbero accollarsi un onere aggiuntivo, in termini di costo del debito, a favore dei

paesi meno virtuosi.

Vi sarebbe inoltre il rischio ulteriore che la protezione offerta dagli S-bond favorisca il cosiddetto azzardo

morale, finendo per incentivare, in generale, politiche fiscali e di bilancio ancor meno rigorose.

Comportamenti non rigorosi potrebbero inoltre portare a un aumento dei tassi di interesse sul debito, con

il rischio di innescare fenomeni inflazionistici.

Potrebbe richiedere una riforma dei Trattati europei e dei ruoli e compiti e affidati per via statutaria alla

Banca centrale europea.

….

Come ovviare ai problemi di moral hazard?

Governance economica / multilateral surveillance / limiti alla percentuale di debito “joint” (nota in questo

caso l’indebitamento di un paese sarebbe finanziato da due tipi di obbligazioni, euroarea e sovrane, con

possibili differenze di prezzo (!)

….

Benefici?

Vedi tabella discussa in classe (paesi piccoli

dell’ampliamento del mercato es. Austria)

con titoli poco liquidi maggiormente beneficerebbero

Effetti attesi?

Creazione di nuovi strumenti per il finanziamento del debito governativo, offrendo opportunità di

investimento sicure e liquide. Questo, "potenzialmente, potrebbe alleviare in maniera rapida eventuali crisi

del debito sovrano, mentre gli stati membri sottoposti ad alti tassi di rendimento potrebbero beneficiare

della più forte affidabilità debitoria degli stati membri a bassi rendimenti".

Messaggio politico solidale molto forte da cui conseguirebbe un abbassamento dei costi medi e marginali

del finanziamento, in particolare per quegli stati membri più colpiti dalla crisi finanziaria. Ricorda: Il valore

aggiunto della UE

La commissione ritiene anche che gli eurobond renderebbero il sistema finanziario dell'eurozona più

resiliente a futuri shock avversi e rinforzerebbe la stabilità finanziaria.

Inoltre, essi ridurrebbero la vulnerabilità delle banche dell'eurozona rispetto al deterioramento dei rating

creditizi di singoli stati membri, fornendo agli istituti una fonte di robuste garanzie.

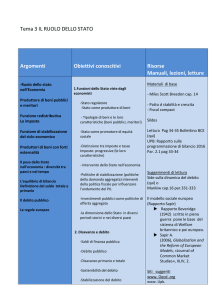

Governance dell’Unione Europea

L'introduzione di una misura come gli S-bond mette in moto complessi meccanismi di formazione del

consenso all'interno dell'Unione europea: sono tali processi decisionali trasparenti?

Consenso

Italia e Grecia

Reazioni contrarie

La Germania che solleva dubbi sulla tempistica. Ricorda anche il livello del debito e al contempo l’ampiezza

del loro mercato.

Nota: ESM diverso

N-1 paesi forniscono una garanzia a un prestito ESM che raccoglie presso investitori istituzionali (con

liquidità che proviene da BC?) a paesi programma (es. El, Pt, Sp, Ie) soggetti a pesanti vincoli amministrativi

Nota: LOLR

Modifica il panorama con acquisti anche sul primario!!

Project Bond

- Perché un project bond? Progetti infrastrutture ecc. => valore aggiunto europeo

- Quali sono le proposte Iozzo / Majocchi / Salvemini? Punti di forza e debolezze?

- Da un punto di vista concettuale in che modo possono s-bond e project bond essere considerati

strumenti assimilabili?

- Quale ruolo per l’amministrazione pubblica nazionale ?