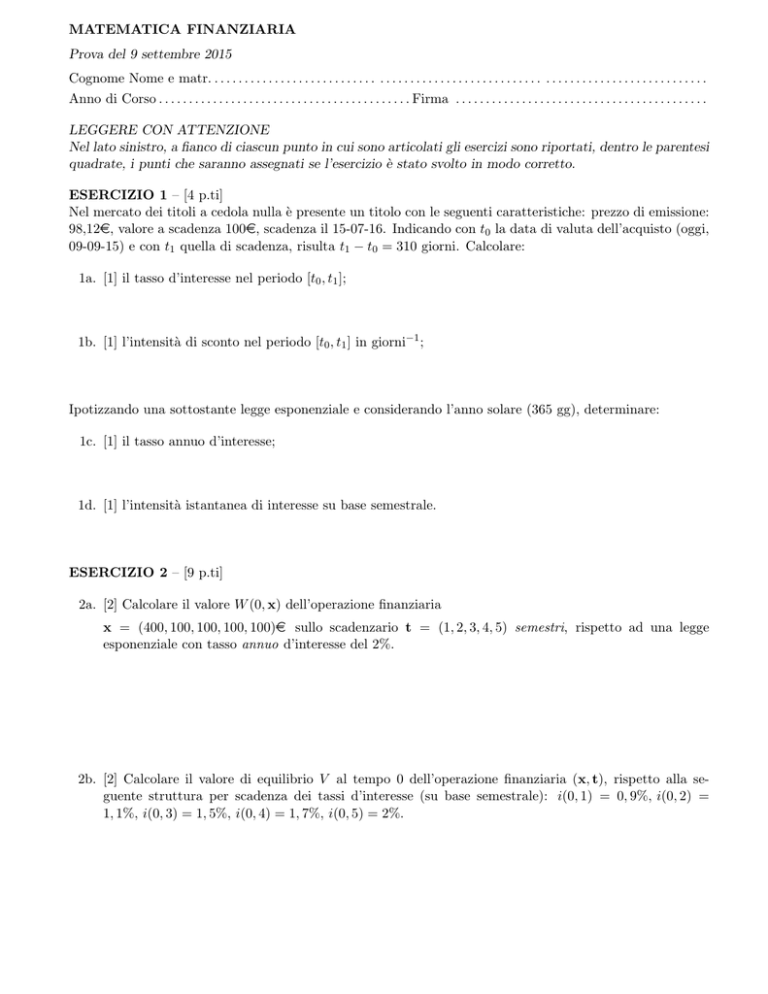

MATEMATICA FINANZIARIA

Prova del 9 settembre 2015

Cognome Nome e matr. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Anno di Corso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Firma . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

LEGGERE CON ATTENZIONE

Nel lato sinistro, a fianco di ciascun punto in cui sono articolati gli esercizi sono riportati, dentro le parentesi

quadrate, i punti che saranno assegnati se l’esercizio è stato svolto in modo corretto.

ESERCIZIO 1 – [4 p.ti]

Nel mercato dei titoli a cedola nulla è presente un titolo con le seguenti caratteristiche: prezzo di emissione:

98,12e, valore a scadenza 100e, scadenza il 15-07-16. Indicando con t0 la data di valuta dell’acquisto (oggi,

09-09-15) e con t1 quella di scadenza, risulta t1 − t0 = 310 giorni. Calcolare:

1a. [1] il tasso d’interesse nel periodo [t0 , t1 ];

1b. [1] l’intensità di sconto nel periodo [t0 , t1 ] in giorni−1 ;

Ipotizzando una sottostante legge esponenziale e considerando l’anno solare (365 gg), determinare:

1c. [1] il tasso annuo d’interesse;

1d. [1] l’intensità istantanea di interesse su base semestrale.

ESERCIZIO 2 – [9 p.ti]

2a. [2] Calcolare il valore W (0, x) dell’operazione finanziaria

x = (400, 100, 100, 100, 100)e sullo scadenzario t = (1, 2, 3, 4, 5) semestri, rispetto ad una legge

esponenziale con tasso annuo d’interesse del 2%.

2b. [2] Calcolare il valore di equilibrio V al tempo 0 dell’operazione finanziaria (x, t), rispetto alla seguente struttura per scadenza dei tassi d’interesse (su base semestrale): i(0, 1) = 0, 9%, i(0, 2) =

1, 1%, i(0, 3) = 1, 5%, i(0, 4) = 1, 7%, i(0, 5) = 2%.

2c. [2] Scrivere l’equazione del TIR per trovare il tasso di equilibrio dell’operazione finanziaria che consiste

nello scambiare il flusso x con il valore V determinato nel punto 2.b, indicando le modalità per risolverla

con un foglio elettronico. Dire quale tra i i seguenti può essere il tasso di equilibrio (su base annua):

1,8%, 2%, 3%, motivando la risposta.

2d. [3] Calcolare la durata media aritmetica e la duration dell’operazione finanziaria (entrambe in anni)

rispetto alla struttura per scadenza indicata nel punto 2b.

ESERCIZIO 3 – [5 p.ti]

3a. [3] Devo finanziare l’acquisto di un macchinario necessario per l’attività della mia azienda che costa

50000e, pagando 20 rate bimestrali costanti posticipate, al tasso annuo del 3%. Determinare la rata

bimestrale e scrivere le prime cinque righe del piano di ammortamento

3b. [2] Determinare la rata che devo pagare se chiedo un differimento nel pagamento della prima rata di

sei mesi.

ESERCIZIO 4 – [6p.ti]

Nel mercato obbligazionario, in data odierna (t0 = 0), sono presenti i seguenti titoli sullo scadenzario

t = (t1 , t2 , t3 ), con t1 = 200 giorni, t2 = 400 giorni, t3 = 700 giorni:

- un contratto a pronti x con scadenza in t1 , valore di rimborso 100e e prezzo in t0 uguale a 98,5e,

- un contratto a pronti y con scadenza in t2 , valore di rimborso 200e e prezzo in t0 uguale a 192,8e,

- un contratto a termine z con scadenza in t3 , valore di rimborso 300e e prezzo pattuito in t0 e pagabile

in t2 uguale a a 290,5e.

4a. [3] Calcolare la struttura per scadenza dei tassi a pronti e la struttura per scadenza dei tassi a termine

implicata dalla assegnata struttura per scadenza dei prezzi, indicando i tassi su base annua (360 giorni)

in forma percentuale.

4b. [3] Supponendo che nel mercato siano presenti i due contratti a pronti x e y e un titolo con flusso

w = (200, 100)e, sullo scadenzario t’ = (t1 , t2 ), e con prezzo al tempo 0 di 296e, costruire una

strategia che permetta un arbitraggio immediato, indicando il valore dell’arbitraggio al tempo 0.

MATEMATICA FINANZIARIA

Prova del 9 settembre 2015

Cognome Nome e matr. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

Anno di Corso . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . Firma . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .

LEGGERE CON ATTENZIONE

Nel lato sinistro, a fianco di ciascun punto in cui sono articolati gli esercizi sono riportati, dentro le parentesi

quadrate, i punti che saranno assegnati se l’esercizio è stato svolto in modo corretto.

ESERCIZIO 1 – [4 p.ti]

Nel mercato dei titoli a cedola nulla è presente un titolo con le seguenti caratteristiche: prezzo di emissione:

98,78e, valore a scadenza 100e, scadenza il 15-06-16. Indicando con t0 la data di valuta dell’acquisto (oggi,

09-09-15) e con t1 quella di scadenza, risulta t1 − t0 = 280 giorni. Calcolare:

1a. [1] il tasso d’interesse nel periodo [t0 , t1 ];

1b. [1] l’intensità di interesse nel periodo [t0 , t1 ] in giorni−1 ;

Ipotizzando una sottostante legge esponenziale e considerando l’anno solare (365 gg), determinare:

1c. [1] il tasso annuo d’interesse;

1d. [1] l’intensità istantanea di interesse su base quadrimestrale.

ESERCIZIO 2 – [9 p.ti]

2a. [2] Calcolare il valore W (0, x) dell’operazione finanziaria

x = (600, 200, 200, 200, 200)e sullo scadenzario t = (1, 2, 3, 4, 5) semestri, rispetto ad una legge

esponenziale con tasso annuo d’interesse del 3%.

2b. [2] Calcolare il valore di equilibrio V al tempo 0 dell’operazione finanziaria (x, t), rispetto alla seguente struttura per scadenza dei tassi d’interesse (su base semestrale): i(0, 1) = 1, 2%, i(0, 2) =

1, 5%, i(0, 3) = 1, 8%, i(0, 4) = 2%, i(0, 5) = 2, 4%.

2c. [2] Scrivere l’equazione del TIR per trovare il tasso di equilibrio dell’operazione finanziaria che consiste

nello scambiare il flusso x con il valore V determinato nel punto 2.b, indicando le modalità per risolverla

con un foglio elettronico. Dire quale tra i i seguenti può essere il tasso di equilibrio (su base annua):

2,8%, 3%, 3,76%, motivando la risposta.

2d. [3] Calcolare la durata media aritmetica e la duration dell’operazione finanziaria (entrambe in anni)

rispetto alla struttura per scadenza indicata nel punto 2b.

ESERCIZIO 3 – [5 p.ti]

3a. [3] Devo finanziare l’acquisto di un macchinario necessario per l’attività della mia azienda che costa

60000e, pagando 20 rate trimestrali costanti posticipate, al tasso annuo del 3%. Determinare la rata

trimestrale e scrivere le prime cinque righe del piano di ammortamento

3b. [2] Determinare la rata che devo pagare se chiedo un differimento nel pagamento della prima rata di

nove mesi.

ESERCIZIO 4 – [6p.ti]

Nel mercato obbligazionario, in data odierna (t0 = 0), sono presenti i seguenti titoli sullo scadenzario

t = (t1 , t2 , t3 ), con t1 = 250 giorni, t2 = 450 giorni, t3 = 750 giorni:

- un contratto a pronti x con scadenza in t1 , valore di rimborso 200e e prezzo in t0 uguale a 197e,

- un contratto a pronti y con scadenza in t2 , valore di rimborso 100e e prezzo in t0 uguale a 96,4e,

- un contratto a termine z con scadenza in t3 , valore di rimborso 300e e prezzo pattuito in t0 e pagabile

in t2 uguale a a 290,5e.

4a. [3] Calcolare la struttura per scadenza dei tassi a pronti e la struttura per scadenza dei tassi a termine

implicata dalla assegnata struttura per scadenza dei prezzi, indicando i tassi su base annua (360 giorni)

in forma percentuale.

4b. [3] Supponendo che nel mercato siano presenti i due contratti a pronti x e y e un titolo con flusso

w = (100, 200)e, sullo scadenzario t’ = (t1 , t2 ), e con prezzo al tempo 0 di 289e, costruire una

strategia che permetta un arbitraggio immediato, indicando il valore dell’arbitraggio al tempo 0.

ESERCIZIO 5 - [6 p.ti] Testo non pubblicato