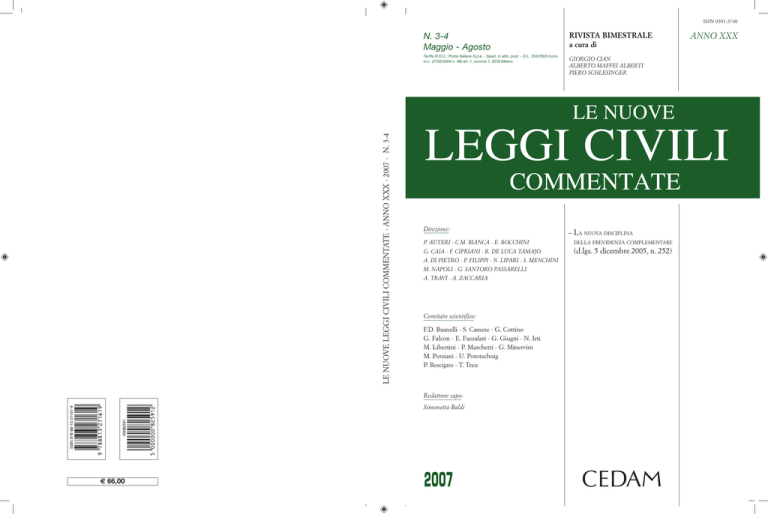

ISSN 0391-3740

N. 3-4

Maggio - Agosto

RIVISTA BIMESTRALE

a cura di

Tariffa R.O.C.: Poste Italiane S.p.a. - Sped. in abb. post. - D.L. 353/2003 (conv.

in L. 27/02/2004 n. 46) art. 1, comma 1, DCB Milano.

GIORGIO CIAN

ALBERTO MAFFEI ALBERTI

PIERO SCHLESINGER

LE NUOVE LEGGI CIVILI COMMENTATE - ANNO XXX - 2007 - N. 3-4

LE NUOVE

LEGGI CIVILI

COMMENTATE

Direzione:

P. AUTERI - C.M. BIANCA - E. BOCCHINI

G. CAIA - F. CIPRIANI - R. DE LUCA TAMAJO

A. DI PIETRO - P. FILIPPI - N. LIPARI - S. Menchini M. NAPOLI - G. SANTORO PASSARELLI

A. TRAVI - A. ZACCARIA

Comitato scientifico:

F.D. Busnelli - S. Cassese - G. Cottino

G. Falcon - E. Fazzalari - G. Giugni - N. Irti

M. Libertini - P. Marchetti - G. Minervini

M. Persiani - U. Pototschnig

P. Rescigno - T. Treu

Redattore capo:

Simonetta Baldi

D 66,00

ANNO XXX

2007

–La nuova disciplina

della previdenza complementare

(d.lgs. 5 dicembre 2005, n. 252)

I commentari

1) La nuova disciplina della previdenza complementare (d.lgs. 5

dicembre 2005, n. 252) . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . pag. 537

LA NUOVA DISCIPLINA

DELLA PREVIDENZA COMPLEMENTARE

(d.lgs. 5 dicembre 2005, n. 252 « Disciplina delle forme pensionistiche complementari »,

in G.U. n. 289, s.o. n. 200, del 13 dicembre 2005)

Commentario sistematico a cura di

Armando Tursi, professore nella Università degli Studi di Milano

Con la collaborazione di: Andrea Bollani, prof. nell’Univ. di Pavia; Olivia Bonardi, prof. nell’Univ. di Milano; Raffaele Bruni, esperto e consulente; Matteo Corti, dell’Univ. Cattolica di

Milano; Vincenzo Ferrante, prof. nell’Univ. Cattolica di Piacenza; Lorenzo Frignati, esperto

e consulente; Donatello Garcea, funz. della dir. gen. INPS; Fabio Marchetti, prof. nell’Univ.

Luiss-Guido Carli di Roma; Ferdinando Montaldi, dirigente Enpals, ex dirigente COVIP; Antonella Occhino, prof. nell’Univ. Cattolica di Milano; Massimo Pallini, prof. nell’Univ. di Milano; Eugenio Ruggiero, prof. a contratto nelle Univ. Lumsa di Roma e Luiss-Guido Carli di Roma; Michele Squeglia, prof. a contratto nelle Univ. di Milano e Milano-Bicocca; Silvia Tozzoli, dottore di ricerca

Note introduttive: la terza riforma

della previdenza complementare

Sommario: 1. Presentazione del commentario. – 2.

L’obiettivo sistematico centrale della riforma: la costruzione di un regime unico, omogeneo e concorrenziale di « forme pensionistiche complementari ». – 3.

La collocazione costituzionale della previdenza complementare, tra « obbligatorietà » ed « effettività »

della tutela. – 4. Valorizzazione della libertà individuale e « mercato » della previdenza complementare:

le tracce (da cancellare) di un « pregiudizio eteronomo » nei confronti dell’autonomia collettiva. – 5.

L’adesione tramite « conferimento tacito » del t.f.r.:

una proposta ricostruttiva in termini strettamente negoziali. – 6. Equivoci, contraddizioni e soluzioni interpretative, nel nuovo assetto delle fonti istitutive. – 7.

Ancora equivoci, lacune e problemi interpretativi in

tema di « portabilità » del contributo datoriale. – 8.

Pensionamento anticipato e anticipazione della posizione individuale maturata. Il t.f.r. come cancello istituzionale per l’introduzione del « secondo pilastro »

previdenziale. – 9. I maggiori vincoli in tema di riscatti e trasferimenti. – 10. La « dimensione comunitaria »

del decreto.

1. – A distanza di 2 anni e mezzo dal varo della legge delega, ma con un anno di anticipo ri-

spetto alla data inizialmente prevista ( 1 ), entra

in vigore la « terza riforma » ( 2 ) della previdenza complementare, e con essa l’esperienza avviata nell’ormai lontano 1993 entra, almeno dal

punto di vista normativo, nella fase della « maturità ».

L’ultima fase di questo processo riformatore è

stata particolarmente concitata. Si è passati, nel

giro di poche settimane (quelle a ridosso dell’elaborazione e approvazione della legge finanziaria per il 2007 »), dalla prospettiva di un

tranquillizzante rodaggio operativo e di una meditata assimilazione culturale da parte dei lavoratori e delle imprese, all’avvio praticamente « a

freddo » della riforma: basti osservare che il se-

( 1 ) V. Squeglia, sub art. 23, comma 1o, in questo

Commentario.

( 2 ) V. Tursi, La terza riforma della previdenza

complementare in itinere: spunti di riflessione, in Prev.

ass. pubbl. priv., 2005, p. 513 ss.

538

d.lgs. 5 dicembre 2005, n. 252

mestre in cui era destinata a consumarsi la scelta, per i lavoratori in servizio, di conferire o meno il t.f.r. alle forme pensionistiche complementari, è iniziato a decorrere prima, e non dopo,

che si fosse potuto procedere all’adeguamento

« certificato » (dalla COVIP) alla nuova disciplina legislativa, sia da parte delle forme pensionistiche già istituite in conformità al d.lgs. n.

124/93, sia da parte delle forme pensionistiche

cdd. « preesistenti », ossia istituite alla data di

entrata in vigore della l. n. 421/92 ( 3 ).

Come se non bastasse, la l. n. 296/06 (cd.

« legge finanziaria per il 2007) », mentre anticipava di un anno l’entrata in vigore della riforma, vi apportava numerose modifiche, in più

punti, e istituiva, limitatamente ai datori di lavoro con almeno 50 addetti, uno specifico « fondo

per l’erogazione ai lavoratori dipendenti del settore privato dei trattamenti di fine rapporto »,

evidentemente destinato a incrociare la disciplina del conferimento del t.f.r. alla previdenza

complementare ( 4 ).

Infine, l’anticipata entrata in vigore della riforma ha coinciso con il positivo esito di un’altra, parallela vicenda normativa, di radice comunitaria, cui quella principale – oggetto precipuo di questo commentario – ha fatto ombra

nel dibattito politico e dottrinale: si tratta dell’attuazione della dir. 2003/41/CE, relativa alle

attività e alla supervisione degli enti pensionistici aziendali o professionali ( 5 ).

Di quest’ultimo provvedimento ( 6 ), pubblicato mentre il presente commentario veniva licenziato per la stampa – si è potuto tener conto solo in parte e con discontinua analiticità nei diversi contributi: maggiore e quasi esaustiva, con

riferimento all’impatto sulla disciplina dei mo( 3 ) V. Montaldi, sub art. 23, comma 3o ss., in

questo Commentario; Occhino, sub art. 20, comma

1o ss., in questo Commentario.

( 4 ) V., in proposito, Ferrante, sub art. 8, comma

7o, in questo Commentario; Garcea, sub art. 10,

comma 2o, in questo Commentario.

( 5 ) V., in dottrina, Loi, La direttiva sulle attività e

sulla supervisione degli enti pensionistici aziendali o

professionali, in Prev. ass. pubbl. priv., 2004, 55;

Sgroi, La trasferibilità della posizione previdenziale

individuale nel mercato comune, in La previdenza

complementare, a cura di Bessone e F. Carinci, Torino, 2004, p. 83 ss.

( 6 ) D.lgs. n. 28/07, pubbl. in G.U. n. 70, del 23

marzo 2007.

delli gestionali ( 7 ); episodica e non organica,

con riferimento all’attività transfrontaliera ( 8 ). I

profili sanzionatori, invece, che pure costituiscono uno specifico e corposo filone normativo

del decreto in parola ( 9 ), sono stati trattati con

approccio inusuale, ma utile quantomeno in

chiave pratico-operativa: confermando una

scelta ricorrente nei commentari di livello scientifico, si è infatti deciso di limitare l’analisi a due

soli blocchi disciplinari, quello lavoristico-previdenziale e quello tributario ( 10 ), tralasciando

le disposizioni di carattere sanzionatorio, in

specie quelle penali. Il notevole rilievo pratico

di tali norme, tuttavia, ha consigliato di includere nel commentario una sorta di sinossi destinata ad offrire al lettore (non specialista) un quadro essenzialmente descrittivo, privo di pretese

critico-ricostruttive, dell’apparato sanzionatorio, come innovato dal decreto attuativo della

cennata direttiva comunitaria.

Nonostante le richiamate limitazioni, questo

commentario ha un impianto organico e generale, quanto organico e di amplissimo raggio è il

provvedimento legislativo che ne costituisce

l’oggetto: un decreto legislativo – il d.lgs. n.

252/05 (d’ora in avanti: decreto) – al quale la

legge delega consegnava l’obiettivo generale di

« sostenere e favorire lo sviluppo di forme pensionistiche complementari », ma che nel contempo, senza per questo eccedere dai limiti della delega, ha trasfuso in un nuovo testo organico

la disciplina della previdenza complementare,

sostituendo il d.lgs. n. 124/93 ( 11 ).

Si trattava di innestare sull’esistente tronco

normativo le misure e i rimedi necessari per fare

del « secondo pilastro » del sistema previdenziale italiano, da realtà poco più che virtuale,

una presenza di assoluto rilievo non solo nel sistema previdenziale, ma anche nel mercato dei

capitali. A tal fine, a quell’obiettivo generale veniva asservito l’obiettivo più specifico e preciso,

( 7 ) V. Corti, sub artt. 6, 7, 7 bis, in questo Commentario.

( 8 ) Vedine cenni in Bollani, sub art. 4; Pallini,

sub art. 14; Montaldi, sub art. 19; nonché passim.

( 9 ) Si tratta dei nuovi artt. 19 bis, 19 ter e 19 quater

del d.lgs. n. 252/05.

( 10 ) Affidato a Marchetti, di cui v. i commenti ai

pertinenti commi degli artt. 8, 10, 11, 14, 17, 21, 23.

( 11 ) V. Occhino, sub art. 21, comma 8o, in questo

Commentario.

La nuova disciplina della previdenza complementare

di « incrementare l’entità dei flussi di finanziamento alle forme pensionistiche complementari... ». Lo strumento a ciò deputato veniva individuato nel conferimento volontario, esplicito o

cd. « tacito », del trattamento di fine rapporto

(d’ora in avanti: t.f.r.) alla previdenza complementare, prefigurandosi così, sia pure in maniera non obbligatoria, quella « previdenzializzazione » del t.f.r. che da tempo si intravedeva come approdo ultimo dell’istituto ( 12 ).

Ma questo è solo il profilo politicamente più

rilevante della riforma.

Molti altri ve ne sono, di rilievo sistematico e

problematicità non certo minori. E molti altri

ancora avrebbero potuto, e forse dovuto, esservene.

Anzi, è il caso di osservare fin d’ora come la

centralità politica del tema del conferimento del

t.f.r. alla previdenza complementare abbia prodotto un effetto perverso: quello di monopolizzare l’attenzione del legislatore, il quale si è dimostrato assai poco avvertito che la previdenza

complementare è un terreno ancora da dissodare, la cui immaturità sul piano dell’elaborazione

teorico-sistematica e delle stesse basi costituzionali si riflette inesorabilmente sul piano esegetico e pratico-operativo. Di ciò è chiaro indizio la

rinuncia del legislatore delegato a dar seguito a

quella parte della delega ( 13 ) che gli chiedeva,

contraddittoriamente, di attribuire ai fondi pensione la « contitolarità con i propri iscritti del

diritto alla contribuzione », e la « legittimazione

dei fondi stessi... a rappresentare i propri iscritti

nelle controversie aventi ad oggetto i contributi

omessi... ». Non c’è da stupirsi dell’impasse: ché

quello della natura giuridica (e dunque della

stessa titolarità) dei contributi di previdenza

complementare, e della disciplina giuridica da

applicarsi conseguentemente, era e rimane, uno

dei problemi sostanzialmente ancora aperti in

materia ( 14 ).

Come pure, non meno insidioso era il tema

delle prestazioni: un tema che il legislatore ha

affrontato con riguardo pressoché esclusivo alla

( 12 ) Per tutti, Pessi, Lezioni di diritto della previdenza sociale, Padova, 2006, p. 570.

( 13 ) Art. 1, comma 2o, lett. e), n. 8).

( 14 ) Se ne occupa, in questo Commentario, Ferrante, sub art. 8. Per i profili fiscali, trattati nei commi 4o, 5o e 6o di questo articolo, v., sempre sub art. 8,

il commento di Marchetti.

539

definizione tipologica e dei requisiti di maturazione dei diritti pensionistici e di quelli preliminari e propedeutici a questi ( 15 ), trascurando

quasi del tutto i profili di stretto regime giuridico della prestazione pensionistica, se non, in ossequio alla delega e non senza una certa superficialità, limitatamente a quelli della cedibilità, sequestrabilità, pignorabilità, da assimilarsi al regime delle prestazioni di base ( 16 ).

2. – Nonostante le lacune ricordate nella presentazione, i profili implicati nel disegno riformatore non si limitano certo al conferimento

del t.f.r.

Al medesimo obiettivo specifico di « incrementare l’entità dei flussi di finanziamento alle

forme pensionistiche complementari », di cui la

cennata « previdenzializzazione del t.f.r. » costituiva strumento principale, si riconducevano,

infatti, altre misure finalizzate alla realizzazione

della piena concorrenzialità tra tutte le forme

pensionistiche complementari, previa « eliminazione degli ostacoli che si frappongono alla libera adesione e circolazione dei lavoratori all’interno del sistema della previdenza complementare », e riconoscimento al lavoratore del diritto

di destinare alla forma pensionistica prescelta il

contributo posto, dalle fonti istitutive delle forme pensionistiche collettive, a carico del datore

di lavoro ( 17 ).

E anzi, i temi della concorrenza tra forme collettive e forme individuali, e della libertà individuale di adesione e circolazione all’interno del

« circuito allargato » della previdenza complementare, erano nella legge delega ( 18 ), e si sono

( 15 ) Si allude al regime, oltre che delle prestazioni

complementari propriamente intese (ivi incluse le

prestazioni pensionistiche anticipate), a quelle erogate in forma di capitale, e alle anticipazioni della posizione pensionistica maturata: materia, questa, disciplinata dall’art. 11, su cui v. il commento di Tozzoli.

In senso ancora più ampio (ma sicuramente atecnico), si possono poi ricondurre alla nozione di « prestazione » anche i riscatti, disciplinati dall’art. 14,

commi 2o e 3o (4o e 5o per i profili fiscali). Vedi, i

commenti, rispettivamente, di Pallini e Ruggiero,

entrambi sub art. 14, in questo Commentario.

( 16 ) V. il commento di Tozzoli, sub art. 11, comma 10o.

( 17 ) V. i nn. 3) e 4) della lett. e) del comma 2o, art.

1, l. n. 243/04 (d’ora in avanti, l.d.).

( 18 ) V., per tutti, Persiani, La previdenza comple-

540

d.lgs. 5 dicembre 2005, n. 252

confermati essere nel decreto attuativo, tra i più

critici, anche per la forti interconnessioni con la

dimensione comunitaria del problema.

È stato alfine realizzato quel programma di

riunificazione di tutte le forme pensionistiche

complementari, collettive e individuali, prefigurato dal d.lgs. n. 47/00: adesso è pacifico che tra

le « forme pensionistiche complementari » disciplinate ab origine dal d.lgs. n. 124/93, e le

« forme pensionistiche individuali » introdotte

dal d.lgs. n. 47/00, non si pone un rapporto di

complementarità, ma di continenza (delle seconde nelle prime).

È stato definitivamente spezzato l’equilibrio

sul quale si basava l’impianto originario della

nostrana previdenza complementare: un equilibrio che poggiava sulla distinzione funzionale

tra le « forme pensionistiche complementari »,

destinate esclusivamente a soggetti in condizione professionale, e le « forme pensionistiche individuali », destinate, invece, sia a soggetti in

condizione professionale ma privi della possibilità di aderire a forme collettive, sia a soggetti in

condizione non professionale ( 19 ). Si è in suo

luogo creato un mercato – imperfetto e asimmetrico – della previdenza complementare, che

opera su due arene: quella della gestione finanziaria dei capitali accumulati, in cui competono

ordinariamente i soli soggetti for profit a ciò abilitati ( 20 ); e quella in cui prendono corpo, con

modalità eterogenee (tramite aggregazione collettiva o tramite filiazione interna a soggetti for

profit), le forme e le strutture deputate a far da

tramite tra la prima arena e i destinatari della

previdenza complementare (i fondi pensione) ( 21 ): la zona, si direbbe, eminentemente (ma

mentare tra iniziativa sindacale e mercato finanziario,

in Arg. dir. lav., 2001, pp. 715 ss.

( 19 ) Per questa ricostruzione, ancora sostenibile in

vigenza del d.lgs. n. 47/00, v. Tursi, La previdenza

pensionistica privata: forme complementari e forme individuali, in Riv. dir. sic. soc., n. 1/02, p. 111 ss.

( 20 ) V. gli artt. 6, 7, 7 bis del decreto, commentati

da Corti. La nuova disciplina di matrice comunitaria ha imposto tuttavia, su questo punto, una maggiore apertura verso la gestione diretta delle risorse da

parte dei fondi pensione. V. avanti, par. 10.

( 21 ) La forzatura insita nell’assimilazione tra le forme collettive e quelle individuali è palese nella pretesa di battezzare come « fondi pensione » anche le

forme pensionistiche complementari istituite me-

non più esclusivamente) « lavoristica » della

materia.

È proprio in questa nuova dislocazione sistematica della materia che risiede, a ben vedere, il

dato più qualificante della riforma: è da esso

che derivano, come corollari, la possibilità di

aderire a una forma individuale anche qualora

sia applicabile al rapporto di lavoro una fonte

istitutiva di una forma collettiva; il principio

della cd. « portabilità » del contributo datoriale

stabilito dalla fonte collettiva, in caso di adesione espressa o trasferimento a una forma pensionistica individuale ( 22 ); la omogeneizzazione

delle diverse forme pensionistiche in materia di

trasparenza e comparabilità; la razionalizzazione, in termini di unitarietà e omogeneità, del sistema di vigilanza sull’intero settore della previdenza complementare ( 23 ); in qualche misura, lo

stesso ridisegno della disciplina fiscale e (ma in

modo del tutto insufficiente, per questo aspetto) del sistema di governance.

3. – Le questioni esegetiche e i nodi problematici affrontati nel commentario sono innumerevoli, e non è certo possibile né utile ripercorrerli tutti in questo scritto introduttivo. È invece

utile tentare di isolare le questioni centrali, di

maggiore rilievo sistematico e anche costituzionale, che il decreto ha ereditato, in parte, dall’assetto normativo preesistente, e in parte dalla

legge delega.

La questione forse cruciale, com’è ampiamente noto, era e resta quella del fondamento costituzionale della previdenza complementare ( 24 ).

Non stupisca il lettore se, in questa sede, ci si limita ad una osservazione lapidaria, ma che ci

sembra riassumere lo stato dell’arte sia normativo che dottrinale sul punto: la questione, se impostata nei termini dicotomici della ascrizione

alternativa al 2o o al 5o comma dell’art. 38 Cost.,

col corollario altrettanto polarizzato della vo-

diante contratti di assicurazione sulla vita con finalità

previdenziale (v. artt. 1, comma 4o, e 13).

( 22 ) V., su questi profili, i commenti di Pallini,

sub artt. 12, 13 e 14.

( 23 ) V. Montaldi, sub art. 19, in questo Commentario.

( 24 ) V., da ult., anche per i riferimenti bibliografici, Zampini, La previdenza complementare. Fondamento costituzionale e modelli organizzativi, Padova,

2004.

La nuova disciplina della previdenza complementare

lontarietà o della obbligatorietà dell’adesione, è

semplicemente irrisolvibile; o forse meglio: mal

posta.

Ci sembra, insomma, che anche le analisi condotte in questo commentario finiscano per confermare – sia pure talvolta con una certa prevalenza di accenti critici o perplessi ( 25 ) – che la

domanda giusta da porre onde inquadrare correttamente e costruttivamente il problema della

rilevanza costituzionale della previdenza complementare non sia tanto « come conciliare la

necessità costituzionale della previdenza sociale

con la sua facoltatività, quanto « come rendere

effettivo un pilastro di previdenza “sociale-privata” » ( 26 ).

Questo è un approccio al tema, che si rivela

particolarmente fecondo: lo dimostrano, per

esempio, le conclusioni cui pervengono le analisi che evidenziano, per un verso, l’incompletezza (anche sotto il profilo istituzionale-normativo) del grado di copertura della previdenza

complementare a cospetto della frammentazione tipologica del mondo del lavoro ( 27 ), e per

l’altro, il persistente deficit di democrazia economica che caratterizza la previdenza complementare, sia sotto il profilo finanziario ( 28 ), che

sotto il profilo della governance ( 29 ).

Sotto un diverso profilo, un approccio alla rilevanza costituzionale della previdenza complementare declinato in termini di « effettività »

della tutela, consente di inquadrare correttamente i problemi di qualificazione e trattamento giuridico della prestazione complementare,

ponendone in rilievo la specificità e peculiarità

rispetto (non solo a quelli della retribuzione, ma

( 25 ) V. soprattutto Bonardi, sub art. 1; ma anche

Tozzoli, sub art. 11.

( 26 ) V., su tale linea di pensiero, Treu, La previdenza complementare nel sistema previdenziale, in

Bessone e F. Carinci, La previdenza complementare, Torino, 2004, p. 3 ss.; Tursi, La previdenza complementare nel sistema italiano di sicurezza sociale,

Milano, 2001, cap. 1.

( 27 ) Bonardi, sub art. 2, in questo Commentario.

( 28 ) Corti, sub art. 6, in questo Commentario,

spec. § 7; ancora Bonardi, sub art. 1, par. 4, che critica, per es., la incondizionata e drastica limitazione

della possibilità per i fondi pensione di acquisire il

controllo su società rispetto alle quali non si configurino situazioni di conflitto d’interesse.

( 29 ) V. Bruni, sub art. 5, in questo Commentario.

541

anche) a quelli della contribuzione ( 30 ), in ragione della rilevanza diretta (e non mediata da

un’obbligazione lavoristicamente corrispettiva,

sia pur non retributiva) della finalità previdenziale ( 31 ): donde i coerenti corollari, per es., in

tema di (più stretto) raccordo con la tipologia e

i requisiti delle prestazioni di base ( 32 ), o di assimilazione al regime delle medesime prestazioni

di base in tema di cedibilità, sequestrabilità e pignorabilità ( 33 ).

D’altro canto, un siffatto approccio consente

anche di mettere a fuoco talune incongruenze

legislative ( 34 ), tra le quali spicca l’allentamento

dei vincoli, anche fiscali, per le prestazioni in

capitale ( 35 ), che si pone in rotta di collisione

perfino con la pur liberale impostazione comunitaria ( 36 ).

( 30 ) Sui quali v., invece, Ferrante, sub art. 8, in

questo Commentario, spec. par. 2.

( 31 ) V., per questa impostazione, v. Tursi, Il regime giuridico delle prestazioni di previdenza complementare, in Prev. ass. pubbl. priv., n. 2/04, p. 405 ss.

( 32 ) Un raccordo che il riformatore del 2005 ha voluto rafforzare anche con riferimento alla disciplina

dei riscatti, visto che l’art. 14, comma 2o del decreto

assoggetta il diritto al riscatto della posizione maturata a condizioni più restrittive rispetto a quanto previsto dall’art. 10 del d.lgs. n. 124/93. Sul punto, v. Pallini, sub art. 14, commi 1o ss., in questo Commentario, e, per il profilo fiscale, Ruggiero, sub art. 14,

commi 4o e 5o, in questo Commentario.

( 33 ) Un’assimilazione, peraltro, non priva di profili

problematici, soprattutto connessi alla distinzione,

operata da Corte cost. n. 506/02 – si badi – internamente alla prestazione obbligatoria di base, tra un regime di indisponibilità afferente ai « mezzi adeguati

alle esigenze di vita », e un regime di minor vincolo,

afferente al livello di tutela eccedente i « mezzi adeguati ». V., su tutti questi profili, Tozzoli, sub art.

11, in questo Commentario.

( 34 ) Una tra le più significative incongruenze, peraltro imputabile interamente alla l.d. ed estranea al

profilo della effettività, è quella della incompatibilità,

col diritto comunitario, della differenziata età pensionabile nella previdenza complementare, (re)introdotta dal legislatore italiano con l’art. 1, comma 6o, lett.

b), n. 1), l.d. V., sul punto, Bonardi, sub art. 2, e

Tozzoli, sub art. 11, citt.

( 35 ) V., rispettivamente, Tozzoli, op. cit., par. 9;

Marchetti, sub art. 11, comma 6o, in questo Commentario.

( 36 ) V., in particolare, il 13o « considerando » e

l’art. 6, lett. d) della dir. 2003/41/CE.

542

d.lgs. 5 dicembre 2005, n. 252

4. – I rilievi appena svolti, vanno peraltro calibrati tenendo conto di una seconda linea normativa, che pure emerge in maniera chiarissima

dalla riforma, e che si contrappone dialetticamente alla prima: la linea della valorizzazione

dell’autonomia e libertà individuale nelle scelte

attinenti alla previdenza complementare.

Si tratta di una linea a sua volta strettamente

collegata alla dimensione concorrenziale della

materia: la considerazione della previdenza

complementare sub specie di servizio contendibile sul mercato, che è notoriamente alla base

dell’impostazione comunitaria, sia in sede legislativa ( 37 ), sia in sede giurisprudenziale ( 38 ),

evoca infatti, con tutta evidenza, il profilo della

libertà di scelta del singolo. E anzi, tale profilo è

chiamato in causa perfino da chi, ponendosi in

posizione critica nei confronti della tendenza

egemonica della dimensione mercantile-concorrenziale a scapito di quella previdenziale-lavoristica, legge la valorizzazione della libertà individuale proprio in funzione della titolarità individuale del diritto a « mezzi adeguati alle esigenze

di vita », che non tollererebbe vincoli quanto alla scelta di destinare i propri risparmi a tutte,

indistintamente, le finalità previdenziali sancite

dall’art. 38 Cost. ( 39 ).

Ad ogni modo, quale che sia l’esatta collocazione valoriale e costituzionale della linea « individualistica », ad essa fanno certamente capo

alcune tra le innovazioni normative di maggior

rilievo della riforma, che si registrano soprattut-

( 37 ) Basti il semplice dato della base giuridica della

dir. 2003/41/CE: non l’art. 137, par. 1, lett. c), TCE,

relativo a « sicurezza sociale protezione sociale dei lavoratori » – che avrebbe imposto peraltro l’unanimità ai sensi del par. 2, lett. b), 2o periodo –; ma gli artt.

47, par. 2 (diritto di stabilimento), 55 (libera prestazione dei servizi) e 95, par. 1 (ravvicinamento delle

disposizioni legislative, regolamentari e amministrative..., che abbiano un’incidenza diretta sull’instaurazione o sul funzionamento del mercato comune »).

( 38 ) La Corte di giustizia ha sviluppato un corposo

filone giurisprudenziale avente sostanzialmente a oggetto la compatibilità dei monopoli sindacali in materia di previdenza complementare, con il diritto comunitario della concorrenza: v., per tutti, Giubboni,

Fondi pensione e competition rules comunitarie, in La

previdenza complementare, a cura di F. Carinci, cit.,

p. 110 ss.

( 39 ) V. Bonardi, sub art. 1, in questo Commentario, spec. par. 7.

to in tema di scelta della forma pensionistica

complementare e di mobilità all’interno del sistema di previdenza complementare. Meno univoco è il quadro che, sotto questo profilo, offre

invece la disciplina della contribuzione e delle

prestazioni, intese queste ultime in senso ampio

(comprensivo, cioè, dei diritti prodromici rispetto a quello pensionistico ( 40 )). Mente segnato da qualche fraintendimento teorico o pregiudizio ideologico appare il nuovo (ma è veramente tale?) assetto delle fonti istitutive, che della

problematica in parola costituisce la cartina di

tornasole.

5. – In tema di libertà di adesione, alla già ricordata libertà di scelta della forma pensionistica complementare cui aderire inizialmente, fa

quasi da controcanto la rimodulazione del principio di libertà individuale di adesione alla previdenza complementare, imposta dalla regola

del cd. « conferimento tacito » del t.f.r. In base

a tale regola, il t.f.r. « maturando » del lavoratore che, nel semestre dall’assunzione (se assunto

dopo il 31 dicembre 2007) o dall’entrata in vigore del decreto (se in servizio a quella data), né

sceglie espressamente di mantenerlo, né sceglie

espressamente di conferirlo ad una forma pensionistica complementare, viene automaticamente devoluto ad una delle forme pensionistiche complementari collettive stabilite dall’art. 1,

comma 2o, lett. e), n. 2, l.d.

A questo proposito, le analisi condotte ( 41 )

confermano, intanto, che la libertà di adesione

resta elemento costitutivo della previdenza

complementare italiana ( 42 ), configurandosi il

meccanismo del conferimento tacito, tutt’al più,

( 40 ) Per la distinzione tra aspettative non tutelate,

che riflettono la fattispecie a formazione progressiva

del diritto a pensione, e « il completamento dei requisiti di una fattispecie ad hoc, di origine legale o

convenzionale, produttiva di un’ulteriore ipotesi di

diritto acquisito », v. Vianello, Previdenza complementare e autonomia collettiva, Padova, 2005, p. 540,

sulla scia di Persiani, Aspettative e diritti nella previdenza pubblica e privata, in Arg. dir. lav., 1998, p. 311

ss., spec. p. 342 ss.

( 41 ) Da Bollani, sub art. 3, comma 3o; e da Ferrante, sub art. 8, comma 7o.

( 42 ) V. art. 3, comma 3o, e il commento di Bollani, in questo Commentario.

La nuova disciplina della previdenza complementare

come una deroga meramente formale ( 43 ) e parziale ( 44 ).

Ma è probabile che nemmeno sia necessario

parlare di « deroga »: ché deroga al principio di

libertà individuale di adesione si configurerebbe solo se di questo principio si desse una interpretazione ostativa nei confronti di previsioni

dell’autonomia collettiva, che dispongano una

iscrizione sospensivamente condizionata al

mancato dissenso espresso del lavoratore soggetto al suo ambito di applicazione. Una interpretazione di quel principio, meno rigida di

quella di fatto affermatasi nella vigenza del d.lgs. n. 124/93, avrebbe già di per sé spianato la

strada alla cd. « adesione tacita » ai fondi pensione, con conseguente devoluzione integrale

del t.f.r., indipendentemente da una previsione

legislativa.

Invero, la contraria opinione che è prevalsa, è

essa stessa sintomo della diffusa propensione a

concepire l’autonomia collettiva come vincolo

(normativo) all’autonomia negoziale e non come espressione essa stessa di autonomia negoziale ( 45 ).

Questa considerazione conduce direttamente

( 43 ) Considerata l’idoneità del consenso informato, garantito da varie disposizioni del decreto, a realizzare una sostanziale equiparazione del « silenzio »

al « consenso esplicito » del lavoratore. Così, già

Pandolfo, Prime osservazioni sulla nuova legge sulla

previdenza complementare, a mo’ di (parziale) commento del d.lgs. n. 252/2005, in Prev. ass. pubbl. priv.,

n. 2/06, p. 186 ss.

( 44 ) Perché non formulata in termini di obbligatorietà dell’adesione a una forma pensionistica complementare, pubblica o privata che sia (è il caso britannico, sui più recenti sviluppi del quale v., però, Pensions Commission, Implementing an integrated

package of pension reforms - The Final Report of the

Pensions Commission, in www.pensioncommission.org.uk: spec. il punto 3, dedicato alla proposta di un

« automatic enrolment at a national level »), ma piuttosto in termini di adesione collettivamente disposta,

ma condizionata al mancato dissenso individuale. E

parziale anche perché destinata a operare solo in caso

di adesione tramite conferimento del t.f.r.: non, per

esempio, in caso di adesione a una forma pensionistica complementare, da parte di un lavoratore che abbia a suo tempo optato per il « mantenimento » del

t.f.r. e non intenda revocare tale scelta.

( 45 ) V. Tursi, Autonomia contrattuale e contratto

collettivo di lavoro, Torino, 1996, p. 27 ss., p. 121 ss.,

e passim.

543

al tema delle fonti istitutive della previdenza

complementare: nella nuova disciplina della

materia, infatti, si riscontrano chiari indizi del

pregiudizio eteronomo sopra evocato.

6. – Senza pretesa di approfondire in questa

sede la tematica ( 46 ), ci limitiamo a evidenziare i

numerosi punti in cui quel pregiudizio è emerso, oppure ha, comunque, condizionato il dibattito de iure condendo, candidandosi conseguentemente a condizionare anche quello che

seguirà in sede interpretativa.

Conviene menzionare per primo, il punto più

strettamente collegato alla questione da ultimo

affrontata, della devoluzione tacita del t.f.r.

È da apprezzare la scelta legislativa di prevedere la devoluzione tacita del t.f.r. alla forma

pensionistica collettiva prevista dagli accordi o

contratti collettivi, anche territoriali, restando

così fedele all’impostazione dell’« Intesa Comune » tra le parti sociali del 17 febbraio 2005,

senza cedere all’impostazione favorevole a porre sullo stesso piano tutte le forme pensionistiche previste dall’art. 1, comma 2o, lett. e), n. 2,

l.d., in nome di un malinteso principio di libera

concorrenza tra tutte le forme pensionistiche

complementari.

È bene, intanto, chiarire che non si è trattato

di un cedimento al favor per la previdenza complementare di genesi collettivo-sindacale: si è

trattato semplicemente di rispettare l’autonomia negoziale di cui è espressione la fonte istitutiva collettiva applicabile al rapporto di lavoro,

per un verso, evitando di subordinarla a fonti

eteronome ( 47 ), e per l’altro, prendendo atto

che analogo meccanismo non potrebbe nemmeno logicamente concepirsi con riferimento alle

forme pensionistiche individuali, strutturalmente prive di canali di collegamento di stampo

rappresentativo con i destinatari della previdenza complementare.

È coerente con la scelta a favore dell’autonomia, anche la precisazione – invero superflua –

che fà salva la eventuale previsione di un « diverso accordo aziendale ». Il legislatore però

( 46 ) V., da ult., Vianello, Previdenza complementare e autonomia collettiva, cit. V. Bollani, sub art. 3,

in questo Commentario.

( 47 ) Quali le leggi regionali contemplate dall’art. 3,

comma 1o, lett. d) del decreto: v. avanti.

544

d.lgs. 5 dicembre 2005, n. 252

trova il modo di complicare il problema, prevedendo che detto accordo aziendale possa disporre « la destinazione del t.f.r. a una forma

collettiva tra quelle previste all’articolo 1, comma 2o, lett. e), n. 2), della legge 23 agosto 2004,

n. 243 » ( 48 ).

La norma è problematica, non solo sotto il

profilo della dubbia efficacia soggettiva di tale

accordo (v. avanti), ma anche e soprattutto perché è in contraddizione con la previsione immediatamente successiva (n. 2), ove si stabilisce

che « in caso di presenza di più forme pensionistiche di cui al n. 1), il t.f.r. maturando è trasferito » (sempre « salvo diverso accordo aziendale »), « a quella alla quale abbia aderito il maggior numero di lavoratori dell’azienda ». La

contraddizione sta nel fatto che nel n. 1) si prevede che l’accordo aziendale possa derogare alla fonte istitutiva collettiva di livello superiore, o

comunque anteriore (prevedendo il conferimento del t.f.r. a una delle altre forme pensionistiche complementari contemplate dalla legge

delega), mentre nel n. 2) si pongono su un piede

di parità tutte le forme pensionistiche complementari di cui alla legge delega, e si individua,

come criterio di scelta, il sorprendente e problematico criterio del maggior numero di aderenti.

A siffatta barocca architettura, il legislatore è

stato indotto, appunto, dalla tendenza a concepire l’autonomia collettiva in termini non negoziali ma normativo-eteronomi, e, conseguentemente, il meccanismo del(l’adesione tramite) tacito conferimento (del t.f.r.) in termini, ancora

una volta, di applicazione di una fonte normativa, che prescinde dalla sussistenza di canali negoziali di collegamento alla volontà individuale.

Se avesse altrimenti ragionato, il legislatore

avrebbe semplicemente constatato che il t.f.r.

« inoptato » del lavoratore « silente » va conferito alla forma pensionistica istituita dalla fonte

negoziale che, in virtù di un meccanismo di

stampo rappresentativo, ha disposto l’adesione

del lavoratore medesimo, sia pure condizionandola sospensivamente alla mancata manifestazione del dissenso di quest’ultimo.

Così come, in caso di concorso-conflitto tra

una pluralità di fonti collettive, avrebbe constatato che nulla di nuovo tale problematica pre-

( 48 ) Così l’art. 8, comma 7o, lett. b), n. 1) del decreto.

senta rispetto all’ordinaria casistica del concorso-conflitto tra contratti collettivi (di uguale o

diverso livello) ( 49 ).

Nessun problema, infine, avrebbe posto la

eventuale presenza, tra tali fondi, di quelli « regionali ». Ma ciò evoca un ulteriore punto di

emersione della linea che qui si sta stigmatizzando, che merita una distinta riflessione.

Nella disposizione in tema di fonti istitutive si

riscontra, infatti, un singolare affastellamento,

in un unico elenco, di fonti istitutive in senso

proprio (quali i contratti collettivi, gli accordi

tra lavoratori, i regolamenti di enti o aziende ( 50 )), e di soggetti giuridici, privati ( 51 ) o

pubblici ( 52 ), che evidentemente fonti non sono.

Ammesso, poi, che il legislatore, quando menziona, poniamo, « le regioni » tra le « fonti istitutive », voglia alludere alle leggi regionali, c’è

allora da stigmatizzare la sua assenza di imbarazzo nell’assimilare fenomeni così diversi come, da un lato, gli atti d’autonomia negoziale,

collettiva o individuale, istitutivi di forme pensionistiche complementari collettive o individuali, e un atto normativo quale la legge regionale o il diverso provvedimento pubblicistico

col quale le regioni riterranno di dare seguito alla previsione legislativa.

Peraltro, il legislatore (ma, in questo caso, più

quello delegante che quello delegato) mostra

anche di ritenere che l’attribuzione alle regioni

di competenze legislative concorrenti con quelle dello Stato, in materia di « previdenza complementare e integrativa », operata dal nuovo

art. 117 della Costituzione « federalista » ( 53 ),

( 49 ) Bollani, sub art. 3, cit.; Ferrante, sub art. 8,

comma 7o, cit.

( 50 ) V., nell’art. 3, comma 1o, le lett. a), b), c) e f).

( 51 ) Come gli enti privati gestori di previdenza obbligatoria, di cui ai dd.llgs. n. 509/94 e n. 103/96; e,

con salto logico-sistematico, i soggetti finanziari abilitati alla istituzione, mediante delibera costitutiva di

un « patrimonio autonomo e separato » (che dunque

è, questa sì, la « fonte istitutiva »), di forme pensionistiche complementari individuali. V. le lett. g), h), i)

dell’art. 3, comma 1o.

( 52 ) Si tratta niente meno che delle « regioni », le

quali « disciplinano il funzionamento » delle « forme

pensionistiche complementari » da esse presumibilmente istituende, « con legge regionale ».

( 53 ) V. F. Carinci, Aspetti problematici e prospettive de iure condendo, in La previdenza complementare, cit., p. XXV ss.

La nuova disciplina della previdenza complementare

implichi una sorta di competenza all’istituzione,

anziché alla regolazione normativa, della forme

pensionistiche complementari.

Questo « equivoco della regionalizzazione »

della previdenza complementare, andrebbe respinto constatandosi, per un verso, l’assenza di

deleghe legislative in tema di riforma dell’assetto delle fonti istitutive della previdenza complementare, e per l’altro, che nella disposizione delegata non si legge (nonostante l’inclusione nell’articolo dedicato alle fonti istitutive) una attribuzione di competenze istitutive, ma solo di

competenze regolative: si stabilisce, infatti, che

« le regioni... disciplinano il funzionamento di

tali forme pensionistiche complementari con

legge regionale nel rispetto della normativa nazionale in materia » ( 54 ); ma nulla si dice quanto

a modalità istitutive e costitutive di tali forme

pensionistiche. Sicché non sarebbe affatto peregrina, sul piano teorico, e sarebbe certamente

saggia sul piano pratico, la tesi secondo cui le

regioni potranno utilizzare, per l’istituzione di

tali fondi regionali, nulla più che gli strumenti

negoziali deputati alla creazione di forme collettive o individuali: per esempio, promuovendo

fondi negoziali, o partecipando ai soggetti istitutori di fondi aperti.

Né contraddice tale assunto l’istituzione, prevista direttamente dall’art. 9 del decreto ( 55 ), di

una « forma pensionistica complementare residuale presso l’INPS »: un fondo di default cui

vanno devolute le quote di t.f.r. maturando da

conferirsi tacitamente, nell’ipotesi in cui non

abbia potuto operare il tacito conferimento né a

fondi pensione istituiti da contratti collettivi, né

a fondi pensione aperti ad adesione collettiva,

né a fondi « regionali » ( 56 ). È vero, infatti, che

si prevede, in proposito, una modalità istitutiva

sicuramente non negoziale e pubblicistica; ma è

( 54 ) Quid, tra l’altro, ove si ritenesse che l’assetto

delle fonti istitutive, oltre ad essere materia estranea

alla delega, è anche afferente ai « principi fondamentali » della previdenza complementare, attratta pertanto nelle competenze statali esclusive?

( 55 ) V. pure l’art. 1, comma 765o, della l. n.

296/06, attuato dal decreto del Ministro del lavoro,

di concerto col Ministro dell’economia e delle finanze, del 30 gennaio 2007, che ha concretamente istituito e disciplinato, per quanto di competenza, FONDINPS.

( 56 ) Per esempio, a causa dell’inesistenza o inope-

545

anche vero che FONDINPS, nonostante la disposta applicazione « integrale » delle disposizioni del decreto, è un fondo largamente extrasistemico, di carattere eccezionale, con innegabili peculiarità anche operative, come dimostra

anche l’esclusione dall’elenco delle fonti istitutive (e dei soggetti) contenuto nell’art. 3 del decreto ( 57 ).

ratività di tali fondi, o di previsioni negoziali idonee a

rendere operativo il meccanismo del conferimento

tacito.

( 57 ) V., sul punto, Garcea, sub art. 9, in questo

Commentario. In verità, avevamo prospettato una diversa lettura della delega di cui all’art. 1, comma 2o,

lett. e), n. 7), l.d.: che, cioè, si prevedesse la costituzione di un fondo di previdenza obbligatoria integrativa, cui devolvere non semplicemente le quote di

t.f.r. « inoptate », ma quelle che il lavoratore avesse

espressamente deciso di non devolvere alla previdenza complementare, determinandosi, così, la necessitata « previdenzializzazione » del t.f.r. (v. Tursi, La

terza riforma, cit., p. 535, nt. 51): il che risultava compatibile con la lettera della norma, che alludeva a

« forme pensionistiche » costituite presso « enti di

previdenza obbligatoria », non qualificate come

« complementari ». Ciò avrebbe avvicinato il sistema

italiano a quello britannico, ove, appunto, opera un

regime di obbligatorietà della previdenza complementare, con possibilità, per il singolo, di optare (opting out) per l’adesione, anziché (o anche in aggiunta:

contracted in) allo schema pubblico della State Second

Pension (S2P), ad un fondo aziendale o ad un piano

pensionistico personale. V. Vianello, I fondi pensione nelle esperienze nazionali europee, in La previdenza

complementare, cit., pp. 181 ss. E tuttavia, a ben vedere, la prospettiva da noi evocata emerge in filigrana

dalla successiva istituzione del « fondo-tesoreria » di

cui al comma 755o dell’articolo unico della l. n. 296/

06: se è vero, infatti, che detto fondo è ben lungi, nella configurazione attuale, dal costituire una forma

pensionistica complementare, è anche vero che il

comma 760o del medesimo articolo unico della legge

finanziaria per il 2007 preannuncia, con tono vagamente minaccioso, la « costituzione di una eventuale

apposita gestione INPS, alimentata con il t.f.r., dei

trattamenti aggiuntivi a quelli della pensione obbligatoria definendo un apposito fondo di riserva ». La via

italiana alla definitiva previdenzializzazione del t.f.r.

è, così, già virtualmente tracciata: tutto dipenderà –

precisa il predetto comma 760o – da quanto attesteranno « i dati relativi alla costituzione e ai rendimenti

delle forme pensionistiche complementari di cui all’articolo 3 del d.lgs. n. 252/05 », nonché dalla « consistenza finanziaria e le modalità di utilizzo del Fondo di cui al comma 755o ».

546

d.lgs. 5 dicembre 2005, n. 252

Sempre con riferimento alla disciplina delle

fonti istitutive, il basic misunderstatement nei

confronti dell’autonomia collettiva emerge anche nella precisazione, operata con riferimento

ai « contratti collettivi aziendali », che la loro efficacia di fonti istitutive operi « limitatamente ...

anche ai soli soggetti o lavoratori firmatari degli

stessi ».

Questo inciso si fonda, a nostro avviso, su una

errata ricostruzione dell’efficacia del contratto

collettivo (anche) aziendale: esso presuppone,

infatti, che detto contratto goda istituzionalmente di efficacia erga omnes, quando invece la

sua normale applicazione di fatto a tutti i dipendenti del datore di lavoro si spiega iure communi con la normale portata migliorativa delle condizioni di lavoro, che induce i lavoratori ad accettarlo o a chiederne l’applicazione anche se

non affiliati ai sindacati stipulanti.

Ne discendono due equivoci.

Il primo equivoco sollevato (o meglio presupposto) dall’inciso di cui all’art. 3, comma 1o,

lett. a) del decreto, è che non v’è alcun bisogno

di riconoscere ai lavoratori eventualmente dissenzienti – che, beninteso, non siano vincolati al

contratto in virtù di affiliazione sindacale o rinvio (espresso o tacito) alla disciplina collettiva –,

una facoltà di opting out che il diritto comune

vigente non gli nega; il secondo, è che il problema immaginato dal legislatore, in realtà, non si

pone nemmeno in astratto, perché l’istituzione

di un fondo pensione attribuisce un diritto (di

aderire al fondo pensione), non un obbligo o un

vincolo.

Come tutti gli equivoci, poi, nemmeno questo

manca di produrre un effetto « perverso », consistente in una contraddizione sistemica con

un’altra previsione del decreto: quella dell’art.

8, comma 7o, che, nel disciplinare la modalità

tacita di conferimento del t.f.r., rimette ad un

« accordo aziendale » la possibilità di disporre

la destinazione del t.f.r. a una forma pensionistica collettiva diversa da quella negoziale operante in azienda, e da individuarsi tra quelle previste dall’art. 1, comma 2o, lett. e), n. 2) della legge delega. Qui si postula, al contrario, un’efficacia dell’accordo aziendale non già limitata ai soli

soggetti (o lavoratori) firmatari dell’accordo

medesimo (come previsto dall’art. 3, comma 1o,

lett. a), bensì estesa a tutti i lavoratori: proprio

per questa ragione, infatti, il datore di lavoro ha

l’onere di notificare l’accordo derogatorio ai la-

voratori, « in modo diretto e personale ». Ma

non si vede quale coerenza vi sia nel riconoscere

(iure communi) l’efficacia soggettivamente limitata dell’accordo aziendale istitutivo di un fondo pensione, e attribuire invece (in deroga al diritto comune dell’autonomia collettiva) efficacia

erga omnes all’accordo aziendale che deroga al

primo, destinando il t.f.r. a una forma pensionistica collettiva diversa da quella negoziale operante in azienda.

7. – Infine, la linea in parola emerge con riferimento a uno dei punti più caldi della riforma:

quello della cd. « portabilità » del contributo

contrattualmente imposto al datore di lavoro, in

caso di adesione o trasferimento a una forma individuale.

Accogliendo, ancora una volta, l’impostazione dell’« avviso comune » del luglio 2005 ( 58 ), il

legislatore delegato ha declinato il diritto alla

« portabilità » del contributo datoriale in termini di stretto condizionamento al volere della

fonte istitutiva collettiva: esso opera, infatti, solo « nei limiti e secondo le modalità stabilite dai

predetti contratti o accordi ». Così disponendo,

il legislatore delegato si è dimostrato più avveduto del delegante, avendo riconosciuto che

l’attribuzione all’autonomia collettiva del potere di allocare secondo le proprie preferenze e

convenienze le risorse contrattate con la parte

datoriale, lungi dal costituire un odioso privilegio anticoncorrenziale, null’altro è che un portato naturale (anzi, l’ubi consistam) della libertà

negoziale, garantita anche costituzionalmente

sub specie di libertà sindacale. Al contrario,

l’imposizione della libera circolazione del diritto al contributo, sradicato dalla sua fonte istitutiva, avrebbe implicato la riduzione della contrattazione collettiva a mera fattispecie di un effetto normativo, imputato ad essa direttamente

dalla legge.

I dubbi di legittimità costituzionale per eccesso di delega, che pure si pongono con riferi( 58 ) Impostazione che era stata, invece, sorprendentemente rovesciata nel Consiglio dei Ministri del

6 ottobre 2005, provocando il rinvio di 1 mese del varo del decreto. Su questa vicenda, v. il dibattito ospitato da La voce.info con articoli di Ichino e Tursi, e

interventi, tra gli altri, di Ferrante e Squeglia (in

www.lavoce.info, sezione « pensioni », articoli del 6

ottobre e del 7 novembre 2005).

La nuova disciplina della previdenza complementare

mento all’incondizionato disposto della l.d.,

possono poi forse ritenersi superati alla luce

della considerazione che tanto il decreto, quanto la stessa l.d., riferiscono la portabilità – quanto meno nell’ipotesi dell’adesione tramite conferimento del t.f.r. – al « contributo » cui il lavoratore abbia « diritto » ( 59 ): il che potrebbe

suggerire che la portabilità era destinata a operare solo in presenza di un « diritto » al contributo, che può considerarsi esistente solo se attribuito dalla fonte istitutiva, e alle condizioni

da questa stabilite ( 60 ).

Si pone tuttavia, a nostro avviso, qualche problema ulteriore con riferimento alla modalità

operativa della « portabilità » in caso di trasferimento e, ancor più, in caso di adesione a una

forma pensionistica complementare individuale.

Con riferimento alla fattispecie del trasferimento ad altra forma pensionistica complementare della posizione maturata, si deve registrare

l’omessa considerazione del trasferimento conseguente al venir meno dei requisiti di partecipazione (art. 14, comma 2o, lett. a) ( 61 ): ciò è un

effetto dell’analoga omissione della l.d., a suo

tempo da noi evidenziata ( 62 ); e ci pare lacuna

superabile solo in via analogica ( 63 ).

La disciplina delle forme pensionistiche complementari individuali solleva invece un problema ancora diverso, e a nostro avviso più delicato ( 64 ): l’omesso condizionamento, in questo caso, del diritto alla portabilità del contributo datoriale, ai « limiti » e alle « modalità stabilite dai

contratti... collettivi » ( 65 ).

( 59 ) V. l’art. 1, comma 2o, lett. e), n. 3) della l.d., e

l’art. 8, comma 10o del decreto.

( 60 ) Sulla questione, v. Pallini, sub art. 14, cit.

( 61 ) Il decreto si preoccupa di disciplinare, con

l’art. 14, comma 6o, il diritto alla portabilità, solo con

riferimento all’ipotesi del trasferimento « libero ».

( 62 ) Tursi, La terza riforma, cit., p. 540.

( 63 ) Estendendo, cioè, per analogia la norma delegante anche all’ipotesi omessa, e così legittimando la

corrispondente estensione analogica della norma delegata.

( 64 ) Meno pessimista, sul punto, la valutazione di

Pallini, sub art. 14 e sub artt. 12-13, in questo Commentario.

( 65 ) Nessun riferimento a tali limiti e modalità è infatti contenuto negli artt. 12, comma 1o, e 13, comma

4o. Per chiarezza, esplicitiamo l’ipotesi controversa

che potrebbe verificarsi: quella del lavoratore che abbia a suo tempo optato per il mantenimento del t.f.r.,

547

Non ci sembra scontato che si possa sanare

l’omissione facendo riferimento, anche in questo caso, alla previsione della l.d., secondo cui la

portabilità opera con riferimento al contributo

datoriale cui « il lavoratore abbia diritto » ( 66 ),

perché in questo caso non si tratterebbe di giustificare la positiva previsione, da parte del legislatore delegato, di un condizionamento non

espressamente previsto dalla legge delega, onde

escluderne l’illegittimità costituzionale per eccesso di delega, ma di utilizzare direttamente la

previsione della legge delega per estendere il

condizionamento anche ad una ipotesi non prevista, e anzi diversamente disciplinata, dal decreto; naturalmente, con le immancabili conseguenze di illegittimità costituzionale per irragionevole disparità di trattamento tra situazioni

analoghe, che ne deriverebbero ( 67 ).

8. – Anche nella disciplina delle prestazioni

(intese in senso ampio) si rinvengono tracce di

un apparente favore per la libertà individuale,

da conciliare, peraltro, con la già segnalata restrizione dei requisiti pensionistici in termini di

accentuata funzionalizzazione rispetto alle prestazioni di base ( 68 ).

Si è già detto dell’allentamento dei vincoli alla

prestazione in capitale ( 69 ).

Una importante novità è costituita, però, anche dalla previsione ( 70 ) del diritto al pensionamento complementare anticipato (rispetto ai requisiti ordinari), in caso di « cessazione dell’attività lavorativa che comporti l’inoccupazione

per un periodo di tempo superiore a 48 mesi »:

e che, dopo avere successivamente revocato tale scelta (come ammesso dall’art. 8, comma 7o, lett. a), 2o

periodo del decreto), decida di aderire a una forma

pensionistica complementare individuale. Non operando in questo caso la previsione di cui all’art. 8,

comma 10o – che è riferita all’ipotesi del conferimento tacito –, parrebbe operare, ai sensi dell’art. 12,

comma 1o, 2o periodo, e dell’art. 13, comma 4o, 2o

periodo, un regime di portabilità non condizionata a

« limiti » e modalità » imposte dalla contrattazione

collettiva!

( 66 ) Così invece, perentoriamente, Pallini, sub

art. 14, cit.

( 67 ) V. ancora, e questa volta del tutto condivisibilmente, Pallini, ibidem.

( 68 ) V. sopra, par. 3.

( 69 ) V. sopra, par. 3.

( 70 ) Di cui all’art. 11, comma 4o.

548

d.lgs. 5 dicembre 2005, n. 252

una previsione, peraltro, non priva di asperità

interpretative e di lacune ( 71 ).

Da non confondere con la nuova ipotesi del

pensionamento anticipato, è poi quella della

« anticipazione della posizione individuale maturata ».

Si tratta, in questo caso, della rimodulazione

di una figura già prevista dalla normativa previgente ( 72 ): una rimodulazione che si realizza, ancora una volta, nel segno di una complessivamente maggiore liberalità, sia rispetto al d.lgs.

n. 124/93 ( 73 ), sia, e soprattutto, rispetto a quella del t.f.r. ( 74 ).

( 71 ) Va segnalata, in particolare, l’omessa considerazione dell’ipotesi della « invalidità permanente che

comporti la riduzione della capacità di lavoro a meno

di un terzo », contemplata dall’art. 14, comma 2o,

lett. c), unitamente a quella di cui all’art. 11, comma

4o, come ipotesi di riscatto totale: riscatto tuttavia

inoperante nel quinquennio precedente la maturazione dei requisiti per il pensionamento, applicandosi,

in tal caso, proprio la previsione di cui all’art. 11,

comma 4o. L’imperfetto coordinamento tra le due

previsioni è risolvibile in via interpretativa, estendendo all’ipotesi dell’invalidità qualificata, il diritto al

pensionamento anticipato: v. Tozzoli, sub art. 11;

Pallini, sub art. 14.

( 72 ) Art. 7, comma 4o, del d.lgs. n. 124/93, su cui

v. le nostre considerazioni in Tursi, La previdenza

complementare nel sistema italiano di sicurezza sociale, Milano, 2001, p. 68 ss.

( 73 ) Per la causale « sanitaria » (invero qualificata

dalla ricorrenza di « gravissime situazioni » relative

agli stretti congiunti), mentre, da un lato, si pone il limite del 75% del montante accumulato, per l’altro

non è più richiesto un requisito di anzianità minima.

La restrizione quantitativa relativa alle altre causali

previste dall’art. 7, comma 4o del d.lgs. n. 124/93, è,

d’altro canto, compensata dalla previsione di una

causale sostanzialmente libera (« ulteriori esigenze

degli aderenti »), rimessa alla determinazione delle

fonti istitutive, nel limite del 30% del montante accumulato: v. Tozzoli, sub art. 11, cit. Per le causali « titolate », poi, vale il più favorevole regime fiscale introdotto dalla nuova normativa: v. Marchetti, sub

art. 11, comma 7o del decreto.

( 74 ) V. ancora Tozzoli, sub art. 11, cit.; Bonardi,

sub art. 1, cit. È da segnalare, anche a proposito di

questo istituto, l’ennesima dimenticanza del legislatore: non si trova traccia, nell’art. 11, comma 7o del decreto, della possibilità di conseguire un’anticipazione

della posizione maturata, per le spese da sostenere

durante i periodi di fruizione dei congedi formativi,

di cui agli artt. 5 e 6 della l. n. 53/00: possibilità che

l’art. 7, comma 2o di quella legge rimette agli « statuti

Le pur legittime perplessità che le segnalate

aperture suscitano in considerazione del possibile pregiudizio che esse implicherebbero nei

confronti della finalità previdenziale – e quindi

dell’effettività della tutela pensionistica complementare ( 75 ) –, non tengono adeguatamente

conto, a nostro avviso, del contesto storico e

istituzionale in cui è destinato a realizzarsi il decollo della previdenza complementare in Italia.

In questo contesto, gioca un ruolo imprescindibile la presenza di un istituto – il t.f.r. – che ha

costituito e costituisce, di per sé, una delle ragioni del mancato decollo della previdenza

complementare; ma che, nel contempo, costituisce una opportunità – un « cancello istituzionale », è stato efficacemente detto – per agevolare la creazione di un « funded pillar » che affianchi il pilastro a ripartizione ( 76 ).

Orbene, la presenza di un cancello è condizione necessaria, ma non sufficiente per entrare

– sia pure come ospite invitato e non come predatore – nella cittadella della previdenza a ripartizione: this gate must be actually opened ( 77 ).

Le apparenti concessioni all’autonomia individuale e alla logica del mercato finanziario ( 78 ),

che si sono passate in rassegna, allora, devono

leggersi (quanto meno anche) alla luce della necessità di « forzare il cancello del t.f.r. ».

Fuor di metafora, non era pensabile che si potesse allestire un programma di rilancio della

delle forme pensionistiche complementari ». Pur

considerando che la previsione in parola non è stata

espressamente abrogata dal comma 8o dell’art. 21

(che abroga, invece, il d.lgs. n. 124/93), resta la difficoltà di applicazione, derivante dal differenziato regime fiscale introdotto dal d.lgs. n. 252/05 in funzione

delle diverse causali di anticipazione. Ciò potrebbe

addirittura indurre a prospettare una abrogazione tacita per incompatibilità con la disciplina sopravvenuta.

( 75 ) V. sopra, par. 3.

( 76 ) V. Ferrera e Jessoula, Italy: a Narrow Gate

for Path-Shift, in Immergut, Anderson e Schulze

(eds.), The Handbook of West European Pension Politics, Oxford, 2007, p. 396 ss., spec. p. 441 ss.

( 77 ) Ferrera e Jessoula, Italy: a Narrow Gate,

cit., p. 449.

( 78 ) Sulle quali v., con accenti molto critici, Pessi,

La previdenza complementare tra funzione costituzionale e concorrenza, in Mass. giur. lav., 2005, p. 484 ss.,

in dialogo con Persiani, La previdenza complementare tra iniziativa sindacale, cit.

La nuova disciplina della previdenza complementare

previdenza complementare, largamente fondato

sulla devoluzione semi-automatica del t.f.r., senza rendere la previdenza complementare almeno altrettanto allettante, per i lavoratori ( 79 ), del

t.f.r.; almeno altrettanto capace, per esempio, di

svolgere funzioni anche diverse da quelle strettamente pensionistiche, e assimilabili a quelle di

un « ammortizzatore sociale » improprio » ( 80 ).

È in questa chiave che si spiegano, del resto,

anche altri interventi di riforma, talvolta di sapore ingenuamente dirigistico, quali l’imposizione, alle forme pensionistiche complementari

che si candidino a essere « tacite » destinatarie

del t.f.r., dell’obbligo di investire i relativi accantonamenti « nella linea a contenuto più prudenziale », garantendo nel contempo « la restituzione del capitale e rendimenti comparabili...

al tasso di rivalutazione del t.f.r. »; ovvero la

previsione di « linee di investimento che consentano di garantire rendimenti comparabili al

tasso di rivalutazione del t.f.r. » ( 81 ).

9. – Che questa – la preoccupazione, cioè, di

rendere la previdenza complementare concorrenziale rispetto al t.f.r. – sia una delle ragioni

principali dell’allentamento dei vincoli alla libertà individuale, è confermato da quella che,

altrimenti, dovrebbe considerarsi come una

contraddizione sistematica all’interno della riforma: il rafforzamento del nesso funzionale tra

requisiti e tipologia delle prestazioni complementari, e quelle di base.

Ciò si registra non solo – come s’è già osservato – con riferimento alla disciplina dei requisiti

delle prestazioni, ma in maniera forse ancor più

evidente, nel ridisegno delle opzioni spettanti al

lavoratore in caso di cessazione dei requisiti di

( 79 ) Senza trascurare i datori di lavoro, per i quali

si è reso necessario predisporre un pacchetto di « misure compensative » della mancata disponibilità di

quel capitale a buon mercato costituito dall’accantonamento del t.f.r. Sull’art. 10, v. i commenti di Frignati e Garcea, in questo Commentario.

( 80 ) Ma proprio questo dato, dovrebbe alleggerire

le preoccupazioni di chi lamenta un vincolo ingiustificato alla destinazione previdenziale del risparmio

dei lavoratori. V., sul punto, Bonardi, sub art. 1, cit.

( 81 ) Art. 8, comma 9o, e art. 6, comma 8o, lett. a),

del decreto. V. Corti, sub artt. 6 e 7, in questo Commentario, par. 4.2.1.

549

partecipazione alle forme pensionistiche complementari.

La nuova disciplina dei riscatti e dei trasferimenti nelle ipotesi in cui « vengano meno i requisiti di partecipazione », infatti, registra un

complessivo arretramento, sotto il profilo della

libertà individuale, rispetto a quella contenuta

nell’art. 10 del d.lgs. n. 124/93.

Innanzi tutto, la possibilità di domandare il

riscatto della posizione maturata è adesso limitata a due gruppi di casi tipicizzati, in uno solo

dei quali, peraltro, è ammesso il riscatto totale:

si tratta delle medesime ipotesi in cui è ammesso il pensionamento anticipato, fungendo il limite temporale del quinquennio di distanza dalla maturazione del requisito pensionistico, da

spartiacque tra i due istituti ( 82 ).

Nelle diverse ipotesi, invece, di disoccupazione di durata compresa tra 12 e 48 mesi, o di collocazione in mobilità o cassa integrazione guadagni ( 83 ), il riscatto è ammesso solo nella misura massima del 50%.

La possibilità di domandare il (o meglio, la

possibilità che le fonti istitutive e costitutive

prevedano ipotesi di) riscatto (totale o parziale)

anche al di fuori delle ipotesi tipicizzate, tuttavia, pare fatta salva da una previsione di portata

apparentemente solo fiscale, e che finisce, invece, per assumere un significato sistematico di

tutto rilievo: quella del comma 5o dell’art. 14,

dove si riserva un trattamento meno favorevole

all’ipotesi del « riscatto per cause diverse da

quelle di cui ai commi 2o e 3o » ( 84 ).

In secondo luogo, la modalità stessa di fruizione del diritto in parola risulta essere fortemente

disincentivante, ai limiti dell’impraticabilità, oltre che dell’irragionevolezza: ché il diritto al riscatto pare assoggettato, nei casi di disoccupazione, a una condicio iuris che ne ritarda (oltre a

renderne incerta) la fruizione in misura francamente incompatibile con la funzione di ammortizzatore sociale affidatale dal legislatore ( 85 ).

Infine, la facoltà di domandare il trasferimen( 82 ) V. sopra, par. 8.

( 83 ) Si noti, peraltro, che la collocazione in CIG

non comporta, di per sé, la cessazione dei requisiti di

partecipazione alla forma pensionistica.

( 84 ) V. Pallini, sub art. 14; Ruggiero, sub art. 14,

comma 5o.

( 85 ) Analogo rilievo svolge Tozzoli, sub art. 11, in

relazione al pensionamento complementare anticipato.

550

d.lgs. 5 dicembre 2005, n. 252

to ad altra forma pensionistica, che dovrebbe

offrire tutela in tutti i casi in cui il lavoratore

perda i requisiti di partecipazione alla forma

pensionistica per una causa diversa da quelle

che danno luogo al riscatto, non sembra coprire

tutti i casi possibili. Essa infatti opera solo nel

caso che il lavoratore « acceda » a una « nuova

attività » ( 86 ): parrebbe, cioè, letteralmente non

più contemplata l’ipotesi generale di cui al combinato disposto dell’art. 10, comma 1o, lett. b) e

dell’art. 9, comma 2o, del d.lgs. n. 124/93.

Anche in questo caso, forse con un certo ottimismo, si auspica una interpretazione logico-sistematica, o più probabilmente un’integrazione

analogica della disposizione lacunosa, anche per

escludere censure di costituzionalità per irragionevole disparità di trattamento ( 87 ).

10. – Un cenno, infine, alla dimensione « comunitaria » del decreto in commento, che, come s’è detto nella « presentazione », non ha potuto, se non in parte, formare oggetto di adeguata considerazione in questo commentario.

In verità, a questo aspetto della materia non

era dedicata alcuna attenzione nella legge delega. Esso vi ha fatto irruzione, in extremis, a seguito della l. n. 29/06 (« legge comunitaria

2005 »), il cui art. 18 ha conferito la delega per

il recepimento della dir. 2003/41/CE ( 88 ).

Non v’è traccia peraltro, in tutto ciò, della dir.

98/49/CE, sulla salvaguardia dei diritti a pen-

( 86 ) Art. 14, comma 2o, lett. a).

( 87 ) V. Pallini, sub art. 14, cit. Un altro delicato

problema pone poi il mancato coordinamento con

l’art. 8, comma 7o: quid in caso di riscatto totale e successiva riassunzione? Alla lettera, parrebbe non operare, in tal caso, il meccanismo di cui all’art. 8, comma

7o, lett. a) e b), che fà decorrere il termine semestrale

« dalla data di prima assunzione ». V., sul punto, Pallini, sub art. 14; Ferrante, sub art. 8, citt.

( 88 ) Ciò ha avuto attuazione mediante l’introduzione, nel corpo della l. n. 62/05 (« legge comunitaria

2005 »), di un apposito articolo (il 29 bis), che concedeva, per il recepimento, un termine di 18 mesi decorrenti dalla data di entrata in vigore, non già della legge

in cui la norma era stata inserita, bensì « della presente

disposizione »: disposizione che, facendo legislativamente corpo con la l. n. 29/06, è entrata in vigore il 23

febbraio 2006. Il decreto attuativo, come s’è anticipato nella « presentazione », è stato alfine emanato: si tratta del d.lgs. n. 28/07, sul quale ci si riserva di intervenire in maniera analitica in un successivo commento.

sione complementare dei lavoratori subordinati

e dei lavoratori autonomi che si spostano all’interno della Comunità Europea » ( 89 ), il cui termine per il recepimento, pure, è scaduto da

quasi 6 anni. Di ciò non v’è tuttavia da stupirsi,

se si considera che dalla relazione della Commissione sull’attuazione di tale direttiva si desume che l’Italia, in numerosa compagnia, ha ritenuto essere il proprio ordinamento interno già

sostanzialmente adeguato alle prescrizioni in tema di parità di trattamento in caso di mobilità

transfrontaliera, garanzia di pagamenti transfrontalieri, iscrizione transfrontaliera dei lavoratori distaccati, informazione degli iscritti ( 90 ),

contenute nella direttiva.

Nel caso della dir. 2003/41/CE, invece, a venire in rilievo non era il principio di libertà di

circolazione dei lavoratori, bensì i principi di libertà di stabilimento e di libera prestazione dei

servizi, in linea di continuità con il « quadro di

azione per i servizi finanziari », di cui alla Comunicazione della Commissione dell’11 maggio

1999 ( 91 ): in breve, veniva in rilievo direttamente la dimensione concorrenziale e finanziaria

della previdenza complementare.

Si trattava, in estrema sintesi, di assicurare

due ordini di obiettivi: da un lato, quello della

« vigilanza prudenziale » ( 92 ) sugli enti pensionistici aziendali o professionali; dall’altro, quello di consentire a tali enti una « attività transfrontaliera ».

Il primo macro-obiettivo si traduce, nel decreto, in una disciplina delle attività d’investimento contrassegnata, nel complesso, da maggiore libertà e da maggiore trasparenza ( 93 ).

( 89 ) Per un ampio commento a tale direttiva, v.

Sgroi, La trasferibilità della posizione previdenziale,

cit., p. 83 ss.

( 90 ) V. la « relazione della Commissione al Consiglio, al Parlamento Europeo, al Comitato Economico

e Sociale e al Comitato delle Regioni, sull’attuazione

della dir. 1998/49/CE » [COM (2006) 22 def.].

( 91 ) COM (1999) 232 def.: il Consiglio europeo di

Lisbona del 23 e 24 marzo 2000 ha fissato al 2005 il

termine per l’attuazione di detto piano.

( 92 ) Ispirata, cioè, dalla prudent man rule di matrice anglosassone.

( 93 ) V. i nuovi commi 5o bis, 5o ter e 5o quater dell’art. 6; la nuova lett. c bis aggiunta al comma 13o dell’art. 6; il periodo aggiunto al comma 3o dell’art. 6; i

nuovi commi 3o bis e 3 ter dell’art. 7; il nuovo art. 7

bis.

La nuova disciplina della previdenza complementare

Così, per un verso, si prevede che i limiti massimi d’investimento siano adesso solo « eventuali »,

« giustificati da un punto di vista prudenziale », e

non più vincolati a obiettivi di « finanziamento delle piccole e medie imprese e allo sviluppo locale »;

che la gestione diretta delle risorse sia ammessa,

previa autorizzazione della COVIP, « ove sussistano mezzi patrimoniali adeguati »; come pure si ammette l’erogazione diretta delle rendite, con larghezza ben maggiore rispetto a quanto previsto

dall’abrogato comma 4 dell’art. 6. Per l’altro, si fà

obbligo ai fondi pensione di documentare analiticamente e periodicamente obiettivi e criteri della propria politica di investimento, e darne informazione agli iscritti; di investire prevalentemente e normalmente su mercati regolamentati. Si dettano, infine, disposizioni più analitiche in materia

di garanzia di « mezzi patrimoniali adeguati », specie in caso di assunzione di rischi biometrici o di

rendimento minimo.

Quanto all’attività transfrontaliera, i nuovi

artt. 15 bis, 15 ter e 15 quater del decreto disegnano una sorta di mutuo riconoscimento della

libera operatività transfrontaliera dei fondi pensione, allestendo un complesso meccanismo che

prevede la reciproca possibilità, per i fondi stabiliti negli Stati membri, di « operare con riferimento ai datori di lavoro o ai lavoratori residenti » in un altro Stato membro, previa autorizzazione concessa dall’autorità competente dello

Stato membro di stabilimento. Una procedura

di scambio di informazioni tra le autorità competenti, garantisce la conoscenza da parte del

fondo pensione delle disposizioni in materia di

diritto di informazione degli iscritti, diritto della

sicurezza sociale e diritto del lavoro, vincolanti,

nello Stato in cui esso intende operare, per i

fondi transfrontalieri.

In particolare, per quanto riguarda i fondi

stabiliti in un Paese membro, autorizzati a operare in Italia, il decreto precisa che le disposizioni ad essi applicabili sono quelle in materia

di « destinatari, adesioni in forma collettiva, finanziamento, prestazioni, permanenza nella

forma pensionistica complementare, cessazione

dei requisiti di partecipazione, portabilità » (art.

15 ter, comma 4o); ferma restando la possibilità

di « individuare », tramite decreto ministeriale,

le eventuali altre disposizioni di diritto della sicurezza sociale e di diritto del lavoro », nonché

« i limiti agli investimenti che i fondi devono rispettare per la parte di attivi corrispondente alle

551

attività svolte sul territorio della Repubblica ».

I compiti tra le autorità di vigilanza sono così

compartiti: quella dello Stato di stabilimento,

autorizza l’attività transfrontaliera e vigila sul rispetto dei limiti agli investimenti previsti dalla

normativa dello Stato membro ospitante; quella

dello Stato ospitante, vigila sul rispetto delle disposizioni in materia di diritto di informazione

degli iscritti, diritto della sicurezza sociale e diritto del lavoro applicabili sul proprio territorio.

È prevista la sottoscrizione di appositi « protocolli » tra la COVIP e le altre sue omologhe

autorità degli Stati membri, per la regolamentazione della reciproca collaborazione e dei necessari scambi di informazione.

Per le forme pensionistiche complementari

con meno di 100 aderenti, infine, è prevista la

possibilità di escludere, con regolamento della

COVIP, l’applicazione di specifiche disposizioni del decreto o della normativa secondaria.

Anche alla luce degli importanti, e molto

« specialistici » compiti, che le disposizioni da

ultimo richiamate attribuiscono alla COVIP,

stupisce, una volta di più, la soppressione della

COVIP, prospettata nel d.d.l. sulla riforma delle authorities approvato dal Consiglio dei Ministri lo scorso 2 febbraio.

Ci sia consentito chiudere questa quasi telegrafico resoconto della « dimensione comunitaria » della riforma, con uno spunto di riflessione

che consegniamo ad approfondimenti futuri.

La logica che ispira la dir. 2003/41/CE è

quella di un mercato unico della previdenza

complementare, che non contempla la distinzione tra fondo pensione e soggetto gestore delle risorse: ciò spiega l’attribuzione ai fondi pensione della capacità di gestire direttamente le risorse finanziarie e di erogare direttamente le

rendite, alla sola condizione che il fondo sia dotato di « mezzi patrimoniali adeguati ».

Nel sistema del d.lgs. n. 124/93, invece, assumeva rilievo sistematico centrale il dualismo tra il fondo pensione – soggetto no profit di natura normalmente associativa – e il soggetto imprenditoriale

abilitato a gestire le risorse accumulate investendole nel mercato finanziario ( 94 ): ed era, a ben vedere, corollario di questo dualismo, il rapporto

( 94 ) V. Tursi, La previdenza complementare nel sistema italiano di sicurezza sociale, Milano, 2001, spec.

p. 311 ss., p. 391 ss.

552

d.lgs. 5 dicembre 2005, n. 252

non concorrenziale, ma di integrazione sussidiaria, tra fondi pensione « chiusi » ed aperti.

L’impressione è che il d.lgs. n. 252/05 sia rimasto, anche in questo caso, a metà del guado.

Vi è da chiedersi, per esempio, se abbia ancora senso veicolare il nuovo ruolo dei fondi pensione sulle gambe degli enti no profit (in specie,

l’associazione).

Più in generale, un supplemento di riflessione

sarebbe forse necessario, circa la problematicità

dell’innesto della logica comunitaria – largamente influenzata da esperienze di common law – nel

nostro sistema di previdenza complementare.

Armando Tursi

Art. 1.

(Ambito di applicazione e definizioni)

1. Il presente decreto legislativo disciplina le forme di previdenza per l’erogazione di trattamenti pensionistici complementari del sistema obbligatorio, ivi compresi quelli gestiti dagli enti di diritto privato di cui al D.Lgs. 30 giugno 1994, n. 509, e al D.Lgs. 10 febbraio 1996, n.

103, al fine di assicurare più elevati livelli di copertura previdenziale.

2. L’adesione alle forme pensionistiche complementari disciplinate dal presente decreto è libera e volontaria.

3. Ai fini del presente decreto s’intendono per:

a) « forme pensionistiche complementari collettive »: le forme di cui agli articoli 3, comma 1,

lettere da a) a h), e 12, che hanno ottenuto l’autorizzazione all’esercizio dell’attività da parte