ESERCIZI SULLE IMMOBILIZZAZIONI IMMATERIALI E FINANZIARIE

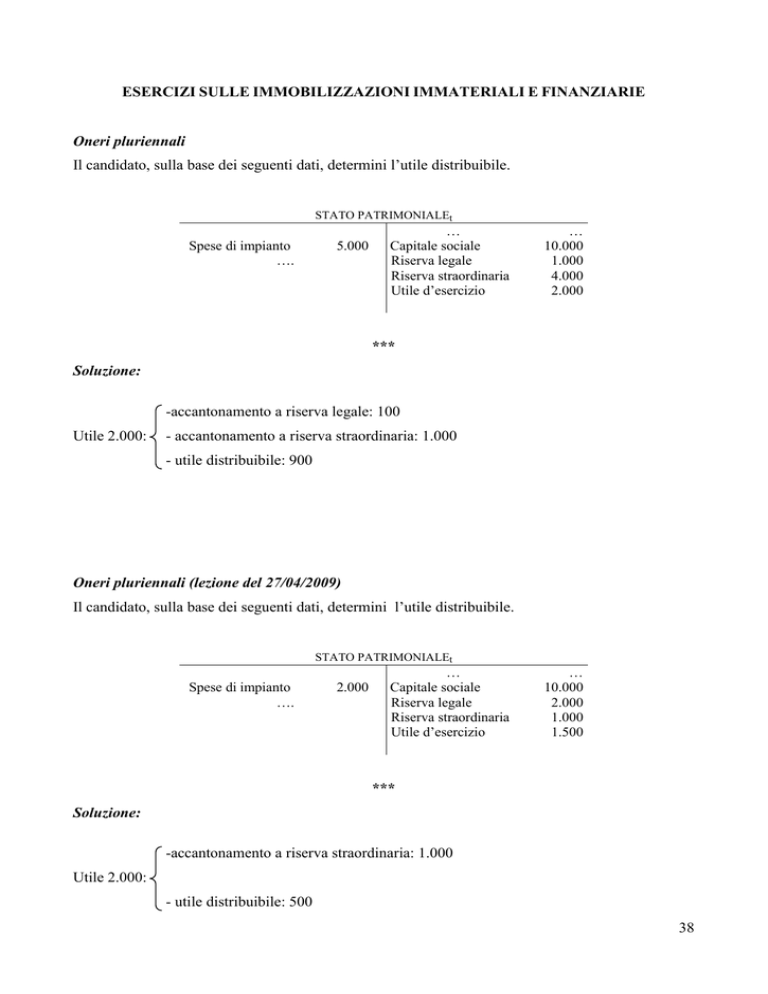

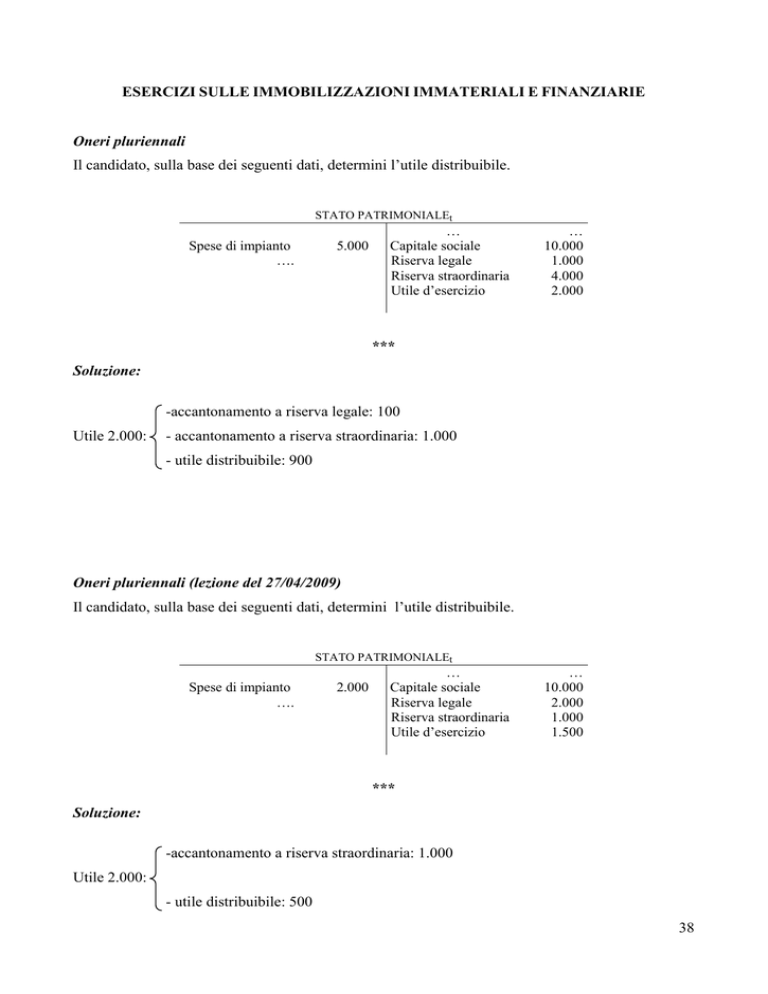

Oneri pluriennali

Il candidato, sulla base dei seguenti dati, determini l’utile distribuibile.

STATO PATRIMONIALEt

Spese di impianto

….

5.000

…

Capitale sociale

Riserva legale

Riserva straordinaria

Utile d’esercizio

…

10.000

1.000

4.000

2.000

***

Soluzione:

-accantonamento a riserva legale: 100

Utile 2.000:

- accantonamento a riserva straordinaria: 1.000

- utile distribuibile: 900

Oneri pluriennali (lezione del 27/04/2009)

Il candidato, sulla base dei seguenti dati, determini l’utile distribuibile.

STATO PATRIMONIALEt

Spese di impianto

….

2.000

…

Capitale sociale

Riserva legale

Riserva straordinaria

Utile d’esercizio

…

10.000

2.000

1.000

1.500

***

Soluzione:

-accantonamento a riserva straordinaria: 1.000

Utile 2.000:

- utile distribuibile: 500

38

Oneri pluriennali

Il candidato, sulla base dei seguenti dati, determini l’utile distribuibile.

STATO PATRIMONIALEt

Spese di impianto

….

30.000

…

Capitale sociale

Riserva legale

Riserva straordinaria

Utile d’esercizio

…

200.000

20.000

20.000

20.000

***

Soluzione:

-accantonamento a riserva legale: 0

Utile 20.000: - accantonamento a riserva straordinaria: 10.000

- utile distribuibile: 10.000

Oneri pluriennali

Il candidato, sulla base dei seguenti dati, determini l’utile distribuibile.

STATO PATRIMONIALEt

Spese di impianto

….

5.000

…

Capitale sociale

Riserva legale

Riserva straordinaria

Utile d’esercizio

…

100.000

5.000

4.000

2.000

***

Soluzione:

-accantonamento a riserva legale: 100

Utile 2.000:

- accantonamento a riserva straordinaria: 1.000

- utile distribuibile: 900

39

Avviamento nel caso di acquisto di partecipazione valutata con il METODO DEL COSTO

In data 31/12/n, la società Alfa acquista il 100% della società Beta, pagando un prezzo pari a euro

3.000.

La situazione patrimoniale a valori correnti della società Beta alla data di cessione è la seguente

(euro/migliaia):

Stato Patrimoniale Società Beta 31/12/n (data di acquisto)

Cassa

500 Debiti

Crediti

500

Fabbricati

2.000 K’

Totale attività

3.000 Totale passività + netto

1.200

1.800

3.000

1. Il candidato determini il valore del capitale economico della società Beta e determini il

valore dell’avviamento.

Si ipotizzi che al 31/12/n+1 a seguito di sentori si verifichi il test per effettuare l’esistenza di una

svalutazione durevole. Lo stato patrimoniale a valori correnti della società partecipata Beta alla data

di valutazione sia la seguente:

Stato Patrimoniale Società Beta 31/12/n+1 (data di Impairment Test)

Cassa

200 Debiti

1.200

Crediti

500

Fabbricati

1.500 K’

1.000

Totale attività

2.200 Totale passività + netto

2.200

2. Il candidato determini il valore di iscrizione in bilancio della partecipazione al 31/12/n+1.

Soluzione 1.

Il valore economico è rappresentato dal prezzo pagato al 100% dall’azienda, cioè 3.000 euro.

Il valore dell’avviamento si determina per differenza. Dato che W= K’+Avviamento,

Avviamento = W-K’ = 3.000-1.800 = 1.200.

Nel bilancio della società che acquista la partecipazione, l’avviamento non deve essere rilevato in

quanto, come si deduce, tale partecipazione viene contabilizzata con il METODO DEL COSTO E

NON CON IL METODO DEL PATRIMONIO NETTO (EQUITY METHOD).

Soluzione 2:

Il valore del patrimonio netto rettificato (K’) si è ridotto: da 1.800 a 1.000 euro.

Nella sostanza occorre apportare una svalutazione alla partecipazione di euro 800 (1.800-1.000),

cioè della differenza tra il valore corrente del PN all’epoca del Test di svalutazione e il valore

40

corrente del PN all’epoca dell’acquisto della partecipazione. Ciò significa che l’azienda partecipata

ha perso redditività nel tempo e pertanto il valore originario di carico della partecipazione non è più

rappresentativo della realtà effettiva della società partecipata.

Avviamento nel caso di acquisto di partecipazione valutata con il METODO DEL COSTO

In data 31/12/n, la società Alfa acquista il 100% della società Beta, pagando un prezzo pari al valore

economico della società pro-quota (in questo caso il 100%), per euro 12.500. Tale prezzo è

determinato come la somma del valore corrente del patrimonio netto (K’) e dell’avviamento. Il

valore corrente del patrimonio netto (K’) è stimato come differenza tra il valore corrente delle

attività e quello delle passività aziendali.

La situazione patrimoniale a valori di mercato (correnti) della società Beta alla data di cessione è la

seguente (euro/migliaia):

Cassa

Crediti

Rimanenze

Impianti

Totale attività

Stato Patrimoniale Società Beta 31/12/n

1.000 Debiti

5.000

1.500 K’

14.500

22.000 Totale passività + netto

10.000

12.000

22.000

Si determini il valore dell’avviamento e il valore di carico della partecipazione al 31/12/n

Soluzione:

K’ = Attivo corrente – Passività a valori correnti = 22.000-10.000 = 12.000.

Avviamento = Prezzo pagato – K’ = 12.500 – 12.000 = 500.

Il valore di carico della partecipazione è pari al prezzo pagato (euro 12.500).

L’avviamento si genera dalla differenza tra il prezzo pagato e il valore corrente del patrimonio netto

(K’). Nel bilancio della società che acquista la partecipazione, l’avviamento non deve essere

rilevato in quanto, come si deduce, tale partecipazione viene contabilizzata con il METODO DEL

COSTO E NON CON IL METODO DEL PATRIMONIO NETTO (EQUITY METHOD).

41

Valutazione delle partecipazioni: metodo del costo

In data 2/01/n la società Alfa acquista il 100% della società Beta a un costo di acquisto di € 800.

Applicando il metodo del costo, individuare il valore contabile della partecipazioni alle date

indicate, le eventuali scritture in P.D. da redigere e le eventuali informazioni da fornire in Nota

integrativa, ipotizzando di avere i seguenti valori.

31/12/n

valore economico di Beta € 800; PN di Beta 600.

31/12/n+1

valore economico di Beta € 1.000; PN di Beta 800.

31/12/n+2

valore economico di Beta € 700; PN di Beta 800.

31/12/n+3

valore economico di Beta € 1.000; PN di Beta 900.

***

Soluzione:

Partecipazione

Valore contabile iscritto in SP

Svalutazione/Ripristino di valore

inserita in CE

Informazioni da riportare in NI

31/12/n

31/12/n+1

31/12/n+2

31/12/n+3

800

800

700

800

0

0

-100

+100

SI

NO

NO

NO

42

Valutazione delle partecipazioni: metodo del costo

In data 2/01/n la società Alfa acquista il 40% della società Beta a un costo di acquisto di € 800.000.

Applicando il metodo del costo, individuare il valore contabile della partecipazioni alle date

indicate, le eventuali scritture in P.D. da redigere e le eventuali informazioni da fornire in Nota

integrativa, ipotizzando di avere i seguenti valori.

31/12/n

valore economico di Beta € 2.200.000; PN di Beta 1.800.000.

31/12/n+1

valore economico di Beta € 2.000.000; PN di Beta 1.850.000.

31/12/n+2

valore economico di Beta € 1.900.000; PN di Beta 1.850.000.

31/12/n+3

valore economico di Beta € 2.200.000; PN di Beta 2.000.000.

***

Partecipazione

Valore contabile iscritto in SP

31/12/n

31/12/n+1

31/12/n+2

31/12/n+3

800.000

800.000

760.000

800.000

0

0

-40.000

+40.000

SI

SI

SI

NO

Svalutazione/Ripristino di valore

inserita in CE

Informazioni da riportare in NI

43

Valutazione delle partecipazioni: metodo del costo

In data 2/01/n la società Alfa acquista il 100% della società Beta a un costo di acquisto di €

5.000.000.

Applicando il metodo del costo, individuare il valore contabile della partecipazioni alle date

indicate, le eventuali scritture in P.D. da redigere e le eventuali informazioni da fornire in Nota

integrativa, ipotizzando di avere i seguenti valori.

31/12/n

valore economico di Beta € 5.500.000; PN di Beta 5.000.000.

31/12/n+1

valore economico di Beta € 4.500.000; PN di Beta 5.200.000.

31/12/n+2

valore economico di Beta € 6.000.000; PN di Beta 5.500.000.

***

Soluzione:

Partecipazione

Valore contabile iscritto in SP

Svalutazione/Ripristino di valore

inserita in CE

Informazioni da riportare in NI

31/12/n

31/12/n+1

31/12/n+2

5.000.000

4.500.000

5.000.000

0

500.000

+5.500.000

SI

SI

NO

44

Valutazione delle partecipazioni: metodo del patrimonio netto (esercizio svolto in aula)

Il 1° gennaio dell’esercizio n la Società Alfa acquista il 100% della Società Beta, per Euro 600.000.

All’atto dell’acquisto, il prezzo è stato determinato in base alla seguente perizia di stima:

W = PNC + Avviamento

600.000 = 500.000 + 100.000

In seguito all’acquisto, gli S.P. delle due Società si presentano come segue (Euro/000).

Stato patrimoniale Alfa

Cassa

Part. in Beta

Impianti

Totale

1.000 Debiti

1.600

600 Capitale netto 1.000

1.000

2.600 Totale

2.600

Stato patrimoniale Beta

Cassa

1.000 Debiti

Capitale netto

Totale

1.000 Totale

500

500

1.000

Durante l’esercizio n le società svolgono le seguenti operazioni (valori in migliaia di euro):

Azienda Beta

Acquisto di merci da terzi per euro 500 con pagamento in contanti

Vendita di tutte le merci ad Alfa per euro 460, con riscossione in contanti

Prestazione di servizi a terzi per euro 80, con riscossione del ricavo in contanti

Azienda Alfa

Acquisto merci da Beta per euro 460, con pagamento in contanti

Prestazione di servizi a terzi per euro 200 con riscossione in contanti

Valutazione delle rimanenze finali al costo per un importo pari a euro 460

Ammortamento dell’impianto del 10%

Sapendo che:

-

tutte le operazioni di incasso e pagamento sono effettuate in contanti;

-

la società Alfa valuta le partecipazioni in Beta con il metodo del patrimonio netto (equity method);

-

non ci sono rettifiche di cui agli artt.2423 e 2423 bis del c.c.;

-

la società Beta distribuisce dividendi per euro 10;

-

l’avviamento della società acquisita è ammortizzato in 5 anni.

Il candidato presenti:

-

i conti economici delle società Alfa e Beta al 31/12/n;

-

i calcoli per la determinazione del valore delle partecipazioni con l’equity method;

lo stato patrimoniale finale di Alfa e di Beta al 31/12/n.

45

Equity method – soluzione

Stato patrimoniale Alfa1/1

Cassa

1.000 Capitale netto

Impianti

1.000 Debiti

Partecip. in Beta

600

1.000

1.600

Totale

2.600

Perizia

W

W totale

% partecipazione

Dividendi

EQUITY METHOD

CN

dividendi

rettifiche

2.600

500

0

100%

10

Acquisto Beta

Amm (20%)

Svalutazione

Utile

Totale

Totale

Acquisto

Utile

540

-10

40

570

0

0

100

20

0

80

650

650

50

Impianti

200

460

10

50

720

Cassa

Impianti

Rimanenze

Crediti dividendi

Partecip. in B

720

Totale

Valore Beta 100%

Valore partecipazione

Svalutazione/Rivalutazione

Cassa Alfa

1.000

-460

200

0

740

100

600

Cassa

Cassa

Totale

Stato patrimoniale Beta1/1

1.000 Debiti

- Capitale netto

500

500

1.000 Totale

1.000

CE Beta31/12

- Vendita

500 Servizi

500

40

540

460

80

540

540

Stato patrimoniale Beta31/12

1.040 Debiti

500

- Capitale netto1/1

Utile

500

40

1.040 Totale

1.040

Cassa Beta

1.000

460

80

-500

1.040

CE Alfa

460 Vendita

Rimanenze

100 Dividendi

FALSO Rivalutazione

560

160

720 Totale

Stato patrimoniale Alfa

740 Debiti

900

460 Capitale netto1/1

10 Utile

650

1600

1.000

160

2.760 Totale

2.760

46