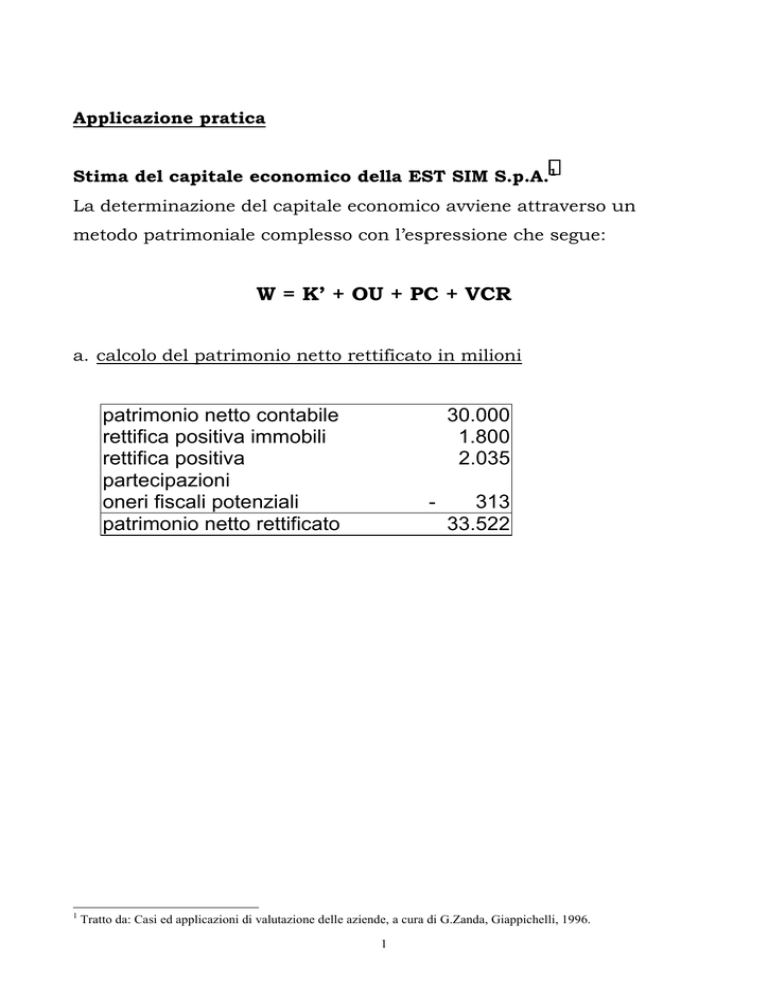

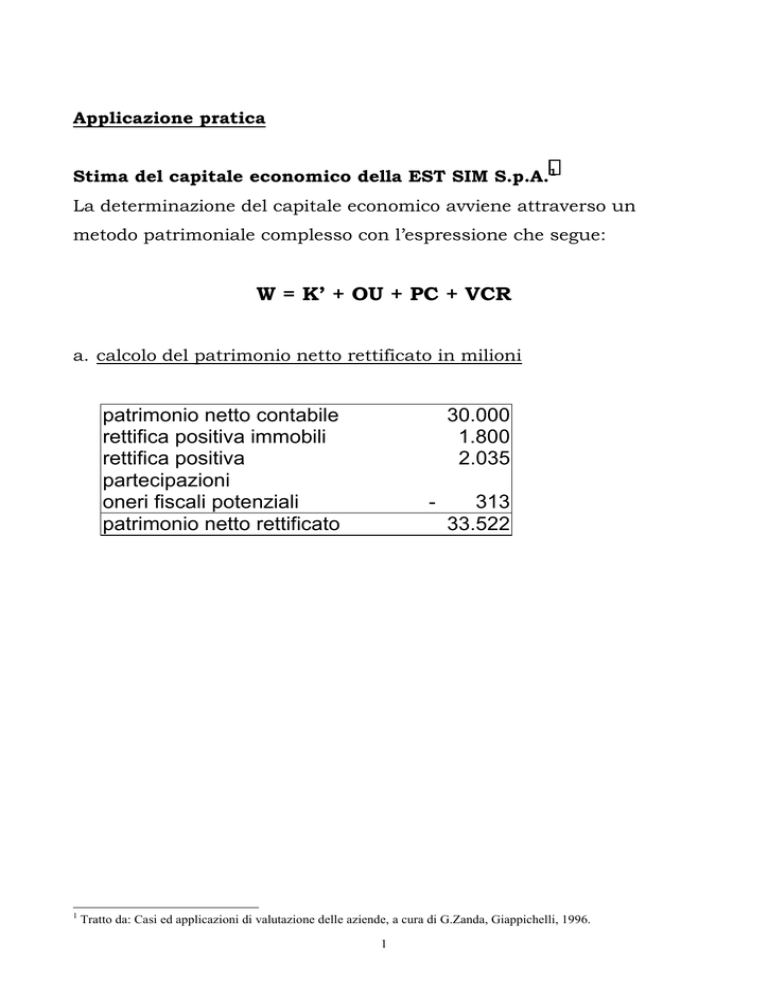

Applicazione pratica

Stima del capitale economico della EST SIM S.p.A.1

La determinazione del capitale economico avviene attraverso un

metodo patrimoniale complesso con l’espressione che segue:

W = K’ + OU + PC + VCR

a. calcolo del patrimonio netto rettificato in milioni

patrimonio netto contabile

rettifica positiva immobili

rettifica positiva

partecipazioni

oneri fiscali potenziali

patrimonio netto rettificato

1

30.000

1.800

2.035

-

313

33.522

Tratto da: Casi ed applicazioni di valutazione delle aziende, a cura di G.Zanda, Giappichelli, 1996.

1

b. calcolo del valore del capitale umano

l’equazione utilizzata per calcolare il valore del capitale umano è la

seguente:

OU = CPU * N.Dip. * a

Salari e stip. + oneri sociali + accant. TFR

CPU=_____________________________________________________________________ = 120 m

Numero dipendenti della società

Il numero dei dipendenti congruo è ritenuto pari a 10 contro i 20

attualmente in organico.

Il profilo dei dipendenti (a) è medio e pertanto pari a 1.

Pertanto:

OU = 120 * 10 * 1 = 1.200 milioni

2

c. calcolo del valore del portafoglio clienti

il portafoglio clienti è stato calcolato come media aritmetica

semplice delle risultanze conseguite mediante l’applicazione di due

distinte metodologie di valutazione:

c.1 metodo empirico A

Il valore del portafoglio clienti è pari al prodotto fra il volume

medio delle commissioni conseguite nel triennio precedente ed

un coefficiente compreso fra 2 e 3,5

anni

Commiss.

(mil)

1.996

40

1.997

550

1.998

180

coeff.riv

commissioni

rivalutate

1,118767

44,75068

1,066

586,3

1

180

PC = media commissioni * 2 =

= 270,35 milioni * 2 = 540, 7 milioni

3

c.2. metodo empirico B

Applicazione di un indicatore percentuale compreso fra lo 0,8%

ed il 2% al volume medio dei titoli intermediati nel triennio ad

eccezione delle operazioni p/t.

anni

Titoli

Coeff.riv

interm.(mil)

1.996

180.000 1,118767

1.997

400.000

1,066

1.998

150.000

1

Tit. inter.

Rivalutati

201.378,1

426.400,0

150.000,0

PC = media titoli intermediati * 0,008 = 259.259 * 0,008

= 2.074 milioni

Il valore del portafoglio clienti è posto pari alla media dei

due valori sin qui calcolati e pertanto pari a: 1.307, 4

milioni

2.074 milioni + 540,7 milioni

PC=________________________________________________________ = 1.307, 4 milioni

2

4

d. stima del valore della correzione reddituale

L’impresa versa in condizioni di disequilibrio economico per questo

appare necessaria una correzione reddituale negativa.

Per ripristinare l’equilibrio economico si ipotizza necessario un

periodo di tre anni.

FASE A – costruzione reddito atteso impresa R

Si elaborano dei conti economici prospettici che permettono di

determinare il reddito atteso per i prossimi tre esercizi (1999,

2000, 2001)

Ricavi

Costi

reddito lordo

Imposte

reddito netto

1999

6.950

-9.810

-2.860

0

-2.860

2000

6.950

-6.020

930

-151

779

2001

6.950

-6.020

930

-151

779

FASE B – definizione del tasso di attualizzazione

Si sceglie di applicare un tasso di attualizzazione pari al tasso di

congrua remunerazione. Pertanto i = i1 + i2.

1. calcolo del risk free rate

per passare dal rendimento nominale al rendimento reale si è

usata la formula di Fisher.

5

Rendimento

nom.medio

Inflaz. media

Rendimento

netto.medio

BTP

11,15%

CCT

12,05%

ORF

11,05%

5,61%

5,25%

5,61%

6,10%

5,61%

5,15%

Sulla base dei dati di cui sopra il valore del risk free rate medio

è pari a 5,5%.

2. calcolo del premio per il rischio

il modello prescelto è stato il CAPM. Il Beta è stato calcolato sulla

base del Beta unlevered di imprese facenti parti di un campione

di aziende similari all’impresa target eccetto per il grado del

leverage. Per questo si è calcolato sulla base del campione il beta

unlevered trasformandolo in beta levered applicando il leverage

tipico dell’impresa oggetto di stima (2,89).

6

Individuazione dei beta delle società campione

società

1

2

3

4

5

6

7

8

9

10

medie

beta

levered

2,48

2,56

3,12

1,88

1,94

2,01

1,58

1,68

2,21

2,89

2,235

leverage

beta unlevered

0,576

0,462

0,653

0,691

0,688

0,627

0,684

0,222

0,705

1,215

0,6523

0,263

0,207

0,262

0,364

0,357

0,319

0,389

0,123

0,343

0,510

0,3137

Individuazione del Beta levered della EST SIM con la formula di

HAMADA partendo dal beta unlevered di mercato conoscendo il

leverage della società che è pari a 2,89. L’aliquota fiscale è stata

posta pari allo 0,522.

β Lx = β Ux

CC x

⋅ 1 +

⋅ (1 − t )

CP x

βL = 0,3137 * (1 + 2,89 *(1- 0,522)) = 0,747

Il premio per il rischio è stato calcolato sulla base dei dati della

Morgan Stanley ed è pari a 3,8%.

7

i2 = 0,747 * 3,8% = 2,84 %

3. definizione del tasso nel suo complesso

i = 5,5% + 2,83% = 8, 34%

8

FASE C – calcolo correzione reddituale (in milioni di lire)

reddito atteso

reddito congruo

sottoreddito

coefficiente

attualizzazione

valore attuale

valore correzione

reddituale

1.999

-2860

2.795

- 5.655

0,923

2000

779

2.795

- 2.016

0,852

2001

779

2.795

- 2.016

0,786

- 5.220

- 8.522

- 1.717

- 1.585

9

e. capitale economico

milioni

patrimonio netto rettificato

33.522

+ valore del capitale umano

1.200

+ valore del portafoglio clienti

1.307

- valore correzione reddituale

-8.522

valore del capitale economico

27.507

10