Estratto da pag.

Sabato

25/04/2015

29

Direttore Responsabile

Diffusione Testata

Roberto Napoletano

196.767

Ritaglio stampa ad uso esclusivo interno, non riproducibile

———

Selpress è un'agenzia autorizzata da Repertorio Promopress

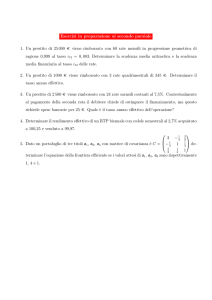

L'EMISSIONE DELLA SETTIMANA

Bassi rendimenti II rendimento annuo lordo atteso è molto basso (0,7%) per un emittente high yield, fecalizzato su un Paese

tuttora in grande difficoltà economica Pulizia di bilancio L'istituto ha intrapreso da tempo l'attività di pulizia di bilancio,

come emerso anche dai dati relativi ai risultati economici del 2014 PUNTI DI DEBOLEZZA 0,00% Premio 100,00 Valore

teorico Arbitraria VALUTAZIONE EMISSIONE Quotazione 12,20% Cds 5Y Eur . prob. Default 1,49% Cds 5Y Eur

Moody's: Ba3; Fitch: BBB Rating emittente 0,70% Cedole semestrali Senior Rank 31/04/2018 Data di scadenza 30/04/2015

Data di emissione Tasso fisso Tipologia BP 2015/2018 0,70% Descrizione titolo IT0005106528 Codice ISIN

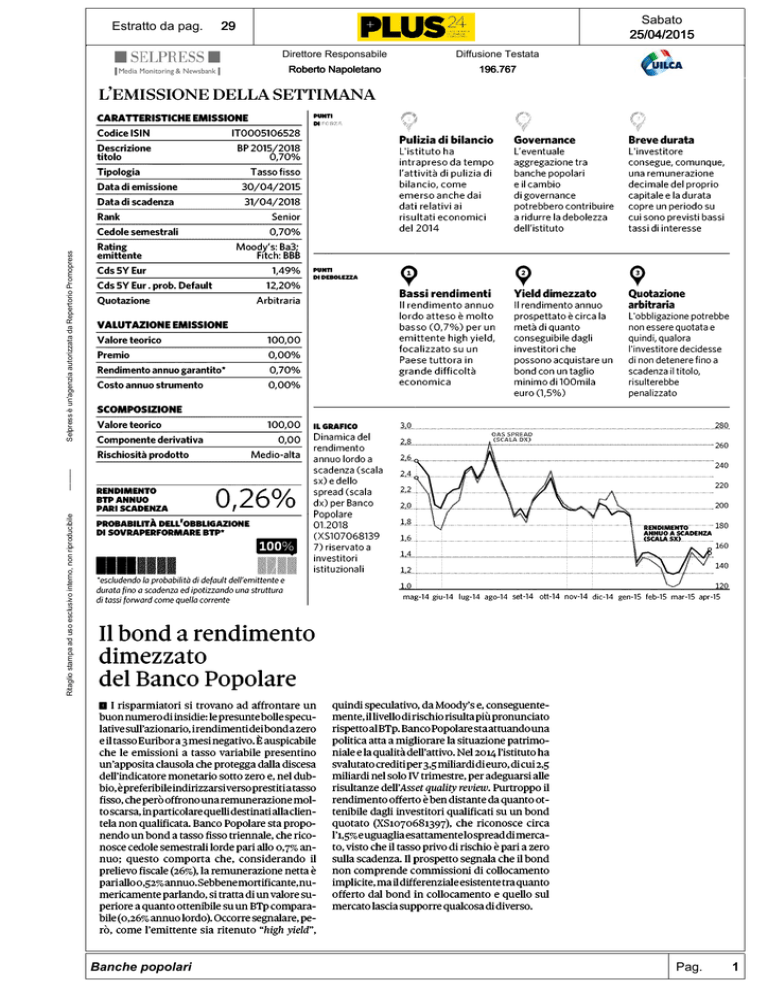

CARATTERISTICHE EMISSIONE Codice ISIN IT0005106528 Descrizione titolo BP 2015/2018 0,70% Tipologia Tasso

fisso Data di emissione 30/04/2015 Data di scadenza 31/04/2018 Rank Senior Cedole semestrali 0,70% Rating emittente

Moody's: Ba3; Fitch: BBB Cds 5Y Eur 1,49% Cds 5Y Eur . prob. Default 12,20% Quotazione VALUTAZIONE

EMISSIONE Arbitraria Valore teorico 100,00 Premio 0,00% Rendimento annuo garantito* Codice ISIN IT0005106528

0,70% Desc Costo annuo strumento izione titolo BP 201 SCOMPOSIZIONE /2018 0,70% 0,00% Tipol Valore teorico gia

Tasso fis 100,00 o Dat Componente derivativa di emissione 30/04/ 0,00 015 Rischiosità prodotto Data di scadenza 3

Medio-alta /04/2018 RENDIMENTO BTP ANNUO PARI SCADENZA Rank Senior Cedole semestrali 0 f\ ") S Q/ (J /O /

O 70% Rating emittente Mood PROBABILITÀ DELI/OBBLIGAZIONE DI SOVRAPERFORMARE BTP* 's: Ba3; Fitch:

BBB Cds 5Y Eur 1,49% Cds 5Y Eur . 'escludendo la probabilità di default dell'emittente e durata fino a scadenza ed

ipotizzando una struttura di tassi forward come quella corrente prob. Default 12,20% Quotazione VALUTAZIONE

EMISSIONE Arbitraria Valore teorico 100,00 Premio 0,00% Rendimento annuo garantito* Codice PUNTI DI

DEBOLEZZA Pulizia di bilancio L'istituto ha intrapreso da tempo l'attività di pulizia di bilancio, come emerso anche dai

dati relativi ai risultati economici del 2014 Governance L'eventuale aggregazione tra banche popolari e il cambio di

governance potrebbero contribuire a ridurre la debolezza dell'istituto ISIN IT0005106528 0,70% Desc Costo annuo

strumento izione titolo BP 201 SCOMPOSIZIONE /2018 0,70% 0,00% Tipol Valore teorico gia Tasso f Breve durata

L'investitore consegue, comunque, una remunerazione decimale del proprio capitale e la durata copre un periodo su cui

sono previsti bassi tassi di interesse s 100,00 o Dat Componente derivativa di emissione 30/04/ 0,00 015 Rischiosità

prodotto Data di scadenza 3 Medio-alta /04/2018 RENDIMENTO BTP ANNUO PARI SCADENZA Ra Bassi rendimenti

II rendimento annuo lordo atteso è molto basso (0,7%) per un emittente high yield, fecalizzato su un Paese tuttora in grande

difficoltà economica Yield dimezzato II rendimento annuo prospettato è circa la metà di quanto conseguibile dagli

investitori che possono acquistare un bond con un taglio minimo di lOOmila euro (1,5%) nk Senior Cedole semestrali 0 f\

") S Q/ (J /O /O 70% Rating emittente Mood PROBABILITÀ DELI/OBBLIGAZIONE DI SOVRAPERFORMARE BTP*

's: Ba3; Fitch: BBB Cds 5Y Eur 1,4 Quotazione arbitraria L'obbligazione potrebbe non essere quotata e quindi, qualora

l'investitore decidesse di non detenere fino a scadenza il titolo, risulterebbe penalizzato % Cds 5Y Eur . 'escludendo la

probabilità di default dell'emittente e durata fino a scadenza ed ipotizzando una struttura di tassi forward come quella

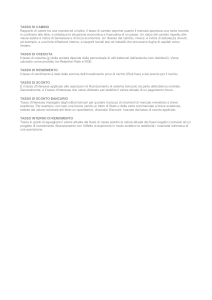

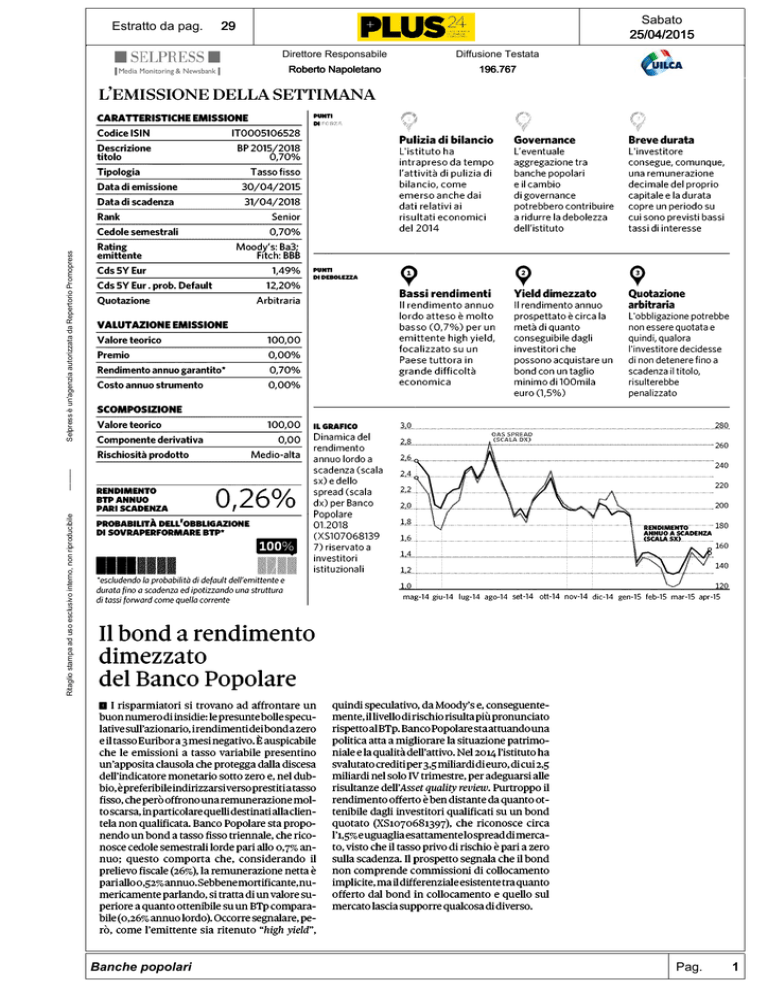

corrente prob. Default IL GRAFICO Dinamica del rendimento annuo lordo a scadenza (scala sx) e dello spread (scala dx)

per Banco Popolare 01.2018 12,20% Quotazione VALUTAZIONE EMISSIONE Arbitraria Valore teorico 100,00 Premio

0,00% Rendimento annuo garantito 7) riservato a investitori istituzionali Codice PUNTI DI DEBOLEZZA Pulizia di 3,0

2,9 2,6 2,4 2,2 . 2,0 „ 1,8 . 1,6 . 1,4 1,2 . 1.0 mag-14 gì bilancio L'istituto ha intrapreso da tempo l'attività di pulizi'iu-14

lug-14 ago-14 set-14 ott-14 nov-14 dic-14 gen-15 feb-15 mar-15 apr-15 a di bilancio, come emerso anche dai dati relativi ai

risultati economici del 280. -260 "240 220 .200 180 160 140 120 2014 Governance L'eventuale aggregazion

II bond a rendimento

dimezzato del Banco

Popolare

D I risparmiatori si trovano ad affrontare un buon

numero di insidie: le presunte bolle speculative

sull'azionario, irendimentideibondazero e il tasso

Euribor a 3 mesi negativo. È auspicabile che le

emissioni a tasso variabile presentino un'apposita

clausola che protegga dalla discesa dell'indicatore

monetario sotto zero e, nel dubbio, èpreferibile

indirizzarsi verso prestiti a tasso fisso, che però

offrono una remunerazione molto scarsa, in

particolare quelli destinati alla clientela non

qualificata. Banco Popolare sta proponendo un

bond a tasso fisso triennale, che riconosce cedole

semestrali lorde pari allo 0,7% annuo; questo

comporta che, considerando il prelievo fiscale

(26%), la remunerazione netta è parialloo,52%

annuo.Sebbenemortificante, numericamente

parlando, si tratta di un valore superiore a quanto

ottenibile su un BTp comparabile (0,26% annuo

lordo). Occorre segnalare, pero, come l'emittente

sia ritenuto "high yield",

Banche popolari

quindi speculativo, da Moody's e,

conseguentemente, il livello di rischio risulta più

pronunciato rispetto al BTp. Banco Popolare sta

attuando una politica atta a migliorare la situazione

patrimoniale e la qualità dell'attivo. Nel 2014

l'istituto ha svalutato crediti per 3,5 miliardi di

euro, di cui 2,5 miliardi nel solo IV trimestre, per

adeguarsi alle risultanze dell'Asset quality review.

Purtroppo il rendimento offerto è ben distante da

quanto ottenibile dagli investitori qualificati su un

bond quotato (XSiO7o68i397), che riconosce circa

Pi,5%e uguaglia esattamente lo spread di mercato,

visto che il tasso privo di rischio è pari a zero sulla

scadenza. Il prospetto segnala che il bond non

comprende commissioni di collocamento

implicite, ma il differenziale esistente tra quanto

offerto dal bond in collocamento e quello sul

mercato lascia supporre qualcosa di diverso.

Pag.

1