WORKING PAPER

No 390

novembre 2004

EQUIVALENZA RICARDIANA IN ECONOMIA APERTA:

UN’ANALISI EMPIRICA

PATRIZIA MARGANI E ROBERTO RICCIUTI

JEL CLASSIFICATION: F32, F41, E62, H62

KEYWORDS: EQUIVALENZA RICARDIANA – POLITICA FISCALE

società italiana di economia pubblica

dipartimento di economia pubblica e territoriale – università di Pavia

Equivalenza Ricardiana in economia aperta:

un’analisi empirica*

Patrizia Margani

Roberto Ricciuti

ISAE

Piazza dell’Indipendenza, 4

00185 Roma

E-mail: [email protected]

Dipartimento di Economia Politica,

Università degli Studi di Siena

Piazza S. Francesco 7

53100 Siena

Email: [email protected]

ABSTRACT

In questo lavoro analizziamo l’Equivalenza Ricardiana in economia aperta utilizzando un panel che

comprende 18 economie industrializzate, per il periodo 1973-1998. Utilizziamo sia un modello statico sia

dinamico, trovando risultati diversi fra i due approcci. Le stime statiche sostengono che un aumento del deficit

pubblico non implica un deterioramento della bilancia commerciale, supportando l’Equivalenza Ricardiana.

Nel modello dinamico, invece, il saldo di bilancio pubblico ha un effetto significativo sul saldo commerciale,

o nel suo valore contemporaneo o in quello ritardato. In generale riteniamo comunque che le stime dinamiche

forniscano un’analisi più accurata, suggerendo quindi che l’Equivalenza Ricardiana non trovi riscontro nei

dati.

Codici JEL: F32, F41, E62, H62

* Le opinioni espresse sono da attribuire esclusivamente agli autori e non impegnano la responsabilità degli

Istituti di appartenenza.

1. Introduzione

La politica fiscale ha effetti sul saldo di bilancia commerciale? L’esperienza degli

Stati Uniti nella prima metà degli anni ottanta e più recentemente negli anni 2001-2002

costituisce una prima evidenza a favore dell’idea secondo la quale un crescente disavanzo

pubblico è associato ad un deterioramento della bilancia commerciale ed ad un

apprezzamento della moneta. D’altra parte, nella seconda metà degli anni novanta, alcuni

paesi asiatici hanno sperimentato forti crisi finanziarie, anche in assenza di problemi di

bilancio pubblico1.

Su questo tema si è confrontata una parte della letteratura empirica sull’Equivalenza

Ricardiana (Barro, 1974), sottolineando l’assenza di una relazione causale fra deficit

pubblico e saldo commerciale. Si consideri l’ipotesi che il governo decida di finanziare una

riduzione delle imposte via emissione di titoli del debito pubblico. In questo caso, il

risparmio privato si muoverà in relazione all’emergere del disavanzo, in misura equivalente

alla riduzione del risparmio pubblico, senza rendere necessario prendere a prestito risorse

dall’estero. I consumatori risparmieranno infatti le maggiori risorse attualmente a

disposizione per avere i fondi necessari per far fronte al maggior carico fiscale in futuro

(che il governo dovrà imporre per rispettare il suo vincolo di bilancio intertemporale), senza

modificare il proprio sentiero di spesa.

In altre parole, i titoli del debito pubblico non rappresentano una forma di “ricchezza

netta” per il consumatore, ma soltanto imposte posticipate nel tempo2. Allora, le diverse

modalità di finanziamento della spesa pubblica (tasse o debito) hanno lo stesso effetto sui

consumi (neutralità del debito). Questa proposizione è valida sotto condizioni piuttosto

stringenti, quali la presenza di legami intergenerazionali, di tasse non distorsive, di

aspettative razionali e di assenza di vincoli di liquidità.

E’ interessante osservare come nel modello convenzionale3 – di impostazione

keynesiana - una riduzione del carico fiscale viene invece immediatamente percepita dai

consumatori come un alleggerimento del proprio vincolo di bilancio e quindi come un

1

Si vedano a tal proposito i modelli descritti da Obstfeld (1996), Corsetti, Pesenti e Roubini (1999a e b) e

Burnside, Eichenbaum e Rebelo (2001). Si ringrazia uno dei referee per aver sottolineato questo punto.

2

Alle stesse conclusioni era giunto David Ricardo nei suoi Principles del 1817, quando si interrogava se fosse

preferibile finanziare la guerra con un’imposta straordinaria sul patrimonio o tramite emissione di nuovo

debito. In alcuni scritti successivi l’economista inglese sembra tuttavia non confermare questa teoria; in ogni

caso, la proposizione secondo cui debito ed imposte sono del tutto equivalenti è nota come Equivalenza

Ricardiana.

3

Si veda Rubin, Orszag e Sinai (2004) e Reynolds (2004) per un riferimento al modello “convenzionale”.

2

aumento delle proprie disponibilità di spesa, stimolando la domanda aggregata e

producendo effetti negativi sul saldo commerciale.

Questo deriva direttamente dall’identità contabile S=INV+DEF+BC, in quanto se i

risparmi privati (S) rimangono inalterati inseguito all’emergere del disavanzo pubblico come previsto dal modello convenzionale - e gli investimenti privati (INV) rispondono ai

tassi di interesse reali prevalenti a livello mondiale, allora il saldo di bilancia commerciale

(BC) risponde in misura uno ad uno al deficit pubblico (DEF). Alla riduzione del risparmio

nazionale corrisponde infatti un maggiore afflusso di capitali, che comportando un

apprezzamento del cambio e quindi un aumento delle importazioni, determinerà un

peggioramento del saldo commerciale. Come sottolineato anche da Ahmed (1987), questa

affermazione è però vera in maniera stringente solo per le piccole economie aperte; nel caso

di grandi paesi, gli investimenti sono maggiormente dipendenti dal tasso di interesse

prevalente a livello nazionale, per cui qualsiasi potenziale effetto sulla bilancia

commerciale può risultare meno significativo, dato che il tasso di interesse può essere

influenzato dal deficit di bilancio nazionale con conseguenze negative sugli investimenti4.

Se invece i risparmi privati si muovono uno ad uno come risposta all’emergere del

deficit pubblico, come prescritto dalla proposizione ricardiana, allora non si verificherà

alcun effetto sul saldo di bilancia commerciale. Questo dipende in ogni caso dalla natura

dello squilibrio fiscale: deficit pubblici possono infatti comportare un passivo nella bilancia

dei pagamenti, anche in un contesto ricardiano. Dal punto di vista teorico, l’Equivalenza

Ricardiana rappresenta infatti una versione restrittiva della life cycle/permanent income

hypothesis (LCPIH): è noto in letteratura (si veda a tal proposito Ahmed, 1986 e 1987;

Roubini, 1988) che un cambiamento “temporaneo” nella spesa pubblica può comportare sia

un deterioramento del bilancio pubblico sia di quello del saldo commerciale, mentre un

aumento della spesa pubblica di tipo permanente produce effetti trascurabili sul saldo della

bilancia dei pagamenti. In questo caso, infatti, i consumatori si attendono una riduzione del

loro reddito permanente e quindi non modificheranno il proprio sentiero di consumo.

Questi risultati sono comunque molto sensibili ai metodi usati per scomporre la spesa

pubblica nelle sue componenti permanente e transitoria.

Questo lavoro si differenzia dalle precedenti analisi per differenti ragioni: in primo

luogo, viene considerato un numero rilevante di economie industrializzate, laddove la

4

In questo caso, quindi, alla riduzione del risparmio nazionale e conseguente aumento del tasso di interesse si

accompagna sia una diminuzione degli investimenti nazionali e sia un afflusso di capitali dall’estero, con le

conseguenze sul saldo commerciale già viste precedentemente.

3

letteratura si è principalmente concentrata sugli USA e/o su altri paesi membri del G-7.

Infatti viene costruito un panel di 18 paesi OCSE (seguendo ogni paese lungo un arco

temporale che va dal 1973 al 1998), mentre altri lavori hanno seguito un approccio timeseries. Inoltre, il panel viene analizzato sia dal punto di vista statico, considerando gli effetti

contemporanei delle variabili esplicative sulla variabile dipendente, sia dal punto di vista

dinamico, aggiungendo valori ritardati delle variabili considerate.

Il lavoro è organizzato nel seguente modo: il paragrafo 2 presenta una rassegna dei

lavori empirici che hanno testato l’Equivalenza Ricardiana in economia aperta, mentre nella

sezione successiva (par. 3) si discute la metodologia utilizzata nel presente lavoro. I risultati

sono presentati nel paragrafo 4 e l’ultimo paragrafo fornisce alcune considerazioni

conclusive.

2. Letteratura empirica

A partire dal contributo di Barro, si è sviluppata un’ampia letteratura teorica ed

empirica che ha discusso le ipotesi piuttosto stringenti su cui si basa l’Equivalenza

Ricardiana ed ha cercato di valutarne la reale portata empirica: i risultati di questa

letteratura sono stati principalmente sintetizzati da Bernheim (1987) e Seater (1993) in

maniera fortemente contraddittoria, mentre Elmendorf e Mankiw (1999) concludono che la

soluzione non è univoca. Dal punto di vista empirico, molti lavori hanno testato

l’Equivalenza Ricardiana in economia chiusa, focalizzando l’attenzione sull’impatto del

debito sui consumi (Feldstein and Elmendorf, 1990; Kormendi, 1983; Graham, 1995) o sui

tassi di interesse (Evans, 1988; Seater, 1993); pochi studi hanno invece esaminato gli

effetti della proposizione ricardiana sul saldo commerciale.

Enders e Lee (1990) utilizzano un modello VAR per esaminare le relazioni fra spesa

pubblica, politica fiscale, consumi reale, saldo commerciale e tassi di interesse reali negli

Stati Uniti. Essi mostrano che, se il modello VAR viene stimato senza restrizioni, si

ottengono risultati incoerenti con il teorema della neutralità del debito, verificandosi un

consistente aumento del deficit commerciale. Al contrario, quando si testa in maniera

esplicita il modello di consumo intertemporale ottimale - in linea con Frenkel e Razin

(1987) - esso non può essere respinto e di conseguenza l’ipotesi di neutralità del debito è

accettata. Khalid e Guan (1999) confermano l’ipotesi dell’Equivalenza Ricardiana per

alcuni dei paesi membri del G7 (Stati Uniti, Regno Unito, Francia, Canada e Australia), in

4

un test in cui la relazione causale fra i disavanzi pubblici e commerciale viene testata

mediante un “modello di correzione dell’errore”; quando la stessa ipotesi è invece testata su

un campione di paesi in via di sviluppo (India, Indonesia, Pakistan, Egitto e Messico), i

risultati empirici non confermano l’ipotesi ricardiana, fatta eccezione per l’India.

Ahmed (1987) esamina la relazione fra spesa pubblica e saldo della bilancia dei

pagamenti per l’economia britannica attraverso un modello ad equazioni singole.

Considerando un orizzonte temporale di circa duecento anni (1732-1913), egli trova che,

nel periodo 1732-1830 (caratterizzato da vari episodi di guerra), aumenti temporanei della

spesa pubblica hanno determinato un deterioramento del saldo commerciale. Per il periodo

complessivo non esiste invece una relazione contemporanea tra le due variabili, mentre

valori ritardati della spesa pubblica hanno un effetto negativo sulla bilancia commerciale.

Inoltre, egli trova che - mantenendo fisso il livello della spesa pubblica - cambiamenti nel

valore reale del disavanzo di bilancio pubblico non hanno effetti sugli scambi commerciali,

supportando l’ipotesi ricardiana della neutralità delle modalità di finanziamento della spesa

pubblica sul livello dei consumi.

Normandin (1999) analizza esplicitamente la relazione causale tra i due deficit, come

risposta del saldo con l’estero ad un aumento del deficit pubblico dovuto ad una riduzione

delle tasse. Si dimostra che queste risposte sono determinate in generale dal tasso di natalità

e dalle proprietà stocastiche del saldo del bilancio pubblico. In particolare, se il tasso di

natalità è elevato, anche la risposta del deficit commerciale è elevata, perché un aumento

della popolazione implica una maggiore possibilità di scaricare sulle generazioni future

l’aumento delle tasse necessarie per ripagare il debito pubblico emesso. Solo nel caso in cui

il tasso di natalità è nullo, e quindi il futuro carico fiscale è supportato interamente dalla

generazione presente, le due grandezze non sono collegate, come previsto dall’Equivalenza

Ricardiana.

Lane e Perotti (1998) analizzano invece l’impatto dell’aumento dei salari nel settore

pubblico sulla produzione di beni esportabili intendendoli come un meccanismo attraverso

il quale la spesa pubblica e la tassazione influenzano il comportamento della bilancia

commerciale. La loro analisi coinvolge 17 paesi OCSE per il periodo 1960-1995 e mostra

un rilevante effetto di breve periodo della politica fiscale sulla bilancia commerciale.

5

3. Metodologia e dati

Nel presente lavoro si è scelto di utilizzare dati panel (detti anche longitudinali)

invece di serie storiche e cross-section, in quanto il loro uso offre una serie di vantaggi.

Infatti, una singola serie storica non è in grado di fornire informazioni sull'impatto di

differenti fattori, mentre un insieme di dati cross-section non può essere utilizzato per

un’analisi dinamica. I dati panel permettono di distinguere tra differenze intra-individuali e

inter-individuali e di costruire un modello ricorsivo in cui sia possibile evidenziare

l’esistenza di effetti non contemporanei tra la variabile dipendente e le variabili esplicative.

In secondo luogo, l’uso di tali dati consente di ridurre la distorsione derivante da problemi

di specificazione del modello: se gli effetti delle variabili omesse dal modello sono infatti

correlati con le variabili esplicative incluse, e questa correlazione non è tenuta

correttamente in conto, i risultati della stima possono essere distorti5. Infine, i dati

longitudinali consentono di utilizzare diversi gradi di libertà e di ridurre il problema della

multicollinearità: quando le variabili esplicative hanno due dimensioni è meno probabile

che siano fortemente correlate6.

In questo lavoro viene stimata la relazione tra deficit di bilancio e deficit

commerciale sia in un ambiente statico sia in un ambiente dinamico. Per quanto riguarda la

prima analisi, il modello ha la seguente forma:

BCit = β0 + β1BPit + β2SPit + β3REXit + β4TIRit + β5CMit + vit,

(1)

dove BC indica il saldo con l’estero, BP il saldo del bilancio pubblico, SP la spesa pubblica

in beni e servizi, REX il tasso di cambio reale effettivo, TIR il tasso di interesse reale a

lungo termine, e CM il tasso di crescita del più piccolo aggregato di moneta. Infine, v

rappresenta il termine di errore, indipendentemente distribuito come una normale con

media zero e varianza σ2. I pedici i e t indicano rispettivamente il paese e l’anno. Le prime

tre variabili sono espresse come percentuale sul PIL di ogni paese. I dati si riferiscono al

periodo 1973-1998 e sono tratti dalla banca dati International Financial Statistics del

Fondo Monetario Internazionale. Il panel di 18 paesi (Australia, Austria, Canada,

5

In particolare si possono identificare tre tipi di distorsione: quella derivante dall’omissione di variabili

rilevanti ai fini del fenomeno da spiegare, quella derivante dalla struttura dinamica del modello ed infine

quella dovuta alla simultaneità di alcune variabili.

6

Per un'analisi introduttiva dei modelli longitudinali si rimanda a Hsiao (1986), per una trattazione più

approfondita si può considerare Baltagi (2001).

6

Danimarca, Francia, Germania, Giappone, Islanda, Italia, Norvegia, Nuova Zelanda,

Olanda, Portogallo, Regno Unito, Spagna, Svezia, Svizzera e Usa) non è bilanciato, quindi

il metodo di stima è stato opportunamente modificato per tenere conto di questa

circostanza7.

La stima dell'eq. (1) viene realizzata mediante il metodo dei minimi quadrati (OLS)

con l’aggiunta delle dummy per ogni paese, in modo da catturare aspetti non osservabili che

caratterizzano ogni paese rispetto agli altri. Si tratta di un metodo che fornisce una stima

BLUE (best linear unbiased estimation) dei coefficienti del modello sotto l’ipotesi che

l’effetto-paese sia costante nel tempo. Nell’equazione (1) la neutralità del debito implica β1

= 0. Con riferimento alle altre variabili, l’Equivalenza Ricardiana non prevede nessun

particolare risultato, mentre nel modello convenzionale si prevedono i seguenti segni dei

coefficienti: variazioni nella spesa pubblica determinano un impatto negativo sull’avanzo di

partite correnti (β2 < 0); un aumento del tasso di cambio può aumentare le importazioni e

ridurre le esportazioni e di conseguenza l’avanzo di bilancia commerciale (β3 < 0); una più

alta crescita monetaria può essere neutrale nel lungo periodo o avere effetti negativi sulla

bilancia commerciale nel breve (β4 ≤ 0), un aumento della crescita del reddito reale fa

aumentare il consumo e quindi le importazioni e di conseguenza la dimensione dell’avanzo

commerciale (β5 < 0).

Nel modello dinamico, invece, si stima la seguente equazione:

BCit = β0BCit-1 + β1BCit-2 + β2BPit + β3BPit-1+ β4BPit-2 + β5SPit + β6SPit-1 + β7SPit-2

+ β7REXit+ β8REXit-1+ β9REXit-2 + β10TIRit + β11TIRit-1 + β12TIRit-2 + β13CMit

+ β14CMit-1+ β15CMit-2 + vit,

(2)

dove le variabili considerate sono le stesse della relazione precedente, con l’introduzione tra

le variabili esplicative, del valore ritardato di due periodi della variabile dipendente e delle

altre variabili indipendenti. L’introduzione di queste variabili ritardate è dovuta a due

ragioni. In primo luogo, dal punto di vista empirico, un paese in deficit (surplus)

commerciale nell’anno t tenderà a rimanere in deficit (surplus) anche nell’anno successivo.

In secondo luogo, si può prevedere che i tempi di trasmissione della politica fiscale non

7

Greene (1997, cap. 14) fornisce le formule utilizzate per stimare panel non bilanciati.

7

siano immediati e quindi un aumento del deficit pubblico necessiti di un certo periodo di

tempo prima di avere effetti reali, nel caso in analisi sul saldo commerciale.

In questo caso la stima OLS non è più BLUE ma si è in presenza di una consistente

distorsione che ha principalmente effetto sulla stima del coefficiente della variabile

endogena ritardata ed anche sulle altre variabili esogene. Per la dimensione del panel

utilizzato in questo lavoro, la distorsione della stima può essere anche del 20% rispetto alla

stima corretta. La distorsione è originata dalla circostanza che il valore ritardato della

variabile endogena è correlato con il termine di errore. Questa distorsione tende a zero

quando la dimensione temporale del campione, T, tende all’infinito. La stima dinamica è

pertanto ottenuta con il metodo delle variabili strumentali di Anderson e Hsiao (1982). In

particolare, consideriamo due varianti di questo metodo, in cui le variabili sono espresse

nelle differenze prime. Nella prima (AH-d) si usano come strumenti i valori ritardati di due

periodi delle differenze prime delle variabili indipendenti e ∆BCi,t-3 come strumenti per

BCi,t-1. Nella seconda (AH-l) si usano come strumenti i valori ritardati di due periodi delle

differenze prime delle variabili indipendenti e BCi,t-3 per BCi,t-1. Sebbene questi metodi

siano stati concepiti nell’ambito della microeconometria per panel con un grande numero di

individui ed un numero limitato di osservazioni nel tempo, ne è stata sostenuta la validità

anche in panel macroeconomici dove le due dimensioni possono essere simili (tra gli altri,

Judson e Owen, 1999). I valori attesi dei coefficienti delle variabili ritardate sono gli stessi

delle variabili al tempo t.

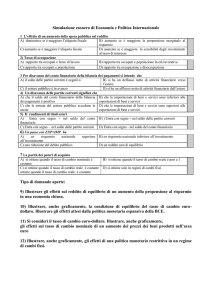

Le Tabelle 1 e 2 riportano rispettivamente le statistiche descrittive delle variabili

coinvolte nelle stime e la relativa matrice di correlazione. La tabella 2 evidenza un limitato

rischio di multicollinearità. Tuttavia, la correlazione tra deficit pubblico e spesa pubblica è

abbastanza elevata, per questo motivo i modelli empirici precedenti vengono stimati sia con

la spesa pubblica (poiché dal punto di vista teorico l’Equivalenza Ricardiana assume

l’inefficacia del timing della politica fiscale per un dato livello di spesa pubblica) che senza

di essa, per verificare la robustezza dei risultati empirici rispetto a questo problema di

correlazione dei dati.

(Tab. 1)

(Tab. 2)

8

4. Risultati empirici

Nei due successivi sottoparagrafi sono riportate le stime ottenute con i metodi

precedentemente descritti, dapprima considerando solo effetti contemporanei tra le variabili

in esame (panel statico), in seguito proseguendo con un’analisi dinamica.

4.1 Panel statico

La stima mediante OLS dell’equazione (1) mostra risultati abbastanza stabili nelle

diverse specificazioni (Tabella 3). Nelle stime che includono la spesa pubblica (colonne 13), l’unica variabile che risulta significativa è la spesa pubblica. Le altre variabili non

risultano mai significative sebbene spesso abbiano il segno atteso dalla teoria. In

particolare, il bilancio pubblico ha un valore opposto a quello previsto dal modello

convenzionale (come descritto nell’introduzione) ma non significativamente diverso da

zero, mostrando una forte evidenza a favore dell’Equivalenza Ricardiana. Le stime che

escludono la spesa pubblica dai regressori (4-5) non si discostano dalle precedenti. Per

verificare la significatività della relazione studiata utilizziamo il Wald test che svolge la

stessa funzione dell’F-test, e si distribuisce come un χ 2 con un numero di gradi di libertà

uguale al numero delle variabili della regressione esclusa la costante. Le statistica è

fortemente significativa indicando la correttezza della specificazione. R2 è abbastanza

elevato, indicando una buona capacità esplicativa del modello empirico.

(Tab. 3)

La stima precedente presuppone che i coefficienti delle equazioni siano identici per i

paesi grandi e per i paesi piccoli. Tuttavia, l’effetto del deficit pubblico nei due casi può

essere significativamente diverso per il diverso impatto che può provocare sugli

investimenti, come argomentato nell’introduzione. Per distinguere tra paesi grandi e piccoli

abbiamo rifatto la stima precedente dividendo i paesi in due sotto-campioni: gli stati

membri del G7 e tutti gli altri.

I risultati non si discostano in maniera sostanziale da quelli ottenuti in precedenza.

La Tabella 4 per i paesi del G7 mostra come l’unica variabile sempre significativa sia la

spesa pubblica, mentre le altre, ed in particolare il saldo del bilancio pubblico, non sono

mai significative. In queste stime si assiste ad una forte riduzione dell’R2.

9

(Tab. 4)

Anche i risultati della Tabella 5 per i paesi che non sono membri del G7 non si

discostano da quelli del campione completo. Le uniche variabili significative sono la spesa

pubblica, nelle stime in cui compare e il tasso di interesse reale. E’ interessante notare come

questa variabile differenzi il comportamento dei paesi “piccoli” rispetto a quelli “grandi”, i

quali non risultano subire effetti dall’aumento del tasso di interesse. Tuttavia, a differenza

dei risultati riportati nelle Tabelle 2 e 3, il livello di significatività tende a ridursi. In

contrasto con le stime riguardanti i paesi membri del G7, R2 è molto elevato.

(Tab. 5)

4.2 Panel dinamico

In primo luogo, i risultati della Tabella 6 mostrano un consistente effetto di

trascinamento nel saldo commerciale: il coefficiente di BCi,t-1 statisticamente maggiore di

zero generalmente ad un livello di significatività dell’1%, mentre quello di BCi,t-2 è

significamene negativo, indicando una tendenza ad un ribilanciamento della bilancia

commerciale dopo un certo periodo di tempo. In secondo luogo, il saldo di bilancio

pubblico è significativo. In terzo luogo, la spesa pubblica che nelle stime OLS era

significativa, in questo caso non lo è più. Infine, le altre variabili non risultano significative,

con l’eccezione del tasso di crescita della moneta ritardato di un periodo. Nelle stime (6) e

(7) vengono eliminate le variabili con due ritardi che non risultano significative nelle

precedenti stime. I risultati sono stabili, sia nella grandezza dei coefficienti stimati, sia nelle

loro significatività.

La statistica Wald afferma la corretta specificazione dei modelli. La statistica m2

testa l’ipotesi nulla di assenza di correlazione del secondo ordine nei residui delle

differenze prime. Si distribuisce come una normale con media zero e varianza 1. I risultati

sostengono la non esistenza di correlazione seriale.

(Tab. 6)

Le stime AH-l (Tabella 7) confermano i risultati delle precedenti stime dinamiche,

per quanto riguarda la neutralità del debito. Il coefficiente del saldo di bilancio pubblico

10

corrente è sempre significativo all’1%, con l’eccezione della stima (1). I precedenti risultati

riguardanti i valori ritardati del saldo commerciale vengono confermati, così come quello

relativo al saldo corrente del bilancio pubblico. Per quanto concerne le variabili di

controllo, diventa significativo TIRt-2 e si conferma il risultato relativo alla crescita della

quantità di moneta (CMt-1). In questo caso le stime ottenute eliminando le variabili ritardate

due volte che non risultano significative, presentano qualche differenza maggiore: BPt-1 è

significativo nella stima che include la spesa pubblica, mentre TIRt-2 in un caso perde e

nell’altro aumenta la propria significatività. Il valore ritardato di un periodo della crescita di

moneta, invece, vede inequivocabilmente aumentare la propria significatività nelle due

stime. Anche in questo caso la statistica Wald afferma la corretta specificazione dei modelli

e la statistica m2 non può rigettare l’ipotesi nulla di assenza di correlazione seriale, con

l’eccezione della stima (6).

(Tab. 7)

In questo caso non forniamo stime per i due sotto-campioni dei paesi appartenenti e

non al G7 in quanto riteniamo che l’efficienza e la significatività delle stime possa essere

compromessa: da una parte bisogna stimare un numero maggiore di parametri rispetto al

panel statico, dall’altra la numerosità campionaria risulta ridotta dalla presenza delle

variabili ritardate.

5. Conclusioni

I risultati presentati in questo lavoro rappresentano un tentativo di analizzare il

l’Equivalenza Ricardiana in economia aperta attraverso un modello longitudinale. In

particolare, sono stati analizzati 18 paesi OCSE per il periodo 1973-1998. Inoltre, lo studio

ha considerato sia il panel statico, sia quello dinamico. Rispetto alla relazione che lega il

deficit pubblico con il saldo con l’estero, i risultati del panel statico e di quello dinamico

sono in forte contrasto, con il primo che presenta una robusta evidenza a favore dell’ipotesi

dell’Equivalenza Ricardiana, mentre il secondo mostra un significativo effetto del saldo del

bilancio pubblico su quello della bilancia commerciale. Riteniamo che vi siano diverse

ragioni per sostenere che le stime dinamiche forniscano una più accurata descrizione della

realtà. In primo luogo, riconoscono l’esistenza di un effetto trascinamento che è

11

estremamente plausibile in un mondo in cui l’aggiustamento delle quantità non avviene in

maniera istantanea. In secondo luogo, dal punto di vista econometrico la maggiore

significatività di diverse variabili e delle diverse relazioni nel loro insieme, fa ritenere che

le stime dinamiche siano più in grado di catturare il fenomeno nella sua interezza. Infine,

questi risultati sono coerenti con la circostanza che nei sistemi fiscali contemporanei il peso

delle imposte distorsive sia predominante, rispetto ad altre forme (non distorsive o lumpsum) compatibili con l’Equivalenza Ricardiana. Tuttavia, la dimensione delle stime

puntuali del saldo di bilancio pubblico ed il loro livello di significatività fanno ritenere che

la miopia degli agenti economici sia limitata.

12

Riferimenti bibliografici

Ahmed, S. (1986). “Temporary and Permanent Government Spending in an Open

Economy: Some Evidence for the United Kingdom”, Journal of Monetary Economics,

17, 197-224.

Ahmed, S. (1987). “Government Spending, the Balance of Trade and the Terms of Trade in

British History”, Journal of Monetary Economics, 20, 195-220.

Anderson, T. W. e Hsiao, C. (1982). “ Formulation and Estimation of Dynamic Models

using Panel Data”, Journal of Econometrics, 18, 47-82.

Baltagi, B.H. (2001). Econometric Analysis of Panel Data, Chichester; New York: John

Wiley.

Barro, R.J. (1974). “Are Government Bonds Net Wealth?”, Journal of Political Economy,

82, 1095-1117.

Bernheim, B.D. (1987). “Ricardian Equivalence: An Evaluation of Theory and Evidence”.

In: Fisher, S. (ed.) NBER Macroeconomics Annual 1987, MIT Press, Cambridge, 263304.

Burnside, C., Eichenbaum, M. e Rebelo, S. (2001). “Prospective Deficits and the Asian

Currency Crises”, Journal of Political Economy, 109, 1155-1197

Corsetti, G., Pesenti, P. e Roubini, N. (1999a). “Paper Tigers? A Model of the Asian

Crisis”, European Economic Review, 43, 1211-1236.

Corsetti, G., Pesenti, P. e Roubini, N. (1999b). “What Caused the Asian Currency and

Financial Crisis”, Japan and World Economy, 11, 305-373.

Elmendorf, D.W. e Mankiw, N.G. (1999). “Government Debt”, In: Taylor, J.B. and

Woodford, M. (a cura di), Handbook of Macroeconomics, North Holland, Amsterdam.

Enders, W., Lee, B. (1990). “Current Account and Budget Deficits: Twins or Distant

Cousins?”, Review of Economics and Statistics, 72, 373-381.

Evans, P. (1988). “Are Consumers Ricardian? Evidence for the United States”, Journal of

Political Economy, 96, 983-1004.

Feldstein, M. e Elmendorf, D.W. (1990). “Government Debt, Government Spending, and

Private Sector Behavior Revisited: Comment”, American Economic Review, 80, 589599.

Frenkel, J. A. e Razin, A. (1987). Fiscal Policies and the World Economy, Cambridge: MIT

Press.

Graham, F. C. (1995). “Government Debt, Government Spending and Private-Sector

Behaviour: Comment”, American Economic Review, 85, 1348-1356.

Greene, W. (1997). Econometric Analysis, Prentice Hall, New York.

Hsiao, C. (1986). Analysis of Panel Data, Econometric Society Monographs no. 11,

Cambridge University Press, Cambridge.

Judson, R. A. e Owen, A.L. (1999). “Estimating Dynamic Panel Data Models: A Guide to

Macroeconomists”, Economics Letters, 65, 9-15.

Khalid, A.M. e Guan, T.W. (1999). “Causality Tests of Budget and Current Account

Deficits: Cross-country Comparisons”, Empirical Economics, 24, 389-402.

Kormendi, R.C. (1983). “Government Debt, Government Spending, and Private Sector

Behaviour”, American Economic Review, 73, 994-1010.

Lane, P. R., e Perotti, R. (1998). “The Trade Balance and Fiscal Policy in the OECD”,

European Economic Review, 42, 887-895.

Normandin, M. (1999). “Budget Deficit Persistence and the Twin Deficits Hypothesis”,

Journal of International Economics, 49, 171-193.

Obstfeld, M., (1996). “Models of Currency Crises with Self-Fulfilling Features”, European

Economic Review, 40, 1037-1048.

13

Reynolds, A. (2004). “The Conventional Hypothesis: Deficit Estimates, Saving Rates,

Twin Deficits and Yield Curves”, Treasury’s Roundtable on the “Federal Budget, Taxes

and

Economic

Growth”,

U.S.

Treasury

Department

(Febbraio).

www.treas.gov/offices/economic-policy/round_table_documents/2004/reynolds.pdf

Ricardo, D. (1817). On The Principles of Political Economy and Taxation, London: John

Murray, Albemarle-Street.

Roubini, N. (1988). “Current Account and Budget Deficits in an Intertemporal Model of

Consumption and Taxation Smoothing. A Solution to the ‘Feldstein-Horioka Puzzle’?”

NBER Working Paper, No. 2773. Boston, Mass.: National Bureau of Economic

Research.

Rubin R. E., Orszag R. e Sinai A. (2004), “Sustained Budget Deficits: Longer-Run U.S.

Economic Performance and the Risk of Financial and Fiscal Disarray”, presentato alla

AEA-NAEFA Joint Session, Allied Social Science Associations Annual Meetings, The

Andrew Brimmer Policy Forum, "National Economic and Financial Policies for Growth

and Stability", (Gennaio) www.brookings.org/views/papers/orszag/20040105.htm

Seater, J. J. (1993). “Ricardian Equivalence”, Journal of Economic Literature, 31, 142-190.

14

Tab. 1 – Statistiche descrittive

Media

BC

-0,604

BP

2,239

SP

40,912

REX

101,840

TIR

3,120

CM

10,804

Tab. 2 – Matrice di correlazione

BC

BP

BC

1

0,32

BP

1

SP

REX

TIR

CM

Varianza

4,525

4,729

101,120

18,559

4,274

10,397

SP

0,61

0,44

1

Min.

-21,390

-10,233

8,299

50,330

-23,395

-13,705

REX

0,09

0,17

0,14

1

Max

9,060

21,060

65,055

174,810

17,048

43,802

TIR

0,30

-0,20

0,08

0,10

1

CM

-0,38

-0,07

-0,34

-0,52

-0,17

1

15

Tab. 3 – Stime OLS con effetti fissi

(1)

(2)

C

BP

SP

1,521**

(0,661)

0,023

(0,092)

0,009***

(0,001)

REX

TIR

1,420*

(0,776)

0,010

(0,100)

0,008***

(0,002)

-0,016

(0,019)

0,103**

(0,048)

CM

N

R2 corr.

Wald

476

0,689

219,4

[0,000]

391

0,666

707,3

[0,000]

(3)

(4)

(5)

1,906

(1,532)

0,006

(0,101)

0,007***

(0,002)

-0,018

(0,019)

0,108**

(0,047)

0,008

(0,017)

384

0,657

607,9

[0,000]

1,578

(0,459)

-0,005

(0,099)

1,214**

(0,539)

-0,005

(0,100)

-0,023

(0,019)

0,112**

(0,046)

-0,024

(0,019)

0,117***

(0,045)

0,005

(0,017)

384

0,654

9,258

[0,055]

391

0.663

6,111

[0,106]

I numeri tra parentesi tonda indicano gli standard error corretti per l’eteroschedasticità. I numeri tra parentesi

quadra sono i p-value dei rispettivi test. ** e *** indicano, rispettivamente, significatività al 5% ed all’1%.

Tab. 4 – Stime OLS con effetti fissi - paesi G7

(1)

(2)

C

BP

SP

1.495*

(0.840)

-0,039

(0,121)

0, 294**

(0,134)

REX

TIR

1.344**

(0.715)

-0,039

(0,114)

0,213**

(0,114)

-0,013

(0,015)

0,046

(0,062)

CM

N

R2 corr.

Wald

167

0,373

7,405

[0,025]

155

0,292

7,892

[0,096]

(3)

(4)

(5)

1.370*

(0.807)

-0,037

(0,151)

0,252***

(0,065)

-0,015

(0,016)

0,063

(0,060)

0,013

(0,031)

152

0,302

34,21

[0,000]

1.601**

(0.811)

-0,017

(0,154)

1.793**

(0.971)

-0,015

(0,141)

-0,013

(0,014)

0,096

(0,081)

-0,013

(0,014)

0,102

(0,077)

-0,023

(0,054)

152

0,246

7,912

[0,095]

155

0,265

8,112

[0,044]

I numeri tra parentesi tonde indicano gli standard error corretti per l’eteroschedasticità. I numeri tra parentesi

quadra sono i p-value dei rispettivi test. ***, ** e * indicano, rispettivamente, significatività all’1%, al 5% ed

al 10%.

16

Tab. 5 – Stime OLS con effetti fissi - paesi non G7

(1)

(2)

(3)

C

BP

SP

0,505

(0,567)

0,031

(0,111)

0,009***

(0,000)

REX

TIR

0,173***

(0,013)

0,029

(0,123)

0,007*

(0,004)

-0,021

(0,039)

0,104*

(0,054)

CM

N

R2 corr.

Wald

309

0,712

366,5

[0,000]

236

0,696

206,1

[0,000]

0,092***

(0,022)

0,024

(0,124)

0,008**

(0,004)

-0,024

(0,038)

0,106**

(0,051)

0,009

(0,021)

232

0,687

137,9

[0,000]

(4)

(5)

0,080***

(0,025)

0,012

(0,122)

0,085***

(0,026)

0,012

(0,124)

-0,038

(0,033)

0,114**

(0,049)

-0,034

(0,035)

0,116**

(0,047)

0,006

(0,015)

232

0,684

8,201

[0,084]

236

0,693

8,122

[0,090]

I numeri tra parentesi tonde indicano gli standard error corretti per l’eteroschedasticità. I numeri tra parentesi

quadra sono i p-value dei rispettivi test. ***, ** e * indicano, rispettivamente, significatività all’1%, al 5% ed

al 10%.

17

Tab. 6 – Stime IV (AH-d)

(1)

(2)

BCt-1

BCt-2

BPt

BPt-1

BPt-2

SPt

SPt-1

SPt-2

0,345

(0,519)

-0,106

(0,076)

0,088**

(0,035)

0,095*

(0,054)

0,020

(0,031)

-0,012

(0,037)

0,027

(0,042)

-0,009

(0,012)

REXt

REXt-1

REXt-2

TIRt

TIRt-1

TIRt-2

CMt

CMt-1

CMt-2

N

Wald

m2

398

149,0

[0,000]

-0,875

[0,382]

(3)

(4)

(5)

(6)

(7)

0,885

1,122*

0,896

1,129*

1,266** 1,264**

(0,591)

(0,657)

(0,595)

(0,671)

(0,606)

(0,617)

-0,259*** -0,262*** -0,260*** -0,260*** -0,275*** -0,272***

(0,066)

(0,068)

(0,067)

(0,069)

(0,087)

(0,089)

0,138*** 0,157*** 0,137*** 0,155*** 0,137*** 0,133***

(0,031)

(0,042)

(0,032)

(0,042)

(0,053)

(0,051)

0,023

0,004

0,025

0,006

0,025

0,029

(0,049)

(0,044)

(0,049)

(0,043)

(0,050)

(0,049)

0,006

0,003

0,010

-0,002

(0,093)

(0,075)

(0,072)

(0,078)

-0,023

-0,063

-0,054

(0,031)

(0,047)

(0,043)

0,044

0,075

0,053

(0,032)

(0,056)

(0,049)

-0,011

-0,007

(0,013)

(0,019)

-0,015

-0,015

-0,016

-0,015

-0,014

-0,014

(0,022)

(0,022)

(0,022)

(0,022)

(0,021)

(0,021)

-0,025

-0,017

-0,025

-0,016

-0,011

-0,011

(0,021)

(0,026)

(0,021)

(0,027)

(0,028)

(0,027)

0,016

0,025

0,015

0,024

(0,019)

(0,018)

(0,019)

(0,018)

-0,035

-0,035

-0,034

-0,034

-0,048

-0,048

(0,040)

(0,047)

(0,041)

(0,048)

(0,047)

(0,047)

-0,002

-0,006

-0,001

-0,003

-0,027

-0,025

(0,043)

(0,048)

(0,043)

(0,047)

(0,046)

(0,044)

0,072

0,084

0,073

0,085

(0,049)

(0,056)

(0,050)

(0,057)

0,021

0,021

-0,003

-0,003

(0,019)

(0,020)

(0,023)

(0,023)

-0,040**

-0,039** -0,053*** -0,051***

(0,019)

(0,018)

(0,018)

(0,017)

-0,013

-0,013

(0,016)

(0,015)

329

329

329

322

341

341

557,7

559,4

204,0

373,2

413,8

174,2

[0,000]

[0,000]

[0,000]

[0,000]

[0,000]

[0,000]

0,788

0,638

0,854

0,644

-0,440

-0,4904

[0,431]

[0,523]

[0,393]

[0,520]

[0,660]

[0,624]

Le variabili sono espresse come differenze prime. I numeri tra parentesi tonda indicano gli standard error

corretti per l’eteroschedasticità. I numeri tra parentesi quadra sono i p-value dei rispettivi test. ***, ** e *

indicano, rispettivamente, significatività all’1%, al 5% ed al 10%.

18

Tab. 7 – Stime IV (AH-l)

(1)

(2)

BCt-1

BCt-2

BPt

BPt-1

BPt-2

SPt

SPt-1

SPt-2

REXt

REXt-1

REXt-2

TIRt

TIRt-1

TIRt-2

CMt

CMt-1

CMt-2

N

Wald

m2

(3)

(4)

0,760*** 1,076*** 0,965*** 1,051***

(0,105)

(0,109)

(0,049)

(0,115)

-0,097*** -0,286*** -0,239*** -0,282***

(0,031)

(0,086)

(0,050)

(0,086)

0,087* 0,143*** 0,150*** 0,141***

(0,046)

(0,035)

(0,031)

(0,035)

0,034

0,049

0,020

0,054

(0,053)

(0,041)

(0,053)

(0,040)

-0,018

-0,047

-0,005

-0,048

(0,034)

(0,044)

(0,046)

(0,044)

-0,007

-0,028

-0,065

(0,029)

(0,028)

(0,039)

0,024

0,052

0,079*

(0,040)

(0,041)

(0,044)

-0,014

-0,015

-0,012

(0,021)

(0.019)

(0,021)

-0,025

-0,015

-0,025

(0,020)

(0,018)

(0,020)

-0,015

-0,016

-0,015

(0,021)

(0,021)

(0,021)

0,021

0,017

0,019

(0,015)

(0,014)

(0,015)

-0,037

-0,034

-0,036

(0,048)

(0,048)

(0,048)

0,001

-0,008

0,002

(0,059)

(0,049)

(0,057)

0,079*

0,077*

0,078*

(0,047)

(0,042)

(0,047)

0,020

(0,021)

-0,051**

(0,022)

-0,013

(0,016)

417

330

323

330

155,5

583,3

702,2

167,2

[0,000]

[0,000]

[0,000]

[0,000]

-1,099

0,225

0,276

-0,379

[0,272]

[0,822]

[0,783]

[0,705]

(5)

(6)

(7)

0,986*** 0,369*** 1,167***

(0,113)

(0,103)

(0,102)

-0,237*** -0,153*** -0,257***

(0,051)

(0,054)

(0,077)

0,148*** 0,127*** 0,151***

(0,031)

(0,039)

(0,041)

0,024

0,074**

-0,004

(0,052)

(0,037)

(0,061)

-0,009

(0,047)

-0,153

(0,138)

-0,126

(0,128)

-0,016

-0,014

-0,003

(0,018)

(0,017)

(0,015)

-0,015 -0,031*** -0,013

(0,021)

(0,012)

(0,021)

0,015

(0,014)

-0,032

-0,018

-0,034

(0,048)

(0,043)

(0,057)

-0,006

-0,004

0,022

(0,048)

(0,030)

(0,053)

0,077*

0,052

0,095**

(0,042)

(0,036)

(0,042)

0,020

0,010

-0,003

(0,021)

(0,014)

(0,029)

-0,049** -0,019*** -0,048***

(0,022)

(0,007)

(0,016)

-0,011

(0,015)

323

340

340

560,6

301,2

201,0

[0,000]

[0,000]

[0,000]

0,285

2,610

-0,2917

[0,776]

[0,009]

[0,770]

Le variabili sono espresse come differenze prime. I numeri tra parentesi tonde indicano gli standard error

corretti per l’eteroschedasticità. I numeri tra parentesi quadra sono i p-value dei rispettivi test. ***, ** e *

indicano, rispettivamente, significatività all’1%, al 5% ed al 10%.

19