Elementi costitutivi del sistema finanziario

Ordinamento

Strumenti

Sistema

Finanziario

Mercati

Monetario

e dei cambi

obbligazionario

di partecipazione

di indebitamento

Intermediari

mobiliari

azionario

creditizi

derivati

assicurativi

di assicurazione

derivati

assicurativi

composti

creditizi

mobiliari

primari

secondari

La vigilanza sul sistema finanziario

1. Consob

2. Banca d’Italia

3. MEF

4. Covip

trasparenza e correttezza sul mercato

stabilità del sistema

mercato all’ingrosso dei Titoli di Stato

fondi pensione

• Il ruolo del sistema finanziario

- Velocizzare gli scambi commerciali

- Ridurre / trasferire il rischio

- Promuovere il trasferimento dei saldi finanziari

Intermediari finanziari (banche)

Mercati finanziari (borsa)

RUOLO E

COMPORTAMENTO

DELLE BANCHE

Cosa fanno le banche?

Soggetti

in

surplus

1000

BANCA

2%

1000

8%

Soggetti

in

deficit

1. raccolgono dai soggetti in surplus (famiglie)

2. impiegano presso i soggetti in deficit (famiglie,

imprese Stato)

Perché sono necessarie le banche?

1. Teoria dei costi di transazione

2. Teoria del rischio

3. Teoria delle asimmetrie informative

• Ex ante (selezione avversa)

• Ex post (azzardo morale)

Forme tecniche di raccolta

Al dettaglio (breve termine):

1. C/c di corrispondenza passiva

2. Depositi a risparmio

3. Certificati di deposito

4. Pronti contro termine passivi

All’ingrosso (M/L termine):

1. Obbligazioni

2. Altri titoli (subordinati)

Forme tecniche di impiego

A breve termine:

1. Apertura di credito in c/c (fido)

2. Sconto

3. Anticipazione

4. Factoring

A medio-lungo termine:

1. Mutuo

2. leasing

Sistemi e mezzi di pagamento

1.

2.

3.

4.

5.

6.

7.

Assegno bancario e circolare

Carte di pagamento (debito, credito e prepagate)

Bonifico

Ri.ba.

Mav

Rid

Strumenti di moneta elettronica (card based e token

based)

Rischi dell’attività bancaria

1. Rischio di credito

2. Rischio di mercato

3. Rischio operativo

Strumenti di tutela del pubblico

risparmio

1. Fondo Interbancario di Tutela dei Depositanti

2. Fondo di Garanzia dei Depositanti del Credito Cooperativo

Le banche partecipano al Fondo Interbancario in relazione a:

1. Dimensione del proprio attivo (too big to fail)

2. Grado di solvibilità

I MERCATI MOBILIARI

Le forme organizzative dei mercati

1. Mercato a ricerca autonoma

2. Mercato di broker

3. Mercato di dealer

4. Mercato ad asta

Mercato a ricerca autonoma

Sono i singoli investitori ad andare alla ricerca della controparte

sopportando tutti i costi (di informazione e di transazione).

Non essendo previsto l’intervento di un intermediario, lo

scambio si realizza a condizioni non certamente ottimali.

Non è detto, infatti, che il prezzo dello scambio sia il “migliore”

disponibile sul mercato e perciò lo stesso non può certo dirsi

“prezzo perfetto”.

I titoli negoziati sono poco liquidi

Il mercato di broker

Il broker è un intermediario che, dietro il pagamento di una commissione, assolve il

compito di ricercare la controparte.

Il broker è un intermediario “puro” nel senso che non può porsi quale controparte

dello scambio.

Il broker opera nei mercati con alti volumi di transazione, poiché in tal modo si

hanno più probabilità di portare a termine l’operazione.

Il cliente, rivolgendosi al broker sosterrà meno costi rispetto all’ipotesi di ricerca

autonoma.

Il broker va alla ricerca della controparte, ma non garantisce circa l’esecuzione della

transazione. Cercherà tuttavia di dotarsi di strutture informatiche tali da raggiungere il

maggior numero di clienti.

La qualità dei prezzi è superiore rispetto alla “ricerca autonoma”; tuttavia, trattandosi

sempre di ricerca bilaterale, il prezzo non è mai “perfetto”.

Il mercato di dealer

Il dealer, a differenza del broker, si pone quale contropartita dello scambio.

Costituisce un proprio “magazzino” titoli e proporrà un prezzo di acquisto (denaro)

e uno di vendita (lettera).

Lo spread denaro-lettera costituisce, perciò, il ricavo del dealer e sarà tanto

maggiore quanto maggiore è la rischiosità del titolo.

In ogni mercato esistono più dealer che offrono prezzi denaro-lettera per ogni

titolo.

La possibilità di vendere direttamente al dealer aumenta la liquidabilità del titolo.

Il prezzo a cui si conclude la transazione è il frutto di una trattativa privata e perciò il

prezzo non può considerarsi “perfetto”.

La presenza di più dealer che si confrontano sul mercato rende tuttavia il prezzo

qualitativamente superiore rispetto al mercato di broker.

In alcuni mercati accanto al dealer troviamo i market maker che hanno l’obbligo di

esporre in via continuativa proposte di acquisto e di vendita.

Il mercato ad asta

Riesce a far convergere contemporaneamente tutti gli ordini

provenienti dagli investitori permettendo la fissazione di un

prezzo espressione della domanda e dell’offerta complessiva

presenti nel mercato in un determinato momento.

Nell’asta “a chiamata” la fissazione del prezzo avviene

“chiamando” uno alla volta, secondo un ordine stabilito, tutti i

titoli iscritti al listino.

Il prezzo che si forma è molto vicino al concetto di “perfezione”.

L’asta “a chiamata” presenta due difetti:

1.

scarsa attitudine a soddisfare gli ordini che provengono di

continuo dal mercato per l’intera giornata di Borsa

2.

Impossibilità per gli investitori di reagire con tempestività

alle informazioni che provengono in occasione della

formazione del prezzo nel corso dell’asta.

L’asta “continua” risolve i due problemi poiché svolgendosi in

continuo la negoziazione di un titolo permette la formazione di

prezzi dei titoli ogni volta che si ha un incrocio di ordini di

acquisto e di vendita.

Durante la seduta si formano però più prezzi di equilibrio, perciò

la qualità del prezzo è inferiore rispetto all’asta a chiamata (poiché

i prezzi possono subire fluttuazioni rilevanti a seconda

dell’evoluzione momentanea dei flussi di domanda e di offerta).

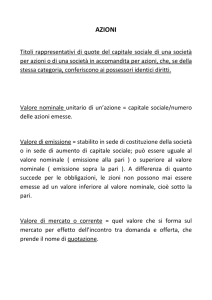

Il mercato mobiliare

Il mercato mobiliare opera nel sistema finanziario e vede

tra i suoi operatori gli intermediari finanziari.

Esso raccoglie tutte quelle attività finanziarie, denominate

strumenti finanziari (azioni, obbligazioni, ecc.)

Un’attività finanziaria è tutto ciò che ingloba flussi di

pagamento in entrata/uscita (es. concessione di un

credito).

Elementi caratterizzanti una attività finanziaria:

a) tempo; b) rischio; c) informazione; d) interesse.

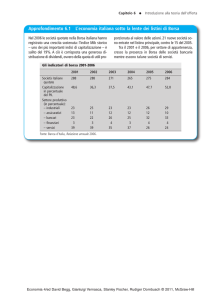

La privatizzazione della Borsa Valori in Italia

Il decreto legislativo 23/07/96 n° 415 recepisce la direttiva

93/22/CEE del 10 maggio 1993 e la direttiva 93/6/CEE del 15marzo

1993 e fissa i principi per la liberalizzazione dei mercati finanziari

che riconosce a strutture private funzioni regolamentative in campo

economico, attuando così una rivoluzione nel modo di concepire il

governo delle moderne società.

Il sistema telematico di Borsa

E’ costituito da un insieme di elaboratori e terminali che, collegati in

rete, formano il mercato nazionale di Borsa. Il sistema telematico è

gestito dal Cedborsa sotto la responsabilità del Consiglio di Borsa,

nel rispetto dei requisiti stabiliti dalla Consob.

Le negoziazioni dei titoli si svolgono per mezzo di elaboratori

elettronici; fisicamente, il mercato è rappresentato da uno schermo

di computer, il cosiddetto “book”, sul quale vengono organizzate le

informazioni necessarie per le negoziazioni.

L’operatività sul sistema telematico è riservata ai “negoziatori di

Borsa”, soggetti dotati di particolari competenze professionali e che

abbiano superato un apposito esame di abilitazione indetto dalla

Consob ai sensi degli artt. 7 e 18 della legge 1/91.

Comparto Azionario

Borsa Italiana SpA

MTA

MOT

Blue Chips

Star

Standard

MIV

Società di investimento

Società immobiliari

MTA INTERNATIONAL

AIM ITALIA

IDEM

MTF

ETF Plus

Sedex

INDICI AZIONARI

FTSE Italia All-Share - Rappresenta i titoli delle società appartenenti agli

indici FTSE MIB, FTSE Italia Mid Cap ed FTSE Italia Small Cap.

FTSE MIB - Misura la performance dei primi 40 titoli italiani per dimensione

e liquidità.

FTSE Italia Mid Cap - Rappresenta i 60 titoli delle società con maggior

capitalizzazione, escludendo i componenti del FTSE MIB.

FTSE Italia Small Cap - È composto dalle altre azioni, al di fuori dell’indice

FTSE MIB e del FTSE Italia Mid Cap, che rispettano requisiti minimi di

liquidità e flottante.

FTSE Italia Micro Cap - Tutte le azioni non rappresentate dall’Indice FTSE

Italia All-Share per carenza di liquidità.

FTSE Italia STAR - Rappresenta le società appartenenti al segmento

STAR. Contemporaneamente le società STAR fanno parte anche degli altri

indici a seconda della loro dimensione e liquidità.

Indici settoriali - Le società sono comprese anche in indici settoriali, a

seconda della loro attività.

Giornata tipica di Borsa

Le negoziazioni dei titoli si svolgono ogni giorno di borsa aperta con apertura del

sistema alle ore 8:00 e chiusura alle ore 17:30.

Ogni seduta è composta di 5 fasi: pre - apertura, validazione, apertura,

negoziazione continua, chiusura.

Il sistema telematico consente la diffusione agli intermediari autorizzati delle

proposte negoziali sia la conclusione dei contratti (ha la duplice funzione di sistema

di informazione e di sistema di negoziazione).

Il sistema, inoltre, diffonde al pubblico le informazioni sull’andamento del mercato

e alle autorità di mercato (Consob e Consiglio di Borsa) di tutti i dettagli

informativi relativi allo svolgimento del mercato.

1) Nella fase di PRE-APERTURA, si prendono in considerazione gli ordini arrivati prima

dell’apertura del mercato, così da formare un prezzo teorico di apertura.

2) Nella fase di VALIDAZIONE il prezzo teorico di apertura viene reso valido, effettivo.

Affinché questo prezzo venga reso valido, bisogna che esso soddisfi dei requisiti particolari:

la legge impone che il prezzo teorico di acquisto non deve discostarsi rispetto alla chiusura

del giorno precedente del ±10%. Nel caso in cui questo parametro viene superato, il book

deve comunicare agli operatori che il prezzo non è stato validato e quindi invita a ripresentare

nuovi ordini di acquisto e di vendita. Se i nuovi ordine di acquisto e di vendita stabiliscono un

prezzo teorico di apertura compreso in questo livello, allora esso viene validato e la giornata

borsistica parte.

3) L’ASTA CONTINUA parte dalle 9:00 e termina alle 17:30. In questo lasso di tempo il

prezzo viene stabilito dal mercato.

4) La CHIUSURA avviene alle 17:30 e vengono definiti per ogni titolo due prezzi: il prezzo

ufficiale e il prezzo di riferimento.

1) Il PREZZO UFFICIALE è il prezzo derivante dalla quotazione, frutto della media

ponderata delle transazioni di tutta la giornata; in pratica, è il prezzo medio ponderato

tra prezzo e quantità scambiate dalle 9:00 alle 17:30.

2) Il PREZZO DI RIFERIMENTO è la media ponderata degli scambi sul titolo

considerato che si sono realizzati nell’ultimo 10% delle transazioni; non si prendono in

considerazione tutti gli scambi della giornata ma solo l’ultimo 10% delle negoziazioni.

Tecniche di negoziazione:

1. Long

2. Short

Analisi delle figure:

1. Supporti e resistenze

2. Candele giapponesi

3. altre

Ftse Mib: 29.01.2016

Titolo Fiat: 30.12.2015 – 29.01.2016

Perfezione ed efficienza dei mercati

Un mercato è considerato perfetto quando tutti gli operatori

dispongono di una assoluta omogeneità di informazioni.

Sul mercato esistono asimmetrie informative che allontanano il

concetto di perfezione del mercato.

Il mercato mobiliare viene perciò valutato sulla base del concetto di

“efficienza”.

Due concetti di efficienza: valutativa e informativa

Valutativa: i prezzi dei titoli corrispondono al loro reale valore

intrinseco, ossia al livello di redditività di lungo periodo.

Informativa: i prezzi si formano sulla base delle informazioni su

di essi disponibili. In tal senso quando mutano le informazioni su

un titolo mutano anche le aspettative che si traduce in una modifica

del prezzo del titolo.

Tre forme di efficienza informativa:

1. Forma debole (trend del titolo nel passato)

2. Forma semiforte (trend + outsider)

3. Forma forte (trend+ outsider+ insider).

L’efficienza di un mercato si giudica in base ai concetti di

spessore, ampiezza, elasticità.

•Spessore: agli investitori è consentito di conoscere con

immediatezza le condizioni di domanda e offerta di mercato e

di operare prontamente.

•Ampiezza: gli ordini di acquisto e di vendita, oltre ad avere

prezzi prossimi a quelli correnti, sono anche di importo

consistente.

•Elasticità: capacità di generare nuovi ordini (di acquisto o

vendita) al manifestarsi di fluttuazioni di prezzo.