SCIENZA DELLE FINANZE A.A. 2011-2012

30018-CLEF

Seconda Esercitazione - IRES

TESTO e SOLUZIONI

Esercizio 1 - Tassazione società di capitali e persone fisiche

Il contribuente X lavora come dipendente nella società di A. È inoltre socio, al 30%, della società di capitali

B. Nel corso dell’anno t il contribuente ha percepito i seguenti redditi:

Stipendio (mesi gennaio-novembre)

Interessi su conto corrente

Dividendi su partecipazioni non qualificate di società con sede in Italia

11.000 euro

30 euro

500 euro

Inoltre ha percepito solo a fine gennaio dell’anno t+1 lo stipendio relativo a dicembre dell’anno t, pari a

1.000 euro.

La società B ha conseguito nel corso dell’anno t:

Ricavi

Interessi su titoli di Stato

Ha inoltre sostenuto i seguenti costi:

Acquisti materie prime

Stipendi ai dipendenti

Acquisto di un bene strumentale (coeff. ammort. ord. 20%)

Interessi passivi

La Società B ha distribuito, inoltre, tutto l’utile netto ai soci.

100.000 euro

2.000 euro

20.000 euro

50.000 euro

30.000 euro

1.000 euro

Il contribuente X, non sposato, vive da solo in un trilocale di proprietà con rendita catastale pari a 3.000 euro.

Possiede inoltre un monolocale in una zona di villeggiatura che tiene sfitto, con rendita catastale pari a 1.000

euro.

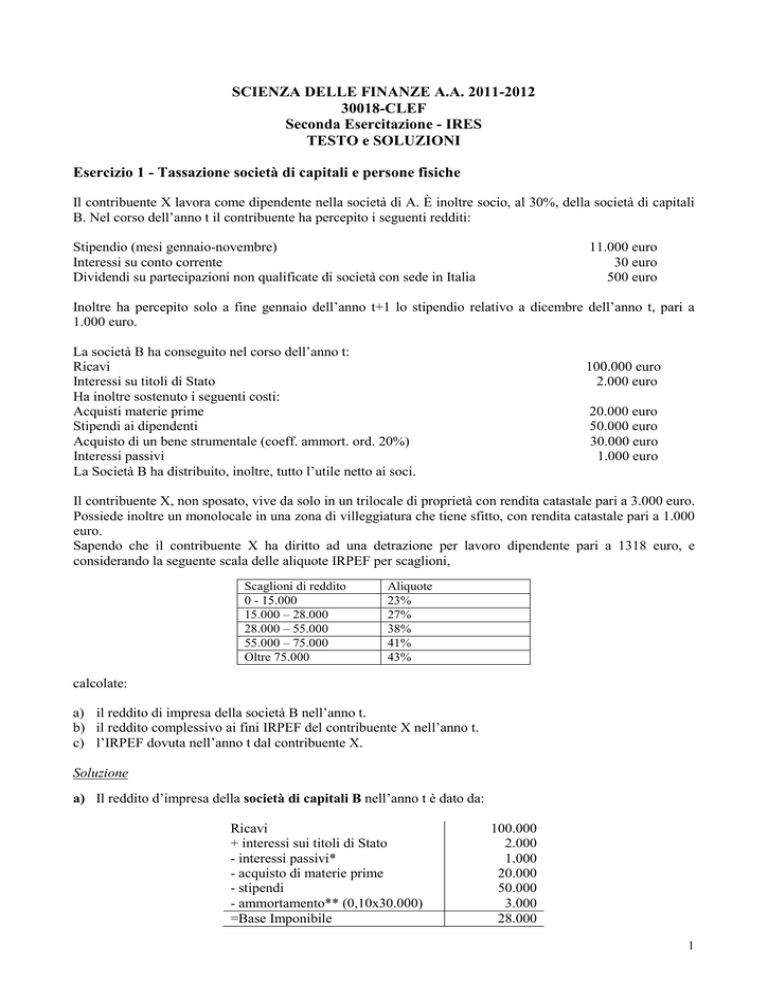

Sapendo che il contribuente X ha diritto ad una detrazione per lavoro dipendente pari a 1318 euro, e

considerando la seguente scala delle aliquote IRPEF per scaglioni,

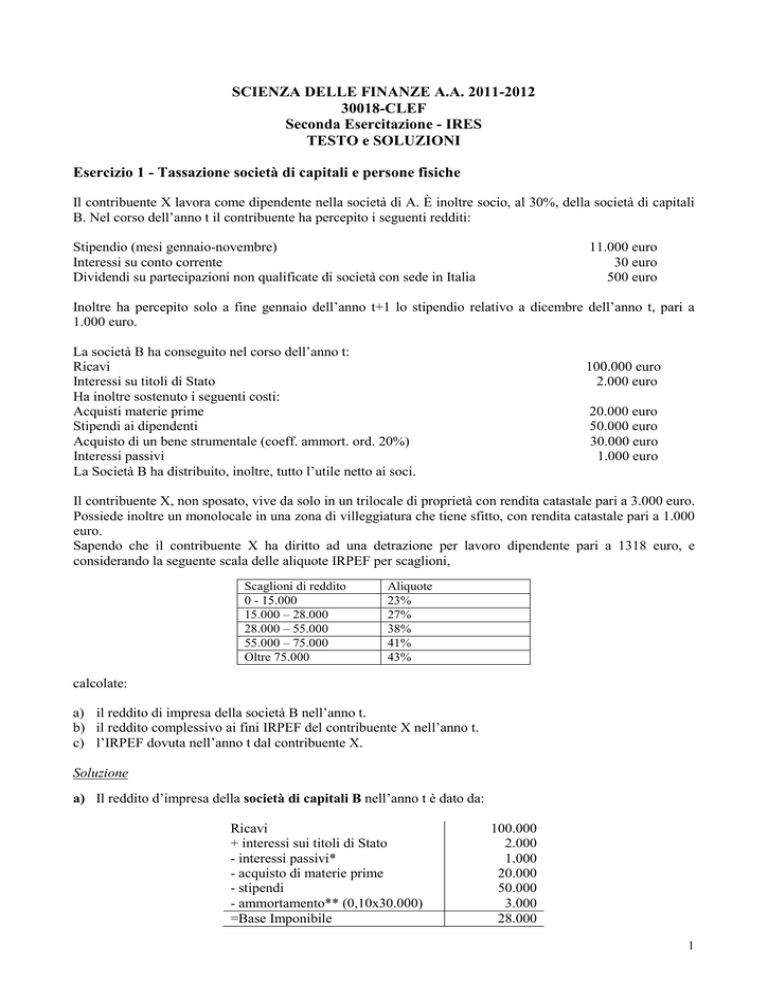

Scaglioni di reddito

0 - 15.000

15.000 – 28.000

28.000 – 55.000

55.000 – 75.000

Oltre 75.000

Aliquote

23%

27%

38%

41%

43%

calcolate:

a) il reddito di impresa della società B nell’anno t.

b) il reddito complessivo ai fini IRPEF del contribuente X nell’anno t.

c) l’IRPEF dovuta nell’anno t dal contribuente X.

Soluzione

a) Il reddito d’impresa della società di capitali B nell’anno t è dato da:

Ricavi

+ interessi sui titoli di Stato

- interessi passivi*

- acquisto di materie prime

- stipendi

- ammortamento** (0,10x30.000)

=Base Imponibile

100.000

2.000

1.000

20.000

50.000

3.000

28.000

1

*Gli interessi passivi sono deducibili fino a concorrenza degli interessi attivi.

Poiché IA > IP gli interessi passivi sono deducibili per il loro intero ammontare.

**L’ammortamento ordinario, nel suo importo massimo, risulta dall’applicazione di coefficienti stabiliti dal

Ministero dell’Economia al costo dei beni. Nel primo esercizio la quota è dimezzata.

b) Il reddito complessivo ai fini IRPEF si determina sommando i singoli redditi classificati nelle seguenti

categorie: 1) redditi fondiari; 2) redditi di capitale; 3) redditi di lavoro dipendente; 4) redditi di lavoro

autonomo; 5) redditi d’impresa (imprenditore individuale e società di persone); 6) redditi diversi.

Reddito complessivo IRPEF = 11.000 (reddito di lavoro dipendente) + 3.000 (rendita catastale abitazione

principale) + 1.000 x (1 + 1/3) (rendita catastale monolocale zona villeggiatura: è previsto l’aumento di 1/3

delle rendite catastali per le abitazioni non locate e non destinate ad abitazione principale, tipicamente le

residenze nei luoghi di villeggiatura) + 0,3 x 0,4972 x 28.000 x (1-0,275) (reddito di capitale da

partecipazione qualificata nella società B) = 15333,333 + 3027,948 = 18361,281

Lo stipendio di euro 1.000 percepito a gennaio dell’anno t+1 ma relativo a dicembre dell’anno t non rientra

nella base imponibile IRPEF in quanto vige il criterio di cassa.

c) Reddito complessivo = 18361,281

Reddito Imponibile IRPEF =

Reddito complessivo – oneri deducibili = 18361,281- 3.000 = 15.361,281

Applicando gli scaglioni alla base imponibile si ottiene:

IRPEF lorda = 0,23 x 15.000 + 0,27 x 361,281 = 3450 + 97,54587 = 3547,5459

Il contribuente X ha diritto a detrazioni da lavoro dipendente pari a 1.318 euro, e quindi:

IRPEF netta = IRPEF lorda – detrazioni = 3547,5459– 1.318 = 2229,5459

Esercizio 2 - IRES

La Società ALPHA nell’anno t ha conseguito ricavi per 400.000 euro e ha effettuato le seguenti operazioni:

-

acquisto di materie prime: 150.000

corresponsione di salari: 100.000

corresponsione di compensi per prestazioni libero-professionali: 5.000

acquisto di beni di investimento (coeff. di ammortamento ordinario 20%): 25.000

pagamento di interessi passivi: 10.000

Si calcolino la base imponibile e il debito d’imposta IRES per l’anno t.

Soluzione

Gli interessi passivi deducibili si calcolano nel seguente modo:

Ricavi

- Salari

- Materie prime

- Compensi prestazioni libero-professionali

- ammortamenti

+ ammortamenti

Reddito operativo lordo (ROL)

30% del ROL

400.000

100.000

150.000

5.000

2.500

2.500

145.000

43.500

2

Quota deducibile interessi passivi

43.500

Poiché gli interessi passivi (10.000) sono inferiori alla quota deducibile di interessi passivi (43.500), è

deducibile la totalità degli interessi passivi.

La quota di ROL non utilizzata, pari alla differenza tra quota deducibile di interessi passivi e interessi passivi

(43.500-10.000=33.500) potrà essere sommata al 30% del ROL dell’esercizio t+1 per il calcolo degli

interessi deducibili in quell’esercizio.

La base imponibile IRES è data da:

Ricavi

- Salari

- Materie prime

- Interessi passivi

- Compensi prestazioni libero-professionali

- Ammortamento**

=Base Imponibile

400.000

100.000

150.000

10.000

5.000

2.500

132.500

**L’ammortamento ordinario, nel suo importo massimo, risulta dall’applicazione di coefficienti stabiliti dal

Ministero dell’Economia al costo dei beni. Nel primo esercizio la quota è dimezzata.

Il debito di imposta si ottiene moltiplicando la base imponibile per l’aliquota IRES (27,5%):

132.500 x 0,275 = 36437,5

Esercizio 3 – IRES

La società per azioni Beta ha conseguito nell’anno t i seguenti redditi:

- ricavi: 4.000

- dividendi da partecipazioni azionarie in società italiane: 100

- interessi su titoli di Stato: 20

- interessi passivi: 1.200

Nello stesso anno ha inoltre sostenuto spese per acquisto di beni intermedi per 200 e per stipendi di 180.

L’anno precedente aveva acquistato macchinari per 100 (coeff. di ammortamento ordinario 15%).

Si calcolino per l’impresa Beta:

a) la base imponibile IRES per l’anno t;

b) il debito di imposta IRES per l’anno t.

Soluzione

a) Gli interessi passivi deducibili si calcolano nel seguente modo:

Ricavi

- acquisto di beni intermedi

- stipendi

- ammortamenti

+ ammortamenti

Reddito operativo lordo (ROL)

30% del ROL

+ Interessi su titoli di stato

Quota deducibile interessi passivi

4.000

200

180

15

15

3.620

1086

20

1106

3

Poiché gli interessi passivi (1.200) sono maggiori della loro quota deducibile (1.106), la differenza (94) non

sarà deducibile, ma potrà essere dedotta negli esercizi successivi se risulteranno esserci dei ROL capienti.

La base imponibile IRES è data da:

Ricavi

+ 5% dividendi

+ interessi su titoli di stato

- acquisto di beni intermedi

- stipendi

- ammortamento (0,15x100)

- interessi passivi

=Base Imponibile

4.000

5

20

200

180

15

1.106

2.524

b) Il debito di imposta si ottiene moltiplicando la base imponibile per l’aliquota IRES (27,5%):

0,275 x 2.524 = 694,1

Esercizio 4 - Imposta societaria e distribuzione degli utili

Nel Paese X vige un’imposta societaria con aliquota t = 30% ed un’imposta personale con aliquota tP = 20%.

Nell’anno corrente, l’impresa Beta, operante in X, ha prodotto utili (U) per 200, distribuendone tra i soci una

percentuale d.

Si calcoli il carico fiscale complessivo nei seguenti casi:

a. Sistema classico

- In caso di distribuzione totale degli utili (d=1)

- In caso di ritenzione totale degli utili (d=0)

b. Integrazione completa degli utili di impresa nella base imponibile personale

c. Esenzione totale

Soluzione

a. Nel sistema classico l’imposta societaria si applica a tutto l’utile di impresa, mentre l’imposta personale si

applica solo agli utili distribuiti (D).

Il carico fiscale complessivo (T) è:

T = tU + tP D = tU + tP d (1 - t)U

Con d = 1, sostituendo i valori, otteniamo:

T = 0,3 x 200 + 0,2 x 0,7 x 200 = 60 + 28 = 88

Con d = 0 sarà:

T = 0,3 x 200 = 60

b. Nel sistema con integrazione completa l’utile di impresa rientra nella base imponibile dell’imposta

personale indipendentemente dalle scelte distributive. Sarà quindi:

T = tP U = 0,2 x 200 = 40

4

c. Nel sistema con esenzione totale gli utili dell’impresa sono tassati esclusivamente presso l’impresa.

Il carico fiscale complessivo è:

T = t U = 0,3 x 200 = 60

Esercizio 5 - Effetti dell’imposta societaria su investimenti e scelte di finanziamento

Il profitto di un’impresa dipende dal livello degli investimenti secondo la seguente funzione:

π (I) = 2log(I/2)

Siano i = 5% il tasso di interesse sull’indebitamento dell’impresa, ρ il rendimento richiesto

sull’investimento azionario, δ = 5% il tasso di deprezzamento economico, t = 27,5% l’aliquota d’imposta

societaria, t x = 12.5% l’aliquota sostitutiva applicata a livello personale sia sugli interessi che sui dividendi.

a) Calcolate il livello ottimale degli investimenti nell’ipotesi che l’impresa si finanzi con debito e non

vengano applicate imposte.

b) Mostrate che, nel caso di finanziamento con debito, il livello degli investimenti ottimali non cambia

introducendo un regime di tassazione con deducibilità totale degli interessi passivi e assumendo che

l’ammortamento coincida con il tasso di deprezzamento economico.

c) Mostrate che l’introduzione delle imposte, nel caso di finanziamento con emissione di nuove azioni,

riduce il livello degli investimenti ottimali (assumete anche in questo caso che l’ammortamento coincida

con il tasso di deprezzamento economico).

d) Tenendo conto dei risultati ai punti b e c, mostrate che l’impresa ha convenienza a finanziarsi con debito.

Soluzione

a) Il livello ottimale degli investimenti si ottiene derivando il profitto dell’impresa al netto del

deprezzamento e degli interessi passivi e ponendo la derivata uguale a zero. La funzione obiettivo è:

f ( I ) = π ( I ) − δI − iI

Derivando rispetto ad I ed eguagliando a 0:

∂[π ( I ) − δI − iI ]

=0

∂I

Nel nostro caso, con π (I) = 2log(I/2) e considerando che

∂π ( I )

2

= :

∂I

I

(2/I) – δ – i = 0 ⇒ I* =

2

δ +i

Sostituendo nell’equazione i valori assegnati a δ e a i otteniamo:

I* = 2/ 0.1 = 20

b) In caso di tassazione con interessi passivi interamente deducibili, la funzione obiettivo per la generica

impresa diviene:

f(I) = π(I) – δ I – iI – t[ π (I) – δ I – iI]

f(I) = [ π (I) – δ I – iI] (1 – t)

5

Derivando rispetto ad I ed uguagliando a 0:

[(2/I) – δ – i] (1 – t) = 0 ⇒ I* =

2

δ +i

che è uguale al valore trovato nel caso precedente. Quindi l’imposta è neutrale e I* = 20.

I profitti complessivi si riducono con l’introduzione dell’imposta:

[ π (I) – δ I – iI] > [ π (I) – δ I – iI] (1 – t)

PNT > PT

c) In questo caso:

•

il costo del finanziamento azionario è ρ, con ρ = i;dato che deve valere la condizione di non arbitraggio:

ρ(1– t x ) = i(1– t x );

•

•

la funzione di profitto al lordo delle imposte diventa: π (I) – δ I – ρ I;

il valore del profitto al netto delle imposte è, quindi, definito dalla seguente formula:

f(I) = π (I) – δ I – ρ I – t[ π (I) – δ I ]

Derivando rispetto ad I ed uguagliando a 0 la derivata, si ottiene:

π ' (I ) − δ =

ρ

1− t

Nel nostro caso, dato che π ' (I) = 2/I,

(2/I) – δ =

ρ

1− t

⇒ I* =

2(1 − t )

ρ + (1 − t )δ

Sostituendo nell’equazione i valori assegnati a δ, ad ρ e a t, otteniamo:

I*= 16,81

L’investimento ottimale è in questo caso inferiore (I*=16,81) rispetto ai due casi precedenti (I*=20).

d) Calcolando i profitti netti nel caso di finanziamento con debito e nel caso di finanziamento tramite

emissione di nuove azioni, si ottiene:

20

Pnetto = 2 log − 0,05 * 20 − 0.05 * 20 (1 − 0,275) = 1,89

2

16,81

16,81

Pnetto = 2 log

− 0,05 * 16,81 = 1,64

− 0,05 * 16,81 − 0.05 * 16,81 − 0,275 2 log

2

2

Di conseguenza il finanziamento con emissione di nuove azioni è meno conveniente per l’impresa.

6