Lezione 13

Teoria delle aree valutarie ottimali

Stefano Papa

Università di Roma Sapienza

[email protected]

Facoltà di Economia Sapienza

AVO e Shock asimmetrici

• Nell’unione monetaria si può attuare un’unica politica monetaria

che potrebbe non sufficiente nel garantire la risoluzione di shock

a carattere locale (paesi, regioni, periferia dell’UE).

• Se gli shock colpiscono simmetricamente tutti i paesi non è un

problema. Tuttavia questi shock possono provocare degli effetti

asimmetrici (differenti) in diversi paesi

problema.

• Se invece, gli shock colpiscono in modo asimmetrico alcuni

paesi e non altri, allora i costi dell’unione monetaria aumentano.

• Nota che in una UEM non si può utilizzare lo strumento del

tasso di cambio o la politica monetaria per rendere un paese più

competitivo, allora occorre intervenire su prezzi e salari.

• La teoria delle aree valutarie ottimali (AVO) mostra quali sono i

requisiti che deve avere un’area valutaria per rispondere in

maniera migliore agli shock asimmetrici.

AVO e Shock asimmetrici

• Per valutare un’area valutaria ottimale occorre vedere come

questa si comporta di fronte agli shock asimmetrici che

colpiscono un paese e l’altro no.

• Shock asimmetrici (paese A e B) da domanda e da offerta. In

caso di shock di domanda, a parità di tasso di cambio reale, si

crea un eccesso di offerta dei beni nazionali.

1. In un sistema di cambi flessibili, se i prezzi e salari sono

rigidi nel breve periodo, un deprezzamento del cambio

nominale, aumenta la competitività e le PC.

2. In un sistema di cambi fisso, allora necessario che W e P si

abbassino in fretta se si vuole aggiustare la competitività e

colmare l’effetto negativo di uno shock.

• Se i W, P fossero flessibili, avremmo un rapido aggiustamento

allo shock, come ad esempio, nella prossima figura che si passa

da A a B (invece di arrivare a C: sottoccupazione).

AVO e Shock asimmetrici

• La domanda aggregata dei beni nazionali in un economia aperta

si riduce man mano che il tasso di cambio reale si apprezza,

perchè a parità di tasso di cambio nominale (in UEM), i prezzi

interni sono maggiori di quelli esteri (più a buon mercato).

• L’offerta aggregata dei beni nazionali in un economia aperta

aumenta man mano che il tasso di cambio reale si apprezza,

perchè a parità di tasso di cambio nominale (in UEM), i prezzi

interni sono maggiori di quelli esteri e per il produttore è più

conveniente (in termini di profitto) produrre in ITA quando

alcuni costi di produzione dipendono dai prezzi esteri.

Shock asimmetrici: domanda

• Uno shock negativo di domanda in un’area monetaria dove il tasso di cambio è

fisso, se P o W non si aggiustano in fretta, si va in C dove la riduzione del reddito è

maggiore rispetto a B. Aumenta la disoccupazione; si devono ridurre W e P fino a

che non si arriva a B. Il tasso di cambio reale λ: definito come λ = eP/P*. Se cambio

è flessibile, il tasso di cambio nominale si aggiusta di va in B.

Shock simmetrici

• Stesso shock di domanda in due paesi simili che condividono la stessa

moneta e, di conseguenza, il tasso di cambio. Nessun problema. L’unione

monetaria aggiusta il tasso di cambio nominale nei confronti del resto del

mondo per aggiustare l’eccesso di offerta di beni nazionali. Un

deprezzamento del cambio nominale aumenta la competitività e le PC.

Shock asimmetrici: domanda

• Se due paesi appartengono ad un’unione monetaria, ma solo un paese è soggetto allo

shock mentre l’altro non lo è: big problem! Entrambi i paesi UEM hanno uno stesso

tasso di cambio nominale (e) nei confronti del resto del mondo, e fisso tra di loro.

Uno shock asimmetrico riduce la domanda di A e non B; i due paesi si ritrovano a

parità di tasso di cambio reale λ con un eccesso di produzione (A) e in equilibrio (B)

•

Asymmetric Shock

1. Country A unhappy

eccesso di produzione, disoccupazione.

2. Country B wants no change.

Shock asimmetrici: domanda

• Inizialmente, entrambi i paesi sono in equilibrio al tasso di

cambio reale λ0.

• Shock asimmetrico di domanda, comporta lo spostamento della

domanda in un paese A verso sinistra in ITA, ma non il paese B,

GER.

• Se il tasso di cambio nominale è fisso (e), lo shock asimmetrico

genera un eccesso di produzione e se non si aggiustano P e W,

allora si riduce il Y, N in ITA.

1. Se la banca centrale intervenisse per aiutare l’ITA e svaluta il

tasso di cambio (e) fino a λ1 allora si crea un eccesso di

domanda in GER (inflazione).

• Se il cambio comune verso l’esterno dell’UE è flessibile, si

deprezza a causa dello shock avvenuto nel paese A. Non arriva a

λ1 ma λ2 ad un livello medio tra quello iniziale λ0 e quello di

intervento unilaterale.

Asymmetric Shock

1. Country A wants a depreciation.

2. Country B unhappy (eccesso di domanda: inflazione)

Asymmetric Shock

• Libera fluttuazione della moneta comune: nobody’s happy.

1. Country A in eccesso di offerta: disoccupazione

2. Country B in eccesso di domanda: inflazione

• 111

Asymmetric Shock

• Data la libera fluttuazione della moneta unica ancora ci sono degli squilibri. Il

problema si risolve nel tempo. Ma come?

Costi in presenza di shock asimmetrico

• Avvenuto l’aggiustamento del tasso di cambio comune λ2 nei

confronti del resto del mondo, che è corretto in media, ma i due

paesi si trovano ancora in squilibrio:

• Il paese A eccesso di offerta.

• Il paese B

eccesso di domanda.

• Come si riducono gli squilibri interni? Tramite i prezzi e i

salari in entrambi i paesi.

• Nel paese A, siccome i beni sono invenduti i P e W si devono

ridurre fino a che il tasso di cambio reale si deprezza

λ1

fino in B.

• Nel paese B, i P e W devono salire fino a che il tasso di cambio

reale si apprezza

λ0 fino in A.

Asymmetric Shock

• Libera fluttuazione della moneta unica: il problema si risolve nel

tempo: prices decline in country A

Asymmetric Shock

• Libera fluttuazione della moneta unica: il problema si risolve nel

tempo: prices decline in country A and rise in country B

Mobilità del lavoro internazionale

• Mobilità del lavoro potrebbe aiutare a risolvere gli squilibri

generati da shock asimmetrici nei due paesi.

• Se i fattori produttivi fossero mobili internazionalmente vi

sarebbe una migrazione di lavoro dall’ITALIA (A) in eccesso di

produzione verso GER (B) dove c’è un eccesso di domanda, in

modo tale da aggiustare in modo più rapido i prezzi dei beni e

dei fattori produttivi;

• Vi sarebbe uno spostamento della curva di offerta in ITA

verso sinistra e GER verso destra (aumento dell’offerta di

lavoro).

Criterion 1 (Mundell): Labour Mobility

• Nelle AVO, il lavoro si muove facilmente

attraverso i confini nazionali.

Criterion 1 (Mundell): Labour Mobility

• Nelle Aree Valutarie Ottimali (USA), il lavoro si muove

facilmente attraverso i confini nazionali dal paese A (Florida) al

paese B (California). Spostamento delle curve di offerte nei due

paesi.

Labour Mobility - Ricapitolando

• Purtroppo esistono differenze socio culturali, linguistiche, stati

sociali, diverse norme del lavoro che riducono la possibilità che

la mobilità del lavoro possa risolvere questi squilibri in UE.

• Ci possono impiegare anni, affinchè i lavoratori che erano

impiegati per lavori nel paese A possano spostarsi nel paese B

per svolgere altri lavori in maniera maggiormente specializzata.

• In UE cambi fissi, nei paesi soggetti a shock di domanda, non è

possibile deprezzare il cambio nominale, se prezzi e salari rigidi,

l’eccesso di produzione, aumenta la disoccupazione, si riducono

prezzi e salari nel lungo periodo.

• La BCE potrebbe variare il cambio garantendo gli interessi

collettivi, attraverso un deprezzamento del cambio nominale

rispetto alle altre valute e aumentare la competitività, ma questo

genera un eccesso di domanda potenzialmente inflazionistico in

GER e deflazionistico in ITA.

Un’altra soluzione: politica fiscale

• Altra soluzione: attuare una politica fiscale restrittiva in GER

(ridurre G o aumentare T) oppure espansiva in ITA.

• Questa politica prevede un coordinamento internazionale per

quanto riguarda le politiche fiscale nazionali non soggette

all’autorità sovranazionali (in UE non c’è un’unione politica che

sovraintenda la politica fiscale dell’UE).

• Difficoltà che potrebbe essere eliminata attraverso delle

compensazioni o trasferimenti fiscali temporanei da paesi in

surplus a quelli in deficit nell’area valutaria (come negli USA).

• Tuttavia non esiste ancora un’identità politica comune che

coordini a livello comunitario le politiche fiscali nazionali (che

sono peraltro vincolate ai cicli elettorali dei singoli paesi).

Shock asimmetrici: offerta

• Shock di offerta: un aumento del P del petrolio riduce l’offerta

dell’UE, aumentano i costi marginali a parità di produzione.

• Shock asimmetrici di offerta: In Italia, a parità di tasso di

cambio nominale, eccesso di domanda

aumento dei prezzi,

riduce la competitività ed aumenta il tasso di cambio reale e

problemi per l’equilibrio esterno.

• Shock asimmetrici di offerta: In UK e Norvegia, a parità di

tasso di cambio nominale, eccesso di produzione, si riducono

prezzi, aumenta la competitività. Nuova asimmetria.

• Per questo motivo UK e Norvegia (produttrici di petrolio), non

sono entrate nella UEM non essendo soggette a shock di offerta

(diversamente dall’UE), ↑ mark up sui costi marginali,

(aumenta la competitività).

• Se cambi fissi, prezzi e salari rigidi nel breve, occorre svalutare

il cambio fluttuante verso l’esterno per migliorare la BP=0.

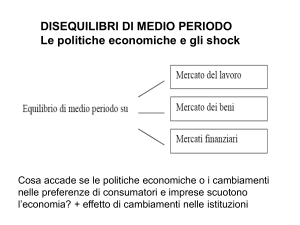

Shock simmetrici con effetti asimmetrici

• Ci sono shock simmetrici che possono colpire due paesi allo

stesso modo, ma hanno effetti asimmetrici.

• Ciò è dovuto a differenze socio culturali, diverse norme del

lavoro, differenze nei settori industriali, finanziari.

• Si pensi ad uno shock simmetrico, la BCE opera una politica

monetaria identica per tutti i paesi europei, ma gli effetti possono

non essere gli stessi per tutta l’area euro in quanto la struttura

finanziaria, sistema del credito e le dimensioni di imprese (PMI

potrebbero avere difficoltà all’eccesso al credito in periodi di

difficoltà) possono essere differenti tra paesi UE e dare effetti

asimmetrici all’interno dei paesi.

• L’importanza di uniformare i mercati del lavoro, del credito e

finanziario a livello UE.

Area Valutaria Ottimale (AVO) di Mundell

• Criteri di valutazione di un’area valutaria ottimale in presenza di

shock (domanda e offerta) asimmetrici.

1. Mobilità internazionale dei fattori produttivi (K, L); paesi

che hanno un’elevata mobilità costituiscono una AVO.

Spostamento della curva di offerta nei 2 paesi.

• Spostamento non settoriale, Nord/Sud come nel Teorema del

Pareggiamento del Prezzo dei Fattori, ma internazionale. Il

commercio internazionale eguaglia i prezzi relativi dei beni e dei

fattori (K e L).

Criterio 1 della Optimal Currency Area (AVO,

Mundell): Labour Mobility

• Nelle AVO, il lavoro si muove facilmente attraverso i confini

nazionali che non tra le frontiere internazionali.

• Obiezioni:

– Mobilità del lavoro è facile all'interno dei confini

nazionali (cultura, la lingua, la legislazione, il

benessere, ecc).

– In presenza delle differenti specializzazioni tra paesi, le

differenti competenze contano (ci vuole tempo per

apprendere certe competenze).

– Mobilità dei capitali: differente mobilità tra il capitale

finanziario e fisico.

– Non facile trasferire il capitale fisico rispetto al capitale

finanziario, se non ci sono controlli ai movimenti.

apertura al commercio e diversificazione dei prodotti

2. Paesi con un alto grado di apertura al commercio definita

come la proporzione di attività economica dedicata al

commercio internazionale o agli scambi rappresentano un’AVO.

• Un elevato grado di apertura al commercio tra paesi non crea

distinzione sull’origine della produzione dei beni, perché il

commercio internazionale eguaglia i prezzi relativi dei beni e

dei fattori (legge del prezzo unico, costi comparati e Teorema del

pareggiamento del prezzo dei fattori), indipendentemente dal

tasso di cambio (e), quindi diminuisce la probabilità degli shock

asimmetrici abbiamo effetti sul prezzo relativo dei beni nazionali

ed esteri.

3. Paesi con un’elevata diversificazione dei prodotti, dei settori

e stesse preferenze e gusti (struttura della domanda simile) sono

un AVO e indipendenti da modifiche del “e”. Strutture della

specializzate della produzione sono soggette a shock.

trasferimenti fiscali e preferenze omogenee

4. Paesi che effettuano trasferimenti fiscali tra le aree dell’area

valutaria. Ad esempio, gli USA sono un’AVO. Il paese B, non

colpito dallo shock asimmetrico, potrebbe prestare fondi

attraverso dei trasferimenti fiscali al paese A colpito dalla

recessione. Esistono all’interno dei paesi a livello regionale,

ma non a livello UE, non essendoci un’identità politica.

5. Paesi che condividano il modo su come coordinarsi nel

fronteggiare gli shock asimmetrici sono un’AVO. Questo

implica preferenze omogenee (bassa inflazione è preferita alla

disoccupazione?) e condizioni politiche per farlo. Uno shock

genera effetti redistributivi, alcuni gruppi di potere staranno

peggio altri meglio. L’importanza politica del gruppo conta,

quindi la risposta può essere diversa.

Destino comune e solidarietà

6. Gli shock asimmetrici creano dei disaccordi e malcontenti

all’interno di alcuni paesi e in altri no (conflitti nazionali).

• I paesi non colpiti dagli shock dovrebbero essere solidari con

gli altri.

• Questo presuppone che vi siano istituzioni che governino la

politica (integrazione politica) in modo tale da superare

eventuali disaccordi economici e politici.

• Se ci si riesce questa area è un’AVO.

• Se esiste un desiderio di un destino comune e solidarietà

reciproca tra pesi differenti, tali da mettere a tacere le visioni

nazionalistiche interne, allora si crea un’AVO.

L’Europa è un’AVO?

• Un indice sintetico di AVO, misura la frequenza degli shock e quanto

spesso è stato usato il tasso di cambio per assorbirne gli effetti. Di

quanto i seguenti paesi avrebbe dovuto variare il tasso di cambio

rispetto al marco tedesco per fronteggiare gli shock asimmetrici? In

alto, i paesi con indice peggiore; più costoso rinunciare alla valuta.

L’Europa è un’AVO?

• Un indice tanto più grande tanto più frequenti sono stati gli shock

asimmetrici e quanto più attivamente avrebbe dovuto essere usato il

tasso di cambio. I paesi in alto, non hanno partecipato al UEM.

Shock simmetrici con effetti asimmetrici

• Effetti asimmetrici della politica monetaria. Gli effetti di un aumento di 1%

del tasso di interesse sul GDP (PIL) e Prezzi.

• Possibili spiegazioni: distribuzione del credito nei paesi, relazione tra banche

e imprese e il peso relativo delle PMI a cui negato il credito in periodi di

crisi.

AVO: Labour Mobility (1)

• Il criterio mobilità del lavoro può essere di aiuto in caso di shock

asimmetrico quando il tasso di cambio non può essere

aggiustato.

• La mobilità del L in risposta agli incentivi economici deve

tenere conto di diversi aspetti:

• i costi del movimento,

• Il rischio di diventare disoccupati,

• le opportunità di carriera a lungo termine,

• Le prospettive familiari,

• l’ammissibilità allo stato sociale,

• la tassazione del reddito da lavoro e dei risparmi

• La mobilità del L in risposta agli incentivi non economici:

• le differenze culturali/linguistiche,

• l’attaccamento nazionale.

• Legami familiari.

AVO: Labour Mobility (2)

• La migrazione internazionale in

termini di percentuale di

popolazione locale che è nata

all’estero.

• Numero di persone che vivono

in Canada ma non sono nate in

Canada (extra UE) e quelli nati

in UE.

• Vi è più immigrazione verso

USA e Canada rispetto all’UE.

• Un confronto internazionale

suggerisce che la mobilità del

lavoro è bassa in Europa:

across countries

AVO: Labour Mobility (2)

• Migrazioni interne tra

regioni all’interno dei loro

paesi.

• Gli europei si muovono

circa la metà rispetto ai

cittadini USA e Giappone.

• An international

comparison suggests that

labour mobility is low in

Europe:

– even within countries.

AVO: Labour Mobility (3)

• La bassa mobilità del lavoro in UE implica che il peso degli

shock, soprattutto nei paesi a bassa competitività, si poggia sul

tasso di disoccupazione.

• A US-EU comparison.

AVO: Labour Mobility (3)

USA

Europe

0.01

0.01

0.005

0.005

0

0

-0.005

-0.005

-0.01

-0.01

-0.015

-0.015

-0.02

-0.02

-0.025

-0.025

-0.03

-0.03

0

2

Employment

4

6

8

Unemp.Rate

10

12

14

Participation

16

18

20

Migration

0

2

Employment

4

6

8

Unemp.Rate

10

12

14

Participation

16

18

20

Migration

AVO: Openness

• La maggior parte dei paesi dell'Unione europea sono molto aperti al commercio

internazionale. La % misura la proporzione della produzione nazionale (PIL) che

viene esportata. Il criterio McKinnon è ampiamente soddisfatto.

Austria

Belgium

Finland

France

Germany

Greece

Ireland

Italy

Luxembourg

Netherlands

Portugal

Spain

52.3

87.2

35.4

27.2

39.9

25.5

72.6

27.9

133.3

66.4

36.2

29.5

Cyprus

Czech Republic

Estonia

Hungary

Latvia

Lithuania

Malta

Poland

Slovak Republic

Slovenia

EU-25

48.3

76.0

92.0

70.1

55.0

56.9

81.8

40.9

83.6

63.1

10.7

Denmark

Sweden

UK

42.8

43.9

27.9

Bulgaria

Croatia

Romania

Turkey

65.9

54.4

39.3

36.5

US

Japan

13.8

13.5

AVO: Diversification

•Indice di diversità della

produzione indica la

differenza tra la struttura

produttiva e commerciale di

ciascun paese rispetto alla

Germania.

•La maggior parte dei paesi

dell'UE hanno una struttura

produttiva diversificata

(domina il commercio intrasettoriale).

•Il criterio Kenen è

sostanzialmente soddisfatto

e ben spiega quali paesi

hanno aderito all'area

dell'euro (Norvegia non ha

aderito).

AVO: Transfers

• L'Unione europea non soddisfa il criterio dei

trasferimenti fiscali.

• La quota dei trasferimenti fiscali è bassa e pari ad una

quota di spesa bilancio dell'UE dell'1,27% del PIL dell'UE.

• Bilancio interamente utilizzato per l'amministrazione,

PAC, politica regionale e fondi strutturali.

AVO: Homogeneity of Preferences

• Poco si sa di questo criterio

• Paesi con preferenze differenti, anti

inflazione, anti disoccupazione.

AVO: Commonality of Destiny

• Poco si sa di questo criterio

• I sondaggi non rilevano profonda opposizione alle

istituzioni dell'UE.

AVO: Commonality of Destiny

EU25

SI

SK

HU

IT

ES

EL

BE

PL

CZ

DE

CY

LU

LV

PT

MT

LT

EE

FR

NL

IE

DK

SE

AT

FI

UK

0%

20%

40%

For

A gainst

60%

Don't know

80%

100%

Overall

• EU è un AVO? Il bicchiere è mezzo pieno e mezzo vuoto.

L’UE è un’optimal currency area?

History Never Ends: The Endogeneity

dei Criteri AVO

• Vivere in una unione monetaria può aiutare a

soddisfare i criteri di OCA nel corso del tempo.

• Gli Stati Uniti sarebbero stati un AVO senza

una moneta comune?

• L'esistenza dell'euro cambierà le cose?

EMU and Labour Markets

• La mobilità non può cambiare molto, ma i salari potrebbero

diventare meno viscosi.

• Due punti di vista:

• Il circolo virtuoso: i mercati del lavoro rispondono alla

maggiore concorrenza, diventando più flessibili, come negli

Stati Uniti.

• Visione alternativa: i mercati del lavoro rispondono alla

maggiore concorrenza, aumentando le misure di protezione

che aumentano la viscosità (più welfare UE).

Una maggiore integrazione?

• Le evidenze empiriche mettono in evidenza un

forte aumento del commercio delle unioni

monetarie: le stime variano da 50 per cento al

100 per cento (raddoppio del commercio).

Will Diversification Grow or Decline?

• Argomento 1: commercio intra-settoriale

crescerà.

• Argomento 2: specializzazione aumenta.

• Nessuna conclusione definitiva finora.

Are the Other Criteria Endogenous?

• Trasferimenti: attualmente alcun supporto politico

per più tasse per trasferimenti fiscali.

• Omogeneità delle preferenze: si presume che cambi

presto.

• Comunanza di destino: si presume che cambi

presto.

In the End

• L'unione monetaria non è solo questione di

economia.

• I criteri di AVO non inviano un segnale chiaro:

• Sicuramente l'UE non è una perfetta AVO

• Un'unione monetaria può funzionare ma

sorgeranno i costi:

• Nel mercati del lavoro e la disoccupazione

• Tensioni politiche in presenza di shock

asimmetrici profonde (vedi, il problema della

Grecia).