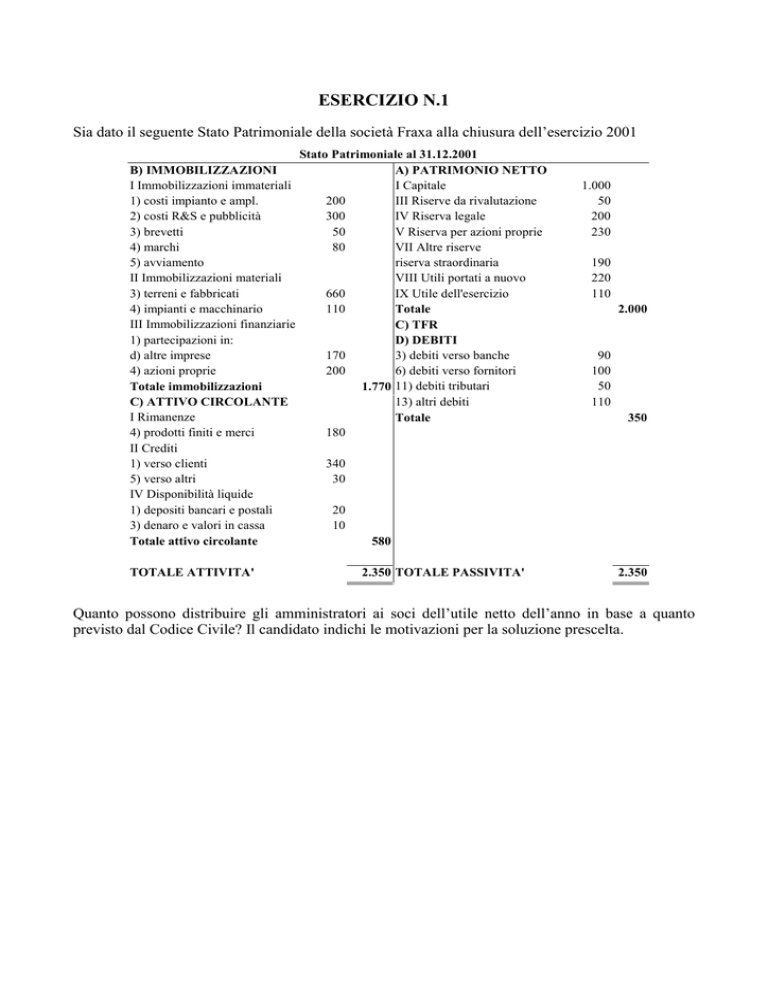

ESERCIZIO N.1

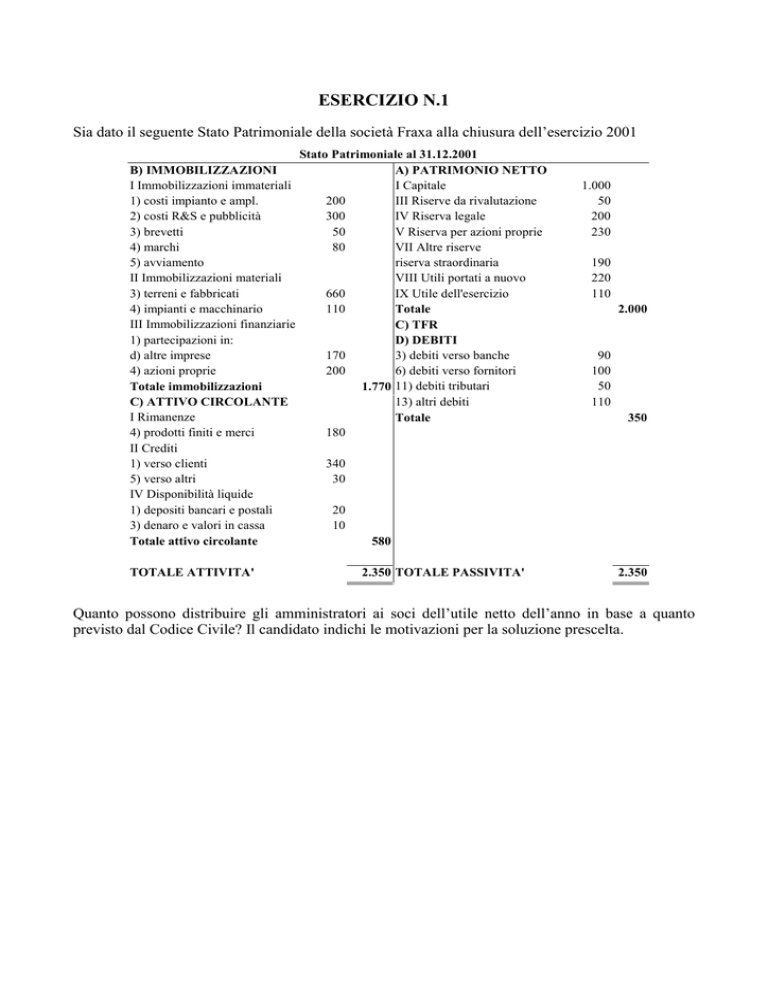

Sia dato il seguente Stato Patrimoniale della società Fraxa alla chiusura dell’esercizio 2001

B) IMMOBILIZZAZIONI

I Immobilizzazioni immateriali

1) costi impianto e ampl.

2) costi R&S e pubblicità

3) brevetti

4) marchi

5) avviamento

II Immobilizzazioni materiali

3) terreni e fabbricati

4) impianti e macchinario

III Immobilizzazioni finanziarie

1) partecipazioni in:

d) altre imprese

4) azioni proprie

Totale immobilizzazioni

C) ATTIVO CIRCOLANTE

I Rimanenze

4) prodotti finiti e merci

II Crediti

1) verso clienti

5) verso altri

IV Disponibilità liquide

1) depositi bancari e postali

3) denaro e valori in cassa

Totale attivo circolante

TOTALE ATTIVITA'

Stato Patrimoniale al 31.12.2001

A) PATRIMONIO NETTO

I Capitale

200

III Riserve da rivalutazione

300

IV Riserva legale

50

V Riserva per azioni proprie

80

VII Altre riserve

riserva straordinaria

VIII Utili portati a nuovo

660

IX Utile dell'esercizio

110

Totale

C) TFR

D) DEBITI

170

3) debiti verso banche

200

6) debiti verso fornitori

1.770 11) debiti tributari

13) altri debiti

Totale

180

1.000

50

200

230

190

220

110

2.000

90

100

50

110

350

340

30

20

10

580

2.350 TOTALE PASSIVITA'

2.350

Quanto possono distribuire gli amministratori ai soci dell’utile netto dell’anno in base a quanto

previsto dal Codice Civile? Il candidato indichi le motivazioni per la soluzione prescelta.

SOLUZIONE N.1

La distribuzione dell’utile d’esercizio in presenza di oneri pluriennali tra le attività di Stato

Patrimoniale dipende dalla possibilità di coprire i suddetti oneri, per la parte non ancora

ammortizzata, con riserve disponibili. Solo a seguito di tale operazione sarà possibile distribuire

utile ai soci.

Nel caso in esame gli oneri pluriennali da considerare sono rappresentate, dalle spese di ricerca e

sviluppo e di pubblicità (200) e dai costi di impianto e ampliamento (300), per un totale di 500.

La Riserva Legale ha già raggiunto il 20% del Capitale Sociale, ma non ha ancora superato tale

limite, pertanto non sarà necessario destinare il 5% dell’utile alla suddetta riserva.

Oneri Pluriennali

1) costi impianto e ampl.

2) costi R&S e pubblicità

TOTALE

200

300

500

TOTALE

0

30

0

190

220

440

Riserve disponibili

IV Riserva legale

V Riserva per azioni proprie

VII Altre riserve

riserva straordinaria

VIII Utili portati a nuovo

Utile distribuibile

IX Utile dell'esercizio

5% a riserva legale

Oneri pluriennali non coperti dalle riserve

50

110

0

60

ESERCIZIO N.2

La Società per Azioni Larus dispone alla data del 31.12.95 di un Capitale Sociale di Lire

800.000.000 e di riserve patrimoniali per Lire 200.000.000 così ripartite:

a) Lire 120.000.000 Riserva Legale

b) Lire 80.000.000 Riserva Straordinaria

Il Capitale Sociale è suddiviso in n° 800.000 azioni.

Il 2 aprile 1996 l’Assemblea delibera che l’utile dell’esercizio 1995, pari a Lire 30.000.000, sia

interamente devoluto a riserva, nel rispetto dei limiti di legge. Delibera inoltre l’acquisto di n°

60.000 azioni proprie al fine di evitare pericolose speculazioni sul mercato. La delibera di acquisto

in argomento è puntualmente eseguita dagli Amministratori il 6 maggio 1996.

Il 2 aprile 1997 l’Assemblea delibera che l’utile dell’esercizio 1996, pari a Lire 20.000.000, sia

distribuito per la parte consentita dalle norme di legge agli azionisti. Delibera inoltre l’acquisto di

n° 18.000 azioni proprie. Gli amministratori in data 8 maggio 1997 acquistano n° 20.000 azioni.

Il 9 maggio 1998 non è stata alienata alcuna delle azioni proprie acquistate dalla Larus.

Il candidato:

-

verifichi il rispetto dei requisiti di legge per l’acquisto delle azioni proprie nel 1996 e nel 1997;

-

effettui le scritture in partita doppia relative all’acquisto delle azioni proprie in data 6 maggio

1996 e 8 maggio 1997;

-

evidenzi, con le relative scritture, quanto accadrà il 9 maggio ed a quanto ammonta a tale data la

riserva straordinaria.

SOLUZIONE N.2

1996

Scritture relative alla destinazione dell’utile.

2/4/96

a

Diversi

a

Riserva Legale

a

Riserva straordinaria

Utile d’esercizio

30.000.000

1.500.000

28.500.000

Verifica dei limiti imposti dalla legge per l’acquisto delle proprie azioni.

10% CS

------------- =

VN azioni

800.000.000 x 0,1

-----------------------1.000

= 80.000 (n° max azioni acquistabili)

Acquistando n° 60.000 azioni si rispettano i limiti di legge. Le scritture in p.d. saranno:

Azioni Proprie

6/5/96

a

Banca c/c

60.000.000

Riserva Straordinaria

6/5/96

a

Riserva Azioni Proprie

60.000.000

1997

Scritture relative alla destinazione dell’utile.

Utile d’esercizio

2/4/97

a

Diversi

a

Riserva Legale

a

Azionisti c/dividendi

20.000.000

1.000.000

19.000.000

Scritture relative all’acquisto delle proprie azioni.

Azioni Proprie

8/5/97

a

Banca c/c

20.000.000

Riserva Straordinaria

8/5/97

a

Riserva Azioni Proprie

20.000.000

L’acquisto di azioni proprie è avvenuto in violazione della delibera assembleare; gli amministratori

saranno pertanto chiamati ad alienare le azioni in esubero o ridurre la corrispondente parte di

Capitale Sociale entro un anno.

1998

Le azioni, fino alla data del 9 maggio, non sono state vendute, pertanto verrà ridotto il Capitale

Sociale per la corrispondente parte:

Capitale Sociale

9/5/98

a

Azioni Proprie

2.000.000

Riserva Azioni Proprie

9/5/98

a

Riserva Straordinaria

2.000.000

Riserva Straordinaria

Saldo al 31.12.95

Utile ‘95

Costituzione RAP ‘96

Costituzione RAP ‘97

60.000.000

20.000.000

TOTALE

Annullamento AP ‘98

80.000.000 TOTALE

Saldo al 9/5/98

80.000.000

28.500.000

2.000.000

110.500.000

30.500.000

ESERCIZIO N.3

La società RUFFIX S.p.A. ha acquistato nel 1997 il 100% della società SHYU pagando 10.000

milioni di euro. Il patrimonio netto della società SHYU a tale data era di 7.500 milioni di euro. La

società SHYU distribuisce di norma 120 milioni di euro di dividendi.

Ai fini della valutazione in base al criterio del patrimonio netto, ci sono rettifiche da apportare per il

consolidato avendo avuto luogo nell’anno in esame una perdita infragruppo di 100 milioni di euro,

mentre non ci sono rettifiche ai fini del rispetto degli artt. 2423 e 2423 bis. L’eventuale maggior

costo è interamente attribuibile all’avviamento.

Nell’esercizio 1998 il valore della partecipazione SHYU con il metodo del patrimonio netto è 7.200

milioni di euro.

Nell'esercizio 1999 il valore della partecipazione SHYU con il metodo del patrimonio netto è 8.000

milioni di euro.

Nell'esercizio 2000 il valore della partecipazione SHYU con il metodo del patrimonio netto è 8.500

milioni di euro.

Nell’esercizio 2001 vendo la partecipazione SHYU a 8.300 milioni di euro.

Effettuare le valutazioni di bilancio in base al codice civile e le connesse scritture inerenti la posta

in esame dal 1997 al 2001.

SOLUZIONE N.3

Calcolo del Patrimonio Netto (equity)

7.500

100

0

-120

7.480

Patrimonio Netto

(+/-) rettifiche richieste dalla redazione del bilancio consolidato

(+/-) rettifiche richieste dalla rappresentazione veritiera e corretta

(-) dividendi deliberati

Valore da iscrivere

Scritture di acquisto

Partecipazione

Diversi

Partecipazione

Maggior costo

Avviamento

x/x/1997

a

Banca c/c

x/x/1997

a

Partecipazione

10.000

10.000

7.480

2.520

x/x/1997

a

Maggior costo

2.520

Scritture al 31.12.1997

Amm.to avviamento

Conto Economico

Stato Patrimoniale

Stato Patrimoniale

31/12/1997

a

Avviamento

31/12/1997

a

Amm.to avviamento

31/12/1997

a

Partecipazione

31/12/1997

a

Avviamento

504

504

7.480

2.016

Scritture al 31.12.1998

Il valore della partecipazione calcolata con il metodo del patrimonio netto è inferiore a quello

presente in bilancio e relativo all’esercizio precedente: si dovrà pertanto procedere ad una

svalutazione della partecipazione in esame.

Svalutazione

Amm.to avviamento

Conto Economico

Conto Economico

Stato Patrimoniale

Stato Patrimoniale

31/12/1998

a

Partecipazione

31/12/1998

a

Avviamento

31/12/1998

a

Svalutazione

31/12/1998

a

Amm.to avviamento

31/12/1998

Partecipazione

31/12/1998

Avviamento

280

504

280

504

7.200

1.512

Scritture al 31.12.1999

Il valore della partecipazione calcolata con il metodo del patrimonio netto è superiore sia a quello

presente in bilancio e relativo all’esercizio precedente che a quello al quale era stata iscritta per la

prima volta in bilancio: si dovrà pertanto procedere ad una ripresa di rettifica del valore della

partecipazione fino a concorrenza di quanto iscritto originariamente in bilancio ed una contestuale

rivalutazione, con conseguente creazione della riserva non disponibile, fino a concorrenza

dell’attuale valore della partecipazione.

Partecipazione

Ripresa di rettifica

Rivalutazione

Amm.to avviamento

Conto Economico

Stato Patrimoniale

Riserva non distribuibile

Stato Patrimoniale

31/12/1999

a

Diversi

a

Ripresa di rettifica

a

Rivalutazione

31/12/1999

a

Conto Economico

31/12/1999

a

Riserva non distribuibile

31/12/1999

a

Avviamento

31/12/1999

a

Amm.to avviamento

31/12/1999

a

Avviamento

31/12/1999

a

Stato Patrimoniale

31/12/1999

a

Partecipazione

800

280

520

280

520

504

504

1.008

520

8.000

Scritture al 31.12.2000

Il valore della partecipazione calcolata con il metodo del patrimonio netto è inferiore a quello

presente in bilancio e relativo all’esercizio precedente: si dovrà pertanto procedere ad una

svalutazione della partecipazione in esame.

Partecipazione

Rivalutazione

Amm.to avviamento

Conto Economico

Stato Patrimoniale

Riserva non distribuibile

Stato Patrimoniale

31/12/2000

a

Rivalutazione

31/12/2000

a

Riserva non distribuibile

31/12/2000

a

Avviamento

31/12/2000

a

Amm.to avviamento

31/12/2000

a

Avviamento

31/12/2000

a

Stato Patrimoniale

31/12/2000

Partecipazione

500

500

504

504

504

1.020

8.500

La vendita della partecipazione al 2 gennaio 1998 avrebbe comportato la relativa mancata

svalutazione alla fine dello stesso anno.

Scritture di vendita della partecipazione

La vendita ha luogo ad un prezzo inferiore al valore che la partecipazione presenta in bilancio;

inoltre, in sede di alienazione della partecipazione, deve essere eliminata la parte residuale del costo

dell’avviamento,in quanto successiva permanenza dello stesso in bilancio perderebbe di significato.

Si rileverà pertanto una minusvalenza.

Diversi

Banca c/c

Minusvalenza

Riserva non distribuibile

Conto Economico

Utilizzo ris. non distrib.

Riserva non distribuibile

Riserva distribuibile

x/x/2001

a

Diversi

a

Partecipazione

a

Avviamento

x/x/2001

a

Utilizzo ris. non distrib.

31/12/2001

a

Minusvalenza

31/12/2001

a

Conto Economico

31/12/2001

a

Riserva distribuibile

31/12/2001

a

Stato Patrimoniale

9.040

8.300

740

8.500

540

740

740

740

280

280

ESERCIZIO N.4

Al 31.12.1999 l’impresa Tassaq ha crediti iscritti in contabilità per Lire 2.500 miliardi e ha un

fondo svalutazione crediti residuo per Lire 100 miliardi.

Gli amministratori esaminano tale voce ai fini dell’iscrizione in bilancio sulla base di un campione

di Lire 5 miliardi che risulta così composto:

-

Lire 3,5 miliardi crediti vivi

-

Lire 1,2 miliardi crediti incagliati

-

Lire 800 milioni crediti in sofferenza.

Il candidato determini se, ipotizzando delle percentuali di svalutazione del 2% per i crediti vivi, del

30% per i crediti incagliati, del 95% per i crediti in sofferenza, devono essere effettuati ulteriori

accantonamenti al fondo svalutazione crediti ed effettui le relative scritture di fine esercizio.

SOLUZIONE N.4

Calcolo della svalutazione applicabile a ciascuna tipologia di crediti e della svalutazione totale

Tipologie di crediti

Importo

Vivi

Incagliati

In sofferenza

3.500.000.000

1.200.000.000

800.000.000

Totale

5.500.000.000

Percentuale di svalutazione Svalutazione

2%

30%

95%

70.000.000

360.000.000

760.000.000

1.190.000.000

Calcolo della percentuale di svalutazione

Svalutazione totale

1.190.000.000

Percentuale di svalutazione = ------------------------------- = ------------------- = 23,80 %

Numerosità del campione

5.500.000.000

Calcolo del fondo svalutazione crediti totale

FSC = Crediti iscritti in contabilità x Percentuale di svalutazione = 2.500.000.000.000 x 23,80% =

= 595.000.000.000

Calcolo dell’accantonamento da effettuare

Accantonamento = FSC totale – FSC preeistente = 595.000.000.000 - 100.000.000.000 =

= 495.000.000.000

Scritture in partita doppia

Accantonamento FSC

FSC

31/12/1999

a

FSC

31/12/1999

Stato Patrimoniale

495.000.000.000

595.000.000.000

ESERCIZIO N.5

Calcolare il valore delle rimanenze di prodotti della società Zimox secondo il Codice Civile e

secondo il fine Beta ponendo in evidenza i vari componenti che alla formazione di tale valore

concorrono.

I dati a disposizione del candidato sono i seguenti:

- costi diretti

4.900

- costi indiretti di produzione

620

- costi indiretti amministrativi

510

- costi indiretti di distribuzione

220

- costi indiretti finanziari

330

- costi comuni sostenuti dopo il 31/12

290

- costi speciali sostenuti dopo il 31/12

380

- tasso di congrua remunerazione sul capitale

12%

- valore di presunto realizzo

6.700 (dopo tre mesi)

- capitale netto

4.000

- fatturato complessivo dell’impresa

12.000

Quale sarebbe stato il valore delle rimanenze con entrambi i criteri se il valore di presunto realizzo

anziché 6.700 fosse stato 6.200?

SOLUZIONE N.5

Secondo il Codice Civile, la valutazione deve essere effettuata al minore fra costo e valore di

mercato. In questo caso abbiamo:

COSTO =

+

+

+

+

costi diretti

costi indiretti di produzione

costi indiretti amministrativi

costi indiretti finanziari

4.900

620

510

330

6.360

VALORE DI MERCATO = Valore di presunto realizzo = 6.700

Poiché il costo è inferiore al valore di mercato, valuto al costo (6.360).

Secondo Beta, il valore delle rimanenze è dato dal valore di presunto realizzo al quale vanno

sottratti i costi comuni e speciali e la congrua remunerazione sul fatturato. Nel caso in esame,

tuttavia, conosciamo la congrua remunerazione sul capitale, che è necessario trasformare in congrua

remunerazione sul fatturato al fine di valorizzare le rimanenze.

Dalla formula:

ROE

=

Reddito Netto

----------------Fatturato

x

Fatturato

----------------Capitale Netto

otteniamo la formula inversa:

Reddito Netto

----------------Fatturato

=

ROE

----------------Fatturato

----------------Capitale Netto

sostituiamo i dati noti:

Reddito Netto

----------------Fatturato

=

0,12

----------------12.000

----------------4.000

= 0,04

Il valore determinato esprime la congrua remunerazione annuale sul fatturato; poiché il valore del

fatturato presente nei dati dell’esercizio fa riferimento ad un trimestre, sarà necessario dividere il

valore sopra calcolato per quattro (numero dei trimestri in un anno).

Congrua remunerazione trimestrale = Congrua remunerazione annua : 4 = 0,01

Congrua remunerazione = Fatturato (relativo alle rimanenze) x 0,01 =

= 6.700 x 0,001 = 67

In base ai valori determinati, possiamo calcolare il valore delle rimanenze:

Valore di presunto realizzo

(Costi comuni)

(Costi speciali)

(Congrua remunerazione)

6.700

290

380

67

VALORE DI PRESUNTO REALIZZO NETTO

5.963

Vediamo ora quale sarebbe stato il valore delle rimanenze con entrambi i criteri se il valore di

presunto realizzo netto anzichè 6.700 fosse stato di 6.200.

Secondo il Codice Civile, nel caso specifico il costo sarebbe stato superiore al valore di mercato

(6.360 > 6.200) e pertanto la valutazione avrebbe avuto luogo al valore di mercato (presunto

realizzo).

Per beta si sarebbe avuto:

Congrua remunerazione = Fatturato (relativo alle rimanenze) x 0,01 =

= 6.200 x 0,001 = 62

In base ai valori determinati, possiamo calcolare il valore delle rimanenze:

Valore di presunto realizzo

(Costi comuni)

(Costi speciali)

(Congrua remunerazione)

6.700

290

380

62

VALORE DI PRESUNTO REALIZZO NETTO

5.968

ESERCIZIO N.6

Nel corso dell’esercizio 19xx la società Cayorico ha costruito un impianto in economia, sostenendo

i seguenti costi

costi delle materie prime

costi della manodopera diretta

costi diretti non industriali

costi diretti industriali

500

300

55

70

Al 31/12 dello stesso anno, gli amministratori, in sede di assestamento delle scritture contabili,

decidono di ammortizzare l’impianto costruito in economia mediante quote decrescenti, assegnando

allo stesso un valore di radiazione pari a 305 ed un orizzonte temporale di 3 anni.

L’ultimo bilancio della società Cayorico evidenzia i seguenti dati storici:

Costo materie prime

Costo mano d’opera diretta

Costi diretti industriali

Costi indiretti industriali

Costi di Ricerca e Sviluppo

Costi amministrativi

Costi di vendita

Costi finanziari

Costi tributari

Costi diretti non industriali

27.000

33.000

5.400

6.000

4.500

7.500

--10.500

15.000

3.500

Determini il candidato:

1. Il valore V0 dell’impianto costruito in economia

2. Il piano di ammortamento a quote decrescenti con il metodo Cole

SOLUZIONE N.6

COSTI DELL’IMPRESA

(ultimo bilancio) (Euro)

V0 EFFETTIVO

(Euro)

QUOTE

Costo materie prime

27.000

è obiettivo

Costo materie prime

500

Costo mano d’opera dir.

33.000

è obiettivo

Costo mano d’opera dir.

300

Costo primo

60.000

è obiettivo

Costo primo

800

Costi diretti ind.li

5.400

è obiettivo

Costi diretti ind.li

70

Costi indiretti ind.li

6.000

10% del costo I

Costi indiretti ind.li

80

Costo di produzione

71.400

Costo di produzione

950

Costi R&S

4.500 7,5% del costo I

Costi R&S

60

Costi amministrativi

7.500 12,5% del costo I

Costi amministrativi

100

Costi di vendita

0

Costi finanziari

non imputati

10.500 17,5% del costo I

Costi di vendita

0

Costi finanziari

140

Costi tributari

15.000

25% del costo I

Costi tributari

200

Costi diretti non ind.li

3.500

è obiettivo

Costi diretti non ind.li

55

Costo complessivo

112.400

Costo complessivo

1.505

Il valore V0 dell’impianto sul quale applicare il processo di ammortamento è pari ad euro 1.505.

Procediamo ora alla compilazione del piano di ammortamento con il metodo Cole. Sidetermina

dapprima il coefficiente qx.

qx =

V0 − Vn

∑

n

t

i =1 i

=

1.505 − 305 1.200

=

= 200

1+ 2 + 3

6

Moltiplicando il coefficiente appena determinato per ciascuno degli anni di ammortamento si

ottiene il piano a quote decrescenti.

q1 = q x ⋅ 3 = 200 ⋅ 3 = 600

q 2 = q x ⋅ 2 = 200 ⋅ 2 = 400

q3 = q x ⋅ 1 = 200 ⋅ 1 = 200