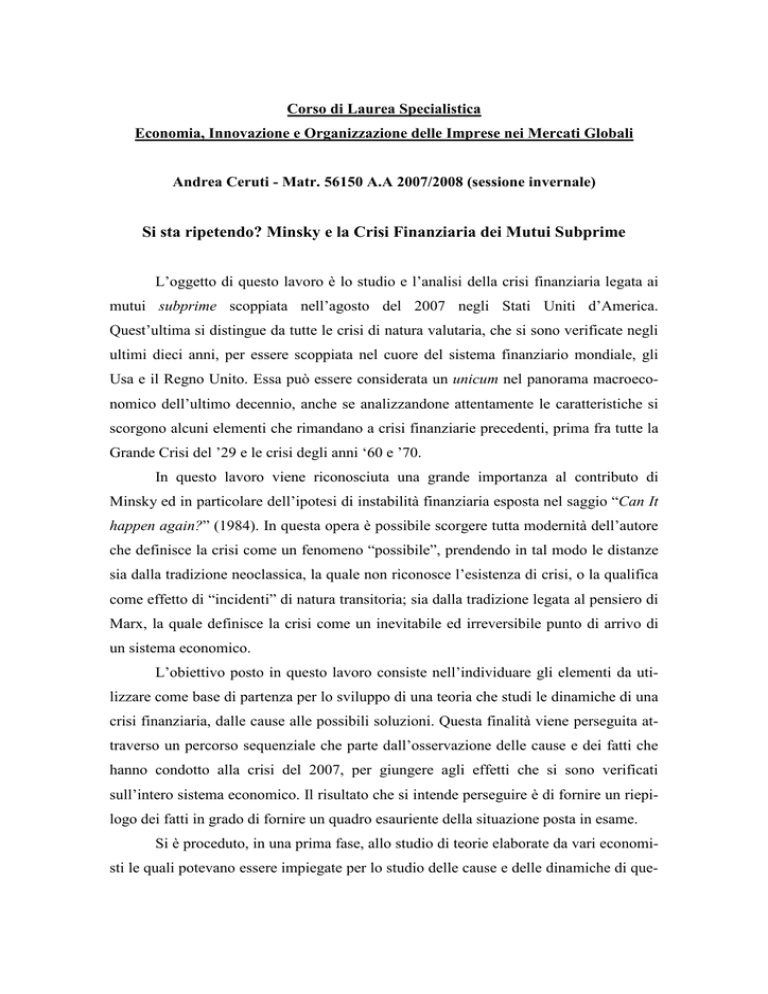

Corso di Laurea Specialistica

Economia, Innovazione e Organizzazione delle Imprese nei Mercati Globali

Andrea Ceruti - Matr. 56150 A.A 2007/2008 (sessione invernale)

Si sta ripetendo? Minsky e la Crisi Finanziaria dei Mutui Subprime

L’oggetto di questo lavoro è lo studio e l’analisi della crisi finanziaria legata ai

mutui subprime scoppiata nell’agosto del 2007 negli Stati Uniti d’America.

Quest’ultima si distingue da tutte le crisi di natura valutaria, che si sono verificate negli

ultimi dieci anni, per essere scoppiata nel cuore del sistema finanziario mondiale, gli

Usa e il Regno Unito. Essa può essere considerata un unicum nel panorama macroeconomico dell’ultimo decennio, anche se analizzandone attentamente le caratteristiche si

scorgono alcuni elementi che rimandano a crisi finanziarie precedenti, prima fra tutte la

Grande Crisi del ’29 e le crisi degli anni ‘60 e ’70.

In questo lavoro viene riconosciuta una grande importanza al contributo di

Minsky ed in particolare dell’ipotesi di instabilità finanziaria esposta nel saggio “Can It

happen again?” (1984). In questa opera è possibile scorgere tutta modernità dell’autore

che definisce la crisi come un fenomeno “possibile”, prendendo in tal modo le distanze

sia dalla tradizione neoclassica, la quale non riconosce l’esistenza di crisi, o la qualifica

come effetto di “incidenti” di natura transitoria; sia dalla tradizione legata al pensiero di

Marx, la quale definisce la crisi come un inevitabile ed irreversibile punto di arrivo di

un sistema economico.

L’obiettivo posto in questo lavoro consiste nell’individuare gli elementi da utilizzare come base di partenza per lo sviluppo di una teoria che studi le dinamiche di una

crisi finanziaria, dalle cause alle possibili soluzioni. Questa finalità viene perseguita attraverso un percorso sequenziale che parte dall’osservazione delle cause e dei fatti che

hanno condotto alla crisi del 2007, per giungere agli effetti che si sono verificati

sull’intero sistema economico. Il risultato che si intende perseguire è di fornire un riepilogo dei fatti in grado di fornire un quadro esauriente della situazione posta in esame.

Si è proceduto, in una prima fase, allo studio di teorie elaborate da vari economisti le quali potevano essere impiegate per lo studio delle cause e delle dinamiche di que-

sta crisi. In particolare è stata presentata una breve rassegna di teorie sulla crisi di alcuni

autori, che presentano elementi comuni e critici alla teoria di Minsky.

In una seconda fase è stata approfondita l’ipotesi dell’instabilità finanziaria descritta da Hyman Minsky. Questa teoria è considerata una reinterpretazione e un completamento della teoria keynesiana dell’accumulazione. In particolare, rappresenta una

risposta alla reinterpretazione del lavoro di Keynes attuata nella sintesi neoclassica in

quanto vengono trascurati tre elementi fondamentali: l’incertezza, la ciclicità e la finanza. Il presupposto su cui poggia tutta l’analisi di Minsky è rappresentato dal fatto che la

crescita del sistema capitalistico ha una natura instabile. La constatazione di base

dell’ipotesi di instabilità finanziaria è il fatto che la crescita capitalistica è instabile perché in essa sono presenti dei processi endogeni che tendono a trasformarla in un boom

speculativo caratterizzato da un aumento della fragilità finanziaria. Dallo studio di questa fase espansiva vengono identificate le condizioni che conducono il sistema finanziario verso la crisi.

Nella terza fase del presente lavoro, sono stati analizzati i fatti relativi alla reale

situazione che si è venuta a creare dall’agosto 2007, descritta anche attraverso

l’elaborazione dei dati con l’utilizzo di tabelle e grafici. Questa fase è composta da

un’analisi ex post relativa alle cause che hanno condotto il sistema finanziario americano verso una crisi di liquidità. Successivamente, sono state analizzate le dinamiche osservate durante il picco della crisi, in particolar modo i comportamenti dei principali agenti economici sul mercato finanziario delle economie più avanzate.

Ciò che è emerso da questo lavoro è che questa crisi è stata causata da una serie

di fattori: prima di tutto un sistema monetario basato sulla scelta di bassi tassi di interesse da parte della banca centrale per un periodo medio lungo. In secondo luogo

l’ingegneria finanziaria che supportata da potenti strumenti di calcolo ha creato prodotti

finanziari innovativi sempre più complessi che hanno facilitato sia l’espansione del credito e il trasferimento del rischio di insolvenza, sia la propagazione della crisi tra i mercati finanziari evoluti. Terzo un’insufficiente regolamentazione delle autorità finanziarie

e un’inadeguata attività di sorveglianza da parte delle istituzioni preposte. Infine

l’inadeguatezza delle procedure e dei metodi di valutazione dei rischi delle attività finanziarie da parte delle società di rating.