Scelte Rischiose

(Cap. 23 libro di Hey)

Nelle precedenti lezioni abbiamo visto come analizzare la scelta:

con un periodo e due beni/panieri (preferenze in gioco: i gusti)

con due (o più) periodi e un bene/paniere (preferenze in gioco: pazienza,

parsimonia)

Ora affrontiamo la scelta (anche qui il soggetto è l'uomo walrasiano):

con un periodo e un bene/paniere, ma abbiamo di fronte due "mondi"

alternativi possibili (preferenze in gioco: la paura/piacere del rischio)

Altrimenti detto, possiamo definire un bene in base:

1) alle sue caratteristiche fisiche (scelte contemporanee),

2) al tempo in cui esso è disponibile (scelte intertemporali),

3) al particolare stato del mondo in cui esso è disponibile (scelte rischiose).

Nella Scienza Economica, come più volte detto, le nostre preferenze portano a

scelte/decisioni classificabili come:

1. decisioni in situazioni di certezza (conosco tutto di tutti)

2. decisioni in situazioni di rischio (conosco la probabilità degli eventi)

3. decisioni in situazioni di incertezza (non conosco le probabilità degli eventi)

RISCHIO NON VUOL DIRE INCERTEZZA

L’ipotesi alla base della nostra analisi è che l’individuo sia a conoscenza di tutti i

possibili scenari che si possono verificare nel futuro e che sia capace di attribuire a

ciascuno di essi una probabilità di realizzazione. un’urna con il 10% di palline rosse e

il 90% di palline bianche. Questo è il “rischio”.

L’incertezza è quando non si è neppure in grado di attribuire le probabilità agli eventi:

un’urna con “qualche” pallina rossa e il “resto” costituito da palline di altri colori.

M. Bovi

Pag. 1

In queste lezioni entriamo nella situazione decisionale numero 2. Ovvvero usciamo

dalla certezza. In particolare, qui si studia come si dovrebbe (=> normativo)

affrontare il rischio sapendo che un evento potrebbe avvenire non con certezza, ma

con una probabilità che si conosce.

Dunque, si deve definire la:

Probabilità

La probabilità “classica” è il rapporto tra il numero dei casi favorevoli all'evento e il

numero dei casi possibili. Ad esempio, la probabilità che lanciando un dado non

truccato esca il numero 4 è pari a 1/6 poiché il dado ha sei facce e c’è un solo 4.

Perché scelte “rischiose”?

Risp. Perché l’agente si trova di fronte due o più scenari/mondi e solo uno di essi si

realizzerà. Rischio vuol dire che c’è la possibilità che si realizzi lo “stato del mondo”

più sfavorevole all’agente. Con due stati del mondo, per esempio, l’agente potrebbe

avere un reddito di 2000€ in uno scenario e di 100€ nell’altro.

Pertanto, l’agente rischia di avere solo 100€.

Questa eventualità conduce alla seguente questione:

Come si comporta l'agente walrasiano in condizioni di rischio?

Per semplicità assumiamo che l’insieme degli eventi possibili contenga solo due

eventi o “stati del Mondo” “o stati della Natura” (stato 1 e stato 2).

Questi stati possono verificarsi con probabilità, rispettivamente, π1 e π2

che

assumiamo siano note all'agente (=> rischio e non incertezza).

Tutti gli stati del mondo sono noti e sono “esaustivi”: π1 + π2 = 1.

Esempio: piove, con probabilità π1, o non piove, con probabilità 1-π1 = π2. Non ci

sono altre alternative.

Il reddito del consumatore, che per semplicità si assume venga consumato per intero

(i.e., risparmio nullo), dipende dallo stato del mondo che si verifica. Chiamiamo:

m1 il reddito percepito se e solo se si verifica lo stato del mondo 1, e

m2 il reddito percepito se e solo se si verifica lo stato del mondo 2.

M. Bovi

Pag. 2

Sequenza degli eventi. Ex ante ignoto, ex post noto:

Il consumatore non conosce ex ante (ex ante, i.e., prima del verificarsi di uno dei due

stati del mondo) quale reddito percepirà, ma lo conoscerà ex post (ex post, i.e., dopo

che si è realizzato uno dei due possibili eventi).

Una prima alternativa per il consumatore è accontentarsi della propria dotazione

iniziale (ricordate il punto di autarchia?):

si consuma m1 nello stato del mondo 1 e m2 nello stato del mondo 2.

Tuttavia, è possibile che i due redditi potenziali m1 e m2 differiscano di molto in

valore. Pensate a chi tenta di fare il pilota di Formula 1, agli speculatori estremi o a

mestieri molto pericolosi (stuntman,...): se va tutto bene si guadagnano cifre

interessanti. Però si potrebbe fare fisco o potrebbe pure andare peggio...

In questi casi, ci troviamo in una situazione di rischio ex ante.

Siccome rischiamo di subire una forte perdita se si verifica lo stato del mondo per noi

avverso, allora potremmo preferire di non volere affrontare un simile rischio.

Poi vedremo meglio questi concetti, per ora immaginiamo che se l’individuo è molto

avverso al rischio - nel senso che preferisce non rischiare nulla – allora egli preferirà

sottoscrivere un’assicurazione per essere certo di percepire lo stesso reddito

indipendentemente dallo stato del mondo che si realizzerà effettivamente.

Lo

scopo

del

mercato

delle

assicurazioni

è

esattamente

questo:

l’eliminazione/riduzione del rischio.

M. Bovi

Pag. 3

REDDITO CONTINGENTE

Primo concetto importante. Anzitutto: contingente rispetto a cosa? Risposta:

contingente=relativo=condizionale allo stato della Natura.

In previsione di un incidente (stato del mondo pessimo) che può causare una forte

riduzione del proprio reddito, il consumatore può stipulare una polizza assicurativa in

base alla quale, nel caso egli subisca l’incidente, la Compagnia di Assicurazione si

impegna a risarcire la perdita di reddito causata dall’incidente stesso. Ovviamente le

Compagnie – come le banche - non sono enti di beneficenza: l’assicurato deve

pagare un premio.

Tale contratto di assicurazione – che, al solito, verrà certamente onorato da entrambe

le parti - può essere interpretato come la compravendita del reddito contingente allo

stato del mondo e, nella sua forma più tipica, ha per oggetto un cospicuo

trasferimento monetario dalla compagnia assicurativa all’assicurato se si verifica

l’incidente e un minore trasferimento monetario dall’assicurato alla compagnia

assicurativa in ogni caso. Notate: la Compagnia paga di più poiché paga solo se si

verifica l’evento meno probabile, mentre l’assicurato paga di meno poiché il

pagamento è certo.

Naturalmente i due scommettitori vincono la “lotteria” a seconda della realizzazione

ex post dello stato del mondo (es. non c'è l'incidente => vince la Compagnia) e la

relazione esistente tra i due trasferimenti di moneta in questione dipende dalla

probabilità che l’incidente (= lo stato del mondo) possa verificarsi.

M. Bovi

Pag. 4

Il valore atteso

Il valore atteso è un altro concetto importante, ma, a differenza di quanto fattibile col

reddito contingente, esso va per forza definito in modo formale:

Assumiamo che la variabile X possa assumere solo due valori (tipo testa o croce).

Se la variabile X assume due valori x1 e x2 con probabilità pari rispettivamente a π1 e

π2, allora è detta aleatoria: alea in latino significa dado.

Il fatto è che aleatoria vuol dire che non sappiamo con precisione se si realizzerà

X=x1 oppure X=x2. Sappiamo solo che i) uno dei due eventi si realizzerà e che ii) si

realizzerà con una probabilità che noi conosciamo.

Pertanto, il valore atteso di X è definito come segue:

Valore atteso di X = π1 x1 + π2 x2

Il valore atteso di X, dunque, è una media delle due possibili realizzazioni di X

(x1 e x2), una media ponderata con pesi pari alle probabilità delle due possibili

realizzazioni di X (1 e 2).

La denominazione di valore atteso è dovuta al fatto che,

se le realizzazioni della variabile X fossero osservate molte volte e se ne calcolasse la

media, questa sarebbe pari al valore atteso.

Senza entrare in formalismi, quando lanci una moneta non truccata, ti aspetti che

TESTA esca 1/2 delle volte poiché la moneta ha due facce e c’è una sola TESTA.

In generale, se la variabile X assume valori x1, x2, …, xi, …, xI con probabilità π1, π2,

…, πi, …, πI, il valore atteso di X viene così definito:

Valore atteso di X = π1 x1 + π2 x2 + …+ πi xi + … + πI xI

Anche in questo caso generale il valore atteso è dunque definito dalla media di X

ponderata con le probabilità delle singole possibili realizzazioni di X, dove i pesi sono

dati dalle probabilità associate alle sue singole realizzazioni.

M. Bovi

Pag. 5

Il vincolo di bilancio

Il reddito contingente è un bene economico come tutti gli altri, fatta eccezione per il

fatto che esso viene incassato se e solo se si verifica un particolare evento.

Indichiamo con

p1 il prezzo del reddito contingente allo stato del mondo 1 e con

p2 il prezzo del reddito contingente allo stato del mondo 2.

Il guadagno che si ottiene scambiando una unità di reddito contingente allo stato del

mondo 1 è pari a p1

Il guadagno ottenuto dallo scambio di ogni unità del reddito contingente allo stato del

mondo 2 è invece pari a p2

Lo scambio del reddito contingente ha luogo prima del verificarsi di uno dei due stati

del mondo (ex ante: altrimenti, che rischio c’è?).

Se si verifica lo stato del mondo 1,

per ogni unità del reddito contingente allo stato del mondo 1 acquistata

si riceve in pagamento 1 unità di moneta e

per ogni unità di reddito contingente allo stato del mondo 1 venduta

si deve pagare 1 unità di moneta.

Se si verifica lo stato del mondo 2,

per ogni unità del reddito contingente allo stato del mondo 2 acquistata

si riceve in pagamento 1 unità di moneta, mentre

per ogni unità di reddito contingente allo stato del mondo 2 venduta

si deve pagare 1 unità di moneta.

Lo scambio del reddito contingente permette di riallocare il rischio tra i partecipanti

allo scambio. (siamo alle solite: l’Uomo walrasiano deve allocare in modo ottimale)

M. Bovi

Pag. 6

ESEMPIO. Assumiamo m1 = 40 e m2 = 60,

vale a dire che ex ante l’individuo

riceve un reddito di 40 se si verifica lo stato del mondo 1 e

riceve un reddito di 60 se si verifica lo stato del mondo 2

Dunque, l’individuo riceve un beneficio (i.e. sta meglio) se ex post si verifica lo stato

del mondo 2 e subisce una perdita (i.e. sta peggio) se ex post si verifica lo stato del

mondo 1. Ovvero, ci fosse certezza, preferiamo 60 euro a 40 euro.

Data questa situazione iniziale, lo scambio del reddito contingente può permettere di

trasformare questa situazione rischiosa in una situazione di certezza ex ante.

Se, per ipotesi, p1 = p2 l’individuo può

acquistare 10 unità di reddito contingente allo stato del mondo 1 e

vendere 10 unità di reddito contingente allo stato del mondo 2

(in questo caso il costo di acquisto del reddito contingente allo stato del mondo 1 è

pari esattamente al ricavo della vendita di 1 unità di reddito contingente allo stato del

mondo 2).

Attraverso queste compravendite:

Se si verifica lo stato del mondo 1 l’individuo riceve 40 (ovvero, il reddito ex ante

contingente a questo stato del mondo) più 10 (il ricavo della vendita di 10 unità di

reddito contingente allo stato del mondo 1), per un totale di 50.

Se si verifica lo stato del mondo 2 l’individuo riceve 60 (il reddito ex ante

contingente a questo stato) meno 10 (il pagamento da effettuare per le 10 unità

vendute di reddito contingente a questo stato) per un totale di 50.

Insomma, l’individuo riceve un reddito di 50 indipendentemente dallo stato del

mondo che si verifica.

Ovvero l’individuo si è assicurato un reddito di 50 a prescindere da quello che può

succedere (che piova oppure no). Egli si comporta così poiché è avverso al rischio.

Poi approfondiremo ma voi, che cosa preferireste tra:

uno stipendio sicuro di 1500€

e

TREMILA€ o ZERO€ con decisione basata sul TESTA o CROCE?

Immagino che molti preferiscano la prima soluzione.

In effetti, normalmente, le persone sono avverse al rischio.

M. Bovi

Pag. 7

Prima di poter approfondire ulteriormente la teoria, dobbiamo capirne altri elementi.

Come si rappresenta il vincolo di bilancio in condizioni di rischio?

Ipotizziamo ancora redditi contingenti pari a m1 e m2 e che l’individuo scelga i livelli

di consumo c1 e c2 rispettivamente negli stati del mondo 1 e 2.

Quale vincolo deve soddisfare la scelta individuale dati i prezzi p1 e p2?

Il vincolo di bilancio è:

p1c1 + p2c2 = p1m1 + p2m2

Perché?

Ipotizziamo che l’individuo reputi troppo basso il livello di reddito contingente allo

stato del mondo 1 e desideri ottenere un più alto livello di consumo c1, con m1 < c1.

In questo caso, l’individuo

acquista (c1 - m1) unità di reddito contingente allo stato del mondo 1 al costo totale

di p1(c1 - m1),

vendendo un numero sufficiente di unità di reddito contingente allo stato del mondo 2

per finanziare quell’acquisto.

Vendere (m2 - c2) unità di reddito implica un ricavo totale di p2(m2 - c2) e, affinché

il vincolo di bilancio sia soddisfatto, si deve verificare l’uguaglianza

p2(m2 - c2) = p1(c1 - m1).

Notate che la logica è simile a quella studiata nelle scelte intertemporali, solo che qui

ci si muove “attraverso il Rischio e non più attraverso il Tempo”.

Alternativamente, l’individuo potrebbe reputare troppo basso il livello di reddito

contingente allo stato del mondo 2 e desiderare il livello di consumo c2, con m2 < c2.

In questo caso, è necessario

acquistare (c2 – m2) unità del reddito contingente allo stato del mondo 2 per un costo

totale di p2(c2 – m2),

vendere un numero sufficiente di unità di reddito contingente allo stato del mondo 1

per finanziare il suddetto acquisto.

Il ricavo associato alla vendita di (m1 – c1) unità di reddito contingente allo stato del

mondo 1 è pari a p1(m1 – c1), per cui si deve verificare l’uguaglianza

p1(m1 – c1) = p2(c2 – m2)

Insomma:

M. Bovi

Pag. 8

nel primo caso deve aversi che

p2(m2 - c2) = p1(c1 - m1).

nel secondo caso deve aversi che

p1(m1 – c1) = p2(c2 – m2)

Da cui, come detto, il vincolo di bilancio è:

p1c1 + p2c2 = p1m1 + p2m2

Il vincolo di bilancio rappresentato nello spazio dei punti (c1, c2) è una retta con

inclinazione –p1/p2

passante per il punto (m1, m2). Per la dimostrazione

dell’inclinazione della retta, cfr. pagina 16.

Notate l’analogia esistente con il caso delle scelte contemporanee.

Detto del vincolo di bilancio, l’ulteriore passo è capire che cosa s’intende per:

“scommessa equa”

M. Bovi

Pag. 9

Mercati rischiosi e iniqui

Per capire cosa si intende per equità, facciamo un caso esemplificativo preso dal

mercato delle scommesse sportive. Trattasi di caso reale.

SCOMMESSE SPORTIVE (tre stati del mondo 1, X, 2)

Arsenal

vs

Tottenham

1

X

2

1,9

3,4

4

Tanto è minore la quota proposta su un evento (la vittoria dell’Arsenal in

quest’esempio) tanto è maggiore la probabilità che questo evento si verifichi.

Per ottenere la probabilità in percentuale, infatti, si deve dividere il fattore 100 per

ogni quota (es. 100/1.9 = 52.6), ottenendo queste percentuali di probabilità:

1

X

2

Arsenal

vs

52,6 29,4 25,0

Tottenham

In questo caso il gioco non è equo.

Perché?

Risposta:

Perché la somma delle tre percentuali fa 107 e non 100 come dovrebbe essere se la

scommessa fosse equa.

In altri termini, scommettendo su tutti e tre i risultati in modo pesato per le relative

probabilità, si gioca 100 per vincere con certezza 100/107=93,4. Vediamo meglio:

Le “probabilità eque” sono quelle per cui se scommetto tutti gli eventi possibili allora

né perdo né vinco alcunché.

Quelle associate ai tre stati del mondo (i.e. la vittoria dell’Arsenal, il pareggio e la

vittoria del Tottenham) si ottengono facendo le proporzioni tra le quote e la somma

delle percentuali. Esempio:

M. Bovi

Pag. 10

la probabilità percentuale della vittoria dell’Arsenal è data dalla proporzione:

107:52,6=100:X

da cui deriva che X= 49,1%.

La tabella equa, dunque, sarebbe:

1

X

2

Arsenal

Vs

49,1 27,5 23,4

Tottenham

Questa volta, equamente, la somma delle percentuali è 100.

Si possono ricavare anche le quote eque (fatelo come esercizio), ma torniamo al

mercato delle scommesse.

Ovviamente l’iniquità è un modo per consentire al bookmaker di lucrare il margine di

intermediazione teorico.

M. Bovi

Pag. 11

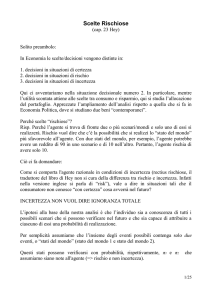

Simili considerazioni valgono in tutti gli altri mercati dei giochi d’azzardo come il

Lotto, il gratta&vinci, ecc., grazie ai quali, infatti, il Governo incassa cifre enormi

ogni anno:

Ass.=dati consolidati; BLV=previsioni di Bilancio a Legislazione Vigente. Errata nel 2014 è 34.319

In proposito Camillo Benso Conte di Cavour, in qualità di ministro delle Finanze, a

metà ‘800 diceva: Il Lotto è una tassa sugli idioti.

Dal punto di vista statistico/oggettivo il Conte ha ragione. Però, noi sappiamo che la

sensazione di piacere, i.e. l’utilità soggettiva di avere tra le mani un tagliando del

Lotto può far fare calcoli diversi da quelli “oggettivi”.

Per dire, anche essendo consapevoli che la scommessa è iniqua, potrei comunque

ritenere che comprando un biglietto della lotteria compro non solo il biglietto in sé –

il che è iniquo e quindi irrazionale - ma compro anche la possibilità di sognare cosa

fare coi soldi della vincita. Quest’ultimo elemento potrebbe avere un peso

significativo sull’utilità e, quindi, sulla mia scelta ottima che comprende sia fattori

oggettivi che soggettivi. Si può anche ritenere che comprare un biglietto della lotteria

è come comprare un biglietto del cinema:

non mi aspetto di vincere, ma solo di passare un paio d’ore divertendomi.

Torneremo su questi temi nelle lezioni sull’utilità attesa.

M. Bovi

Pag. 12

IL MERCATO ASSICURATIVO

Lo scambio del reddito contingente avviene nel mercato delle assicurazioni, dove il

prezzo del reddito contingente dipende dalla probabilità associata al relativo stato del

mondo.

Ad esempio, se allo stato del mondo 1 è associata una probabilità elevata, il prezzo di

m1 sarà elevato, in quanto la probabilità di guadagnare m1 è elevata.

Un mercato delle assicurazioni è definito equo quando i prezzi sono tali da permettere

all’individuo di ricevere il valore atteso del reddito contingente indipendentemente

dallo stato del mondo che si verifica.

Ovvero, anche se a volte si riceve e altre volte si paga denaro, il mercato è equo se, a

livello aggregato, il totale ricevuto eguaglia il totale pagato.

Verifichiamo a quali condizioni il mercato delle assicurazioni si definisce equo.

ESEMPIO: Se uno stato del mondo si verifica con probabilità ½, il prezzo equo del

corrispondente reddito contingente deve essere pari ad ½. Infatti:

tale reddito contingente permette di ricevere 1 unità di reddito il 50% delle volte e 0

unità di moneta il rimanente 50% delle volte;

ovvero, in media, l’individuo riceve ½, vale a dire il prezzo equo del reddito

contingente.

TEORIA: Consideriamo il reddito contingente allo stato del mondo 1 scambiato al

prezzo unitario p1.

Se si realizza lo stato del mondo 1, per ogni unità di reddito si riceve 1 unità di

moneta. In caso contrario (stato del mondo 2), non si riceve nulla.

Se i due eventi si verificano con probabilità, rispettivamente, π1 e π2, allora:

1 unità di m1 genera 1 unità di moneta π1 volte e

genera zero le restanti π2 volte.

Ciò significa che il guadagno medio è uguale a π1 * 1 + π2 * 0 = π1 unità di moneta.

Di conseguenza, affinché il mercato sia equo, il prezzo del reddito contingente allo

stato del mondo 1 deve essere uguale alla probabilità alla quale lo stato del mondo 1

si verifica.

E’ questa la condizione da soddisfare e, dunque, affinché si abbia un’assicurazione

equa per il reddito contingente allo stato del mondo 1, si deve verificare p1 = π1

Analogamente, per il reddito contingente allo stato del mondo 2,

deve aversi che: p2 = π2

M. Bovi

Pag. 13

Più in generale (molti stati del mondo), la condizione da soddisfare in un mercato

delle assicurazioni equo è l’uguaglianza del prezzo di ogni reddito contingente e la

probabilità alla quale il corrispondente stato del mondo si realizza.

ESEMPIO PRATICO. Se la lotteria è testa o croce (e se la monetina non è truccata)

allora se si gioca 100 è equo vincere 200. Infatti, giocando all'infinito, il prezzo

medio della scommessa(=la puntata media) è ovviamente 100 e, in media, si vince

proprio 200*0,5=100.

Più in generale, dato che la probabilità di vincere e perdere è ½, allora se la

scommessa mi fa vincere 1€ è equo pagare un prezzo di 50 centesimi (nell’esempio:

½ = 100/200).

In un mercato delle assicurazioni equo, la Compagnia assicurativa raggiunge in

media il punto di pareggio e il premio che riceve deve essere esattamente pari alla

compensazione ricevuta dall’assicurato.

Questa circostanza può essere giudicata poco realistica, dato che le Compagnie di

assicurazione non sono onlus e cercano di lucrare dei profitti.

Invero, il mercato delle assicurazioni ha una caratteristica che lo rende speciale:

il cliente paga prima di ricevere (l'eventuale) servizio

ovvero, le Compagnie assicurative ricevono i premi prima di risarcire gli assicurati.

Ciò consente loro di poter investire i premi in altre attività fruttuose prima di elargire

le compensazioni agli assicurati stessi.

Se le Compagnie assicurative ottengono profitti esclusivamente dall’attività

secondaria di investimento (i.e. se chiedono premi equi), la loro attività di

assicurazione implica semplicemente una redistribuzione del rischio per cui i premi

pagati dalle persone più “fortunate” vengono utilizzati dalla compagnia assicurativa

per risarcire le persone più “sfortunate”. Insomma:

chi non ha incidenti paga le cure a chi ha incidenti

l’intermediario è la Compagnia d’Assicurazione.

In questo modo, il mercato delle assicurazioni provvede a riallocare il rischio tra i

partecipanti allo scambio. Una funzione socialmente utile.

M. Bovi

Pag. 14

Ma torniamo al nostro punto di vista che, qui, è “individualistico” e non sociale.

Gli individui potrebbero assicurarsi contro il rischio attraverso il risparmio, ma in

molti preferiscono utilizzare le compagnie di assicurazione come intermediari.

Perché?

L'autarchia costa meno dell'intermediario, ma se uno non è un abile investitore la

perdita potrebbe superare i guadagni del fai-da-te.

Inoltre, ci si dovrebbe imporre di versare un premio mensile. Però è più facile a dirsi

che a farsi: si potrebbero avere problemi di auto-controllo. Ricordiamo quanto detto

nella lezione sul “legarsi le mani”. In altre lezioni vedremo che abbiamo poco autocontrollo: non a caso l’Assicurazione per gli infortuni sul lavoro e la RCA sono

obbligatorie ex lege.

Domanda: con tassi di interesse nulli per un periodo non breve, che cosa potrebbe

succedere alle Compagnie Assicuratrici?

Anche per i mercati finanziari si possono fare considerazioni simili: se volete la

certezza di un titolo di stato (a parte Argentina e Grecia), dovete accontentarvi di

meno di quanto potreste guadagnare comprando un'azione: premio per il rischio.

Ne parleremo di più in altre lezioni. Ora proseguiamo con le scelte rischiose.

M. Bovi

Pag. 15

Analisi grafica del vincolo di bilancio

Anzitutto ricordo che stiamo assumendo reddito=consumo. Ricordo anche che il

vincolo di bilancio è:

p1c1 + p2c2 = p1m1 + p2m2

Al solito, il vincolo va scritto esplicitando l’ordinata in funzione dell’ascissa:

c2 = m2 – (p1/p2)(c1-m1) [equazione A]

La peculiarità da sottolineare è lo spazio dei punti dell’analisi grafica:

1. Sull’asse delle ascisse rappresentiamo il reddito/consumo contingente allo stato

del mondo 1 (è quel consumo che si realizza se si realizza il “Mondo 1”)

2. Sull’asse delle ordinate rappresentiamo il reddito/consumo contingente allo

stato del mondo 2.

Esempio grafico di vincolo di bilancio (equazione A) in condizioni di rischio:

La figura si riferisce ad un esempio semplice nel quale:

i due stati del mondo sono egualmente probabili (π1 = π2 = 0.5),

il mercato delle assicurazioni è equo (p1 = π1 = 0.5; p2 = π2= 0.5),

il reddito contingente allo stato del mondo 1 è 30,

il reddito contingente allo stato del mondo 2 è 50

“X” indica il punto di dotazione ex ante

l’inclinazione del vincolo di bilancio è –1. (=-0.5/0.5).

Infatti, l'inclinazione del vincolo di bilancio è uguale al rapporto -p1/p2, che, in

un mercato delle assicurazioni equo, è pari al rapporto -π1/ π2.

Punti di contatto tra vincolo e assi: (80;0) e (0;80) con 80=30+50=m1+m2

(per avere, es., c2=80, sostituite nella eq. A questi valori: p1=π1=p2=π2=0.5; c1=0).

M. Bovi

Pag. 16

Preferenze

Analizzato il vincolo di bilancio, per la consueta ottimizzazione necessita passare

all’analisi delle preferenze in condizioni di rischio.

Ricordo:

Ex ante, l’individuo non conosce l’ammontare di reddito/consumo che riceverà ex

post.

Egli riceverà solo uno dei due redditi NON entrambi (o piove o non piove).

E’ questa la differenza fondamentale rispetto all’analisi grafica delle preferenze

rispetto a quando l’individuo consuma una combinazione di beni/panieri rappresentati

sui due assi.

Qui, invece, l’individuo ne consuma solo uno e deve scegliere/decidere in anticipo

(rispetto al verificarsi di uno dei due stati del mondo) su quale dei punti del

diagramma posizionarsi.

Dove posizionarsi dipende da come costui “vive” una situazione rischiosa.

In particolare, abbiamo tre tipologie di preferenze e va notato che,

indipendentemente dall’attitudine individuale al rischio, è possibile rappresentare le

preferenze (nei confronti del rischio) nel consueto spazio cartesiano.

M. Bovi

Pag. 17

AVVERSIONE AL RISCHIO

L’individuo avverso al rischio non gradisce la situazione di rischio.

Pertanto costui agisce in maniera tale da bilanciare il più possibile i due possibili

livelli di reddito, in modo da percepire guadagni che siano tra di loro i più simili

possibile a prescindere da quale dei due eventi si verifica.

L’avverso al rischio alloca il suo reddito in modo da neutralizzare il rischio

Gli avversi al rischio hanno funzioni di utilità concave:

per loro guadagnare di più è associato utilità decrescente. Strano?

LOGICA: guadagnare di più implica maggiori rischi e, nel confronto tra elementi

oggettivi (guadagni) e soggettivi (rischio), si dà più peso a questi ultimi.

Vedremo meglio le funzioni di utilità in seguito. Qui limitiamoci alle CI.

Dato che le funzioni di utilità sono concave => le CI sono convesse.

Muovendoci verso l'alto e a sinistra lungo la stessa CI convessa, ci vuole sempre più

c2 per scambiarlo “indifferentemente” (ci muoviamo lungo la stessa CI) con una

medesima quantità di c1.

Specularmente a quanto detto per l’utilità, sembra un comportamento strano, ma non

lo è.

LOGICA:

sono avverso al rischio per cui, parlando di reddito,

tanto più esso è sicuro,

tanto più lo preferisco e

tanto meno lo voglio scambiare con un reddito incerto.

La spiegazione analitica risiede nel fatto (nuovo) che qui la forma (concava, lineare,

convessa) delle CI dipende anche dai valori assunti dalle probabilità. Per far rimanere

indifferente un avverso al rischio, tanto meno probabile è un “mondo”, tanto più

reddito contingente a quel mondo gli deve essere dato in cambio. ESEMPIO:

M. Bovi

Pag. 18

Nel semplicissimo caso in cui 0.5=π1=p1=π2=p2, m1=40; m2=60, l'avverso al

rischio preferisce l'accoppiata (50,50) a qualunque altra coppia di numeri che sommi

a 100. Egli, cioè, preferisce la certezza di guadagnare 50 (perché l'accoppiata (50,50)

significa guadagnare 50 in qualunque stato del mondo) piuttosto che avere

l'opportunità di guadagnare 60 che, però, ha il “prezzo psicologico” del rischio di

guadagnare solo 40 (se si verifica il mondo 1).

Notate il solito incrociarsi, tipico della Scienza Economica, di elementi soggettivi e

oggettivi

Pertanto, muovendoci lungo la CI (reddito=consumo):

se la probabilità associata allo stato del mondo 2 è bassa,

l’individuo chiederà PIU’ DI UNA UNITA’ di reddito contingente al mondo 2

per cedere UNA UNITA’ di reddito (più sicuro) contingente allo stato del mondo 1.

E viceversa nel caso opposto in cui la probabilità di realizzazione dello stato del

mondo 2 è elevata.

M. Bovi

Pag. 19

ESEMPIO NUMERICO:

Caso di soggetto avverso al rischio con stati del mondo equiprobabili (π1=π2=0.5).

Ipotizzando curve di indifferenza convesse e simmetriche (speculari rispetto alla retta

a 45°), si può disegnare la seguente figura:

Perché simmetriche?

Intuitivamente, dato che i due stati del mondo si realizzano con la stessa probabilità,

l’individuo li considera alla stessa maniera e le sue CI sono simmetriche.

La retta a 45° rappresenta la “linea della certezza”, lungo la quale viene incassato lo

stesso ammontare di reddito/consumo indipendentemente dallo stato del mondo che

si realizza.

Numericamente, un soggetto avverso al rischio preferisce il punto (50, 50) a punti

tipo (25, 75) e (0, 100).

Ciò, indipendentemente dal fatto che le tre combinazioni siano caratterizzate dallo

stesso valore atteso del reddito.

Stesso valore atteso del reddito? Sì, infatti il totale della somma dei numeri in

ciascuna parentesi è 100 e le probabilità sono entrambe 50% per cui il valore atteso è

50 (il valore atteso è una media ponderata con pesi pari alle probabilità).

50 =

0.5*50+0.5*50 =

0.5*25+0.5*75 =

0.5*0+0.5*100.

Ovviamente, mettendo in evidenza 0.5, ci si accorge che qualunque coppia di numeri

la cui somma è 100 andrebbe bene.

M. Bovi

Pag. 20

Ora, più formalmente, possiamo definire l’avverso al rischio. Costui:

preferisce una situazione di certezza nella quale riceve un reddito certo pari a X ad

ogni altra situazione rischiosa (lotteria) che ha un reddito atteso di X.

M. Bovi

Pag. 21

NEUTRALITA' AL RISCHIO

Come definiamo una persona neutrale al rischio?

Come dice la definizione, un soggetto neutrale verso il rischio ha preferenze che non

sono influenzate dal rischio. Semplicemente, costui non considera il rischio. Ovvero,

per un individuo neutrale al rischio conta unicamente il valore atteso (oggettivo) del

reddito, indipendentemente dalla sua rischiosità.

Analizziamo le curve di indifferenza per i neutrali al rischio.

In corrispondenza di una qualsiasi delle combinazioni (c1, c2), il valore atteso del

reddito/consumo è definito dalla seguente espressione:

valore atteso del reddito/consumo = π1 c1 + π2 c2

Cioè, il reddito/consumo è pari a

c1 il π1 delle volte e a

c2 il π2 delle volte

(ricordo: o l'uno o l'altro).

Come detto, l’utilità di un individuo neutrale al rischio dipende esclusivamente dal

valore atteso del reddito/consumo. Ne consegue che:

a) una generica (nel senso di k qualsiasi) curva di indifferenza è definita da:

π1 c1 + π2 c2 = k

b) le CI sono rappresentate da linee rette nello spazio dei punti (c1, c2) con

inclinazione –π1/π2 (e termine noto k). Sono lineari perché il neutrale non ha

preferenze circa il rischio per cui, SOGGETTIVAMENTE, NON considera

diversi i due mondi (che, invece, potrebbero essere oggettivamente non

equiprobabili).

NB

- per disegnare le CI nello spazio (c1;c2) occorre esplicitare c2 in funzione di c1.

- le probabilità sono costanti

Se i due stati del mondo sono egualmente probabili, le CI di un individuo neutrale al

rischio sono rappresentate nella seguente figura:

M. Bovi

Pag. 22

Mondi equiprobabili: le CI son inclinate a – π1/π2 = -1 = -45° => ascisse=ordinate

Se invece i due stati del mondo non si verificano con la stessa probabilità e, ad

esempio, π1 = 0.4 e π2 = 0.6, otteniamo le CI disegnate nella seguente figura:

Mondo 1 meno probabile: – π1/π2 < -1 => intercette ascisse > intercette ordinate.

Tuttavia le CI sono sempre lineari: per definizione, il rischio non incide sul SMS di

un tipo neutrale al rischio.

A differenza dell’avverso al rischio che vuole neutralizzare il rischio e “incurva” le

sue CI il neutrale, semplicemente e per definizione, non se ne cura.

M. Bovi

Pag. 23

AMANTE DEL RISCHIO

Le persone sono differenti e, quindi, alcuni di noi potrebbero preferire una situazione

più rischiosa ad una meno rischiosa. Mica tutti si assicurano!

Anzi, l'amante del rischio cerca le opportunità più rischiose poiché, ovviamente,

maggiore è il rischio, maggiore è il lucro.

Laddove gli avversi vedono un rischio, gli amanti vedono un’opportunità e i

neutrali non vedono alcunché.

People are different!

Esempio, supponete vi propongano scommesse eque e senza alcuna possibilità di

truffe del tipo:

1. se esce testa perdete 1.000€, altrimenti li vincete;

2. se esce testa perdete 10€ altrimenti li perdete.

Alcuni giocherebbero solo la prima:

“per 10€ neanche mi alzo dal letto!”

Altri, invece, giocherebbero solo la seconda: “1000€? Sei diventato matto?”.

Approfondiremo in altre lezioni queste diversità, ma ribadisco: de gustibus non est

disputandum, per cui non c’è una preferenza più “giusta” di un’altra.

A questo punto non dovrebbe essere difficile intuire che un individuo propenso al

rischio è caratterizzato da curve di indifferenza concave.

Nel caso di stati del mondo egualmente probabili, un soggetto propenso al rischio

preferisce (100, 0) alla combinazione reddito/consumo (50, 50), anche se i due punti

sono caratterizzati dallo stesso valore atteso del reddito (50). Come logico, ciò è

esattamente l'opposto di un agente con opposta propensione psicologica al rischio.

Riassumendo, nello spazio dei punti (c1,c2):

Individui

avversi,

neutrali

o propensi

convesse,

lineari

o concave

(al rischio)

hanno

CI

M. Bovi

Pag. 24

La scelta ottima

Fatta eccezione per la differente interpretazione dovuta al nuovo contesto di

riferimento, l’analisi della scelta ottima è sempre la stessa. E’ la “forza flessibile”

degli strumenti che stiamo imparando ad usare.

Assumiamo anche che i due stati del mondo abbiano entrambi probabilità pari a ½.

Come sappiamo, se gli stati del mondo sono ugualmente probabili, le curve di

indifferenza sono simmetriche rispetto all’origine e per un soggetto avverso al rischio

si presentano come nella già nota figura 23.3.

Venendo alla linea della certezza, sappiamo che su tutti i punti appartenenti alla linea

della certezza, il reddito/consumo assume lo stesso valore qualsiasi sia lo stato del

mondo che si verifica.

=> Scegliendo di collocarsi in uno qualsiasi di questi punti, l’individuo preferisce

una situazione di certezza ex ante.

Ovvero, l'avverso al rischio decide di assicurarsi completamente contro il

temutissimo rischio, in modo tale da rendere irrilevante quale dei due stati del mondo

si verifica effettivamente.

Data l’ipotesi di preferenze simmetriche, l’inclinazione di ciascuna CI in

corrispondenza di ogni punto appartenente alla linea della certezza è pari a –1.

Analizziamo ora la scelta ottima in un mercato delle assicurazioni equo.

Se il mercato delle assicurazioni è equo,

i prezzi (p1 e p2) sono uguali alle probabilità, per cui

entrambi i prezzi sono uguali a ½ e il vincolo di bilancio ha inclinazione -0.5/0.5=-1.

Ciò è illustrato nella figura 23.7.

M. Bovi

Pag. 25

L’allocazione iniziale, la solita X, è (30, 50) per cui, in assenza di assicurazione,

l’individuo ottiene un reddito/consumo pari a 30 nello stato del mondo 1 e a 50 nello

stato del mondo 2.

Il punto di ottimo (40, 40) è indicato con un asterisco rosso () nella figura e si

trova, al solito, in corrispondenza del punto di tangenza tra vincolo di bilancio e CI.

La scelta ottima giace dunque sulla linea della certezza.

Ciò è dovuto al fatto che

il vincolo di bilancio ha inclinazione pari a -1

proprio lo stesso valore

dell’inclinazione delle CI lungo la linea della certezza.

L’individuo, dunque, sceglie di assicurarsi completamente contro il rischio:

Ex ante, l’individuo

compra 10 unità del reddito contingente allo stato del mondo 1 e

vende 10 unità del reddito contingente allo stato del mondo 2,

spostandosi da (30, 50) al punto (40,40) nel quale,

indipendentemente dallo stato del mondo che si verifica,

riceve un reddito/consumo di 40.

Personalmente, direi così:

l'avverso al rischio fa una sorta di “arbitraggio psicologico”, scambiando rischi (cioè

la possibilità di guadagnare meno di 40 e cioè 30) contro opportunità (cioè la

possibilità di guadagnare più di 40 e cioè 50), in modo da rimanere solo con le

certezze (40).

M. Bovi

Pag. 26

Abbiamo già detto il ruolo svolto da un mercato delle assicurazioni equo:

ridurre la rischiosità del reddito futuro, lasciando invariato il reddito atteso.

Ora possiamo aggiungere chi è il cliente ideale:

Il cliente ideale è un soggetto avverso al rischio che preferisce sempre una situazione

meno rischiosa ad una situazione più rischiosa caratterizzata dallo stesso reddito

atteso.

Per finire, facciamo un’analisi di sensibilità:

Che cosa succede se il mercato delle assicurazioni non è equo?

M. Bovi

Pag. 27

Ipotizziamo, per assurdo (anche se esiste almeno un caso!), che il mercato sia più che

equo, (più che equo=vantaggioso per l’assicurato) per cui p1 < π1.

La figura a destra è quella di prima (Fig. 23.7) con mercato equo.

La figura a sinistra rappresenta un caso in cui p1 < π1: p1=0.2<0.5=π1.

Come si comporta l’individuo di fronte a questo nuovo vincolo?

L’individuo si sposta dal punto iniziale X (30, 50)

al punto contrassegnato con l’asterisco (77, 31)

Come fa?

acquista 47 (77-30) unità di reddito contingente allo stato del mondo 1 e

vende 19 (50-19) unità di reddito contingente allo stato del mondo 2.

In corrispondenza della nuova combinazione,

il valore atteso del reddito è 54, (=0.5*77 + 0.5*31)

un valore decisamente maggiore del valore atteso iniziale (40).

Dunque, pur essendo avverso al rischio e pur di fronte a mondi equiprobabili,

l'agente preferisce => sceglie => scommette sulla realizzazione del mondo 1

per ottenere un reddito atteso maggiore.

Ciò, poiché gli viene offerta un’assicurazione più che equa nella quale p1<p2. E’

logico: ceteris paribus, con questi nuovi prezzi relativi si aumenta c1 e si riduce c2:

L'agente (walrasiano) è avverso al rischio, non è mica irrazionale.

Dovrebbe essere chiaro a questo punto come si comporterebbe lo stesso soggetto se

gli venisse offerta un’assicurazione meno che equa (vale a dire se p1 > π1).

Di seguito un caso che sembra incredibile ma che è vero:

ESEMPIO PRATICO DI ASSICURAZIONE PIU’ CHE EQUA PER IL CLIENTE

M. Bovi

Pag. 28

Un investitore francese possiede un contratto assicurativo, che è talmente vantaggioso

che la maggior parte delle persone non riuscirebbe neanche a credere che una cosa

del genere esiste veramente.

L’uomo in questione è George Max-Hervé e il suo contratto gli ha fruttato il 68.6%

ogni anno, dal 1997 al 2007, senza praticamente alcun rischio!

Tutto ha inizio quando George aveva 7 anni e suo padre gli comprò da AVIVA (una

Compagnia di Assicurazioni) un contratto per un’assicurazione sulla vita che gli

permetteva di cambiare il suo investimento in base ai prezzi di mercato, che venivano

pubblicati ogni venerdì.

In che modo “cambiare”? George da allora può cambiare i suoi investimenti in

qualsiasi momento della settimana successiva, a prescindere da quello che è successo

durante la settimana scorsa.

George, ad esempio, potrebbe avere i suoi soldi in un fondo X che investe nel

mercato azionario francese. Mettiamo caso che la Borsa USA salga del 5% durante la

settimana. George dirà quindi ad AVIVA di spostare i suoi investimenti in un fondo

USA comprandone la quota ad un prezzo precedente al movimento del 5%.

George, cioè, scommette partendo da un +5%.

Nel caso in cui l’investimento di George possa andare male, non c’è alcun problema.

Può muovere i fondi in un tipo di investimento diverso. AVIVA è obbligata e deve

accettare ciò. George deve solo fornire le relative istruzioni controfirmate da un

notaio. E continuerà a funzionare così fino alla sua morte.

Si stima che George e la sua famiglia avranno più di 1 miliardo nel 2020, e oltre 230

miliardi per la fine del 2030. Nel 2030 quindi George e la sua famiglia, varranno più

della compagnia assicurativa AVIVA, che gli aveva venduto la polizza.

Come è potuto accadere?

Il contratto è del 1997 e AVIVA era certa che nessuno avrebbe “cambiato” poiché

1) i prezzi delle attività finanziarie non erano così fruibili come ora;

2) cambiare investimento e rivolgersi a un notaio richiedeva molto tempo/denaro;

3) non lo faceva nessuno.

M. Bovi

Pag. 29