27/12/2009

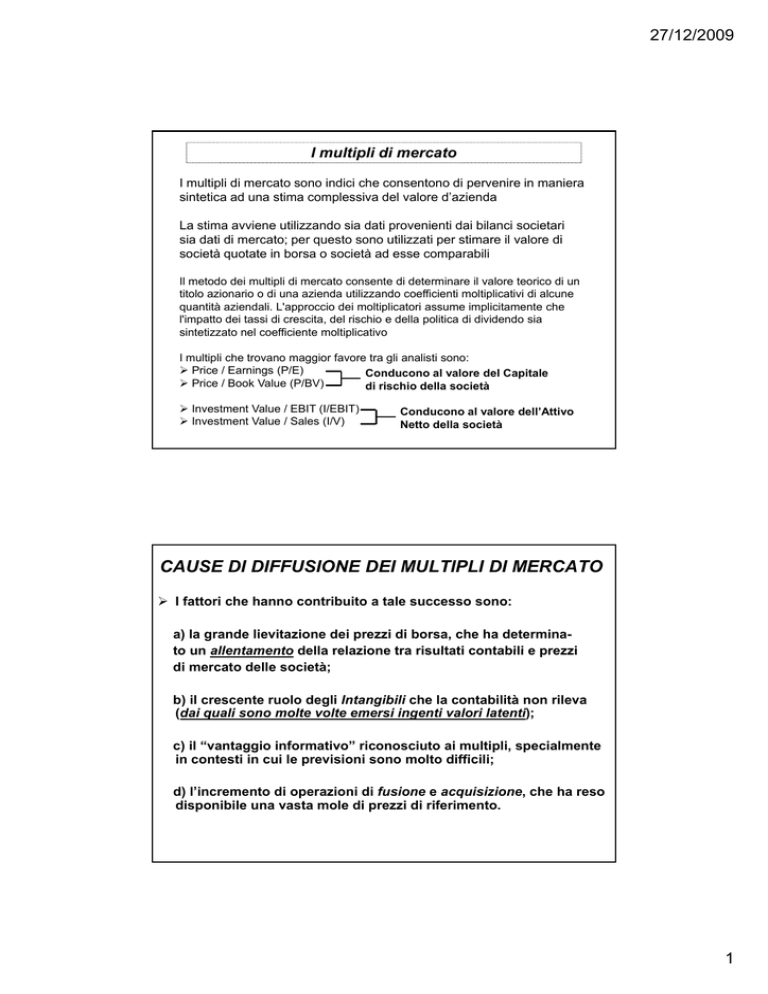

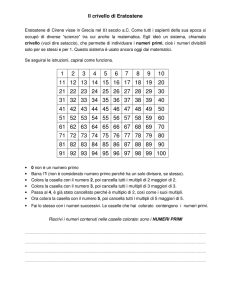

I multipli di mercato

I multipli di mercato sono indici che consentono di pervenire in maniera

sintetica ad una stima complessiva del valore d’azienda

La stima avviene utilizzando sia dati provenienti dai bilanci societari

sia

i d

datiti di mercato;

t per questo

t sono utilizzati

tili

ti per stimare

ti

il valore

l

di

società quotate in borsa o società ad esse comparabili

Il metodo dei multipli di mercato consente di determinare il valore teorico di un

titolo azionario o di una azienda utilizzando coefficienti moltiplicativi di alcune

quantità aziendali. L'approccio dei moltiplicatori assume implicitamente che

l'impatto dei tassi di crescita, del rischio e della politica di dividendo sia

sintetizzato nel coefficiente moltiplicativo

I multipli che trovano maggior favore tra gli analisti sono:

¾ Price / Earnings (P/E)

Conducono al valore del Capitale

¾ Price / Book Value (P/BV)

di rischio della società

¾ Investment Value / EBIT (I/EBIT)

¾ Investment Value / Sales (I/V)

Conducono al valore dell’Attivo

Netto della società

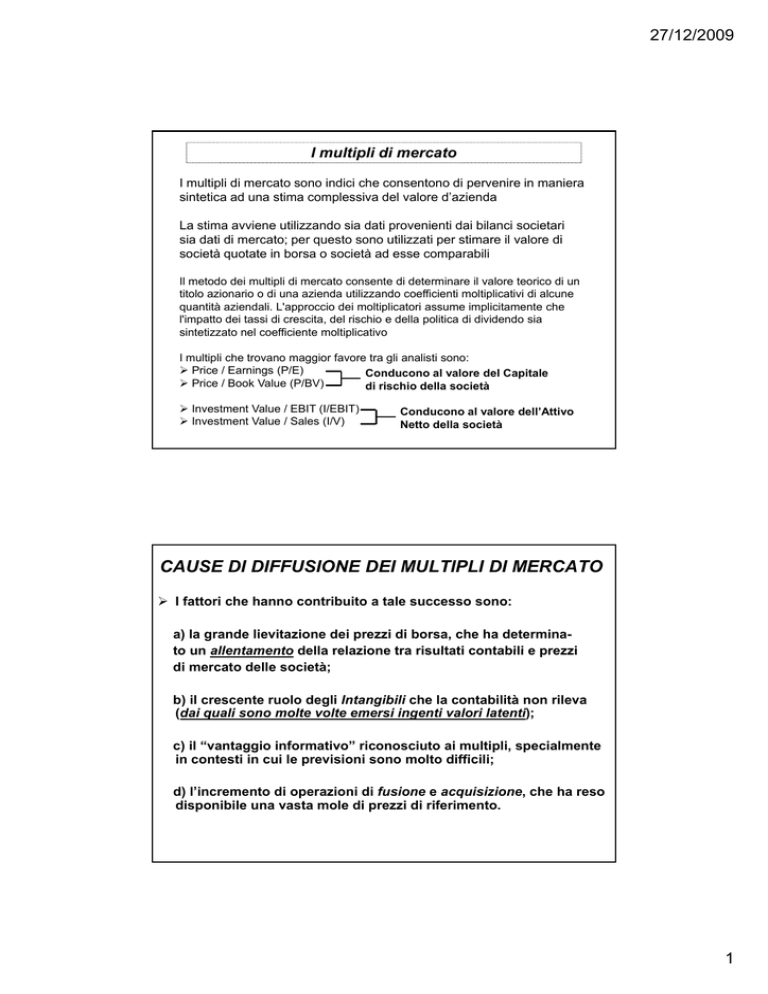

CAUSE DI DIFFUSIONE DEI MULTIPLI DI MERCATO

¾ I fattori che hanno contribuito a tale successo sono:

a) la grande lievitazione dei prezzi di borsa, che ha determinato un allentamento della relazione tra risultati contabili e prezzi

di mercato delle società;

b) il crescente ruolo degli Intangibili che la contabilità non rileva

(dai quali sono molte volte emersi ingenti valori latenti);

c) il “vantaggio informativo” riconosciuto ai multipli, specialmente

i contesti

in

t ti in

i cuii le

l previsioni

i i i sono molto

lt difficili;

diffi ili

d) l’incremento di operazioni di fusione e acquisizione, che ha reso

disponibile una vasta mole di prezzi di riferimento.

1

27/12/2009

USO DEI MUTLIPLI

• I multipli nascono come strumenti marginali, con funzione di “controllo

di ragionevolezza” dei metodi analitici.

p p

dei multipli

p ha spesso

p

reso tale funzione di

• L’utilizzo improprio

controllo fittizia.

• Il rischio dei multipli è connesso a valutazioni fondate su criteri

monofattoriali (per es. l’utile).

• Tale limitazione è divenuta più evidente nel contesto economico

moderno in cui è estremamente difficile che un singolo fattore sia in

grado di spiegare la complessità del valore aziendale e tutti i profili

rilevanti per la gestione.

• Una soluzione a questo rischio si trova effettuando una media

ponderata dei risultati derivati da diversi multipli (in relazione alla

significatività attribuitagli).

LA FUNZIONE DI CONTROLLO DEI MOLTIPLICATORI

USO IMPROPRIO DEI MOLTIPLICATORI

Controllo fittizio

Il controllo delle valutazioni effettuate per mezzo del metodo principale è

reso fittizio :

- utilizzando prima i multipli e successivamente il metodo analitico e facendo in

modo che le valutazioni non siano divergenti.

g

- presentando range amplissimi di valori relativi in modo tale da legittimare

qualsiasi valutazione effettuata per mezzo del metodo principale.

ESEMPIO

Risultati espressi dal metodo principale (DCF):

- per la società A, da 30.000 a 35.820 (Var =19,4%)

- per la società B, da 3.000 a 3.240 (Var =8%)

Risultati espressi dal metodo di controllo ( con

varietà di moltiplicatori)

-Per la società A, da 20.000 a 48.200 (var 141%)

-Per la società B, da 2300 a 3622 (var 57%)

2

27/12/2009

CRITERI RELATIVI E ASSOLUTI

I criteri relativi sono da preferire a quelli assoluti/analitici

(per es. DCF) se:

- esistono mercati attivi e condizioni di trasparenza nelle

transazioni;

- i multipli sono ben documentati sulla base di un vasto

campione rappresentativo;

- i “criteri analitici”,

analitici” basati sui metodi finanziari,

finanziari esprimono

valori potenziali la cui dimostrabilità è limitata.

Uso dei moltiplicatori

Approccio delle società comparabili

Determina il valore dell’azienda sulla base di prezzi negoziati in

mercati organizzati per titoli rappresentativi di quote del capitale di

imprese comparabili (comparables).

Approccio delle transazioni comparabili

Giunge a determinare il valore dell’azienda sulla base di prezzi

effettivamente negoziati nell’ambito di transazioni private di

quote di controllo o comunque pacchetti rilevanti del capitale

economico di imprese comparabili.

3

27/12/2009

USO DEI MOLTIPLICATORI

• L’approccio delle società comparabili presuppone:

la scelta del

campione di società

la scelta dei

moltiplicatori

Elaborazioni e

scelte finali

- appartenenza allo stesso settore;

settore;

- la dimensione

dimensione;;

- i rischi finanziari;

finanziari;

- la governance;

governance;

- lo stadio di vita della società

società;;

- .........................

- “multipli di capitale”, il numeratore è il valore

corrente del capitale;

capitale;

- “multipli dell’attivo”, il numeratore è la somma

tra:: valore corrente del capitale + debiti – liquidità

tra

liquidità;;

Le correzioni reddituali,

reddit ali di solito consigliate,

consigliate

riguardano::

riguardano

- l’adattamento ai principi contabili di

generale accettazione

accettazione;;

- l’eliminazione (o distribuzione nel tempo)

di poste straordinarie;

straordinarie;

- l’eliminazione di cause di disomogeneità

nei criteri contabili applicati.

applicati.

SCELTA DEI MOLTIPLICATORI

Più “in alto” si colloca nel Conto Economico, la misura di

performance, meno essa risente delle politiche discrezionali

seguite nella formazione

f

del Bilancio

Ad esempio

Utilizzare una misura del fatturato consente di costruire un multiplo

che non risente delle informazioni riguardanti l’efficienza operativa, le

politiche di bilancio, la struttura finanziaria ed il regime

p

g

fiscale.

All’estremo opposto, utilizzare l’utile netto consente di tenere conto

nel multiplo di tutte le componenti di risultato contabilmente rilevate.

Nelle voci intermedie si escludono via via alcune informazioni.

4

27/12/2009

RICAVI

- Costi del venduto

EV/SALES

RISULTATO OPERATIVO

/ RISULTATO DELLA GESTIONE

+/PATRIMONIALE

EBIT normalizzato

+/- RISULTATO DELLA GESTIONE

STRAORDINARIA

EBIT

EV/EBIT

+// ONERI FINANZIARI

RISULTATO ANTE IMPOSTE

-

IMPOSTE

UTILE NETTO (EARNINGS)

P/E

USO DEI MOLTIPLICATORI

¾ L’approccio delle transazioni comparabili presuppone:

1) raccolta di informazioni sui prezzi delle transazioni

compa-rabili (deal prices) avvenute in un certo periodo per

aziende del settore;

2) analisi

li i di comparabilità-omogeneità;

bili à

ià

3) sviluppo di relazioni matematiche (tipicamente multipli)

per rendere comparabili i deals con l’impresa-obiettivo;

4) utilizzo di tali multipli per esprimere il valore

dell’azienda-obiettivo.

¾ L’inutilizzabilità dei multipli, (per carenze) del campione di

compa-rabili disponibile, non ne esclude l’utilizzabilità come

informazione quali-quantitativa integrativa e di confronto.

5

27/12/2009

CLASSIFICAZIONE DEI MULTIPLI

I multipli di primo livello:

pongono a numeratore una

quantità espressiva del valore dell’attivo lordo (EV) o della capitalizzazione di mercato e a denominatore una

quantità rappresentativa di

una performance o del capitale netto contabile.

I multipli di secondo livello:

sono una combinazione di

quelli di primo livello, oppure

una combinazione fra un multiplo di primo livello ed una variabile residua.

• MULTIPLI SPOT (CORRENTI)

• MULTIPLI A TERMINE

(FORWARD)

• MULTIPLI ATTESI (TARGET)

• MULTIPLI TO-GROWTH

• MULTIPLI STRICTU SENSU

• MULTIPLI REP

MULTIPLI SPOT (CORRENTI)

• I multipli correnti, sono così definiti perché assumono a

numeratore valori di mercato correnti, cioè quantità certe;

mentre a denominatore possono utilizzare risultati sia storici

p

p

che prospettici:

• Trailing (fondato su risultati storici):

• Actual (fondato su risultati in corso di formazione)

•Leading (fondato su risultati prospettici)

P 0/ E -1

P0 / Exp (E 0, cioè utile in corso di formazione)

P 0 / Exp (E 1)

- Se definiamo: t 0 il tempo corrente; Exp (X) la stima della variabile chiave X formulata al tempo corrente;

P 0la capitalizzazione di mercato dell’impresa ottenuta, generalmente, sulla base della media dei prezzi dell’ultimo mese o trimestre.

6

27/12/2009

ALCUNE CONSIDERAZIONI

Operativamente è prassi consolidata l’uso di multipli trailing e

leading, mentre i multipli actual sono scarsamente utilizzati.

I Multipli Leading contengono numerosi elementi di

soggettività poiché sono costruiti su dati futuri stimati. Si tratta

quindi di multipli più manipolabili rispetto ai Multipli Trailing.

Lo svantaggio della versione trailing è che il prezzo non è

funzione dei dati storici ma di quelli prospettici. Esso

assume un significato solo qualora il denominatore possa

rappresentare anche un valore prospettico.

7

27/12/2009

Price / Earnings (P/E)

E’ Il multiplo di mercato utilizzato più diffusamente

Ha le sue radici nel modello reddituale di valutazione d’azienda, secondo

cui il valore economico dell’azienda (P

P), è pari al valore attuale dei suoi

redditi futuri (E

E) attualizzati ad un tasso (ii) che tenga conto dei tassi

d’interesse di mercato e del grado di rischio dell’investimento

P= E

i

P = 1

E

i

Questa formula presuppone la costanza dei redditi futuri dell’impresa. Per questo

sovente si ipotizza che i redditi cresceranno ad un certo tasso costante pari a g

P = 1

E

i-g

La correlazione tra il rapporto P/E e fattori quali il costo del capitale di rischio

permette, effettuate delle stime ragionevoli del tasso di crescita degli utili e

del costo del capitale di rischio, di valutare la congruità dei valori espressi dal

mercato borsistico

8

27/12/2009

Price / Earnings (P/E)

Si consideri il seguente esempio:

Utili correnti (E)

100

Costo (stimato) capitale di rischio (i)

8%

T

Tasso

(stimato)

( ti t ) di crescita

it degli

d li utili

tili ((g))

3%

Il P/E teorico in questo caso è pari a

P = 1

E

i-g

=

1

(i – g)

=

1

0,08 – 0,03

= 20

Se sii iipotizza

S

ti

che

h il P/E effettivo

ff tti dato

d t dalle

d ll quotazioni

t i i di borsa

b

sia

i parii a 50

Dalla formula precedente è possibile ricavare il tasso di crescita implicito

degli utili espresso dalle quotazioni del mercato

g= i-

1

P/E

= 0,08 – 1/50 = 0,06 = 6 %

Price / Earnings (P/E)

Punti di

forza

Punti di

debolezza

• Relazione intuitiva che lega il prezzo agli Utili

• Facilità di utilizzo ‐ consente facili paragoni fra titoli

• Costituisce una approssimazione

pp

di alcune

caratteristiche dell’azienda quali il rischio e la crescita

• L’indicatore può condurre a risultati fuorvianti

poiché gli utili sono fortemente influenzati da

politiche di bilancio e fiscali

• La volatilità degli utili può far sì che il multiplo

cambi profondamente di periodo in periodo

• È privo di significato quando gli utili per azione sono

negativi

9

27/12/2009

Price / Book Value (P/BV)

Il Multiplo P/BV confronta il valore corrente dell’azienda espresso dalla borsa

con il suo patrimonio netto contabile.

Anche il P/BV ha le sue determinanti nel modello reddituale di valutazione

questo caso p

possiamo esprimere

p

R come p

prodotto tra ROE e

delle aziende. In q

patrimonio netto contabile, eventualmente crescente ad un tasso g costante

P = ROE · BV

i

P = ROE

BV

i

P = ROE

BV

i-g

Effettuando una stima ragionevole del costo del capitale di rischio i e del tasso di

crescita degli utili g, calcolato il livello corrente del ROE, è possibile confrontare il

P/BV basato su tali stime, con il P/BV espresso dalle quotazioni correnti di borsa,

per avere indicazioni sulla eventuale sopravvalutazione o sottovalutazione del

titolo oggetto di analisi.

Price / Book Value (P/BV)

Si consideri il seguente esempio:

ROE

10%

i

8%

g

3%

P/BV teorico:

0

0.1

1

=2

(00.8 – 0.03)

e che il P/BV effettivo sia pari a 10

Se si ipotizza che, calcolato il ROE corrente, sia stato stimato correttamente il

costo del capitale di rischio, attraverso il P/BV è possibile conoscere

Il tasso implicito di crescita degli utili, espresso dalle quotazioni correnti

come:

g = i - ROE

P/BV

In questo caso il mercato prevede un tasso implicito di crescita degli utili pari

a

g = 0,08 - 0,1 = 7%

10

10

27/12/2009

Price / Book Value (P/BV)

• Fornisce una misura relativamente stabile e intuitiva del

Punti di

forza

Punti di

debolezza

valore

• Consente di individuare facilmente segnali di sopra

//sottovalutazione e di analizzare la capacità

p

di creazione di

valore attribuite dal mercato delle imprese quotate

• È tra i più utilizzati nell’ambito della valutazione di

banche e assicurazioni

• Può essere utilizzato per valutare aziende in perdita

• Il Book Value non è una misura di performance

• Il Book Value risente delle convenzioni contabili in uso

nei diversi paesi,

paesi pertanto è sconsigliato per valutazione di

imprese a livello internazionale

• È influenzato dalle politiche di bilancio decise dal

management della società

• Non è molto significativo per le aziende di servizio, poco

patrimonializzate

Investment Value/EBIT (I/EBIT)

Questo multiplo permette di comparare aziende aventi grado di indebitamento

diverso

E’ basato sul presupposto che il valore dell’investimento complessivo in azienda (II)

sia

i d

dato

t d

dall fl

flusso di EBIT attesi

tt i attualizzati

tt li

ti all costo

t medio

di ponderato

d t d

dell capitale

it l

investito (wacc

wacc), eventualmente crescente ad un tasso g costante, tenendo conto

dell’imposizione fiscale τ

I = Ebit · (1 - τ)

wacc

I = 1-τ

Ebit wacc

Wacc = costo medio ponderato

del capitale investito

I = 1-τ

Ebit wacc - g

= i · Mp + i¹ · P

Ci

Ci

11

27/12/2009

Investment Value/Sales (I/V)

Nella costruzione di questo multiplo il Fatturato è considerato fortemente

correlato al valore dell’Attivo Netto

Considerando che l’EBIT può essere riscritto come V ٭ROS sappiamo che

I = Ebit · (1 - τ)

wacc

I = V · ROS · (1 - τ)

wacc

I = ROS - τ

V

wacc

Ipotizzando sempre un tasso di crescita del fatturato costante e pari a g

La formula descritta diviene

I = ROS - τ

V

wacc - g

Multipli Asset side – IV/EBIT e IV/Sales

Punti di

forza

Punti di

debolezza

• vengono utilizzati nei confronti internazionali in quanto meno influenzati dai diversi sistemi di

tassazione

• utilizzabili anche nel caso di risultati economici negativi

• se i rapporti di leverage sono significativamente pp

g

g

differenti fra le società competitor si ottengono

parametri incoerenti

12

27/12/2009

Multipli adjusted - rettifiche al numeratore

- esclusione di attività non pertinenti

- esclusione del patrimonio di terzi nel bilancio consolidato

- esclusione

l i

di core assets

t non essenziali

i li e dotati

d t ti di autonomo

t

valore

l

- attualizzazione del debito finanziario netto (multipli asset side)

Multipli clean – rettifiche al denominatore

- ammortamenti sull’attivo fisso

- ammortamento intangiles

- costi dei beni in leasing

- inflazione

Limiti dei multipli di mercato

Comparabilità: l’utilizzo dei multipli può dare una visione distorta del valore

relativo di un titolo azionario, a causa delle tecniche contabili differenti

utilizzate dalle diverse aziende o dalla stessa azienda nel tempo.

Ottica rivolta al passato: i multipli sono tipicamente costruiti sui risultati

passati, mentre all'analista interessa la performance futura dell'azienda.

Disomogeneità: spesso vengono utilizzati per comparare aziende con

caratteristiche diverse tra loro (es. struttura finanziaria, ROS, tassi di

crescita di lungo periodo)

L’analisi dei fattori determinanti del valore dei multipli consente di superare,

parzialmente, i suddetti limiti

13

27/12/2009

Tod’s

1h 2009

Ricavi

1h 2008

366,260

354,264

-288,417

-276,619

77,843

77,645

-15,743

-14,551

EBIT

62,100

63,094

Proventi e oneri

finanziari

-0,374

-1,237

Costi operativi

EBITDA

Costi non ricorrenti

EBT

Imposte

Utile netto

61 362

61,362

61 8

61,857

-18,987

-20,564

42,375

41,293

Utile netto - di terzi

-0,463

-0,622

Utile netto – gruppo

41,912

40,671

LVMH

1h 2009

Ricavi

Costi operativi

EBITDA

1h 2008

7811

7779

-6448

-6258

1363

1541

Costi non ricorrenti

-113

-28

EBIT

1250

1513

Proventi e oneri

finanziari

-136

-102

EBT

1114

1411

Imposte

-357

-398

Utile netto

757

1013

Utile netto - di terzi

-70

-122

Utile netto – gruppo

687

891

14

27/12/2009

Hermès

1h 2009

Ricavi

Costi operativi

1h 2008

875

813

-634

-576

EBITDA

240

236

Costi non ricorrenti

-41

-33

EBIT

200

204

-4

-6

EBT

19

195

209

Imposte

-64

-72

Utile netto

128

137

Proventi e oneri

finanziari

Utile netto - di terzi

Utile netto – gruppo

-3

-2

125

135

TOD’S

TOD’S

n. Azioni

Valore unitario azioni

Capitalizzazione di mercato

Posizione finanziaria netta

EV

EPS

1h 2009

1h 2008

30.609.401

30.480.920

40.6€

34.89€

1.242 mln €

1.064 mln €

100 mln €

53 mln €

1.142 mln €

1011 mln €

1.37 €

1.33 €

EV/SALES

3.18

2.91

EV/EBITDA

14.68

13.02

P/E

29.63

26.23

15

27/12/2009

LVMH

LVMH

n. Azioni

1h 2009

1h 2008

473.238.611

473.651.310

Valore unitario azioni

54.4

66.58

Capitalizzazione di mercato

25.744 mln €

31.535.7 mln €

Posizione finanziaria netta

- 4.477 mln €

- 4.169 mln €

Interessi di terzi

EV

981mln €

885 mln €

29240 mln €

34820 mln €

1,45

1,88

EPS

EV/SALES

3,74

4,47

EV/EBITDA

21,45

22,59

P/E

37,51

35,41

1h 2009

1h 2008

105.569.412

106.125.214

Hermès

HERMES

n. Azioni

Valore unitario azioni

Capitalizzazione di mercato

98,93 €

99 €

10.443 mln €

10.506 mln €

Posizione finanziaria netta

327 mln €

314 mln €

Interessi di terzi

13,7 mln €

13,4 mln €

10.131 mln €

10.205 mln €

EV

EPS

1,19

1,28

EV/SALES

11,58

12,54

EV/EBITDA

42,14

43,13

P/E

83,13

77,3

16

27/12/2009

IL CASO A.S. ROMA SPA

• A.S. Roma è una società di calcio in cui è significativa la correlazione tra

risultati sportivi, risultati economici e valori di Borsa.

Obiettivi

strategici

•Mantenimento di un elevato livello tecnico della

prima squadra;

•Massimizzazione e diversificazione delle fonti di

ricavo, con una crescente incidenza di quelle meno volatili, in quanto non dipendenti dai singoli

risultati sportivi;

•Razionalizzazione e controllo dei costi operativi,

con particolare riferimento al costo del personale.

Strategie

operative

•Gestione

G ti

dinamica

di

i del

d l patrimonio

ti

i calciatori;

l i t i

•Sfruttamento ottimale del mezzo televisivo e dei

new media;

•Consolidamento delle attività di merchandising;

•Estensione dei servizi offerti ai propri sostenitori;

•Massimizzazione dei ricavi da attività promopubblicitarie.

1

Graduatoria U.E.F.A. per la stagione sportiva

2002/2003

Spagna

Real Madrid, Barcellona

Italia

Juventus, Inter, Lazio, Milan, Roma

Regno Unito

Manchester United, Liverpool, Aston Villa,

Chelsea, Arsenal, Glasow Rangers, Celtic,

Newcastle, Tottenham, Leeds Sporting

Bayern Monaco, Borussia Dortmund, Colonia,

Amburgo, Herta Berlino

Germania

Francia

Paesi Bassi

Paris Saint Germani,

Germani Olympique Marsiglia,

Marsiglia

Monaco

Ajax, PSV Eindhoven, Feyenoord

Turchia

Galatasaray, Besiktas

Fonte: elaborazione su dati UEFA Aprile 2002

2

17

27/12/2009

DETERMINAZIONE DEL VALORE AI FINI

DELLA QUOTAZIONE

¾ Al momento della quotazione, la scelta sulle modalità di determinazione

del valore ricade sul metodo di Multipli di mercato, basato

sull’osservazione degli indicatori borsistici di società quotate con

caratteristiche analoghe.

¾ Si è preferito non ricorrere al metodo del DCF per le seguenti

motivazioni:

- l’A.S. Roma è caratterizzata da una scarsa redditività ed un forte

assorbimento di liquidità, a sostegno degli investimenti;

- l’evoluzione dello scenario competitivo rende difficoltoso prevedere

l’andamento p

previsionale del mercato dei diritti televisivi;;

- esiste una difficoltà di prevedere nel medio termine la gestione del

parco calciatori sia in termini di investimenti, che di evoluzione del

costo del lavoro;

- è significativa l’aleatorietà dei flussi di cassa influenzati dai risultati

sportivi.

3

LA SCELTA DEI MULTIPLI

¾ La scelta di applicare tale metodo risiede principalmente nella

possibilità di individuare un competitor “S.S. Lazio”, operante nel

medesimo mercato ed area geografica, nonché un campione di

società q

quotate estere confrontabili.

¾ Le principali differenze nell’ambito competitivo di riferimento

riguardano:

- le operazioni di trading considerate nei paesi anglosassoni

componenti di reddito della gestione caratteristica e non di quella

della gestione straordinaria;

- la

l diversa

di

imposizione

i

i i

fiscale

fi

l del

d l costo

t del

d l lavoro

l

(aliquota

( li

t media

di

euro-pea del 35% rispetto al 45% vigente in Italia) e dei redditi di

impresa.

¾ Pertanto si è ritenuta opportuna l’applicazione dei soli multipli

relativi al fatturato, al margine operativo lordo ed al cash earning

4

(EV/SALES, EV/EBITIDA, P/CE).

18

27/12/2009

Segue

¾ L’utilizzo del multiplo EV/SALES non permette di considerare

la diversa composizione dei ricavi, sarebbe opportuna

compiere una scomposizione del fatturato per singola area di

b i

business

(ricavi

(i

i da

d gare, diritti

di i i TV,

TV merchandising,

h di i

gestione

i

stadio, ecc.).

¾ L’EV/SALES, inoltre non permette di considerare la redditività

operativa e le diverse caratteristiche patrimoniali, in termini di

capitale investito nel parco calciatori e negli asset immobiliari

(C t i sportivi

(Centri

ti i e St

Stadi).

di)

¾ Le considerazioni già formulate in merito alla scarsa

redditività delle società di calcio rendono non opportuna

l’applicazione del multiplo P/Earning.

5

LE SOCIETA’ COMPARABILI

MERCATO

ITALIANO

MERCATO

INTERNAZIONALE

- La S.S. Lazio è considerata il benchmark di

riferimento, in quanto unica società quotata

operante nel medesimo mercato di riferimento

(Serie A e UEFA) ed area geografica, con:

- un bacino di utenza simile;

- la stessa normativa civile e fiscale;

- analoghi principi contabili;

- omogeneità nella composizione dei ricavi;

- struttura del capitale investito simile;

- strutture tecniche a disposizione simili.

- Il campione è costituito prendendo a riferimento le seguenti caratteristiche:

- modello di business;

- bacino di utenza;

- tradizione e risultati sportivi.

- Il campione di società comprende:

- Manchester United; AFC Ajax; Newcastle;

Tottenham Hopspur; Aston Villa.

6

19

27/12/2009

ANALISI FONDAMENTALE

Piazza Affari

IRIDE

Utilities & energia

• PROFILO DELLA SOCIETA’

• Il gruppo IRIDE, nato grazie all’integrazione fra AEM

Torino e AMGA Genova, è oggi il terzo operatore

nazionale nel settore dei servizi a rete. IRIDE opera su

tutto il territorio

i i nazionale

i

l neii settorii della

d ll produzione,

d i

distribuzione e della vendita di energia, della gestione

dei servizi idrici e dei servizi alle pubbliche

amministrazioni. IRIDE fornisce i propri servizi a oltre

16mila clienti liberi (gruppi industriali, aziende, esercizi

commerciali) e a oltre 320mil clienti domestici.

• Primo azionista è Fsu (Finanziaria Sviluppo Utilities) con

il 58,3%, seguita da Fondazione Cassa Risparmio Torino

4%, SanPaolo 4,7%, il fondo Amber con il 2,6% e

Generali con il 2%.

20

27/12/2009

Risultati del terzo trimestre 2006

• - Il gruppo Iride ha registrato nei primi nove mesi del 2006 i

seguenti risultati:

• ricavi totali per 1,74 miliardi eu (+41% sul corrispondente

periodo 2005);

• margine operativo lordo Ebitda a 212 milioni eu (+13%);

• risultato operativo netto Ebit a 125 milioni eu (+ 0,4%);

• l'indebitamento netto a fine settembre ammontava a -1,079

miliardi eu (+3%);

• I dati sono stati sostanzialmente in linea con le nostre attese.

Come si nota, l’incremento dei ricavi (+41%) non trova

corrispondenza

p

nella crescita del margine

g

netto ((solo +0,4%)

, )a

causa di fattori straordinari non ripetibili: 1) maggiori

ammortamenti (+30%) dovuti all’entrata in funzione del 3°

gruppo della Centrale di Moncalieri; 2) rivalutazione degli asset

di Mediterranea delle Acque; 3) ampliamento del perimetro di

consolidamento.

21

27/12/2009

Iniziamo la copertura con un giudizio Neutrale e

un target price di 2,44 euro

• Ai prezzi attuali (€ 2,52) il titolo Iride vale circa

17 volte

lt glili utili

tili da

d noii previsti

i ti per il 2006 (circa

( i

118 mln eu) e a circa 8,3 volte il rapporto

Ev/Ebitda, multipli che si collocano nella parte

alta della media delle valutazioni del settore.

Iniziamo pertanto la copertura sul titolo con un

giudizio Neutrale e un target di 2,44 eu, in

attesa delle novità che emergeranno in sede di

presentazione del nuovo piano industriale.

22