MERCATI FINANZIARI: AD OVEST

MOLTO DI NUOVO!

Uno scoppiettante inizio del 2017 anche quest’anno lascia in bocca a quasi tutti gli analisti finanziari

parole di ottimismo oltre che la sensazione di una relativa stabilità dei mercati finanziari e, di

conseguenza, la possibilità che ripartano gli investimenti produttivi, nell’innovazione e nelle

infrastrutture.

L’attesa di una leggera inflazione dei prezzi al consumo è il sintomo della nuova positività ritrovata

dagli operatori economici dopo la vittoria di Trump alla Casa Bianca.

Non è solo il Presidente Eletto della nazione egemone a promettere sviluppo e prosperità, bensì

anche il “consensus” di buona parte degli economisti attorno ad un ritrovato quadro generale di

compostezza nello sviluppo come nelle relazioni internazionali, anche se in molti casi ciò è dovuto

più all’attendismo che non a un effettivo rilassamento.

L’Europa del resto, come entità geopolitica non è autonoma e non potrebbe fare altro che attendere,

dopo aver subito una serie di bordate “populiste” (come sono state erroneamente classificate dalla

vecchia classe politica) quali la Brexit, il cambio della guardia nel referente americano e la

bocciatura dei referendum costituzionali italiani. E come se non bastasse si avvicinano importanti

appuntamenti elettorali nel cuore del vecchio continente (in Francia e Germania innanzitutto) molto

delicati dal punto di vista della tenuta dell’Unione.

Le borse internazionali, pur ai massimi di sempre, hanno sino ad oggi avuto buoni motivi per restare

su livelli elevati di valutazione implicita delle aziende quotate : l’anno che si apre sembra promettere

più di quanto possa minacciare il contesto industriale e commerciale, a partire da Wall Street, il cui

principale indice azionario si è decisamente risollevato ed è giunto alla soglia storica dei 20.000

punti nel corso dell’ultimo mese e mezzo ma è salito in 12 mesi parallelamente all’indice della

produzione industriale.

Proprio quel traguardo storico tuttavia lascia qualche perplessità circa la possibilità he la giostra

possa procedere molto oltre i livelli già toccati, riportando la maggior parte degli analisti su livelli di

neutralità nelle previsioni, nonostante si prospettino un prosieguo della corsa del Dollaro Americano

e un incremento generale dei tassi di interesse.

Le prospettive di relativa calma nelle tensioni geopolitiche e nei prezzi delle principali commodities,

l’attesa di politiche fiscali di stimolo all’economia e di nuovi importanti investimenti infrastrutturali

infatti sembrano ai più un argomento sufficiente a controbilanciare le conseguenze negative del

superdollaro e del rialzo dei tassi.

Anche il Giappone sta vivendo una fase positiva della propria economia e sembra orientato a nuovi

traguardi con una leadership politica che oggi non viene più messa in discussione e con un tessuto

industriale di prim’ordine dal punto di vista del valore aggiunto e della capacità di innovare e

rinnovarsi, che si associa alla prospettiva di ulteriori svalutazioni competitive dello Yen.

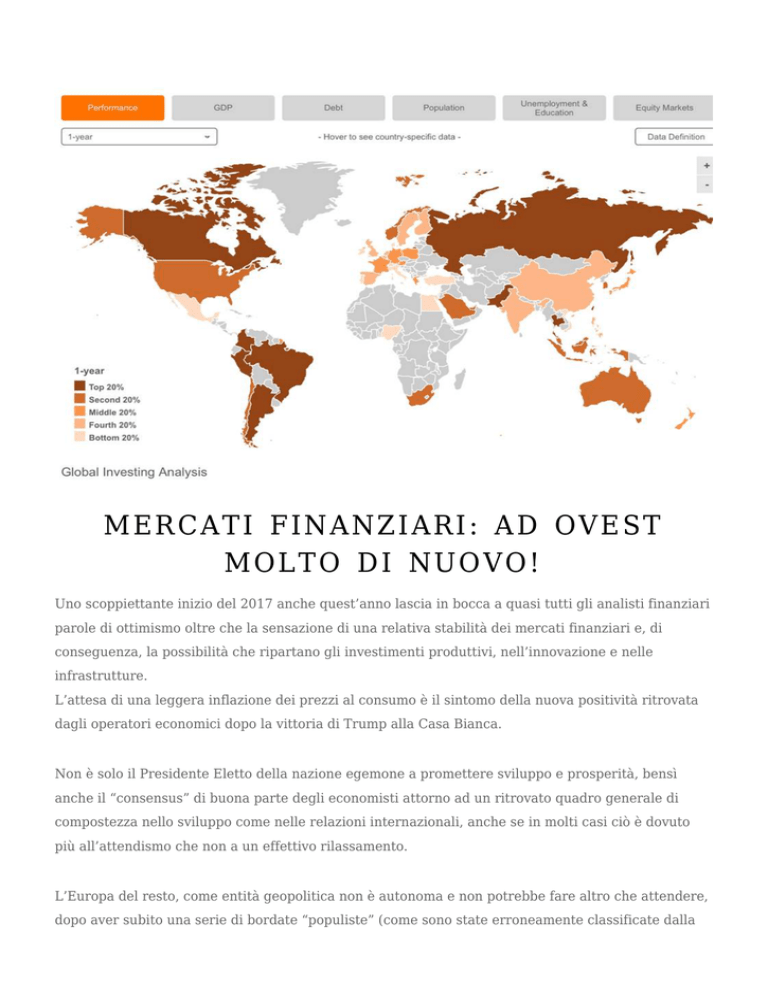

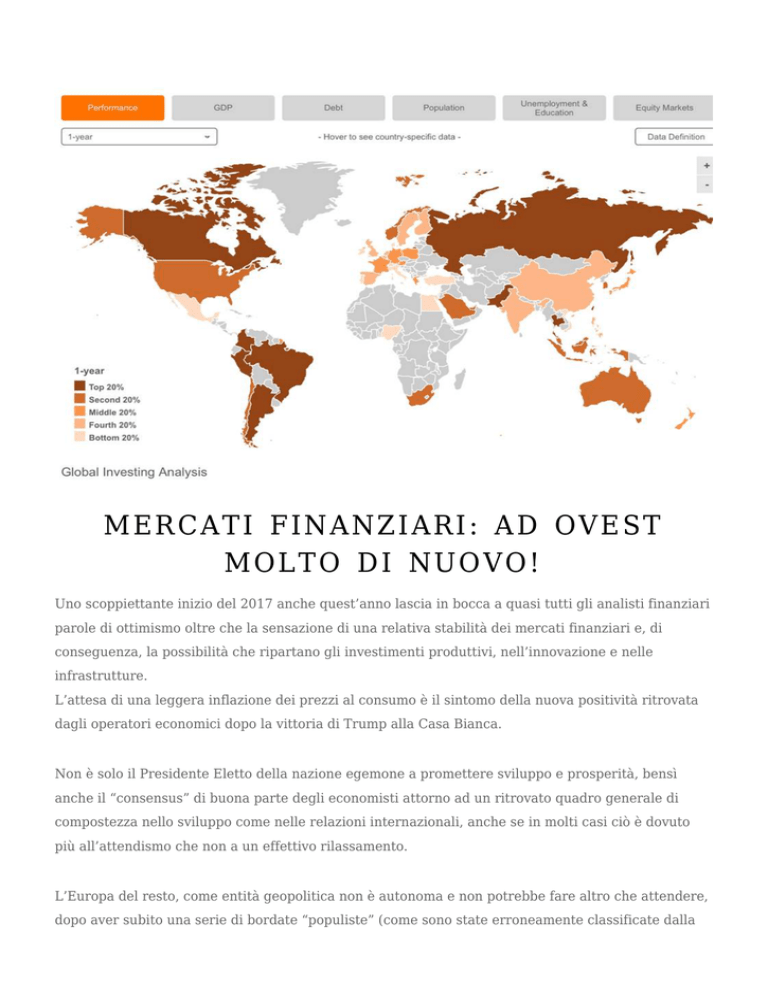

A livello di macroaree geografiche possiamo solo notare che le Borse europee, Milano compresa, per

i motivi suddetti quasi non hanno invece beneficiato del rinnovato entusiasmo nippo-americano e

sono dunque le prime candidate a proseguire il rally che altrove potrebbe essere giunto al capolinea,

mentre le altre nazioni che stanno intorno al “Pacific Rim” sembrano molto meno interessanti per gli

investitori a causa della relativa instabilità del sistema finanziario cinese, dominante in quell’area.

Nessuno peraltro oggi si aspetta particolari sussulti provenienti dal celeste impero e pertanto

giocano a sfavore quasi solo le prospettive di ulteriori, continuative svalutazioni del Renminbi,

dovute più che altro all’uscita netta di capitali che vi si associa.

La relativa calma generale si assapora anche osservando le prospettive dei principali Paesi

Emergenti, sui quali gli investitori, per gli stessi motivi visti per la Cina, non sono particolarmente

ottimisti, ma che indubbiamente hanno ritrovato una relativa stabilità con il recupero dei prezzi (in

Dollari) delle maggiori materie prime, oro e preziosi esclusi ovviamente.

Non sembrano così malvagie nemmeno le prospettive di uno dei Paesi che rappresenta il maggior

rischio sistemico tra i più progrediti -il nostro- a causa del combinato disposto di un debito pubblico

fuori controllo e di un sistema bancario in apparente avaria.

Intendiamoci: le banche nostrane hanno serissimi problemi di capitalizzazione e di controllo delle

elevatissime sofferenze sui crediti, ma non sono le uniche (in un’Europa che ha voluto darsi al

riguardo una normativa fatta di due pesi e due misure) e non potrebbero essere lasciate fallire senza

quelle inimmaginabili conseguenze che oggi gli analisti non ritengono una vera minaccia.

Ulteriore motivo di ottimismo è dato dall’accresciuta non-correlazione degli andamenti borsistici dei

diversi settori economici, cosa che lascia supporre che i grandi investitori in borsa stiano facendo

ruotare i loro portafogli e non stiano soltanto scommettendo sul mercato. Nel caso della borsa

italiana questo può significare un minor rischio per i titoli diversi da quelli bancari.

I mercati scontano la possibilità che l’Italia, in un modo o nell’altro, superi l’attuale baratro del

sistema finanziario interno e il suo Prodotto Interno Lordo, nonostante tutto, cresca anche

quest’anno di un altro risicatissimo punto percentuale. Se poi per qualche meravigliosa congiuntura

favorevole il Governo Gentiloni dovesse riuscire a proseguire nel percorso delle riforme, allora le

prospettive del Bel Paese diverrebbero le migliori d’Europa!

Lasciamo dunque che questa speranza accarezzi i pensieri degli operatori economici nostrani, per

lungo tempo sino ad oggi fin troppo tartassati e vituperati !

Stefano di Tommaso