Capitolo 25: Lo scambio nel mercato delle assicurazioni

25.1: Introduzione

In questo capitolo la teoria economica discussa nei capitoli 23 e 24 viene applicata all’analisi dello

scambio del rischio nel mercato delle assicurazioni. In particolare, studiamo la divisione ottima del

rischio tra i partecipanti allo scambio e discutiamo in che modo lo scambio possa essere di

beneficio agli individui in questo contesto. A tale scopo, impieghiamo gli elementi di teoria dei due

capitoli precedenti congiuntamente ai concetti studiati nel capitolo 8 (che aveva ad oggetto lo

scambio in generale).

In analogia con il capitolo 8, assumiamo un’economia molto semplice con due soli soggetti A e B.

Ipotizziamo che l’insieme degli eventi possibili comprenda solo gli stati del mondo 1 e 2. Ex ante,

A e B non conoscono “con certezza” quale dei due stati del mondo si realizzerà, ma solo le loro

rispettive probabilità di realizzazione π1 e π2. Ex post, si realizza solo uno dei due stati del mondo.

Entrambi gli individui hanno a disposizione una certa dotazione iniziale di reddito/consumo e

possono decidere di prendere parte allo scambio per modificarla. La considerazione di un’economia

così semplificata è utile a comprendere come lo scambio nel mercato delle assicurazioni conduca ad

un’allocazione efficiente del rischio. Naturalmente, la nostra analisi può essere estesa al caso di più

individui o di più possibili stati del mondo.

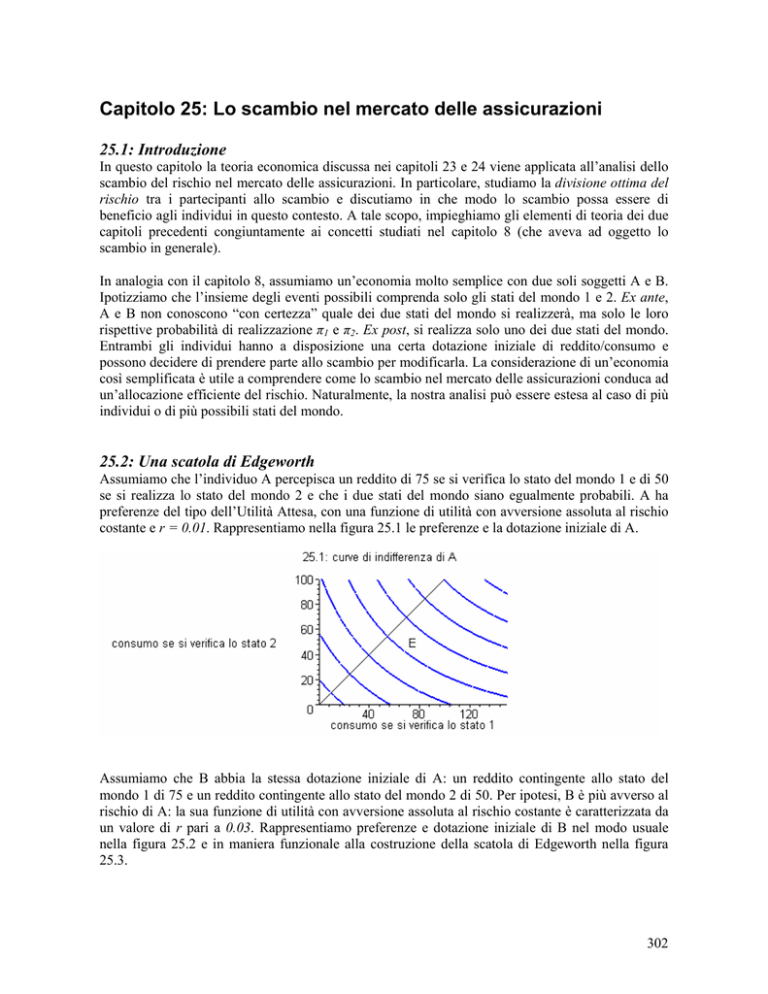

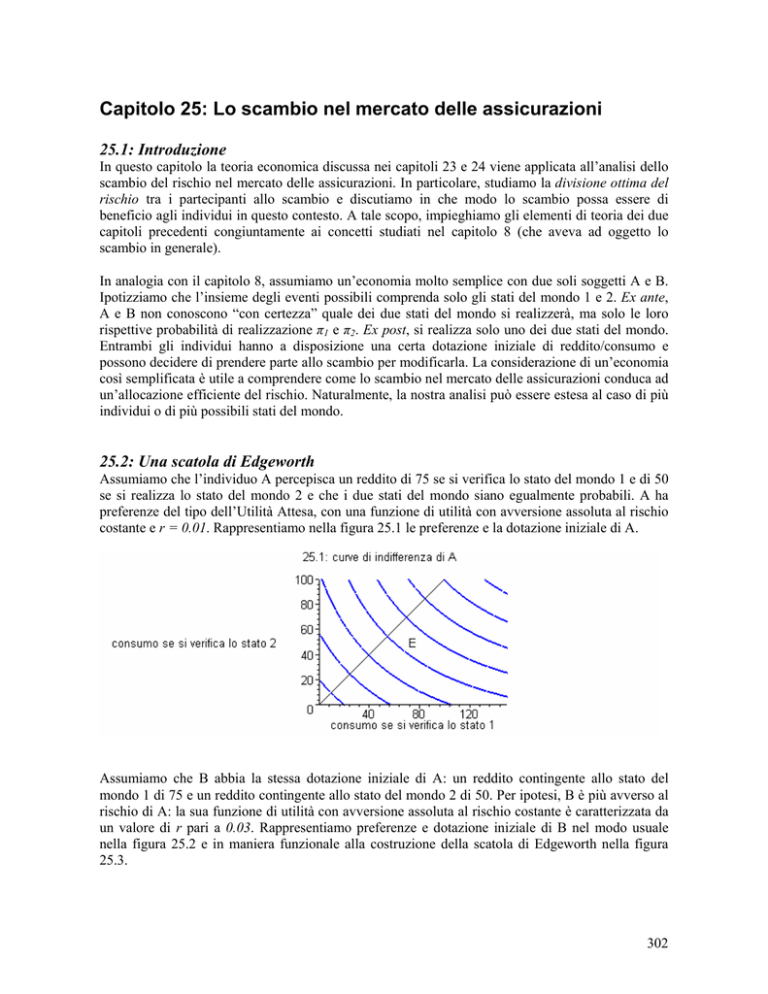

25.2: Una scatola di Edgeworth

Assumiamo che l’individuo A percepisca un reddito di 75 se si verifica lo stato del mondo 1 e di 50

se si realizza lo stato del mondo 2 e che i due stati del mondo siano egualmente probabili. A ha

preferenze del tipo dell’Utilità Attesa, con una funzione di utilità con avversione assoluta al rischio

costante e r = 0.01. Rappresentiamo nella figura 25.1 le preferenze e la dotazione iniziale di A.

Assumiamo che B abbia la stessa dotazione iniziale di A: un reddito contingente allo stato del

mondo 1 di 75 e un reddito contingente allo stato del mondo 2 di 50. Per ipotesi, B è più avverso al

rischio di A: la sua funzione di utilità con avversione assoluta al rischio costante è caratterizzata da

un valore di r pari a 0.03. Rappresentiamo preferenze e dotazione iniziale di B nel modo usuale

nella figura 25.2 e in maniera funzionale alla costruzione della scatola di Edgeworth nella figura

25.3.

302

Seguendo la procedura che conosciamo e facendo in modo che le dotazioni iniziali dei due individui

si sovrappongano, otteniamo una scatola di Edgeworth di dimensioni 150 (il reddito/consumo totale

contingente allo stato del mondo 1) per 100 (il reddito/consumo totale contingente allo stato del

mondo 2). La combinazione delle dotazioni iniziali di A e B è posizionata esattamente al centro

della scatola perché A e B hanno identiche dotazioni iniziali di reddito/consumo.

303

Nella figura 25.4 sono rappresentate le linee delle certezza di A e B, ovvero, la retta a 45 gradi che

parte dall’origine in basso destra e la retta a 45 gradi che parte dall’origine in alto a sinistra.

Essendo i due stati del mondo egualmente probabili, l’inclinazione delle curve di indifferenza di A e

B lungo le rispettive linee della certezza è pari a –1.

Dove si posiziona la curva dei contratti? I due individui hanno funzioni di utilità con avversione

assoluta al rischio costante e la curva dei contratti è rappresentata dalla retta a 45 gradi posizionata

tra le due linee della certezza, ma più vicina a quella del soggetto più avverso al rischio (B). La

posizione della curva dei contratti è indicativa della natura della divisione del rischio tra i due

individui. Infatti, il fatto che la curva dei contratti sia più vicina alla linea della certezza del soggetto

più avverso al rischio implica che B si trova in una situazione meno rischiosa di A87 in ogni

allocazione efficiente del rischio. In altri termini, A (il soggetto meno avverso al rischio) affronta

una rischiosità maggiore rispetto a B (il soggetto più avverso al rischio). (E’ da notare che il rischio

da dividere tra A e B riguarda il fatto che il reddito totale è 150 in uno stato del mondo e 100

nell’altro. Non c’è modo di eliminare completamente il rischio di subire la perdita di reddito

associata alla realizzazione dello stato del mondo 2. Gli individui, tuttavia, possono redistribuirlo in

modo efficiente in base alla loro attitudine al rischio).

L’equilibrio competitivo si colloca in corrispondenza del punto indicato con C nella figura 25.9.

Nella stessa figura sono rappresentate anche le curve di prezzo-offerta di A e B e la curva dei

contratti. Al fine di calcolare il prezzo relativo di equilibrio (il prezzo del reddito contingente allo

stato del mondo 1 relativamente al prezzo del reddito contingente allo stato del mondo 2), il punto

di allocazione iniziale è stato unito all’allocazione dell’equilibrio concorrenziale.

87

Ricordiamo che lungo la retta della certezza il rischio è inesistente.

304

La tabella 25.1 sintetizza i risultati prodotti dallo scambio tra i due individui.

Tabella 25.1

Allocazione iniziale

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Allocazione di

equilibrio

concorrenziale

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Variazione tra le due

allocazioni

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Individuo A

75

Individuo B

75

Società

150

50

50

100

Individuo A

Individuo B

Società

83

67

150

45

55

100

Individuo A

Individuo B

Società

+8

-8

0

-5

+5

0

Il comportamento di B è di facile comprensione. Nella situazione iniziale, B ha un reddito rischioso

ex ante di (75, 50) per cui guadagna 75 nello stato del mondo 1 e 50 se si verifica lo stato del

mondo 2. Il valore atteso del reddito di B è 62.5 e la rischiosità di ± 12.5, ovvero, lo scostamento

(positivo o negativo) dal reddito atteso. In corrispondenza dell’equilibrio prodotto dallo scambio, B

ha un reddito rischioso ex ante (67, 55), a cui è associato un reddito atteso di 61 (minore rispetto a

quello della situazione iniziale) e una rischiosità di ± 6. Di conseguenza, B ottiene una riduzione

della rischiosità del proprio reddito ex ante attraverso lo scambio, a costo di un reddito atteso

305

minore. B è avverso al rischio e preferisce accettare un reddito atteso inferiore pur di ridurre il

rischio di incorrere nella perdita di reddito. Notiamo, infatti, che in C l’individuo B si colloca su una

curva di indifferenza più elevata rispetto ad E.

A dispone inizialmente di un reddito rischioso ex ante di (75, 50). Il valore atteso del reddito di A è

62.5 con rischiosità pari a ± 12.5. In seguito allo scambio e in corrispondenza dell’equilibrio

concorrenziale, A ottiene un reddito rischioso ex ante di (83, 45) con reddito atteso di 64 e

rischiosità ± 19. Lo scambio, dunque, produce un aumento della rischiosità del reddito di A, il quale

però vede aumentare il proprio reddito atteso. Nonostante A sia moderatamente avverso al rischio,

egli accetta un po’ più di rischio in cambio di un lieve incremento del valore atteso del proprio

reddito. In corrispondenza di C, A si colloca su una curva di indifferenza più elevata rispetto a

quella tangente in E.

Osserviamo che lo scambio produce una divisione più efficiente del rischio rispetto alla situazione

iniziale. Prima dello scambio, A e B si trovavano in una situazione ugualmente rischiosa. In

corrispondenza dell’equilibrio concorrenziale, A (meno avverso al rischio di B) si accolla più

rischio di B (più avverso al rischio di A); A è compensato dal maggiore valore atteso del reddito,

mentre B ottiene una riduzione del rischio a costo di un minore reddito atteso.

Nel nostro esempio, il mercato delle assicurazioni non è equo in quanto il prezzo relativo è diverso

da –1. Infatti, il prezzo relativo è minore di 1. Chiedetevi perché.

25.3: Identica attitudine al rischio e diverse dotazioni iniziali

Analizziamo ora alcuni scenari alternativi rispetto all’esempio del paragrafo precedente. In primo

luogo, ipotizziamo che i due individui abbiamo la stessa attitudine al rischio, ma diverse dotazioni

iniziali. Assumiamo una funzione con avversione assoluta al rischio costante con r = 0.02 per

entrambi. La curva dei contratti si colloca in posizione intermedia tra le curve della certezza di A e

B. Ipotizziamo diverse allocazioni iniziali in termini di rischiosità, ma lo stesso valore atteso del

reddito di A e B. In particolare, le dotazioni iniziali di A e B sono (100, 25) e (50, 75). In entrambi i

casi, il reddito atteso è pari a 62.5; la rischiosità di A è pari a ± 37.5, quella di B è data da ± 12.5.

La scatola di Edgeworth associata a questo esempio è rappresentata nella figura 25.10.

306

Lo scambio tra A e B produce i risultati esposti nella tabella 25.2:

Tabella 25.2

Allocazione iniziale

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Allocazione di

equilibrio

concorrenziale

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Variazione tra le due

allocazioni

Consumo nello stato

del mondo 1

Consumo nello stato

del mondo 2

Individuo A

100

Individuo B

50

Società

150

25

75

100

Individuo A

Individuo B

Società

68

82

150

44

56

100

Individuo A

Individuo B

Società

-32

+32

0

+19

-19

0

Naturalmente, l’equilibrio concorrenziale si colloca in un punto appartenente alla curva dei

contratti, la quale è più vicina all’origine di A che a quella di B. Infatti, lo scambio produce benefici

maggiori per B che per A. Partendo dalla situazione iniziale con un reddito atteso di 62.5 e

rischiosità di ± 12.5, B termina lo scambio con la dotazione (82, 56), per un reddito atteso di 69 e

rischiosità pari a ± 13. B, dunque, ottiene un notevole aumento di reddito atteso in cambio di un

rischio solo lievemente maggiore. Viceversa, il reddito atteso di A prima dello scambio era 62.5 con

una rischiosità di ± 37.5. Al termine dello scambio, A ottiene la combinazione (68, 44), per un

307

reddito atteso di 56 e una rischiosità pari a ± 12. Di conseguenza, egli deve subire una riduzione

consistente del proprio reddito atteso in cambio di una riduzione del rischio. Ciò è dovuto al fatto

che A era inizialmente esposto ad un rischio relativamente maggiore di B.

25.4: Allocazioni iniziali “simili” e preferenze diverse

Un caso interessante si verifica se A e B percepiscono un reddito positivo solo in uno dei due stati

del mondo: A nello stato del mondo 1 e B nello stato del mondo 2. Come si comportano i due

soggetti in questo caso? Ammettiamo che il reddito ex ante di A sia 100 nello stato del mondo 1 e 0

nello stato del mondo 2 e che il reddito ex ante di B sia 0 nello stato del mondo 1 e 100 nello stato

del mondo 2. Il reddito della società non è rischioso: è pari a 100 indipendentemente dallo stato del

mondo che si realizza. Di conseguenza, la scatola di Edgeworth ha dimensioni 100 per 100 e la

combinazione delle dotazioni iniziali di A e B si colloca in corrispondenza dell’angolo in basso a

destra del diagramma.

Ipotizziamo preferenze diverse per A e B: A ha una funzione di utilità con avversione assoluta al

rischio costante e r = 0.01, mentre B ha la stessa funzione di utilità con r = 0.03. Come nei casi

precedenti, la curva dei contratti si colloca in posizione intermedia tra le due curve della certezza, le

quali si sovrappongono (con la diagonale che unisce le due origini), e lo stesso avviene per la curva

dei contratti (figura 25.12).

Le due curve passanti per il punto E sono le curve di prezzo-offerta di A e B. Esse si intersecano in

corrispondenza del punto C sulla curva dei contratti. In corrispondenza dell’equilibrio competitivo,

A e B si collocano entrambi nel punto (50, 50) e guadagnano entrambi 50 indipendentemente dallo

stato del mondo che si realizza. L’interesse di questo esempio risiede nel fatto che lo scambio

elimina completamente il rischio al quale i due individui erano soggetti inizialmente. L’inclinazione

del vincolo di bilancio di equilibrio è pari a -1 e l’equilibrio viene raggiunto a partire dalle due

allocazioni iniziali indipendentemente dall’attitudine al rischio dei due individui. La curva dei

contratti, inoltre, non può che essere la diagonale principale della scatola di Edgeworth in quanto in

tal caso viene a coincidere con le linee della certezza dei due soggetti e le inclinazioni delle curve di

308

indifferenza di A e B sono entrambi uguali a –1. Solo in corrispondenza del punto C sulla curva dei

contratti l’inclinazione della retta che congiunge il punto E al punto C è pari a -1.

25.5: Un individuo neutrale al rischio

Analizziamo ora il caso in cui uno dei due individui è neutrale al rischio e l’altro avverso al rischio.

Assumendo che A sia neutrale al rischio e B avverso al rischio, otteniamo la figura 25.13.

La curva dei contratti coincide con la linea della certezza di B per cui l’equilibrio competitivo C si

colloca lungo la linea della certezza di B. Indipendentemente dalla posizione dell’allocazione

iniziale, l’equilibrio concorrenziale si troverà sempre sulla linea della certezza di B. Inoltre,

l’inclinazione della curva di prezzo-offerta di A è uguale a –1 (lo stesso valore dell’inclinazione

delle curve di indifferenza di A) e, di conseguenza, nell’equilibrio competitivo B ha lo stesso valore

di reddito atteso associato all’allocazione iniziale. L’unica differenza tra le due allocazioni è che lo

scambio produce l’eliminazione del rischio iniziale. Tale rischio si trasferisce ad A il quale,

comunque, è neutrale al rischio. Concludendo, il nostro esempio dimostra che la presenza di un

soggetto neutrale al rischio consente l’eliminazione completa del rischio a cui è soggetto l’altro

individuo.

25.5: Riassunto

In questo capitolo abbiamo applicato la teoria dello scambio, studiata nel capitolo 8, all’analisi

dell’allocazione efficiente del rischio tra due individui. Abbiamo dimostrato che in generale lo

scambio del rischio può avvenire. In alcuni casi, lo scambio produce l’eliminazione completa del

rischio. Nei casi in cui il rischio non può essere eliminato completamente, lo scambio ha per effetto

una divisione del rischio più efficiente rispetto all’allocazione iniziale (con l’individuo meno

avverso al rischio che si accolla un livello maggiore di rischiosità).

Il mercato delle assicurazioni ha la funzione di permettere una divisione del rischio più efficiente

per la società.

In generale, al termine dello scambio nel mercato delle assicurazioni il soggetto meno avverso al

rischio si accolla un rischio maggiore.

309

Più in particolare, se uno dei due individui è neutrale al rischio e l’altro è avverso al rischio, al

termine dello scambio il primo si assume tutto il rischio.

25.8: Domande di verifica

(1)

(2)

(3)

(4)

Perché se un individuo neutrale al rischio si trova a dover divide una situazione rischiosa

con un individuo avverso al rischio, alla fine dello scambio, la persona neutrale al rischio

sopporterà il rischio e lascerà la persona avversa al rischio in una situazione non

rischiosa? Che cosa guadagna l’individuo neutrale al rischio da questo tipo di scambio?

Qual è il costo pagato, dall’individuo avverso al rischio, per evitare il rischio? Vi ricorda

qualcosa? (pensate ad un mercato di assicurazioni dove il premio non è equo).

Che cosa accade se una situazione rischiosa è divisa tra un individuo amante del rischio

ed uno avverso al rischio?

Considerate la lotteria nazionale. Questa è un chiaro esempio di lotteria non equa, poiché

lo stato prende circa la metà di ciò che è stato pagato per l’acquisto dei biglietti (e

magari questo 50% viene devoluto in beneficenza). Quindi la vincita attesa è circa la

metà di ciò che è stato pagato. Che cosa possiamo dire circa l’attitudine al rischio di chi

gioca questo tipo di lotteria?

Quando due persone fanno una scommessa fra loro, stanno entrambi cambiando una

situazione di certezza in una di rischio. Se entrambi hanno la stessa opinione sulle

probabilità della scommessa, possiamo concludere che entrambi siano amanti del

rischio. Se invece sono entrambi avversi al rischio allora devono avere una percezione

diversa della scommessa. Cerca di spiegare queste affermazioni con qualche esempio.

310