TRASFORMAZIONE

DOPO LA RIFORMA NOVITA’ TUTTE DA ESPLORARE

di Matteo Piras

Amministrazione e finanza >> Gestione Amministrativa

Pur in vigenza di un sistema giuridico «chiuso», dove sono escluse forme societarie atipiche, è permesso il

passaggio da un tipo di società a un altro: a ciò è preposto l’istituto della trasformazione omogenea. La

Riforma del 2003 ha autorizzato anche la trasformazione eterogenea, in cui a mutare è la causa del

contratto: seguendo particolari regole viene consentito alle società di capitali anche il cambiamento in

soggetti non societari così come il passaggio inverso.

PREMESSA E PRINCIPI GENERALI

L’operazione di trasformazione è stata profondamente rivisitata dal D.Lgs. n.6/03 di riforma organica della

disciplina delle società di capitali e cooperative. Infatti, tenuto conto dei principi ispiratori espressi nell’art.7

della Legge n°366/011 nell’occasione si è dettata una disciplina più completa ed esaustiva dell’istituto che

passa dai precedenti tre articoli a ben tredici2. La novità normativa di maggiore rilievo è senz’altro quella che

attiene all’estensione del campo di applicazione alle operazioni dove non sono coinvolte soltanto società

(c.d. eterogenea), ma si trovano importanti novità anche nella parte dedicata alle trasformazioni già note.

L’attuale struttura della sezione I del capo X titolo V del c.c. è scomponibile in due parti, una generale e

l’altra speciale, che connotano le diverse combinazioni in cui si può presentare l’istituto: si individua come

parte generale quella formata dai primi quattro articoli (2498,2499, 2500 e 2500 bis) mentre i seguenti

disciplinano le ipotesi di trasformazione già note (artt.2500 ter-quater e quinquies per le società di persone)

o accettate (artt.2500 sexies per le società di capitali) e quelle di nuova concezione (artt.2500-septies-octies

e novies per le trasformazioni eterogenee)3.

Dottrina e Giurisprudenza hanno affrontato nel tempo fenomeni che, contrapponendo scopi diversi

(mutualistico e lucrativo piuttosto che consortile o liquidatorio), era faticoso inquadrare nettamente

nell’ambito applicativo tipico dell’operazione in esame: dichiarando ammissibili le trasformazioni da società di

capitali in altri enti e l’operazione inversa, con le rispettive procedure di attuazione, il Legislatore riformatore

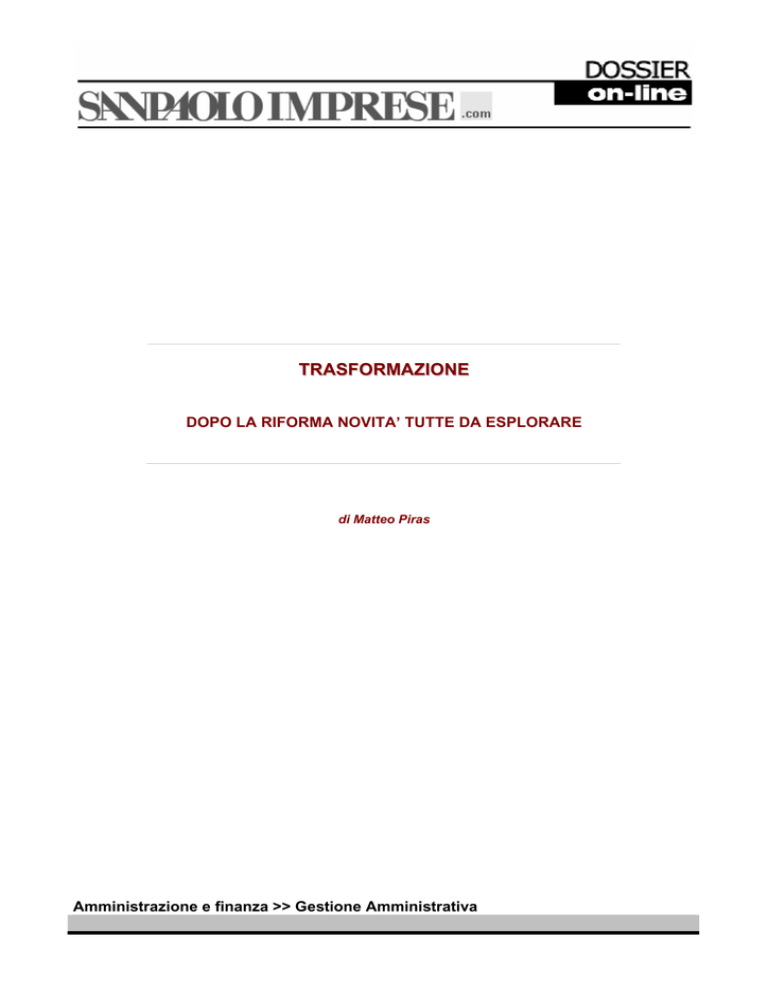

offre una nuova categoria di operazioni al mondo economico tutta da esplorare (Tavola 1); senza

considerare poi, che viene autorizzata la trasformazione di una società anche in pendenza di procedura

concorsuale (art.2499 c.c.), a condizione che non vi sia incompatibilità con le finalità o lo stato della stessa4.

In questo contributo viene proposta una panoramica dell’istituto nell’attuale, più estesa, dimensione

operativa, comprendendovi le implicazioni fiscali connesse, ma escludendo dal perimetro di osservazione i

casi meno ricorrenti nella pratica quali le società irregolari, di fatto, quelle poste in liquidazione e sottoposte a

procedure concorsuali. Fra queste marginalità comprenderei anche la trasformazione in società semplice,

più volte tornata di attualità negli ultimi anni ma esclusivamente per la reiterata apertura dei termini per

valersi del regime fiscale di favore inizialmente previsto dall’art.29 della Legge n.449/97. 5

1

La delega al Governo per la riforma del diritto societario chiedeva di semplificare e precisare il procedimento

disciplinare, possibilità, condizioni e limiti delle trasformazioni eterogenee ed introdurre disposizioni dirette a semplificare

e favorire la trasformazione delle società di persone in società di capitali.

2

Il Codice civile del ’42 , con gli artt.2498, 2499 e 2500, si limitava a disciplinare soltanto il caso di trasformazione di

società di persone in capitali. Altri casi di trasformazione, quale il passaggio da società di capitali in persone, erano

anch’essi consentiti ma disciplinati al pari di una modifica dell’atto costitutivo.

3

Per la trasformazione delle società cooperative in lucrative, consentita limitatamente a quelle a mutualità non

prevalente, il riferimento normativo va all’art.2545 decies.

4

Questo punto è tuttora alquanto controverso fra chi ritiene applicabile questo caso unicamente quando vi sia una finalità

recuperatoria e chi invece si uniforma alla lettera della norma che non effettua alcun distinguo.

5

Si tratta della norma che, a fronte di un’imposta sostitutiva relativamente modesta, consentiva la trasformazione in

società semplice (e quindi l’estromissione dal reddito d’impresa) delle società commerciali con beni, prevalentemente

immobili, che pur non essendo di fatto strumentali per l’esercizio di attività imprenditoriale, vi erano stati intestati per

godere di vantaggi fiscali che, con il tempo, sono andati scemando.

Pagina 1 di 11

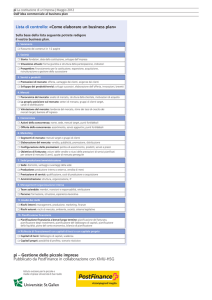

Tavola 1: Campo di applicazione della trasformazione

Le ipotesi «classiche»....

da

Società di persone

In

Altra di persone

Art. 2252

da

Società di persone

In

Società di capitali

da

Società di capitali

In

Altra di capitali

Artt.2500 ter-quaterquinquies (Evolutiva)

Artt.2365, 2460, 2479

da

Società di capitali

In

Società di persone

Art.2500 sexies (Regressiva)

....e quelle di nuova introduzione

Cambiamento di tipo e di scopo societario

da

Soc. a Respons. limitata

In

da

Soc. per Azioni

In

da

Soc. in Accom. per Az.

In

da

Società di capitali

In

da

da

da

da

SpA, SapA , Snc, Sas,

consortile

SRL, SapA , Snc, Sas,

consortile

SRL, SpA, Snc, Sas,

consortile

Società Cooperativa

SpA, SapA , Snc, Sas,

consortile

SRL, SapA , Snc, Sas,

consortile

SRL, SpA, Snc, Sas,

consortile

Società Cooperativa

Art.2500 septies

Art.2500 septies

Art.2500 septies

Art.2500 septies

In

Soc. a Respons. limitata

Art.2500 octies

In

Soc. per Azioni

Art.2500 octies

In

Soc. in Accom. per Az.

Art.2500 octies

In

Società lucrative

Art.2545 decies

Cambiamento di scopo societario senza cambiamento di tipo

da

Soc. a Resp.limitata

In

SRL consortile

da

Soc. per Azioni

Art.2500 septies

In

SpA consortile

da

Soc. in Accom. per Az.

Art.2500 septies

In

SapA consortile

Art.2500 septies

da

SRL consortile

in

Soc. a Resp.limitata

Art.2500 octies

da

SpA consortile

in

Soc. per Azioni

Art.2500 octies

da

SapA consortile

in

Soc. in Accom. per Az.

Art.2500 octies

Cambiamento dell’ente

da

Società di capitali

In

Consorzio

Art.2500 septies

da

Società cooperativa

in

Consorzio

Art. 2545 decies

da

Società di capitali

In

Comunione d’azienda

Art.2500 septies

da

Società di capitali

In

Associazione NON RIC.

Art.2500 septies

da

Società di capitali

In

Fondazione

Art.2500 septies

da

Consorzio (con att.est.)

in

Società di capitali

Art.2500 octies

da

Comunione d’azienda

in

Società di capitali

Art.2500 octies

da

Associazione RICON.

in

Società di capitali

Art.2500 octies

da

Fondazione (non banc.)

in

Società di capitali

Art.2500 octies

Pagina 2 di 11

LA TRASFORMAZIONE EVOLUTIVA

Al passaggio da società organizzata su base personale a società di capitali era già dedicato un puntuale

presidio normativo (ex art.2498 Codice civile del ’42) che ne disciplinava il procedimento prevedendo

particolari cautele volte alla tutela dei terzi. I cambiamenti apportati a questa forma di trasformazione,

essendo stata la più sperimentata nel tempo, recepiscono l’evoluzione del pensiero dottrinale e la

produzione giurisprudenziale e riguardano soprattutto tre aspetti: l’introduzione della regola maggioritaria

secondo il principio della partecipazione agli utili per la delibera di trasformazione; la previsione del socio

d’opera tra gli aventi diritto all’assegnazione delle partecipazioni nella società trasformata e l’irreversibilità

degli effetti della trasformazione eseguiti gli adempimenti pubblicitari di legge.

Nota caratteristica di questa fattispecie è la necessità di avere una stima del patrimonio sociale: il 2° comma

dell’art. 2500 ter c.c. impone, ai fini della determinazione del capitale della società risultante dalla

trasformazione, una relazione di stima redatta a norma dell’art. 2343 o dell’art. 2465 c.c. qualora sia

intenzione passare a una società a responsabilità limitata. Questo raccordo alle disposizioni in tema di

conferimento come modificate in seguito alla Riforma fa sì che solo nel caso in cui la trasformazione

avvenga da società di persone in società per azioni o in accomandita per azioni sia necessario presentare

l’apposita istanza al Presidente del Tribunale nel cui circondario ha sede la società affinché provveda alla

nomina di un perito estimatore; nel caso in cui la trasformazione avvenga in società a responsabilità limitata

l’esperto (anche una società di revisione) sarà designato dalla società medesima fra i soggetti iscritti nel

Registro dei Revisori Contabili.

Tale richiamo, però, non deve essere accettato tout-court giacché la disciplina valutativa in tema di

conferimenti è improntata all’individuazione del valore di cessione attribuibile all’insieme dei beni che

compongono l’azienda come corrispettivo di un trasferimento (o di una permuta patrimoniale) ma nella

trasformazione non esiste un atto di scambio né, dovendo stimare l’intero patrimonio, si può prescindere dal

considerare i singoli beni così come inseriti nella combinazione produttiva6. La Dottrina prevalente individua

come criterio-guida la stima analitica-patrimoniale applicando i criteri di funzionamento; nello stesso senso

si esprime il Principio Contabile n. 30 stabilendo che i criteri di valutazione sono quelli prescritti per la

redazione del bilancio d’esercizio. Appare quindi coerente con il carattere dell’operazione e non in contrasto

con l’art. 2500 ter c.c. far riferimento ai criteri di valutazione di cui all’art. 2426 c.c. con un’importante

precisazione: rifiutando l’idea che in sede di trasformazione si realizzi una qualsivoglia cessione di beni, in

nessun caso, pur considerando le interrelazioni fra i beni aziendali, potrà darsi luogo all’emersione di un

plusvalore a titolo di avviamento7.

La cifra in cui viene stabilito il capitale sociale merita una riflessione a parte perché essa, seppure originata

dalle risultanze contabili, non può prescindere dalle determinazioni peritali, inoltre l’art. 2500 ter c.c. fa ora

riferimento ai valori attuali degli elementi dell’attivo e del passivo che risultano dalla relazione di stima.

Questa locuzione è stata contestata da alcuni giuristi che intravedono il rischio che la trasformazione

diventi il mezzo per rendere possibili surrettizie rivalutazioni dei beni d’impresa. A ben vedere, però, già da

tempo la letteratura economico-aziendale nonché la prassi professionale, confortate anche dall’approccio

fiscale alla materia, riconoscono all’esperto estimatore la facoltà di effettuare rivalutazioni dei cespiti oltre il

costo storico purché ispirate dalla natura e dalle caratteristiche che la società andrà a svolgere dopo la

trasformazione ovvero dalla funzionalità di essi ai fini del raggiungimento dei redditi futuri. Sarebbe implicito,

in pratica, il verificarsi di una «causa eccezionale» ai sensi dell’art. 2423 terzo comma c.c., sebbene tale

norma trovi applicazione per la redazione dei bilanci d’esercizio e non per quelli straordinari quale è la

situazione patrimoniale in oggetto. Dunque, è necessario giudicare attentamente la reale portata

dell’operazione che la società si appresta a realizzare perché soltanto quando alla trasformazione

corrisponda un’effettiva profonda ristrutturazione dell’impresa e sia quindi ravvisabile la sussistenza di un

fenomeno particolare -il caso eccezionale- sarà possibile per gli amministratori procedere alla rivalutazione

di alcuni beni patrimoniali (ovviamente, sempre nei limiti di valore indicati dal perito): diversamente, è

preferibile conservare gli importi originari.

La relazione di stima predisposta dal perito si conclude con la contrapposizione degli elementi patrimoniali

6

Il significato e la portata del richiamo all’art.2343 Cod.Civ. è efficacemente trattato da M.Caratozzolo in I Bilanci

Straordinari, Giuffré, Milano, 1996, pag.148 e segg.; per una lettura che tenga conto della Riforma del 2003 si rimanda a

G.Savioli, Le operazioni di gestione straordinaria, Giuffré, milano, 2003, pag.47 e segg.

7

E’ tuttavia accettabile, ove ne ricorrano i presupposti, l’esistenza di un avviamento derivativo acquisito dalla società

sottoposta a verifica in seguito ad operazioni di acquisizione o conferimento eccetera.

Pagina 3 di 11

attivi con quelli passivi e la conseguente determinazione del capitale netto di trasformazione. Naturalmente, i

possibili casi che si possono verificare sono tre, e segnatamente:

1. valutazione peritale superiore al valore contabile;

2. valutazione peritale inferiore al valore contabile;

3. valutazione peritale coincidente al valore contabile.

Il valore indicato dal perito viene considerato il «tetto massimo» entro il quale, rivalutando i beni dettagliati

nella perizia, è possibile fissare il capitale sociale della trasformata8. In pratica, è possibile adeguarsi

completamente alle deduzioni del perito, accettarne solo una parte o disattenderle del tutto mantenendo i

valori di libro. Quando, invece, il valore peritale attribuito al complesso aziendale risulta inferiore al capitale

sociale, è fatto obbligo di adeguarvisi o procedere ad integrazioni (nuovi conferimenti) pena l’impossibilità di

procedere con l’operazione.

La nuova normativa non obbliga la società che si trasforma ad imputare l’intera eventuale differenza,

rispetto al netto contabile, a capitale nominale: dunque, rimane sicuramente possibile fissare il capitale

sociale della trasformata in cifra inferiore al capitale netto di trasformazione valutato dal perito.

Definiti tutti gli aspetti inerenti il futuro funzionamento della società nella nuova forma giuridica e disponendo

della relazione di stima giurata del patrimonio nonché di tutte le eventuali autorizzazioni necessarie i soci

sono pronti a formalizzare la decisione. L’art. 2500 c.c. richiede che la trasformazione di società di persone

in società di capitali risulti da atto pubblico.

La nuova disciplina per l’adozione, nelle società di persone, della delibera di trasformazione in società di

capitali, rinuncia alla tradizionale regola dell’unanimità per le modifiche dell’atto costitutivo: l’art. 2500 ter c.c.

prevede che, salvo diversa disposizione del contratto sociale, la decisione possa essere presa con il

consenso della maggioranza dei soci determinata per quota di partecipazione agli utili9.

Al socio che non ha concorso alla decisione spetta il diritto di recesso.

Nel caso in cui il capitale di trasformazione risulti minore del minimo previsto per il tipo di società che si

intende adottare, anche a causa di rettifiche in diminuzione segnalate nella relazione del perito, o sia

comunque inferiore a quello che i soci desiderano stabilire, si rende necessario procedere alla sua

integrazione mediante conferimenti. Ci si chiede in proposito se sia necessario, così come per la

costituzione di società di capitali, provvedere al versamento del venticinque per cento del conferimento che

avviene in denaro: la questione è stata discussa ampiamente in Dottrina. L’orientamento prevalente ritiene

non applicabile l’obbligo di cui agli artt. 2342 e 2464 Codice civile al tipo di trasformazione in esame salvo il

caso in cui sia deciso, contestualmente, un aumento di capitale effettuato allo scopo di integrare il valore del

patrimonio netto di trasformazione, da liberare in denaro.

Sarà cura del notaio che riceve l’atto procedere nel termine di trenta giorni al deposito presso il Registro

delle Imprese ove ha sede la società10. Ai sensi dell’art. 2500 3 c. Codice civile, la trasformazione ha effetto

dall’ultimo degli adempimenti pubblicitari previsti per il tipo adottato: quindi, con l’iscrizione la società

trasformata acquista la personalità giuridica (efficacia costitutiva) conservando i diritti e gli obblighi anteriori

alla trasformazione e l’operazione assume efficacia. Inoltre, per privilegiare la certezza nei confronti dei terzi

viene esteso anche a questo tipo di operazione il principio secondo cui da tale momento non può esserne

più dichiarata l’invalidità (fatto salvo il diritto per i soci ed i terzi al risarcimento del danno eventualmente

spettante).

E’ difficilmente sostenibile la possibilità di postdatare o retrodatare gli effetti dell’operazione11.

Con l’efficacia della trasformazione in società di capitali si ha l’immediato riflesso sulle posizioni soggettive

dei soci che vedono mutare il proprio regime di responsabilità che diventa limitata al conferimento. L’art 2500

quinquies c.c. stabilisce però, in favore dei creditori sociali, il principio della conservazione della

responsabilità illimitata dei soci per le obbligazioni sociali anteriori all’iscrizione della delibera nel Registro

8

Così anche la Relazione Ministeriale di accompagnamento al decreto di Riforma.

Ad ogni modo, siccome la nuova regola maggioritaria opererà solo se prevista espressamente o nel silenzio dell’atto

costitutivo, per usufruire di questa semplificazione una società a base personale dovrà verificare se occorre modificare lo

statuto vigente (decisione da prendere con consenso unanime ex art.2252 c. c.).

10

L’art.32 della L.24 Novembre 2000 n°340 aveva contribuito a semplificare il procedimento modificando il 1° comma

dell’art 2411 nel senso che l’iscrizione nel Registro delle Imprese delle delibere che contengono modifiche dell’atto

costitutivo viene richiesta dal notaio verbalizzante senza necessità di sottoporre l’atto al controllo di legittimità sostanziale

del Tribunale.

11

Dottrina e Giurisprudenza, con riferimento alla normativa previgente, ma con argomentazioni tuttora valide,

propendevano per la soluzione negativa.

9

Pagina 4 di 11

delle Imprese12. La conservazione dell’originaria garanzia patrimoniale viene meno soltanto se i creditori

hanno assentito alla trasformazione. Il 2° comma dell’art. 2500 quinquies Codice civile detta le regole

secondo le quali si ritiene espresso il consenso prevedendo, in particolare, che per coloro ai quali la delibera

di trasformazione sia stata comunicata a mezzo raccomandata o con altri mezzi che garantiscano la prova

dell’avvenuto ricevimento e non abbiano negato espressamente la loro adesione nel termine di sessanta

giorni dalla comunicazione s’intende reso il consenso all’operazione.

Questa presunzione, detta del «silenzio-assenso», indebolisce considerevolmente il principio posto a tutela

del creditore anteriore alla trasformazione che non può opporsi al perfezionamento dell’operazione ed è

obbligato a manifestare entro il termine perentorio dei sessanta giorni il proprio dissenso per mantenere

inalterato il regime di garanzie che originariamente assistevano le sue pretese13.

La disciplina della trasformazione evolutiva è completata dall’art. 500 quater c.c. che regola le modalità di

assegnazione delle azioni o quote nella trasformata ai soci della trasformanda società di persone. Questa

norma, volta a far sì che i rapporti di partecipazione tra i soci non risultino alterati in seguito all’operazione, è

stata costantemente criticata per il fatto che nel sancire il criterio di proporzionalità nell’assegnazione delle

azioni o quote faceva riferimento all’ultimo bilancio approvato, documento inadatto a ricavare i rapporti di

partecipazione al capitale: l’espressione è stata eliminata, accogliendo i suddetti rilievi, e la norma ampliata

per comprendere il caso del socio d’opera, che avrà diritto di ricevere azioni o quote della società

trasformata in rapporto alla partecipazione che l’atto costitutivo gli riconosceva precedentemente alla

trasformazione (corrispondentemente si riducono le azioni o quote assegnate agli altri soci in misura

proporzionale). In assenza di una previsione nell’atto costitutivo, la determinazione della percentuale da

assegnare al socio d’opera è rimessa al raggiungimento di un accordo fra i soci e, quando ciò non riesca, ad

una decisione del giudice secondo equità.

Se la trasformazione avviene in società a responsabilità limitata, scompare, a mente dell’art. 2468 c.c., il

divieto di attribuire quote di ammontare diverso da un euro o multiplo di un euro.

Nel caso di trasformazione in società per azioni, stante l’espresso richiamo dell’art. 2500 ter all’art. 2343 c.3

c.c., sorge l’obbligo a carico degli amministratori e, se previsto, anche del collegio sindacale di asseverare il

contenuto della relazione di stima entro il termine di sei mesi dalla trasformazione14. In presenza di fondati

motivi essi dovranno procedere alla revisione della stima: finché non è stato eseguito tale controllo le azioni

o le quote non possono essere trasferite. Quando la trasformazione di una società di persone avviene in

società a responsabilità limitata tale obbligo non sussiste.

ALTRI CASI DI TRASFORMAZIONE TRA SOCIETA’ LUCRATIVE

La trasformazione intra-gruppo nelle società di persone, così completando il quadro ad esse relativo, non

solo è ammessa ma anch’essa regolata dal codice civile: solo che trattandosi, invero, di modifica dell’atto

costitutivo, è nell’ambito dell’art. 2252 c.c. che se ne ritrovano i precetti normativi. Essa, infatti, è attuabile

con modalità semplificate rispetto all’iter procedurale analizzato poc’anzi per il fatto che non si ha l’obbligo di

allegare alla delibera alcuna relazione di stima del patrimonio sociale.

Il cambiamento può svilupparsi in due direzioni: da società in nome collettivo a società in accomandita

semplice e viceversa.

La relativa delibera deve risultare da scrittura privata autenticata o da atto pubblico e deve essere presentata

per l’iscrizione delle modificazioni dell’atto costitutivo presso il Registro delle Imprese entro i 30 giorni

successivi (art. 2300 c.c.). La stessa deve essere assunta con il consenso di tutti i soci salvo che non sia

diversamente convenuto nell’atto costitutivo15 (art. 2252 c.c.) e contenere tutte le indicazioni previste per il

tipo di società adottato (rispettivamente gli artt. 2295 e 2315 c.c. per s.n.c e s.a.s.). Secondo alcuni nel caso

12

Si osservino i possibili riflessi in materia fallimentare: accertato che lo stato di insolvenza possa essere fatto risalire

(anche) all’entità delle obbligazioni assunte nel periodo ante-trasformazione, la sentenza dichiarativa di fallimento

potrebbe ex art.147 L.F. coinvolgere per estensione il socio illimitatamente responsabile a quel tempo (salvo considerare

i limiti temporali di cui agli artt.10 e 11 L.F.).

13

Anche per questo motivo il termine per l’opposizione è stato portato da 30 a 60 giorni. E’ consigliabile che i soci, al fine

di dare maggiore certezza ai rapporti, definiscano i rapporti in essere con gli eventuali creditori dissenzienti.

14

Parte della Dottrina non ritiene necessario che gli amministratori verifichino la perizia che essi stessi hanno richiesto;

peraltro, sul punto si è autorevolmente espressa la Corte di Cassazione affermando l’applicabilità di tale precetto anche

al caso di specie.

15

Non manca chi ritiene applicabile, per via di interpretazione estensiva, la regola maggioritaria introdotta con l’art.2500

ter per il passaggio da società di persone in società di capitali, anche alla trasformazione tra società di persone.

Pagina 5 di 11

di passaggio da società in accomandita a società in nome collettivo non sarebbe applicabile (anche se

previsto) il principio maggioritario o quanto meno sarebbe sempre necessario il consenso dei soci

accomandanti ma è prevalente l’opinione contraria che rileva comunque l’applicabilità delle norme sul diritto

di recesso. Quindi, ai sensi dell’art. 2285 c.c. il socio dissenziente può invocare il proprio diritto di recesso

per giusta causa da esercitare a mezzo raccomandata nei termini di legge cui seguirà il diritto alla

liquidazione della propria quota (art. 2289 c.c.).

Riguardo alla modificazione, a causa del cambiamento di tipo sociale, nel regime di responsabilità di alcuni

soci si rileva quanto segue:

•

•

nel passaggio da società in nome collettivo a società in accomandita i soci che si trovano ad

assumere la qualifica di accomandanti riducono la propria responsabilità ai limiti della quota

conferita; tuttavia, trova applicazione l’art.2500 quinquies c.c. pertanto mantengono l’originaria

responsabilità illimitata per le obbligazioni sociali anteriori alla data di iscrizione della delibera di

trasformazione nel Registro delle Imprese;

nel cambiamento da società in accomandita in società in nome collettivo tutti i soci divengono

illimitatamente responsabili per le obbligazioni sociali. Si è discusso, in riferimento agli ex soci

accomandanti, se questi in forza dell’operazione si trovino a dover rispondere senza limiti anche per

le obbligazioni sociali sorte anteriormente: l’orientamento prevalente, ritenendo applicabile per

analogia il principio contenuto nell’art.2269 c.c. (responsabilità del nuovo socio), propende per la

risposta affermativa.

Alle società di capitali, come è stato già anticipato, è lasciata la più ampia libertà di cambiamento: rimanendo

fra i modelli societari lucrativi, finalmente la Riforma del 2003 con l’art.2500 sexies c.c. assegna un esplicito

riferimento normativo alla trasformazione in società di persone (detta regressiva o involutiva).

La trasformazione di una società di capitali è ipotesi tipica delle modificazioni dell’atto costitutivo, si avvierà

pertanto con la convocazione rituale di una assemblea straordinaria dei soci che sarà tenuta a deliberare,

se società per azioni, con le maggioranze previste dagli artt.2368 e 2369 c.c. mentre, se società a

responsabilità limitata (art.2479 bis c.c.) con la metà almeno del capitale sociale (se non derogata dall’atto

costitutivo). La trasformazione di una società in accomandita per azioni deve essere approvata anche da tutti

i soci accomandanti.

Dato che, in conseguenza del cambiamento in società di persone, i soci si trovano a vedere ampliata senza

limiti la propria responsabilità per le obbligazioni sociali, viene recepito quell’orientamento dottrinale che,

segnalando il pericolo di abusi ad opera della maggioranza, riteneva opportuno richiedere il consenso di

coloro i quali si trovano a perdere il beneficio della responsabilità limitata rispetto a chi, invece, non vede

mutare il proprio profilo di rischio (ipotesi tipica è quella del passaggio da S.p.A. a S.A.p.A. o S.A.S.). Il socio

viene tutelato dalla possibilità di esercitare il diritto di recesso16.

Si deve riconoscere che, al fine di favorire una decisione quanto più consapevole da parte dei soci - anche in

ordine alla possibilità di esercitare il recesso - il Legislatore riformatore ha posto l’obbligo agli amministratori

di predisporre una relazione che illustri e giustifichi la trasformazione sotto il profilo economico e giuridico,

che deve rimanere depositata presso la sede sociale almeno 30 giorni prima dell’assemblea chiamata a

deliberare su di essa17. Sulla base di analoghe disposizioni preesistenti nell’ordinamento per altre operazioni

straordinarie18, si ritiene che il documento debba illustrare le motivazioni della scelta e gli effetti conseguenti

la trasformazione sia sul piano aziendale sia per i riflessi sui soci in tema di responsabilità e diritti connessi

alla partecipazione.

Nel passaggio a società di persone la responsabilità illimitata dei soci si estende anche alle obbligazioni

anteriori alla trasformazione.

La delibera di trasformazione deve risultare da atto pubblico ed essere depositata per l’iscrizione presso il

Registro delle Imprese nel termine di trenta giorni. Anche a questo caso si applicano le nuove regole

16

Effettivamente, la possibilità di uscire dalla società, offerta dalla nuova formulazione degli articoli 2437 e 2473 c.c.

rispettivamente ai soci di società per azioni e di società a responsabilità limitata, richiede che nel calcolo tra costi e

benefici concernenti una decisione che vede contrapposti gli interessi dei diversi soci si tenga conto della capacità di

sostenere l’esborso connesso all’eventuale liquidazione della quota al valore di mercato.

17

Non è richiesto di dare pubblicità ulteriore alla relazione di trasformazione che ha come unici destinatari i soci che ne

devono valutare l’utilità; essi sono, inoltre, li unici soggetti che possono subire conseguenze negative perché i creditori

con l’estensione della responsabilità dei soci acquisiscono una maggiore garanzia. Cfr. E. Monaci in La riforma delle

società (a cura di M. Sandulli e V. Santoro), Giappichelli Editore, Torino, 2003, pag.387.

18

Ci si riferisce alla relazione degli amministratori ex art.2501 quinquies c.c.

Pagina 6 di 11

dell’art.2500 c.c. per cui l’operazione ha effetto dall’ultimo degli adempimenti pubblicitari previsti per il nuovo

tipo adottato e da quel momento l’invalidità dell’atto non può più essere pronunciata.

LA TRASFORMAZIONE ETEROGENEA

L’art. 2500 septies c.c. permette alle società di capitali di trasformarsi in consorzi, società consortili, società

cooperative, comunioni di azienda, associazioni non riconosciute e fondazioni. La relazione di

accompagnamento, nel confermare l’applicabilità della norma soltanto laddove si trasformi una società di

capitali non spiega le motivazioni dell’esclusione delle società di persone che, volendo pervenire ad una

trasformazione di scopo o di ente dovranno, evidentemente, effettuare un doppio passaggio. Anche quando

si vuole trasformare una società di capitali in associazione riconosciuta è necessario prima effettuare la

trasformazione in associazione non riconosciuta e successivamente chiedere il riconoscimento della

personalità giuridica ex art. 12 c.c..

Le regole da seguire, in quanto compatibili, sono quelle dell’art. 2500 sexies c.c., ma per la deliberazione

deve essere rispettata la maggioranza dei due terzi degli aventi diritto ed il consenso dei soci che

assumono responsabilità illimitata19. Coloro ai quali compete l’amministrazione della società dovranno

predisporre una relazione come se si trattasse di una trasformazione regressiva: al socio dissenziente resta

la possibilità di esercitare il diritto di recesso.

Tra le peculiarità di questo particolare tipo di operazione vi è la deroga dell’art. 2500 novies c.c. a quanto

previsto dall’art. 2500 per ciò che riguarda l’efficacia della trasformazione, che rimane sospesa per sessanta

giorni dall’ultimo degli adempimenti pubblicitari ivi previsti onde consentire ai creditori di proporre

opposizione. La sospensione viene meno se i creditori prestano il loro consenso o se vengono pagati quelli

che non lo hanno dato: nel caso di opposizione, il tribunale, ai sensi dell’art. 2445 Codice civile, può

comunque disporre l’efficacia della trasformazione.

L’art. 2500 octies c.c. permette ai consorzi, società consortili, comunioni di azienda, associazioni

riconosciute20 e fondazioni21 di trasformarsi in società di capitali e fissa i rispettivi quorum deliberativi a

seconda della natura dell’ente:

•

•

•

nei consorzi occorre il voto favorevole della maggioranza assoluta dei consorziati;

nelle associazioni e nelle società consortili la maggioranza richiesta dalla legge o dall’atto costitutivo

per lo scioglimento anticipato;

nelle comunioni d’azienda è necessaria l’unanimità;

Per le fondazioni non sono previste maggioranze dal momento che la trasformazione è disposta

dall’autorità governativa su proposta dell’organo competente.

Per quanto riguarda l’attribuzione della partecipazione alla società trasformata, la norma disciplina solo il

caso delle associazioni e fondazioni22. Nel primo caso il capitale sociale è ripartito in parti uguali fra i soci

(salvo accordo diverso fra gli associati) mentre per le fondazioni si applicano le disposizioni dell’atto di

fondazione (art. 16, 2° comma, e 28 c.c.) ed in mancanza provvederà l’autorità governativa (art. 31 c.c.).

Non è previsto l’obbligo di redazione di una stima del patrimonio sociale: taluni degli enti ammessi alla

trasformazione eterogenea godono di personalità giuridica, ma una maggiore cautela avrebbe potuto essere

adottata dal legislatore riformatore che si è limitato a derogare a quanto previsto dall’art. 2500 in ordine agli

19

L’art.2500 septies non sembra consentire maggioranze diverse da quella espressamente prevista. Differentemente,

rimandando alle regole previste per le modificazioni dell’atto costitutivo, l’art.2500 sexies ammette che le maggioranze

per le trasformazioni da società di capitali in altra società siano derogabili. Pertanto, potrebbe presentarsi il caso in cui

per la trasformazione in ente non societario sia sufficiente una maggioranza più bassa di quella prevista statutariamente

per il passaggio a società in nome collettivo che è sicuramente una forma giuridica più prossima alla società che si

trasforma rispetto, ad esempio, alla comunione d’azienda.

20

La trasformazione è preclusa alle associazioni che abbiano ricevuto contributi pubblici oppure liberalità e oblazioni del

pubblico. Il divieto, ma non se ne conosce il motivo, riguarda anche le associazioni non riconosciute.

21

Si rimanda alle disposizioni di attuazione e transitorie del D.Lgs.n.6/03 per i limiti posti alla trasformazione di

associazioni e fondazioni, in particolare quelle costituite prima dell’entrata in vigore della Riforma.

22

Relativamente alle altre ipotesi di trasformazione, stante anche la regola generale della continuità dei rapporti giuridici

di cui all’art.2498 Codice civile, l’attribuzione delle quote, comunque, non può che avvenire rispettando le precedenti

proporzioni di contitolarità.

Pagina 7 di 11

effetti della trasformazione che rimangono sospesi per sessanta giorni dall’ultimo degli adempimenti

pubblicitari ivi previsti onde consentire ai creditori di proporre opposizione.

L’art. 2545 decies, superando in parte il divieto di cui all’art. 14 L. 127/71 ed in linea con i principi espressi

dalla Suprema Corte fin dal 1997 introduce la possibilità di trasformazione delle cooperative non a mutualità

prevalente in società lucrative (non necessariamente di capitali) o in un consorzio. La relativa delibera, che

deve essere assunta con una maggioranza diversa secondo il numero dei soci23, deve anche disporre la

devoluzione del patrimonio, ai sensi dell’art. 2545 undecies c.c., ai fondi mutualistici per la promozione e lo

sviluppo della cooperazione (dedotti il capitale versato e rivalutato e i dividendi non ancora distribuiti).

Rilevando, ai fini della devoluzione, il valore effettivo del patrimonio e non la sua espressione contabile,

occorre che il relativo ammontare risulti dalla relazione giurata di un esperto designato dal tribunale nel cui

circondario ha sede la società24.

ASPETTI FISCALI

Il trattamento riservato alla trasformazione dall’ordinamento tributario nell’ambito delle imposte dirette, dopo

il D.Lgs. n. 344/200325 istitutivo della nuova IRES l’imposta sul reddito delle società, è contenuto nell’art. 170

del riformato T.U.I.R. (DPR n°917 del 22.12.86) nel quale è sancito il principio della neutralità fiscale

dell’operazione che postula i seguenti effetti:

1.

2.

la trasformazione non costituisce presupposto di realizzo o distribuzione di plusvalenze o

minusvalenze dei beni della società trasformata, comprese quelle relative alle rimanenze e al valore

dell’avviamento;

anche quando i maggiori valori patrimoniali rispetto a quelli contabili della società che si trasforma

risultano dalla relazione di stima ex art. 2500 ter c.c. non si hanno plusvalenze o minusvalenze

rilevanti fiscalmente26.

In sostanza, dalla trasformazione anche se si finisce per recepire nella contabilità non solo le rettifiche in

diminuzione ma anche le rivalutazioni esposte in perizia non per questo emergono redditi imponibili né

perdite deducibili dacché, ai fini fiscali, i beni si considerano passati nella società trasformata allo stesso

valore precedente27 (principio della continuità dei valori fiscali dei beni trasferiti).

Se viene effettuata una trasformazione evolutiva, nel momento della riapertura della contabilità come

società di capitali deve essere attribuita una denominazione alle riserve provenienti dalla precedente società

di persone atta ad individuarne nettamente l’origine. Questa accortezza trova giustificazione nella normativa

fiscale tesa a evitare che, in seguito all’operazione, si verifichino salti o duplicazioni d’imposta in capo ai

soci. La seconda parte dell’art. 170 T.U.I.R., infatti, è dedicata alla disciplina del regime fiscale delle riserve.

Il terzo comma, in particolare, riguarda le riserve costituite prima della trasformazione da parte delle società

non soggette all’imposta di cui al titolo II T.U.I.R. (si legga società di persone) con utili sottoposti a

tassazione in capo ai soci ex art. 5 T.U.I.R.: se dopo l’operazione la società diviene soggetta ad I.RE.S.

(ovvero società di capitali) dovrà evidenziare dette riserve nella propria contabilità e nei successivi bilanci

23

Quando i soci sono meno di cinquanta la deliberazione deve essere approvata con il voto favorevole dei due terzi

degli stessi, altrimenti è sufficiente il consenso di almeno la metà di essi; se i soci sono più di diecimila l’atto costitutivo

può prevedere che la trasformazione sia deliberata con il voto favorevole dei due terzi dei votanti se all’assemblea sono

presenti, personalmente o per delega, almeno il 20% dei soci.

24

L’attribuzione ai fondi non del mero valore di libro del patrimonio ma anche dei valori inespressi, quali le plusvalenze

immobiliari, rischia di scoraggiare questo tipo di passaggi (G.F. Campobasso in Manuale di diritto commerciale II vol,

UTET, Torino, 2003, pag.359 vede una forte remora a queste trasformazioni). D’altra parte, si vuole giustamente evitare

che l’abbandono della forma societaria cooperativa renda divisibile quella parte del patrimonio costituita da utili che

hanno beneficiato di esenzione fiscale e che, per il principio della variabilità dei soci, vi possano essere delle

discriminazioni fra quelli attuali e quelli che hanno, nel tempo, contribuito alla formazione del patrimonio.

25

In G.U. n.291 del 16 dicembre 2003, Supp. Ord. n. 190.

26

In verità, questo chiarimento era contenuto in una precedente versione dell’art.122 TUIR, poi è stato abbandonato dal

Legislatore perché ritenuto ormai acquisito e implicito nel concetto di neutralità. Nel testo, pertanto, è utilizzato solo per

una migliore cognizione del principio generale di neutralità fiscale della trasformazione.

27

Ciò vale, ad esempio, per il calcolo degli ammortamenti o per la quantificazione delle plus/minusvalenze in caso di

cessione dei beni sottoposti a rettifica. E’ il fenomeno noto col termine di «doppio binario» secondo il quale si crea una

divaricazione tra valori contabili e fiscali. Sul questo punto è intervenuto anche l’art.21 c.3 L.449/97.

Pagina 8 di 11

indicandone l’origine al fine di evitare che, in caso di successiva distribuzione o capitalizzazione e

successiva riduzione per esuberanza (art. 47 c.6 TUIR), si configuri nuovamente la percezione di reddito per

i soci. In breve, per evitare una duplicazione d’imposta occorre che le riserve che hanno già scontato

imposte siano riconoscibili.

Anche se la trasformazione è di una società di capitali in società di persone (c.d. regressiva) si ha una

specifica norma, il 4° comma dell’art. 170 T.U.I.R., disciplinante il passaggio delle riserve. La regola è

sempre quella della «tracciabilità» ovvero la società trasformata dovrà evidenziare le riserve di utili nella

propria contabilità e nei successivi bilanci indicandone l’origine. Le stesse concorreranno a formare il reddito

dei soci soltanto nel periodo in cui vengono distribuite o utilizzate per scopi diversi dalla copertura di

eventuali perdite d’esercizio. Contravvenendo a tale prescrizione sarà configurabile la percezione di reddito

in capo ai soci nel periodo d’imposta immediatamente successivo alla trasformazione. Infatti, al fine di

evitare salti d’imposta è richiesto, come per il caso delle società di persone, che le riserve siano riconoscibili:

diversamente, siccome l’Erario incontrerebbe eccessive difficoltà nel ricostruirne la formazione e l’utilizzo, le

assoggetta a tassazione immediata. E’ raccomandabile la massima attenzione nel seguire contabilmente

questa evidenza evitando, anche quando in seguito alla trasformazione in società di persone oppure in un

secondo momento ciò sia possibile, l’opzione per la tenuta della contabilità in forma semplificata.

La disposizione non si applica, comunque, alle riserve di cui al comma 5 dell’art. 47 T.U.I.R. quali eventuali

fondi sovrapprezzo azioni, versamenti dei soci in conto capitale o saldi di rivalutazione monetaria esenti da

imposta.

Al verificarsi di tali casi (distribuzione o mancata ricostruzione delle riserve) non spetterà più ai soci il credito

d’imposta sugli utili distribuiti ma si applicheranno le nuove regole introdotte con decorrenza 1/1/04 dal

D.Lgs. n. 344/2003: tassazione al 12,50% per le partecipazioni non qualificate non detenute nell’esercizio di

impresa e concorso alla formazione del reddito complessivo limitatamente al 40% per gli altri casi di persone

fisiche.

L’art. 170 comma 2 T.U.I.R. stabilisce che in caso di passaggio da società non soggetta all’imposta di cui al

titolo II T.U.I.R. (I.RE.S.) a società soggetta a tale imposta – e viceversa - occorre procedere alla

determinazione del reddito del periodo ante trasformazione rispettando le disposizioni applicabili per quel

tipo di società (doppio periodo d’imposta). Intervenendo un cambiamento nel regime impositivo ricorre anche

l’obbligo di redigere la dichiarazione dei redditi (e dell’Irap) per il periodo precedente la trasformazione: l’art 5

bis del D.P.R. 322/1998 così come introdotto dal D.P.R. 435/200128 dispone che la presentazione deve

avvenire entro sette mesi dalla data in cui ha effetto la trasformazione ovvero entro dieci mesi se trasmessa

in via telematica. Si precisa che per l’Amministrazione Finanziaria la data di effetto dell’operazione coincide

con quella ex art. 2500 c.c.29: in particolare, il giorno in cui avviene l’iscrizione dell’atto nel Registro delle

Imprese costituisce il primo giorno del periodo susseguente la trasformazione.

La riforma dell’imposizione sul reddito delle società ha inserito nel T.U.I.R una specifica norma, l’art. 171 atta

a disciplinare i nuovi casi di trasformazione introdotti dal D.Lgs. n.6/03 (Riforma del diritto societario). La

rilevanza fiscale di queste operazioni è data dalla possibile partecipazione, come entità che si trasforma o

trasformata, di un soggetto non societario che può essere o meno un ente commerciale in funzione

dell’esercizio principale od esclusivo dell’attività d’impresa. L’art.171, pertanto, non trova applicazione nei

passaggi da società di capitali ad altro soggetto commerciale, quale una cooperativa od un consorzio,

perché in tali circostanze sia la società di capitali che l’ente risultante dalla trasformazione sono sottoposti

alle medesime regole di tassazione del reddito d’impresa30. Diverso è il caso dei passaggi da soggetto

commerciale a ente non commerciale per i quali l’art. 171 TUIR dispone che i beni della società di capitali

si considerano realizzati in base al valore normale31, salvo che non siano confluiti nell’azienda o complesso

aziendale che continua ad essere di proprietà e gestione dell’ente stesso. Le riserve di utili costituite prima

della trasformazione concorreranno a formare il reddito dei soci o associati nello stesso modo descritto per

le trasformazioni regressive. Se risultante dalla trasformazione è una comunione d’azienda si determina un

reddito «diverso», come nel caso dell’affitto dell’unica azienda da parte dell’imprenditore individuale (art 67,

comma1, lettera h).

28

Questa disposizione ha avuto effetto a partire dal 1° gennaio 2002.

L’orientamento riportato nel testo si evince dalla prassi dell’Amministrazione Finanziaria (Circolare Agenzia delle

Entrate n.9/E del 30/01/02 e R.M. del 20 giugno 2002 n.203/E). Peraltro, una parte della Dottrina ha sostenuto la

possibilità di stabilire nell’atto di trasformazione una data successiva a quella di iscrizione al Registro delle Imprese; Altri

ritengono addirittura possibile stabilire una data di effetto anteriore. La giurisprudenza tributaria, allo stato attuale, nega

ogni possibile deviazione rispetto al principio civilistico (Comm. Centr. Sent. 18 gennaio 1996 n.14).

30

E’ fatto obbligo di comunicare la variazione all’Amministrazione Finanziaria.

31

La ratio che ispira la regola è quella della destinazione dell’azienda a finalità estranee all’esercizio d’impresa.

29

Pagina 9 di 11

Le trasformazioni effettuate ai sensi dell’art. 2500 octies c.c. (trasformazione eterogenea in società di

capitali) sono assimilate dal 2° comma dell’art.171 TUIR a un conferimento. I beni eventualmente già

compressi nell’azienda o complesso aziendale dell’ente sono acquisiti nella società di capitali ai valori già

fiscalmente riconosciuti (principio di continuità). Gli altri beni assumono fiscalmente il valore normale del

momento dell’operazione con i relativi possibili risvolti di imponibilità delle plusvalenze realizzate sul costo

storico per l’ente non commerciale; tale valore sarà quello fiscalmente riconosciuto per la società di capitali

che li prende in carico.

In tutti i casi disciplinati dall’art.171 TUIR sorge l’obbligo di separare il periodo d’imposta ante e post

trasformazione con i relativi obblighi dichiarativi.

Conclusivamente, riconoscendo le potenzialità di questo istituto, il Legislatore l’ha reso uno strumento

giuridico tanto versatile da fronteggiare (quasi) ogni vicenda possa riguardare i soggetti titolari d’impresa nel

corso dello svolgimento dell’attività economica e la disciplina tributaria è stata prontamente adeguata alle

novità della Riforma del diritto societario; tuttavia, non dobbiamo dimenticare che finora molte fattispecie

sono state affrontate soltanto nella fantasia dei giuristi, pertanto sono da impostare attentamente i casi di

trasformazione eterogenea per verificare la “tenuta” delle nuove regole civilistiche ma soprattutto quelle

fiscali e attendere con interesse le prime interpretazioni giurisprudenziali .

Pagina 10 di 11

GLOSSARIO

Diritto di recesso

Nelle norme contrattuali il recesso è la facoltà che la legge (recesso legale) o il contratto

(recesso convenzionale) attribuisce a uno o ad entrambi i contraenti di sciogliere,

mediante comunicazione (o disdetta) alla controparte, ogni rapporto che nasca dal

contratto stesso.

Capitalizzazione

Procedimento dove gli interessi prodotti da un capitale c a un certo tasso di interesse i per

un certo periodo di tempo t sono aggiunti al capitale stesso costituendo il montante. Si ha

capitalizzazione semplice o composta a seconda che gli interessi vengano sommati al

capitale alla fine dell’intervallo di tempo o ripetutamente a intervalli di tempo intermedi

uguali.

.

Documento reperibile, assieme ad altre monografie, nella sezione Dossier del sito http://www.sanpaoloimprese.com/

Documento pubblicato su licenza di Ipsoa Editore S.r.l. – Copyright Ipsoa Editore S.r.l.

Fonte: Ammnistrazione&Finanza, Quindicinale di gestione, pianificazione e controllo aziendale, Ipsoa Editore

Pagina 11 di 11