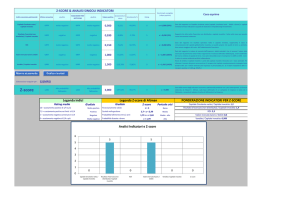

Lettura e Analisi di Bilancio

Appunti operativi

Prof. Marco Pironti

Schiesari & Associati

Member of

Inpact International – London

www.inpactint.com

Inpact Consulting Group – Milano

www.inpactconsulting.com

1

LA COMUNICAZIONE D’IMPRESA

•VISIBILITA’ E TRASPARENZA ELEMENTI

FONDAMENTALI PER RICEVERE FIDUCIA E

CREDIBILITA’ DAI PROPRI INTERLOCUTORI

•PER OTTENERE SUCCESSO L’IMPRESA

DEVE SAPER FARE E FARLO SAPERE

2

LA COMUNICAZIONE D’IMPRESA

• SAPER FARE DERIVA DALL’EFFICACIA DEL

SISTEMA DI GESTIONE

• FARLO SAPERE IMPLICA UN’ATTIVITA’ DI

COMUNICAZIONE

• L’IMPRESA REALIZZA COSI’ UN CONTATTO

MAGGIORE E MIGLIORE CON GLI

INTERLOCUTORI ESTERNI ED INTERNI

3

LA COMUNICAZIONE D’IMPRESA

INTERLOCUTORI:

• CONFERENTI CAPITALE DI RISCHIO

• I FINANZIATORI

• CONFERENTI LAVORO E SERVIZI

• CLIENTI E FORNITORI

• MONDO POLITICO E ASSOCIAZIONI

SINDACALI

4

TRE LIVELLI DI COMUNICAZIONE

•LA COMUNICAZIONE COMMERCIALE

(visibilità dei prodotti e/o servizi)

• LA COMUNICAZIONE ISTITUZIONALE

(far conoscere l’impresa ai diversi

interlocutori)

• LA COMUNICAZIONE ECONOMICOFINANZIARIA (rendere visibili gli aspetti

patrimoniali e reddituali)

5

BILANCIO COME STRUMENTO DI

COMUNICAZIONE

ECONOMICO/FINANZIARIA

• LA COMUNICAZIONE ECONOMICO

FINANZIARIA NON PUO’ ESSERE

CONSIDERATA COME OBBLIGO DA

ADEMPIERE PASSIVAMENTE, MA UN

VEICOLO DI COMUNICAZIONE DA GESTIRE

ATTIVAMENTE PER STIMOLARE NEGLI

OPERATORI L’INTERESSE NELL’IMPRESA

• BILANCIO SEMPRE PIU’ IMPORTANTE PER

LA CREAZIONE DELL’IMMAGINE

AZIENDALE

6

DISPOSIZIONI DI LEGGE IN MATERIA DI

REDAZIONE DEL BILANCIO PUBBLICO D’IMPRESA

PRINCIPIO BASE

Clausola del quadro fedele (true and fair view)

PRINCIPI GENERALI DI REDAZIONE

Continuità

Prudenza

Competenza

Comparabilità

Verificabilità

Completezza

7

IL BILANCIO PUBBLICO D’IMPRESA:

COMPOSIZIONE

Composizione del bilancio (prospetti base):

stato patrimoniale, conto economico, nota integrativa

Documenti complementari, accompagnatori del bilancio:

Relazione sulla gestione, relazione dei sindaci, bilanci delle

società controllate, prospetto dati essenziali bilancio società

collegate, bilancio consolidato (se vi sono controllate),

relazione sulla gestione del gruppo, relazione di certificazione

su bilancio, relazione semestrale amministratori (se dovuta).

8

IL BILANCIO PUBBLICO D’IMPRESA:

SCHEMI DI PRESENTAZIONE

Stato patrimoniale

Forma: a sezioni divise e contrapposte

Struttura: esposizione delle attività al netto dei corrispondenti fondi

rettificativi e separata indicazione di capitale fisso e circolante del

patrimonio netto, dei debiti e dei fondi rischi

Aggregati significativi: immobilizzazioni e capitale circolante (attivo);

patrimonio netto, fondi per rischi e oneri, TFR e debiti (passivo e

netto)

Tipo di classificazione: prevale il criterio di destinazione economica

mentre quello finanziario è parziale

Conto economico

Forma: scalare

Struttura: a costi e ricavi integrali della produzione

Aggregati significativi: valore della produzione, costi della

produzione

Tipo di classificazione: per natura

9

IL BILANCIO PUBBLICO D’IMPRESA:

SCHEMI DI PRESENTAZIONE

Nota integrativa

Forma: nessuna vincolante

Struttura: indicazione di un contenuto obbligatorio minimo e

illustrazione di aspetti richiamati da norme specifiche

Informazioni significative: illustrazione e motivazione dei criteri di

valutazione impiegati, dettagli su singole voci di stato patrimoniale,

dettagli su singole voci di conto economico, indicazioni quali

quantitative di natura extra-contabile, dati e informazioni la cui

illustrazione è rinviata alla nota integrativa da norme specifiche

10

Il bilancio secondo la IV Direttiva Cee

LA STRUTTURA DELL’ATTIVO

A)

CREDITI VERSO

SOCI PER

VERSAMENTI

ANCORA DOVUTI

B)

IMMOBILIZZAZIONI

C)

ATTIVO

CIRCOLANTE

D)

RATEI E RISCONTI

ATTIVI

11

A) CREDITI VERSO SOCI

PER VERSAMENTI

ANCORA DOVUTI

B) IMMOBILIZZAZIONI

OCCORRE INDICARE SEPARATAMENTE

LA PARTE DA RICHIAMARE E LA PARTE

GIA’ RICHIAMATA

MATERIALI E

IMMATERIALI

FINANZIARIE

AL NETTO DEGLI

AMMORTAMENTI; DA

DETTAGLIARE NELLA

NOTA INTEGRATIVA

ANCHE CREDITI

COMMERCIALI E

FINANZIARI DI LUNGO

PERIODO

RIMANENZE E CREDITI AL NETTO DELLE SVALUTAZIONI

C) ATTIVO

CIRCOLANTE

OCCORRE SEPARARE LE VOCI SECONDO LA SCADENZA

(ENTRO E OLTRE 12 MESI)

D) RATEI E

RISCONTI ATTIVI

OCCORRE INDICARE SEPARATAMENTE

RATEI E RISCONTI PLURIENNALI12

Il bilancio secondo la IV Direttiva Cee

LA STRUTTURA DEL PASSIVO

A)

PATRIMONIO

NETTO

B)

FONDI PER

RISCHI E ONERI

C)

TRATTAMENTO

DI FINE

RAPPORTO

D)

DEBITI

E)

RATEI E

RISCONTI

13

PASSIVI

A) PATRIMONIO NETTO

B) FONDI PER

RISCHI E ONERI

C) FONDO TFR

D) DEBITI

E) RATEI E

RISCONTI PASSIVI

OCCORRE DETTAGLIARE LA SUA

COMPOSIZIONE (CAPITALE, RISERVE,

UTILI E PERDITE PORTATE A NUOVO,

UTILE O PERDITA D’ESERCIZIO)

ACCANTONAMENTI PER PERDITE O DEBITI DI

NATURA DETERMINATA ED ESISTENZA CERTA

O PROBABILE IL CUI AMMONTARE O LA CUI

DATA DI SOPRAVVENIENZA SONO

INDETERMINATI

NON OCCORRE SPECIFICARE L’EVENTUALE

QUOTA “A BREVE”

INCLUDE DEBITI SIA COMMERCIALI CHE

FINANZIARI; VANNO SEPARATAMENTE INDICATI

I DEBITI O LE QUOTE DI DEBITI SCADENTI

OLTRE I 12 MESI

OCCORRE INDICARE SEPARATAMENTE

RATEI E RISCONTI PLURIENNALI14

Il bilancio secondo la IV Direttiva Cee

LA STRUTTURA DEL CONTO ECONOMICO

A)

VALORE DELLA PRODUZIONE

B)

COSTI DELLA PRODUZIONE

DIFFERENZA TRA VALORE E COSTI DELLA PRODUZIONE A)-B)

C)

PROVENTI E ONERI FINANZIARI

D)

RETTIFICHE DI VALORE DELLE ATTIVITA’ FINANZIARIE

E)

PROVENTI E ONERI STRAORDINARI

RISULTATO PRIMA DELLE IMPOSTE A)-B)+/-C)+/-D)+/-E)

IMPOSTE SUL REDDITO D’ESERCIZIO

UTILE / PERDITA DELL’ESERCIZIO

15

ANALISI DI BILANCIO

Nozione:

Studio del bilancio attuato mediante

scomposizione dell’unitario sistema

del valore, in parti osservabili

autonomamente e distintamente

Consiste in: - Riclassificare i dati di bilancio

- Attuare correlazioni tra valori

- Comporre rapporti tra valori

- Strutturare serie di valori ed

attuare l’analisi

16

LOGICA E FUNZIONI DELLE

ANALISI DI BILANCIO

Realtà

aziendale

Il BIL è lo strumento con il quale

l’impresa comunica ai terzi i

risultati gestionali

Rilevazione

della realtà

Secondo vincoli

e convenzioni

Apprezzamento

della realtà

Bilancio

Il BIL è modello

della realtà

Analisi di

bilancio

Il BIL è lo strumento

tramite il quale i terzi

ricercano informazioni

ai fini di apprezzamento

Terzi

Ambiente

esterno

17

RICLASSIFICAZIONE DELLO STATO

PATRIMONIALE

• Liquidità crescente

STATO PATRIMONIALE FINANZIARIO

ATTIVITA’

PASSIVITA’

1. CAPITALE IMMOBILIZZATO

che si trasformerà in denaro in un

periodo di tempo superiore a un

anno

1. CAPITALE PROPRIO

proveniente da apporti degli

azionisti e riserve

2. CAPITALE D’ESERCIZIO O

CIRCOLANTE LORDO

voci che si trasformeranno in

denaro entro un anno

2. PASSIVITA’ CONSOLIDATE

voci che si trasformeranno in

pagamenti in un periodo superiore

all’anno

3. PASSIVITA’ CORRENTI

voci che si trasformeranno in

pagamenti entro un anno

CAPITALE INVESTITO

CAPITALE ACQUISITO

18

IMPIEGHI

FONTI

CAPITALE A

PIENO

RISCHIO

ATTIVITA’ IMMOBILIZZAZIONI

FISSE

NETTE

DEBITI A

MEDIALUNGA

DISPONIBILITA’ NON SCADENZA

LIQUIDE

CAP.

CIRCOL.

LORDO

LIQUIDITA’

DIFFERITE

DEBITI

CORRENTI

CAP.

PROPRIO

CAP.

PERMANENTE

C

A

P

.

D

I

CAP.

CORRENTE

T

E

R

Z

I

LIQUIDITA’

IMMEDIATE

19

RICLASSIFICAZIONE DELLO SP SECONDO IL CRITERIO DI PERTINENZA GESTIONALE

ATTIVO = IMPIEGHI

PASSIVO = FONTI

Attività operative della gestione corrente

Passività operative della gestione corrente

-cassa necessaria alla gestione tipica

- debiti verso fornitori

- crediti commerciali

- debiti comm.li v/ controllate – collegate

- (f.do svalutazione crediti)

- ratei e risconti passivi

- crediti comm.li v/ controllate – collegate

- anticipi da clienti

- magazzino

- (fondi rischi)

- (f.do svalutazione magazzino)

-Fondo TFR

- anticipi a fornitori per materie prime

- ratei e risconti attivi

Passività estranee alla gestione corrente

Attività operative extra gestione corrente

- debiti verso banche

-immobili, macchinari, impianti

- debiti verso fornitori di impianti

- (f.di ammortamento)

- debiti a medio-lungo termine

- anticipi a fornitori per acquisto cespiti

- debiti finanziari verso controllate-collegate

- brevetti, marchi ecc.

- fondo imposte correnti

- (f.di ammortamento)

-CAP. INVESTITO GESTIONE CARATTER.

Patrimonio netto

Attività delle gestioni accessorie

- immobili e terreni civili

- (f.di ammortamento)

- partecipazioni non strumentali

- (fondo svalutazione)

- capitale sociale

- riserve

- utile (perdita) d’esercizio

CAP. INVESTITO GESTIONE ACCESSORIA

CAPITALE INVESTITO

TOTALE PASSIVITA’ E PATRIMONIO NETTO

20

Attività legate alla gestione operativa corrente: liquidità immediate,

crediti commerciali verso clienti, controllate e collegate, magazzino,

ratei e risconti derivanti da ricavi e costi legati alla gestione corrente

Passività legate alla gestione operativa corrente: debiti di fornitura,

debiti per imposte e tasse di competenza dell’esercizio, TFR (se non

considerato separatamente), debiti a breve termine verso enti

previdenziali, ratei e risconti derivanti da costi e ricavi di pertinenza

della gestione corrente

Attività legate alla gestione caratteristica non corrente: immobili,

impianti, macchinari, attrezzature, brevetti, marchi, licenze, avviamento

Passività legate alla gestione caratteristica non corrente: debiti verso

fornitori impianti, debiti verso erario per imposte di competenza di

esercizi precedenti

Attività estranee alla gestione caratteristica: immobili civili, terreni,

partecipazioni non operative, titoli a reddito fisso e crediti finanziari

verso collegate

Passività estranee alla gestione caratteristica: mutui, prestiti bancari a

breve termine, debiti verso soci e altri finanziatori

21

SCHEMA DI RICLASSIFICAZIONE A RICAVI NETTI E COSTO DEL VENDUTO

RICAVI NETTI DI VENDITA ( al netto di Iva, sconti, abbuoni e imposte di fabbricazione)

(COSTO DEL VENDUTO)

RISULTATO LORDO (MARGINE LORDO INDUSTRIALE

(Spese generali amministrative)

Gestione

caratteristica

(Spese di vendita)

RISULTATO OPERATIVO

proventi finanziari

(oneri finanziari netti – compresa quota Irap)

Proventi patrimoniali

(Oneri patrimoniali)

+/- Proventi e oneri diversi

Gestione non

caratteristica

REDDITO ANTE IMPOSTE

(Imposte)

REDDITO NETTO

22

Determinazione del “costo dei prodotti venduti”

+ Acquisti

+/- Variazione rimanenze di materie prime

= CONSUMI

+ Mano d’opera e oneri accessori

Costi del personale addetto alla produzione (compresi oneri accessori,TFR e quota Irap)

+ Costi generali industriali

Costi per trasporti, per energia elettrica, per lavorazioni esterne, manutenzioni,

consulenze tecniche, canoni leasing impianti industriali ecc.

+ Ammortamenti industriali

+/- Variazione rimanenze di semilavorati

- Incrementi di immobilizzazioni per lavori interni

= COSTO DEI PRODOTTI FINITI

+/- Variazione rimanenze prodotti finiti

= COSTO DEI PRODOTTI VENDUTI

23

SCHEMA DI RICLASSIFICAZIONE A VALORE DELLA PRODUZIONE E VALORE AGGIUNTO

RICAVI NETTI DELLA GESTIONE CARATTERISTICA

+/- Variazione rimanenze prodotti finiti e semilavorati

+ Costi capitalizzati produzioni interne

= PRODOTTO DI ESERCIZIO (interno lordo)

- Consumi materie prime (acquisti +/- variazioni rimanenze materie)

- Spese per prestazioni servizi (industriali, commerciali, amministrativi)

+ Costi capitalizzati per prestazioni di servizi

- Altri costi esterni

= VALORE AGGIUNTO

- Costo del lavoro

- Accantonamento fondo TFR

= MARGINE OPERATIVO LORDO

-Accantonamenti (rischi, imposte, svalutazione crediti)

-Ammortamenti

=MARGINE OPERATIVO NETTO (REDDITO OPERATIVO)

24

SCHEMA DI RICLASSIFICAZIONE A VALORE DELLA PRODUZIONE E VALORE AGGIUNTO

(Gestione extra-caratteristica)

MARGINE OPERATIVO NETTO

(Esprime l’entità della ricchezza residua che resta all’impresa dopo la remunerazione dei

fattori produttivi impiegati nella gestione tipica, il risultato economico della gestione

caratteristica, il risultato delle operazioni di acquisto, produzione, ammin-istrazione e vendita

della gestione tipica)

+ Proventi finanziari

- Oneri finanziari

= UTILE CORRENTE

- Oneri patrimoniali

+ Proventi patrimoniali

+/- Oneri e proventi straordinari

=REDDITO ANTE IMPOSTE

- Imposte nette

= RISULTATO D’ESERCIZIO

25

IL VALORE DELLA PRODUZIONE E IL VALORE AGGIUNTO

VALORE DELLA PRODUZIONE = Ricchezza creata dall’azienda nel

corso dell’esercizio

PRODOTTO DI ESERCIZIO = Entità complessiva della ricchezza

creata dall’azienda al lordo dei fattori che hanno concorso alla sua

realizzazione

VALORE AGGIUNTO = Entità complessiva della ricchezza creata

dall’azienda al netto dei fattori che hanno concorso alla sua realizzazione

LA GESTIONE EXTRA-CARATTERISTICA

La scissione tra componenti di reddito tipiche e atipiche è diretta a

favorire

l’analisi

della

redditività

aziendale,

focalizzando

l’interpretazione dei molteplici fattori che la determinano a livello di

singole fasi di attività sia caratteristica (acquisto, produzione,

amministrazione, vendita, direzione, ricerca) sia extra-caratteristica

(gestione finanziaria, accessoria, straordinaria e fiscale).

26

SCHEMA A RICAVI NETTI E MARGINE DI CONTRIBUZIONE

RICAVI DI VENDITA

(resi,sconti, trasporti per vendite, provvigioni)

COSTI COMMERCIALI VARIABILI

RICAVI NETTI

+/- variazione magazzino materie prime

(acquisti di beni)

TOTALE CONSUMI

(costo lavoro variabile, lavorazioni esterne, forza motrice)

COSTO VARIABILE INDUSTRIALE DEL PRODOTTO

+/- variazione magazzino semilavorati e prodotti finiti

COSTO VARIABILE INDUSTRIALE DEL VENDUTO

MARGINE DI CONTRIBUZIONE

(costo del lavoro fisso, costi fissi di produzione, spese generali e amministrative, costi commerciali fissi, ammortamenti)

TOTALE COSTI FISSI

REDDITO OPERATIVO GESTIONE CARATTERISTICA

+/- costi e ricavi della gestione complementare

REDDITO OPERATIVO AZIENDALE

proventi finanziari

(oneri finanziari)

SALDO GESTIONE FINANZIARIA

REDDITO DI COMPETENZA

+/- costi e ricavi della gestione straordinaria

REDDITO ANTE IMPOSTE

(gestione fiscale)

27

REDDITO NETTO

Riclassificazione a costi fissi e costi variabili

Obiettivi

• Individuare la struttura dei costi fissi e dei costi che dipendono

dal volume della produzione (costi variabili);

Vantaggi

• Fornisce indicazioni utili per misurare il grado di rischio

operativo

Limiti

• Non consente di separare funzionalmente le singole classi di

costo per riferirle a distinte aree gestionali.

28

LA LETTURA DEL BILANCIO

TECNICHE DI ANALISI

STRUTTURALE

PER INDICI

PER FLUSSI

29

MARGINI FINANZIARI DI STATO PATRIMONIALE

IMPIEGHI

IMMOBILIZZAZIONI

NETTE

CAPITALE

CIRCOLANTE

NETTO

FONTI

CAPITALE PROPRIO

MARGINE DI

STRUTTURA

DISPONIBILITA’

NON LIQUIDE

PASSIVITA’

CONSOLIDATE

MARGINE DI

TESORERIA

LIQUIDITA’

DIFFERITE

LIQUIDITA’

IMMEDIATE

PASSIVITA’

CORRENTI

30

MARGINE DI TESORERIA

MT = Li + Ld - PC

MT = margine di tesoreria

Li = liquidità immediate

Ld = liquidità differite

PC = passività correnti

MT > 0

MT < 0

{

L’impresa deve essere in grado di far fronte ai

debiti correnti con le liquidità

{

Situazione negativa per l’impresa, che non può far

fronte agli impegni a breve con il proprio capitale in

forma liquida

31

MARGINE DI STRUTTURA

Indica la coerenza tra fonti e impieghi

MS = CN - I

MS = margine di struttura

CN =capitale netto

I =immobilizzazioni nette

MS > 0

MS < 0

{

Il patrimonio netto deve essere maggiore delle

immobilizzazioni nette al netto degli ammortamenti

{

Significa che il patrimonio netto non è in grado di

coprire il fabbisogno di moneta per l’acquisizione

dei fattori a lento ciclo di impiego (attività fisse)

32

Margine di struttura

positivo

positivo

MATRICE DEI MARGINI

Margine di tesoreria

Situazione ottimale

Problemi di solvibilità

- gestione liquidità adeguata

- difficoltà di gestione tesoreria

- livelli di copertura adeguati

- alta incidenza oneri finanziari

- elevato capitale di credito

- margine per un buon utilizzo della

liquidità in eccesso

Scarsa solidità patrimoniale

Situazione di patologia aziendale

- incongruenza fonti e impieghi

- tensioni nella gestione di tesoreria

- deterioramento affidabilità

percepita dalle banche

- insufficiente capitalizzazione

- deterioramento capacità di credito

- diminuzione capitale di copertura

negativo

negativo

- conseguenze sulla dinamica

finanziaria

- alta incidenza oneri finanziari

- diminuzione capacità di

investimento

33

RUOLO DEL CAPITALE CIRCOLANTE NELL’ATTUALE CONTESTO AZIENDALE

• DIFFICILE CONTROLLO DEL CC

INVESTIMENTI POCO APPARISCENTI

RISPETTO AD ALTRI

FRUTTO DI DECISIONI DELL’INTERA

STRUTTURA AZIENDALE

• NEGLI ULTIMI ANNI IL CIRCOLANTE HA ASSUNTO CONNOTAZIONI CHE LO

HANNO RESO SEMPRE PIU’ UN PROBLEMA ATTUALE E IMPORTANTE:

-INTENSIFICARSI DELLA COMPETITIVITA’: RICERCA DELLE AZIENDE DI

FLESSIBILITA’ E “VANTAGGI DIFFERENZIALI DUREVOLI” VERSO I

CONCORRENTI (QUALITA’ DEL PRODOTTO, SERVIZIO AL CLIENTE E

SERVIZI FINANZIARI)

-CREDITI E SCORTE SONO DIVENTATI GLI INVESTIMENTI

PIU’IMPORTANTI IN MOLTE REALTA’ AZIENDALI

- FORNITORI STRUMENTO DI POTERE CONTRATTUALE PER LA GRANDE

AZIENDA

- GESTIONE DEI FLUSSI MONETARI

• CC COME FONDAMENTALE QUANTITA’ AZIENDALE ATTORNO LA QUALE

RUOTA LA DINAMICA FINANZIARIA D’IMPRESA E COME TALE DEVE ESSERE

OGGETTO DI ATTENTA PREVISIONE: EFFICACE SISTEMA DI

34

PROGRAMMAZIONE E CONTROLLO

NOZIONE DI CAPITALE CIRCOLANTE

CC IN SENSO TRADIZIONALE O

FINANZIARIO (CRITERIO DEL CICLO DI

REALIZZO) 12 MESI

CC

CC IN SENSO STRETTO (CRITERIO DEL

CICLO OPERATIVO)

CC OPERATIVO O COMMERCIALE

35

UTILITA’ STRUMENTALE DELLE NOZIONI DI CAPITALE CIRCOLANTE

A) CC IN SENSO TRADIZIONALE O FINANZIARIO: STRUMENTO

PER ANALIZZARE LA SOLVIBILITA’ A BREVE

B) CC IN SENSO STRETTO: STRUMENTO PER ANALIZZARE LA

DINAMICA FINANZIARIA

C) OPERATIVO O COMMERCIALE: COME INVESTIMENTO

CONNESSO ALL’ATTIVITA’ CORRENTE

36

SI PUO’ AFFERMARE CHE IL CAPITALE

CIRCOLANTE PUO’ VENIR

INTERPRETATO COME SOMMA

ALGEBRICA DI RITARDI E RISPARMI

TEMPORALI DETERMINATI DALLO

SVOLGERSI DEL CICLO PRODUTTIVO

37

I LIVELLI DI GOVERNO DEL CC

A) IL CC IN SENSO STRETTO CONCORRE A FORMARE IL

LIVELLI DEL ROI

B) ASPETTO STRATEGICO: VALUTARE E DECIDERE IL RUOLO

DEI SINGOLI ELEMENTI DEL CIRCOLANTE

C) ASPETTO DIREZIONALE (ASPETTO OPERATIVO): SI

PROGRAMMA E SI CONTROLLA IL LIVELLO DEI SINGOLI

ELEMENTI DEL CIRCOLANTE

38

STRATEGIA COMPETITIVA

ricerca vantaggi competitivi

POLITICHE DELLE SCORTE E DEI

CREDITI E DEBITI (IN STRETTA

Implementazione

ALLEANZA CON LE POLITICHE

delle politiche

DI ACQUISTO, VENDITE E

PRODUTTIVE)

Vincoli

opportunità

BUDGETING

DEFINIZIONE

PARAMETRI

OBIETTIVO

Governo delle

risorse sulla

base delle

politiche

VERIFICA DEI

RISULTATI

Livello direzionale

Delega esecuzione

PREDISPOSIZIONE

DELLE CONDIZIONI

O SISTEMI

OPERATIVI

SVOLGIMENTO

DELLE OPERAZIONI

DI GESTIONE

39

CAPITALE CIRCOLANTE NETTO

Rappresenta l’investimento richiesto dalla gestione corrente

CCN = AC - PC

AC = attività correnti (clienti, magazzino, altri crediti a breve)

PC = passività correnti (fornitori, altri debiti a breve etc.)

CCN > 0

CCN < 0

{

Le AC sono finanziate in parte anche da debiti a

M/L; situazione favorevole per l’impresa

{

Le PC sono eccedenti le AC e quindi finanziano

anche parte delle immobilizzazioni; situazione

pericolosa per l’impresa

40

L’utilizzo dei quozienti

per le analisi finanziarie

• Definizione:

– Gli indici (o quozienti) di bilancio sono rapporti tra

grandezze economiche, patrimoniali e finanziarie, combinati

a sistema.

• Tre i principali profili di analisi

– I. L’equilibrio finanziario di breve periodo;

– II. L’equilibrio finanziario di lungo periodo;

– III. La redditività e la produttività’;

– IV. La composizione dell’attivo.

• Fonti per l’analisi:

– lo S.P. a “liquidità/esigibilità”;

– il C.E. a “fatturato e costo del venduto”.

41

L’equilibrio di breve periodo

• Questo profilo di analisi può essere sviluppato rapportando voci

dello S.P., riguardanti l’attivo ed il passivo a breve, e voci del

C.E.;

• In particolare vengono utilizzati i seguenti indicatori :

Rapporto corrente;

Rapporto di liquidità;

Tempo medio di incasso (TMI);

Tempo medio di pagamento (TMP);

Tempo medio di giacenza delle scorte (TMGS);

Ciclo del circolante.

42

L’equilibrio di breve periodo

RAPPORTO CORRENTE

Attivo a breve / Passivo a breve

• Se il rapporto assume valori superiori ad 1 l’azienda

dovrebbe essere in grado di soddisfare gli impegni a

breve mediante l’utilizzo delle sole attività a breve.

RAPPORTO DI LIQUIDITA’

(Attivo a breve - Scorte) / Passivo a breve

• Se anch’esso è maggiore di 1, le precedenti

conclusioni risultano rafforzate.

43

L’equilibrio di breve periodo

TEMPO MEDIO DI INCASSO (TMI)

Crediti verso clienti / Fatturato giornaliero

• Informa sulla capacità dell’azienda di riscuotere i

crediti (e quindi comprimere il circolante). Un limite

del presente indice è la sua dipendenza dalla

fluttuazione delle vendite durante l’anno.

TEMPO MEDIO DI PAGAMENTO (TMP)

Debiti verso fornitori / Acquisti giornalieri

• La valenza ed i limiti dell’indice sono del tutto

analoghi al caso precedente.

44

L’equilibrio di breve periodo

TEMPO MEDIO DI GIACENZA DELLE SCORTE

(TMGS)

Scorte / Acquisti giornalieri

• Indica il numero di giorni in cui le merci rimangono

mediamente in magazzino durante la fase di lavorazione e

fino alla vendita.

CICLO DEL CIRCOLANTE

TMI + TMGS - TMP

• Indica il numero di giorni che intercorrono tra il momento in

cui vengono pagati i fornitori e quello in cui vengono

incassati i crediti da clienti conseguenti la vendita dei prodotti

finiti.

45

L’equilibrio di medio-lungo periodo

• L’obiettivo di questo secondo tipo di analisi è la comprensione

della struttura degli investimenti e dei finanziamenti

dell’azienda, così come la sua capacità di far fronte alle attese di

remunerazione dei terzi prestatori di capitale.

• Gli indici più comunemente adoperati sono:

– Rapporto di indebitamento;

– Copertura degli oneri finanziari;

– Quoziente di copertura delle immobilizzazioni.

46

L’equilibrio di medio-lungo periodo

RAPPORTO DI INDEBITAMENTO

Passività totali / (Passività totali + Capitale netto)

• Informa sulla dipendenza dell’azienda da terzi

finanziatori.

COPERTURA DEGLI ONERI FINANZIARI

Reddito operativo / Oneri finanziari

• Se il rapporto è inferiore all’unità, l’azienda può essere

soggetta a tensioni finanziarie, dal momento che il reddito

prodotto dalla gestione caratteristica non sarebbe

sufficiente a rimborsare gli oneri finanziari.

47

L’equilibrio di medio-lungo periodo

QUOZIENTE DI COPERTURA DELLE

IMMOBILIZZAZIONI

Totale attivo consolidato / (Passivo consolidato + Capitale netto)

• Se il rapporto assume valori superiori ad uno, allora l’attivo

immobilizzato è finanziato almeno parzialmente con passività

aventi scadenza inferiore all’esercizio, situazione che rende

l’azienda vulnerabile qualora più creditori richiedano

contemporaneamente il rientro delle somme.

48

L’equilibrio di medio-lungo periodo

RAPPORTO TRA DEBITI A BREVE E A M/L TERMINE

Debiti a breve / Debiti a M/L termine

• Individua l’esistenza di equilibrio strutturale fra le scadenze del

debito;

ONEROSITA’ MEDIA DELL’INDEBITAMENTO

Oneri Finanziari / Debito finanziario totale

• Esprime il costo medio dei debiti finanziari.

49

La redditività

• In questo ambito consideriamo quattro indicatori:

–

–

–

–

Redditività del capitale investito (ROI);

Redditività delle vendite (ROS);

Tasso di rotazione del capitale investito;

Redditività del capitale netto (ROE).

50

REDDITIVITA’ DEL CAPITALE PROPRIO

(ROE)

Rn

CP1 + CP2

Rn = utile netto

CP1 = capitale proprio iniziale

CP2 = capitale proprio finale

2

Permette di valutare quanto ha reso in un anno il capitale

investito nell’azienda

Permette di formulare una adeguata politica reddituale

sfruttando la leva finanziaria (leverage)

E’ un indicatore utile all’azionista

51

REDDITIVITA’ DEL CAPITALE INVESTITO

(ROI)

RO

CI1 + CI2

2

RO = risultato operativo

CI1 = capitale investito netto iniziale

CI2 = capitale investito netto finale

Permette di valutare quanto ha reso la sola gestione

caratteristica (al netto di proventi ed oneri straordinari, oneri

finanziari e tributari) rispetto al capitale investito

Misura l’efficienza della gestione

E’ un indicatore utile al manager

52

REDDITIVITA’ DELLE VENDITE

(ROS)

RO

V

RO = risultato operativo

V = vendite

Misura quanto resta percentualmente a copertura di oneri

straordinari, finanziari e tributari

53

SCOMPOSIZIONE DEL ROI

Il ROI può essere scomposto in due ulteriori indicatori:

ROI = ROS X ROTAZIONE DEL CAPITALE INVESTITO

Rotazione del capitale investito = vendite /capitale investito netto;

indica la velocità di utilizzo nell’anno delle risorse investite in

azienda (rimanenze, crediti, attrezzature)

54

L’ALBERO DEL ROI

Vend-CV/Vend.

RO/Vendite

Costi Fissi/Vend

ROI=RO/Cap.Inv.

Vend./Cap.Circ

Vendite/Cap.Inv.

Vend/Cap.Fisso

55

EFFETTO DI LEVA FINANZIARIA

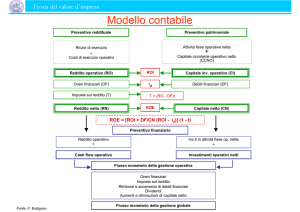

ROE = [ROI + (ROI - i) MT/MP] X (1 -t)

Indica le relazioni tra redditività globale e redditività

operativa

ROI > i

più mi indebito più guadagno

ROI < i

più mi indebito più perdo

56

III. La redditività: la relazione tra ROE,

ROI e struttura finanziaria - S.P.

IMPRESA A

Impieghi

3.000

Capitale Netto

Indebitamento

2.000

1.000

Totale attivo

3.000

Totale passivo

3.000

Tasso di interesse sul prestito pari al 10%

IMPRESA B

Impieghi

3.000

Capitale Netto

Indebitamento

1.000

2.000

Totale attivo

3.000

Totale passivo

3.000

Tasso di interesse sul prestito pari al 10%

57

III. La redditività: la relazione tra ROE,

ROI e struttura finanziaria - C.E.

Impresa A

Impresa B

Reddito operativo

- oneri finanziari

-

500

100

Reddito operativo

- oneri finanziari

-

500

200

Utile ante-imposte

- Imposte (50%)

-

400

200

Utile ante-imposte

- Imposte (50%)

-

300

150

200

Utile netto

Utile netto

150

ROI

16,7%

ROI

16,7%

ROE

10,0%

ROE

15,0%

58

III. La redditività: la relazione tra ROE,

ROI e struttura finanziaria

(Se il tasso di interesse passa dal 10 al 20%)

Impresa A

Impresa B

Reddito operativo

- oneri finanziari

-

500

200

Reddito operativo

- oneri finanziari

-

500

400

Utile ante-imposte

- Imposte (50%)

-

300

150

Utile ante-imposte

- Imposte (50%)

-

100

50

150

Utile netto

Utile netto

50

ROI

16,7%

ROI

16,7%

ROE

7,5%

ROE

5,0%

59

IV. Composizione dell’attivo

GRADO DI AMMORTAMENTO DELLE IMM.

TECNICHE

Fondi ammortamento / Immobilizzazioni tecniche lorde

• Esprime la quota già recuperata del capitale investito in

immobilizzazioni tecniche. Va letto in relazione con il tasso di

sviluppo degli investimenti in immobilizzazioni: tanto più

elevato, tanto più basso è questo rapporto.

TASSO DI SVILUPPO DELLE IMMOBILIZ. TECNICHE

Investimenti tecnici realizzati nell’esercizio / Immobilizzazioni

tecniche lorde all’inizio dell’esercizio

• Indica il grado di sviluppo sostenuto dall’azienda attraverso

60

l’intensità degli investimenti.

Precisazioni con riguardo

all’analisi tramite quozienti

• Il dato numerico non è sufficiente; bisogna indagare sulle

ragioni che hanno portato ad un certo risultato;

• E’ necessario sviluppare analisi che tengano conto sia del

settore nel quale l’azienda si trova, sia dell’andamento

temporale degli indici (valori storici e loro probabile

tendenza);

• Occorre prestare estrema attenzione all’omogeneità dei

dati posti a confronto.

61

LO SVILUPPO SOSTENIBILE

• COMPATIBILTA’ TRA REDDITIVITA’ DEL CAPITALE E

POLITICHE DI INDEBITAMENTO

• ESPRESSIONE MATEMATICA CHE RENDE

COMPATIBILI OBIETTIVI DI CRESCITA E

MANTENIMENTO DELL’EQUILIBRIO ECONOMICO E

FINANZIARIO

• SVILUPPO NEI LIMITI CONSENTITI

DALL’AUTOFINANZIAMENTO

CAPITALE RISORSA SCARSA

DUE PREMESSE

OBIETTIVO DELL’IMPRESA DI

NON INTACCARE GLI EQUILIBRI

PRIVILEGIO PER

L’AUTOFINANZIAMENTO

62

LO SVILUPPO SOSTENIBILE

AFFERMAZIONE: UN’IMPRESA PUO’ CRESCERE SENZA

APPORTI ESTERNI DI CAPITALE DI RISCHIO E SENZA

MODIFICARE LA STRUTTURA FINANZIARIA NEI LIMITI

DELLA CAPACITA’ DI AUTOFINANZIAMENTO

g =tasso di sviluppo “internamente”

sostenibile

g = A/CN

A = utile non distribuito

(autofinanziamento “stretto”)

CN = capitale netto normale

g = ROE (1-d)

d = tasso di dividendo

g = [ ROI + (ROI - i) * D/CN ](1-t) (1-d)

63

VALUTAZIONE DEL RISCHIO D’IMPRESA

L’impresa è soggetta a due tipi di rischio:

• RISCHIO OPERATIVO Y collegato alla gestione

caratteristica dell’impresa

• RISCHIO FINANZIARIO Y derivante dal tipo di fonti

(passività) che finanziano gli impieghi (attività) dell’impresa

Il loro prodotto costituisce il

RISCHIO COMPLESSIVO

64

RISCHIO OPERATIVO

si misura mediante la

LEVA OPERATIVA

M di C

RO

Una leva operativa elevata indica:

• rischio attività elevata

• elevata incidenza costi fissi

• pericolosa elasticità del risultato operativo al variare delle

vendite

65

ESEMPIO DI LEVA OPERATIVA - IPOTESI 1

AZIENDA

“ALFA”

AZIENDA

“BETA”

AZIENDA

“GAMMA”

%

%

%

RICAVI

15.000

100

15.000

COSTI

VARIABILI

(1.500)

10

MARGINE DI

13.500

CONTRIBUZIONE

COSTI FISSI

(9.000)

RISULTATO

OPERATIVO

LEVA

OPERATIVA

4.500

100

15.000

100

(6.000)

40

(10.000)

66

90

9.000

60

5.000

33

60

(4.500)

30

(500)

3

4.500

30

30

4.500

30

13.500 = 3

9.000 = 2

5.000 = 1,1

4.500

4.500

4.500

66

IPOTESI 2: CRISI DI MERCATO; RIDUZIONE DEL 33%

DELLE VENDITE

AZIENDA

“ALFA”

AZIENDA

“BETA”

AZIENDA

“GAMMA”

%

%

%

RICAVI

9.000

100

COSTI

VARIABILI

(900)

(10)

MARGINE DI

8.100

CONTRIBUZIONE

COSTI FISSI

(9.000)

RISULTATO

OPERATIVO

LEVA

OPERATIVA

(900)

9.000

100

9.000

100

(66)

(3.600)

(40)

(6.000)

90

5.400

60

3.000

(100)

(4.500)

(50) (500)

(10)

900

10

33

(5)

2.500

28

8.500 = n.c.

5.400 = 6

3.000 = 1,2

(900)

900

2.500

67

AREE DI RISCHIO

CONTO ECONOMICO

STATO PATRIMONIALE

VENDITE - COSTI

VARIABILI

= MARG. DI CONTR.

RISCHIO

OPERATIVO

ATTIVITA’

- COSTI FISSI

= RIS. OPERATIVO

- ONERI

FINANZIARI

= RIS. LORDO

RISCHIO

FINANZIARIO

MEZZI DI TERZI

- IMPOSTE

= RIS. NETTO

CAPITALE NETTO

68

PIANIFICAZIONE DEL RISCHIO

- Ad un’impresa con

rischio operativo

conviene associare

rischio finanziario

dotandola di adeguati mezzi propri

- ad un’impresa con

rischio operativo

si può associare

rischio finanziario

69

ricorrendo ad una adeguata politica di indebitamento

EVA®

70

Quale è il fine dell’azienda ?

• Massimizzare il profitto ?

• Massimizzare la quota di mercato ?

• Sopravvivere ?

• Mantenere una crescita stabile degli utili ?

• Battere i prezzi della concorrenza ?

• Massimizzare il valore in mano ai proprietari ?

71

E’ pericoloso basarsi sull’utile

• L’utile complessivo e gli EPS possono essere manipolati

abbastanza facilmente

• Questi indicatori non spiegano con precisione i fenomeni

che creano valore

• Questi indicatori non sono precisamente legati ai margini

operativi, al costo del capitale, al vantaggio competitivo

aziendale ed al periodo del suo mantenimento

72

E’ pericoloso basarsi su ROE e ROI

• ROE e ROI sono indicatori parziali per la misurazione del

valore creato/distrutto.

• Si basano su una logica contabile.

• Non considerano il costo del capitale e le prospettive

future

• ROE e ROI esprimono la redditività del capitale, ma non

tengono conto del costo del capitale di finanziamento.

73

La rivoluzione EVA

• In una economia di mercato molte aziende creano valore.

• Altre probabilmente lo distruggono

• Per l’imprenditore/manager è fondamentale capire se si

sta creando/distruggendo valore. Al di là del breve

periodo, ciò è essenziale anche per la sopravvivenza

dell’azienda.

• L’imprenditore/manager che non assume la logica del

valore mette in pericolo la propria organizzazione e la

propria carriera.

74

La metodologia EVA

• La metodologia EVA prende in precisa considerazione il

rischio operativo e quello finanziario e permette agli

investitori di misurare l’entità e la sostenibilità dei

risultati.

• Inoltre, EVA misura i tre principi fondamentali del

processo di creazione del valore: cash flow, rischio e

sostenibilità della posizione competitiva.

• Tra tutte le misure del risultato finanziario, EVA misura al

meglio la creazione (o distruzione) di valore per gli

azionisti

75

Free cash flow e NOPAT

• Il free cash flow (FCF) è il flusso di cassa generato dalla

gestione operativa di una azienda. Tipicamente in un

anno. E’ al netto degli investimenti incrementali e al lordo

degli ammortamenti. E’ netto degli investimenti in capitale

circolante.

• Net operating profits after taxes - NOPAT - tiene invece

conto degli ammortamenti ed è al lordo degli investimenti

incrementali (in capitale fisso e circolante).

• NOPAT - investimenti - variazione ccn + ammortamenti =

FCF

76

EVA ®: Economic Value Added

CALCOLO EVA ®

EVA = NOPAT - (CAPITALE x COSTO DEL CAPITALE)

Risultato Operativo Tasse

Assets Totali

impiegati nel

business

Tasso di ritorno

richiesto dai

finanziatori

DRIVERS DEL VALORE

Valore estratto

dagli attuali

business

Opportunità

creazione del

valore

Strategia

finanziaria

debito / equity

77

EVA ®: Economic Value Added

CALCOLO EVA ® : NOPAT

NOPAT= Net operating profit after taxes

E’ un reddito operativo al netto delle tasse che esclude gli

oneri/proventi straordinari e finanziari.

Comprende i ricavi caratteristici meno i costi operativi

(inclusi gli ammortamenti), meno le imposte operative e una

serie di aggiustamenti tesi ad ovviare le distorsioni contabili.

78

EVA ®: Economic Value Added

CALCOLO EVA ® : CAPITALE INVESTITO

Capitale Investito= CP + DFN + EE

Dal punto di vista operativo (impieghi) è dato dalla somma

del capitale circolante netto con le immobilizzazioni nette.

Dal punto di vista finanziario (fonti) è calcolato sommando al

Capitale Proprio (CP) i Debiti Finanziari Netti (DFN) e gli

Equity Equivalents (EE).

Gli Equity Equivalents rappresentano la contropartita

patrimoniale degli aggiustamenti tesi a depurare il NOPAT

dalle distorsioni contabili.

79

DALL’IMPIANTO CONTABILE A QUELLO ECONOMICO

Utile netto

Nopat

RETTIFICHE

Passivo e netto

Capitale

investito

finanziario

80

Rettifiche di base

NOPAT = Utile netto di bilancio

+ Interessi passivi ed altri oneri finanziari netti

CAPITALE INVESTITO = Patrimonio netto

+ Debiti finanziari

81

Ulteriori rettifiche

A. Rettifiche

che

incentivano

l’adozione

di

scelte

che

massimizzano la creazione di valore nel medio/lungo periodo

B. Rettifiche che riducono l’impatto di fattori non economici sul

risultato gestito dal management operativo

82

Ulteriori rettifiche

A. Rettifiche

che

incentivano

l’adozione

di

scelte

che

massimizzano la creazione di valore nel medio/lungo periodo

B. Rettifiche che riducono l’impatto di fattori non economici sul

risultato gestito dal management operativo

83

Riconoscimento del carattere di investimento a costi

aventi un beneficio economico di carattere pluriennale

NOPAT = Utile netto di bilancio

+ Interessi ed altri oneri finanziari netti

+ Costi di ricerca e sviluppo

- Ammortamento costi di ricerca e sviluppo

- Scudo fiscale netto

Capitale Investito = Patrimonio netto

+ Debiti finanziari

+ Costi di ricerca e sviluppo cumulati residui

- Scudi fiscali cumulati residui

84

Capitalizzazione dell’ammortamento sull’avviamento

NOPAT = Utile netto di bilancio

+ Interessi ed altri oneri finanziari netti

+ Ammortamento sull’avviamento

- Scudo fiscale

Capitale Investito = Patrimonio netto

+ Debiti finanziari

+ Ammortamenti cumulati

- Scudi fiscali cumulati

85

Riconoscimento dell’effettivo impatto economico di

dismissioni di Capitale Investito Fisso

NOPAT = Utile netto di bilancio

+ Interessi ed altri oneri finanziari netti

-/+ Plusvalenze / minusvalenze

+/- Carico / Scudo fiscale

Capitale Investito = Patrimonio netto

+ Debiti finanziari

-/+ Plusvalenze /minusvalenze cumulate

+/- Carichi / Scudi fiscali cumulati

86

Ulteriori rettifiche

A. Rettifiche

che

incentivano

l’adozione

di

scelte

che

massimizzano la creazione di valore nel medio/lungo periodo

B. Rettifiche che riducono l’impatto di fattori non economici sul

risultato gestito dal management operativo

87

Trattamento di fondi come fonti finanziarie

NOPAT = Utile netto di bilancio

+ Interessi ed altri oneri finanziari netti

-/+ Delta Fondo XY

- Scudo fiscale netto

Capitale Investito = Patrimonio netto

+ Debiti finanziari

+ Fondo XY

- Scudo fiscale netto cumulato

88

LA DETERMINAZIONE DEL COSTO MEDIO

PONDERATO DEL CAPITALE (WACC)

EVA = NOPAT – Capitale Investito * Costo % del Capitale

Dopo aver calcolato correttamente, mediante l’applicazione delle

opportune rettifiche, il valore di NOPAT e del Capitale Investito,

occorre determinare il costo % del Capitale.

Costo % del Capitale = rendimento minimo che i finanziatori

dell’iniziativa potrebbero attendersi da un investimento

caratterizzato da un profilo di rischio comparabile

89

LA DETERMINAZIONE DEL COSTO MEDIO

PONDERATO DEL CAPITALE (WACC)

WACC = Kd * D/V * (1-Tm) + Ke * E/V

WACC è la media ponderata del costo del debito e del costo

dell’equity, in funzione della struttura di capitale target.

Il fattore di ponderazione è basato su valori di mercato.

90

Il costo del debito (Kd)

Tasso di interesse lordo di lungo periodo che l’impresa

dovrebbe

pagare

per

ottenere

dal

mercato

nuovo

finanziamento a titolo di debito

Modalità di stima:

• Derivare Kd dalla quotazione prospettica a lungo termine del

debito dell’impresa

• Derivare Kd dall’osservazione dei tassi a lungo termine

richiesti dal mercato ad imprese caratterizzate dallo stesso

grado di solidità creditizia:

Kd = Rf + Spread

91

Il costo dei mezzi propri (Ke)

Rendimento minimo atteso dagli investitori per impiegare il

proprio denaro sotto forma di capitale di rischio

Modalità di stima:

• Capital Asset Pricing Model (CAPM)

Ke = Rf + ß * MRP

• Gordon Growth Model (GGM

Ke = D/P + g

92

Il Capital Asset Pricing Model

(CAPM)

E(R) = Rf + ß * MRP

E(R) = Rf + ß * [E(Rm) – Rf]

Occorre quantificare le componenti Rf, ß, MRP

93

- Il tasso privo di rischio (Rf)

•Rendimento atteso da un investimento che non presenta

alcuna correlazione con l’andamento dell’economia

•Approssimato attraverso il rendimento corrente dei

titoli di Stato con scadenza residua di lungo termine

94

- Il Beta (ß)

• Indicatore della rischiosità sistematica della singola impresa

• Indica la misura in cui, in media, i rendimenti di un titolo

variano al variare dei rendimenti del mercato

• ß = COV (Ri Rm) / VAR (Rm)

Modalità di stima:

Analisi di regressione tra i rendimenti del titolo rispetto

all’indice di mercato di riferimento

Utilizzo di Beta specifici dell’impresa pubblicati da agenzie

specializzate

Impiego di indici di rischiosità operativa di settore, corretti in

funzione del grado di rischiosità finanziaria dell’impresa

95

- Il Market Risk Premium (MRP)

• Maggior rendimento atteso dal mercato azionario,

rispetto all’investimento in titoli privi di rischio

Modalità di stima:

Differenza media tra serie storiche di rendimenti di

mercato azionario (Rm) e di rendimenti di titoli risk

free (Rf)

96

La determinazione del costo medio

ponderato del capitale (WACC)

Il Costo del Capitale è una media ponderata del costo dei due

tipi di finanziamento (Kd e Ke), basata sulla struttura

finanziaria target della società.

VALORE

EQUITY

60%

VALORE

DEBITO

40%

Costo netto

Costo medio ponderato

Ke = 15%

60% * 15% = 9%

Kd = 4%

40% * 4% = 1,6%

10,6 %

97

L’ANALISI DELLA DINAMICA

FINANZIARIA

Stato Patrimoniale

Conto Economico

Quozienti

Flussi finanziari

Analisi di tipo statico

Analisi di tipo dinamico

98

L’analisi della dinamica finanziaria

• Lo studio della dinamica finanziaria consente di rispondere a

due quesiti:

– qual è il quantitativo di risorse monetarie

complessivamente movimentato nel corso del periodo di

osservazione;

– qual è la provenienza e quale la destinazione delle risorse

monetarie.

99

L’analisi della dinamica finanziaria

Precisazioni terminologiche

• Ricavi e costi monetari

– hanno (o avranno) manifestazione monetaria, ma

possono non dare luogo a trasferimenti monetari

nell’arco di tempo considerato (es. accanton. al TFR);

• Costi NON monetari

– non avranno mai alcuna manifestazione monetaria (es.

ammortamenti);

• Entrate ed uscite monetarie

– i rispettivi movimenti di liquidità si manifestano nel

corso del periodo di riferimento.

100

L’analisi della dinamica finanziaria

• Lo studio della dinamica finanziaria può essere fatto:

EX ANTE

preventivi finanziari

EX POST

rendiconti finanziari

• Si deve passare dal principio della competenza a quello dei

flussi di cassa.

101

L’analisi della dinamica finanziaria

• Compito fondamentale dell’a.f. è la determinazione delle

dimensioni dei flussi generati ed assorbiti da ciascuna delle

seguenti aree:

– 1) gestione corrente;

– 2) investimenti / disinvestimenti;

– 3) finanziamenti / rimborsi;

– 4) remunerazioni finanziarie e operazioni accessorie.

102

LA PROVENIENZA E LA DESTINAZIONE DELLE

RISORSE MONETARIE

Gestione

operativa

Gestione economica

caratteristica corrente

Investimenti

Disinvestimenti

CASSA

Finanziamenti

Rimborsi

Remunerazioni finanziarie

(e gestioni accessorie)

Gestione finanziaria

103

L’analisi della dinamica finanziaria:

1) gestione corrente e 2) Investimenti/disinvestimenti

1) La gestione corrente

Libera risorse monetarie quando la differenza tra entrate ed

uscite ad essa imputabili assume valori positivi;

2) Investimenti/disinvestimenti

Riguardano attività patrimoniali non appartenenti al circolante.

Si precisa che:

INVESTIMENTI: corrispondenza tra valore contabile ed

uscite monetarie se non ci sono uscite dilazionate nel tempo;

DISINVESTIMENTI: scostamento tra valore contabile ed

entrate monetarie (manifestazione di plus o minusvalenze).

104

L’analisi della dinamica finanziaria:

3) Finanziamenti/rimborsi e 4) Remunerazioni finanziarie

3) Finanziamenti/rimborsi

C’è quasi sempre coincidenza tra ammontare dei finanziamenti

ed entrate monetarie, come tra rimborsi ed uscite;

4) Remunerazioni finanziarie

Comprende voci estranee alla gestione corrente: oneri e

proventi finanziari, dividendi, ecc. . .

Può essere utile creare un’area ad hoc qualora la gestione

accessoria manifesti una particolare importanza.

105

L’analisi della dinamica finanziaria

• Particolare importanza è rivestita dal flusso della gestione

corrente.

• Esistono due livelli di aggregazione:

– il flusso di circolante della gestione corrente : corrisponde

alla differenza tra i costi ed i ricavi monetari riferiti alla

gestione caratteristica;

– il flusso di cassa della gestione corrente : corrisponde alla

differenza tra le entrate e le uscite della gestione

caratteristica.

106

I flussi della gestione corrente

• Il flusso di circolante della gestione corrente (o

autofinanziamento potenziale) rappresenta le risorse monetarie che

nel corso dell’esercizio sarebbero state messe a disposizione (o

assorbite) dalla gestione corrente, se non vi fossero stati ulteriori

assorbimenti (o liberazioni) di risorse attraverso dilazioni (o

contrazioni) del capitale circolante.

• Il flusso di cassa della gestione corrente (o autofinanziamento

reale) deriva dalla somma algebrica di due componenti:

l’autofinanziamento potenziale e la variazione del capitale

circolante. Rappresenta le risorse liquide effettivamente messe a

disposizione dalla gestione corrente.

107

Il flusso di circolante della gestione corrente

• Esistono due metodi di calcolo di tale flusso:

– il criterio diretto;

– il criterio indiretto.

• In entrambi i casi si parte dal Conto economico.

108

Il flusso di circolante della gestione corrente:

metodo diretto

• Si è detto che il flusso di circolante corrisponde alla differenza

di costi e ricavi monetari riferiti alla gestione corrente

• Prendendo in considerazione tutte le voci di conto economico,

si tratta di individuare quali componenti siano monetarie e

riferite alla gestione corrente;

• I ricavi monetari sono identificabili nel fatturato, mentre i costi

monetari comprendono le componenti monetarie del costo del

venduto, i costi amministrativi e commerciali e le imposte.

109

Il flusso di circolante della gestione corrente:

metodo diretto - Schema

Ricavi di esercizio

- acquisti

+ incremento delle rimanenze (- decremento)

- costi monetari di produzione

- costi monetari amm.vi e comm.li

= Flusso di circolante della gestione corrente

oppure, più sinteticamente

Reddito operativo

- imposte

+ ammortamenti

= Flusso di circolante della gestione corrente

110

Il flusso di circolante della gestione

corrente: metodo indiretto

• E’ il metodo di stima più utilizzato.

• Si parte dal reddito netto e lo si rettifica delle componenti

straordinarie, finanziarie ed accessorie prima imputate. Si

giunge quindi ad una configurazione di reddito operativo al

NETTA di imposte (perché considerate riferite alla gestione

corrente);

• Occorre quindi aggiungere gli ammortamenti (precedentemente

sottratti) in quanto costi non monetari per giungere al Flusso di

circolante della gestione corrente.

111

Il flusso di circolante della gestione corrente:

metodo indiretto - Schema

Risultato d’esercizio netto di imposte

+ oneri straordinari

- proventi straordinari

+ interessi passivi ed altri oneri finanziari

- interessi attivi e altri proventi finanziari

= Risultato d’esercizio rettificato

+ ammortamenti

= Flusso di circolante della gestione corrente

(o Autofinanziamento potenziale)

112

Il flusso di cassa della gestione corrente

• Il flusso di circolante della gestione corrente rappresenta le

risorse potenziali; parte di queste risorse non si sono tradotte in

moneta (entrate ed uscite);

• I costi ed i ricavi che non sono divenuti Entrate ed Uscite sono

la conseguenza delle differenze tra ciclo economico e

finanziario;

• Esempio: gli acquisti non vengono saldati immediatamente, ma

il loro pagamento risulta dilazionato; le vendite non vengono

immediatamente incassate, ma si concedono dilazioni.

113

Il flusso di cassa della gestione corrente

• I costi ed i ricavi monetari della gestione caratteristica che non

hanno avuto manifestazione monetaria vengono indicati in

Stato Patrimoniale tra crediti, debiti e rimanenze (area della

gestione corrente);

• Per tradurre il flusso di circolante in flusso di cassa occorre

quindi depurarlo dei costi e ricavi non realizzati che si riflettono

a livello di capitale circolante netto;

• I costi ed i ricavi che non hanno avuto manifestazione

monetaria sono assorbiti da variazioni di capitale circolante.

114

Il flusso di cassa della gestione corrente

(…. un altro modo per spiegare la stessa cosa)

Vogliamo quantificare l’incremento della CASSA prodotto dalla

GESTIONE CORRENTE (= ENTRATE - USCITE)

A) ENTRATE = CR INIZ + (RIC - CR FIN) = RIC - VAR CR

B) USCITE = (COSTI - AMM) + IMP + DEB INIZ + (ACQ - DEB FIN)

= COSTI - AMM + IMP + ACQ - VAR DEB

= COSTI - AMM + IMP + CONSUMI + VAR MAG - VAR DEB

= COSTI+ CONSUMI - AMM + IMP + VAR MAG - VAR DEB

A-B) FC = RIC - COSTI + AMM - IMP - VAR CR - VAR MAG + VAR DEB

FC = RO + AMM - IMP + VAR CAP CIRCss

115

Il flusso di cassa della gestione corrente - Schema

Flusso di circolante della gestione corrente

+ variazioni negative di capitale circolante netto

(- variazioni positive di capitale circolante netto)

= Flusso di cassa della gestione corrente

(o Autofinanziamento reale)

116

Modello di interpretazione dei flussi

• La gestione corrente rappresenta solo 1 delle 4 aree che

generano (assorbono) flussi; occorre fornire un modello più

generale di interpretazione (rendiconto finanziario);

• La costruzione del modello si articola in 3 FASI:

1) calcolo delle variazioni grezze delle voci patrimoniali e

suddivisione delle stesse in due categorie: fonti e impieghi;

2) rettifiche ai dati grezzi;

3) aggregazione dei flussi risultanti nelle 4 aree gestionali.

117

1) Il prospetto fonti/impieghi grezzo

• Si tratta di un prospetto a sezioni contrapposte.

• Si costruisce calcolando le variazioni occorse alle voci di

due S.P. successivi, in modo tale da evidenziare la

generazione (FONTI) e l’assorbimento di risorse

(IMPIEGHI)

FONTI: incrementi di passività e diminuzioni di attività;

IMPIEGHI: diminuzioni di passività e aumenti di attività.

118

2) Le rettifiche ai dati grezzi

• Si tratta di passare dalla logica del reddito (costi e ricavi,

monetari e non monetari) a quella dei flussi finanziari (uscite ed

entrate di cassa);

• Si possono suddividere in 3 gruppi in funzione del risultato

desiderato:

– evidenziare movimenti nascosti (es. dividendi);

– eliminare variazioni che hanno un significato puramente

contabile (es. svalutazioni di magazzino);

– mettere in luce i flussi iscritti per un valore non

corrispondente al reale movimento finanziario (es.

disinvestimento).

119

3) L’aggregazione dei flussi

• I flussi ottenuti sulla base dei passi precedenti vanno aggregati

in modo tale da evidenziare il contributo di ogni area alla

creazione (assorbimento) di risorse monetarie;

• Il risultato è una visione d’insieme della dinamica finanziaria

aziendale;

• Dalla somma algebrica dei flussi positivi e negativi si ottiene la

variazione finale delle disponibilità liquide durante l’anno.

120

La rappresentazione a scalare del modello a quattro aree

+/- Flusso di cassa della gestione caratteristica

+/- Saldo dei flussi dell’area investimenti / disinvestimenti

+/- Saldo dei flussi dell’area finanziamenti / rimborsi

+/- Saldo dei flussi dell’area rem. period. e gest. accessorie

= Saldo monetario periodale

121

RENDICONTO FINANZIARIO PER SALDI DI CASSA

A) CASSA E BANCHE ATTIVE/PASSIVE A INIZIO ESERCIZIO

+ REDDITO NETTO

+ AMMORTAMENTI

+ ACCANTONAMENTI FONDI RISCHI

+ ACCANTONAMENTI TFR

- ESBORSI PER UTILIZZO DI FONDO TFR

= FLUSSO DI CASSA DELLA GESTIONE REDDITUALE (B)

+/- VARIAZIONE MAGAZZINO

+/- VARIAZIONE CREDITI COMMERCIALI

+/- VARIAZIONE CREDITI OPERATIVI

+/- VARIAZIONE DEBITI COMMERCIALI

+/- VARIAZIONE DEBITI OPERATIVI

= FLUSSO DI CASSA DEL CIRCOLANTE OPERATIVO (C)

- INVESTIMENTI TECNICI

+ DISINVESTIMENTI TECNICI

= FLUSSO DI CASSA DEL CAPITALE FISSO (D)

+ INCASSI PER AUMENTI DI CAPITALE

-PAGAMENTI DI DIVIDENDI

+ EMISSIONE DI PRESTITI OBBLIGAZIONARI

+ INCREMENTI DI PASSIVITA’ FINANZIARIE A MEDIO-LUNGO TERMINE

- RIMBORSI DI PRESTITI OBBLIGAZIONARI

-RIMBORSI DI PASSIVITA’ FINANZIARIE A MEDIO-LUNGO TERMINE

+ INCREMENTI DI PASSIVITA’ FINANZIARIE A BREVE TERMINE

= FLUSSO DI CASSA DELLA GESTIONE FINANZIARIA (E)

(B) + (C) + (D)+ (E) = (F) FLUSSO DI CASSA TOTALE

CASSE E BANCHE ATTIVE A FINE ESERCIZIO = (G) = (A) + (F)

122

RENDICONTO FINANZIARIO DELLE FONTI E DEGLI

IMPIEGHI DI CAPITALE CIRCOLANTE NETTO

FONTI (PROVENIENZA DEI FONDI

FINANZIARI)

IMPIEGHI (DESTINAZIONE DEI FONDI

FINANZIARI)

INTERNE (FONDI GENERATI DALLA

GESTIONE)

INVESTIMENTI IN CAPITALE FISSO O

IMMOBILIZZATO

DISINVESTIMENTI DI IMPIEGHI

DUREVOLI

RIMBORSO DI FONTI A MEDIO LUNGO

TERMINE (PRESTITI)

ESTERNE DI TERZI DI MEDIO LUNGO

PERIODO (PRESTITI)

ESTERNE PROPRIE (AUMENTO DI

CAPITALE)

RIMBORSI DI CAPITALI PROPRI

DISTRIBUZIONE DI UTILI

VARIAZIONE COMPLESSIVA DEL CAPITALE

CIRCOLANTE NETTO

AUMENTO DI FONTI ESTERNE A

MEDIO TERMINE

DISINVESTIMENTI DI CAPITALI

CIRCOLANTI

INVESTIMENTI IN BENI DEL

CAPITALE CIRCOLANTE NETTO

RIMBORSO DI FONTI ESTERNE

A

123

BREVE

UTILIZZO OPERATIVO DEL RENDICONTO FINANZIARIO

ANALISI PREVENTIVA DI MEDIO/LUNGO PERIODO

• predeterminare i fabbisogni finanziari connessi con la strategia e le

politiche aziendali di sviluppo prescelte, evidenziando fabbisogni durevoli e

fabbisogni correnti

• stabilire in via preventiva, sulla base dei conti economici preventivi dei

vari esercizi interessai al periodo considerato, la capacità della gestione di

generare risorse finanziarie (di capitale circolante o di cassa)

accertare preventivamente l’entità delle fonti interne di copertura dei

fabbisogni

• predeterminare la parte del fabbisogno finanziario che residua dopo la

copertura con i mezzi finanziari procurati dalla gestione, stabilendo le

risorse finanziarie da reperire in aggiunta o l’eccedenza dei mezzi

finanziari da impiegare opportunamente

• ricercare, nell’ambito delle politiche di gestione che l’azienda intende

attuare, le soluzioni che garantiscano il raggiungimento o il mantenimento

124

o il miglioramento dell’equilibrio finanziario di lungo periodo

UTILIZZO OPERATIVO DEL RENDICONTO FINANZIARIO

ANALISI PREVENTIVA DI BREVE PERIODO

• realizzare in concreto i programmi di investimento e di

finanziamento prescelti nel lungo periodo.

• assicurare continuamente l’equilibrio finanziario e monetario della

gestione

125

SCOPI DELL’ANALISI PREVENTIVA

• rilevare gli scostamenti fra i flussi finanziari programmati e quelli di

fatto verificatisi

• ricercare le cause che, nel breve periodo, hanno procurato gli scostamenti

individuati fra i flussi finanziari previsti ed accertati, al fine di mettere in

moto i provvedimenti correttivi ritenuti più opportuni nell’ambito della

più generale strategia aziendale

• ottenere indicazioni per una più consapevole programmazione

finanziaria futura

126

LOGICA DELLA PROGRAMMAZIONE FINANZIARIA D’AZIENDA

1. Conoscere la situazione di partenza dell’azienda, nella sua struttura di

fonti e impieghi in essere in un determinato istante (Stato Patrimoniale di

partenza in ottica finanziaria con distinzione delle fonti e degli impieghi

sulla base del tempo di rimborso e di ritrasformazione in denaro)

2. Prendere in considerazione i programmi ipotizzati per il futuro più o

meno prossimo e tenere in considerazione tutte le informazioni aggiuntive,

anche relative al mercato e ai punti di forza e debolezza dell’azienda sullo

stesso (piano economico riferito al periodo considerato e piano degli

investimenti, sia in beni in capitale fisso che in beni in capitale circolante).

Emerge il fabbisogno finanziario dell’azienda in relazione all’ipotesi

prescelta

127

LOGICA DELLA PROGRAMMAZIONE FINANZIARIA D’AZIENDA

Emerge il fabbisogno finanziario dell’azienda in relazione all’ipotesi

prescelta

3. Effettuare scelte di fondo:definire il grado di indebitamento che vuole l’azienda

nel momento terminale del periodo considerato, tenendo conto del livello di rischio

ritenuto corretto od opportuno, determinando quindi la parte di fabbisogno che

può essere coperta con l’indebitamento e quella residuale da coprire con mezzi

propri. Determinare la politica di ritenzione di utili da perseguire (o quella di

dividendi da proporre ai soci), per determinare il fabbisogno da coprire con mezzi

propri esterni, e il modo più adeguato di loro acquisizione

4. Scegliere il grado di liquidità che l’azienda vuole raggiungere al termine del

periodo considerato, per determinare la variazione che devono subire i debiti

correnti e quale parte dell’indebitamento vada invece coperta con fonti di

finanziamento a medio/lungo termine

Stesura definitiva del piano di copertura del fabbisogno finanziario e

composizione di una sintesi finale del sistema dei valori considerati,

128

predisponendo i documenti finali

COLLEGAMENTI FRA PIANIFICAZIONE AZIENDALE E FINANZIARIA

PIANO STRATEGICO AZIENDALE

PIANI SETTORIALI (BUDGET DELLE

VENDITE, DEGLI ACQUISTI ECC.)

BUDGET

ECONOMICO

BUDGET DEGLI

INVESTIMENTI

BUDGET FINANZIARIO

BUDGET DI CASSA

(O DI TESORERIA)

BUDGET PATRIMONIALE

129