Scelta del regime di cambio, crisi di

bilancia dei pagamenti e attacchi

speculativi

Giuseppe De Arcangelis © 2015

Economia Internazionale

1

Piano della Lezione

•Perché regimi di cambi fissi o flessibili? Cenni sulla teoria

delle aree valutarie ottimali

•Tre approcci per spiegare le crisi dei regimi di cambio fisso

•Speculazione stabilizzante o destabilizzante?

Giuseppe De Arcangelis © 2015

Economia Internazionale

2

Aree Valutarie

•Due o più paesi che decidono di far circolare una moneta

unica

•… oppure di fissare il cambio tra loro

•Differenze:

•la moneta unica è più difficilmente reversibile

•I fondamentali del paese non coincidono con quelli della

moneta unica che circola

Giuseppe De Arcangelis © 2015

Economia Internazionale

3

Cambi Fissi e Aree Valutarie

•Come affrontare il problema della scelta tra cambi fissi e

flessibili?

•All’estremo, quando due (o più) paesi troverebbero

conveniente far circolare un’unica moneta tra loro?

•Teoria delle aree valutarie ottimali (AVO): sotto quali

condizioni è ottimale passare ad una moneta unica, o fissare il

cambio?

•Approccio criteri (di ottimalità)

•Approccio costi-benefici

Giuseppe De Arcangelis © 2015

Economia Internazionale

4

Teoria AVO: costi e benefici

•Benefici dalla fissazione del tasso di cambio o dalla

circolazione di un’unica moneta in più paesi/economie

• distinzione tra regimi di cambio fisso e unioni monetarie

• distinzione tra regimi di cambio fissi unilaterali e

multilaterali

•Costi legati all’abbandono della moneta locale o a fissare il

cambio

Giuseppe De Arcangelis © 2015

Economia Internazionale

5

AVO Benefici: la credibilità antinflazionistica

•Soprattutto valido per regimi di cambio fisso unilaterali di

paesi che partono da inflazione elevata (come Argentina

1991-2001)

•Fissare un regime di cambio con la moneta di un’economia a

bassa inflazione fa acquisire credibilità antinflazionistica: la

valuta estera come àncora nominale

•Fissare il cambio comporta che i tassi di inflazione dei due

paesi convergono nel lungo periodo (se vale la PPA)

•I mercati possono controllare giornalmente se il cambio

rimane fisso e quindi se la politica monetaria è effettivamente

antinflazionistica

•Se ciò accade, le aspettative di inflazione diminuiscono

Giuseppe De Arcangelis © 2015

Economia Internazionale

6

AVO-Benefici: Unione monetaria Vs regime di cambi fissi

•Eliminazione dei costi di conversione (che sono una perdita

secca della società)

•Assenza di problemi di credibilità del regime di cambio e di

attacchi speculativi

(a meno di credibilità dell’unione monetaria, come nel

caso dell’Area dell’Euro nel 2011-12 prima di whatever it

takes)

•Meno necessità di riserve ufficiali

(ma di istituzioni effettivamente sovranazionali e in

grado di gestire gli squilibri regionali)

•Maggiore democrazia: Scelte collegiali e assenza di paesi

leader

Giuseppe De Arcangelis © 2015

Economia Internazionale

7

AVO-Costi (1): Shock Asimmetrici (Mundell)

•In caso di shock asimmetrici (specialmente di natura reale), il

cambio flessibile attenua le fluttuazioni economiche

•Esempio: shock asimmetrico Francia-Germania

•AD in Germania aumenta e in Francia diminuisce:

recessione in Francia, boom-inflazione in Germania

deficit corrente in Francia, surplus in Germania

•Deprezzamento della moneta francese (rispetto a quella

tedesca):

stimolo alla AD in Francia, freno al boom tedesco

attenuazione del deficit corrente francese e del surplus tedesco

Giuseppe De Arcangelis © 2015

Economia Internazionale

8

AVO-Costi (1): Shock Asimmetrici (Mundell)

Tuttavia:

Gli squilibri si sarebbero curati anche con:

la mobilità dei fattori produttivi (lavoratori e

macchine disoccupate da Francia a Germania)

la flessibilità di prezzi e salari nei due paesi (internal

devaluation)

una politica fiscale redistributiva comune

(trasferimenti da Germania a Francia finanziati con il

maggior gettito tedesco)

Svalutazione è solo rimedio di breve periodo (vedi

teoria curva a J-S e un’analisi AD-AS)

Se shock nominale, il regime di cambio fisso è più

stabilizzante

Giuseppe De Arcangelis © 2015

Economia Internazionale

9

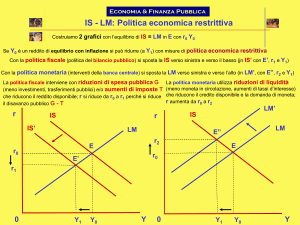

Shock Nominale in cambi Fissi (MF con PKM)

Es.: h0

iLM

iLM’

ii

Ii*+depe

Deficit bdp

EOVN

iE1

iBP

M

iE’

iIS

i0

Giuseppe De Arcangelis © 2015

Yf

iY

Economia Internazionale

LM torna

indietro

10

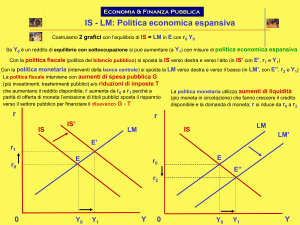

Shock Reale in cambi Fissi (MF con PKM)

Es.: C0

iLM

iLM’

ii

iE’

iE

Ii* +

iE’’

iBP

depe

iIS’

Surplus

bdp

EDVN

M

iIS

i0

Giuseppe De Arcangelis © 2015

Yf

Economia Internazionale

iY

11

AVO-Costi (2): grado di apertura e diversificazione export

(Kenen, McKinnon)

•Grado di apertura: economie più aperte non possono

spostare molte risorse da un (piccolo) settore di beni non

commerciati in caso di svalutazione

•Il maggiore grado di apertura diminuisce il costo della

moneta unica

•Esportazioni molto diversificate: se gli shock sono

indipendenti, lo shock negativo in un settore si può più

probabilmente compensare con lo shock positivo in un altro

•La elevata diversificazione delle esportazioni diminuisce il

costo della moneta unica

Giuseppe De Arcangelis © 2015

Economia Internazionale

12

AVO-Costi (3): rinuncia alla moneta locale

(Signoraggio Monetario)

•Da quanto visto sopra, un regime di cambio fisso aumenta la

credibilità antinflazionistica

•Tuttavia, si può sempre uscire da un regime di cambio fisso e

avere inflazione più elevata

•I governi amano l’inflazione perché con essa:

•Diminuisce il valore reale del loro debito

•Aumenta il gettito fiscale (tassa da inflazione)

•Paesi con governi che hanno ricorso meno frequentemente a

questo signoraggio monetario hanno minori costi dalla

perdita di una moneta nazionale (che non possono più

stampare)

Giuseppe De Arcangelis © 2015

Economia Internazionale

13

Politica fiscale in un’unione monetaria (1)

•In presenza di shock asimmetrici tra Francia e Germania

(come prima):

Aumenta disavanzo pubblico francese (meno tasse e più spese

anticicliche)

Diminuisce il disavanzo tedesco (opposto)

•Possibili rimedi:

Finanziamento inter-regionale istantaneo (i.e. risorse tedesche

vanno in Francia) – difficoltà di realizzazione politica:

centralizzazione del budget europeo

Finanziamento inter-generazionale nazionale differito (le future

generazioni di francesi prestano alle attuali) – difficoltà di

finanziamento istantaneo se i mercati non credono che il debito

sarà ripagato o tassi di interessi elevati

Giuseppe De Arcangelis © 2015

Economia Internazionale

14

Politica fiscale in un’unione monetaria (2)

• Scelta dell’area dell’euro:

politica monetaria centralizzata,

ma politica fiscale decentralizzata

• Motivi principali per politiche fiscali solo nazionali:

Politicamente (ancora) non accettabile – la politica fiscale

(esempio, tassazione o decisioni di spesa pubblica) è ancora molto

dipendente dalle preferenze nazionali

Economicamente giustificabile – (a) principio di sussidiarietà: le

autorità nazionali possono fare certamente non peggio di

un’autorità sovranazionale; (b) forte efficacia della politica fiscale

in un’unione monetaria

• Nota: intervento diretto di spesa europeo attraverso i fondi di

coesione e sviluppo, anche se molto limitato (rispetto a USA)

Giuseppe De Arcangelis © 2015

Economia Internazionale

15

Politica fiscale in un’unione monetaria (3)

• Perché i limiti di Maastricht e del Patto di Stabilità e Crescita? E ora il

fiscal compact?

Spill over di disavanzi eccessivi di bilancio su tutta l’unione: aumento domanda

di fondi prestabili aumento del tasso di interesse medio dell’unione

Ma se i mercati discriminano bene, allora abbiamo solo divaricazione degli

spreads

Grande efficacia della politica fiscale in un’unione monetaria (vedi MundellFleming) che spinge a sovrautilizzarla in maniera inefficiente e distorsiva

Maggiore deresponsabilizzazione individuale (moral hazard) dei governanti per

un percepito minore rischio di inadempienza del singolo paese dovuto a:

Emissione in una valuta «pregiata» (rispetto a quella propria nazionale)

Forte integrazione dei mercati finanziari

• Ma le regole fiscali vengono poi rispettate? (vedi riforma del PSC nel

2005 o «stralcio» delle regole fiscali negli stati USA)

Giuseppe De Arcangelis © 2015

Economia Internazionale

16

Politica fiscale in un’unione monetaria (4)

Riassumiamo:

• La politica fiscale nazionale è molto efficace e c’è il

rischio di utilizzarla in eccesso

• L’integrazione di un’unione monetaria pone due

problemi:

Rischio di moral hazard che dipende dall’effettiva

valenza della clausola di «non salvataggio» (no

bailout cause, ex-art. 101 Trattato)

Spill over dell’indebitamento eccessivo di uno stato

• Siamo certi che le regole fiscali vengano poi rispettate?

Giuseppe De Arcangelis © 2015

Economia Internazionale

17

Politica fiscale in un’unione monetaria (5)

Il dilemma dell’Area dell’Euro nella Grande Recessione:

• In caso di trappola per la liquidità, la politica monetaria

è inefficace, a meno di accompagnarla alla politica

fiscale

• La politica fiscale nazionale è molto efficace, ma

costretta dalle regole di bilancio

Giuseppe De Arcangelis © 2015

Economia Internazionale

18

Crisi dei regimi di cambio fissi

•Perché i regimi di cambi fissi crollano?

•La speculazione sui cambi è stabilizzante o destabilizzante? È

quindi desiderabile o meno?

Giuseppe De Arcangelis © 2015

Economia Internazionale

19

Crisi di cambio: un gioco a somma zero

Dinamica di una crisi di cambio:

-La banca centrale argentina è sempre pronta a vendere e acquistare

1 peso per 1 dollaro

-Aumenta la domanda di dollari contro peso

-La banca argentina difende il cambio vendendo le sue riserve in

dollari al prezzo 1 peso/1 US$

-Quando le riserve valutarie si esauriscono, la banca argentina

smette di difendere il cambio e il prezzo del dollaro sale, ad esempio

3 pesos/1 US$

-Gli speculatori vendono a 3 pesos i dollari acquistati dalla banca

centrale argentina a 1 peso

Giuseppe De Arcangelis © 2015

Economia Internazionale

20

Crisi di cambio: un gioco a somma zero

•Il guadagno in conto capitale degli speculatori avviene a

spese della banca centrale argentina, che riacquista a 3 quello

che pochi giorni prima aveva venduto a 1

•Perché le banche centrali aumentano i tassi di interesse in

prossimità degli attacchi speculativi?

Giuseppe De Arcangelis © 2015

Economia Internazionale

21

Attacco speculativo e tasso di interesse basso

Giuseppe De Arcangelis © 2015

Economia Internazionale

22

Attacco speculativo e tasso di interesse elevato

Giuseppe De Arcangelis © 2015

Economia Internazionale

23

La Russia e il rublo a fine 2014

• “Russia’s Central Bank has raised its main interest rate from 10.5 per cent

to 17 per cent in the middle of the Moscow night, just five days after the

last rate rise and hours after the rouble suffered its worst drop since 1998.”

• “Earlier this year Turkey pushed up its key interest rate from 7.75 per cent

to 12 per cent on overnight loans. Brazil’s raised its prime-lending rate to

45 per cent in March 1999 after the real weakened by 40 per cent.”

Giuseppe De Arcangelis ©

2015

Economia Internazionale

24

Teorie degli Attacchi Speculativi

•Perché la domanda di valuta estera contro valuta nazionale

aumenta? Coordinamento degli agenti

•Prima generazione: politiche economiche incoerenti

•Seconda generazione: la svalutazione come scelta di politica

economica (attacchi autorealizzantesi)

•Terza generazione: crisi di cambio e crisi bancarie si

autoalimentano

Giuseppe De Arcangelis © 2015

Economia Internazionale

25

Attacchi Speculativi di 1ma generazione

•La politica fiscale e quella monetaria non rispettano il vincolo

di cambio fisso (e PKM)

•Oltre un certo valore soglia, gli speculatori si coordinano,

aumentano massicciamente la domanda di valuta estera

contro valuta nazionale ed esauriscono le riserve

istantaneamente svalutazione

Giuseppe De Arcangelis © 2015

Economia Internazionale

26

Attacchi Speculativi di 2nda generazione

•La politica fiscale e monetaria rispettano il vincolo di cambio

fisso (e PKM) e le riserve non si esauriscono, ma la

svalutazione avviene

•Normalmente, gli speculatori non attaccano e la banca

centrale non svaluta

•Tuttavia, se per caso gli speculatori riescono a coordinarsi e

aumentano la domanda di valuta estera, la banca centrale

può trovare conveniente svalutare

•La svalutazione non si giustifica per i “fondamentali” fuori

linea, ma con le aspettative “autorealizzantesi”

Giuseppe De Arcangelis © 2015

Economia Internazionale

27

Attacchi Speculativi di 3za generazione

•Crisi bancarie e crisi di cambio molte volte si realizzano

insieme, soprattutto nei paesi meno industrializzati (es. , crisi

messicana del 1994, crisi asiatica del 1997-98)

•Condizioni iniziali:

•Cambio fisso

•Sistema bancario e industriale: passività in valuta estera

(per minori costi) e attività in valuta nazionale (si presta a

tassi più alti)

•Moral hazard delle banche: struttura valutaria sbilanciata

nella prospettiva di un regime di cambio fisso permanente

Giuseppe De Arcangelis © 2015

Economia Internazionale

28

Attacchi Speculativi di 3za generazione

•Crisi bancarie, crisi di cambio e crisi di debito sovrano:

accanto ai fallimenti bancari talvolta si possono verificare crisi

di debito sovrano perché anche gli stati hanno deciso di

finanziarsi in valuta estera; può portare al ripudio del debito

(es. crisi argentina del 2001)

•Analogie con la crisi finanziaria e di debito sovrano nell’area

dell’euro

Giuseppe De Arcangelis © 2015

Economia Internazionale

29

CRISI BANCARIA

Fallimenti

bancari

Salvataggio dalle autorità

nazionali (bail out)

M

Deflusso di capitali (capital

flight)

Valore in valuta nazionale

delle passività bancarie in

valuta estera

G

Fondamentali

monetari fuori linea

Domanda di valuta estera

CRISI DI DEBITO SOVRANO

Valore in valuta nazionale

del debito pubblico emesso

in valuta estera

Giuseppe De Arcangelis ©

2015

CRISI DI CAMBIO

svalutazione

Economia

Internazionale

30

Speculazione Stabilizzante?

Friedman (1953):

•l’unica speculazione selezionata dal mercato è quella

profittevole, ovvero quella che anticipa “correttamente” il

valore futuro dei fondamentali

•La speculazione su valori futuri non in linea con i

fondamentali fa perdite ed esce dal mercato

•La speculazione accelera il movimento verso il valore

futuro compatibile con i fondamentali

• la speculazione è necessariamente stabilizzante

Giuseppe De Arcangelis © 2015

Economia Internazionale

31

Speculazione Destabilizzante?

• I valori delle attività finanziarie non riflettono sempre i

fondamentali nel breve periodo fa profitti anche chi

anticipava “fondamentali” sbagliati

•Crisi “autorealizzantesi” (2nda generazione)

•L’accelerazione del movimento verso i valori di equilibrio può

esaltare il movimento oscillatorio dei fondamentali

Giuseppe De Arcangelis © 2015

Economia Internazionale

32