Anno 2015

N.RF120

www.redazionefiscale.it

La Nuova Redazione Fiscale

ODCEC VASTO

Pag. 1 / 19

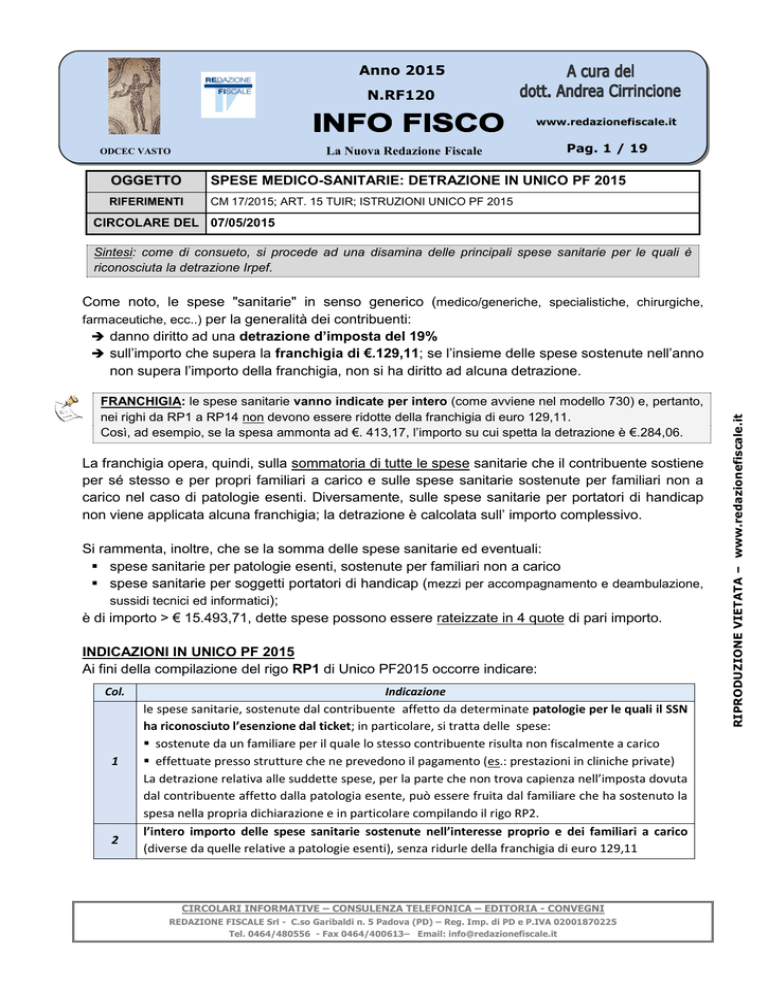

OGGETTO

SPESE MEDICO-SANITARIE: DETRAZIONE IN UNICO PF 2015

RIFERIMENTI

CM 17/2015; ART. 15 TUIR; ISTRUZIONI UNICO PF 2015

CIRCOLARE DEL 07/05/2015

Sintesi: come di consueto, si procede ad una disamina delle principali spese sanitarie per le quali è

riconosciuta la detrazione Irpef.

FRANCHIGIA: le spese sanitarie vanno indicate per intero (come avviene nel modello 730) e, pertanto,

nei righi da RP1 a RP14 non devono essere ridotte della franchigia di euro 129,11.

Così, ad esempio, se la spesa ammonta ad €. 413,17, l’importo su cui spetta la detrazione è €.284,06.

La franchigia opera, quindi, sulla sommatoria di tutte le spese sanitarie che il contribuente sostiene

per sé stesso e per propri familiari a carico e sulle spese sanitarie sostenute per familiari non a

carico nel caso di patologie esenti. Diversamente, sulle spese sanitarie per portatori di handicap

non viene applicata alcuna franchigia; la detrazione è calcolata sull’ importo complessivo.

Si rammenta, inoltre, che se la somma delle spese sanitarie ed eventuali:

spese sanitarie per patologie esenti, sostenute per familiari non a carico

spese sanitarie per soggetti portatori di handicap (mezzi per accompagnamento e deambulazione,

sussidi tecnici ed informatici);

è di importo > € 15.493,71, dette spese possono essere rateizzate in 4 quote di pari importo.

INDICAZIONI IN UNICO PF 2015

Ai fini della compilazione del rigo RP1 di Unico PF2015 occorre indicare:

Col.

1

2

Indicazione

le spese sanitarie, sostenute dal contribuente affetto da determinate patologie per le quali il SSN

ha riconosciuto l’esenzione dal ticket; in particolare, si tratta delle spese:

sostenute da un familiare per il quale lo stesso contribuente risulta non fiscalmente a carico

effettuate presso strutture che ne prevedono il pagamento (es.: prestazioni in cliniche private)

La detrazione relativa alle suddette spese, per la parte che non trova capienza nell’imposta dovuta

dal contribuente affetto dalla patologia esente, può essere fruita dal familiare che ha sostenuto la

spesa nella propria dichiarazione e in particolare compilando il rigo RP2.

l’intero importo delle spese sanitarie sostenute nell’interesse proprio e dei familiari a carico

(diverse da quelle relative a patologie esenti), senza ridurle della franchigia di euro 129,11

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613– Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Come noto, le spese "sanitarie" in senso generico (medico/generiche, specialistiche, chirurgiche,

farmaceutiche, ecc..) per la generalità dei contribuenti:

danno diritto ad una detrazione d’imposta del 19%

sull’importo che supera la franchigia di €.129,11; se l’insieme delle spese sostenute nell’anno

non supera l’importo della franchigia, non si ha diritto ad alcuna detrazione.

Redazione Fiscale

Info Fisco 120/2015

Spese per patologie esenti sostenute da familiari

Pag. 2 / 19

spese mediche sostenute (comprensive di franchigia)

che non riguardano patologie esenti

SPESE SANITARIE PER LE QUALI È RICONOSCIUTA LA DETRAZIONE

Le spese sanitarie per le quali è riconosciuta la detrazione sono, in generale le seguenti:

Medicinali

Analisi esami e terapie

Protesi sanitarie

Attrezzature sanitarie

Dispositivi medici

Prestazioni sanitarie

Spese di assistenza specifica

Interventi chirurgici

Degenze e ricoveri

La più frequente tipologia di spesa sanitaria riguarda l’acquisto di medicinali (“da banco” e/o

acquistabili solo con ricetta medica); la detrazione spetta anche con riferimento al “ticket”, ovvero

sulla quota a carico del contribuente in caso di acquisto di farmaci il cui costo è coperto dal SSN.

A tal fine si rammenta che:

non beneficiano

della detrazione

Beneficiano

della detrazione

i prodotti farmaceutici qualificabili come “parafarmaci”(RM 396/2008)

gli integratori alimentari, anche se assunti a scopo terapeutico e con la

prescrizione di un medico specialista (RM 256/2008).

i medicinali fitoterapici se risultano approvati dall’AIFA (Agenzia Italiana del

Farmaco) che ne autorizza l’immissione in commercio; diversamente, non è

ammessa la detrazione (RM 396/2008)

ANALISI, ESAMI E TERAPIE

Rientrano tra le prestazioni specialistiche che possono fruire della detrazione d’imposta i seguenti

esami e terapie, purché prescritti da un medico, anche se privo di specializzazione:

esami di laboratorio, elettrocardiogramma, encefalogramma e altri controlli ordinari

esami complessi come TAC, ecografi a, indagine laser, ecc.

ginnastica correttiva e di riabilitazione degli arti, chiroterapia, ecc.

sedute di dialisi

particolari terapie quali cobaltoterapia, neuropsichiatria, iodioterapia, ecc.

anestesia epidurale, inseminazione artificiale, amniocentesi, villocentesi e altre indagini di diagnosi prenatale

altri esami complessi e particolari terapie.

Nota: sono detraibili anche le spese per prestazioni specialistiche effettuate in ambito ambulatoriale da

istituti specializzati in particolari branche o da enti ospedalieri.

SEDUTE DI PSICOTERAPIA

Le prestazioni rese dallo psicologo-psicoterapeuta sono equiparabili alle prestazioni sanitarie rese

da un medico e pertanto non è necessaria una prescrizione medica (CM 20/2011).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

MEDICINALI

Redazione Fiscale

Info Fisco 120/2015

Pag. 3 / 19

CURE TERMALI

Per la loro detraibilità è necessaria la prescrizione medica; sono, invece, indetraibili le spese di

viaggio e soggiorno (RM 8/207/76) e quelle che non risultano dalla prescrizione medica.

SPESE DI ISCRIZIONE AD UNA PALESTRA

E’ esclusa la detraibilità della spesa per l’iscrizione ad una palestra, anche se accompagnata

da un certificato medico che prescriva una specifica attività motoria.

CRIOCONSERVAZIONE DI OVOCITI

Con la recente CM 17/2015 l’Agenzia precisa che sono detraibili anche le spese per la

crioconservazione degli ovociti effettuate nell’ambito di un percorso di procreazione assistita, a

condizione che avvenga nelle strutture autorizzate, iscritte in apposito registro.

Per poter fruire della detrazione, dalla fattura deve risultare:

la qualifica della struttura

la descrizione della prestazione resa.

PROTESI SANITARIE

Si considerano protesi non solo la sostituzione di un organo naturale o di parti dello stesso,

ma anche i mezzi correttivi o ausiliari di un organo carente o menomato nella sua funzionalità.

TIPOLOGIE DI PROTESI SANITARIE

apparecchi di protesi dentaria (es: dentiera, capsule,

arti artificiali e apparecchi di ortopedia (cinture medico

elementi mancanti, apparecchi ortodontici atti a

chirurgiche, scarpe e tacchi ortopedici su misura);

correggere malformazioni o difetti di masticazione)

apparecchi di protesi oculistica (occhi e cornee apparecchi per fratture (garze/gesso), busti, stecche,

artificiali)

ecc.;

stampelle, bastoni canadesi, etc., anche se presi in

apparecchi di protesi fonetica (per laringectomizzati)

affitto;

occhiali da vista/lenti a contatto (compresi i liquidi)

stimolatori (pace maker) e protesi cardiache e vascolari

apparecchi auditivi (modelli a filo, retroauricolari, poltrone e apparecchi per il contenimento di fratture,

ecc.)

ernie e la correzione dei difetti della colonna vertebrale.

Nota: non risultano detraibili le spese sostenute per l’impiego di metalli preziosi (ad esempio oro,

argento, platino) nella montatura degli occhiali da vista; diversamente, nel caso di utilizzo di metalli

preziosi negli apparecchi di protesi dentaria, è permessa la detraibilità.

PARRUCCHE PER PAZIENTI SOTTOPOSTI A CHEMIOTERAPIA

L’acquisto di una parrucca a seguito di trattamenti chemioterapici è classificabile come spesa

sanitaria detraibile (RM 9/2010), in quanto finalizzata a sopperire un danno estetico conseguente ad

una patologia e supportare una condizione di grave disagio psicologico.

Pertanto, per la detraibilità è necessario che la parrucca sia commercializzata con la destinazione

d’uso di dispositivo medico (D.Lgs.46/97).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

CM 19/2012: detta attività, infatti, “anche se svolta a scopo di prevenzione o terapeutico, va inquadrata in un generico

ambito salutistico di cura del corpo e non può essere riconducibile a un trattamento sanitario qualificato”.

Redazione Fiscale

Info Fisco 120/2015

Pag. 4 / 19

Nota: si deve ritenere che le spese relative all’acquisto della parrucca siano detraibili non solo a fronte di

cicli chemioterapici ma, in linea generale, a seguito di qualsiasi tipo di patologia che possa essere causa

di difficoltà psicologiche.

ATTREZZATURE SANITARIE

Rientrano tra gli oneri detraibili anche le spese sostenute per l’acquisto/affitto di attrezzature

sanitarie quali, ad esempio:

macchine per aerosol o per la misurazione della pressione sanguigna (CM 122/99)

siringhe e relativi aghi (CM.95/2000).

STRUMENTI PER MAGNETOTERAPIA, FISOKINESITERAPIA, ECC.

Secondo la RM 253/2009 rientrano fra le spese sanitarie detraibili anche le spese per l’acquisto di:

strumenti per la magnetoterapia

fasce elastiche con magneti a campo stabile

apparecchiature per la fisokinesiterapia

apparecchi medicali per la laserterapia

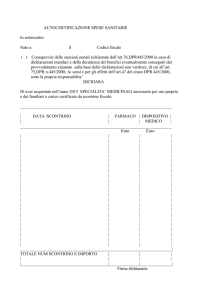

Per attestare l’acquisto, il contribuente deve conservare lo scontrino fiscale/fattura da cui risultino la

descrizione del prodotto acquistato e il soggetto che sostiene la spesa.

In alternativa all’indicazione sulla certificazione fiscale dei dati identificativi del destinatario del prodotto, il

contribuente può redigere un’autocertificazione con la quale attesta che l’acquisto risponde all’esigenza di

curare una patologia propria o di un familiare a carico.

DISPOSITIVI MEDICI

Al fine di individuare i “dispositivi medici” (di uso più comune) che danno diritto alla detrazione, il

Ministero della Salute ha fornito un apposito elenco (riportato in calce) che distingue tra:

dispositivi medici (cd. "MD"): di cui al Dlgs 46/1997

dispositivi medico diagnostici in vitro (cd. "IVD"): di cui al Dlgs 332/2000.

L'elencazione non è esaustiva, potendovi essere dispositivi non ancora inclusi nell'elenco che

potrebbero comunque risultare detraibili; in tal caso, tuttavia, difficilmente si sarà in presenza della

marcatura CE rendendo problematico l'accesso alla detrazione.

CASI PARTICOLARI

LIQUIDO LENTI A

CONTATTO

(CM 108/96)

In quanto indispensabili alla utilizzazione delle lenti a contatto, è detraibile la spesa

relativa all’acquisto del liquido per lenti

ACQUISTI DI

DISPOSITIVI MEDICI

PRESSO

ERBORISTERIE

(CM 19/2012)

Possono beneficiare della detrazione d’imposta anche i dispositivi medici acquistati presso

le erboristerie; sul punto, secondo la CM 19/2012:

il soggetto che vende il dispositivo medico può assumere su di sé l’onere di

individuare i prodotti che danno diritto alla detrazione, integrando le indicazioni da

riportare sullo scontrino fiscale o sulla fattura con:

la dicitura “prodotto con marcatura CE”

l’indicazione del numero della direttiva comunitaria di riferimento, per i dispositivi

medici diversi da quelli di uso comune riportati nel citato elenco

il contribuente, in possesso del documento di spesa con le suddette indicazioni, non è

tenuto a conservare anche la documentazione che prova la conformità alle Dir. UE

del dispositivo medico.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

purché compresi nella lista aggiornata, da ultimo, con il Decreto 12/02/2010.

ACQUISTO DI

MATERASSI

SANITARI

(RM 11/2007)

ACQUISTO DI

MACCHINA A

ULTRASUONI

(CM 20/2011 e

19/2012)

PANNOLONI PER

INCONTINENTI

(CM 17/2006)

Info Fisco 120/2015

Pag. 5 / 19

I costi sostenuti per l’acquisto di un materasso sanitario sono detraibili a condizione che

lo stesso abbia le caratteristiche per essere ricompreso nell’elenco di cui al DM 332/99 e

sia pertanto “antidecubito”. Per fruire della detrazione, il contribuente deve essere in

possesso di prescrizione medica. In alternativa alla prescrizione, su richiesta degli uffici, è

possibile rendere un’autocertificazione attestante la necessità per la quale è stato

acquistato l’ausilio. Inoltre, essendo i materassi sanitari compresi nell’elenco dei dispositivi

medici proposto dalla CM 20/2011, si ritiene che il documento di spesa debba riportare

anche il nominativo del soggetto che sostiene la spesa e che il contribuente sia tenuto a

dimostrare che la spesa riguarda dispositivi medici contrassegnati dalla marcatura CE.

La macchina ad ultrasuoni non è ricompresa tra i dispositivi medici di uso più comune

contenuti nella lista allegata alla CM 20/2011; la detrazione spetta solo se:

dallo scontrino/fattura risulta il soggetto che sostiene la spesa e la descrizione del

dispositivo medico;

il dispositivo medico è contrassegnato dalla marcatura CE

Nella CM 19/2012 l’Agenzia precisa che il rivenditore può assumersi l’onere di individuare i

prodotti che consentono la detrazione integrando lo scontrino fiscale/ fattura con la

dicitura “prodotto con marcatura CE” e, per i dispositivi medici diversi da quelli di uso più

comune il numero della Direttiva comunitaria di riferimento.

In presenza di dette indicazioni, l’acquirente non è tenuto a conservare la documentazione

comprovante la conformità del dispositivo medico acquistato.

Le spese sostenute per acquisto di pannoloni per incontinenti (ricompresi nell’elenco di cui

all’All.1 DM 332/99) sono detraibili, a prescindere dall’esercizio commerciale in cui è

acquistato (lo scontrino rilasciato deve contenere la descrizione del prodotto acquistato).

E’ necessaria la prescrizione del medico o, in alternativa, una dichiarazione sostitutiva del

contribuente in cui si attesti la necessità della spesa. Inoltre, si ritiene che lo scontrino

debba riportare anche il nominativo del soggetto che sostiene la spesa e che il

contribuente sia tenuto a dimostrare che la spesa riguarda dispositivi medici

contrassegnati da marcatura CE.

PRESTAZIONI SANITARIE

Le prestazioni sanitarie si distinguono in generiche o specialistiche. Entrambe le tipologie, se

opportunamente documentate, sono detraibili. In particolare, si considerano:

a)

GENERICHE

b)

SPECIALISTICHE

le prestazioni rese:

da un medico-chirurgo generico, cioè privo della specifica specializzazione

da un medico specializzato in una branca diversa da quella di specializzazione.

le prestazioni rese da un medico specialista nella particolare branca cui attiene

la specializzazione

Nota: sono inoltre detraibili le spese sostenute dal contribuente per:

- prestazioni rese per visite e cure di medicina omeopatica;

- visite specialistiche per risarcimento danni assicurativi derivanti da infortunio stradale, per rinnovo

della patente e le visite specialistiche sportive (CM.108/96).

CURE ODONTOIATRICHE

(L. 409/85)

CASI PARTICOLARI

Le cure odontoiatriche (esempio: estrazioni, terapie gengivali, ecc.) sono

considerate solo se certificate da un medico dentista nell’ambito della propria

specializzazione. Si ricomprendono anche le spese per prestazioni rese da

esercenti la professione di odontoiatra.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Redazione Fiscale

Redazione Fiscale

TRASPORTO IN

AMBULANZA (CM 108/96)

CONSERVAZIONE DELLE

CELLULE STAMINALI

(RM 155/2009)

TRAPIANTO ORGANI

(CM 122/99)

PERIZIE MEDICO LEGALI

(CM 95/2000)

Info Fisco 120/2015

Pag. 6 / 19

Non è ammessa alla detrazione la spesa sostenuta per il trasporto in ambulanza,

mentre lo sono le prestazioni di assistenza medica effettuate durante il trasporto

Le spese per la conservazione delle cellule staminali sono detraibili solo se ad “uso

dedicato” per il neonato o consanguinei con patologia e con approvazione

scientifica e clinica; qualora la conservazione sia effettuata solo a scopo

precauzionale, non può beneficiare della detrazione.

Sono detraibili tutte le spese sostenute per il trapianto di organi, comprese quelle

relative al trasporto degli stessi al luogo in cui avverrà il trapianto.

Qualora la fattura sia intestata al professionista medico o alla struttura sanitaria,

anche se effettivamente pagata dal soggetto sottoposto a trapianto o da suoi

familiari, la spesa ivi indicata non è detraibile.

Sono detraibili le spese mediche sostenute per perizie medico legali

SPESE DI ASSISTENZA SPECIFICA

ASSISTENZA SPECIFICA

assistenza infermieristica e riabilitativa (es: fisioterapia, prestazioni rese da personale di coordinamento delle

kinesiterapia, laserterapia, ecc.)

attività assistenziali di nucleo

prestazioni rese da personale in possesso della qualifica prestazioni rese da educatore professionale

di addetto all’assistenza di base/operatore tecnico prestazioni rese da personale qualificato addetto ad

assistenziale dedicato all’assistenza diretta della persona attività di animazione e/o di terapia occupazionale.

Sono ammessi in detrazione tutti i compensi erogati al personale paramedico abilitato (infermieri

professionali o il personale autorizzato ad effettuare prestazioni specialistiche ), quali: prelievi ai fini di

analisi, applicazioni con apparecchiature elettromedicali (CM 207/2000).

Nota: non possano beneficiare della detrazione le spese sostenute per prestazioni dell’osteopata

in quanto detta attività non è qualificata giuridicamente come attività medico sanitaria.

INTERVENTI CHIRURGICI

Rientrano in questa categoria di spese quelle direttamente imputate ad interventi chirurgici veri

e propri, compresi quelli di “piccola chirurgia”; si deve trattare di interventi ritenuti necessari per un

recupero alla normalità sanitaria e funzionale della persona. In particolare:

beneficiano

della detrazione

Non beneficiano

della detrazione

gli interventi di chirurgia plastica diretti ad eliminare deformità funzionali o

estetiche particolarmente deturpanti; sono , invece, esclusi gli interventi tesi

semplicemente a rendere più gradevole l’aspetto personale.

le spese/rette di degenza relative ad intervento chirurgico

le spese di cura, limitate, per i medicinali, a quelli indispensabili all’intervento

chirurgico (anestesie, acquisti di plasma, ecc.).

le spese che, anche se sostenute in relazione all’intervento chirurgico, non rispondono

a taluni bisogni essenziali del malato. Tra queste si possono annoverare il

pernottamento dei congiunti del malato, gli addebiti per l’apparecchio

telefonico/televisivo installati nella stanza di ricovero, i sovrapprezzi per determinate

prestazioni aggiuntive, ecc. (CM 14/81)

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Fra le spese detraibili rientrano anche quelle di assistenza specifica, ovvero le spese relative a:

Redazione Fiscale

Info Fisco 120/2015

Pag. 7 / 19

DEGENZE E RICOVERI

Sono detraibili le spese sostenute per ricoveri collegati ad un’operazione chirurgica o degenze.

In caso di ricovero di un anziano in un istituto di assistenza e ricovero, la detrazione spetta solo per

le spese mediche e non anche per le spese relative alla retta di ricovero.

RICOVERI NON

COLLEGATI A

OPERAZIONI

CHIRURGICHE

(CM 122/99)

RICOVERO IN CASA DI

CURA O

GERONTOCOMIO

(CM 73/94)

CASI PARTICOLARI

Le spese sostenute per le degenze sono detraibili anche se non direttamente

collegate ad un intervento chirurgico. Al riguardo è utile precisare che anche le

spese per differenze di classe relative alla particolare struttura della zona di degenza

(es.: stanze con numero di posti inferiore, bagno in stanza, ecc.) possono essere

computate quali spese mediche detraibili; diversamente, non sono detraibili le spese

di comfort quali, telefono, tv, ecc...

Sul punto, secondo la Cassazione (sent. n. 4029/91), se nella fattura è indicato un

unico importo, non essendo individuabile la spesa detraibile, è tutto indetraibile.

Le spese per il ricovero in una casa di cura o un gerontocomio privato qualificabili

come prestazioni di carattere “alberghiero” (vitto e alloggio) o compensi erogati a

soggetti non qualificati (collaboratori familiari o accompagnatori) non sono

ammesse alla detrazione. Diversamente, sono agevolabili le spese sostenute per

prestazioni mediche e di assistenza specifica nonché i compensi corrisposti a

personale qualificato per specifiche prestazioni sanitarie.

Ai fini della detrazione delle suddette spese, è necessario che le stesse siano indicate

distintamente e dettagliatamente nella documentazione rilasciata dall’istituto di

ricovero (CM 95/2000).

DOCUMENTAZIONE DELLA SPESA

Per usufruire della detrazione, occorre in generale essere in possesso della documentazione che

certifica la spesa: fattura/parcella, ricevuta quietanzata o scontrino.

Infatti, il controllo della documentazione attestante le spese sostenute rappresenta la problematica

di maggior rilievo relativamente alle spese sanitarie.

IMPOSTA DI BOLLO (RM 44/08): l’imposta (€ 2,00) sulle fatture esenti Iva di importo > € 77,47 è

detraibile quale onere accessorio in dichiarazione qualora sia esplicitamente “traslata” sul cliente ed

evidenziata a parte nella fattura (addebitata al beneficiario della prestazione medica).

Diversamente, se l’imposta di bollo non è stata addebitata al cliente, l’importo non può essere detratto in

quanto il relativo costo è rimasto in carico al professionista.

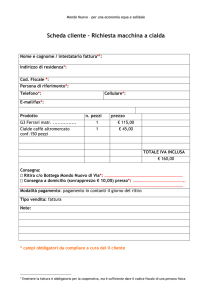

MEDICINALI

Per i medicinali la detrazione spetta se la spesa è certificata da fattura o da scontrino fiscale

(c.d. “scontrino parlante”) in cui devono essere specificati rispettivamente:

a) natura (“farmaco” o “medicinale”)

b) qualità (denominazione del farmaco)

c) quantità dei beni acquistati (numero di scatole, flaconi, ecc.)

d) codice fiscale (del soggetto destinatario del medicinale).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Nota: considerato che le spese mediche risultano detraibili a differenza delle spese per la retta di

ricovero, è necessario che dalla documentazione rilasciata queste risultino separatamente indicate.

Redazione Fiscale

Info Fisco 120/2015

Pag. 8 / 19

NATURA DEL FARMACO

DICITURA "FARMACO": in generale per la detrazione è sufficiente che lo scontrino della farmacia

riporti la dicitura generica di “farmaco” o “medicinale”.

Ticket: la dicitura “ticket”, soddisfa l’indicazione della natura del prodotto acquistato, poiché può

essere riferita solo a medicinali erogati dal SSN.

a)

sigle SOP e OTC

b)

abbreviazioni

riguardano una specifica categoria di farmaci non soggetti ad obbligo di

ricetta medica, disciplinata direttamente dal DLgs. 219/2006.

In particolare l’Agenzia chiarisce che la sigla:

SOP ("Senza Obbligo di Prescrizione"): individua il gruppo dei medicinali

non soggetti a prescrizione medica

OTC ("Over The Counter"): è un sottoinsieme del precedente gruppo, che

individua i medicinali “da banco” o “di automedicazione”.

le indicazione “med.” o “f.co.” sono ammesse in quanto abbreviazione delle

parole “medicinale” e “farmaco”, secondo l’accezione comune.

Il contribuente non può integrare eventuali informazioni mancanti con altri documenti (quali, ad esempio,

copia della ricetta con il timbro della farmacia o copia del foglietto illustrativo - RM 10/2010).

FARMACIA …

Via Mantova n. 12

P.I. 00124372663

Natura

FARMACO

Cod. Aut. Min 015687-1

n. 2 confezioni

TOTALE €

55,30

Qualità

Quantità

DESCRIZIONI ALTERNATIVE:

a) medicinali con obbligo di ricetta:

abbreviazioni: F.CO; MED; OMEO.

dicitura: TICKET

b) medicinali senza obbligo di ricetta

SOP (senza obbligo di prescrizione)

OCT (over the counter)

02.05.2014

ore 10-41

N. SCONTR FISC 4890

C.F. paziente

******************

Importi detraibili in Dichiarazione

dei redditi: €. 55,30

C.F. RSSMRA67P21L378W

PRODOTTI OMEOPATICI: la natura del bene acquistato è soddisfatta se il documento di spesa, in luogo

della dicitura “farmaco” o “medicinale”, riporti la dicitura “omeopatico” (anche abbreviata: "omeo.").

MEDICINALI PREPARATI DALLA FARMACIA: è sufficiente la dicitura “prodotto galenico” (RM 218/2009)

sullo scontrino o sulla eventuale fattura.

In caso di difficoltà nel rilascio dello scontrino (come nel caso di medicinali privi di codice a barre sulle

confezioni) la farmacia può rilasciare, in alternativa, una fattura, in cui va riportata la dicitura “farmaco” per la

natura del prodotto e, per la qualità dello stesso, la dicitura “preparazione galenica”, oltre al numero di

confezioni e al codice fiscale del destinatario del farmaco.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

DICITURE ALTERNATIVE (RM 10/2010): sono possibili delle diciture alternative, che garantiscono

la individuazione dei prodotti tra quelli ammessi a detrazione:

Redazione Fiscale

Info Fisco 120/2015

Pag. 9 / 19

QUALITÀ DEL FARMACO

L’indicazione (RM 156/2007):

della sola natura (con la generica dizione “farmaco” o “medicinale”) non è sufficiente

dovendosi obbligatoriamente indicare anche la “qualità” del farmaco, da individuarsi in generale

nella “denominazione” con cui lo stesso è commercializzato

Codice autorizzazione (CM 40/2009): lo scontrino “parlante” non indica più la denominazione

commerciale del farmaco, ma il solo numero di autorizzazione all’immissione in commercio (AIC).

Omeopatia: il concetto si applica anche ai farmaci omeopatici (la codifica non è attribuita dall'AIC, ma

dagli organismi privati che hanno approvato una nomenclatura a livello nazionale - CM 21/2010).

PRESCRIZIONE MEDICA NON PIU’ NECESSARIA

In pratica, anche per gli scontrini riportanti la dicitura “ticket”, il contribuente non è più obbligato a conservare

la fotocopia della ricetta rilasciata dal medico di base.

Nota: in sostanza il controllo:

a) circa la “necessità” del medicinale:

per i farmaci da somministrare solo con ricetta (mutuabili o meno): il controllo effettuato

obbligatoriamente dal farmacista è ritenuto sufficiente

per i farmaci acquistabili senza ricetta: permane la possibilità, su richiesta dell'Ufficio, della

autocertificazione (della necessità dell'acquisto per sé o per i familiari a carico)

2) circa la natura di medicinale: è eseguito tramite apposita indicazione sullo scontrino.

Ciò evita di acquisire la fotocopia della ricetta “rossa” (farmaci mutuabili), considerato che la stessa è in

unico esemplare e viene ritirata dalla farmacia per il rimborso della quota a carico del SSN.

CODICE FISCALE

Lo scontrino deve riportare il codice fiscale di chi utilizzerà il farmaco (il paziente); questo:

è acquisibile in “automatico” tramite utilizzo della barra magnetica sulla tessera sanitaria

in alternativa può essere riportato manualmente dalla farmacia secondo quanto dichiarato dall'acquirente.

PRESTAZIONI MEDICHE

La detrazione delle prestazioni mediche:

generiche (medico "di base")

specialistiche (ortopedico; oculista, ecc)

è subordinata al rilascio della ricevuta fiscale o fattura. Se la prestazione è effettuata nell’ambito

del SSN la spesa è documentata dalla ricevuta relativa al ticket.

In particolare, sono detraibili le spese sostenute per:

visite e cure di medicina omeopatica

visite specialistiche per:

- risarcimento danni assicurativi derivanti da infortunio stradale

- per il rinnovo della patente

- visite specialistiche sportive (CM 108/96).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

In considerazione dell’introduzione dei più stringenti obblighi di certificazione della spesa (RM 10/2010):

non è più necessario conservare la prescrizione del medico

sia per i medicinali a carico del Servizio Sanitario (cd. "mutuabili") che per quelli non mutuabili.

Redazione Fiscale

Info Fisco 120/2015

Pag. 10 / 19

CURE ODONTOIATRICHE (esempio: estrazioni, terapie gengivali, ecc.): sono considerate solo se

certificate da un medico dentista nell’ambito della propria specializzazione; si ricomprendono anche le

spese per prestazioni rese da esercenti la professione di odontoiatra (L. 409/85).

Al riguardo, nella CM 17/2015 è stato precisato che:

ai fini della detrazione: è sufficiente l’indicazione di “ciclo di cure mediche odontoiatriche specialistiche”

ai fini Iva: tale indicazione va considerata troppo generica (RM 111/95) in quanto non dà conto della

“natura e qualità delle prestazioni rese” (art. 21 Dpr 633/72).

Pertanto, se la descrizione della prestazione non soddisfa il suddetto requisito, il contribuente dovrà

rivolgersi al professionista che ha emesso la fattura chiedendo l’integrazione della stessa.

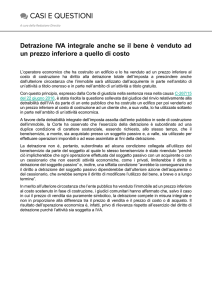

PROTESI SANITARIE

OTTICA "LA VISTA"

Vi a Pucci ni n. 18

P.I. 03243720727

Trento (TN)

Spett.l e

Da ta :

03/02/2011

13/06/2014

FATTURA n. 356

Sig. MARIO ROSSI

Vi a Ma nzoni n. 8

Trento (TN) - ITALY

Non è più necessario lo

scontrino (anche se in genere

viene rilasciato)

C.F. RSSMRA67P21L174L378W

Des cri zi one: occhi a l i da vi s ta

mod. Oa kl ey HALF JACKET XLJ

Imponibile

Imponibile

200,00

200,00

Tot. Fa ttura

Aliq.

Aliq.

Iva Iva

4% 20 8,00 40,00

200,00

Totale

Totale

208,00 240,00

40,00 208,00 240,00

DEROGA: la prescrizione medica:

non è necessaria se si tratta di attività svolte in base alla specifica disciplina da "esercenti arti

ausiliarie della professione sanitaria" (es.: optometristi per gli occhiali da vista o lenti a contatto)

può essere sostituita da autocertificazione attestante la necessità e la causa per la quale si è reso

necessario l'acquisto o l'affitto della protesi (per sé stessi e/o per familiari a carico).

ATTREZZATURE SANITARIE

Per fruire della detrazione relativamente alle spese sostenute per l’acquisto/affitto di attrezzature

sanitarie, è sufficiente la ricevuta fiscale/fattura della farmacia o esercizio commerciale in cui lo

strumento sanitario è stato acquistato.

DISPOSITIVI MEDICI

Per la detrazione delle spese relative per l'acquisto di dispositivi medici (ad esempio, termometri,

siringhe, etc.) la generica dicitura “dispositivo medico” riportata sul documento non è sufficiente.

È necessario, infatti, che:

a) dalla fattura/scontrino di acquisto risultino il soggetto che sostiene la spesa e la

descrizione del dispositivo medico

b) per ciascuna tipologia di prodotto, il contribuente possa fornire la prova che la spesa riguarda

dispositivi contrassegnati dalla "marcatura CE".

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Per attestare l’acquisto/affitto di protesi sanitarie è necessario che il contribuente sia in possesso:

sia della prescrizione medica

che la fattura/ricevuta emessa attestante la spesa.

Redazione Fiscale

Info Fisco 120/2015

Pag. 11 / 19

Distinzione tra protesi e dispositivo medico: la legge sanitaria non permette una individuazione

immediata; in molti casi, infatti, qualifica le protesi come dispositivi medici.

In linea generale la distinzione va individuata nel fatto che:

il dispositivo medico: non prevede alcuna "personalizzazione" del prodotto, essendo già pronta all'uso

una volta ceduta.

la protesi: necessita, al contrario, di una lavorazione per adeguarla alle necessità del paziente.

Esempio: gli occhiali:

- vanno in generale adattati alla patologia del cliente in seguito a visita oculistica e sono pertanto delle

protesi (non serve la marcatura CE)

- al contrario degli "occhiali premontati" (cioè con correzione ottica fissa) acquistabili in

farmacia/parafarmacia, che sono pertanto dispositivi medici (necessaria la marcatura CE).

Prescrizione medica: anche in questo caso si ritiene possa ricorrere alla autocertificazione.

La detrazione delle spese per analisi, esami, terapie è subordinata al rilascio:

della fattura da parte della struttura sanitaria privata che ha eseguito la prestazione

del ticket se la prestazione è stata effettuata nell'ambito del SSN.

Nota: tali spese sono agevolabili anche nel caso di familiari ricoverati in case di riposo, a condizione

che le stesse vengano decurtate del costo mensile della retta relativa alla degenza presso l’istituto di

ricovero. Nella documentazione rilasciata dall’istituto di ricovero dette spese devono essere specificate

distintamente dalla retta relativa alla degenza dell’anziano.

PROFESSIONI SANITARIE RIABILITATIVE

Le spese sostenute per le prestazioni fornite dagli esercenti professioni sanitarie

riabilitative (art. 3 DM 29/03/01) rientrano tra le spese sanitarie detraibili.

Si tratta delle prestazioni rese dalle seguenti figure professionali:

podologo

fisioterapista

logopedista

ortottista - assistente

oftalmologia

terapista occupazionale

educatore professionale

di

terapista della neuro e psicomotricità

dell’età evolutiva

tecnico della riabilitazione psichiatrica

MASSOFISIOTERAPISTA: con la recente CM 17/2015 l’Agenzia precisa che sono detraibili anche le

prestazioni rese dai massofisioterapisti (con diploma triennale conseguito entro il 17/03/99 in quanto

equipollente al titolo abilitante l’esercizio della professione di fisioterapista).

Ai fini della detrazione, nel documento di certificazione del corrispettivo il massofisioterapista dovrà

attestare il possesso di tale diploma, nonché descrivere la prestazione resa.

PRESCRIZIONE MEDICA – NON NECESSARIA: la CM 19/2012 ha precisato che, in relazione

alle spese sostenute per le prestazioni fornite dalle suddette figure professionali:

la detraibilità può essere riconosciuta anche senza una specifica prescrizione medica

dal documento attestante la spesa sostenuta (ricevuta/fattura), deve risultare:

la relativa figura professionale (rientrante nel D.M. 29/03/2001)

la descrizione della prestazione sanitaria resa.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

ANALISI, ESAMI E TERAPIE

Redazione Fiscale

PRESTAZIONI DI

IPPOTERAPIA

E MUSICOTERIAPIA

Pag. 12 / 19

PARTICOLARI CASISTICHE

In relazione ai soggetti che non possiedono una laurea in medicina ed effettuano prestazioni

analoghe a quelle "paramediche" ma non ancora ufficialmente riconosciute

dall'ordinamento sanitario (oltre alle professioni in oggetto, vi rientrano le discipline cd.

“olistiche”: naturopatia, riflessologia plantare, shiatsu, ecc.) la detrazione spetta solamente

ove congiuntamente (CM 17/2006):

a) sia prevista da una prescrizione medica

b) un medico ne effettui la supervisione (la prestazione è svolta sotto la sua responsabilità).

si applica un concetto analogo a quello di cui alla CM 19/2012: le spese per prestazioni di

ippoterapia e musicoterapia possono beneficiare della detrazione se:

un medico ne attesti la necessità per la cura della patologia di cui è affetto il portatore di

handicap

siano eseguite in centri specializzati direttamente da personale medico o sanitario

specializzato (psicoterapeuta, fisioterapista, psicologo, terapista della riabilitazione, ecc.),

ovvero sotto la loro direzione e responsabilità tecnica.

DOCUMENTAZIONE: è necessario possedere:

la prescrizione del medico

la fattura del centro specializzato:

- presso cui è eseguita l’ippoterapia o la musicoterapia

- dalla quale risulti che le prestazioni sono state effettuate da personale

medico/sanitario specializzato (psicoterapeuta, fisioterapista, ecc...) ovvero sotto la

loro direzione e responsabilità tecnica.

CURE TERMALI

La prestazione va attestata dalla fattura/ricevuta della struttura/professionista che ha eseguito la

prestazione, corredata dalla prescrizione medica.

SPESE SOSTENUTE ALL’ESTERO

Le spese sostenute all'estero sono soggette alle stesse disposizioni di quelle sostenute in Italia.

Anche per queste va conservata la documentazione debitamente quietanzata.

DOCUMENTI IN LINGUA ORIGINALE: è necessario allegare una traduzione in italiano.

In generale: caso di documentazione redatta:

in lingua inglese, francese, tedesco e spagnolo: la traduzione può essere eseguita a cura del

contribuente e dallo stesso sottoscritta

in altra lingua: va corredata da una traduzione giurata.

DEROGHE: per i contribuenti residenti:

- in Valle d'Aosta e nella provincia autonoma di Bolzano: non è necessaria alcuna traduzione ove la

documentazione sia scritta in francese o in tedesco

- in Friuli Venezia Giulia ed appartiene alla minoranza slovena: la documentazione redatta in sloveno può

essere corredata da una traduzione italiana non giurata.

Per la detraibilità delle spese mediche sostenute all’estero è necessaria una documentazione dalla

quale si possano evincere i medesimi dati richiesti per le spese mediche sostenute in Italia: unica

eccezione è rappresentata dal codice fiscale del beneficiario della spesa medica che, per la

documentazione “estera”, può essere riportato a mano sul documento (CM 34/2008).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

PRESTAZIONI DI

PERSONALE

PARAMEDICO CHIROPRATICI,

KINESIOLOGI E

SIMILI

Info Fisco 120/2015

Redazione Fiscale

Info Fisco 120/2015

Pag. 13 / 19

SPESE PER TASFERIMENTO E SOGGIORNO ESTERO: tali spese non danno diritto alla detrazione in

quanto non sono riconosciute come spese sanitarie.

SPESE IN VALUTA ESTERA: per tali spese il cambio di conversione è dato, se il contribuente è in grado di

provarlo, da quello effettivamente applicato per il pagamento della spesa; in caso contrario il contribuente

dovrà applicare il tasso ufficiale di cambio nel mese in cui la spesa è stata sostenuta.

RATEAZIONE DELLE SPESE SANITARIE

Al contribuente viene data la possibilità di rateizzare, in 4 quote annuali di pari importo, le spese

sostenute nel 2014:

indicate nei righi RP1, RP2 e RP3

di ammontare superiore a € 15.493,71 (al lordo della franchigia di € 129,11).

INDICAZIONE IN UNICO: la scelta è effettuata barrando l’apposita casella 1 di rigo RP15.

Una volta barrata tale casella, occorre riportare in colonna 2 l’importo della rata di cui si intende beneficiare,

risultante da: (RP1 col.1 e 2 + RP2 - €.129) + RP3

4

Se non si opta per la rateazione delle spese sanitarie, la colonna 1 va lasciata in bianco mentre in col. 2 va

riportato il risultato della seguente operazione: (RP1 col. 2 + RP2 - €.129) + RP3.

I contribuenti che nei precedenti periodi d’imposta (2011, 2012 e/o 2013) hanno optato per la rateizzazione

delle spese sanitarie, sono tenuti a compilare il rigo RP6.

Tuttavia, nella scelta (rateizzazione o unica soluzione) è necessario che il contribuente consideri anche gli

altri oneri detraibili sostenuti nel 2014 che non sono rinviabili a periodi d’imposta successivi, tra i quali, ad es.

gli interessi passivi per mutui ipotecari, le quote pagate per assicurazioni sulla vita, ecc.

Il sig. Rossi, lavoratore dipendente, nel 2014 sostenuto i seguenti oneri:

visite specialistiche € 6.000 + acquisto protesi € 10.000: totale € 16.000 (> €. 15.493,71)

quota pagata per assicurazione sulla vita: €. 1.200

interessi passivi per acquisto abitazione principale: €. 4.000

Esempio

Vi sono poi rate di detrazione 36% e del 65% a riporto da periodi precedenti di € 6.000.

Detrazioni spettanti: 19% x (16.000 + 1.200 + 4.000 - 129,11) + 6.000 = €. 10.003,47

La CU 2015 indica un'imposta lorda di € 8.000, già al netto delle detrazioni per familiari

a carico. Il contribuente perderà la detrazione eccedente €. 1.243 se non procede a

rateizzare le spese mediche.

In caso contrario deve operare come segue:

suddivisione in rate: (16.000 - 129,11) / 4 = 3.967,72

detrazione annuale: 19% x 3.967,72 = €. 753,87

X

754

5.200

5.954

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

La scelta (rateizzazione/detrazione in unica soluzione) che avviene in sede di presentazione della

dichiarazione è irrevocabile e deve essere effettuata con riferimento all’anno in cui le spese sono

state sostenute (quindi, per gli oneri sostenuti nel 2014, in Unico 2015).

Redazione Fiscale

Info Fisco 120/2015

Pag. 14 / 19

SPESE PER FAMILIARE NON A CARICO

Sono considerati oneri detraibili le spese sanitarie relative a patologie "esenti" dalla spesa

sanitaria pubblica (in quanto a carico del SSN):

sostenute per conto di familiari non fiscalmente a carico

le cui detrazione spettante non trova capienza nell’imposta lorda da questi dovuta.

Il limite massimo di spesa consentito da indicare nel rigo RP2 è di € 6.197,48;

PATOLOGIE ESENTI: per l’individuazione delle patologie esenti si deve fare riferimento al DM 329/99 che

contiene le norme relative le malattie croniche ed invalidanti che permettono ai soggetti interessati di fruire

dell’esenzione dai ticket sanitari. Si ricorda inoltre che, ai sensi della CM 55/2001, per poter fruire delle

agevolazioni in esame è necessario che l’appartenenza alle “patologie esenti” sia documentata da

apposite certificazioni rilasciate dall’Asl.

INDICAZIONE IN UNICO: l’importo di tali spese si ottiene dividendo per 0,19 la parte di detrazione che non

ha trovato capienza nell’imposta del familiare desumibile dalle annotazioni del Modello 730 o dal rigo RN47,

colonna 1, del Modello Unico.

Spese per patologie esenti che non hanno

trovato capienza nell’imposta dovuta

Franchigia: l’importo di tali spese va riportato per intero senza ridurlo della franchigia di € 129,11.

L’abbattimento della franchigia avviene utilizzando le regole di seguito esposte:

CASISTICA

- NO rateazione

spese sanitarie

- SI rateazione

spese patologie

esenti sostenute

da familiari

NO rateazione

MODALITÀ ABBATTIMENTO FRANCHIGIA (€ 129)

(RP1, col. 2 +RP2 – € 129) + RP3

[( RP1, col. 1 + RP1, col. 2 + RP2 - € 129) + RP3]/4

CASO 1: non compilati

col. 2 di RP1 e RP2

RP1, col. 1 - € 129

CASO 2: è compilato

RP1 col. 2 e/o RP2

se RP1 col. 2 + RP2 ≥ € 129: detr. calcolata su:

RP1, col. 1

se RP1 col. 2 + RP2 < € 129: detr. calcolata su:

[RP1, col. 1 – (€ 129 – RP1, col. 2 - RP2)]

Unico PF 2015

RP15 col. 2

RP15 col. 2

(barrare casella 1)

il 19% a RN23

il 19% a RN23

il 19% a RN23

Il signor Bianchi è affetto da una patologia che dà diritto all’esenzione; nel corso del 2014

lo stesso ha beneficiato di cure mediche di cui:

€ 700 direttamente sostenute

€ 6.000 sostenute per suo conto dalla sorella, di cui non è a carico.

Esempio2

L’imposta lorda (rigo RN5) è pari a € 528,00. In dichiarazione il signor Bianchi dovrà:

trovare l’imposta residua dopo aver applicato tutte le detrazioni d’imposta ad eccezione

di quella relativa alle spese sostenute dall’altro familiare.

700 -129,11 = 570,89 x 19%= € 108,00 (detrazione spese sostenute direttamente).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

Spese per patologie esenti sostenute nel 2014 per

familiari non a carico che non hanno trovato capienza

nell’imposta dovuta al netto della franchigia di €.129,11.

Importo massimo 6.197,48

Redazione Fiscale

Info Fisco 120/2015

Imposta lorda:

Detrazione per oneri (spese sostenute direttamente):

Imposta residua:

Pag. 15 / 19

€ 528,00

€ 108,00 =

€ 420,00

calcolare la detrazione spettante sulle spese mediche sostenute dall’altro familiare

(sorella) tenendo conto chela franchigia è già stata scomputata dalle spese sanitarie

sostenute direttamente: € 6.000 x 19% = € 1.140,00

Il signor Bianchi (che avrebbe potenzialmente diritto alla detrazione di € 1.140) può quindi

sfruttare in detrazione solo € 420. Resta ancora da recuperare la detrazione di € 720 che

sarà indicata a rigo RN47, colonna 1. Nel rigo RP1 il signor Bianchi dovrà, quindi, indicare:

6.000

700

Il Signor Bianchi comunica alla sorella la quota di detrazione che non ha trovato capienza nell’imposta

dovuta. Tale importo è rilevabile nel rigo RN47, colonna 1 (€ 640).

La dichiarazione della sorella del signor Bianchi potrà evidenziare la seguente situazione:

se non ha

sostenuto alcun

spesa medica

se sono sostenute

altre spesa

per determinare la detrazione, la signora dovrà effettuare i seguenti conteggi:

€ 720:19% = € 3.789,47 (arrotondato € 3.789 - onere detraibile)

Detrazione spettante: è calcolata sull’importo indicato a rigo RP2 ridotto della

franchigia di € 129,11: (3.789 - 129,11) x 19% = € 695,37 (arrot.€ 695);

Detrazione spettante: è calcolata sulla somma degli importi indicati a RP1, col.

2 e RP2, ridotta della franchigia di € 129,11. Ipotizzando che a RP1, col. 2,

siano state indicate spese sanitarie per € 400 si avrà:

(400 +3.789 - € 129) x 19% = € 771,40 arrot.€ 771,00 (detrazione spettante)

SITUAZIONI PARTICOLARI

La detraibilità delle spese sanitarie va ponderata con attenzione nelle seguenti casistiche:

a) spese sanitarie sostenute per contribuente deceduto

b) rimborsi da parte di terzi

SPESE SOSTENUTE PER CONTRIBUENTE DECEDUTO

Nel caso in cui l’erede, in quanto subentrato in tutti i rapporti giuridici del de cuius, abbia sostenuto

spese sanitarie imputabili al defunto dopo il suo decesso, questi può portare in detrazione tali

somme (CM 122/99); se le spese sono state sostenute da più coeredi, la singola quota detraibile

corrisponderà alla spesa effettivamente sostenuta da ciascun erede.

RIMBORSI DA PARTE DI TERZI

Non sono detraibili le spese sostenute nel 2014 oggetto di rimborso:

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

720

Redazione Fiscale

DANNI ARRECATI

DA TERZI

ASSICURAZIONI

SANITARIE

CONTRIBUTI A

CASSE/ENTI

Info Fisco 120/2015

Pag. 16 / 19

da parte del danneggiante o da altri per suo conto nello stesso 2014, nel caso di

danni arrecati alla persona da terzi

per effetto di contributi/premi di assicurazione versati per i quali non spetta la

detrazione

a fronte di assicurazioni sanitarie stipulate o pagate direttamente dal sostituto

d’imposta con o senza trattenute a carico del dipendente o pensionato.

da parte di Enti/Casse con fini esclusivamente assistenziali a cui ha contribuito il

sostituto d’imposta con versamenti che non hanno concorso a formare il reddito

del dipendente

a) contributi non tassati in capo al dipendente (ciò avviene se di importo ≤ €. 3.615,20 annui, cui

partecipano i contributi ai fondi integrativi del SSN), che vanno segnalati al punto 163 del CU 2015 (o p.to

132 del CUD 2014); le spese sanitarie rimborsate per effetto di tali contributi, non sono deducibili o

detraibili in sede di dichiarazione dei redditi.

Se il versamento è stato superiore al limite di € 3.615,20:

- nel punto 164 della CU vanno indicati i contributi non dedotti per assistenza sanitaria versati dal

sostituto e/o dal sostituito ad enti o casse aventi esclusivamente fine assistenziale

- nelle annotazioni (cod. AU) va indicato che “Le spese sanitarie rimborsate per effetto di tali contributi

sono deducibili o detraibili in sede di dichiarazione dei redditi; l’ammontare dei contributi non dedotti è

pari a euro”

- le spese sanitarie (ancorché rimborsate) sono detraibili proporzionalmente

b) assicurazioni sanitarie stipulate dal contribuente (la detrazione è limitata ai premi per rischio di

“infortunio”, non per “malattia”) o dal datore di lavoro (p.to 166 CUD 2015 o 134 del CUD 2014). Nelle

annotazioni (cod. AV) va indicato che può essere presentata la dichiarazione dei redditi per far valere

deduzioni o detrazioni d’imposta relative a spese sanitarie rimborsate per effetto di dette assicurazioni.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

ONERI RIMASTI A CARICO

Si considerano, in ogni caso, rimaste “a carico” del contribuente le spese rimborsate per effetto di:

Redazione Fiscale

Info Fisco 120/2015

Pag. 17 / 19

PRINCIPALI TIPOLOGIE DI SPESE (RIGO RP1) - SINTESI

SPESE MEDICHE GENERICHE

TIPOLOGIA DI SPESA

acquisti di medicinali

(incluso il ticket)

prestazioni rese da:

- medico “di base”

- medico specializzato in

settore diverso da

quello della visita

Chiarimenti dell’Agenzia

Detraibili

- medicina omeopatica resa da medico generico (RM 21/1987)

- perizie medico legali (CM 95/2000)

Non detraibili:

integratori alimentari (es.: vitamine - RM 256/08)

“parafarmaci” (colliri, creme, cerotti, ecc. - RM 396/08)

anche se prescritti da un medico.

PRESTAZIONI SPECIALISTICHE

- “paramedici”: prestazioni detraibili anche in assenza di prescrizione medica (CM

17/2015 e CM 19/2012)

SPESE CHIRURGICHE

TIPOLOGIA DI SPESA

Chiarimenti dell’Agenzia

Detraibili:

oltre al ticket, anche le eventuali spese:

- per medicinali (inclusa anestesia) relative all’intervento (CM 122/1999)

- chirurgia plastica conseguente ad altro intervento chirurgico

- trapianti di organi, incluse spese per la loro conservazione e trasporto (CM 122/99)

Non detraibili:

- chirurgia plastica a titolo meramente estetico

interventi chirurgici

“necessari”

RICOVERI:

a) in “ospedali” e “case di cura”

- detraibili: spese di degenza (inclusa eventuale maggiorazione per la presenza del

bagno in camera)

- non detraibili: spese “per il comfort” (pernottamento di congiunti, telefono, TV,

ecc.); se in fattura è indicato un unico importo, tutta la spesa è indetraibile

b) in “residenze per anziani” (cd. RSA)

- detraibili: le eventuali spese sanitarie (medicinali, spese per l'assistenza specifica,

ecc.)

- indetraibili: la “retta” di ricovero

I valori sopraindicati vanno separatamente indicati in fattura (pena indetraibilità

totale).

AMBULANZA, ELISOCCORSO, E SIMILI:

- detraibile: prestazione di assistenza medica nel corso del trasporto (CM n. 108/96)

- indetraibile: la spesa per il trasporto

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

TIPOLOGIA DI SPESA

Chiarimenti dell’Agenzia

prestazioni di medico Detraibili:

specialista

- spese odontoiatriche (rese da medici odontoiatri): è sufficiente l’indicazione di

(es: ortopedico, cardiologo,

“ciclo di cure mediche odontoiatriche specialistiche” (una descrizione generica è

ginecologico, ecc.)

ammessa solo per l’applicazione di apparecchi correttivi – cd. “cure ortodontiche”)

Redazione Fiscale

Info Fisco 120/2015

Pag. 18 / 19

ANALISI, ESAMI E TERAPIE

TIPOLOGIA DI SPESA

esami di laboratorio (analisi del

sangue,

ecografie,

TAC,

elettrocardiogramma, ecc.)

terapie specialistiche (dialisi,

chemioterapia, cure psicologiche

rese

da

psicologi,

neuropsichiatria, ecc.)

ginnastica

correttiva

e

riabilitativa

terapie e analisi legate al parto

(inseminazione

artificiale,

indagini prenatali, ecc)

Chiarimenti dell’Agenzia

CURE TERMALI

Detraibili: fangoterapia, massaggi curativi, ecc., prescritte da un medico

Non detraibili:

- spese di viaggio e soggiorno

- cure non prescritte da un medico

CRIOCONSERVAZIONE: le spese per la conservazione delle cellule staminali

sono detraibili solo se ad “uso dedicato” per il neonato o consanguinei con

patologia e con approvazione scientifica e clinica; qualora la conservazione sia

effettuata solo a scopo precauzionale, non può beneficiare della detrazione

(RM 155/09).

Sono detraibili anche le spesa sostenuta per la crioconservazione degli

ovociti effettuata nell’ambito di un percorso di procreazione assistita purché

in strutture autorizzate (CM 17/2015).

TIPOLOGIA DI SPESA

assistenza infermieristica e riabilitativa (es: fisioterapia,

kinesiterapia, laserterapia ecc.);

prestazioni rese da personale in possesso della

qualifica professionale di addetto all’assistenza di base

o di operatore tecnico assistenziale esclusivamente

dedicato all’assistenza diretta della persona

prestazioni rese da personale di coordinamento delle

attività assistenziali di nucleo

prestazioni rese da personale con la qualifica di

educatore professionale;

prestazioni rese da personale qualificato addetto ad

attività di animazione e/o di terapia occupazionale.

Chiarimenti dell’Agenzia

Le prestazioni sanitarie rese alla persona dalle citate

figure professionali sono detraibili anche senza una

specifica prescrizione da parte di un medico, a

condizione che dal documento attestante la spesa

risulti la figura professionale e la prestazione resa

dal professionista sanitario (CM 19/2012)

SPESE PER L'ACQUISTO O L'AFFITTO DI PROTESI SANITARIE

TIPOLOGIA DI SPESA

Chiarimenti dell’Agenzia

Detraibili:

- Protesi dentarie ed apparecchi ortodontici (dentiere, capsule, apparecchi correttivi

ecc.)

Sostituzione di un organi naturali

Mezzi correttivi/ausiliari di organi deficitari

-

Protesi oculistiche (occhi e cornee artificiali)

Lenti a contatto (compreso il liquido) e occhiali da vista

Apparecchi auditivi

Arti artificiali

Apparecchi ortopedici (busti, scarpe con tacco ortopedico, ecc.)

Stimolatori cardiaci e protesi cardio-vascolari

Poltrone/apparecchi per la correzione di difetti alla colonna vertebrale (scoliosi) o

di ernie

Materassi anti-decubito (RM 11/07)

Pannoloni per incontinenti anche se acquistati presso esercizi commerciali (CM

17/06)

- Parrucca per pazienti soggetti a chemioterapia (RM 9/2010)

- Altri ausili per disabili (ad es. cateteri, sacche per urine, padelle ecc.)

Non detraibili: spese per metalli preziosi impiegati nelle protesi (CM 14/8/606 del ‘81).

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

ASSISTENZA “SPECIFICA” ALLA PERSONA

Redazione Fiscale

Info Fisco 120/2015

Pag. 19 / 19

TIPOLOGIA DI SPESA

Dispositivi medici: è

necessario che dallo

scontrino/fattura

risulti:

il soggetto che

sostiene la spesa

la descrizione del

dispositivo medico

contrassegnato

dalla marcatura CE

Chiarimenti dell’Agenzia

Detraibili:

- Lenti oftalmiche correttive dei difetti visivi

- Montature per lenti correttive dei difetti visivi

- Occhiali premontati per presbiopia (trattasi degli occhiali a diottria fissa)

- Apparecchi acustici

- Cerotti, bende, garze e medicazioni avanzate

- Siringhe

- Termometri

- Apparecchio per aerosol

- Apparecchi per la misurazione della pressione arteriosa

- Penna pungidito e lancette per prelievo di sangue per la misurazione della glicemia

- Pannoloni per incontinenza

- Prodotti ortopedici (es.: tutori, ginocchiere, cavigliere, stampelle e ausili per la

deambulazione in generale ecc.)

- Ausili per disabili (ad es. cateteri, sacche per urine, padelle ecc..)

- Lenti a contatto

- Soluzioni per lenti a contatto

- Prodotti per dentiere (ad es. creme adesive, compresse disinfettanti ecc.)

- Materassi ortopedici e materassi antidecubito

Dispositivi Medico Diagnostici in Vitro, quali ad esempio:

- Contenitori campioni (per urine e feci)

- Test di gravidanza

- Test di ovulazione

- Test menopausa

- Strisce/Strumenti per la determinazione del glucosio

- Strisce/Strumenti per la determinazione del colesterolo totale, HDL e LDL

- Strisce/Strumenti per la determinazione dei trigliceridi

- Test autodiagnostici per le intolleranze alimentari

- Test autodiagnosi prostata PSA

- Test autodiagnosi per la determinazione del tempo di protrombina (INR)

- Test per la rilevazione di sangue occulto nelle feci

- Test autodiagnosi per la celiachia

ASSISTENZA “GENERICA” ALLA PERSONA

TIPOLOGIA

Spese per

persone “non

autosufficienti”

Chiarimenti dell’Agenzia

Detraibili:

Ammesso anche personale “non specializzato” (es.: colf e badanti)

- limite di € 2.100 per il singolo contribuente (a prescindere dal numero dei soggetti assistiti)

- se il reddito complessivo non supera € 40.000

- anche per familiari non a carico del contribuente

Lo stato di non autosufficienza deve risultare da certificazione medica.

Documento di spesa: deve contenere gli estremi anagrafici e il codice fiscale:

- del soggetto che effettua il pagamento

- del soggetto che presta l’assistenza.

Se la spesa è sostenuta in favore di un familiare, nella ricevuta devono essere indicati anche

gli estremi anagrafici e il codice fiscale di quest’ultimo.

Nel caso in cui più familiari hanno sostenuto spese per assistenza riferite allo stesso familiare,

il limite massimo di €. 2.100 dovrà essere ripartito tra coloro che hanno sostenuto la spesa.

CIRCOLARI INFORMATIVE – CONSULENZA TELEFONICA – EDITORIA - CONVEGNI

REDAZIONE FISCALE Srl - C.so Garibaldi n. 5 Padova (PD) – Reg. Imp. di PD e P.IVA 02001870225

Tel. 0464/480556 - Fax 0464/400613 – Email: [email protected]

RIPRODUZIONE VIETATA – www.redazionefiscale.it

SPESE PER L'ACQUISTO O AFFITTO DI DISPOSITIVI MEDICI