ESERCITAZIONE DI ECONOMIA

DEGLI INTERMEDIARI FINANZIARI

ANNO ACCADEMICO 2016-2017

A cura

Dott.ssa Federica Miglietta

ESERCITAZIONE

Ad uso degli studenti frequentanti

LE OBBLIGAZIONI - Il prezzo

Esercizio 1

Il giorno 1 marzo un investitore acquista un BOT a 12 mesi (scadenza 1/3/n+1) il cui

rendimento effettivo in regime di capitalizzazione semplice è pari al 3,61% annuo.

1. Qual è il prezzo pagato dall’investitore per l’acquisto del titolo?

2. Quale sarebbe il prezzo se il tasso di rendimento fosse del 3,61% annuo composto?

3. Quale sarebbe il prezzo del titolo in regime di capitalizzazione semplice e composta se, a

parità di rendimento annuo (3,61%), la scadenza fosse di 24 mesi?

Presentate ordinatamente il profilo finanziario dell’operazione e i conteggi effettuati.

(utilizzate per i calcoli l’anno commerciale).

LE OBBLIGAZIONI - Il prezzo

Soluzione Esercizio 1

Il profilo finanziario del titolo è rappresentato nella figura sottostante.

100

1/03

1/03/N+

1

P=?

Il prezzo del BOT è pari al valore attuale di 100 scontato per 360 giorni.

1. In regime di capitalizzazione semplice, il prezzo è calcolato in base alla seguente formula:

100

P=

1 r

gg

360

dove r esprime il rendimento di periodo e gg sono i giorni che intercorrono dalla data di

acquisto alla data di rimborso del titolo. Nell’esempio:

P=

100

1 3,61%

360

360

96,52

2. In regime di capitalizzazione composta, il prezzo è calcolato in base alla seguente formula:

P=

100

gg

(1 r )

360

100

=

(1 3,61%)

360

360

96,52

Dato un orizzonte temporale di 12 mesi, il risultato è il medesimo, ma cambia l’impostazione

matematica.

3. Se la scadenza del titolo fosse pari a 24 mesi, il prezzo del BOT

in regime di capitalizzazione semplice sarebbe pari:

P=

100

1 3,61%

720

360

93,27

in regime di capitalizzazione composta sarebbe pari:

P=

100

(1 3,61%)

720

360

93,15

LE OBBLIGAZIONI - Il prezzo

Esercizio 2

Date le informazioni disponibili, quale dei seguenti titoli presenta una quotazione (prezzo)

palesemente errata? Perché?

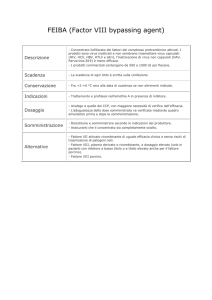

Titolo

Cedola

Tres

Prezzo acquisto

Valore di rimborso

A

5%

5%

100

100

B

4%

6%

105

100

C

3%

4%

97,6

100

Il titolo dalla quotazione palesemente errata è B. Se infatti è stato acquistato sopra la pari è

necessario contabilizzare una perdita in conto capitale e dunque il TRES deve

necessariamente essere inferiore alla cedola.

I FUTURES

ESERCIZIO

Il giorno 16 aprile entriamo in una posizione lunga su 2 contratti futures sull’oro scadenza

Dicembre. Dimensione del contratto 100 once. Prezzo futures scadenza dicembre 600$. La

Cassa di Compensazione e Garanzia (Clearing house) fissa un margine iniziale a 2000$ per

contratto e un margine di mantenimento a 1500$ per contratto.

SOLUZIONE

Prezzo

Future

($)

Guadagno

(perdita )

giornalieri $

Guadagno

(perdita )

cumulati $

Margine

$

16

aprile

600

16

aprile

597

-3 x 2 x100=

(600)

(600)

3.400

17

aprile

596.10

(180)

(780)

3220

25

aprile

595,40

(140)

(920)

3.080

26

aprile

593,30

(420)

(1.340)

2.660

Margin

call

$

4.000

…..

1.340

IL MATURITY GAP (GAP DI TASSO DI INTERESSE)

ESERCIZIO

Si osservi lo stato patrimoniale sottoriportato, relativo ad una banca americana. Sappiamo che

ogni anno viene estinto anticipatamente il 10% dei prestiti ipotecari a tasso fisso e che il 10%

dei depositi in conto corrente e il 20% dei depositi a risparmio sono sensibili ai tassi. I debiti

interbancari hanno tutti durata inferiore ad un anno.

Quale è il maturity gap della Banca su un periodo di un anno? Cosa accadrebbe al margine di

interesse se i tassi scendessero di 0.75%?

SOLUZIONE

Verifichiamo quali sono le poste di attività e passività sensibili rispetto ai tassi di interesse.

ATTIVITA’

Titoli scad. Inferiore 1 anno

Prestiti ipotecari a tasso variabile

Prestiti alle imprese scad. Inferiore 1 anno

Prestiti ipotecari a tasso fisso (solo il 10%)

TOTALE

6.000.000

7.000.000

1.500.000

13.000.000 x 10%= 1.300.000

15.800.000

PASSIVITA’

Depositi di mercato monetario

Certificati deposito a tasso variabile

Certificati di deposito scad. inferiore 1 anno

Debiti scad. inferiore ad un anno

Debiti interbancari

Depositi di conto corrente (solo il 10%)

Depositi a risparmio (solo il 20%)

TOTALE

GAP= ATT. SENS-PASS. SENS

5.500.000

15.000.000

22.000.000

12.000.000

5.000.000

15.000.000 x 10%= 1.500.000

8.000.000 x 20% = 1.600.000

62.600.000

15.800.000-62.600.000= -46.800.000

Δ Margine Interesse = GAP x Δ I = -46.800.000 x (-0.75%) = + 351.000

DURATION GAP

ESERCIZIO

Una banca ha attività pari a 180 milioni di euro con una duration media di 5 anni e passività

pari a 160 milioni di euro con una duration media di 2 anni.

1) Si calcoli il duration gap.

2) Se i tassi di interesse scendessero di 75 punti base dal 9%, quale sarebbe la variazione

del valore di mercato del capitale netto rapportato alle attività?

SOLUZIONE

1) DURgap = DURa-[(P/A) x DURp] = 5-[(160/180) x 2] = 5-1.777= 3.223

2) ΔCN/A = - DURgap x Δi/(1+i) = -3.223 x [(-0.75%)/(1+0.09)] = 0.0221. Possiamo

anche calcolare la variazione del capitale netto ΔCN = 0.0221 x 180.000.000=

3.991.788.

La signora Rosa vuole stipulare un contratto che prevede l’acquisto a termine (scadenza 6 mesi) di 1

tonnellata di grano a 6.600 euro a tonnellata.

Se decide di stipulare un forward con le caratteristiche soprariportate e a scadenza il grano

quota 6.400 euro a tonnellata, quale sarà la posizione della sig.ra Rosa?

a) Rosa guadagnerà 200 euro a tonnellata;

b) Rosa non eserciterà il forward;

c) Rosa perderà 200 euro a tonnellata.

Il tesoriere della Giochi e pallocini spa ha stipulato con la banca il seguente contratto di

finanziamento decennale il giorno 12/11/2002:

Valore del prestito: 100.000 euro

Pagamento degli interessi:1 2/11 di ciascun anno

Scadenza: 12/11/2012

Tasso fisso di riferimento: 5.5%

Rimborso del capitale a scadenza

Oggi, 12/11/2009 il prestito ha una scadenza residua di tre anni. Quali tra le seguenti proposte

permette al tesoriere di coprirsi da aspettative di andamento avverso dei tassi di interesse?

a) Nozionale 100.000 €, periodicità annuale, durata tre anni, Long position (riceve) Euribor 12 mesi,

Short position (paga) fisso 5.5%;

b) Nozionale 100.000 €, periodicità annuale, durata tre anni, Long position (riceve) fisso 5.5%, Short

position (paga) Euribor 12 mesi;

c) Nozionale 100.000 €, periodicità semestrale, durata dieci anni, Long position (riceve) fisso 5.5%,

Short position (paga) Euribor 12 mesi;