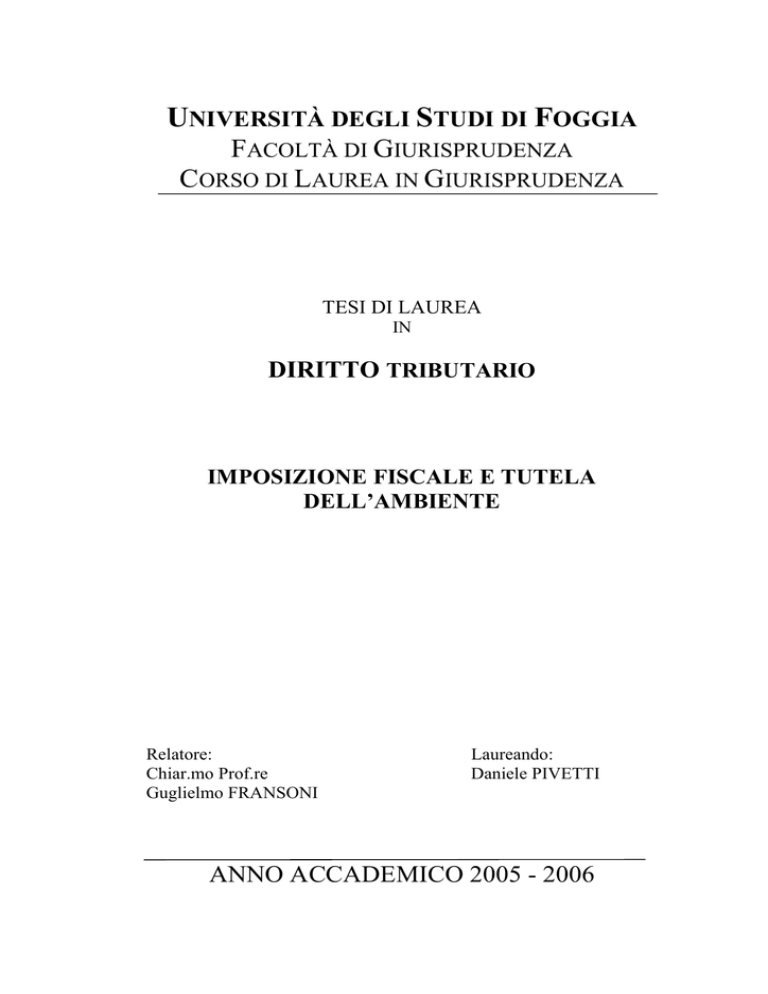

UNIVERSITÀ DEGLI STUDI DI FOGGIA

FACOLTÀ DI GIURISPRUDENZA

CORSO DI LAUREA IN GIURISPRUDENZA

TESI DI LAUREA

IN

DIRITTO TRIBUTARIO

IMPOSIZIONE FISCALE E TUTELA

DELL’AMBIENTE

Relatore:

Chiar.mo Prof.re

Guglielmo FRANSONI

Laureando:

Daniele PIVETTI

ANNO ACCADEMICO 2005 - 2006

Indice

CAPITOLO PRIMO

LA DELIMITAZIONE GIURIDICA DEL CONCETTO DI “AMBIENTE” E

TUTELA DEL VALORE

pag.

1

La complessa e controversa nozione giuridica di ambiente: dalla

concezione pluralista alla concezione monista…….………….……

1

L’ambiente come valore costituzionale……………….………

8

L’aspetto economico del fenomeno ambiente: l’esternalità.....

2

14

L’introduzione delle tasse ambientali: profili problematici……….

L’armonizzazione delle tasse ambientali e l’idea del mercato

europeo………………………………………………….

3

22

unico

30

Il principio comunitario “chi inquina paga” e i suoi riflessi in

materia fiscale……….……………………………………….……

38

CAPITOLO SECONDO

LA TASSAZIONE AMBIENTALE TRA DEFINIZIONE DEL PRESUPPOSTO

E PROFILI DI LEGITTIMITA’ COSTITUZIONALE

1

La nozione di tributo ambientale: gli stimoli dell’OCSE e della

Unione Europea …..………………………………………………..

49

Tentativo di ricostruzione di un concetto di tributo ambientale

in ragione dello scopo: i tributi con funzione ambientale..……..

55

Il rilievo del presupposto ai fini della identificazione del tributo

ambientale: dall’imposta ambientale sui consumi all’imposta

ambientale di fabbricazione…………………………………….

59

2

Il rapporto tra tributi ambientali e capacità contributiva……………

71

3

L’introduzione di tributi ambientali e la progressività del sistema

fiscale……………………………………………………………….

4

81

L’imposta ambientale quale nuova espressione del dovere di

solidarietà economica……………………………………………….

85

I

pag.

5

Sul riparto delle competenze in tema di ambiente dopo la riforma

del Titolo V della Parte Seconda della Costituzione………………..

92

CAPITOLO TERZO

I SINGOLI TRIBUTI CON CARATTERISTICHE AMBIENTALI: TIPOLOGIA

E PROFILI PROBLEMATICI

1

Premessa…………………………………………………………….

96

2

I tributi ambientali erariali…………………………………………..

99

2.1 L’imposta di fabbricazione sui sacchetti di plastica……………

99

2.2 La tassazione sulle emissioni di anidride carbonica……………

106

3 I tributi ambientali regionali………………………………………..

112

3.1 L’imposta sulle emissioni sonore degli aeromobili…………….

112

3.2 Il tributo speciale per il deposito in discarica dei rifiuti ……….

116

4 I tributi ambientali degli enti locali…………………………………

122

4.1 La tassa per lo smaltimento dei rifiuti solidi urbani …………..

122

4.1.1 La singolare metamorfosi della tassa sui rifiuti in tariffa..

127

VALUTAZIONI CONCLUSIVE…………………………………………..

137

BIBLIOGRAFIA……………………………………………………………

150

GIURISPRUDENZA COSTITUZIONALE……………………………….

161

II

Capitolo I

La delimitazione giuridica del concetto di “ambiente” e la tutela del valore

Sommario: 1. La complessa e controversa nozione giuridica di ambiente: dalla

concezione pluralista alla concezione monista; 1.1 L’ambiente come valore

costituzionale; 1.2 L’aspetto economico del fenomeno ambiente: l’esternalità; 2

L’introduzione delle tasse ambientali: profili problematici; 2.1 L’armonizzazione

delle tasse ambientali e l’idea del mercato unico europeo; 3. Il principio

comunitario “chi inquina paga” e i suoi riflessi in materia fiscale

1 La complessa e controversa nozione giuridica di ambiente: dalla concezione

pluralista alla concezione monista

Il termine ambiente deriva dal composto dei termini latini amb (attorno) e –entis

(participio presente del verbo ire = andare). Significa perciò, etimologicamente,

“ciò che sta intorno”.

In effetti il termine ambiente è normalmente usato per indicare “lo spazio

circostante considerato con tutte o con la maggior parte delle sue caratteristiche”1,

o anche “ciò che fascia, circonda un oggetto o una persona determinandone le

condizioni di esistenza, in sintesi, lo spazio nel quale una persona vive”2.

Con questo significato la parola ambiente può riferirsi ad oggetti vicini o lontani a

seconda che per spazio circostante si intenda ciò che è immediatamente attiguo al

soggetto considerato (la sua casa o il suo posto di lavoro con le proprie condizioni

di temperatura, umidità, rumorosità), ciò che lo circonda nel normale svolgersi

della sua vita (il paesaggio della sua città, la qualità dell’aria che normalmente

respira, la fascia di ozono esistente nell’atmosfera sopra di lui), o addirittura ciò

che, pur non influendo direttamente sulla vita del soggetto considerato, coesista

con lo stesso (le risorse energetiche sotterranee la cui disponibilità è giusto

conservare per le generazioni future)3.

Negli ultimi decenni al significato del quale si è fatta menzione in precedenza se

1

D. Oli, Dizionario della lingua italiana, Firenze, 1990

Ferrara, Fracchia, Olivetti Rason, Diritto dell’ambiente, Bari, 1999

3

S. Margiotta, Manuale di tutela dell’ambiente, Il sole 24 ore, 2002

2

1

ne è aggiunto un altro, anch’esso comune: l’ambiente in senso ecologico4, che

evidenzia, tra quanto ci sta attorno, ciò che permette e favorisce la vita degli

uomini e di ogni altro essere vivente.

Con tale significato, la parola ambiente indica “l’insieme delle condizioni fisiche,

chimiche e biologiche che permettono e favoriscono la vita”5, nonchè “l’insieme

dei fattori ecologici che hanno un’influenza diretta e significativa sulla vita degli

organismi”6.

Che cos’è però l’ambiente per il diritto?7

Dalla ricerca su una ampia base di dati di legislazione italiana risulta che oltre

settemila normative8 contemplano il termine ambiente.

In dette normative, così come nel linguaggio comune, tale termine è usato per vari

scopi e con una infinità di significati9.

La varietà di significati assunti dal termine ambiente e la mancanza di una

definizione giuridica ha fatto dubitare per molto tempo che l’ordinamento accolga

un concetto giuridico di ambiente in sé.

Fino alla metà degli anni Ottanta tali dubbi erano più plausibili di quanto non lo

siano ora10.

Fino a quegli anni l’ordinamento si era occupato separatamente della tutela

dell’aria, dell’acqua, del suolo e del sottosuolo, dell’aspetto del paesaggio,

4

“Il termine ecologia viene coniato nel 1866 da Haeckel e si riferisce, secondo una definizione

che agli studiosi appare non del tutto soddisfacente, ad una scienza che studia le relazioni degli

organismi viventi tra loro e con l’ambiente in cui vivono. Tale scienza segue necessariamente un

carattere interdisciplinare, poiché si occupa di fenomeni che singolarmente considerati sono

oggetto di scienze ben differenziate tra loro” (Borgonovo Re, Ecologia, in Dig. disc. pubbl., vol.

V, Torino, 1994, pp. 353 e ss.)

5

D. Oli, Dizionario cit.

6

Enciclopedia Einaudi, Torino, 1977

7

P. Mantini, Lezioni di diritto pubblico dell’ambiente, Padova, 1991, rileva che “in passato nella

lunga fase caratterizzata dall’abbondanza dei beni naturali, gli istituti giuridici, di tradizione

romanistica, che hanno regolato il rapporto tra l’uomo e la natura sono stati unicamente quelli

della proprietà, mentre l’aria, il mare, i fiumi venivano riconosciuti come res comune omnium,

ossia come beni comuni le cui sorti, potenzialmente, interessano tutti gli individui”.

8

Il termine “normativa” è qui inteso in senso generico, IPSOA, La legge, Milano, 2/2000

9

L’enciclopedia giuridica Treccani riporta la voce Ambiente (tutela dell’) in relazione a cinque

settori: diritto amministrativo, diritto della Comunità Europea, diritto internazionale, diritto penale,

diritto comparato e straniero, Roma, 1988

10

Per una delle più recenti esclusioni dell’esistenza di un autonomo concetto giuridico di ambiente

vedi Consiglio di Stato, IV, 1° Aprile 1991, n. 257, in Foro amm., 1991, p. 1023 e in Giust.

civ,1991, I, p. 2512, secondo il quale “nell’attuale ordinamento giuridico non sarebbe dato

riscontrare l’esistenza di un bene ambiente come autonoma categoria giuridica, direttamente

tutelabile nella sua globalità”

2

nonché, per certi versi, della flora e della fauna.

Fino a quegli anni nessuna normativa aveva per oggetto l’ambiente nel suo

complesso né chiariva cosa fosse l’ambiente per il diritto, mentre la dottrina

tendeva verso una “concezione variamente polimorfa”11.

Emblematica è la posizione di un illustre amministrativista12, il quale negava

rilievo giuridico autonomo alla nozione di ambiente13, preferendo utilizzare, a fini

definitori, un triplice schema di riferimento.

Secondo questo punto di vista la fattispecie “ambiente” sarebbe riconducibile a

tre diverse tipologie di istituti e, nella specie:

a) gli istituti concernenti la tutela delle bellezze paesistiche e culturali

b) gli istituti concernenti la lotta contro gli inquinamenti

c) gli istituti concernenti il governo del territorio (attività urbanistica).

Parte della dottrina di fine secolo scorso rileva come tra questi istituti non sussista

“alcuna rispondenza”14 in quanto: nel primo senso prevalente è la finalità di

conservazione dei beni paesistico-culturali, considerati come beni pubblici,

trattandosi di zone circoscritte di territorio nei cui confronti la P.A. è titolare di

potestà a contenuto dispositivo; nel secondo, l’ambiente corrisponde a tutte quelle

località nei cui confronti si esercita l’azione aggressiva dell’uomo: qui rileva il

fatto giuridico dell’aggressore, “oggetto di attività di polizia, preventiva per

evitare l’avveramento del fatto, repressiva per rimuoverlo”; l’ambiente in senso

urbanistico è l’oggetto di “una attività amministrativa, alla cui base sta l’attività di

pianificazione territoriale”.

Nella seconda metà degli anni Ottanta è stato introdotto nel nostro ordinamento

l’istituto della valutazione di impatto ambientale prevista dalla direttiva

11

Capaccioli – Dal Piaz, Ambiente (tutela del), in Novissimo Digesto Italiano, Appendice, I,

Torino, 1980, pp. 257 e ss.; D’Amelio, Ambiente (tutela del), in Enc. giur., II, 1988; Libertini, La

nuova disciplina del danno ambientale e i problemi generali dell’ambiente, in Riv. crit. dir. priv. ,

1987, pp. 547 e ss.

12

M. S. Giannini, Ambiente: saggio sui suoi diversi aspetti giuridici, in Riv. trim. dir. pubbl.,

1973, pp. 1 e ss.

13

Il termine ambiente da un lato sembra riconducibile ad un’espressione olofrastica e dall’altro si

presenta, quanto meno nell’angolo di visuale del giurista, concettualmente multiforme e

polivalente, talchè non è apparso incongruo affermare che “L’ambiente è nulla perché è tutto”

così Palazzolo, Sul concetto di ambiente (appunti di teoria generale del diritto), in Giurisprudenza

italiana, 1989, IV, p. 309, nonché Carrozza, Lineamenti di un diritto agrario ambientale. I

materiali possibili. I leganti disponibili, in Riv. dir. agr., 1994, I, p. 151

14

B. Caravita, Diritto dell’ambiente, Bologna, 1990, p. 20

3

comunitaria n. 337 del 1985: ai soggetti che intendono svolgere determinate

attività, che il legislatore ha individuato come maggiormente rischiose, viene

imposto di valutare l’impatto sull’ambiente e di sottoporre l’esercizio delle stesse

ad un procedimento amministrativo, preordinato a “considerare le componenti

naturalistiche ed antropiche interessate, le interazioni tra queste e il sistema

ambientale preso nella sua globalità”.

La valutazione di impatto ambientale realizza dunque “la considerazione

dell’ambiente quale autonomo e globale soggetto di diritto poiché si passa dalla

disciplina afferente singole risorse naturali all’affermazione delle fondamentali

esigenze di equilibrio ecologico e ambientale”15.

L’art. 1 della legge 349/1986 ha istituito il Ministero dell’ambiente per la

“promozione, conservazione, e recupero delle condizioni ambientali, nonché la

conservazione e la valorizzazione del patrimonio naturale nazionale e la difesa

delle risorse naturali dall’inquinamento”.16

Come ha osservato un noto studioso del diritto ambientale17, con l’istituzione del

Ministero dell’ambiente il legislatore “attraverso l’indicazione di valori per la

prima volta così normativizzati, ha riportato le singole parti all’integrità del tutto

cui appartengono, cioè all’ambiente come ciò che circonda la persona”.

L’art. 18 della stessa legge 349/1986 ha anche introdotto l’istituto del danno

ambientale: l’autore di “qualunque fatto doloso o colposo in violazione di

disposizioni di legge o di provvedimenti adottati in base a legge che comprometta

l’ambiente

,

ad

esso

arrecando

danno,

alterandolo,

deteriorandolo

o

distruggendolo in tutto o in parte, è tenuto al risarcimento nei confronti dello

Stato”.

Tale istituto riguarda ogni caso di compromissione dell’ambiente “considerato

sotto il suo profilo unitario”18 e quindi anche la compromissione di componenti

ambientali eventualmente non nominate dalla legge.

15

Borgonovo Re, Ecologia cit., p. 354

Non dissimile la formula utilizzata nella legge n. 146 del 1994, recante “Disposizioni per

l’adempimento di obblighi derivanti dall’appartenenza dell’Italia alle comunità europee- legge

comunitaria 1993”, che, nel dettare all’art. 36, i principi e i criteri per l’attuazione delle direttive in

materia di tutela delle acque dall’inquinamento, fa riferimento al “recupero e conservazione delle

condizioni ambientali in difesa degli interessi fondamentali della qualità della vita, della

conservazione e valorizzazione delle risorse e del patrimonio naturale”.

17

P. Mantini, Lezioni cit., p. 46

18

Cfr. Corte di Cassazione, sentenza n. 921 del 1995

16

4

Orbene, con l’art. 18 della stessa legge 349/1986 la definizione di un concetto

giuridico di ambiente è ineludibile per individuare l’oggetto e i limiti del danno da

risarcire.

Pertanto, quand’anche si ritenesse che la legge non definisca quel concetto, non si

può comunque negare che l’ordinamento lo presupponga.19

Anche le leggi entrate in vigore successivamente alla legge 349/1986 sembrano

confermare la tendenza a fare dell’ambiente un autonomo concetto giuridico

unitario, cercando di delinearne il complesso di relazioni.

Infatti, le più recenti normative intendono la tutela di determinate componenti

ambientali come destinata a consentire alla collettività gli usi legittimi

dell’ambiente.

Significative, sono soprattutto le finalità perseguite dall’autorizzazione integrata

ambientale degli impianti esistenti come espressamente stabilite dalla normativa

che, nel 1999, l’ha istituita: non solo “evitare oppure ridurre le emissioni nell’aria,

nell’acqua e nel suolo”, ma anche “conseguire un livello elevato di protezione

dell’ambiente nel suo complesso”.20

Definizioni unitarie di ambiente sono state accolte anche dalle norme

internazionali, come la Carta mondiale della natura adottata dall’Assemblea

dell’ONU il 29 ottobre 1982 e la Carta di Stoccolma del 16 maggio 1972 secondo

cui gli Stati sono reciprocamente obbligati a vietare e far cessare i comportamenti

che alterano le condizioni ambientali , causando in particolare inquinamenti delle

acque e dell’aria.21

L’evoluzione del quadro giuridico della materia verso il riconoscimento

dell’esistenza di un concetto di ambiente rilevante per il diritto è stata determinata

anche dall’apporto della giurisprudenza: le Sezioni Unite della Corte di

Cassazione hanno definito la lesione dell’ambiente come lesione di un bene

“giuridicamente riconosciuto e tutelato nella sua unitarietà”22; le sezioni Penali

della stessa Corte hanno riconosciuto che “l’ambiente è una nozione oltrechè

19

S. Margiotta, Manuale cit., p. 12

Art. 1, d. lgs. 4 agosto 1999, n. 372

21

Assemblee des Nations Unies, Conference des N.U. sur l’environnement. Documents Officiels,

Geneve, 1972

22

Cfr. Cassazione civile, Sezioni Unite, 22 ottobre 1988, n. 440

20

5

unitaria anche generale comprensiva delle risorse naturali e culturali”23; i giudici

costituzionali hanno ribadito “la natura e la sostanza di un bene unitario che

l’ordinamento prende in considerazione quando tutela l’ambiente”24.

Occorre, a questo punto, ripartire dalla nozione giuridica di ambiente per

definirne, in maniera più specifica, il contenuto.

Le norme dalle quali trae origine il riconoscimento dell’autonomia, logica e

giuridica, del concetto di ambiente accolgono una nozione particolarmente estesa,

che travalica le lunghe elencazioni dei singoli fattori e componenti ambientali.

Le norme sulla valutazione dell’impatto ambientale, in particolare, prendono in

considerazione l’ambiente “trascendendo la semplice considerazione dei singoli

elementi o fattori naturali per attribuire rilevanza alla globalità dell’ecosistema”.25

Le norme comunitarie prevedono infatti che la valutazione dell’impatto

ambientale riguardi i singoli fattori: l’uomo, la fauna e la flora; il suolo, l’acqua,

l’aria, il clima e il paesaggio; i beni materiali ed il patrimonio culturale; ma,

soprattutto, l’interazione dei fattori di cui sopra.

Le norme italiane, pur facendo un lungo elenco di componenti e fattori ambientali

(la qualità dell’aria, delle acque, del suolo e del sottosuolo, la flora e la fauna, la

salute, il rumore e le vibrazioni, le radiazioni, gli equilibri naturali, gli ecosistemi,

gli aspetti culturali del paesaggio, le condizioni ambientali che rilevano per

l’identità culturale delle comunità umane), si preoccupano di sancire che la

valutazione d’impatto ambientale debba estendersi a considerare le interazioni tra

le componenti naturalistiche ed antropiche interessate e il sistema ambientale,

preso nella sua globalità26.

Pertanto, come si è espressa la Corte di Cassazione, “per ambiente deve intendersi

il contesto delle risorse naturali e delle opere più significative dell’uomo protette

dall’ordinamento”27.

Ma più incisiva è la posizione della Corte Costituzionale: “Va riconosciuto lo

sforzo in atto di dare un riconoscimento specifico alla salvaguardia dell’ambiente

come diritto fondamentale della persona ed interesse fondamentale della

23

Cfr. Cassazione penale, III, 15 giugno 1993, in Riv. giur. amb., 1995, p. 481

Cfr. Corte Costituzionale, 30 dicembre 1987, n. 641

25

Borgonovo Re, Ecologia cit., p. 357

26

Allegato I al D.P.C.M. 27 dicembre 1988

27

Cfr. Cassazione penale, III, 15 giugno 1993

24

6

collettività e di creare istituti giuridici per la sua protezione. Si tende cioè ad una

concezione unitaria del bene ambientale comprensiva di tutte le risorse naturali e

culturali.

Esso comprende la conservazione, la razionale gestione ed il miglioramento delle

condizioni naturali (aria, acque, suolo e territorio in tutte le sue componenti), la

esistenza e la preservazione dei patrimoni genetici, terrestri e marini, di tutte le

specie animali e vegetali che in esso vivono allo stato naturale e in definitiva la

persona umana in tutte le sue estrinsecazioni.

Ne deriva la repressione del danno ambientale, cioè del pregiudizio arrecato da

qualsiasi attività volontaria o colposa, alla persona, agli animali, alle piante e alle

risorse naturali (acqua, aria, suolo, mare), che costituisce offesa al diritto che

vanta ogni cittadino individualmente e collettivamente.

Trattasi di valori che in sostanza la Costituzione prevede e garantisce (artt. 9 e 32)

alla stregua dei quali, le norme di previsione abbisognano di una sempre più

moderna interpretazione.

E la direttiva comunitaria (n. 85/337) impegna lo Stato in maniera rilevante ad una

considerazione coordinata dell’ambiente, alla esecuzione tempestiva e corretta

degli impegni assunti e all’apprestamento delle misure opportune, necessarie e

indispensabili”28.

Il nuovo orientamento supera la tripartizione operata da Giannini che “ha

continuato ad avere fortuna anche dopo gli anni Ottanta più per l’autorevolezza

di chi l’aveva formulata che non perché fosse ancora attuale la concezione

pluralista”.29

Sotto il profilo del diritto tributario, va peraltro rilevato (e per il momento solo in

via di anticipazione rispetto a quella che sarà la trattazione più approfondita del

prosieguo) che “la nozione di ambiente debba essere assunta unitariamente nella

sistematizzazione delle regole disciplinanti le forme di imposizione condizionate

dal fattore ambientale, poiché, indipendentemente dal diverso settore di tutela

(salute pubblica, urbanistica, patrimonio storico-artistico, paesaggio) sono

identici gli scopi e gli strumenti del prelievo”30.

28

Cfr. Corte Costituzionale, 28 maggio 1987, n. 210, in Foro it., 1988, I, p. 329

S. Margiotta, Manuale cit., p. 14

30

F. Picciaredda – P. Selicato, I tributi e l’ambiente, Milano, 1996

29

7

1.1 L’ambiente come valore costituzionale

La Costituzione formale non detta principi di tutela dell’ambiente nel senso

unitario precedentemente delineato. Del resto, come è stato osservato,

“nell’Assemblea Costituente non vi è ancora una chiara percezione del fenomeno,

sicchè la Costituzione repubblicana del 1948 non reca alcuna norma in tema di

ambiente. Tuttavia, essendo l’espressione ambiente indubbiamente polisensa

occorre subito dire che la Carta costituzionale non risulta del tutto vuota di norme

di principio”31: trattasi dei principi sulla tutela del paesaggio (art. 9, secondo

comma)32 e della salute (art. 32, primo comma)33, sul rispetto dei diritti inviolabili

dell’uomo (art. 2), nonché sulla necessità che l’iniziativa economica privata non

sia esercitata in contrasto con l’utilità sociale o a danno della libertà, sicurezza e

dignità umana (art. 41, secondo comma).

Si può attribuire all’elaborazione giurisprudenziale della Corte Costituzionale un

ruolo decisivo nel riconoscere la natura di valore costituzionale dell’ambiente.34

In sostanza, abbandonando la insufficiente prospettiva dell’ambiente come

situazione giuridica soggettiva, il giudice delle leggi ha ancorato gli interessi

afferenti all’ambiente al tessuto dei valori su cui si fonda il patto costituzionale.35

L’ambiente come valore diventa così uno dei beni fondamentali alla cui stregua è

necessario orientare ogni manifestazione della legalità.36

31

P. Mantini, Lezioni cit., p. 33

Nel corso della XII legislatura è stato approvato (ma mai votato dalle Assemblee parlamentari)

un disegno di legge che avrebbe voluto modificare l’art. 9 della Costituzione nel senso di

prevedere che la Repubblica tuteli non solo “il paesaggio” ma “l’ambiente e il paesaggio”

33

E’ da tenere in considerazione l’osservazione per la quale si nota una contaminatio tra gli artt. 9

e 32 della Costituzione: “da distinte disposizioni poste a presidio di settori fra loro non

comunicanti ad endiadi normativa costitutiva di un sistema organico di tutela del valore protetto

nelle sue multiformi accezioni”, E. Dalfino, Per un diritto procedimentale dell’ambiente, in Amm.

e pol., 1992, n. 5, p. 38

34

M. Cecchetti, Rilevanza costituzionale dell’ambiente e argomentazioni della Corte, in Riv. giur.

amb., 1994, pp. 252 e ss.

La Corte costituzionale non si è limitata a conferire rilievo costituzionale alla tutela dell’ambiente;

ha anche elaborato o semplicemente definito alcuni principi che qualificano l’ambiente e ne

delineano le caratteristiche fondamentali: l’unitarietà (cfr. per tutte la sentenza n. 67 del 1992); la

primarietà (cfr. ad esempio la sentenza n. 610 del 1987); la gradualità e la dinamicità della tutela

(cfr. le sentenze nn. 53 del 1991 e 94 del 1985); la centralità della persona umana (cfr. sentenza n.

641 del 1987). Si tratta di sicuri punti di riferimento per considerare già vigente una disciplina

costituzionale dell’ambiente che il giudice delle leggi ha elaborato sulla base di una interpretazione

delle istanze sociali e del comune sentire all’interno dell’ordinamento

35

B. Caravita, Diritto cit., p. 35 e ss.

36

A. Baldassarre, Costituzione e teoria dei valori, in Pol. dir., 1991, pp. 639 e ss.

32

8

Nella giurisprudenza costituzionale non sempre univoco, peraltro, è stato il modo

di definire gli interessi ambientali: in talune pronunce si parla di “beni rilevanti

costituzionalmente”37 ma nettamente prevalente è il ricorso al concetto di “valore

costituzionale” ovvero di “valore costituzionalmente garantito e protetto”38.

Più di recente la Corte costituzionale ha precisato che l’ambiente, in una moderna

concezione, costituisce un valore costituzionale dal contenuto “integrale”39, nel

senso che in esso sono sommati una pluralità di valori non limitabili solo agli

aspetti estetico – culturali, sanitari ed ecologici della tutela, ma ricomprensivi pure

di esigenze e di istanze partecipative, la cui realizzazione implica l’attivazione di

tutti i soggetti pubblici, in virtù del principio di “leale collaborazione”40, ma pure

dei membri della collettività statale, dei quali non può essere trascurato il positivo

contributo per una efficace tutela dei beni ambientali.41

Alla luce di questa giurisprudenza si desume che il concetto giuridico di ambiente

non può essere inteso solamente come oggetto di un diritto soggettivo ovvero di

un dovere di protezione da parte dello Stato.

In ordine al primo aspetto, la formula “diritto all’ambiente” va intesa non già nel

senso tecnico dell’esistenza di una pretesa soggettiva riferibile all’ambiente, bensì

come formula sintetica per indicare un fascio di situazioni soggettive

diversamente strutturate e diversamente tutelabili42: non esiste dunque un “diritto

all’ambiente” azionabile da un soggetto individuale o collettivo davanti ad un

giudice, ma diverse situazioni soggettive variamente strutturate (di volta in volta

coincidenti con il diritto alla salute, il diritto alla salubrità dell’ambiente, ecc.) che

37

Cfr. Corte costituzionale, ordinanza n. 183 del 1983, in Giur. cost., 1983, pp. 977 e ss.

Cfr. Corte costituzionale, sentenza n. 167 del 1987, in Giur. cost., 1987, pp. 1212 e ss.

39

A. Morrone, La Corte costituzionale e la cooperazione nella fattispecie dell’impresa: analisi

critica di un modello contraddittorio, in Riv. giur. amb., 1995, p. 664

40

Cfr. Corte costituzionale, sentenza n. 302 del 1994, in Giur. cost., 1994, pp. 2590 e ss.

41

“La conservazione dei valori ambientali consente di rafforzare nell’uomo quella che un indirizzo

sociologico definisce come capacità di trascendenza. Tale concezione assume significato anche

per il diritto ove si osserva che la previdenza per l’esistenza rientra tra i fondamentali fini sociali

assegnati allo Stato contemporaneo”, G. Cordini, Diritto ambientale comparato, Padova, 2002, p.

25

42

La questione ambientale ha indotto le giurisdizioni nazionali e quelle internazionali a

configurare un diritto fondamentale all’ambiente che si collega strettamente ai diritti inviolabili

dell’uomo quali il rispetto della vita e la tutela della dignità umana. Si prospetta, con ragione,

l’idea che la tutela dell’ambiente si possa riferire all’affermazione di diritti di terza generazione,

dopo il riconoscimento dei diritti di libertà e dei diritti politici (prima generazione) e dei diritti

economici e sociali (seconda generazione), G. Cordini, Diritto cit., pp. 2 e ss.

38

9

si pongono nei confronti dell’ambiente come valore in rapporto di mezzi al fine.43

Sotto il secondo profilo, il dovere di protezione dell’ambiente coinvolge non solo

lo Stato apparato, ma altresì tutte le espressioni del potere pubblico, sia nelle sue

articolazioni territoriali interne (regioni, comunità autonome, enti locali), che nella

sua proiezione sopranazionale (comunità internazionali), oltrechè i singoli

consociati, singolarmente e nelle formazioni sociali in cui si esprime la persona

umana.

Vero è, come già detto, che l’ambiente come valore costituzionale, a differenza di

altri valori che normalmente la Costituzione traduce in principi, ossia in

formulazioni giuridiche positive, non trova nell’ordinamento costituzionale

italiano alcuna traduzione formale.

A questo fine, infatti, non possono ritenersi sufficienti le disposizioni di cui agli

artt. 2, 9 e 32 Cost. , dato che in termini strettamente positivi tali disposizioni

prescrivono i principi costituzionali in materia di tutela di diritti fondamentali

dell’uomo, di protezione del paesaggio e di diritto alla salute.

Una conferma in questo senso può trarsi anche nella giurisprudenza

costituzionale, nell’ambito della quale, le questioni presentate al giudice delle

leggi sono state risolte non tanto attraverso il richiamo degli artt. 2, 9 e 32 Cost.

(poiché si cadrebbe in una clausola di stile) quanto invocando immediatamente e

direttamente l’ambiente come valore costituzionale, da cui la Corte ha formulato

principi generali assunti a linee guida dal nostro Legislatore.

In altri termini, la Corte costituzionale, ha riconosciuto l’emersione e l’esistenza

di un valore costituzionale nell’esigenza di protezione dell’ambiente, che,

attraverso il collegamento con il valore centrale della persona umana e di altri

diritti e interessi immediatamente connessi a quest’ultimo, può ritenersi sotteso

alla Costituzione italiana, pur in mancanza di un’esplicita formulazione normativa

di rango costituzionale.

Muovendo dalla teoria dei valori, così come si è andata precisando nella

giurisprudenza del giudice della leggi, l’ambiente può essere considerato dunque

43

Sulla pluralità delle tecniche di tutela collegate alla protezione dell’ambiente cfr. F. Salvia,

Ambiente e sviluppo sostenibile, in Riv. giur. amb., 1998, pp. 235 e ss.

10

un valore costituzionale.44

Considerare l’ambiente come un valore significa che esso non solo può formare

oggetto di un diritto o di un principio per dirigere l’interpretazione delle leggi o

dei trattati, ma che esso costituisce, proprio in quanto valore, uno degli elementi

fondamentali che caratterizzano una società in un dato periodo della storia e sul

quale una società fonda la sua legittimazione.45

Nella nostra società moderna l’ambiente è un valore così come la dignità umana,

che è tale solo se è praticata indistintamente per ogni persona umana.

I valori, una volta stabiliti, trovano in se stessi la loro giustificazione.

Anche se talvolta si tende a cercare una giustificazione trascendente, in realtà essi

non abbisognano di alcun fondamento: sono tali per sé.46

Riconoscere un valore intrinseco all’ambiente non significa postularne

l’inviolabilità o la proibizione di qualsiasi interferenza, bensì comporta che colui

il quale agisce su di esso debba fornire la giustificazione del suo intervento.

In tal modo, è stata in realtà capovolta la regola che disciplinava gli interventi

sull’ambiente.

Originariamente la regola era: l’uomo è titolare di un diritto ad intervenire

sull’ambiente, ma questo diritto può subire limitazioni se una possibile

controparte dimostra che l’azione intrapresa danneggia o mette in pericolo

l’ambiente.

Il principio attuale, invece, impone che l’attore debba fornire una giustificazione

del suo intervento, e questa giustificazione deve essere sufficiente.

Il problema così si sposta: quali sono i criteri per cui una giustificazione può

essere definita sufficiente?

In via generale, una giustificazione può essere considerata sufficiente se l’attore

prova che l’azione la quale è in procinto di condurre è necessaria in relazione ad

44

Di differente avviso S. Margiotta, secondo il quale “l’ampliamento del contenuto di principi

costituzionali dettati a tutela di specifici profili ambientali, isolatamente considerati, non conduce a

riconoscere il valore costituzionale dell’ambiente in senso globale”, Manuale cit., p. 43

45

Il valore costituzionale dell’ambiente è stato posto in evidenza in ispecie negli studi in tema di

tutela degli interessi diffusi. Si veda in quest’ottica: A. Amatucci, Qualità della vita, interessi

diffusi e capacità contributiva, in Riv. dir. fin. sc. fin., 1975, I, pp. 351 e ss.

46

L’ambiente viene definito esplicitamente come valore per sé nella Convenzione sulla diversità

biologica adottata nel corso della Conferenza di Rio de Janeiro su ambiente e sviluppo del 5

giugno 1992, ratificata in Italia con legge n. 124 del 1994. Il testo della Convenzione è presente in

Riv. giur. amb., 1992, pp. 719 e ss.

11

un fine: nel nostro contesto non è sufficiente una giustificazione di tipo formale,

ma è necessaria una giustificazione di tipo sostanziale.

Ciò significa che una interferenza con l’ambiente può essere considerata

giustificata se è positivamente collegata all’attuazione di un altro valore

costituzionale o con qualche attività necessaria per dare un contenuto concreto a

un valore costituzionale.

Le nostre società complesse sono fondate su di una pluralità di valori: questi

valori possono talvolta, nella loro dimensione concreta, confliggere.

Tuttavia questi valori non possono essere mai sacrificati totalmente e il conflitto

deve essere risolto prima che uno dei due valori confliggenti sia, nel caso

concreto, cancellato e annullato.

Il valore ambiente non implica in nessun modo l’incondizionata subordinazione

ad esso di ogni altro valore costituzionale presente nella carta del 1948.

L’equivoco, in proposito, è stato alimentato da alcune pronunce della Corte

costituzionale, dove con riferimento all’ambiente si è parlato di “valore primario e

assoluto” e “insuscettibile di essere subordinato a ogni altro”47.

Se così fosse, coglierebbero pienamente nel segno le opinioni di coloro48 i quali

hanno sostenuto che per effetto del riconoscimento della primarietà del valore

ambiente sono stati avallati numerosi interventi legislativi che tendevano a

legittimare, sul versante del sistema delle fonti del diritto, le frequenti deroghe che

in situazioni di emergenza venivano portate al principio della gerarchia degli atti

normativi.

In realtà, anche nella giurisprudenza costituzionale è pacifico che “la tutela

dell’integrità del paesaggio e dell’ambiente non è comunque assoluta ma

suscettibile di estimazione comparativa nell’ordinamento giuridico, poiché

esistono altri valori costituzionali che ben possono legittimare il bilanciamento

delle tutele”49

La primarietà di un valore costituzionale può essere colta nella sua dimensione

47

Cfr. Corte costituzionale, sentenze nn. 151 e 153 del 1986, in Foro it., 1986, I, pp. 2690 e ss. ,

con note di B. Caravita e M. R. Cozzuto Quadri, Stato, regione e tutela ambientale: la legge

431/85 supera il vaglio della Corte costituzionale, pp. 2694 e ss.

48

Vedi per tutti S. Bartole, La primarietà dei valori costituzionali è giustificazione di interventi di

emergenza? , in Le regioni, 1986, pp. 1284 e ss.

49

Cfr. in questo senso Corte costituzionale, sentenza n. 39 del 1986, in Giur. cost., 1986, p. 317

12

dinamica, evidenziando la posizione che ciascun interesse occupa in relazione ad

altri valori costituzionali.

Sotto questo profilo, i possibili conflitti che in concreto possono aversi tra valori

equiordinati, devono essere risolti attraverso il principio della ragionevolezza,

nella versione applicativa del ragionevole bilanciamento degli interessi

costituzionali, così come utilizzato dalla giurisprudenza costituzionale e

ricostruito dalla più recente letteratura giuridica.50

Attraverso il bilanciamento degli interessi costituzionali primari e pariordinati è

possibile risolvere i conflitti tra valori, individuando la soluzione che, tra tutte

quelle possibili e dalle quali è elusa solamente l’opzione per la prevalenza

integrale di questo o quel valore, meglio risponde in termini di adeguatezza al

caso concreto.

Non infrequente nella giurisprudenza costituzionale è il ricorso alle tecniche del

bilanciamento per la risoluzione dei conflitti che sorgono tra gli interessi

ambientali e altri interessi costituzionali a quelli gerarchicamente equiparati.51

Il caso esemplare, in proposito, è quello deciso con la sentenza n. 127 del 1990, in

cui la Corte ha operato un bilanciamento tra gli interessi afferenti alla salute

individuale (art. 32 Cost.), al valore della tutela dell’ambiente (artt. 2, 9 e 32

Cost.) e al valore della libertà di iniziativa economica (art. 41 Cost.)52

La questione, in particolare, riguardava il concetto di “migliore tecnologia

disponibile”, di cui al d.p.r. n. 203 del 1988, nella parte in cui la norma ha

disposto che “l’applicazione di tali misure non comporti costi eccessivi” per

l’attività d’impresa.

In buona sostanza, la legge sembrava condizionare al criterio dei costi l’onere per

l’impresa di dotarsi di impianti necessari all’abbattimento delle emissioni

inquinanti, con il conseguente snaturamento della ratio della disciplina e la grave

lesione dei valori espressi nell’art. 32 (salute e ambiente) e nell’art. 41, comma 2,

Cost. (l’utilità sociale come limite all’intrapresa economica).

50

Cfr. per tutti G. Scaccia, Gli strumenti della ragionevolezza nel giudizio costituzionale,Milano,

2000

51

Vedi Corte costituzionale, ordinanza n. 184 del 1983, secondo cui: “non può ritenersi in

contrasto con il principio della libertà di iniziativa economica l’obbligo dell’imprenditore di

osservare la disciplina amministrativa e penale che trova fondamento nella tutela di beni rilevanti

costituzionalmente, quale la protezione dell’ambiente”, in Giur. cost., 1983, pp. 977 e ss.

52

Cfr. Corte costituzionale, sentenza n. 127 del 1990, in Giur. cost., 1990, pp. 718 e ss.

13

La Corte costituzionale, escludendo che il legislatore nel caso in esame fosse

incorso in una clamorosa contraddizione, ha risolto il conflitto mediante

un’interpretazione adeguatrice della disposizione impugnata, individuando le

ragioni che nel caso concreto avrebbero consentito di giustificare la soluzione

legislativa prescelta.

La Corte ha stabilito che l’individuazione della “migliore tecnologia disponibile”

sulla scorta dei criteri economici (ossia funzionali all’abbattimento dei costi

d’impresa) avrebbe dovuto operare in concreto solo ricorrendo determinate

condizioni (riduzione dei livelli d’inquinamento, considerazione congiunta del

degrado ambientale e delle risultanze della ricerca tecnologica, tutela di zone

particolarmente inquinate), volte a proteggere in via prioritaria il livello minimo

indefettibile di tollerabilità per la salute umana e per l’ambiente in cui l’uomo

vive.53

Ma, al di là della decisione concreta, la sentenza n. 127 del 1990 è esemplificativa

della necessità del contemperamento e del bilanciamento degli interessi

contrapposti, unico possibile modello di governo della materia ambientale.

Il bilanciamento tra interessi contrapposti, quando nessuno di essi sia tutelato in

via assoluta, non si attua solo tenendo conto del rango delle norme che tutelano

quegli interessi, ma anche valutando la gravità della lesione che il

soddisfacimento dell’uno determinerebbe nell’altro.54

1.2 L’aspetto economico del fenomeno ambiente: l’esternalità

La stretta connessione tra sviluppo economico, attività antropiche e crescita

dell’inquinamento pone con sempre maggiore urgenza il problema di una politica

economica dell’ambiente, in grado di sperimentare nuove possibilità di tutela

attraverso l’applicazione di strumenti economico-finanziari innovativi.55

53

B. Caravita, Il bilanciamento tra costi economici e costi ambientali in una sentenza

interpretativa della Corte costituzionale, in Le regioni, 1991, II, pp. 525 e ss.

54

“Riguardo il bilanciamento tra il diritto al lavoro (di cui agli artt. 1 e 4 Cost.) e il diritto alla

tutela ambientale (generalmente fondato sugli artt. 9 e 32 Cost.), spetta al legislatore la valutazione

in ordine alla prevalenza dell’uno rispetto all’altro”, così Cassazione penale, III, 7 luglio 1995 la

quale ha ritenuto prevalente l’interesse ambientale in quanto, a differenza del diritto al lavoro, è

sorretto nella legislazione ordinaria da sanzione penale

55

Sul punto E. Gerelli, Ascesa e declino del business ambientale, Bologna, 1990

14

La necessità di un approccio al problema ambientale in chiave economicofinanziaria ha indotto fin dagli anni settanta gli economisti a prestare maggior

attenzione al problema del forte legame tra ambiente ed economia in relazione

agli effetti indotti dalle attività economiche sull’ecosistema che non possono

essere internalizzati dal mercato.56

In materia ambientale sono infatti rilevabili diseconomie esterne connesse con il

fatto che gli effetti dannosi collegati ad una specifica condotta economica non

causano di norma aumenti di costo per coloro i quali le pongono in essere ma per i

terzi: i costi ambientali costituiscono quindi dei veri e propri costi sociali.

In conseguenza di tale diseconomia esterna, frutto dell’attività di produzione e di

consumo, un soggetto terzo, diverso dal produttore e dal consumatore del bene,

sopporta un disagio non solo economico che dovrebbe invece ricadere sul

produttore stesso.

L’inquinamento rappresenta un effetto esterno al mercato, il cui costo è imposto

ingiustificatamente alla collettività la quale è costretta a subirne le conseguenze

per effetto della sottovalutazione dei costi ambientali che il produttore non

incorpora nel prezzo dei beni prodotti.

I prezzi di mercato quindi, nella misura in cui non incorporano i costi sociali nei

costi marginali privati, non rappresentano uno strumento efficace di prevenzione

dell’inquinamento e di tutela ambientale.57

Viene quindi in rilievo l’importanza di strumenti economici che consentano al

mercato non solo di produrre beni e servizi a costi più bassi, ma di realizzare

56

“L’economista analizza il problema ambientale in una prospettiva che può apparire al giurista

quanto meno singolare: egli infatti considera l’inquinamento come un elemento distorsivo

all’interno del mercato che crea disfunzioni e determina un’allocazione delle risorse inefficiente.

E’ alla soluzione di questo aspetto che sono rivolte le proposte degli economisti mentre per il

giurista il problema è quello di realizzare un equilibrato contemperamento dei diversi interessi che

consenta di preservare condizioni ambientali compatibili con gli equilibri dell’ecosistema senza

penalizzare eccessivamente le attività economiche”, così R. Perrone Capano, L’imposizione e

l’ambiente, in Trattato di diritto tributario diretto da A. Amatucci, Padova, 1994, pp. 473 e ss.

57

“A causa delle diseconomie esterne i prezzi di mercato non rappresentano dei segnali corretti

perché non riflettono la divergenza tra costi marginali privati e costi marginali sociali.

La mancata uguaglianza tra queste grandezze impedisce al mercato di allocare nel modo più

efficiente le risorse e, per quanto riguarda l’ambiente, favorisce un consumo eccessivo di beni

naturali.

E’ quindi ampiamente giustificata la necessità di interventi correttivi che, imponendo ai soggetti

responsabili delle diseconomie di sopportare i costi derivanti dalla propria attività, regolino la

produzione di quel particolare bene pubblico che è la difesa ambientale”, così F. Osculati, La

tassazione ambientale, Padova, 1979

15

questo obiettivo nel rispetto di una serie di limiti e vincoli posti dall’ordinamento

per la tutela di interessi generali quali la protezione dell’ecosistema.

L’uso gratuito di beni naturali, nel presupposto che questi siano inesauribili, ne

determina infatti un’utilizzazione impropria che non tiene conto del valore d’uso,

cui dovrebbe comunque corrispondere un prezzo e del fatto che accanto a risorse

rinnovabili ve ne sono altre, quali le fonti energetiche non rinnovabili, per le quali

avrebbe dovuto attuarsi ab origine una politica di utilizzazione differenziata,

attraverso un articolato sistema di prezzi al fine di contenerne gli sprechi.

Nel rapporto tra ambiente e attività economiche si è quindi in presenza di un caso

tipico di fallimento del mercato, che non può essere risolto se non attraverso una

serie di articolati interventi da parte dello Stato, con l’obiettivo di controllare le

crescenti

diseconomie

ambientali

e

di

permettere

quindi

un

miglior

funzionamento del mercato stesso.58

La prima proposta di intervento correttivo delle diseconomie esterne mediante

tassazione risale a Pigou59 il quale prendeva ad esempio una fabbrica di prodotti

industriali che con i suoi residui inquina l’aria e le acque di un fiume.60

Secondo Pigou, il problema delle diseconomie esterne può essere risolto mediante

l’applicazione di un’imposta speciale a carico delle attività economiche che

vendono dei “disservizi occasionali non rimborsabili a terze persone” estranee a

ogni rapporto economico con quelle attività.

L’ammontare del tributo dovrebbe essere calcolato in modo da colmare il divario

tra i prodotti netti marginali privati dei responsabili delle diseconomie esterne con

quelli sociali, talchè, nel caso specifico dell’inquinamento, il nuovo gravame

tributario dovrebbe accrescere i costi dell’intera industria inquinante fino a farli

58

Sul punto B. Burrows, The economic theory of pollution control, Oxford, 1981

A. C. Pigou, The economics of welfare, London, 1929

60

Pigou fa anche degli esempi opposti: la costruzione di una ferrovia in un’area poco sviluppata,

che vada dall’interno alla costa, dà un profitto assai basso all’impresa che la costruisce perchè il

traffico è scarso, però incentiva la nascita di aziende industriali all’interno, rendendo possibile il

trasporto dei prodotti fino alla costa.

In questo caso il vantaggio sociale (cioè il vantaggio per la collettività) derivante dalla costruzione

della ferrovia è maggiore del vantaggio privato immediato (per l’impresa che l’ha costruita) e

l’investimento che consiste nella costruzione della ferrovia genera un’economia esterna, cioè

esterna all’impresa che costruisce la ferrovia ma interna al sistema economico (ovvero

un’esternalità positiva)

59

16

coincidere con la globalità dei costi sociali ad essa imputabili.61

Reagendo al conseguente aumento del prezzo di offerta, diminuirebbero la

quantità prodotta e venduta e di riflesso anche la quantità di effluenti nocivi

scaricati.

Il risultato di questo processo di internalizzazione dei costi esterni sarebbe quello

di ridurre l’inquinamento nella misura giustificata dall’ottima allocazione delle

risorse. Infatti, volendo minimizzare le spese totali, l’inquinatore sarebbe spinto a

ridurre gli scarichi fino ad eguagliare i costi marginali di disinquinamento con la

tassa (a sua volta eguale al valore del danno dell’inquinamento residuo) e il valore

del beneficio che il produttore trae dall’attività di scarico degli effluenti.

Questa serie di eguaglianze porta ad una situazione di

livello ottimale di

inquinamento residuo e di depurazione.62

Alcuni economisti, pur riconoscendo l’esistenza e la rilevanza delle esternalità,

hanno sostenuto che l’intervento pubblico non è lo strumento adatto per risolvere i

problemi connessi a tale fenomeno.

Essi infatti affermano che le misure correttive degli effetti esterni , adottate dalle

autorità di governo, comportano a loro volta dei costi, perché determinano una

crescita della burocrazia e un’interferenza eccessiva nelle decisioni delle imprese,

61

“Nonostante i pregevoli tentativi che sono stati operati per elaborare accurate metodologie di

calcolo dei danni ambientali, la monetizzazione completa dei costi è quasi sempre irrealizzabile.

L’esperienza mostra che la valutazione dei danni provocati dall’inquinamento comporta un

notevole grado di approssimazione per almeno tre motivi:

a) il valore dei danni provocati dall’inquinamento non è proporzionale alla concentrazione

delle sostanze nocive immesse nei corsi d’acqua o in altri comparti delle riserve

ambientali;

b) gli effetti dei diversi agenti inquinanti difficilmente si sommano: normalmente

interagiscono in modo che gli uni moltiplicano la propria dannosità a causa degli altri o,

al contrario, in modo che taluni vengano neutralizzati dagli altri (effetti sinergistici);

c) i danni alla salute, al paesaggio o ad altri beni privi di un prezzo di mercato (beni

incommensurabili) non possono essere valutati con grandezze o concetti di esclusivo

significato economico, ma richiedono l’esplicitazione di giudizi di valore circa la loro

importanza sociale”, così F. Osculati, La tassazione cit., p. 13

62

“Un’altra possibile soluzione al problema delle diseconomie esterne consiste nel fatto che lo

Stato venda all’asta alle imprese l’autorizzazione a produrre la diseconomia (licenza di inquinare).

In tal modo lo Stato percepisce una somma che può essere equivalente al costo sociale

dell’inquinamento, lasciando che sia la concorrenza tra le imprese a determinarla anziché fissarla

direttamente come nel caso dell’introduzione dell’imposta.

Il metodo della vendita all’asta dà al Governo il vantaggio di poter fissare la quantità di

inquinamento desiderata (o meglio il livello ritenuto sopportabile) al momento della vendita,

mentre con l’introduzione dell’imposta il Governo non sa a priori quale sarà esattamente il livello

di produzione di equilibrio delle imprese e quindi la quantità di inquinamento che creeranno”, così

G. Palmerio, I fallimenti del mercato: le esternalità, in Principi di finanza pubblica, Bari, 1997

17

e quindi ostacolano l’iniziativa privata.

Coase ha sostenuto che bisogna considerare anche il costo dei provvedimenti volti

a correggere gli effetti esterni e più in generale occorre una riconsiderazione

complessiva di tale problematica.63

Ad esempio, rileva Coase, se una fabbrica mediante l’emissione di fumi produce

un danno pari a 1000 euro, potrebbe sembrare opportuno, a prima vista, far pagare

all’impresa che è proprietaria della fabbrica un’imposta pari a 1000 euro con cui

poter riparare il danno; l’impresa poi, se potrà modificare il processo produttivo

(in modo da non emettere più i fumi nocivi) con un costo inferiore a 1000 euro,

avrà convenienza a farlo.

Ma la soluzione potrebbe non essere ottimale per la collettività, qualora le persone

danneggiate dai fumi potessero spostarsi dalla zona contaminata con un costo pari

a 700 euro. Adottando questa soluzione la collettività risparmierebbe 300 euro.64

Coase ed altri economisti sostengono che il problema delle esternalità dovrebbe

essere risolto mediante accordi tra le parti in conflitto (nell’esempio l’impresa

che inquina e i soggetti danneggiati dal processo di inquinamento). Queste

potrebbero sempre individuare un prezzo per il risarcimento del danno che dia

loro reciproca soddisfazione, rendendo così superfluo l’intervento pubblico e i

connessi costi burocratici.

Per questi economisti pertanto, più che di fallimenti del mercato si dovrebbe

parlare di fallimento dell’intervento pubblico nel risolvere i problemi determinati

dall’esistenza delle esternalità.

Altri studiosi hanno però messo in evidenza che in ben pochi casi gli accordi

spontanei potrebbero risolvere il problema delle esternalità, perché i costi di

transazione, cioè il costo di questi accordi, sarebbero così elevati per i singoli che

difficilmente essi verrebbero realizzati, e quindi risulta sempre necessario

63

R. H. Coase, The problem of social cost, in Journal of law and economics, vol. 3, pp. 1-44,

1960

64

“Va rilevato che episodi di mobilità in seguito alle variazioni della produzione di residui

inquinanti da fonti ben individuabili sono piuttosto improbabili perché l’inquinamento è

attualmente un fenomeno estremamente pervasivo e perché gli effetti si possono manifestare anche

in luoghi molto lontani da dove avvengono le emissioni”, così F. Osculati, La tassazione cit., p.

10

18

l’intervento pubblico.65

Consideriamo i milioni di individui proprietari di automobili che con i loro

scarichi danneggiano i polmoni dei cittadini, nonché gli edifici e i monumenti

storici.

In questo caso un accordo di tipo contrattuale tra i danneggianti e i danneggiati

sarebbe molto costoso e quindi inefficiente.

L’intervento pubblico invece potrebbe consistere nel tassare gli automobilisti (si

pensi alle imposte che gravano sulla benzina) e con il gettito di tale imposta lo

Stato

potrebbe

riparare,

almeno

parzialmente,

i

danni

provocati

dall’inquinamento.66

La proposta pigouviana, anche se ha subito nel tempo correttivi ed adattamenti, ha

avuto il merito, in un’epoca in cui il problema della ricerca di un equilibrato

rapporto tra economia e ambiente aveva dimensioni meno imperative rispetto alla

situazione attuale, di affrontare le problematiche legate all’equilibrio ecologico in

chiave economico-finanziaria, evidenziando l’obiettivo peculiare dell’azione

pubblica di difesa naturale nel raggiungimento di un livello di ottimo

inquinamento residuo.

Più recentemente, a partire dagli anni settanta, si è assistito ad una costante

evoluzione delle politiche pubbliche per l’ambiente.67

Gli interventi sul mercato non vengono effettuati soltanto con il sistema della

65

La validità dell’impostazione di Pigou è stata riaffermata da W. Baumol, On taxation and the

control of externalities, in American economic review, 1972, vol. 62, pp. 307-322, il quale assimila

il degrado ad un male pubblico che deve essere prodotto nelle quantità determinate secondo

processi di decisione politica che, come tale, non richiede compensazione.

66

“Anche in condizioni di semplice concorrenza non ci si può fidare di nessuna mano invisibile

per il tutto, quando le singole parti sono affidate a persone diverse. E’ quindi necessario

l’intervento di un’autorità superiore per risolvere i problemi collettivi di bellezza, aria e luce, così

come sono stati risolti quegli altri problemi collettivi di distribuzione del gas e dell’acqua”, A. C.

Pigou, The economics cit.

67

“Per tutto il periodo della ricostruzione postbellica la società italiana ha mostrato di accettare di

buon grado un livello di degrado ambientale elevatissimo connesso allo sviluppo industriale, come

corrispettivo, da una parte della possibilità di creare occupazione e dall’altra, della progressiva

diffusione della ricchezza.

Questa tendenza è la causa più importante della disattenzione verso le tematiche delle esternalità

ambientali anche da parte del mondo accademico, il quale subisce condizionamenti potenti

dall’andamento strutturale dell’economia”, così R. Cellerino, L’ambiente nella tradizione

finanziaria italiana, in Riv. dir. fin. sc. fin., 1991, pp. 666 e ss.

19

regolamentazione diretta68, ma impiegando tecniche diverse che hanno una

funzione incentivante sugli inquinatori i quali nella veste di operatori economici,

hanno la possibilità di scegliere fra di esse, privilegiando la soluzione che

reputano più conveniente ai loro interessi.

La denominazione di strumenti economico-finanziari è adoperata in campo

ambientale in senso lato in quanto in essa vengono ricompresi sia strumenti

incentivanti, quali i contributi per l’innovazione tecnologica, le facilitazioni

creditizie, agevolazioni ed esenzioni fiscali, sia interventi che incidono

direttamente sul meccanismo dei prezzi attraverso l’adozione di imposte

specifiche ovvero la vendita di diritti di inquinamento69 e la previsione di depositi

cauzionali rifondibili70.

Tradizionalmente la politica economica ambientale ha riconosciuto l’importanza

di un sistema di incentivazioni finanziarie basato su un’articolata applicazione di

agevolazioni fiscali e di sussidi71 rispetto all’impiego di imposte; queste ultime

68

Il sistema è quello dei command and control che consente di incidere direttamente ed in modo

efficace sul comportamento degli operatori attraverso l’imposizione di limiti e controlli sulle

attività inquinanti, realizzando forme di intervento pianificatori a livello statale e locale.

Tale complesso di prescrizioni, inizialmente rivolto a disciplinare lo svolgimento delle sole attività

produttive, viene oggi ad incidere anche sulle abitudini di vita dei cittadini. Si pensi alla recente

diffusione in tutte le città italiane dei divieti di circolazione dei veicoli nei centri urbani in

occasione del superamento di determinate soglie di inquinamento atmosferico, PicciareddaSelicato, I tributi cit.

69

“L’idea base di una politica economica ambientale orientata al mercato è di riconoscere al

settore pubblico, come rappresentante degli interessi della collettività, il diritto di proprietà sulle

risorse ambientali.

Il settore pubblico in pratica vende il diritto ad usare l’ambiente alle parti interessate del settore

privato: applica cioè un prezzo all’uso delle risorse ambientali.

Lo scopo non è di punire nessuno, ma è quello di dare degli incentivi agli agenti economici perché

riducano la domanda complessiva di attività inquinanti e/o sostituiscano merci ad alta intensità di

inquinamento con altre merci”, così I. Musu, Tassazione e sussidi nella politica ambientale, in

Tassazione, consumo, ambiente di Gerelli-Tremonti, Milano, 1991, p. 58

70

“Si tratta di una esplicita combinazione di tassazione e di sussidio.

Il deposito è una tassa introdotta agli stadi iniziali di una catena di transazioni: in un contesto di

politica ambientale esso potrebbe essere calcolato sulla base di stime di un massimo danno in

termini d’uso dell’ambiente collegato ad una certa azione economica (per esempio l’acquisto di un

input produttivo).

La restituzione del deposito al verificarsi di certe condizioni di conservazione ambientale

costituisce il sussidio: la garanzia di restituzione è volta a stimolare attività di riciclaggio e di

innovazione tecnologica per la riduzione del danno ambientale che altrimenti non sarebbero

intraprese”, I. Musu, Tassazione cit., p. 74

71

“Occorre tenere presente che i sussidi sono sempre parte di una politica fiscale per l’ambiente e

non sono in contraddizione con la tassazione in quanto essi, in condizione di vincolo di bilancio

pubblico, debbono in ultima analisi essere comunque finanziati con la tassazione.

Se sono finanziati attraverso tasse di tipo generale, come le imposte dirette, questo significa che la

società perde una opportunità di usare il meccanismo di finanziamento per lanciare un segnale

sull’uso più appropriato delle risorse ambientali: verrebbe infatti meno l’effetto di sostituzione

20

infatti incontrano resistenze molto maggiori sia nell’opinione pubblica, che teme

comunque l’ulteriore aumento della pressione tributaria, sia nei settori economici

interessati all’introduzione di tali imposte.

Maggiore diffusione hanno avuto invece le agevolazioni fiscali, in cui l’obiettivo

di contenere lo sfruttamento delle risorse ambientali e di ridurre l’inquinamento è

attuato attraverso l’attenuazione o l’eliminazione del carico fiscale in relazione ad

interventi sui cicli produttivi che riducano l’inquinamento, ovvero all’adozione di

impianti di depurazione o di abbattimento delle emissioni che rendano compatibili

le attività produttive con la salvaguardia dell’ambiente naturale.

Dal punto di vista degli effetti, tuttavia questi strumenti prestano il fianco a molte

critiche in relazione ai limiti che li contraddistinguono.

Se è infatti vero che in situazioni particolari le politiche agevolative possono

determinare condizioni positive per l’ambiente, non si prestano comunque ad un

impiego generalizzato in quanto tendono a trasferire sulla collettività il costo di

interventi di contenimento dell’inquinamento, che dovrebbe invece gravare

essenzialmente sui produttori e consumatori responsabili direttamente o in via

mediata delle diseconomie esterne.72

La possibilità di successo per una politica economica di prevenzione dello

sfruttamento eccessivo dell’ambiente aumenteranno se si partirà dalle difficoltà

connesse all’applicazione della gamma degli strumenti finora solo ipotizzati e di

quelli disponibili, per cercare di aumentare tale gamma intraprendendo anche in

questo campo la strada di una ricerca di ingegneria istituzionale per trovare

strumenti nuovi.

Naturalmente occorre che vi sia un mercato sia per tale ricerca sia per tali

strumenti: lo stimolo può venire dall’azione pubblica, ma il vero motore sarà il

crescere di una sensibilità sociale che richieda uno sviluppo vincolato alla

compatibilità ambientale.73

implicato dalla tassa indiretta sul prodotto inquinante che modifica il prezzo relativo di tale

prodotto scoraggiandone l’uso”, I. Musu, Tassazione cit., p. 71

72

R. Perrone Capano, L’imposizione cit., p. 477

73

I. Musu, Tassazione cit., p. 75

21

2 L’introduzione di tasse ambientali: profili problematici

Le tasse ambientali sono dei prelievi che colpiscono sostanze e/o prodotti

connessi a fenomeni di degrado ambientale.74

Motivo della loro introduzione è quello di fornire agli operatori economici,

mediante il sistema dei prezzi, indicazioni relativamente al costo ambientale delle

loro attività di produzione e consumo.75

Le misure di tassazione ambientale si pongono accanto a quelle di

regolamentazione diretta: i due tipi di strumenti si presentano con caratteristiche

di complementarità, nel senso che, determinate le misure di regolamentazione con

riguardo alla norma disciplinante situazioni e livelli accettabili di emissioni, le

misure di tassazione sono in grado di esplicare con flessibilità un’addizionale

influenza, tenendo conto dell’inquinamento residuo.

Data l’utilizzazione dello strumento della tassazione in funzione complementare a

quello della regolamentazione diretta, non si ha la determinazione di valori

assoluti (come la vita e la salute) ma soltanto l’introduzione di misure di

incentivo.

A questo proposito è essenziale una distinzione tra attività inquinanti che, a causa

del loro grado di dannosità ambientale, si vogliono far cessare e attività che si

vogliono scoraggiare, ossia riportare in limiti quantitativi più ristretti e giudicati

accettabili.

74

“Le forme di inquinamento dell’aria e dell’acqua, l’intensità dei rumori, la distruzione delle

foreste, la rottura dell’equilibrio della biosfera, l’eccessivo uso delle risorse idriche, costituiscono

per l’umanità un grave danno, che diverrebbe irreparabile per l’ambiente se non venissero prese

misure adeguate. Sono perciò cresciuti i movimenti ambientalisti e si va diffondendo una certa

sensibilità per i problemi dell’ambiente. Senonchè all’atto pratico ciascuno facilmente continua ad

inquinare come produttore o consumatore, perché questa è la conseguenza dei tipi di produzione e

di consumo propri delle moderne tecnologie e del crescente fabbisogno energetico. Occorrono

conseguentemente interventi legislativi intesi a proibire e regolamentare certe attività, come pure

certe azioni pubbliche per disinquinare e supplire. In sostanza occorre una politica ambientale

organica”, così G. Stefani, Finalità e limiti della tassazione ambientale, in Boll.trib., n.20, 1999, p.

1493

75

“Normalmente i meccanismi di formazione dei prezzi di mercato dei prodotti ecologicamente

dannosi non riflettono il loro grado specifico di pericolosità ambientale, ecco quindi che la

tassazione di tali prodotti interviene come correttivo del sistema di formazione dei relativi prezzi”,

così G. D’Alfonso, La tassazione ecologica, in il fisco, n. 14, 1997, p. 3940

Su questo argomento importante è anche il contributo di E. Gerelli, Società post-industriale e

ambiente, Bari, 1995, p. 126, il quale rileva che “un mutamento del sistema dei prezzi tale da

tutelare efficacemente l’ambiente è operazione che deve effettuarsi nell’ambito di una decisione di

politica globale a favore dello sviluppo durevole”

22

Nel primo caso, avrebbe poco senso la proposta di ricorrere a misure di

tassazione, in quanto la proibizione dell’attività è misura sicuramente più

efficace.76

E’ piuttosto nel secondo caso che le misure di tassazione ambientale trovano il

loro campo di applicazione più appropriato, proprio in ragione degli effetti di

incentivo al disinquinamento dei quali si è detto.77

Alla base della proposta di fare ricorso a misure di tassazione ambientale nella

politica di protezione dall’inquinamento sta l’idea che, mediante appropriati

segnali di prezzo, si possano orientare i comportamenti sociali di uso delle risorse

ambientali nella direzione del risparmio e dell’utilizzazione più razionale.78

Sul piano degli effetti concreti, l’azione di questi strumenti risulterà più o meno

incisiva in relazione ai valori, più o meno elevati, delle aliquote impiegate e alle

condizioni di domanda e di organizzazione delle produzioni. Anche aliquote

relativamente contenute possono avere in molti casi effetti significativi, quando le

risorse, i processi o i prodotti tassati trovino delle alternative immediatamente

utilizzabili e accessibili sotto il profilo dei costi.79

D’altra parte, nel valutare gli effetti derivanti dalle misure di tassazione

ambientale non ci si deve limitare a quelli di breve periodo; vi sono infatti

adattamenti che richiedono tempi più lunghi in quanto correlati al processo di

sviluppo tecnologico .

Da questo punto di vista le misure di tassazione ambientale, col determinare

nuove e diverse utilità, si manifestano come fattori di orientamento nella ricerca e

76

Un caso di grande rilievo in Italia fu il divieto dell’uso delle centrali termonucleari con la

conseguente ricerca di fonti energetiche alternative (diversamente inquinanti). Il fatto che in altri

Paesi tali centrali sono ammesse, ricorda la difficoltà di accordi internazionali e la relatività di

criteri di intollerabilità.

77

L’introduzione di tasse ambientali e il suo significato, documento tecnico preliminare elaborato

dall’ufficio del consigliere economico del ministero dell’ambiente, presente in Riv. dir. fin. sc. fin.,

I, 1989, pp. 612 e ss.

78

G. Stefani, Finalità cit., p. 1495, osserva come “il prof. Giulio Tremonti, nella breve primavera

in cui fu ministro delle finanze, avendo idee ben chiare, riuscì a formulare un progetto di riforma

(Il libro bianco del nuovo fisco, in Boll. trib., n. 24, pp. 1813 e ss.) che la caduta del governo

Berlusconi gli impedì di realizzare. Il capitolo II contemplava la tassazione dell’energia e la tutela

dell’ambiente, affidando ad un’unica imposta generale sull’energia la semplificazione della

tassazione indiretta (dalle persone alle cose, come amava dire) e la funzione di limitare i consumi

energetici”.

79

“La ragione più probabile del relativo insuccesso delle tasse ecologiche è dovuta al fatto che

spesso sono state impiegate in modo improprio o troppo timido, con aliquote insufficienti a

renderle efficaci rispetto all’obiettivo di trasferire sui produttori i costi sociali dell’inquinamento”,

così R. Perrone Capano, L’imposizione cit., p. 480

23

nella messa a punto di processi e prodotti dalle più favorevoli caratteristiche

ambientali.80

Per questi motivi la tassazione pone agli operatori margini di scelta, dunque di

flessibilità, e offre la possibilità di incentivare la ricerca di soluzioni innovative ai

problemi di riduzione e/o depurazione di emissioni, scarichi, rifiuti.

Prima di illustrare i caratteri rilevanti delle tasse ambientali , è opportuno

sgombrare il campo da alcuni malintesi, che, proprio perché banali, sono diffusi,

ed ostacolano perciò in modo ingiustificato l’impiego di questi strumenti.

E’ diffusa, innanzitutto, l’opinione che le tasse ambientali siano una licenza di

inquinare, intendendosi con ciò che l’inquinatore, pagato il tributo, potrebbe

continuare a danneggiare indisturbato l’ambiente.

Si dimostra facilmente, invece, che proprio l’introduzione dei prelievi qui proposti

evita questa asserita licenza.

In proposito osserviamo preliminarmente che, se proprio si vuole usare la

locuzione, facilmente fuorviante, licenza di inquinare, essa semmai viene

concessa (e del tutto gratuitamente) dalla regolamentazione diretta.

Infatti, anche l’inquinatore scrupoloso, una volta rispettato lo standard

ambientale, può lecitamente utilizzare il bene comune ambiente come “ricettacolo

dell’inquinamento residuo”.

Lo strumento della tassazione ambientale fa invece sì che l’inquinatore paghi

proprio in relazione a questo inquinamento residuo, ed inoltre in fattispecie nelle

quali la regolamentazione diretta, sebbene generalmente presente, non è in grado

di offrire soluzioni complete e adeguate ai problemi dell’inquinamento.

Infine, introducendo un “prezzo di razionamento”81 dell’ambiente, i prelievi

ambientali esercitano un incentivo assai maggiore della regolamentazione diretta

all’introduzione di tecnologie e prodotti puliti.

L’altro elemento di confusione trae origine da una errata valutazione di un

fenomeno di meccanica economica.

80

“Poiché tutte queste misure si riflettono sull’economia nazionale, è importante che la politica

ambientale sia inquadrata nella politica dello sviluppo sostenibile, essendo chiaro che si traduce in

costi addizionali e in limitazioni che modificano le condizioni della produzione e del consumo”,

così G. Stefani, Finalità cit., p. 1493

81

Entrambe le locuzioni sono presenti in L’introduzione di tasse ambientali e il suo significato,

documento tecnico cit., p. 615

24

Punto di partenza è l’ipotesi, accettata dal legislatore fiscale, secondo cui le

imposte sulla produzione vengono trasferite in avanti sul consumatore tramite un

aumento dei prezzi.

Si argomenta allora che, dal punto di vista ambientale, sarebbe inutile tassare il

prodotto, in quanto l’imposta incide impropriamente sull’innocente consumatore.

Anche qui l’equivoco è facilmente risolvibile, poiché è certamente opportuno che,

tramite il meccanismo dei prezzi (in questo caso il loro aumento), vengono

segnalate ai consumatori le scarsità ambientali.

E’, in altre parole, opportuno che i tributi aumentino i prezzi dei prodotti

inquinanti e/o ottenuti con processi inquinanti, così da spostare il consumatore

verso destinazioni della spesa più compatibili con l’ambiente. Questo è, in effetti,

un carattere positivo del tributo ambientale che corregge un difetto di

funzionamento del sistema economico.

Un’ultima critica generalmente mossa è che le tasse ambientali sarebbero

antieconomiche in quanto penalizzano talune produzioni.

Ma questo è, per l’appunto, il loro scopo, il quale non è certo fine a se stesso ma

mirato al raggiungimento di un vantaggio sociale derivante dalla riduzione della

produzione inquinante.

Il beneficio indotto dalla tassa ambientale, in termini di benessere, ne giustifica

dunque l’introduzione e ne giustifica anche appieno la classificazione tra gli utili

strumenti economici.

Dopo aver risolto i malintesi creatisi intorno alla politica di tassazione ambientale,

passiamo ora ad analizzare le obiezioni che le sono state mosse.

In prima battuta, un’obiezione riguarda il presunto scopo punitivo del tributo

ambientale. Ma, come già detto, quest’ultimo non si propone uno scopo punitivo,

ma semmai dissuasivo, in quanto si basa sul criterio di far pagare coattivamente il

danno dell’inquinamento.

L’obiezione pertanto si trasforma nella difficoltà di calcolare tale danno e di

ripartirlo tra i soggetti inquinatori.

“L’inquinamento riguarda beni ad utilità mista, perché si tratta di risorse

naturali che sono contemporaneamente utili alla collettività ed a coloro che le

usano. Si tratta dell’uso di risorse scarse (come è di tutti i beni economici) che

25

pure producono inquinamenti dell’acqua, dell’aria e della natura, o che riducono

pericolosamente la disponibilità delle risorse”.82

Stabilire l’entità dell’utilità indivisibile è difficoltoso, e nella pratica si risolve nel

giudizio politico dei governanti.

Ad ogni modo il soggetto inquinatore dovrebbe pagare un tributo che corrisponda

sia all’utilità specifica che egli ricava dall’uso della materia inquinante, sia al

danno ambientale che determina.

Ma l’entità del tributo non può essere fissata considerando unicamente i suddetti

elementi, non solo perché è soggetta ad una difficoltosa valutazione, ma anche

perché, essendo il tributo collegato con un atto di produzione o di consumo,

occorre considerarne gli effetti economici.

Ancor prima, essendo la materia imponibile oggetto di domanda, va tenuto

presente il suo grado di elasticità.

Questo è un limite rilevante all’obiettivo di costringere “gli agenti economici a

confrontare il guadagno monetario derivato da ogni danno ambientale marginale

da essi causato con i costi addizionali impliciti nella tassa da pagare ovvero con

altri costi che tali agenti sostengono per evitare il pagamento della tassa”83.

E’ stato pure obiettato che il legislatore incontra difficoltà di diverso tipo

nell’acquisire le informazioni necessarie per valutare il danno ambientale.

Innanzitutto è da rilevare come anche la scienza difficilmente è in grado di

quantificare l’entità del danno derivante dall’inquinamento o dall’abuso di risorse

naturali.

Comunque, anche quando la scienza fornisce questa valutazione in termini fisici,

resta la difficoltà di trasformare questo dato in una quantità espressa

monetariamente.84 Si pensi a fenomeni giganteschi come le conseguenze

dell’effetto serra, o fenomeni particolari come il peggioramento delle malattie

respiratorie causato dall’inquinamento atmosferico urbano. Del resto la stessa

scienza non può quantificare con esattezza le conseguenze future (quelle del clima

relative all’effetto serra, così come quelle delle malattie asmatiche e bronchiali

82

Così Stefani, Finalità cit., p. 1499

I. Musu, Tassazione e sussidi nella politica ambientale, Università degli studi di Venezia, Nota

di lavoro n. 91.05.1991

84

OCSE, Monetary evaluation of environmental policy benefits, Parigi, 1989

83

26

relative alle conseguenze dell’inquinamento urbano).

Ciò detto resta vero che una politica ambientale strutturata necessita di un sistema

di contabilità ambientale, come del resto propugnano l’ufficio statistico delle

Nazioni Unite e l’Eurostat.85

Accontentandoci di soluzioni specifiche e approssimative, vanno accettate scelte

basate sulla identificazione di standard quantitativi, come i livelli tollerabili di