Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Servono interventi per la ripresa

La Confederazione Europea dei Sindacati e lanalisi della crisi

LEuropa si trova ad affrontare il pericolo del debito, della depressione e della deflazione. E

necessario che la Commissione Europea, il Consiglio e le Banche Centrali assumano la guida

per evitare questo scenario ad ogni costo.

Così si esprime John Monks, Segretario generale della Confederazione Europea dei Sindacati,

nel presentare il rapporto economico autunnale della CES, documento che affronta compiutamente

lallarme per la situazione economica e la crisi finanziaria.

Il forte declino già in essere e che sta producendo effetti devastanti nell'economia dei Paesi

europei, per milioni di lavoratori e di pensionati e con la crescita della disoccupazione - si

accentuerà nei prossimi mesi, con un forte calo dellinflazione e l accentuazione di tutti gli effetti

negativi della crisi.

In questo numero della nostra newsletter riportiamo unanalisi di Roland Janssen, economista

della CES, presentata qualche giorno fa a Bruxelles.

La traduzione dallinglese è di Monica Ceremigna. (A.M.)

Numero dodici - 4 dicembre 2008

pagina uno

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Un compito europeo:

affrontare la crisi con rapidità, coordinamento, innovazione.

I

Loccupazione e leconomia reale sono in grave pericolo

Nelle scorse settimane si è registrata una importante azione da parte dei governi in campo finanziario.

Per evitare un immediato tracollo del sistema bancario, i governi europei hanno redatto piani coordinati

per immettere centinaia di miliardi di euro nel sistema bancario (vedi tab. 1). A questo è seguito un

n e c e s s a r i o t a g l i o d e i t a s s i d i i n t e r e s s e d a p a r t e d e l l a B a n c a C e n t ra l e E u r o p e a .

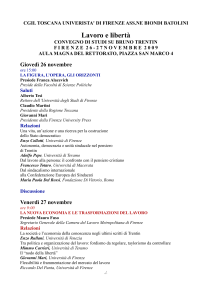

Tabella 1: Programmi di salvataggio delle banche annunciati nellottobre 2008

fonte Natixis

Le notizie provenienti dal versante reale delleconomia sono allarmanti. La caduta del PIL nel secondo

quadrimestre è ora seguita da sviluppi preoccupanti, quali la chiusura temporanea dei grandi stabilimenti

automobilistici in tutta Europa ed il crollo di una grande percentuale di posti di lavoro nelle agenzie

interinali. Inoltre gli indicatori guida ciclici degli affari mostrano una severa flessione. Lindice di

propensione agli acquisti per la zona Euro (vedi grafico 1) ha raggiunto un livello che indica una forte

contrazione della produzione.

Grafico 1: Indice di propensione agli acquisti nella zona Euro 2004 2009

Alla luce di questi sviluppi e della gravità della compressione del credito, la Confederazione Europea dei

Sindacati (CES) prevede una crescita negativa delleconomia nella zona euro nel 2009, nonché una caduta

dellinflazione al di sotto del 2%, con una continua decelerazione nel prossimo anno.

Numero dodici - 4 dicembre 2008

pagina due

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Il cattivo stato in cui si trova oggi leconomia non deve essere una sorpresa. Oltre alla stretta creditizia

causata dai recentissimi fermenti nei mercati finanziari, il rallentamento del 2008 è stato delineato anche

dalle azioni e dalle non azioni dei decisori politico-economici degli ultimi mesi.

1.

La lunga serie di aumenti dei tassi di interesse applicati già dalla fine del 2005 ha avviato il boom

edilizio in paesi come lIrlanda e la Spagna, cancellando uno degli elementi chiave alla base dei risultati

positivi della crescita nella zona euro.

2.

Negli anni scorsi i tassi di interesse non soltanto sono rimasti invariabilmente elevati, ma le

vicissitudini dei mercati finanziari hanno spinto i tassi di interesse bancari a tre mesi a livelli ancora più

alti a partire dalla metà del 2007. In questo modo è stato ulteriormente intensificato limpatto delle

politiche monetarie urgenti.

3.

Le turbolenze dei mercati finanziari, non soltanto hanno spinto allaumento i tassi di interesse,

ma hanno portato le banche a restringere le condizioni di accesso al credito. Tutto questo era già visibile

nei sondaggi della Banca Centrale Europea allinizio del 2008.

E inoltre opinione comune che le conseguenze di una restrizione dellaccesso al credito si traducono

nelleconomia reale in forma di fallimenti nellarco di sei-nove mesi. Nonostante questo, i decisori politicoeconomici hanno deciso di non dare rilievo a questi segnali di allarme e quindi di non agire per tempo.

II

I piani di salvataggio delle banche hanno risentito di tutto questo

lEuropa sta pagando il prezzo delle disattenzioni verso le minacce alleconomia reale. Quando è stato

messo insieme il piano multimiliardario europeo di ricapitalizzazione del sistema bancario allinizio di

ottobre 2008, il suo scopo principale era quello di rompere il circolo vizioso di:

quindi

perdita del capitale bancario a causa di svalutazioni degli asset tossici;

vendite forzate per rispettare le percentuali di solvibilità secondo Basilea II;

ulteriore collasso dei prezzi, risultante da maggiori svalutazioni e perdite di capitale per le banche,

nuove vendite forzate.

I governi, immettendo grandi quantità di capitali nuovi nelle banche, cercavano di fermare questa spirale

discendente. Questo tuttavia non è riuscito completamente. Mentre il ritmo discendente della spirale è

rallentato, la spirale stessa non si è fermata. I mercati azionari e finanziari hanno continuato a distruggere

valore. La ragione di tutto questo è che i mercati finanziari, dopo una prima reazione di sollievo a seguito

dellintervento dei governi, hanno iniziato a notare che i piani di salvataggio delle banche erano insufficienti

alla salvaguardia delleconomia reale e che i problemi delleconomia reale si sarebbero riversati nel settore

finanziario, aggiungendosi ai problemi bancari già esistenti. Il risultato è stato che la spirale ha ricominciato

a precipitare. Le previsioni di recessione economica hanno depresso i mercati azionari e finanziari,

distruggendo la parte restante del capitale bancario promesso dai governi. A causa del fallimento nella

stabilizzazione delleconomia reale, i governi rischiano ora di perdere la corsa tra forti immissioni di

capitale nelle banche e massicce svalutazioni del valore degli asset bancari.

III

Quattro lezioni dal Giappone: come evitare di essere intrappolati dalla deflazione

Allinizio degli anni 90 il Giappone si trovò ad affrontare una situazione simile. Si era creata una bolla

economica ed il sistema privato giapponese, costruito sul debito, alimentava questa bolla. A seguito delle

Numero dodici - 4 dicembre 2008

pagina tre

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

restrizioni della politica monetaria della Banca Centrale Giapponese, la bolla è scoppiata, i bilanci familiari

si sono ritrovati altamente indebitati e le banche hanno dovuto far fronte a crediti inesigibili.

Nel processo di riconduzione del debito a livelli ragionevoli, il Giappone ha commesso molti errori politici.

La sua economia è rapidamente caduta nella deflazione restando intrappolata in una crescita debole

proseguita per più di dieci anni.

Ecco di seguito alcune lezioni chei i decisori politici europei dovrebbero imparare dal processo deflazionistico

del debito in Giappone:

·

assicurarsi che la politica monetaria vinca la corsa contro la deflazione. Per ridurre il debito, il

settore privato inizia a risparmiare di più ed investire meno. Il rallentamento della domanda interna

trascina la crescita generale e genera sovrabbondanza, cui segue la disinflazione. Se lasciata incontrollata

e se i tassi di interesse non vengono ridotti in tempo utile a stabilizzare leconomia e bloccare questa

tendenza, la disinflazione può evolvere in deflazione. Da quel momento in poi i tassi di interesse nominale

prossimi allo zero lasciano il segno. I tassi di interesse reali iniziano ad aumentare nuovamente e la

politica monetaria perde molto, se non tutto, del suo potenziale di stimolo alleconomia.

Lo stesso Giappone è stato intrappolato in una situazione di liquidità simile (vedi grafico 2). A partire

dal 1992 la Banca Centrale Giapponese ha tagliato gli interessi da quelli che erano livelli estremamente

elevati (8% con un inflazione corrente inferiore al 4%). Nel contempo, tuttavia, linflazione ha iniziato

a precipitare. Due anni dopo, i tassi di interesse nominale erano ancora al 2%, mentre linflazione era

arrivata allo zero e poi in negativo. Nel ridurre troppo lentamente i tassi di interesse, la politica monetaria

giapponese ha fallito lopportunità di stabilizzare il processo deflazionistico in tempo utile. In questo

scenario non erano più possibili tassi di interesse reale negativi e leconomia giapponese ne ha pagato

il prezzo in termini di crescita debole e continuata.

Grafico 2: Tassi di interesse e inflazione in Giappone, 1988-2008

Lezione n. 1:

Bisogna evitare che linflazione arrivi allo zero prima che lo facciano i tassi di interesse nominale. Con

la restrizione del credito che innesca una fase di ristagno nelleconomia reale, ci si può aspettare un

processo disinflazionistico. Le banche centrali europee hanno bisogno, per questo, di contrastare la

disinflazione e vincere la corsa deliberando tagli importanti e veloci ai tassi di interesse.

·

La flessibilità salariale discendente aggrava e prolunga la trappola deflazionistica.

Lattività economica depressa indebolisce la posizione contrattuale dei lavoratori e dei sindacati. In

Numero dodici - 4 dicembre 2008

pagina quattro

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Giappone, tuttavia, questo indebolimento della posizione contrattuale dei lavoratori era esacerbato

dallesistenza diffusa di sistemi di gratifica a livello aziendale, in aggiunta alle retribuzioni regolari o

convenzionali. Di fronte alla debole domanda di prodotti e servizi, le imprese giapponesi hanno iniziato

a tagliare i bonus ai lavoratori. Di conseguenza la deflazione è continuata, poiché sia la domanda interna

che linflazione da costi erano assenti.

Lezione n. 2:

Al giorno doggi molte economie europee sono caratterizzate da una rigidità salariale discendente nel

momento in cui la crescita salariale raggiunge il 2% (vedi grafico 3). In realtà questa è una cosa positiva:

fornisce una base discendente al processo di disinflazione e quindi contribuisce al mantenimento della

stabilità dei prezzi. Gli attori politici europei dunque, farebbero bene a non attaccare e demolire le

istituzioni di formazione del salario che determinano questa rigidità discendente in termini di salario

minimo, di accordi collettivi settoriali, di estensione legale degli accordi di contrattazione collettiva e di

limitazioni alle opening clauses a livello aziendale. Se gli attori politici europei decidessero diversamente

e cercassero di compensare la mancanza di una svalutazione delle valute locali competitiva attuando

tagli competitivi dei livelli salariali nominali, il processo di deflazione ne verrebbe rafforzato.

Grafico 3:

Salari contrattati collettivamente nella zona euro 1992-2006

·

Alcune riforme strutturali hanno peggiorato la situazione. Anche il Giappone ha risposto al

rallentamento continuo declassando la sua tradizione basata sulloccupazione permanente e altamente

sicura. I nuovi entrati nel mondo del lavoro, principalmente donne, furono costretti ad accettare i cosiddetti

lavori part-time. Questi tipi di lavori tuttavia, debbono essere analizzati nel contesto giapponese: in

Giappone un lavoro part-time significa un orario a tempo pieno retribuito come tempo parziale.

Laumento di lavoro precario ha contribuito a minare i canali della trasmissione macroeconomica. Ogni

shock della domanda inizialmente positivo per leconomia, si rivelava debole e inefficace poiché i vantaggi

ottenuti si trasformavano immediatamente in profitti e non in salari. A causa della mancanza di qualunque

potere contrattuale da parte dei lavoratori precari, leffetto moltiplicatore determinato dallaumento di

posti di lavoro con il conseguente aumento del potere dacquisto per i lavoratori e per le loro famiglie,

non funzionava più.

Lezione n. 3:

Lesperienza giapponese sul lavoro precario contiene anche un importante lezione per lEuropa. Infatti

in Europa lutilizzo del lavoro precario si sta diffondendo in molti modi diversi: lavori scarsamente retribuiti,

Numero dodici - 4 dicembre 2008

pagina cinque

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

il ripetersi di contratti a termine, lavoratori interinali retribuiti diversamente - a parità di lavoro - dai

lavoratori dipendenti, contratti a tempo parziale non scelti liberamente, falsi lavoratori autonomi. Inoltre

le riforme attuali come la revisione della Direttiva orario di lavoro e le fuorvianti riforme della flessicurezza

che usano il periodo di sei settimane previsto dalla bozza di direttiva sul lavoro interinale per attuare

un effetto di porta girevole possono essere mal utilizzate per accelerare la pratica del lavoro precario

in Europa. Se accadesse questo, la depressione ed il processo di disinflazione/deflazione saranno più

lunghe.

·

Evitare la politica fiscale pro-ciclica restrittiva e consentire al settore pubblico di

compensare lindebitamento privato. Uneconomia che attraversa un processo di svalutazione del

debito nel settore privato deve saper accettare una compensazione in termini di aumento del debito

pubblico. Senza questo tipo di compensazione, lattività economica ne risentirà sostanzialmente. In

assenza di investimenti pubblici a sostegno della domanda aggregata, gli sforzi del settore privato volti

allaumento del risparmio e al taglio degli investimenti indebolirà la crescita generale. A loro volta, la

scarsa crescita e laumento della disoccupazione spingerà in alto il deficit. La politica fiscale diventa prociclica se cerca di tagliare questi deficit, prolungando e incrementando il ristagno. Il Giappone ci fornisce

ancora una volta una dimostrazione di questo processo. Per tagliare il deficit e mantenere il debito

pubblico nei limiti, nel 1998 il Giappone decise di aumentare le percentuali dellIVA. I risultati furono

catastrofici: la ripresa economica svanì, la crescita rallentò fortemente e fu innescata la crisi finanziaria

asiatica.

Lezione n. 4:

In Europa il Patto di stabilità pone le basi per un altro potenziale circolo vizioso. La stasi economica

spinge laumento del deficit, le politiche fiscali reagiscono e a questo segue una maggiore depressione.

Per questo bisogna porre la massima attenzione nellapplicazione del Patto di stabilità. Certamente nella

fase attuale, in cui i governi hanno giustamente salvato il sistema bancario attraverso grandi immissioni

di capitale, cè un elevato rischio che gli attori politici ricorrano a politiche fiscali restrittive pro-cicliche.

Il Patto di stabilità deve invece essere applicato con unelevata dose di flessibilità per evitare irrigidimenti

fiscali.

IV

Una nuova miscela politica per salvare leconomia reale

Leconomia reale si trova in tali difficoltà e la situazione è divenuta così urgente che la politica monetaria

non può più operare in tempi troppo dilatati, che vanno da uno a due anni. Questo significa che i tagli

sui tassi di interesse decisi oggi dalla Banca Centrale Europea sono arrivati troppo tardi. Lo stimolo

principale alleconomia reale arriverà soltanto dopo che la crescita e lattività economica saranno state

già depresse e la fiducia distrutta. Inoltre questi non sono tempi normali. I mercati finanziari non stanno

operando nel modo abituale, ma sono profondamente logorati. I tassi di scambio interbancari sono

altamente al di sopra dei tassi di interesse ufficiali, le banche diffidano luna dellaltra e sono riluttanti

ad aiutarsi. La liquidità non è più trasformata in credito per investimenti ma viene dirottata verso categorie

di investimento sicure come titoli di stato e torna nuovamente nelle casse centrali come deposito.

In queste circostanze non cè altra scelta che essere pragmatici e chiedere aiuto alla politica fiscale.

Lapplicazione del tradizionale complesso delle politiche fiscali europee restrittive o semplicemente neutre,

bilanciate da una politica monetaria espansionistica, non funzionerà più. Quello di cui leconomia ha

bisogno oggi è unaltra serie di politiche in cui sia la politica fiscale che quella monetaria diventino

espansionistiche.

Numero dodici - 4 dicembre 2008

pagina sei

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Un nuovo complesso di politiche come questo offre molti vantaggi:

la politica fiscale, contrariamente a quella monetaria, ha un impatto diretto sulla domanda e

sulleconomia reale. Se si agisce subito, la recessione del 2009 potrà essere gestita.

La politica fiscale, contrariamente alle decisioni sui tassi di interesse uguali per tutti, può essere

parametrata. Potrà e dovrà essere data priorità al reperimento e allaumento di somme per gli investimenti

nel lungo periodo.

Tutto questo non solo aiuterà leconomia ad attraversare un periodo che altrimenti sarebbe di

pura e seria recessione, ma rafforzerà il suo potenziale di crescita nel lungo periodo. E unopportunità

per unire la battaglia contro la crisi finanziaria allagenda per gli investimenti nelle nuove industrie, nelle

energie razionali e sostenibili, nelle reti europee e nelledilizia sociale.

Se la politica fiscale sarà condotta e/o coordinata a livello europeo, avrà un effetto moltiplicatore.

Se uno stato membro agisce da solo, una parte dellincentivo sparisce nellimportazione da altri paesi

membri. Se invece tutti gli stati membri agiscono contemporaneamente e nella stessa direzione,

limportazione di un paese sarà lesportazione dellaltro, con il risultato che limpatto del pacchetto

incentivante sulla domanda e sulla crescita sarà doppio.

Inoltre un recente studio del Fondo Monetario Internazionale dellottobre 2008 mostra che uno

stimolo dato dalla politica fiscale, accompagnata da una politica monetaria espansionistica, raddoppia

e talvolta triplica i normali moltiplicatori fiscali (vedi grafico 4, nel caso di adeguamento monetario,

ossia investimenti del governo). Una delle ragioni di questi risultati è che un tasso di interesse basso

rende possibile il finanziamento pubblico di tali misure, così le preoccupazioni sulla sostenibilità del debito

pubblico possono essere escluse.

Grafico 4: Effetto dellespansione fiscale in una grande economia

Tutto questo sottintende la possibilità che lEuropa ha di andare oltre la tradizionale attività di controbilanciare

il sostegno e la stabilizzazione alleconomia reale con il dare priorità a finanze pubbliche sane. Se il

programma di stimolo alla politica fiscale è ben finalizzato verso le categorie di investimenti che hanno

il maggior impatto sulla domanda e se la politica fiscale è coordinata o guidata a livello europeo, limpatto

del programma stesso sulleconomia reale potrà essere significativo per gli effetti di ritorno dellaumento

delle entrate pubbliche che in realtà implicano un miglioramento della finanza pubblica in un lasso di

tempo breve.

V

Leadership europea per la spesa per investimento europea

Come può lEuropa attuare una miscela politica come questa, correlata anche agli investimenti?

Numero dodici - 4 dicembre 2008

pagina sette

Newsletter del Segretariato Europa CGIL - www.cgil.it/segretariatoeuropa - email [email protected]

Il punto di partenza è identificare il fatto che le turbolenze finanziarie

Notiziario del Segretariato Europa

e la grande avversione al rischio hanno creato una seria

della Cgil nazionale

inadeguatezza nel sistema finanziario globale odierno.

Da un lato le banche e le imprese hanno urgente bisogno di nuovi

Corso Italia 25 - 00198 Roma Italia

capitali. Dallaltro, la liquidità globale e i risparmi vengono investiti

tel. +39 06 8476328

in attività che comportano rischi minimi o addirittura assenti. Gli

fax +39 06 8476321

investitori finanziari stanno acquistando principalmente titoli

e-mail: [email protected]

governativi o spostando liquidità in depositi bancari o, addirittura,

http://www.cgil.it/segretariatoeuropa

nelle banche centrali.

Se non controllata, questa situazione continuerà a frenare la

Redazione a cura di:

crescita del credito, gli investimenti e la crescita economica generale.

Giulia Barbucci, Monica Ceremigna,

La fase di stallo può essere superata dalla creazione di un fondo

Antonio Morandi, Nicola Nicolosi

di investimento a livello europeo, il cui scopo sia quello di

investire in energie rinnovabili, nel risparmio energetico, nellinnovazione e nelle reti infrastrutturali

europee.

Le bolle o gli investimenti speculativi potrebbero quindi essere sostituiti da investimenti verdi, in

grado di funzionare come elemento conduttore nuovo e sostenibile per la crescita della domanda europea.

Un fondo di investimenti come questo, guidato per esempio dalla Banca di investimenti europea, potrebbe

emettere titoli di altissima qualità integrati da garanzie pubbliche.

Potrebbe inoltre correggere leccesso della domanda per investimenti a basso rischio nella situazione

attuale dei mercati finanziari globali e fornire finanziamenti convenienti per quegli investimenti di cui

oggi leconomia europea ha disperata necessità, sia nel breve periodo (superare la recessione) che per

gli obiettivi di lungo termine (trasformare la struttura della nostra economia in una più sostenibile). Infine

bisogna sottolineare che questa proposta di approccio europeo alla crisi offre agli attori dEuropa, come

la Commissione Europea, unopportunità molto utile per dare prova della sua autorità, organizzando la

cooperazione economica in tutta Europa, anziché essere semplicemente spettattrice e lasciare che gli

stati membri competano luno con laltro.

Numero dodici - 4 dicembre 2008

pagina otto