Ma che colpa abbiamo noi?

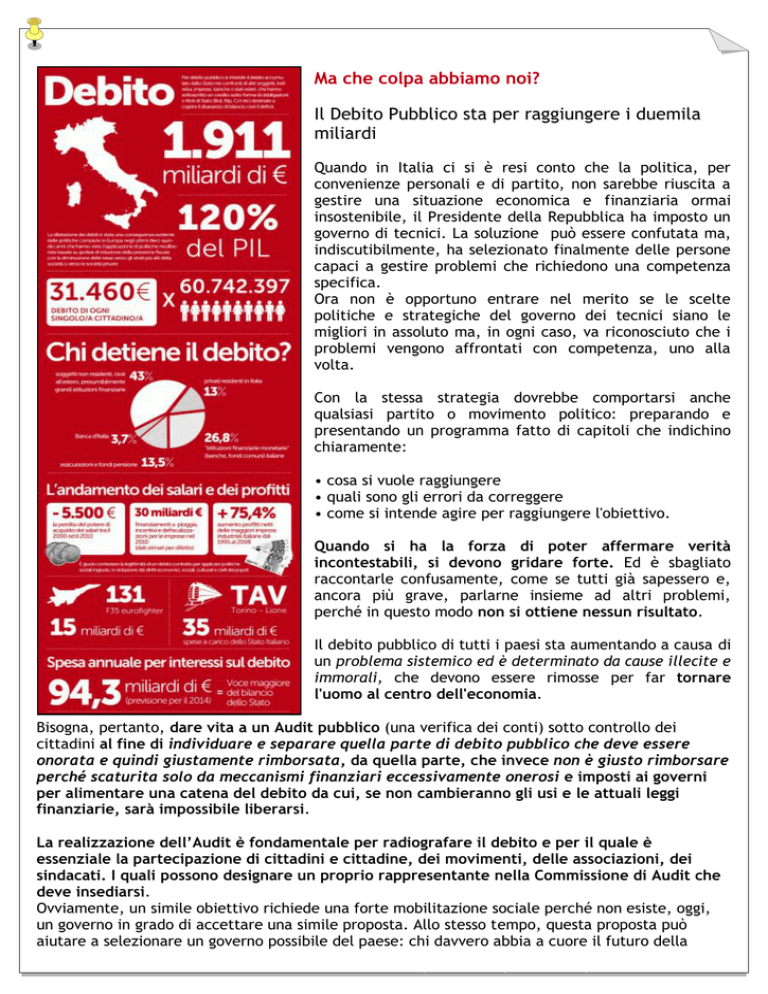

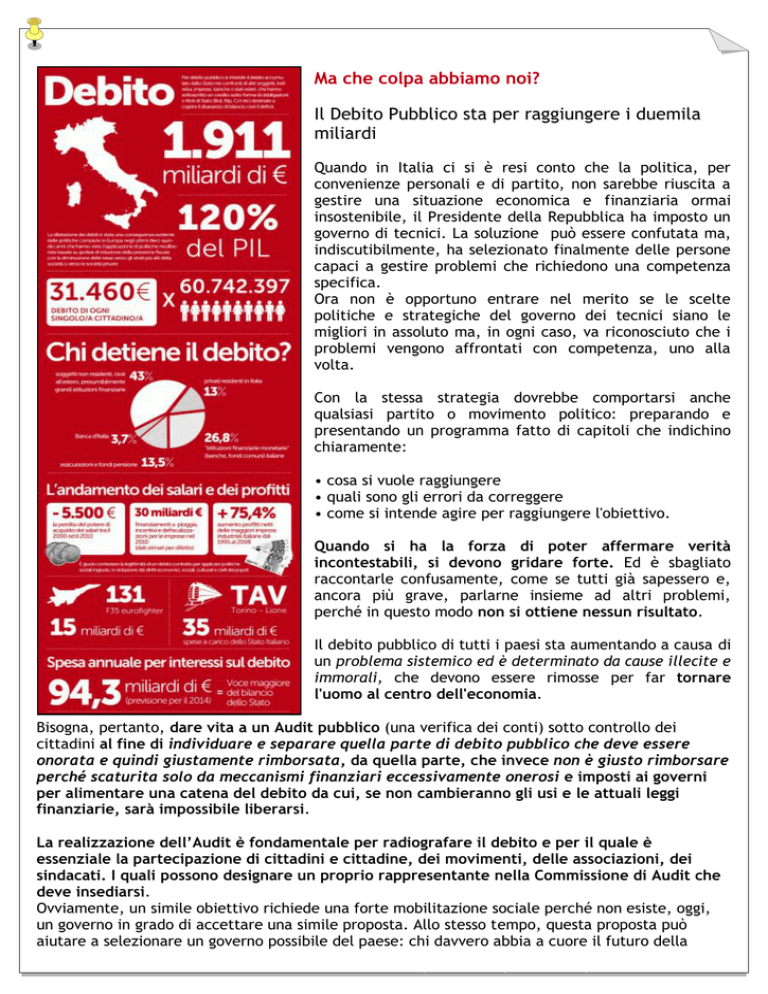

Il Debito Pubblico sta per raggiungere i duemila

miliardi

Quando in Italia ci si è resi conto che la politica, per

convenienze personali e di partito, non sarebbe riuscita a

gestire una situazione economica e finanziaria ormai

insostenibile, il Presidente della Repubblica ha imposto un

governo di tecnici. La soluzione può essere confutata ma,

indiscutibilmente, ha selezionato finalmente delle persone

capaci a gestire problemi che richiedono una competenza

specifica.

Ora non è opportuno entrare nel merito se le scelte

politiche e strategiche del governo dei tecnici siano le

migliori in assoluto ma, in ogni caso, va riconosciuto che i

problemi vengono affrontati con competenza, uno alla

volta.

Con la stessa strategia dovrebbe comportarsi anche

qualsiasi partito o movimento politico: preparando e

presentando un programma fatto di capitoli che indichino

chiaramente:

• cosa si vuole raggiungere

• quali sono gli errori da correggere

• come si intende agire per raggiungere l'obiettivo.

Quando si ha la forza di poter affermare verità

incontestabili, si devono gridare forte. Ed è sbagliato

raccontarle confusamente, come se tutti già sapessero e,

ancora più grave, parlarne insieme ad altri problemi,

perché in questo modo non si ottiene nessun risultato.

Il debito pubblico di tutti i paesi sta aumentando a causa di

un problema sistemico ed è determinato da cause illecite e

immorali, che devono essere rimosse per far tornare

l'uomo al centro dell'economia.

Bisogna, pertanto, dare vita a un Audit pubblico (una verifica dei conti) sotto controllo dei

cittadini al fine di individuare e separare quella parte di debito pubblico che deve essere

onorata e quindi giustamente rimborsata, da quella parte, che invece non è giusto rimborsare

perché scaturita solo da meccanismi finanziari eccessivamente onerosi e imposti ai governi

per alimentare una catena del debito da cui, se non cambieranno gli usi e le attuali leggi

finanziarie, sarà impossibile liberarsi.

La realizzazione dell’Audit è fondamentale per radiografare il debito e per il quale è

essenziale la partecipazione di cittadini e cittadine, dei movimenti, delle associazioni, dei

sindacati. I quali possono designare un proprio rappresentante nella Commissione di Audit che

deve insediarsi.

Ovviamente, un simile obiettivo richiede una forte mobilitazione sociale perché non esiste, oggi,

un governo in grado di accettare una simile proposta. Allo stesso tempo, questa proposta può

aiutare a selezionare un governo possibile del paese: chi davvero abbia a cuore il futuro della

popolazione, dei lavoratori e delle lavoratrici, dei giovani e dei pensionati, dei vari strati sociali

colpiti dalla crisi non dovrebbe che sposare una simile tesi e voltare le spalle agli interessi delle

grandi banche e delle società finanziarie.

Si tratta del primo passo necessario a costituire un rapporto di forza adeguato per raffreddare la

stessa tensione finanziaria.

Si era detto che nei prossimi mesi il debito pubblico italiano supererà i 2000 miliardi di euro e che

contemporaneamente il PIL si ridurrà per effetto della recessione e che quindi la percentuale di

incidenza del debito pubblico sul PIL è destinata a crescere e, comunque, a non diminuire, pur

contraendo ancora le spese per servizi pubblici o aumentando la pressione fiscale. Infatti

paradossalmente il debito pubblico continua a crescere non per uno sbilanciamento tra entrate e

uscite ma per il progressivo aumento degli interessi sul debito stesso che ammontano a circa 70

miliardi l’anno, cioè il 9% dell'intera spesa pubblica italiana.

Per capirci meglio (parlando di aritmetica e non di equità fiscale) se dividiamo il debito pubblico

per tutti i cittadini italiani, ognuno vedrà crescere ogni anno la propria quota di debito (che oggi è

di € 32mila) di altri € 1.100 solo per gli interessi maturati.

Questa è una spirale da cui non si può uscire se non cambieranno le regole che governano il

mercato e le banche.

Per tentare di spiegare questi meccanismi e quali sono le relazioni esistenti tra economia e finanza

proverò a sintetizzare alcuni dei concetti esposti che ha espresso molto chiaramente l'economista

Antonio Tricarico, durante la sua relazione del 24 marzo all'Università "La Sapienza” di Roma.

L' analisi può iniziare osservando lo stato dell'economia, in cui oggi si contrappongono due teorie:

Bassi profitti generati dalle imprese e debolezza del sistema economico che provocano un

maggiore vantaggio nell’investire denaro nei prodotti finanziari.

Eccessiva espansione della finanza che ha reso più debole una già debole economia.

Queste due affermazioni possono essere alternativamente predominanti una sull'altra, in base

all'andamento del mercato dei capitali o meglio in base all'interpretazione e all'uso degli strumenti

che le istituzioni mettono in essere per regolare i mercati dei capitali e per contrastare la crisi

economica che attraversa tutta l'economia.

Mentre in passato le aziende avevano il problema di smaltire un eccesso di produzione ed una

sovra-accumulazione di beni prodotti, perché i clienti non avevano una quantità di denaro

sufficiente per comprare tutti i beni prodotti (e permettere quindi una completa remunerazione

della capacità produttiva espressa dalle imprese), oggi questo problema viene affrontato in una

maniera spettacolarmente diversa: non sono più salario e risparmi che vengono utilizzati per

comprare, non è più la spesa pubblica o l’indebitamento pubblico che sostengono direttamente

l’economia.

Oggi esiste qualcosa di nuovo, creato dal nulla: si sono creati degli strumenti finanziari che

permettono ai cittadini di farsi carico di sostenere essi stessi l’economia.

Il cittadino è diventato un cliente e, come insegnano le leggi del marketing, nel cliente è stata

insinuata la necessità di comprare dei beni illusori, di cui crede di aver bisogno per accrescere

la sua ricchezza: Si sono creati dei bisogni fittizi per far ripartire e crescere virtualmente

l’economia.

E quindi per far ripartire l'economia e stimolare i consumi, le Banche hanno sovvenzionato i

cittadini-clienti con prestiti bancari concessi senza troppo badare alla possibilità di recuperare il

debito. Questo è ciò che è successo specificamente in molti paesi del Sud e Nord America dove le

banche, sulla base di un valore degli immobili in continuo aumento, finanziavano e rifinanziavano

mutui sulle abitazioni fino a quando il valore del debito non superava quello della garanzia.

Poi toglievano la proprietà al debitore mentre il valore dell'immobile scendeva tanto da pretendere

oltre alle rate di mutuo, già incassate, e alla proprietà dell'immobile anche che il cliente pagasse

una differenza, perché il prezzo dell'immobile era diventato inferiore al debito residuo che si era

accumulato.

Con questo sistema dei bisogni fittizi è ripartito un processo finanziario che richiede alle banche

una forte disponibilità di denaro di cui, per l’insolvenza del mercato hanno sempre meno

disponibilità e, per evitare un fallimento che potrebbe trascinare con se anche i clienti-creditori,

gli Stati, con il pretesto di sostenere l'economia, hanno sempre più fatto ricorso a super-banche,

come il FMI o la BCE che sono diventate prestatori di denaro di ultima istanza.

Ma gli Stati, come dicevamo, anziché utilizzare i prestiti (ricevuti a tassi di interesse ufficiale) per

investire in infrastrutture, creare nuovi posti di lavoro e quindi direttamente nuova ricchezza,

mettono in circolazione il denaro tramite le banche che li usano non per erogare prestiti agevolati

alle imprese ma per investire soprattutto nei mercati finanziari che retribuiscono meglio il capitale

(a interessi di mercato) e permettono di incrementare il loro accumulo di ricchezza.

Questo sistema neoliberista, quello che ci accompagna da quasi un secolo, dimostrando che non c'è

nessun interesse a risolvere il problema del debito, anzi, qualsiasi ostacolo che possa frapporre, chi

manovra il mercato, per creare scarsità di un qualsiasi bene, ne provoca un aumento del prezzo,

quindi serve a dare maggior vigore al sistema di accumulo di ricchezza.

Stiamo assistendo ad una finanziarizzazione dell’economia.

Cos’è la finanziarizzazione

Se il lavoro e il benessere della società non sono più il motivo per cui deve crescere l’economia si

può prendere atto che oggi commerciare la “merce denaro” e la “merce rischio” procura un

profitto maggiore che commerciare altri beni, come costruire grandi opere o sviluppare la ricerca

e creare occupazione, perché il profitto che rendono queste imprese è inferiore a quanto si ricava

mettendo semplicemente soldi in un fondo investimenti.

E’ così che è cambiato l’approccio al mondo del profitto che non tende più prevalentemente al

lavoro ma solo ad un maggior guadagno.

Si sta instaurando una logica diversa nella quale tutto può avere un prezzo. La Finanza si astrae da

qualsiasi valorizzazione sociale e prevede che anche il costo di una pensione, o di un bene

naturale, debba dipendere dall’andamento del mercato dei capitali, quindi di fatto si innesta

direttamente sulla base della privatizzazione dei beni pubblici .

In questo modo si creano nuovi Asset che quantificano in denaro il valore dei beni o dei servizi e

conseguentemente il valore dei beni o dei servizi non deriva più dal costo di produzione ma

dall’andamento del mercato.

Il lavoro è diventato solo un fattore della produzione tanto che grazie al mercato globale è più

facile eludere le regole o le leggi imposte da un governo per tutelare i propri cittadini e si può

scegliere di portare il lavoro in un altro paese, se costa meno.

Questa nuova situazione determina tre effetti :

1. Imprese e multinazionali si rivolgono sempre meno al sistema del credito Bancario ma investono

i loro guadagni sul mercato dei capitali, dove possono ricavare enormi profitti finanziari, come

risulta dalla lettura dei bilanci delle maggiori multinazionali (es.: la FIAT-Chrisler pur non

vendendo molte auto riesce a mantenere buone quotazioni in borsa).

2. Le banche, di fatto, sono sempre meno interessate alle logiche tradizionali del credito, sono

sempre più orientate ai mercati di capitali aperti e guardano più che alle imprese cui concedere

prestiti, ai singoli cittadini a cui offrono di collocare i loro piccoli capitali nel mercato dei derivati.

3. I singoli individui per vedere minimamente remunerati i propri risparmi, e non vederne scendere

il valore reale, si devono sempre più adeguare ad investire nei mercati di capitali.

Assistiamo quindi ad una lenta ma progressiva finanziarizzazione di noi stessi, delle imprese e

delle banche che si adeguano sempre più a questa gestione finanziaria . La stessa esistenza delle

Banche dipende ormai da questo nuovo mercato dei capitali, tanto che le banche stanno uscendo

da questa crisi con una nuova struttura, meno rigida, che permette di navigare tranquillamente in

questo nuovo mercato che finora sembra senza limiti, per il progressivo ritiro degli Stati da molti

settori del welfare, dei servizi e dei beni pubblici che vengono affidati al privato, per ridurre la

spesa pubblica.

Queste rinunce dello Stato alla gestione diretta di molte delle sue prerogative politiche possono

facilmente indurre in confusione e far ritenere questo riposizionamento come una perdita di potere

dello Stato stesso. Ma così non è perché queste situazioni neo-liberiste richiedono uno stato forte

che sia pronto ad intervenire, a sostenere e garantire, nei momenti di crisi, la tenuta del mercato

internazionale.

Il neo-liberismo, il potere della finanza, vuole che gli Stati siano forti e capaci di rispondere

decisamente alle sue sollecitazioni per intervenire e prendere le decisioni necessarie a garantire i

loro utili, anche se, di solito, risultano contrarie agli interessi della popolazione.

Ma questo stesso sistema può essere replicato, creando mercati finanziari paralleli in tutti i campi,

infatti oltre alla risposta alla crisi del debito privato è stato avviato anche un processo pubblico di

finanziarizzazione della stessa finanza pubblica, trasformandola per renderla subordinata

all’andamento dei mercati.

Si sono creati nuovi Asset finanziari che offrono denaro agli Stati, facendoli indebitare

ulteriormente emettendo nuovo debito pubblico e quindi nuove obbligazioni, normalmente per

rinnovare obbligazioni in scadenza con nuove obbligazioni ad un tasso più remunerativo delle

precedenti. Ciò purché il nuovo debito sia emesso e gestito in un mercato secondario che

permetta un maggior accumulo di denaro, lucrando sul differenziale tra interessi attivi e

passivi.

Il debitore è lo Stato ma chi paga sono i cittadini

Come abbiamo già detto nella ricerca di nuovi Asset, cioè di nuovi prodotti finanziari, si sta

arrivando alla “finanziarizzazione” dei beni comuni, di quelle cose cioè che nessuna economia

mai aveva mai attribuito a qualcuno. Infatti lentamente si sta convincendo la popolazione che

non c’è niente si male se si ottiene maggior efficienza affidando alcuni servizi pubblici al privato,

che già da decenni controlla tutti i prodotti del sottosuolo, il legname di molte foreste, l’energia

idroelettrica, le comunicazioni, i trasporti e poi si parla di speculazioni sulle acque potabili, sulla

distribuzione delle merci e del cibo, sugli eco-sistemi e sui brevetti farmaceutici: tutto può

essere sfruttato per diventare una “commodity” (prodotto virtuale) del quale si può,

artificiosamente, creare penuria e manovrarne il prezzo influenzando, con i media,

l’andamento del mercato. Non ha nessuna importanza se l’acqua, l’aria o i beni della terra sono

sempre stati considerati beni comuni, cioè di tutti gli uomini, o se uno Stato civile deve garantire il

benessere dei suoi cittadini.

Basta averne il controllo per dare un prezzo a ogni cosa

Se non ci sarà una forte presa di coscienza delle popolazioni sui danni sociali che producono le

regole di mercato che tutti i governi stanno accettando e onorando, gli Stati, o meglio i loro

cittadini, saranno sempre più poveri e indebitati pur di garantire il rispetto di quelle regole dei

mercati dei capitali che prevedono che il denaro debba sempre essere usato solo per creare altro

denaro.

A questo punto vediamo che un problema originalmente amministrativo, provocato da un debito

troppo alto, si è trasformato in un problema sociale e filosofico perché mette il denaro al centro

dell'economia, superando, per la prima volta nella storia, il motivo per cui il denaro è stato

creato: dare un maggior benessere all'uomo.

Un uomo che ha sempre lavorato per vivere e dare dignità alla sua famiglia e che nei tempi della

storia è stato padrone o servo, suddito o sovrano, ma sempre parte di una scala gerarchica umana,

mai, fino ad oggi, era stato dipendente e soggetto di uno strumento virtuale, la finanza, che

all'origine fu pensata per rendere più facile la strada da seguire per raggiungere un maggior

benessere dell'uomo stesso.

Ma prima di cominciare una disputa politica sull'opportunità di far tornare il controllo dei servizi

sociali e dei beni naturali sotto il controllo degli Stati, l'opinione pubblica tutta deve essere

informata e prendere coscienza che in passato situazioni di eccessiva onerosità del debito

pubblico sono già avvenute e sono sempre state superate non pagando il debito.

Quindi la richiesta di congelare una parte del debito, quella generata da formule finanziarie e

accordi politici non trasparenti, è una richiesta molto moderata e dovrà essere presa in seria

considerazione.

Poi si dovrà sdoganare il concetto che un debito iniquo e provocato da formule finanziarie

ingiuste non sarà pagato e solo questa prospettiva (minaccia di un minor accumulo di ricchezza o

perdita del capitale) potrà fermare una ulteriore spinta incontrollata verso la privatizzazione e

la monetizzazione di qualsiasi bene comune di cui il privato si potrà appropriare, con la

complicità di governi conniventi, per trasformarlo in bene virtuale e poter mettere un cartellino

con il prezzo.