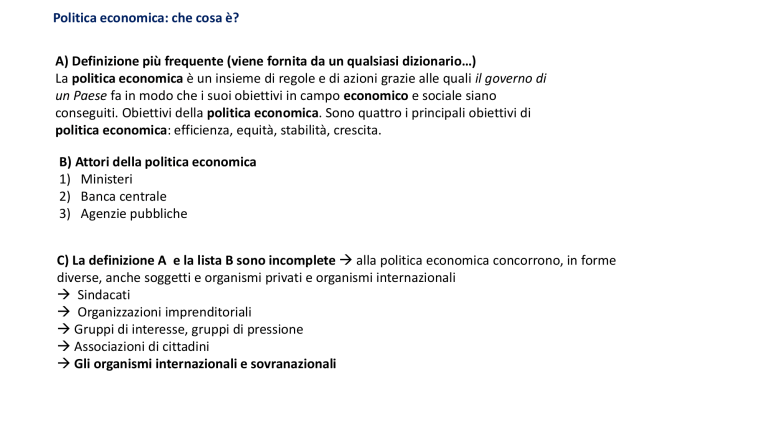

Politica economica: che cosa è?

A) Definizione più frequente (viene fornita da un qualsiasi dizionario…)

La politica economica è un insieme di regole e di azioni grazie alle quali il governo di

un Paese fa in modo che i suoi obiettivi in campo economico e sociale siano

conseguiti. Obiettivi della politica economica. Sono quattro i principali obiettivi di

politica economica: efficienza, equità, stabilità, crescita.

B) Attori della politica economica

1) Ministeri

2) Banca centrale

3) Agenzie pubbliche

C) La definizione A e la lista B sono incomplete alla politica economica concorrono, in forme

diverse, anche soggetti e organismi privati e organismi internazionali

Sindacati

Organizzazioni imprenditoriali

Gruppi di interesse, gruppi di pressione

Associazioni di cittadini

Gli organismi internazionali e sovranazionali

Politica economica e politica economica internazionale

La concezione tradizionale della politica economica vede l'intervento del policy maker alla stregua di un problema

tecnico i cui ingredienti maggiori sono: un modello dell'economia, un insieme di strumenti e un criterio di

valutazione. Nella politica macroeconomica, il modello è tipicamente uno schema macroeconomico di domanda e

offerta aggregata variamente specificato. Gli strumenti sono, ad esempio, la spesa pubblica, le aliquote del prelievo

fiscale, il tasso di cambio (in regime di cambi fissi ma aggiustabili), l'offerta di moneta. Il criterio di valutazione è

talvolta rappresentato da una funzione di benessere sociale: nell'analisi macroeconomica, gli argomenti di questa

funzione sono tipicamente il livello di occupazione (o il tasso di disoccupazione), il tasso d'inflazione e, in

un'economia aperta, il saldo della bilancia commerciale. Il livello di occupazione e la disoccupazione intendono

fornire una qualche misura sintetica del benessere aggregato (ed eventualmente della distribuzione del reddito,

tenendo presente che la distribuzione del reddito, sia personale, sia funzionale, sono spesso correlate con il tasso

di disoccupazione). Il tasso d'inflazione può, sotto certe condizioni, fornire una misura del grado di preferenza

intertemporale della collettività (una alta inflazione odierna potrebbe significare che i consumatori stanno

manifestando un'alta pressione sulle risorse e una piccola propensione al risparmio, mentre un'alta propensione al

risparmio, e quindi un'alta preferenza per il futuro, potrebbe favorire una situazione di prezzi relativamente stabili).

La concezione tradizionale della politica economica internazionale «integra» questa visione in due direzioni:

1) Mettendo in luce le interazioni/opportunità/vincoli fronteggiate dalle economie nazionali nell’arena

internazionale. Il focus è sull’economia nazionale, l’economia internazionale costituisce l’ «ambiente» in cui

agisce la politica economica interna

2) Mettendo in luce le aree di intervento «autonomo» che organismi economici internazionali o sovranazionali

possono svolgere in connessione o talvolta in contrasto con le singole economie nazionali.

Politica economica nazionale e politica economica internazionale

Tipicamente la politica economica fa riferimento ad un «potere» esercitato nella sfera dell’economia da

un’autorità sovrana entro i confini di uno stato-nazione

In questo senso la nozione di «politica economica internazionale» ha un significato molto limitato: indica la

politica economica nazionale nel quadro delle relazioni economiche internazionali, e non richiede un soggetto

«autonomo» per la sua attuazione.

Sebbene esistano organismi economici internazionali, questi agiscono di solito in collegamento con i governi degli

stati nazionali (e spesso dipendendo da questi).

La politica economica internazionale è quindi innanzitutto lo studio della politica economica in un contesto

internazionale distinzione tradizionale tra economia chiusa e economia aperta

Quindi relazioni tra «sistema economico internazionale» e politica economica interna

1) Relazioni economiche internazionali: scambi commerciali, scambi di attività finanziarie, aiuti internazionali,

solidarietà tra paesi, «pressioni geopolitiche», ingerenze politiche ed economiche, imperialismo, etc.

2) Politica economica interna: occupazione, inflazione, equilibrio esterno, distribuzione del reddito, welfare etc.

Aspetti e significato del sistema monetario internazionale

1) «Collante» dell’economia internazionale (ad es., attraverso i regimi dei tassi di cambio)

2) «Ambiente» in cui le economie nazionali agiscono

3) «Relazioni economiche internazionali»: nelle relazioni economiche internazionali vi sono: opportunità,

fattori di impulso per le singole economie, vincoli e condizionamenti. Questi fattori possono favorire o

ostacolare le scelte e le politiche economiche dei diversi paesi (si pensi al «trilemma» del modello

Mundell-Fleming)

Politica economica nazionale e politica economica internazionale

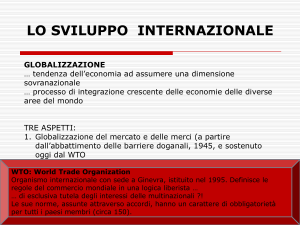

1) Crescita economica e sviluppo: la crescita economica come fenomeno globale

2) Sistema monetario internazionale e regimi dei tassi di cambio

3) Politiche economiche nazionali: coordinamento e conflitto

4) Crisi economiche globali

Necessità di comprendere i principali fatti stilizzati dell’andamento a lungo termine dell’economia internazionale

Necessità di comprendere le interazioni tra politiche economiche nazionali e «economia globale»

Gli organismi economici internazionali agiscono tuttavia talvolta in modo «autonomo» rispetto alle singole

entità nazionali, dando vita a fenomeni di «governance globali» tendenzialmente sovranazionali

1) Qual è il ruolo di questi organismi? (FMI, WTO, Banca Mondiale, Commissione europea, Ocse, Agenzie

sovranazionali di regolamentazione)

2) Come agiscono?

3) Dove traggono la loro «legittimazione»? Chi controlla gli organismi della «governance globale»?

4) Perché gli stati nazionali rinunciano, almeno in parte, ad esercitare la sovranità delegandola ad organismi

internazionali?

Perché, ad es., i paesi europei hanno accettato di dare vita all’euro rinunciando alla sovranità monetaria?

Perché la Norvegia accetta le regole del mercato unico europeo pur non aderendo all’Unione Europea?

Perché i paesi accettano accordi di libero scambio che limitano lo spazio di manovra delle autorità di politica

economica nazionale?

I governanti europei hanno interpretato la creazione della moneta unica come un fattore

di stabilità macroeconomica e finanziaria, un elemento propulsivo degli scambi

economici tra i paesi e un «coagulante politico»

MOTIVI ECONOMICI E MOTIVI POLITICI

Jacques Delors, Presidente della Commissione europea, nel 1990

Nel 2008 il Commissario europeo agli affari economici e monetari, J. Almunia, dichiarava….

Cosa possiamo

dire oggi dopo la

crisi, dopo la Brexit

e dopo il ritorno

crescente di

nazionalismo nei

paesi europei?

NORWAY’S peculiar relationship with the European

Union—it abides by most EU rules but has little say in

writing them—might be a democratic outrage, a

diplomatic relic and an international oddity, but it once

worked out well for Torild Skogsholm. In 2003 Ms

Skogsholm was invited to join her fellow European

transport ministers aboard a cruise ship in the Aegean

(Greece held the rotating EU presidency at the time).

Asked to leave the room when the ministers began to draw

up legislative proposals, she had little choice but to sun

herself on the ship’s deck. The tan she earned, she says,

was the envy of her friends in Oslo.

La Norvegia non

appartiene alla Unione

Europea ma adotta quasi

tutte le normative

prodotte da Bruxelles

senza tuttavia partecipare

alla loro elaborazione.

Il parlamento di Oslo si

limita ad un ruolo di

passacarte delle direttive

emanate da Bruxelles,

mentre i diplomatici

norvegesi sono

continuamente impegnati

in una attività di lobbying

presso le istituzioni

europee: perché?

1) In parte per fronteggiare situazioni oggettive: la Norvegia confina con la Svezia e deve, ad

esempio, avere una politica comune in tema di immigrazione

2) Per poter partecipare al mercato unico europeo (spinta delle imprese)

3) Per avere una “presenza” nell’arena internazionale (missioni militari e di peacekeeping,

progetti scientifici internazionali)

WikiLeaks: US targets EU over GM crops

US embassy cable recommends drawing up list of countries for 'retaliation' over opposition to

genetic modification

The US embassy in Paris wanted to penalise the EU after France moved to ban a Monsanto GM

corn variety.

The US embassy in Paris advised Washington to start a military-style trade war against any

European Union country which opposed genetically modified (GM) crops, newly released

WikiLeaks cables show.

In response to moves by France to ban a Monsanto GM corn variety in late 2007, the ambassador,

Craig Stapleton, a friend and business partner of former US president George Bush, asked

Washington to penalise the EU and particularly countries which did not support the use of GM

crops.

"Country team Paris recommends that we calibrate a target retaliation list that causes some pain

across the EU since this is a collective responsibility, but that also focuses in part on the worst

culprits.

"The list should be measured rather than vicious and must be sustainable over the long term, since

we should not expect an early victory. Moving to retaliation will make clear that the current path

has real costs to EU interests and could help strengthen European pro-biotech voices," said

Stapleton, who with Bush co-owned the Dallas/Fort Worth-based Texas Rangers baseball team in

the 1990s.

I vincoli alla sovranità derivanti dagli accordi

commerciali internazionali

Canali di interazione tra le economie: il commercio estero

Il commercio internazionale

(beni, fattori) è il più ovvio

canale attraverso il quale le

economie interagiscono

Esportazioni di merci: quote per grandi regioni, 1948-2012

60

Europa

50

40

Asia

30

20

10

Nord America

Rapporto tra le esportazioni di prodotti

manifatturieri e la produzione

manifatturiera a livello mondiale

0

1948

1953

1963

1973

Rappresentare l’economia globale: il commercio internazionale

1983

1993

2003

2012

Il commercio internazionale per gruppi di paesi

I dati riproducono le

cifre delle

esportazioni e le

importazioni

normalizzate con il Pil

dell’area

Export/Pil; Import/Pil

NB: suddivisione dei

paesi del mondo per

gruppi in relazione al

livello di reddito pro

capite

Rappresentare l’economia globale: il commercio internazionale

Pil pro capite nel 2012

per gruppi di paesi

311

350

300

250

200

150

89

100

50

11

32

0

Basso reddito Reddito

Reddito

(12)

medio basso medio alto

(35)

(34)

Reddito alto

(19)

Tra parentesi la quota nella popolazione mondiale

Fonte: Banca Mondiale

Rappresentare l’economia globale

Prodotto globale, 1500-2010

Epoche dello sviluppo economico

2010=230

1973=65

1700=1,5

1870=4,5

1950=22

Prodotto interno lordo a prezzi costanti e parità di potere d’acquisto: 1500=1.

Rappresentare l’economia globale: la crescita economica nel lungo periodo

Il Pil mondiale è aumentato di

22 volte in 550 anni e di 10

volte negli ultimi 60 anni

Prodotto globale, 1500-2010

“Seconda globalizzazione”

Se c’è stata “globalizzazione” anche prima del XIX

secolo (dopo i grandi viaggi di scoperta di

Colombo e de Gama), si è trattato di un

fenomeno piuttosto diverso dalla globalizzazione

odierna:

1) Il commercio era gestito da grandi compagnie

che disponevano di monopoli concessi dai

sovrani

2) Gran parte del commercio internazionale

riguardava merci “non concorrenziali”

(zucchero e beni coloniali importati

dall’Europa) che non “spiazzavano” merci

prodotti in Europa

3) Si trattava per lo più di beni di lusso non alla

portata della gran parte della popolazione

La pressione della popolazione in diversi paesi

rese la terra scarsa e fece aumentare le rendite

dei proprietari terrieri i redditi delle classi

ricche (aristocrazia) sollecitarono la domanda dei

beni di lusso di provenienza coloniale (la

diseguaglianza come fattore che spiega la

crescente domanda di beni di lusso)

“Prima globalizzazione”

Rappresentare l’economia globale: la crescita economica nel lungo periodo

Prodotto globale, 1500-2010

La prima globalizzazione 1829-1913

è la prima globalizzazione nel senso

moderno:

1) Accentuata integrazione

commerciale tra i paesi

(tendenza alla convergenza dei

prezzi e dei salari: teoremi

Hekscher Ohlin, Stolper

Samuelson)

1) Ingenti flussi internazionale di

capitale

2) Imponenti flussi migratori

Fase

neoliberale

(1980 ):

globalizzazione

finanziaria

Tasso di crescita del Pil pro capite nei paesi oggi

economicamente avanzati

Due epoche della «globalizzazione»

Rappresentare l’economia globale: il commercio internazionale

DAZI MEDI PER 16 PAESI SVILUPPATI (PESATI CON IL PIL)

Rappresentare l’economia globale: il commercio internazionale

Dazi mediamente elevati

Dazi bassi

Quali rapporti tra politiche commerciali

e commercio internazionale?

Quali rapporti tra commercio

internazionale e crescita economica?

L’analisi cross country e l’esperienza storica non

mostrano alcuna sistematica correlazione tra

protezione commerciale e crescita del commercio

Protezionismo/liberalizzazione (?) Commercio

L’analisi cross country e l’esperienza storica non

mostrano alcuna sistematica correlazione tra

andamento del commercio e crescita economica

Commercio (?) Crescita economica

RAPPORTO TRA LE IMPORTAZIONI E IL REDDITO

(MEDIA PONDERATA PER 16 PAESI SVILUPPATI)

Rappresentare l’economia globale: il commercio internazionale

L’integrazione economica come risultato di una

strategia di crescita piuttosto che come

prerequisito

Tasso di crescita del PIL pro capite, 1950-1973

4.5

4.0

Nel 1950 l’Africa era l’area

geopolitica più aperta del mondo

(in termini di rapporto tra

esportazioni e Pil) ed è l’area che è

cresciuta di meno nel successivi 25

anni

L’America Latina era un poco più

aperta dell’Asia ma è cresciuta

molto meno

Europa occidentale

Asia

3.5

USSR e Est-Europa

3.0

America Latina

2.5

Nordamerica, Australia, Nuova Zelanda

Africa

2.0

0

5

10

15

20

Quota delle esportazioni sul PIL nel 1950

Non c’è alcuna evidente correlazione tra

apertura nel 1950 e crescita nel periodo

1950-1973

Rappresentare l’economia globale: il commercio internazionale

Canali di interazione tra le economie: i flussi finanziari

Ricordiamo alcuni elementi di base della contabilità nazionale in un’economia aperta

𝑆 = 𝑌 − 𝐶 − 𝐺 𝑒𝑐𝑜𝑛𝑜𝑚𝑖𝑎 𝑐ℎ𝑖𝑢𝑠𝑎

→ S = I → Gli investimenti interni sono finanziati dai risparmi interni

𝑌 = 𝐶 + 𝐼 + 𝐺 + 𝐶𝐴 𝑒𝑐𝑜𝑛𝑜𝑚𝑖𝑎 𝑎𝑝𝑒𝑟𝑡𝑎 𝐶𝐴 = 𝑠𝑎𝑙𝑑𝑜 𝑑𝑒𝑙 𝑐𝑜𝑛𝑡𝑜 𝑐𝑜𝑟𝑟𝑒𝑛𝑡𝑒 𝑑𝑒𝑙𝑙𝑎 𝑏𝑖𝑙𝑎𝑛𝑐𝑖𝑎 𝑑𝑒𝑖 𝑝𝑎𝑔𝑎𝑚𝑒𝑛𝑡𝑖

Quando CA > 0 il paese sta «finanziando» il resto del mondo e CA rappresenta la variazione della ricchezza

netta sull’estero del paese

L’«accumulo» nel tempo del saldo CA > 0 determina un aumento della ricchezza estera posseduta dai

residenti

Quando CA < 0 il resto del mondo sta «finanziando» il paese in questione e CA rappresenta la variazione

della ricchezza netta del paese posseduta dai non residenti

L’«accumulo» nel tempo del saldo CA < 0 determina un aumento del debito estero dei residenti

𝐼𝑛 𝑒𝑐𝑜𝑛𝑜𝑚𝑖𝑎 𝑎𝑝𝑒𝑟𝑡𝑎 𝑆 = 𝐼 + 𝐶𝐴 → 𝐼 = 𝑆 − 𝐶𝐴

Un paese può aumentare l’investimento interno grazie a finanziamenti esterni, quando CA < 0, a parità di

risparmio interno

Rappresentare l’economia globale: i flussi internazionali di capitali

Glossario: il saldo corrente della bilancia dei pagamenti

Gli scambi internazionali di merci riguardano le merci in generale, le esportazioni nette di beni oggetto di merchanting e l'oro non

monetario. Le esportazioni e le importazioni di merci sono registrate su una base FOB (franco a bordo), ossia a un valore di mercato alla

frontiera doganale delle economie esportatrici, compresi i costi di assicurazione e dei servizi di trasporto fino alla frontiera dell'economia

esportatrice. Di conseguenza, per le importazioni è necessario effettuare una rettifica FOB al fine di dedurre il valore del carico e dei premi

di assicurazione sostenuti per il trasporto fino alla frontiera dell'economia importatrice.

Gli scambi internazionali di servizi comprendono le seguenti voci: servizi di fabbricazione prestati utilizzando input fisici di proprietà di terzi

(beni trasferiti per essere sottoposti a lavorazione), servizi di manutenzione e di riparazione, servizi di trasporto prestati da residenti

dell'UE a favore di non residenti dell'UE o viceversa, compreso il trasporto di passeggeri e di merci e servizi ausiliari, quali tariffe di

movimentazione merci, confezionamento e imballaggio, rimorchio non incluso nei servizi di trasporto delle merci, pilotaggio e aiuti alla

navigazione per i vettori, controllo del traffico aereo, operazioni di salvataggio, compensi degli agenti, ecc.; viaggi, inclusi principalmente i

beni e i servizi acquistati da viaggiatori dell'UE presso non residenti o viceversa; altri servizi, inclusi servizi di costruzione, servizi assicurativi

e pensionistici, servizi finanziari, compensi per l'utilizzo della proprietà intellettuale non inclusi altrove, servizi informatici, di informazione

e di telecomunicazione, altri servizi alle imprese (compresi servizi di ricerca e sviluppo, servizi professionali e di consulenza imprenditoriale,

servizi tecnici e altri servizi connessi al commercio, personali, culturali e ricreativi e servizi delle amministrazioni pubbliche non inclusi

altrove).

I redditi primari comprendono fondamentalmente tre tipi di operazioni: redditi da lavoro dipendente corrisposti a lavoratori non residenti

o percepiti da datori di lavoro non residenti, redditi da investimenti diretti, di portafoglio, da altri investimenti e da riserve e altri redditi

primari (imposte sulla produzione e sulle importazioni, contributi e diritti di sfruttamento di giacimenti). Tutte le componenti dei redditi da

investimenti comprendono i redditi su azioni e quote di fondi di investimento (suddivise in redditi distribuiti e redditi maturati) e gli

interessi derivanti da investimenti in titoli di credito, depositi o prestiti, nonché i redditi prelevati dai membri delle quasi-società.

I redditi primari riflettono remunerazioni di fattori

I redditi secondari comprendono i trasferimenti correnti delle amministrazioni pubbliche, quali ad esempio i versamenti delle imposte

correnti sul reddito e sul patrimonio, i contributi e le prestazioni sociali, i trasferimenti connessi ad aiuti internazionali e i trasferimenti

correnti relativi alle società finanziarie e non finanziarie, alle famiglie e alle organizzazioni senza scopo di lucro.

I redditi secondari riflettono operazioni di redistribuzione

I movimenti di capitale sono registrati nel conto finanziario

l conto finanziario comprende tre tipi di investimenti (investimenti diretti esteri (IDE), investimenti di

portafoglio e di altro tipo), oltre agli strumenti finanziari derivati (netti) e alle riserve (tra cui: oro

monetario, diritti speciali di prelievo, circolante, posizioni verso il FMI). Le attività e le passività sono

interpretate come valori netti (acquisizione netta delle attività, incremento netto delle passività).

Conseguentemente, il conto finanziario netto viene interpretato a sua volta come accreditamento netto

nei confronti del resto del mondo quando è positivo e come indebitamento netto con il resto del mondo

quando è negativo.

Nel 2015 il principale investitore netto dell’UE è stato la Germania.

I movimenti di capitale si ripartiscono tra

1) Investimenti diretti esteri (IDE)

2) Investimenti di portafoglio (IP), derivanti da transazioni

su titoli azionari e/o obbligazionari («pezzi di carta»

facilmente liquidabili)

3) Prestiti bancari

Una gran parte degli IDE consistono di

investimenti in succursali o filiali considerate

sotto il controllo dell’investitore straniero

In un’economia aperta senza restrizioni ai movimenti di capitale il risparmio interno può essere investito

all’interno oppure esportato all’estero

𝐾𝑡+1 = 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑖𝑛𝑡𝑒𝑟𝑛𝑜 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡 + 1

𝐾𝑡 = 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑖𝑛𝑡𝑒𝑟𝑛𝑜 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡 + 1

𝐾𝑡+1 − 𝐾𝑡 = 𝑣𝑎𝑟𝑖𝑎𝑧𝑖𝑜𝑛𝑒 𝑑𝑒𝑙𝑙𝑜 𝑠𝑡𝑜𝑐𝑘 𝑑𝑖 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑖𝑛𝑡𝑒𝑟𝑛𝑜 = 𝑖𝑛𝑣𝑒𝑠𝑡𝑖𝑚𝑒𝑛𝑡𝑜 netto 𝑖𝑛𝑡𝑒𝑟𝑛𝑜 𝑖𝑛 𝑡

δ𝐾𝑡 = 𝑑𝑒𝑝𝑟𝑒𝑧𝑧𝑎𝑚𝑒𝑛𝑡𝑜 𝑑𝑒𝑙 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡, 𝑎 𝑡𝑎𝑠𝑠𝑜 δ

𝐾𝑡+1 − 𝐾 + 𝑡 δ𝐾𝑡 = 𝐼𝑡 = 𝑖𝑛𝑣𝑒𝑠𝑡𝑖𝑚𝑒𝑛𝑡𝑜 lordo 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡

𝐹𝑡+1 = 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑒𝑠𝑡𝑒𝑟𝑜 𝑝𝑜𝑠𝑠𝑒𝑑𝑢𝑡𝑜 𝑑𝑎 𝑟𝑒𝑠𝑖𝑑𝑒𝑛𝑡𝑖 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡 + 1

𝐹𝑡 = 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑒𝑠𝑡𝑒𝑟𝑜 𝑝𝑜𝑠𝑠𝑒𝑑𝑢𝑡𝑜 𝑑𝑎 𝑟𝑒𝑠𝑖𝑑𝑒𝑛𝑡𝑖 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡

𝐹𝑡+1 − 𝐹𝑡 = 𝑣𝑎𝑟𝑖𝑎𝑧𝑖𝑜𝑛𝑒 𝑑𝑒𝑙𝑙𝑜 𝑠𝑡𝑜𝑐𝑘 𝑑𝑖 𝑐𝑎𝑝𝑖𝑡𝑎𝑙𝑒 𝑒𝑠𝑡𝑒𝑟𝑜 𝑝𝑜𝑠𝑠𝑒𝑑𝑢𝑡𝑜 𝑑𝑎 𝑟𝑒𝑠𝑖𝑑𝑒𝑛𝑡𝑖 = 𝑖𝑛𝑣𝑒𝑠𝑡𝑖𝑚𝑒𝑛𝑡𝑜 𝑒𝑠𝑡𝑒𝑟𝑜 𝑖𝑛 𝑡

Vincolo di bilancio del settore privato in un’economia aperta con mobilità dei capitali

𝐹𝑡+1 − 𝐹𝑡 + 𝐾𝑡+1 − 𝐾𝑡 + 𝛿𝐾𝑡 = 𝑆𝑡

𝐹𝑡+1 − 𝐹𝑡 = 𝑆𝑡 − 𝐼𝑡

Il capitale esportato, lato sinistro, corrisponde all’eccesso dei risparmi sugli investimenti

Flussi internazionali di capitale

Definizioni e concetti

Dalla bilancia dei pagamenti

attivi = deflussi di capitale; passivi = affussi di capitale

Schema della bilancia dei pagamenti

secondo la classificazione standard degli

organismi economici internazionali

Afflussi

Deflussi

Ricordando le definizioni della contabilità nazionale

𝐶𝐴𝑡 = 𝑆𝑡 − 𝐼𝑡 = 𝑠𝑎𝑙𝑑𝑜 𝑑𝑒𝑙 𝑐𝑜𝑛𝑡𝑜 𝑐𝑜𝑟𝑟𝑒𝑛𝑡𝑒 𝑛𝑒𝑙 𝑝𝑒𝑟𝑖𝑜𝑑𝑜 𝑡

… e rammentando l’espressione per l’esportazione dei capitali

Ft 1 Ft CAt

… vediamo che le esportazioni di capitale sono pari al saldo del conto corrente

Un paese con un avanzo nel conto corrente diventa investitore (creditore) nei mercati internazionali dei

capitali

Un paese con un disavanzo ne conto corrente importa capitale e diventa debitore nei mercati internazionali

dei capitali

Molte discussioni correnti sulla globalizzazione ruotano attorno alle seguenti domande

Quali sono i determinanti degli investimenti internazionali?

Qual è la dimensione degli investimenti internazionali?

Quali sono gli effetti sulla crescita degli investimenti internazionali?

Quali sono i rapporti tra apertura commerciale e apertura finanziaria?

Quali sono gli effetti degli investimenti internazionali sui tassi di cambio?

Periodo t

0

1

2

3

4

5

6

7

8

Capitale

estero/Pil

Capitale/Pil

mondiale mondiale

100

90

80

70

60

50

40

Investimento lordo

100

100

80

200

50

100

10

-20

100

Ammortamento (1)

Capitale

100

195

265,25

451,99

479,39

555,42

537,65

490,77

566,23

5

9,75

13,26

22,6

23,97

27,77

26,88

24,54

1, Pari allo 0,05 del capitale del periodo precedente

Accumulazione a tasso composto

30

20

400

10

350

0

1870 1900 1914 1930 1938 1945 1960 1980 1985 1990 1995 2000

300

250

Capitale posseduto da stranieri

Pil

200

5 per cento

2,5 per cento

150

100

50

0

1

4

7

10

13

16

19

22

25

Come calcolare lo stock di capitale?

Metodo dell’inventario permanente, dai flussi annui degli investimenti, tenendo conto dei guadagni e delle

perdite in conto capitale, dei rimborsi, capitalizzando lo stock presente in un certo anno iniziale, etc.

Solo per gli anni recenti sono disponibili dati relativamente accurati (anche se non per tutti i paesi)

Rappresentare l’economia globale: i flussi internazionali di capitali

Nel Trattato della moneta

(1933) Keynes rammenta le

origini dell’accumulazione

capitalistica nei paesi europei e

la ricollega ai «trasferimenti» di

oro dal Nuovo mondo

all’Europa.

Mentre la Spagna si affidava in

gran parte all’intervento statale,

in altri paesi europei, tra cui

l’Inghilterra, i flussi di metallo

prezioso erano in gran parte il

risultato di attività di investitori

e trafficanti privati.

Golden Hind

Rappresentare l’economia globale: i flussi internazionali di capitali in prospettiva storica

Secondo Keynes il capitale estero posseduto

dall’Inghilterra nel 1930 era pari alla

capitalizzazione dell’ «investimento» di parte dei

«fondi» di Francis di Drake effettuato dalla

Regina Elisabetta a partire dal 1580

Rappresentare l’economia globale: i flussi internazionali di capitali

SINTESI: DALLA CONTABILITA’ NAZIONALE ALLA POSIZIONE NETTA SULL’ESTERO

AUSTRIA

IRLANDA

TAJIKISTAN

OLANDA

AUSTRIA

IRLANDA

ITALIA

EUROAREA

PILPC

49429,6

68514

2833,7

PILPC

127

129

126

98

100

RNLPC

RNL/PIL

49160

99,5

54610

79,7 Profitti esportati delle multinazionali

3460

122,1 Rimesse degli emigrati

CONSUMOPC

108

119

97

97

100

Profitti delle imprese straniere nei paesi di destinazione degli IDE

a

b

c

Relazione fondamentale tra

a) variazione della ricchezza nazionale,

b) formazione del capitale

c) variazione della posizione netta sull’estero

A partire dagli anni ‘70 del XX secolo molte restrizioni alle transazioni finanziarie internazionali sono state

rimosse, soprattutto nei paesi economicamente avanzati (parte a della figura)

La conseguenza è stato un aumento del rapporto tra il volume delle transazioni finanziarie e il Pil (parte b)

Perché i responsabili della politica economica hanno favorito la liberalizzazione dei movimenti dei capitali?

Rappresentare l’economia globale: i flussi internazionali di capitali

Le risposte tradizionali

1) I mercati internazionali dei capitali permettono agli investitori di diversi paesi di diversificare e «organizzare» il

rischio oltre le possibilità offerte dai mercati nazionali dei capitali.

2) Un paese può indebitarsi per fronteggiare difficoltà temporanee (recessione temporanea, disastro naturale etc.)

3) I paesi con insufficienti dotazioni di capitale possono indebitarsi per favorire investimenti e crescita economica

4) I movimenti di capitali possono disciplinare le politiche economiche dei paesi: un paese indebitato può essere

«costretto» a praticare politiche macroeconomiche «virtuose» (bassa inflazione, controlli del deficit pubblico,

«riforme» gradite agli investitori internazionali.

Tipici problemi dei movimenti internazionali di capitali

1) Un investimento internazionale è esposto al «rischio sovrano»: gli investitori possono non disporre

di mezzi legali per costringere un paese straniero o i suoi residenti a onorare un contratto

(restituire il principale o pagare gli interessi di un prestito

2) L’investimento all’estero sottrae risorse al paese.

3) Un paese indebitato può perdere autonomia politica e dover sacrificare i residenti a favore degli

investitori stranieri

4) Gli investimenti internazionali possono favorire bolle speculative e provocare crisi nei mercati dei

cambi

Rappresentare l’economia globale: i flussi internazionali di capitali

Profitti del settore finanziario in percentuale dei profitti totali del settore delle imprese

USA, 1960-2008

Avvio della fase di apertura finanziaria

Liberalizzazione dei capitali finanziarizzazione dell’economia alti profitti del settore finanziario

Una spiegazione non tradizionale della mobilità dei capitali: la spinta autonoma del settore finanziario

Rappresentare l’economia globale: i flussi internazionali di capitali

Globalizzazione: stop and go

Stati Uniti, Regno Uniti, Olanda sono i tre paesi in cui risiede la

maggior parte delle grandi imprese multinazionali i cui

rendimenti sono drasticamente diminuiti negli ultimi dieciquindici anni

Rappresentare l’economia globale: i flussi internazionali di capitali

Due tipi di investimenti internazionali

1) Finanza di sviluppo

Attività svolta da soggetti (privati o pubblici) che acquisiscono o cedono risorse nette dall’estero

(all’estero) per avviare o sostenere un processo di crescita economica.

Tipicamente questi flussi di capitale danno luogo a flussi di commercio (ad es: un paese si

indebita per finanziare uno squilibrio della bilancia commerciale associato a programmi di

crescita economica: con i «rendimenti» della crescita sarà possibile restituire i prestiti;

alternativamente, un paese con un surplus corrente sta cedendo esportazioni nette in cambio

di una promessa di ottenere beni in futuro)

2) Finanza di diversificazione

La finanzia di sviluppo è normalmente associata a squilibri commerciali; la finanza di

diversificazione è associata a flussi lordi di capitale (in entrata e in uscita) che non generano

necessariamente commercio internazionale.

Possiamo costruire un indice di diversificazione-sviluppo della finanza internazionale, IDS, analogo all’indice

di commercio intra-industriale.

AFE = Attività finanziarie estere

PFE = Passività finanziarie estere

Quando le transazioni lorde si associano a transazioni nette nulle

(AFE=PFE), l’indice vale 1 (diversification finance), quando AFE ≠ PFE

l’indice è minore di 1 (development finance)

Primi 20 paesi per IDE, in entrata e in uscita,

2014-2015

Gli investimenti privati interni prevalgono sugli IDE

Vi è qui un paradosso?

Perché gli investimenti

internazionali non si rivolgono

massicciamente verso i paesi più

poveri dove la scarsità del capitale

dovrebbe generare alti rendimenti

del capitale?

Investimenti diretti esteri (netti), % del PIL (2013)

Investimenti in % del PIL

92 paesi in via di sviluppo

Fonte: Banca Mondiale

Media di 49 paesi ad alto sviluppo umano

Irlanda

Singapore

Hong Kong

Lussemburgo

Media di 44 paesi a sviluppo umano medio

Cina

India

Media di 37 paesi a sviluppo umano basso

Rappresentare l’economia globale: integrazione economica internazionale

3,8

21,5

21,4

28

50

5,5

3,8

1,5

4,2

Distribuzione dello stock di capitale

internazionale

Gli investimenti internazionali

erano maggiormente orientati

verso i paesi emergenti prima della

prima guerra mondiale;

oggi la gran parte degli

investimenti internazionali è una

faccenda tra paesi ricchi.

50

40

30

20

10

0

< 20

20 - 40

40 -60

60-80

> 80

Intervallo del reddito pro capite delle regioni riceventi (US = 100

1913

1997

Stock di capitale internazionale in % del PIL dei

paesi riceventi

50

40

30

20

«Le transazioni di capitale

sembrano oggi per lo più una

faccenda tra ricchi, in accordo con

la concezione dei flussi di capitale

legati a motivi di ‘diversificazione

finanziaria’ piuttosto che come

‘finanza per lo sviluppo’»

(Obstfeld e Taylor)

10

0

< 20

20 - 40

40 -60

60-80

> 80

Intervallo del reddito pro capite delle regioni riceventi (US = 100

1913

1997

Rappresentare l’economia globale: integrazione economica internazionale

SQUILIBRI GLOBALI

Prima della crisi del 2008-2009 gli squilibri globali erano guardati

con preoccupazione, sebbene le loro cause fossero dibattute

La posizione degli Stati Uniti nella struttura era affrontata

con due approcci diversi:

1) Lo squilibrio non era sostenibile

2) Lo squilibrio era sostenibile, per due ragioni

a) La bolla di borsa e il boom immobiliare creano effetti

ricchezza che riducono il risparmio degli americani, i

quali ritengono che l’incremento del valore delle attività

sia permanente

b) Il deficit di risparmio americano è la conseguenza

dell’eccesso di risparmio della Cina, un elemento

destinato a riassorbirsi quando la Cina riorienterà la

crescita verso l’interno.

La crisi ha mostrato che la situazione degli Stati Uniti non

era sostenibile

Squilibri globali: nel 2008 gli Stati Uniti rappresentavano circa la

metà di tutti i deficit globali: i maggiori «produttori di surplus»

sono Cina, Giappone, Germania, paesi arabi esportatori di

petrolio

Rappresentare l’economia globale: squilibri globali

La crescita economica degli Stati

Uniti, più rapida di quella europea

negli ultimi decenni, ha comportato

un progressivo peggioramento del

conto corrente

Rappresentare l’economia globale: squilibri globali

Tasso d'investimento (% del pil)

media 2005-2013

60

40

20

0

Regno Unito Germania

Tra il 1978, quando la Cina ha avviato la crescita

a tasso accelerato, e il 1995, il rapporto tra

risparmi e investimenti in Cina è rimasto

relativamente in equilibrio (surplus o deficit mai

oltre il 2-3 per cento del pil).

Dopo il 1995 il surplus si è consolidato ed è

aumentato; nel 2008 la Cina rappresenta circa

un quarto del surplus globale dei saldi correnti.

USA

Cina

Nel contempo la Cina mantiene tassi d’investimento interni molto

elevati

Nel 2007, l’ultimo anno prima della crisi, la Cina investiva il 45 per

cento del pil e risparmiava il 55 per cento.

Il caso della Germania dopo l’introduzione dell’Euro

Surplus corrente e deficit interno di investimenti

Investimenti esteri

Rappresentare l’economia globale: squilibri globali

La Germania è la Cina europea (ma investe all’interno molto poco)!

Perché la Germania mantiene un così elevato

surplus con l’estero?

Rappresentare l’economia globale: squilibri globali

The Economist, 15/2/2015

Y=W +P

Y = reddito nazionale

W = monte salari (al lordo delle imposte)

P = profitti totali (al lordo delle imposte)

Y=C+I+X -M

C = consumi

I = investimenti lordi

X = esportazioni

M = importazioni

P = CP + I + X - M

Un aumento del saldo estero corrisponde, a

parità di condizioni, ad un aumento dei

profitti!

C = CW + CP

CW = consumo da salari

CP = consumo da profitti

W = CW i lavoratori spendono tutto quello che guadagnano

W + P = CW + CP + I + X - M

W + P = CW + CP + I + X - M

W/Y = 1 – P/Y

Operazioni del conto corrente: UE 28, 2005-2015

Nel 2010 la zona euro

aveva un saldo negativo di

106 miliardi di dollari, nel

2015 un saldo positivo di

330 miliardi

Dopo la crisi la UE ha accumulato surplus correnti: che

cosa significa?

Rappresentare l’economia globale: squilibri globali

Che cosa determina

questi andamenti del

conto corrente?

Saldo del conto corrente dei paesi dell’Unione Europea, 2005 -2015

Rappresentare l’economia globale: squilibri globali

𝐼𝑛 𝑒𝑐𝑜𝑛𝑜𝑚𝑖𝑎 𝑎𝑝𝑒𝑟𝑡𝑎 𝑆 = 𝐼 + 𝐶𝐴 → 𝑆 − 𝐼 = 𝐶𝐴

Un eccesso di investimenti ( I > S)comporta un deficit di conto corrente (CA < 0)

Un eccesso di risparmi (S > I) comporta un surplus di conto corrente (CA > 0)

Due letture della relazione fondamentale

1) Un paese che cresce rapidamente ha bisogno di elevati investimenti che provocano un deficit esterno

(approccio assorbimento: i profili degli investimenti e dei risparmi hanno un prevedibile impatto sul conto

corrente)

2) Un paese «poco competitivo» esporta meno di quanto importa e genera deficit esterni (approccio prezzi

relativi: una insufficiente performance sui mercati esterni ha un prevedibile riscontro nello scarto tra

risparmi e investimenti interni)

Queste due letture sono necessariamente simmetriche

𝑅𝑖𝑠𝑝𝑎𝑟𝑚𝑖𝑜 𝑑𝑒𝑙 𝑠𝑒𝑡𝑡𝑜𝑟𝑒 𝑝𝑟𝑖𝑣𝑎𝑡𝑜 𝑆𝑃 = 𝑌 − 𝑇 − 𝐶

𝑇 = 𝑝𝑟𝑒𝑙𝑖𝑒𝑣𝑜 𝑓𝑖𝑠𝑐𝑎𝑙𝑒

𝑅𝑖𝑠𝑝𝑎𝑟𝑚𝑖𝑜 𝑑𝑒𝑙 𝑠𝑒𝑡𝑡𝑜𝑟𝑒 𝑝𝑢𝑏𝑏𝑙𝑖𝑐𝑜 𝑆𝐺 = 𝑇 − 𝐺

𝐺 = 𝑠𝑝𝑒𝑠𝑎 𝑝𝑢𝑏𝑏𝑙𝑖𝑐𝑎

(𝑖𝑙 𝑟𝑖𝑠𝑝𝑎𝑟𝑚𝑖𝑜 𝑝𝑢𝑏𝑏𝑙𝑖𝑐𝑜 è 𝑝𝑎𝑟𝑖 𝑎𝑙 𝑑𝑒𝑓𝑖𝑐𝑖𝑡 𝑐𝑜𝑛 𝑠𝑒𝑔𝑛𝑜 𝑚𝑒𝑛𝑜)

𝑅𝑖𝑠𝑝𝑎𝑟𝑚𝑖𝑜 𝑡𝑜𝑡𝑎𝑙𝑒 𝑆 = 𝑌 − 𝐶 − 𝐺 = 𝑌 − 𝑇 − 𝐶 + 𝑇 − 𝐺 = 𝑆𝑃 + 𝑆𝐺

𝐶𝐴 = 𝑆 − 𝐼 = 𝑆𝑃 + 𝑆𝐺

−

𝐼

Un eccesso di investimenti sui risparmi, I > S, o un deficit pubblico, SG < 0, possono comportare un deficit di conto corrente

SQUILIBRI GLOBALI E SQUILIBRI MACROECONOMICI INTERNI

In Italia la riduzione dei

deficit pubblici si è

accompagnata ad una

riduzione del saldo del

settore privato con

modeste ripercussioni sul

conto corrente (che passa

da positivo negli anni

novanta a negativo negli

anni duemila prima della

crisi

𝐶𝐴 = (𝑆𝑃 −𝐼) + 𝑆𝐺

Saldo del settore pubblico

Saldo del settore privato

Rappresentare l’economia globale: squilibri globali

Nel periodo 2002 -2011 abbiamo avuto deficit

pubblico, Sg < 0, e deficit esterno, C < 0

deficit gemelli

Tasso di risparmio

0,12

0,1

0,08

0,06

0,04

0,02

0

1980 1982 1984 1986 1988 1990 1992 1994 1996 1998 2000 2002 2004 2006 2008

-0,02

Rapporto tra il risparmio netto nazionale e il prodotto interno lordo

Italia, 1980-2009

Il paradosso del risparmio

Il settore pubblico, a partire dai

primi anni novanta, ha

perseguito politiche di

consolidamento fiscale che

hanno progressivamente ridotto

il deficit pubblico e quindi il

risparmio negativo del settore

pubblico;

contemporaneamente, anche a

causa del rallentamento della

crescita economica, il risparmio

privato diminuiva.

Il risparmio globale, come

frazione del Pil, è diminuito

In Germania l’aumento del

saldo del settore privato,

dopo il 2000-2001, si è

accompagnato ad un

aumento del surplus

esterno con modeste

ripercussioni sul deficit

pubblico (che resta

negativo nel periodo)

Rappresentare l’economia globale: squilibri globali

Negli anni novanta il saldo pubblico negativo si riflette nel saldo positivo del settore privato con modeste

ricadute sul saldo esterno; tra il 2000 e il 2008 il settore privato entra in deficit (investimenti, bolla immobiliare

etc) generando un saldo negativo esterno; prima della crisi il saldo pubblico è in avanzo e il saldo privato

negativo, dopo la crisi il settore privato è andato in avanzo (meno consumi) e il saldo pubblico è andato in

disavanzo.

Rappresentare l’economia globale: squilibri globali

Saldo corrente della Grecia

2,0

0,0

-2,0

-4,0

-6,0

-8,0

-10,0

-12,0

-14,0

-16,0

Il saldo di parte corrente

rappresenta la variazione della

posizione debitoria o creditoria

di un paese verso il resto del

mondo.

Un saldo corrente non è

sostenibile quando la

continuazione nel tempo delle

politiche che lo hanno

generato non è possibile

La crisi del 2008-2009 ha «imposto»

alla Grecia di azzerare il deficit di

conto corrente: da un deficit di oltre

il 15 per cento del Pil si passa al

sostanziale pareggio nel 2015

-18,0

Quando è scoppiata la crisi gli investitori

esteri non hanno più voluto/potuto

continuare a finanziarie il deficit del paese

il quale è stato costretto a drastiche

politiche di austerità per ridurre

l’assorbimento interno

Rappresentare l’economia globale: squilibri globali

Quanto effettivamente integrata

è l’economia internazionale?

Rodrik, 2000

Rappresentare l’economia globale: integrazione economica internazionale

Rappresentare l’economia globale: integrazione economica internazionale

Nel 1989 la caduta del muro di Berlino segna

un’accelerazione della globalizzazione capitalistica: è un

simbolo di un mondo senza più frontiere dove gli scambi

commerciali rimpiazzano la violenza internazionale e le

guerre

Il muro tra il Messico e gli

Stati Uniti iniziato nel 1994 e

proseguito nel 2006

… non meno di 6000 persone sono morte

nel tentativo di attraversare la frontiera

USA-Messico tra il 1994 e il 2015

In 1994 the boarder [USA-Mexico] became militarized by the

Clinton Administration. Attorney

General Janet Reno implemented “Operation Gate Keeper,”

in order to curtail the flow of illegal

immigration from Tijuana into San Diego. This wall is not a

hypothetically proposed Donald

Trump wall, it is an actual Clinton wall built and fortified. The

militarization of the boarder was

undoubtedly the administration response to the

implementation of the North American Free

Trade Agreement (NAFTA), which was implemented the

same year as “Operation Gate

Keeper.” The Clinton administration must have projected

that NAFTA was going to have

devastating effects for Mexico and these adverse derivations

would increase illegal

immigration.

Rappresentare l’economia globale: integrazione economica internazionale e nuove barriere

Nel 2015 almeno 3500

migranti sono morti

attraversando il

Mediterraneo

Brexit

Barriere ai confini croati

Since the end of the war Greeks and Germans, together with other Europeans, have

been uniting. We were uniting despite different languages, diverse cultures,

distinctive temperaments. In the process of coming together, we were discovering,

with great joy, that there are fewer differences between our nations than the

differences observed within our nations.

Then came the global financial disaster of 2008 and, a year or two later, European

peoples, who were hitherto uniting so splendidly, ended up increasingly divided by a…

common currency – a paradox that would have been delightful if only it were not so

fraught with danger. Danger for our peoples. Danger for our future. Danger for the

idea of a shared European prosperity.

Y. Varoufakis, ex ministro delle finanze Greco

Rappresentare l’economia globale: integrazione economica internazionale e nuove barriere

Letture:

1) P. Bairoch, R. Kozul-Wright, Globalization myths: some historical reflections on integration and growth in

the world economy, UNCTAD/WIDER, Working paper n. 113, marzo 1996

2) J. Stiglitz, «Capital market liberalization and exchange rate regimes: risk without reward», The Annals of

the American Academy of Political and Social Sciences, vol. 579, gennaio 2002.

3) R. J. Gordon, Is U.S: economic growth over? Faltering innovation confronts the six headwinds, NBER

working paper n. 18315, agosto 2012.

4) M. Weisbrot, R. Ray, The scorecard on development, 1960-2010: Closing the gap?, Centre for economic

and policy research, Washington, aprile 2011.