Assicurazione Vita e Mercato

del Risparmio Gestito

Modello APT

Ancora sull’arbitraggio:

modello APT

• Ipotesi statistiche

– I rendimenti ottenuti acquistando e vendendo

un’attività finanziaria da t a T sono generati da

ri = ai + bi f , con E(f) = 0, Var(f) = 1

• Ipotesi finanziarie

– Esiste un titolo risk-free che da t a T rende r

– Non esistono frizioni e costi di transazione

– Non devono esistere possibilità di arbitraggio

Rendimenti attesi, volatilità e

correlazione

• Ipotesi statistiche

– I rendimenti ottenuti acquistando e vendendo le

attività finanziarie i e j da t a T sono generati da

ri = ai + bi f , rj = aj + bj f

con E(f) = 0, Var(f) = 1

• Ipotesi finanziarie

– Rendimenti attesi: E(ri) = ai, E(rj) = aj

– Volatilità: i = bi, j = bj

– Covarianza: cov(ri, rj) = bi bj ,correlazione = 1

Modello APT a un fattore

• Costruisco un portafoglio con due titoli i e j

in modo da eliminare la dipendenza da f

(un portafoglio immunizzato da variazioni

di f)

• Operativamente: scelgo wi = bj /(bj - bi)

• L’assunzione di non-arbitraggio implica

wi ri + (1- wi ) rj = r …da cui

…(ai - r)/ bi = (aj - r )/ bj = per ogni i e j

Il premio per il rischio

• Per ogni attività finanziaria i deve risultare

E( ri ) = ai = r + bi = r +i

E(Rendimento) = risk-free + risk-premium

• Risk premium = i dove

i : rischio del titolo i-esimo

: prezzo di mercato del rischio

• N.B. Il prezzo di mercato del rischio deve

essere lo stesso per tutti i prodotti

finanziari

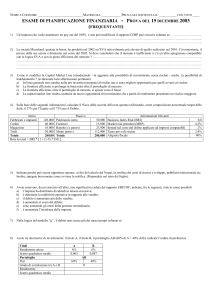

APT: esempi

• Il rendimento atteso del MIB30 è 4%, il

rendimento del titolo privo di rischio è

2.5% ed il prezzo di mercato del rischio è

6%.

• Ricaviamo la volatilità del MIB30 come

(0.04 – 0.025)/0.06 = 0.25 = 25%

• Una posizione sul MIB30 con = 0.5 avrà

rendimento atteso pari a

E(r) = 0.025 + 0.06*0.5*0.25 = 0.0325 = 3.25%

Modello APT a N fattori

• L’estensione naturale del modello APT

consiste nell’assumere che il rendimento

di tutti i titoli sia funzione di un numero N

di fattori di rischio.

• Il modello che genera i rendimenti è

N

ri ai ij f j

j 1

E f 0, E f 1, E f , f 0 per k j

j

2

j

k

j

Il portafoglio immunizzato

• Poiché con un solo fattore di rischio utilizziamo 2

titoli per calcolare il portafoglio immunizzato, è

naturale ritenere che con N fattori di rischio

siano necessari N + 1 titoli per ottenere

portafogli immunizzati agli N fattori di rischio.

• Questo portafoglio implica quindi che, per ogni

fattore di rischio j,

N 1

w

i 1

i

ij

0

j

Il principio di non arbitraggio

• Per escludere possibilità di arbitraggio il

portafoglio immunizzato deve rendere

quanto il titolo privo di rischio

N 1

wa

i 1

i i

r

N 1

N 1

wa wr

i i

i 1

N 1

i 1

w a r 0

i 1

i

i

i

Il problema in forma di matrice

a 1 r

11

12

.

1 N

a2 r . . a N 1 r 1 0

21 . . N 1,1 2

0

22 . . N 1, 2 . .

.

. .

. . .

2 N . . N 1, N N 1 0

La soluzione

• Sappiamo che un sistema lineare omogeneo

come quello della precedente slide ha soluzione

non banale, cioè non semplicemente wi = 0 per

tutti gli i, se e solo se la matrice è a rango

ridotto, cioè con determinante uguale a zero.

Sappiamo anche che in questo caso ogni riga

può essere scritta come combinazione lineare

delle altre. In particolare possiamo scrivere

N

ai E ri r ij j

j 1

Premio per il rischio

• L’estensione del modello a N fattori di rischio è quindi

immediata.

• Il rendimento atteso di ogni attività finanziaria deve

essere uguale a

– Il rendimento risk-free r

– Il premio per il rischio

• Il premio per il rischio è il prodotto interno di

– Prezzi di mercato dei fattori di rischio

– Sensitività di ciascuna attività finanziaria ai fattori di rischio

(factor loading)

• Si noti che l’esclusione di possibilità di arbitraggio

richiede che i prezzi di mercato dei fattori di rischio siano

gli stessi per tutte le attività finanziarie.

Un’estensione del modello APT

• Un’estensione naturale del modello APT consiste

nell’assumere che il rendimento di tutti i titoli sia

funzione di un numero N di fattori di rischio e di

elementi di rischio specifici di ciascuna attività

finanziaria

N

ri ai ij f j i

j 1

E f j 0, E f

1, E f , f 0 per k j

E 0, E , E , f 0

i

2

j

2

i

k

2

i

j

k

j

Rischio sistematico e specifico

• Il modello APT individua un numero finito di

fattori di rischio che influenzano tutti i titoli

presenti sul mercato ed i portafogli

• Il rischio associato a questi fattori è rischio

sistematico, o non diversificabile, e a ciascuna di

queste fonti di rischio viene associato un premio

per il rischio.

• Il rischio non associato a questi fattori può

essere ridotto diversificando il portafoglio, e non

viene “prezzato” dal mercato (rischio

idiosincratico)

Modello APT: riassunto

• Il modello APT descrive le relazioni tra rischio e

rendimento di ciascun titolo

• Il rischio è ripartito in rischio specifico, o idiosincratico,

che è diversificabile, e rischio sistematico, che invece è

retribuito

• L’esclusione di possibilità di arbitraggio richiede che il

rendimento atteso di ogni titolo possa essere scomposto

in rendimento privo di rischio (risk-free) e premio per il

rischio, e che il premio per il rischio sia il prodotto

interno (cioè la somma dei prodotti) dei prezzi di mercato

dei fattori di rischio e delle sensitività al rischio. Inoltre, il

prezzo di mercato dei fattori di rischio deve essere lo

stesso per tutte le attività finanziarie, che invece

differiscono tra loro per sensitività diverse ai diversi

fattori di rischio

Probabilità oggettiva e EMM

• Dal modello APT (e CAPM) sappiamo che

E(Y(T)/Y(t) – 1) = r + Y

• …mentre sotto la misura risk-adjusted

EQ(Y(T)/Y(t) – 1) = 1/P(t,T) = r

• In un modello binomiale…

Y =

Y(H) - Y(L)

Y(0)

p1 - p

…con p misura di probabilità oggettiva

La relazione tra le misure

• Calcolando la differenza tra le misure

E(Y(T)/Y(t)) - EQ(Y(T)/Y(t)) = Y

E(Y(T)/Y(t)) - EQ(Y(T)/Y(t)) = (p-Q)(Y(H)-Y(L))/Y(t)

e dalla volatilità sotto la misura oggettiva…

p-Q = p1 - p

• L’aggiustamento per il rischio è quindi

ottenuto cambiando la probabilità

oggettiva

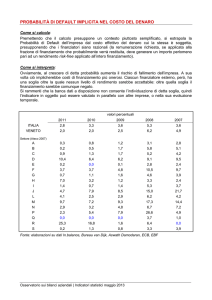

Informazione storica ed implicita

• Informazione storica

• Probabilità “oggettiva”

• Il rendimento dei titoli

E[ri] = rf + ’i

• Valutazione del rischio

Y t

• Informazione implicita

• Probabilità risk-neutral

• Il rendimento dei titoli

E[ri] = rf

• Valutazione derivati

E p Y T

1 r

EQ Y T

1 r

Teorema di Girsanov

• Per il teorema di Girsanov, dato un processo di

Wiener z(t) definito sotto la misura di probabilità

P e definito un nuovo processo

z*(t) = z(t) + dt

è possibile, sotto opportune condizioni di

regolarità su , individuare una nuova misura di

probabilità, ad es. Q, sotto la quale z*(t) è un

processo di Wiener.

• Per il teorema di Girsanov, cambiare la misura di

probabilità è equivalente a cambiare il drift del

processo stocastico

Teorema di Girsanov:

applicazione

• Dal modello APT

dY(t)) = (r + )Ydt + Ydz(t)

Se definiamo una misura Q tale che

EQ(d(z(t) + dt) = 0

possiamo scrivere

dY(t)) = rYdt + Ydz*(t)

con dz*(t) = dz(t) + dt e z*(t) un processo di

Wiener sotto la misura di probabilità Q.

La probabilità risk-neutral

• Sotto la misura di probabilità Q

EQ(dY(t)) = rYdt

• Inoltre dal lemma di Ito otteniamo

EQ(dC(t)) = (C t+ rY CY + ½ 2Y2 CYY)dt

• …e dalla fundamental PDE

EQ(dC(t)) = r Cdt

Valutazione risk-neutral

C(Y,t) = exp(-r(T-t)) EQ(C(Y,T))

• Anche nel tempo continuo vige la stessa

regola di valutazione basata sul principio

di martingala. Nell’ipotesi di tasso

d’interesse privo di rischio costante la

valutazione del contratto derivato avviene

calcolando il valore atteso alla scadenza

scontato con il tasso risk-free.