Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

ASPETTI

ORGANIZZATIVO-GESTIONALI

DELLE

IMPRESE BANCARIE

Obiettivi, contenuti e tempi dell’unità didattica

Indicazioni sulle verifiche

Breve sintesi di alcune parti della programmazione

1

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

Conoscenze pregresse indispensabili: ricordare le fasi dell’attività economica PRODUZIONE, SCAMBIO, CONSUMO, RISPARMIO, INVESTIMENTO! – Non dimenticare

inoltre contenuto e finalità del Bilancio di esercizio e significati di equilibrio patrimoniale, equilibrio finanziario e equilibrio economico.

Obiettivi dell’unità didattica:

1. Riconoscere il ruolo delle Banche nel sistema economico

2. Conoscere il significato di equilibrio patrimoniale, equilibrio economico, equilibrio finanziario e equilibrio monetario per le banche

3. Conoscere le principali caratteristiche in termini di costi/rendimenti, durate e rischiosità delle operazioni di raccolta e di impiego bancarie

4. Conoscere le principali operazioni di raccolta delle banche in particolare: depositi a risparmio liberi e vincolati, conti correnti bancari, pronti contro termine e certificati

di deposito

5. Saper compilare un conto corrente bancario registrando operazioni varie di versamento e prelevamento e saper compilare lo scalare interessi. Saper impostare anche un

semplice esercizio con dati a scelta

6. Sapere il significato di “Fido” e “Apertura di credito” riconoscendo gli elementi da considerare per valutare il merito creditizio del cliente e per individuare la forma di

finanziamento più indicata per le sue esigenze

7. Conoscere le principali operazioni di raccolta delle banche e in particolare: emissione di obbligazioni, mutui, aperture di credito in conto corrente, anticipazioni su merci

8. Conoscere il ruolo delle operazioni interbancarie nella gestione delle liquidità delle banche

9. Conoscere le caratteristiche particolari del Marketing in ambito bancario: in particolare ciclo di vita dei diversi prodotti bancari, 5P del marketing-mix e importanza

dell’aspetto “comunicazione” nell’ambito della consulenza finanziaria.

2

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

IL RUOLO DELLE BANCHE NEL SISTEMA ECONOMICO

Da integrare con Capitolo 1 libro di testo – In particolare paragrafi: 1.1-1.2-1.3-1.4

L’attività peculiare delle banche è costituita dalla raccolta del risparmio fra il pubblico e dall’esercizio del credito. Il ruolo fondamentale delle Banche è

quello di INTERMEDIARI FINANZIARI/CREDITIZI, vale a dire un ruolo di intermediazione fra i soggetti in AVANZO cioè soggetti che dispongono di denaro

in eccedenza (=RISPARMIO) da far CUSTODIRE dalle banche per questioni di sicurezza o da INVESTIRE allo scopo di incrementare nel tempo le disponibilità

finanziarie e soggetti in DISAVANZO che invece necessitano di finanziamenti. Esse cioè, da un lato acquisiscono fondi (RACCOLTA) pagando un prezzo

(interessi attivi per il cliente ma passivi per le banche) che dipende dal tipo di operazione e dalla sua durata, dal tipo di clientela che effettua il deposito,

dalla consistenza delle somme depositate, ecc., dall’altro, cedono fondi (IMPIEGHI), ricavandone un prezzo (interessi passivi per il cliente ma attivi per le

banche) dipendente da una serie di circostanze simili a quelle indicate per le operazioni di raccolta

I soggetti in AVANZO sono tipicamente le FAMIGLIE intese come soggetti privati che dispongono di denaro in eccedenza rispetto alle esigenze di CONSUMO.

Raramente le AZIENDE sono soggetti in avanzo salvo le aziende che operano nel settore finanziario (in particolare banche, società finanziarie e assicurazioni)

che per il tipo di attività svolta si trovano necessariamente a disporre di grandi quantità di denaro da investire. In genere invece le AZIENDE sono soggetti in

DISAVANZO cioè soggetti che necessitano di PRESTITI/FINANZIAMENTI, come FONTI cui attingere per far fronte alle loro esigenze produttive.

I prestiti che le Banche fanno alle AZIENDE si chiamano PRESTITI ALLA PRODUZIONE Spesso però anche le FAMIGLIE si rivolgono alle banche per

ottenere prestiti, questo tipo di prestiti, si chiama PRESTITI AL CONSUMO.

PRESTITI

ALLA

PRODUZIONE

Soggetti in

disavanzo

BANCA

OPERAZIONI DI IMPIEGO

(INVESTIMENTO)

PRESTITI ALLA CLIENTELA

Per la banca essi rappresentano

dei CREDITI VERSO I CLIENTI

OPERAZIONI DI RACCOLTA

(FONTI DI FINANZIAMENTO)

SOMME DEPOSITATE DAI

CLIENTI IN BANCA ALLO

SCOPO DI AVERNE UN

RENDIMENTO. Per la banca essi

rappresentano dei

DEBITI VERSO I CLIENTI

PRESTITI AL

CONSUMO

3

Soggetti in

avanzo

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

IL PUNTO DI PARTENZA DELL’ATTIVITA’ BANCARIA:

LE OPERAZIONI DI RACCOLTA

Per poter svolgere la loro funzione di INTERMEDIAZIONE FINANZIARIA le Banche devono necessariamente reperire presso i terzi che presentano

eccedenze di disponibilità finanziarie (=soggetti in avanzo) le FONTI DI FINANZIAMENTO che le occorrono per finanziare gli INVESTIMENTI

.VISUALIZZIAMO SINTETICAMENTE LE FONTI DI FINANZIAMENTO BANCARIE:

Fonti di CAPITALE PROPRIO:

Capitale sociale

Autofinanziamenti

Emissione di PRESTITI

OBBLIGAZIONARI

SOCI AZIONISTI

CREDITORI

OBBLIGAZIONISTI

“PRODOTTI” di RACCOLTA presso i

CLIENTI IN AVANZO:

Libretti di risparmio liberi

Libretti di risparmio vincolati

Conti correnti bancari

Certificati di deposito

Raccolta Pronti contro Termine

Altre forme di raccolta

LE FONTI:

Partecipare alle assemblee dei soci

Votare alle assemblee dei soci

Diritto di OPZIONE in sede di aumenti di

capitale

Diritto agli UTILI

Diritto alla partecipazione al capitale

residuo in sede di LIQUIDAZIONE

Partecipare e votare alle assemblee degli

obbligazionisti

Ottenere gli INTERESSI alle scadenze

convenute

Ottenere alle scadenze convenute la

RESTITUZIONE dei capitali prestati

CREDITORI CLIENTI

I TERZI

Ottenere la remunerazione pattuita

(INTERESSI)

Ottenere i SERVIZI collegati al tipo

di prodotto

Ottenere la RESTITUZIONE delle

somme depositate alle scadenze

convenute nel rispetto degli eventuali

vincoli previsti dal contratto

DIRITTI DEI TERZI (quindi gli obblighi per la banca)

4

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

CARATTERISTICHE PIU’ SIGNIFICATIVE DELLE

PRINCIPALI OPERAZIONI BANCARIE DI RACCOLTA

Da integrare con Capitoli 3 e 4 libro di testo + Appunti forniti dall’insegnante

Classifichiamo le operazioni considerando due fondamentali aspetti: il COSTO per la banca (e quindi il RENDIMENTO per il cliente), la DURATA e la

STABILITA’ della disponibilità delle somme (detta TEMPO DI GIACENZA e QUANTITA’ DI GIACENZA) presso la banca.

Naturalmente:

MAGGIORI saranno i COSTI per la banca , MINORE sarà la sua convenienza a ricorrere a tale fonte

MAGGIORE sarà il tempo di giacenza MAGGIORI saranno le possibilità della banca di investire tali capitali nelle operazioni di impiego

MAGGIORI saranno le certezze sull’ammontare delle somme depositate MAGGIORI saranno le possibilità della banca di investire tali

i

capitali nelle operazioni di impiego

UN FONDAMENTALE OBIETTIVO PER LE BANCHE: L’EQUILIBRIO MONETARIO ……………………………………………………………………………

Fonti di CAPITALE PROPRIO:

Capitale sociale

Autofinanziamenti

Emissione di PRESTITI

OBBLIGAZIONARI

“PRODOTTI” di RACCOLTA presso i

CLIENTI IN AVANZO:

Libretti di risparmio liberi

Libretti di risparmio vincolati

Conti correnti bancari

Certificati di deposito

Raccolta Pronti contro Termine

Altre forme di raccolta

TEMPO DI GIACENZA: la scadenza è INDETERMINATA … fino alla liquidazione della banca

COSTI: la remunerazione ai soci è VARIABILE e dipende dall’utile realizzato ogni anno (n.b.: in molti casi

gli azionisti percepiscono remunerazioni (=dividendi) maggiori rispetto ai soggetti finanziatori

STABILITA’: il capitale conferito dai soci rimarrà in azienda fino alla sua liquidazione

TEMPO DI GIACENZA: la scadenza è predeterminata, sempre a MEDIO LUNGO TERMINE

COSTI: la remunerazione degli obbligazionisti è predeterminata contrattualmente. Può essere definito un

tasso fisso (es. 6% annuo) o variabile indicizzato.

STABILITA’: le somme prestate dagli obbligazionisti verranno ad essi restituite secondo le modalità

definite contrattualmente, in ogni caso i tempi di rimborso saranno lunghi, gli obbligazionisti non possono

richiedere il rimborso anticipato del prestito

TEMPO DI GIACENZA: il tempo di giacenza è diverso a seconda dei “prodotti” considerati. Ci sono

prodotti che presentano un vincolo di tempo al rimborso da parte della banca (DEPOSITI VINCOLATI) e

“prodotti” invece che non presentano alcun vincolo di tempo per il rimborso (in un’ipotesi estrema può

accadere che un cliente depositi 10.000 € questa mattina aprendo un c/c bancario e nel primo pomeriggio

richieda di chiudere il conto riottenendo le somme versate!)

COSTI: la remunerazione ai clienti è diversa da prodotto a prodotto. Per alcune forme di raccolta

percepite dai clienti più come servizio che come forma di investimento non è previsto alcun rendimento

STABILITA’: la stabilità delle somme depositate dai clienti varia da prodotto a prodotto, in particolare

bisogna distinguere i DEPOSITI VINCOLATI da quelli NON VINCOLATI

5

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

LE ALTERNATIVE DI INVESTIMENTO PER I SOGGETTI IN AVANZO…

… e quindi anche i concorrenti delle Banche rispetto all’attività di RACCOLTA!

BENI REALI:

Fabbricati

Quadri di

autore

Antiquariato

Francobolli

Monete …

TITOLI DI

STATO (BOT,

CCT, BTP, …)

PRODOTTI

PARABANCARI:

SICAV (Società di

investimento a capitale

variabile) Fondi comuni

di investimento,

AVVIO DI

UN’ATTIVITA’ IN

PROPRIO (DA SOLO

O IN SOCIETA’)

TITOLI DI

ALTRI

STATI

AZIONI DI

SOCIETA’

PER AZIONI

PRIVATE

VALUTA

ESTERA

(DOLLARI,

STERLINE,…)

OBBLIGAZIONI

DI SOCIETA’

PRIVATE

PRODOTTI di

SOCIETA’ DI

ASSICURAZIONE:

Fondi pensione

FORMAZIO

NE?

PRODOTTI

BANCARI

futures, …

INVESTITORE

Le determinanti nella scelta: DISPONIBILITA’ FINANZIARIE, PROPENSIONE AL RISCHIO/GRADO DI SICUREZZA RICHIESTO,

ESIGENZE DI LIQUIDITA’, ASPETTATIVE E BISOGNI FUTURI, IL “PROFILO” DELL’INVESTITORE, LE POSSIBILITA’ DI SMOBILIZZO

DELL’INVESTIMENTO E I TEMPI DI RECUPERO

6

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

Premettendo che gli obiettivi ultimi delle imprese bancarie sono, come per tutte le aziende:

SODDISFACIMENTO DEI BISOGNI UMANI

MASSIMIZZAZIONE DEI RISULTATI NEL MEDIO-LUNGO PERIODO il che

significa MINIMIZZARE I COSTI e MASSIMIZZARE I RICAVI

QUALITA’ TOTALE

IL PRIMO OBIETTIVO DELLA BANCA SARA’:

CONVINCERE I SOGGETTI IN AVANZO A

DEPOSITARE/INVESTIRE I PROPRI RISPARMI NELLE

SUE CASSE!!!

COME?

STRATEGIE DI MARKETING BANCARIO

Le 5P del marketing-mix – Il ciclo di vita dei prodotti

7

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

Considerando però che dalle operazioni di RACCOLTA delle banche originano principalmente COSTI (da

minimizzare!), sarà fondamentale per la banca anche

CONVINCERE I SOGGETTI IN DISAVANZO A RIVOLGERSI A

“LEI” per RICHIEDERE PRESTITI/FINANZIAMENTI !!!

COME?

STRATEGIE DI MARKETING BANCARIO

Integrare con Capitolo 2 paragrafo 2.8 + APPUNTI INSEGNANTE + RICERCA SU MESSAGGI PUBBLICITARI DI BANCHE IN ITALIA

Le 5P del marketing-mix – Il ciclo di vita dei prodotti

DALLE OPERAZIONI DI IMPIEGO ORIGINANO INFATTI LE PRINCIPALI FONTI DI RICAVO BANCARIO

(da massimizzare!)

Importante notare che per le banche l’attività di IMPIEGO è fondamentale perché è soprattutto (ma non solo! ne parleremo più avanti!) dalla

differenza (=SPREAD) fra la media dei tassi di interesse attivi applicati sui prestiti concessi e la media dei tassi di interesse passivi

pagati ai clienti sulle operazioni di RACCOLTA che

origina l’UTILE delle banche.

Tassi attivi

Praticati sui finanziamenti concessi alla clientela

MARGINE DI INTERESSE

Spread

Tassi passivi

Corrisposti ai clienti sulle operazioni di raccolta

8

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

I SOGGETTI IN DISAVANZO

Sono detti “soggetti in disavanzo” coloro che presentano delle esigenze di liquidità.

LE IMPRESE

-->

PRESTITI ALLA PRODUZIONE

Tipici soggetti in disavanzo sono le AZIENDE che necessitano di FONTI DI FINANZIAMENTO per

finanziare gli INVESTIMENTI nei FATTORI PRODUTTIVI necessari per svolgere l’attività produttiva.

I prestiti alle imprese si chiamano “Prestiti alla Produzione” perché le aziende utilizzano tali prestiti per

realizzare la loro attività produttiva. Se tutto andrà bene quindi, i prestiti concessi alle imprese

consentiranno loro di attuare la produzione da destinare alla vendita. Attraverso le vendite, le aziende

recupereranno le somme investite e potranno restituire alle banche, alle scadenze convenute, i prestiti

ottenuti ai quali andrà aggiunto il compenso pattuito (INTERESSESe tutto sarà andato bene inoltre, una

volta remunerati i vari portatori di interesse aziendali, all’imprenditore (o ai soci) rimarrà un compenso

residuale chiamato UTILE che li compenserà del lavoro prestato in azienda (STIPENDIO DIREZIONALE),

del capitale conferito in azienda (INTERESSE DI COMPUTO) e del rischio d’impresa sopportato

(COMPENSO AGGIUNTIVO PER IL RISCHIO DI IMPRESA).

RICORDA…

1- Reperimento delle FONTI di

FINANZIAMENTO

2- Investimento delle FONTI

…Il ciclo di ritorno del Capitale investito

4- Rimborso e remunerazione degli

stakeholders aziendali + eventuale

3. Soddisfacimento dei bisogni dei clienti

autofinanziamento

attraverso la vendita dei “prodotti” e

conseguente recupero dei capitali investiti

9

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

Ricordiamo che le imprese investono in:

FABBRICATI, IMPIANTI, ATTREZZATURE, AUTOMEZZI, MOBILI E ARREDI,… = Fattori produttivi materiali durevoli (BENI) che

daranno la loro utilità in azienda per più anni e per i quali il cui recupero delle somme investite sarà LENTO e INDIRETTO (= il recupero

avverrà indirettamente attraverso la vendita dei prodotti/servizi offerti dall’azienda al mercato).

BREVETTI, MARCHI, DIRITTI DI AUTORE, …= Fattori produttivi immateriali durevoli (DIRITTI) che daranno la loro utilità in azienda

per più anni e per i quali il cui recupero delle somme investite sarà LENTO e INDIRETTO (= il recupero avverrà indirettamente

attraverso la vendita dei prodotti/servizi offerti dall’azienda al mercato).

SPESE DI IMPIANTO/AMPLIAMENTO, RICERCA E SVILUPPO, KNOWHOW, AVVIAMENTO, SPESE DI PUBBLICITA’ PLURIENNALI, …

= Fattori produttivi immateriali durevoli (SPESE AD UTILITA’ PLURIENNALE) che daranno la loro utilità in azienda per più anni e per i

quali il cui recupero delle somme investite sarà LENTO e INDIRETTO (= il recupero avverrà indirettamente attraverso la vendita dei

prodotti/servizi offerti dall’azienda al mercato).

MATERIE PRIME, SEMILAVORATI, COMPONENTI, PRODOTTI, MATERIALE DI CONSUMO: Fattori produttivi materiali (BENI) a

breve ciclo di ritorno del capitale investito, per i quali il recupero delle somme investite, se tutto andrà bene, sarà VELOCE (in genere

inferiore ai 12 mesi) e DIRETTO (=il recupero avverrà direttamente attraverso la vendita sul mercato dei prodotti originati dal ciclo di

trasformazione MATERIE PRIME SEMILAVORATI PRODOTTI FINITI VENDITA SORGE IL CREDITO

INCASSO DEL CREDITO ALLA SCADENZA RECUPERO DELL’INVESTIMENTO).

PERSONALE: Il personale è la risorsa produttiva più importante dell’azienda, contribuirà con il suo lavoro intellettuale e manuale al

raggiungimento degli obiettivi aziendali e verrà remunerato a cadenze periodiche (in genere mensilmente). Il recupero delle somme

investite nel personale è sempre INDIRETTO e avviene attraverso la vendita dei prodotti/servizi sul mercato

ALTRI FATTORI PRODUTTIVI: spese energetiche, assicurative, consulenze, trasporti, pubblicità, sorveglianza, pulizia, spese fiscali, …

Anche per questi investimenti il recupero sarà indiretto ed avverrà attraverso la vendita dei prodotti/servizi sul mercato.

10

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

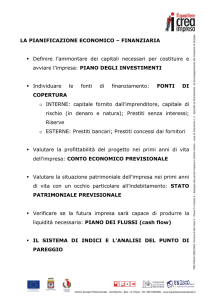

Quando un CLIENTE-IMPRESA si rivolgerà alla Banca per richiedere un FINANZIAMENTO sarà

fondamentale per la banca comprendere PERCHE’ l’impresa lo richiede, cioè capire la destinazione

che l’impresa intende dare a tali fonti di finanziamento. Sarà fondamentale per la banca fornire

un finanziamento con tempi di rimborso CORRELATI ai tempi di recupero di capitali investiti

VERIFICA DELLA CORRELAZIONE FRA LA SCADENZA DELLE FONTI E LA SCADENZA

DEGLI IMPIEGHI.

La banca dovrà inoltre valutare attentamente se l’impresa e il suo progetto sono meritevoli della sua

fiducia.

Prima di concedere il finanziamento ad un’impresa, la banca procederà all’ANALISI dei suoi ultimi

BILANCI DI ESERCIZIO allo scopo di valutare il suo EQUILIBRIO FINANZIARIO,

PATRIMONIALE ED ECONOMICO. La banca dovrà inoltre prestare attenzione al progetto di

sviluppo formulato dall’impresa e valutarne la sua fattibilità.

Dai risultati di tale analisi, detta ANALISI PER L’AFFIDAMENTO, dipende la decisione della

concessione della fiducia (=FIDO) e quindi del finanziamento all’azienda e l’individuazione del

tipo di finanziamento più indicato quello che consentirà di verificare l’EQUILIBRIO

FINANZIARIO cioè la corretta CORRELAZIONE fra la SCADENZA DELLE FONTI e la

SCADENZA DEGLI IMPIEGHI.

LE FONTI ALTERNATIVE DI FINANZIAMENTO PER LE IMPRESE…

11

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

…e quindi anche i “concorrenti” delle banche rispetto all’attività di IMPIEGO!

EMISSIONE DI UN

PRESTITO

OBBLIGAZIONARIO

FONTI DI CAPITALE

PROPRIO: Apporto di

capitale da imprenditore o

soci, autofinanziamenti

(SOLO PER LE SPA)

PRESTITI DA TERZI, in

particolare PRESTITI DI

SOCI o DI DIPENDENTI

(ad es. TFR)

FONTI DI

FONTI DI

FINANZIAMENTO

BANCARIO A MEDIOLUNGO TERMINE:

FINANZIAMENTO

BANCARIO A BREVE

TERMINE: scoperti di

mutui passivi, leasing, …

c/c, anticipazioni su merci,

sconto di effetti, sconto di

fatture (factoring), …

DILAZIONI DI

PAGAMENTO CONCESSE

DAI FORNITORI debiti

di fornitura o di

funzionamento

Le determinanti nella scelta: il COSTO del prestito (inteso come interessi impliciti o espliciti ed altri costi aggiuntivi), i TEMPI e le MODALITA’ di RIMBORSO, gli eventuali SERVIZI AGGIUNTIVI

offerti, gli eventuali VINCOLI GIURIDICI richiesti, le conseguenze a livello ORGANIZZATIVO-GESTIONALE e giuridico della scelta.

12

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

NEGLI ANNI RECENTI LE BANCHE HANNO ATTRIBUITO SEMPRE MAGGIORE

IMPORTANZA AL PRESTITO AL CONSUMO… (… ricordare mutui subprime…)

… Questo perché negli anni recenti si era assistito ad una contrazione del ricorso al finanziamento bancario da

parte delle imprese a favore di fonti di finanziamento alternative.

… per “PRESTITO AL CONSUMO” si intendono i finanziamenti concessi dalle banche a soggetti privati/famiglie

per consentire loro di acquistare beni o servizi destinati al soddisfacimento di loro bisogni personali.

Sempre più spesso privati o famiglie richiedono dei prestiti alle banche per acquistare:

* L’AUTOMOBILE

* MOBILI

* ELETTRODOMESTICI

* La CASA

Ma anche per finanziare un VIAGGIO o una VACANZA o per pagare gli STUDI dei propri figli…

Questi tipi di prestiti si dimostrano per le banche molto RISCHIOSI (vedere recente crisi delle banche

americane causata soprattutto dai mutui casa concessi a clienti “border line”!).

Per valutare l’AFFIDABILITA’ del cliente, cioè la FIDUCIA che possono accordargli, le banche dovranno

considerare:

Il PATRIMONIO del cliente e le eventuali GARANZIE reali offerte (ipoteche, pegni)

Le eventuali GARANZIE personali (avalli, fideiussioni) offerte da altri soggetti

Il REDDITO (SALARIO, STIPENDIO, RENDITA) del cliente valutandone anche la sua stabilità (difficile

per chi non ha una retribuzione fissa, ottenere finanziamenti bancari!)

13

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

IL RISCHIO D’IMPRESA PER LE BANCHE

QUALE?

LA BANCAROTTA

=

il fallimento del progetto di impresa

La gestione delle banche si concretizza con un continuo susseguirsi e intrecciarsi di processi di acquisizione di mezzi monetari

(soprattutto attraverso la raccolta del risparmio ma anche con la formazione di capitale proprio) e di processi con cui tali mezzi sono

impiegati in operazioni di prestito, in investimenti in titoli e in altri strumenti finanziari, oltre che nella predisposizione e nello

sviluppo della struttura aziendale.

Quando un’impresa fallisce? Quando presenta una situazione di insolvenza, vale a dire quando non è in grado di pagare

regolarmente i propri debiti. E ciò accade quando il rendimento dell’attività di disinvestimento risulta inadeguato e non sufficiente a

rimborsare e remunerare gli stakeholders aziendali

Perché un’impresa fallisce?

perché i COSTI sono maggiori dei RICAVI situazione di DISEQUILIBRIO ECONOMICO

Ricordiamo che l’equilibrio economico fa riferimento al flusso dei costi e dei ricavi e può dirsi conseguito quando l’azienda è in grado di produrre, nel mediolungo periodo, redditi che offrano un’adeguata remunerazione del capitale proprio. Ricordare che l’utile, cioè la remunerazione del capitale proprio, è il

compenso residuale (il che significa che residua dopo aver remunerato tutti gli altri stakeholders aziendali) che spetta ai portatori di capitale di rischio.

14

Lezioni di economia aziendale – classe QUINTA – Prof. Monica Masoch

U.D. 1: ASPETTI ORGANIZZATIVO-GESTIONALI DELLE IMPRESE BANCARIE

Quando si verifica una situazione di disequilibrio economico diventa fondamentale capire PERCHÉ i costi sono maggiori dei ricavi.

LE POSSIBILI CAUSE DEL DISEQUILIBRIO ECONOMICO

1. L’impresa non vende, “non ha mercato” a causa di prodotti inadeguati o dell’inasprimento della concorrenza, …

2. L’impresa vende ma i clienti non pagano (insolvenza dei clienti)

3. L’impresa vende, ha buoni clienti, ma i costi di gestione sono maggiori dei ricavi di vendita.

Partendo dalla considerazione che i ricavi di vendita, vale a dire i prezzi dei prodotti e dei servizi offerti, molto difficilmente

potranno essere incrementati (ricordare la legge della domanda e dell’offerta) a causa della pressante concorrenza nei mercati

globalizzati, sarà fondamentale indagare sulla struttura dei costi aziendali e capire quali sono i costi eccessivi che possono essere

ridotti, vale a dire quali sono le aree inefficienti:

Area acquisti (nel caso delle banche area delle operazioni di raccolta)

Area vendite (nel caso delle banche area delle operazioni di impiego)

Area gestione del personale (inefficiente o eccedente rispetto alle esigenze aziendali)

Area finanziaria (eccessivi costi legati al reperimento delle fonti di finanziamento)

Area amministrativa

Area legale

Area fiscale

IL PROBLEMA REDDITIVITA’ – LIQUIDITA’…

DOPO QUESTA BREVE PREMESSA INTRODUTTIVA, PASSIAMO ALLE ESERCITAZIONI PRATICHE

15