Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Dalla conoscenza dell'ambiente economico

all'analisi dell'azienda

Unità Didattica n. 1

Conoscenze

L’ambiente e le relazioni con l’azienda

Le fasi di una gestione programmata

L’analisi dell’ambiente dinamico

Gli indici: strumento di analisi degli equilibri dell’azienda

Domanda variabile a causa

gusti

consumatori

Offerta variabile a causa

globalizzazione

mercati

innovazione

internazionalizzazione

produzione

AMBIENTE DINAMICO

Ambiente generale

Ambiente specifico

Grado di maturità

del settore

Domanda

globale

Offerta

globale

Obiettivi strategici

Strategie

Obiettivi di breve periodo

Programmi

1

Livello di

competitività

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

L’ambiente e le relazioni con l’azienda

L’azienda si definisce sistema aperto in quanto interagisce con l’ambiente e sistema

dinamico in quanto condiziona l’ambiente (ne condiziona i bisogni, i gusti, le mode) e a

sua volta ne è condizionata.

L’ambiente è rappresentato da tutti i soggetti con cui interagisce un’azienda: i mercati di

acquisizione e di sbocco, le aziende concorrenti, il sistema economico, sociale e politico.

L’ambiente è caratterizzato da una forte variabilità della domanda e dell’offerta.

La variabilità della domanda (i consumatori domandano beni sempre diversi) è

determinata dal mutamento dei gusti dei consumatori che con le loro scelte riducono il

ciclo di vita di un prodotto. Le aziende produttrici infatti, per soddisfare richieste sempre

nuove introducono nel mercato a distanza di poco tempo nuovi modelli che sostituiscono

quelli vecchi. Altro fattore di variabilità della domanda è dato dalla globalizzazione dei

mercati: il consumatore ha l’opportunità di acquistare prodotti di aziende situate a grandi

distanze da dove risiede. Il consumatore inoltre, è più competente, esigente e informato di

un tempo, è meno fedele e acquista in modo ragionato e meno impulsivo.

La variabilità dell’offerta (le aziende offrono beni sempre diversi) è generata

dall’innovazione caratterizzata da prodotti tecnologicamente sempre più avanzati e a

costi sempre più bassi. L’innovazione, stimolata dalla concorrenza, ha spinto molte

aziende ad internazionalizzarsi e a delocalizzare le loro produzioni.

L’internazionalizzazione e la delocalizzazione delle produzioni è uno dei fattori che ha

determinato la globalizzazione delle produzioni. Le aziende acquistano aziende di altri

Paesi (internazionalizzazione) e impiantano i propri stabilimenti o parte di essi al di fuori

dei confini del proprio territorio (delocalizzazione). Alcune produzioni, soprattutto ad alta

presenza di manodopera (labour intensive), possono sopravvivere solo in ambiti

territoriali dove il costo del personale è di gran lunga più basso rispetto a quello che si

sostiene nel proprio territorio. Per questo motivo, spesso si spostano le attività che

riguardano la produzione anche se spesso conservano nel proprio Paese quelle che

attengono la parte organizzativa e la commercializzazione.

Dall’intuito alla programmazione

La gestione condotta con metodi di tipo tradizionale: buon senso, intuito ed esperienza, (cioè,

il vivere alla giornata) non è più sufficiente in un ambiente dinamico. E’ necessaria una

gestione programmata degli obiettivi che governi l’azienda in modo imprenditoriale per

fronteggiare tempestivamente i cambiamenti che si verificano. Per obiettivi devono intendersi

2

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

il mantenimento o l’ampliamento delle quote di mercato, l’innovazione o il rilancio di nuovi

prodotti, l’aumento del livello di redditività o del livello di occupazione, ecc. Per realizzare

una gestione programmata, cioè una programmazione che gestisce il tempo futuro, si

devono effettuare le seguenti attività:

immaginare il futuro; l’azienda cerca di configurare in anticipo lo scenario nel quale

dovrà muoversi e si prepara a compiere le scelte idonee per affrontare la gestione

adeguata a perseguire gli obiettivi definiti raggiungibili. Questa è la fase della previsione.

individuare gli obiettivi (traguardi) di medio-lungo periodo (tale periodo va dai tre ai

cinque anni). Attraverso l’individuazione degli obiettivi si viene a delineare il percorso di

sviluppo futuro dell’impresa. Questa è la fase della pianificazione;

selezionare le strategie1 (attività) più idonee per raggiungere gli obiettivi di medio-lungo

periodo (traguardi o condizioni future desiderate per l’impresa) definendo le azioni, i

tempi di realizzazione e i risultati da conseguire. Gli obiettivi devono essere espressi in

termini tali da poter misurare i risultati ottenuti, al fine di determinare se tali obiettivi

siano stati raggiunti. Inoltre, occorre fissare una scadenza per il loro raggiungimento.

formalizzare le suddette strategie in un documento (piano strategico) con cui si traduce

la strategia in numeri.

individuare gli obiettivi (i traguardi, cioè dove si vuole arrivare) di breve periodo.

Questa è la fase della programmazione;

selezionare azioni e mezzi necessari per realizzarli (selezionare le alternative aventi lo

scopo di realizzare il miglior rapporto tra valore dei mezzi impiegati (e quindi costi) e

valore dei beni e servizi prodotti);

formalizzare il programma in appositi documenti (budget) con cui traduce il programma

in numeri;

effettuare il controllo strategico predisponendo strumenti che permettano al managment

di verificare il raggiungimento degli obiettivi programmati. Solo in questo modo diviene

possibile realizzare aggiustamenti ed interventi correttivi sul percorso strategico

intrapreso.

Per realizzare queste attività è necessario che l’azienda conosca l’ambiente (generale e

specifico) in cui è inserita e individui i suoi punti di forza e di debolezza.

1

Strategia: insieme coordinato di scelte destinato ad incidere strutturalmente in una logica di medio e lungo

termine sul ruolo e sui percorsi evolutivi dell’azienda, garantendone un efficace posizionamento rispetto

all’ambiente di riferimento all’interno del quale lo stesso si trova e si troverà ad operare.

3

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

L'analisi dell'ambiente dinamico (realtà esterna)

L’analisi dell’ambiente ha lo scopo di identificare i vincoli e le opportunità per un’azienda.

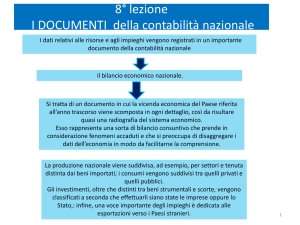

L’ambiente generale coincide con il Sistema Paese in cui l’azienda opera. Il Sistema Paese

deve garantire energie e risorse alle aziende che operano nel proprio territorio per garantirne

la competitività, cioè la capacità di stare sul mercato. Gli elementi che qualificano l’ambiente

generale sono ad esempio: le caratteristiche del sistema fiscale, l’efficienza della Pubblica

amministrazione, la flessibilità del mercato del lavoro, il livello qualitativo e quantitativo

delle infrastrutture (porti, strade, ferrovie, ecc.), la disponibilità di energia. All’Italia si

rimproverano i seguenti vincoli: i tempi lunghi della burocrazia, la mancanza di regole chiare

e certe, le carenze della logistica2, in particolare del trasporto su ferrovia.

L'ambiente specifico (contesto) rappresenta il settore economico in cui opera l’azienda.

L’azienda deve conoscere le caratteristiche del settore in cui opera e in modo particolare la

domanda, l’offerta, il grado di maturità del settore e il livello di competitività della propria

azienda rispetto a quelle concorrenti.

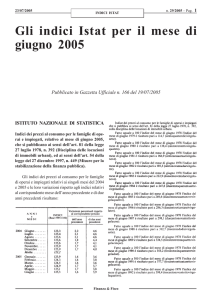

Gli indici: strumento di analisi degli equilibri aziendali

Gli indici sono rapporti (valori rapportati a delle significative basi di riferimento) che

sintetizzano gli aspetti della situazione finanziaria, economica e patrimoniale dell’azienda e

pertanto forniscono informazioni sullo stato di salute (“check up”) di un’azienda. Un esempio

di indice è il seguente: Utile di esercizio/Capitale proprio.

L’analisi per indici è uno degli strumenti che la direzione (managment) possiede. Ha due

funzioni: programmazione e controllo. La direzione infatti, programma la situazione

(patrimoniale, finanziaria ed economica) dell’azienda e la confronta con i risultati effettivi

realizzati. Inoltre la stessa direzione può analizzare tali indici secondo i seguenti criteri:

nel tempo (rispetto ad una serie storica di bilanci della stessa azienda). Il loro confronto

negli anni serve ad accertare la direzione verso cui tende l’azienda: sviluppo o declino.

nello spazio (rispetto ai bilanci di altre aziende che svolgono la stessa attività). Il

confronto con i bilanci di altre aziende offre la possibilità di comparare le performance

aziendali con quelle di altre imprese simili per settori produttivi, dimensioni, ecc.

Si può procedere all’analisi per indici solo dopo aver effettuato le seguenti riclassificazioni:

2

lo Stato Patrimoniale riclassificato secondo i criteri finanziari;

La logistica si occupa del trasporto, magazzino, gestione degli ordini e dei rapporti con i fornitori e i clienti.

4

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

il Conto Economico riclassificato in base al costo del venduto e al valore aggiunto.

L’attenzione verso gli equilibri aziendali

Per valutare lo stato di salute di un’azienda è necessario considerare alcuni indicatori

denominati indici. Con un’immagine suggestiva l’obiettivo dell’analisi per indici può essere

così descritto: si accertano eventuali crepe esistenti o potenziali della struttura aziendale

percorrendone tutti i corridoi da cui è composta alla scoperta di qualche traccia. Tali crepe

infatti, se non individuate e aggiustate in tempo, portano al crollo dell'intero edificio.

L’azienda quindi, deve verificare continuamente l’esistenza degli equilibri aziendali ed

intervenire immediatamente nel caso in cui tali equilibri si trasformino in disequilibri e nel

tempo in veri e propri dissesti. Il disequilibrio di un aspetto del sistema genera il disequilibrio

dell’intero sistema, così come gli interventi correttivi effettuati su una singola parte del

sistema hanno ripercussioni anche sulle altre parti.

Per mantenere l’azienda in equilibrio è necessario che la gestione sia elastica, che sia cioè in

grado di adattarsi continuamente ai cambiamenti (flessibilità del sistema aziendale).

Il mercato infatti, presenta minacce e opportunità che l’azienda deve rispettivamente

fronteggiare e cogliere per operare in equilibrio.

Struttura aziendale:

vincoli-difficoltà

opportunità-risorse

vincoli-difficoltà

opportunità-risorse

Equilibrio

economico

R>C

Equilibrio

patrimoniale

A>P

A>P

Equilibrio

finanziario

E>U

vincoli-difficoltà

opportunità-risorse

Gli equilibri di cui sopra si intersecano l’un l’altro in quanto sono strettamente collegati.

Qualsiasi intervento su ciascuno di essi condiziona tutti gli altri e la struttura aziendale nel

suo complesso.

5

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Domande Unità Didattica n. 1

1.

Cosa si intende per ambiente con cui interagisce un’azienda?

2.

Cosa si intende per sistema aperto?

3.

Cosa si intende per sistema dinamico?

4.

Quali fattori determinano la variabilità della domanda?

5.

Quali fattori determinano la variabilità dell’offerta?

6.

Cosa si intende per internazionalizzazione?

7.

Cosa si intende per delocalizzazione?

8.

Cosa si intende per gestione programmata?

9.

Quali sono le attività da realizzare per effettuare una gestione programmata?

10.

Cosa si intende per ambiente generale?

11.

Cosa si intende per ambiente specifico?

12.

Cosa sono gli indici?

13.

Quali informazioni fornisce l’analisi per indici?

6

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Il ROE

Unità Didattica n. 2

Conoscenze

Il ROE;

I criteri di interpretazione del ROE;

Le strategie finalizzate al miglioramento del ROE;

La congiuntura economica;

Competenze

Saper determinare il ROE;

Saper valutare il grado di soddisfazione del ROE

L’analisi economica

Obiettivo dell’analisi economica: verificare l’attitudine dell’azienda a produrre utili in

grado di remunerare in modo soddisfacente tutti i fattori che hanno concorso alla

produzione.

L’indice che misura il grado di remunerazione (redditività) del capitale di proprietà, si

denomina ROE (return on equity). E’ pari al rapporto tra l’utile conseguito alla fine dell’anno

e il capitale di proprietà investito nell’azienda. Il ROE permette di rispondere alla seguente

domanda:

“Quanto rende in percentuale il capitale di proprietà investito nell'azienda?”

INDICE DI REDDITIVITA’

=

DEL CAPITALE PROPRIO (ROE)

REDDITO NETTO D'ESERCIZIO x 100

CAPITALE PROPRIO

Esempio

ROE = 10.000 * 100 = 10%

100.000

Tale indice si legge in tal modo: il capitale di proprietà investito nell’azienda rende il 10% di

utile, cioè rende 10 unità di reddito di esercizio su 100 unità di capitale di proprietà investito.

Per capitale proprio si intende il patrimonio netto non comprensivo dell’utile di esercizio.

L’analisi del ROE nel tempo

Negli esempi che seguono si analizzano le variazioni che il ROE subisce nel tempo. Ma,

attenzione, l’aumento del ROE dall’esercizio n all’esercizio n+1 esprime l’aumento di

redditività del capitale proprio e non necessariamente l’aumento dell’utile di esercizio. Tale

aumento può derivare infatti,

7

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

a) da una diminuzione del capitale di proprietà. Per comprendere si analizzi il seguente

esempio:

Anno n

Anno n+1

100

100

Capitale di proprietà

1.000

500

ROE

10%

20%

Utile di esercizio

b) da una diminuzione dell’utile di esercizio per una percentuale inferiore alla riduzione del

capitale di proprietà. Si analizzi il seguente esempio:

Anno n

Anno n+1

100

80

Capitale di proprietà

1.000

500

ROE

10%

16%

Utile di esercizio

Poiché il valore al numeratore, cioè l’utile di esercizio è la sintesi del risultato complessivo

delle diverse aree della gestione (caratteristica, atipica, finanziaria e straordinaria), l’indice

può essere considerato riassuntivo della economicità complessiva, cioè dell’efficienza e

dell’efficacia con cui la direzione ha condotto l’attività gestionale. Il ROE è, infatti,

influenzato dalle scelte compiute nell’ambito della gestione caratteristica, ma anche dalle

decisioni relative alla gestione finanziaria, atipica, straordinaria oltre che dalla normativa

fiscale.

Quando un’azienda registra un ROE elevato, sta usando in modo efficace ed efficiente i

mezzi che le sono stati forniti dagli azionisti (mezzi propri).

Per verificare la convenienza della remunerazione del capitale investito dai soci nell’azienda

(capitale proprio) il ROE si confronta con il rendimento degli investimenti a basso rischio e

in particolare con il rendimento dei titoli di Stato oltre che con il rendimento di investimenti

alternativi che presentano lo stesso rischio.

Un investimento si considera a basso rischio quando procura un guadagno (nominale) certo e

si è sicuri della restituzione del capitale investito. I BOT, come tutti i titoli di Stato, sono

considerati investimenti a basso rischio. Il loro rendimento lordo è pari a circa l’ 1,5%.

L’aliquota d’imposta è pari al 12,5% e il tasso di inflazione è attualmente pari in Italia a circa

al 2%. Anche se i rendimenti dei BOT non consentono sempre di conservare il potere di

acquisto delle somme investite, vi è tuttavia la certezza di ottenere in restituzione l’importo

prestato, in quanto lo Stato è ritenuto soggetto solvibile (soggetto che paga i debiti alla

scadenza).

8

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Tabella di valutazione del ROE

Confronto con gli investimenti che Capacità

hanno lo stesso rischio

di Giudizio sul ROE

remunerazione del rischio

di impresa

□

Il ROE è inferiore o uguale al

tasso di rendimento dei titoli di

Il ROE non è

accettabile

Stato

Il

azienda non è in

accettabile

investimenti che hanno

grado

di

ma

parità di rischio

remunerare

il

remunera

rischio

di

modo

Se

rendimento dei titoli di Stato

rendimento

La

differenza

fra

gli

investimenti alternativi "sicuri"

(BOT, CCT, ecc.) e il valore del

ROE viene definita "premio al

rischio" in quanto "premia" un

investimento rischioso.

al

l’investimento in 0

Il ROE è superiore al tasso di 1.

è

inferiore

degli

Se

è

superiore

al

l’investimento

è

non

in

ottimale

impresa;

2.

ROE

è 0

Il

ROE

rendimento offerto da

in

grado

di

remunera

investimenti che hanno

remunerare

il

modo

parità di rischio

rischio

di

ottimale

in

impresa.

Il ROE e le prospettive di sviluppo di un’azienda

Se il ROE non remunera il rischio di impresa (ROE accettabile, ma non ottimale) gli

investitori, trasferiscono i propri capitali in altre aziende o in altri tipi di investimento ritenuti

più redditizi. Le notevoli opportunità di investimento, generate dalla globalizzazione dei

mercati finanziari, consentono di trasferire ingenti capitali in poco tempo da un’azienda ad

un’altra, da un settore ad un altro, da un Paese ad un altro.

Un ROE ottimale invece, attrae capitali finanziari (denaro) e crea le condizioni per la crescita

aziendale, in quanto più denaro equivale a più investimenti e più investimenti equivalgono a

maggiore crescita.

Le possibili strategie utili a conseguire un ROE ottimale

L’impresa per vivere deve seguire l’intuito geniale dell’artista, l’entusiasmo del creativo che

non si accontenta mai e dell’esteta che per la quantità non rinuncia alla qualità. Deve

formulare accurate strategie. Il successo è nel non accontentarsi mai dei risultati raggiunti ed

9

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

individuare costantemente delle aree di miglioramento. Pertanto, per conseguire una

redditività

soddisfacente

l’impresa

deve

continuamente

rinnovarsi

possibilmente

promuovendo i propri prodotti in un contesto internazionale, soprattutto verso i mercati più

grandi e con forti prospettive di crescita (es. Cina, India, Russia, Turchia, ecc.).

Lo Stato per promuovere il “made in Italy” organizza la presenza all’estero degli enti preposti

al sostegno del “made in Italy” (uffici commerciali delle ambasciate, Ice, Sace, Camere di

Commercio).

Le strategie di investimento finalizzate alla ricerca di nuovi consumatori si possono

classificare in:

strategie di diversificazione: l’azienda si inserisce in nuovi settori attraverso la

produzione di nuovi prodotti.

Vantaggi: si diversifica il rischio in quanto ogni settore presenta i propri specifici profili di

rischiosità.

Vedi caratteristiche dell'ambiente specifico

Strategie di specializzazione: l’azienda amplia l’attività produttiva nel settore in cui già

opera attraverso:

a) l’introduzione dei “vecchi” prodotti nei nuovi mercati;

b) l’introduzione di nuovi modelli di prodotti (es. prodotto originario: radio, modificazioni

e nuovi usi: radio portatili, autoradio, radio con sveglia);

c) l’aumento delle vendite di “vecchi” prodotti nei mercati tradizionali.

Vantaggi: si realizzano economie di scala, cioè si riducono i costi fissi unitari.

Per realizzare le suddette strategie è necessario disporre di risorse.

Nel breve termine l’impresa impegna le risorse per le necessità di lungo termine (effettua

investimenti), ad esempio, nella ricerca e sviluppo, nella formazione del management, in

nuovi impianti e nuove installazioni. Tutto questo determina una riduzione degli utili di breve

termine a vantaggio di un incremento degli utili di medio e lungo termine.

L’obiettivo della massimizzazione della redditività (ROE) nel lungo periodo però, non

sempre riesce a coinvolgere tutti i soggetti che lavorano in un’azienda in quanto interessati

più ai risultati di breve (in quanto visibili) piuttosto che di lungo periodo. Il manager per

evitare di perdere il posto è orientato alla realizzazione del profitto immediato. Si deve

proiettare invece, il futuro (VISION) nell’attività quotidiana di gestione.

Il termine visione (VISION) è utilizzato nella gestione strategica per indicare la proiezione di

uno scenario futuro (cosa l’azienda vuole essere) che rispecchia gli ideali, i valori e le

aspirazioni di chi fissa gli obiettivi e incentiva all’azione.

10

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Esempio di vision:

Bill Gates (1980) – “Un personal computer su ogni scrivania, e ogni computer con un

software Microsoft installato”.

E’ necessario dichiarare inoltre, la MISSION AZIENDALE (la filosofia aziendale), che costituisce

l’insieme delle norme, dei valori e delle strategie sui quali si basa lo sviluppo dell’azienda

(cosa l’azienda è ora) e intorno ai quali costruire il consenso. La principale

MISSION

delle

aziende è il soddisfacimento dei bisogni della clientela.

Esempi di mission:

Walt Disney – “Rendere felici le persone” (“To make people happy”)

Pertanto per far crescere e sviluppare un’organizzazione è indispensabile una vision delle

finalità dell’impresa e una mission che traduce le finalità in obiettivi concreti.

La mission e la vision creano così la cultura aziendale, che può definirsi come il complesso

di specifici valori, significati, modi di pensare condivisi dai membri dell’organizzazione, che

determina il modo di comportarsi dei membri stessi, sia all’interno che al di fuori

dell’organizzazione.

Gli investimenti

Gli investimenti dipendono dal saggio di interesse3 e dalle aspettative circa il futuro (se gli

imprenditori prevedono un aumento della domanda di beni sono disponibili ad investire per

aumentare la capacità produttiva). Le aspettative sono generate da fattori razionali ed

emotivi.

I fattori razionali dipendono da un puro calcolo razionale fondato su valutazioni politiche,

sulla probabilità che accadano certe cose. Tali aspettative periodicamente sono oggetto di

misurazione da parte di enti specializzati in quanto ritenute anticipatrici della congiuntura. La

fiducia delle imprese viene misurata sull’andamento di tre variabili: livello degli ordini totali,

il livello delle scorte e le attese a breve termine della produzione industriale. I fattori emotivi

invece, sono rappresentati dal fiuto dell’imprenditore e da ciò che Keynes ha definito animal

spirits (spiriti vitali di conservazione e di affermazione presenti in tutti gli organismi

viventi).

Collegamento interdisciplinare:

Vedi politiche di impulso all'economia: politiche di Bilancio e monetarie

3

Il saggio di interesse dipende dal costo del denaro fissato dalla Banca Centrale Europea. Da esso dipendono i

tassi di interesse applicato dal sistema bancario nei Paesi che aderiscono alla UE.

11

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Domande Unità didattica n. 2

1.

Qual è l’obiettivo dell’analisi economica?

2.

A cosa è uguale il ROE?

3.

Qual è l’informazione che fornisce il ROE?

4.

Dai risultati di quali aree di gestione è influenzato il ROE?

5.

Con quali indici si confronta il ROE?

6.

Quale condizione deve verificarsi affinché il ROE remuneri in modo ottimale?

7.

Quali sono i fattori che determinano i trasferimenti di capitale da un investimento ad

un altro?

8.

Quali sono le strategie adottabili per migliorare il ROE?

9.

In che modo lo Stato promuove il “made in Italy” nel mondo?

10.

Perché l’obiettivo della massimizzazione della redditività (ROE) nel lungo periodo

non sempre riesce a coinvolgere tutti i soggetti che lavorano in un’azienda? E quali

sono le strategie per superare tali resistenze?

11.

Qual è la differenza tra mission e vision aziendale?

12.

Quali sono i fattori che influenzano gli investimenti di un’azienda?

12

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

GLI INDICI CHE COMPONGONO IL ROE

Unità Didattica n. 3

Conoscenze

Gli indici che compongono il ROE;

Gli effetti dell’indebitamento sulla situazione economica: l’effetto leva finanziaria.

Competenze

Saper determinare il ROE e gli indici che lo compongono;

Saper analizzare il ROE attraverso gli indici che lo compongono;

Saper determinare il ROI e gli indici che lo compongono;

Saper analizzare il ROI attraverso gli indici che lo compongono;

Saper confrontare gli indici economici nel tempo e nello spazio.

L’analisi economica si effettua attraverso lo studio dei seguenti indici che sono tra loro

strettamente correlati:

ROE

(INDICE DI REDDITIVITÀ DEL CAPITALE PROPRIO)

REDDITO NETTO D’ESERCIZIO x 100

CAPITALE DI PROPRIETA’

LEVERAGE

(INDICE DI

INDEBITAMENTO)

ROI

INDICE

(REDDITIVITÀ DEGLI

INVESTIMENTI)

INCIDENZA GESTIONE

EXTRA CARATTERISTICA

x

TOTALE IMPIEGHI

CAPITALE DI PROPRIETA’

REDDITO OPERATIVO x 100

TOTALE IMPIEGHI

REDDITO NETTO D’ESERCIZIO

REDDITO OPERATIVO

ROS

(INDICE DI REDDITIVITÀ

DELLE VENDITE)

INDICE DI ROTAZIONE

DEGLI IMPIEGHI

REDDITO OPERATIVO x 100

RICAVI NETTI DI VENDITA

RICAVI NETTI DI VENDITA

TOTALE IMPIEGHI

13

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Analisi del ROE

Per valutare il ROE si analizzano i tre indici che lo compongono:

ROE =

ROI x

LEVERAGE x

INDICE DI INCIDENZA DELLA

GEST. EXTRA CARATTERISTICA

RED. NETTO D'ES. x 100 = REDD. OPERATIVO x 100 x TOT. IMPIEGHI x REDDITO NETTO D'ES.

CAPIT. DI PROPR.

TOT. IMPIEGHI4

CAP. DI PROPR.

REDDITO OPERATIVO

Analisi degli indici che influenzano il ROE

REDDITIVITA' =

REDDITO OPERATIVO x 100

DEGLI INVESTIMENTI TOTALE IMPIEGHI

(ROI)5

Indica la redditività della gestione caratteristica espressa in valore percentuale sul capitale

investito nell’azienda, cioè sull'insieme delle risorse finanziarie (Totale impieghi) impiegate

nell’impresa. Sul calcolo del ROI non incide il risultato della gestione finanziaria e pertanto

non è influenzato dal grado di indebitamento dell’azienda, né tantomeno tutti gli altri risultati

della gestione extra-caratteristica.

Permette di rispondere alla seguente domanda: Quanto rende il capitale investito (PROPRIO

+ DI TERZI) nella gestione caratteristica?

La redditività degli investimenti esprime l'efficienza con la quale l’azienda impiega nella sua

attività caratteristica i finanziamenti ricevuti.

Per una parte di tali finanziamenti si sostiene il costo degli interessi che si denomina ROD.

Se il ROI è maggiore del ROD l'impresa è vitale in quanto ricava dagli investimenti (ROI)

più di quanto spende (ROD) per acquisire i mezzi finanziari necessari per realizzare tali

investimenti; se il ROI è minore del ROD l'impresa non è destinata a continuare a vivere.

IND. DI REDDITIVITA' DEL CAPITALE DI

= ONERI FINANZIARI x 100

TERZI (ROD)

DEBITI ONEROSI6

(return on debt)

Indica in valore percentuale il costo medio del denaro chiesto in prestito.

INDICE DI

INDEBITAMENTO

=

TOTALE IMPIEGHI

CAPITALE DI PROPRIETA'

(LEVERAGE)

4

Per totale impieghi si intende il valore complessivo delle risorse finanziarie (CAP. PROPRIO + CAP. DI

TERZI) investite per la realizzazione della produzione.

5

Se l'indice è espresso in valore percentuale (100) significa che il denominatore del rapporto è posto uguale a

100. Se l'indice è espresso in valori unitari significa che il denominatore del rapporto (o base del rapporto) è

posto uguale a 1.

6

I DEBITI ONEROSI si considerano coincidenti con la voce D dello S.P. redatto secondo l'art. 2424 C.c.. Non

comprendono quindi i debiti per trattamento di fine rapporto e gli eventuali ratei e risconti passivi.

14

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Indica il peso che ha il capitale di proprietà nel finanziamento del totale impieghi. Esprime,

nello stesso tempo, il grado di dipendenza finanziaria dell’azienda da capitale di terzi

denominato anche grado di indebitamento.

Il leverage permette di definire se un’azienda è patrimonializzata o sottopatrimonializzata. I

valori da cui dipende tale giudizio sono sintetizzati nel seguente prospetto:

Valore del leverage Relazione tra Patrimonio proprio e patrimonio di terzi

Leverage >2

Patrimonio proprio < patrimonio di terzi

Valutazione della

situazione patrimoniale

sottopatrimonializzata

Leverage =2

Patrimonio proprio = patrimonio di terzi

patrimonializzata

Leverage = 1

Patrimonio proprio (assenza del patrimonio di terzi)

patrimonializzata

Patrimonio proprio > patrimonio di terzi

patrimonializzata

1< leverage < 2

Per spiegare il suddetto prospetto è necessario considerare quanto segue:

indice leverage: TOTALE IMPIEGHI = CAPITALE PROPRIO + CAPITALE DI TERZI

CAPITALE PROPRIO

CAPITALE PROPRIO

Dato che la base dell’indice è unitaria (uguale a 1), il CAPITALE PROPRIO è da

considerarsi pari a 1. Pertanto, quando, ad esempio, il leverage è pari a 2 significa che il

TOTALE IMPIEGHI è uguale a 2. Essendo il capitale proprio uguale a 1, anche il capitale di

terzi risulta essere uguale ad 1.

Esercizio di comprensione:

leverage

TOTALE

IMPIEGHI

2

1

2,5

3

0,5

CAPITALE DI

PROPRIETA’

15

CAPITALE DI

TERZI

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Il leverage e il ciclo congiunturale

In periodo di crisi economica la riduzione degli utili determina una diminuzione

dell'autofinanziamento e del capitale a pagamento. Crescono invece, i debiti dell'azienda

verso il sistema bancario. L’aumento dell’indebitamento può essere giustificato solo da

buone prospettive di sviluppo. In assenza di queste le aziende dovrebbero diminuire

l’indebitamento attraverso la riduzione dei costi o la ricapitalizzazione, cioè aumentando il

capitale sociale.

INDICE DI INCIDENZA DELLA

DELLA GESTIONE

EXTRA – CARATTERISTICA

Esempio:

RICAVI OPERATIVI

300

COSTI OPERATIVI

100

UTILE OPERATIVO

200

RICAVI GESTIONE NON CARATTERISTICA

50

COSTI GESTIONE NON CARATTERISTICA

110

RISULTATO GESTIONE EXTRA-CARATTERISTICA

-60

UTILE NETTO DI ESERCIZIO

140

INDICE DI INCIDENZA DELLA = REDDITO NETTO D'ESERCIZIO = 140 =

DELLA GESTIONE

REDDITO OPERATIVO

200

EXTRA – CARATTERISTICA

0,7

1

Questo indice misura il contributo fornito dai proventi e oneri dell'area atipica, finanziaria,

straordinaria e tributaria (area extra caratteristica) alla formazione del reddito netto

d’esercizio. Se l’indice è minore di zero, l’azienda è in perdita.

Se l’indice è > 1 i proventi delle gestioni extra-caratteristica superano gli oneri delle stesse

gestioni e quindi il reddito netto di esercizio è maggiore del reddito operativo.

Se l’indice è compreso tra 0 e 1 gli oneri delle gestioni extra-caratteristica superano i proventi

e quindi il reddito netto di esercizio è inferiore al reddito operativo.

Nell'esempio il reddito operativo che in termini relativi è pari ad 1 è maggiore del reddito

netto di esercizio pari a 0,7. Ciò significa che la gestione extra-caratteristica avendo prodotto

16

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

costi maggiori dei ricavi ha concorso negativamente alla formazione del reddito netto

d'esercizio e quindi del ROE.

Tutto ciò significa che il reddito di esercizio è pari al 70% del reddito operativo. Pertanto, la

gestione extra-caratteristica partecipa in modo negativo alla formazione del reddito netto di

esercizio erodendo quindi il 30% del reddito operativo.

Per conoscere il tasso di incidenza della gestione extra-caratterisitica si può applicare

direttamente la seguente formula:

RISULTATO DELLA GESTIONE EXTRACARATTERISTICA = 60 = 0,3 = 30%

REDDITO OPERATIVO

200

Generalmente l’incidenza della gestione non caratteristica è negativa per effetto del risultato

negativo della gestione finanziaria e tributaria. Tuttavia, l’incidenza della gestione non

caratteristica, se positiva, deriva da eventi di gestione casuali e accidentali e riguardano

operazioni non ricorrenti o estranee all’ordinaria attività di impresa. L’obiettivo primario

dello svolgimento dell’attività imprenditoriale resta comunque la massimizzazione della

redditività della gestione caratteristica (core business).

Gli effetti economici della struttura finanziaria

La struttura finanziaria rappresenta il mix tra capitale proprio e capitale di terzi (parte destra

dello S.P.).

Il ROE può essere incrementato aumentando il capitale di terzi (il leverage). L’indebitamento

infatti, agisce da leva finanziaria, cioè da moltiplicatore del ROE solo se

(ROI) > (ROD)

Tale affermazione è dimostrata dall'analisi della seguente formula:

ROE = ROI + Ct/Cp (ROI - ROD) che deriva dopo opportuni procedimenti matematici dalla

seguente formula: ROE = Cp * ROI + Ct (ROI - ROD). Quindi:

Se ROI > ROD segue che ROE > ROI e soprattutto che ROE è tanto maggiore di ROI

quanto maggiore sarà l’indice di indebitamento.

Tuttavia nella formula citata è da considerare che il ROE trascura la gestione straordinaria e

le imposte sul reddito, pertanto non ha lo stesso valore segnaletico del ROE determinato

come in precedenza.

17

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Dimostrazione dell'effetto leva dell'indice di indebitamento:

Esempio

Aziende

A

B

C

Capitale investito

10.000

10.000

10.000

- Debiti finanziari

2.000

5.000

8.000

- Patrimonio netto

8.000

5.000

2.000

20%

50%

80%

Reddito operativo

1.100

1.100

1.100

ROI

11%

11%

11%

ROD

10%

10%

10%

Oneri finanziari

200

500

800

Reddito netto

900

600

300

11,25%

12%

15%

Indice di indebitamento

ROE

Se ROI > ROD segue che ROE > ROI e soprattutto che ROE è tanto maggiore di ROI

quanto maggiore sarà l’indice di indebitamento.

E’ da precisare che in presenza di un ROI > ROD la soluzione dell’indebitamento non è

immune da rischi. La relazione suddetta può invertirsi, cioè trasformarsi in ROI < ROD per il

mutare in senso sfavorevole delle condizioni di mercato monetario (che portano ad un

aumento di “i”e quindi del ROD) o di impresa (che portano ad una riduzione della redditività

degli investimenti, cioè del ROI). Il leverage dunque, è uno strumento da usare con molta

cautela, se si vuole evitare l'eventualità che si trasformi in strumento generatore di perdita di

redditività netta a causa del suo effetto demoltiplicatore.

L’aumento dei tassi di interesse (ROD) può essere l’espressione di una politica monetaria

restrittiva finalizzata a contrastare l’inflazione, così come può derivare da un aumento del

costo medio richiesto dai finanziatori in quanto all’aumentare dell’indebitamento aumenta il

rischio di impresa per gli stessi finanziatori.

Il peggioramento delle condizioni di redditività (ROI) può derivare dalle stesse politiche

antiinflazionistiche che possono generare deflazione: riduzione generalizzata dei prezzi, calo

della domanda rappresentata dalla riduzione delle spese delle famiglie e degli investimenti

delle aziende. Il risultato macroeconomico è un rallentamento dell’economia perché con

salari rigidi (salari che non si riducono al diminuire della domanda) il calo dei prezzi riduce

18

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

gli utili delle aziende e la loro competitività e la speranza (le aspettative) di ulteriori ribassi

dei prezzi induce i consumatori a rinviare i consumi e le aziende a rinviare gli investimenti. Il

tutto si traduce in una riduzione del reddito operativo.

Gli effetti finanziari dell’indebitamento

Vi sono aziende che possono permettersi un livello di indebitamento più elevato rispetto ad

altre. Chi è meno esposto al ciclo economico o opera in mercati protetti e in posizione di

monopolio (es. Autostrade e Pagine Gialle) i flussi di cassa sono stabili e “visibili” nel tempo.

Ciò consente di sostenere con maggiore facilità il peso degli oneri e la restituzione del

capitale.

Esempio:

Si consideri una situazione aziendale caratterizzata da :

ROE soddisfacente, ROI > ROD, Leverage > 2 e l'indice della gestione non caratteristica < 1.

Si può aumentare il ROE incrementando l'indebitamento. Il leverage alla condizione:

ROI > ROD genera un effetto moltiplicatore sul ROE (cioè migliora il ROE). La soluzione prospettata

però, è molto rischiosa per i motivi sopra spiegati. E’ conveniente piuttosto, ridurre l’indebitamento e

aumentare il tasso della gestione extracaratteristica (riducendo il peso degli oneri finanziari) attraverso

strategie aziendali che di seguito verranno illustrate.

19

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Analisi degli indici che determinano il ROI:

Per migliorare il ROI si deve migliorare il reddito operativo, che è il reddito della gestione

caratteristica.

ROI = INDICE DI ROTAZIONE IMPIEGHI * ROS

ROT = INDICE DI ROTAZIONE DEGLI IMPIEGHI

1) INDICE DI ROTAZIONE7 = RICAVI NETTI DI VENDITA

DEGLI IMPIEGHI

TOTALE IMPIEGHI

prezzi

quantità venduta

Questo rapporto misura la capacità di ritorno del capitale investito realizzato attraverso le

vendite; esprime cioè, il numero di volte in cui il capitale investito (TOTALE IMPIEGHI) si

trasforma in ricavi nell’arco di un esercizio. Maggiore è il numero di volte in cui si

conseguono ricavi in un anno (più rapido è il ciclo investimenti/disinvestimenti), più elevato

è il valore dei ricavi totali conseguiti nel corso dello stesso periodo. Pertanto maggiore è il

grado di efficienza di utilizzo del capitale investito. Se, ad esempio, l’indice è pari a 12

significa che il capitale investito ritorna sotto forma di vendita una volta al mese.

L’obiettivo dell’impresa è realizzare un maggiore fatturato a parità di capitale investito o

stesso fatturato con minore capitale impiegato.

Per aumentare le quantità vendute e quindi i ricavi netti di vendita l’azienda può ridurre il

ciclo produttivo (per ridurre il ciclo investimenti/disinvestimenti), ad esempio attraverso il

miglioramento del livello di tecnologia e l’incremento del ritmo di utilizzazione degli

impianti.

Effetti delle variazioni degli indici di rotazione degli impieghi sull'equilibrio finanziario:

All’ aumentare della velocità di rotazione degli impieghi, aumenta il reddito operativo, (se i

ricavi di vendita sono maggiori dei costi operativi) e se i ricavi sono misurati da conti che

esprimono liquidità (cassa, banca, A/B, A/C, ecc.), diminuisce il fabbisogno finanziario e

quindi il ricorso a fonti di finanziamento: capitale proprio e capitale di terzi.

Vedi cash-flow e fabbisogno finanziario

ROS

2) INDICE DI REDDITIVITA' =

REDDITO OPERATIVO

x 100

DELLE VENDITE (ROS)

RICAVI NETTI DI VENDITA

efficienza

7

prezzi di vendita

Per redditività di impresa si intende la differenza tra ricavi e costi. Per economicità della gestione si intende il

contenimento dei costi.

20

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Il ROS esprime il reddito operativo che l’azienda consegue per ogni euro di ricavo; indica

cioè quanta parte di ricavo residua dopo la copertura dei costi operativi.

L’obiettivo dell’impresa è massimizzare i ricavi a parità di costi o minimizzare i costi a parità

di ricavi.

Tale indice cresce, ad esempio, quando si è verificato un miglioramento dell’efficienza

economica dell’azienda misurata dal rapporto RISULTATI OTTENUTI / RISORSE A

DISPOSIZIONE. L’efficienza sarà tanto maggiore quanto più il rapporto sarà superiore ad 1.

Il ROS dunque, fornisce indicazioni sulla validità delle scelte produttive e delle politiche di

vendita.

Per valutare l’efficienza gestionale è necessario migliorare la produttività dei fattori

produttivi. Per produttività di un fattore produttivo si intende la quantità di produzione

ottenibile con l’impiego di quel fattore: RISULTATO OTTENUTO / QUANTITA’ DI

FATTORE UTILIZZATO.

Per aumentare il reddito non è sempre possibile agire contemporaneamente sull’indice di

rotazione degli impieghi e sull'indice di redditività delle vendite. Spetta al manager scoprire

la combinazione migliore tra i suddetti indici, in grado di fornire alla propria azienda una

nicchia di mercato di successo.

Esistono settori caratterizzati da una redditività delle vendite elevata e da una rotazione del

capitale investito tendenzialmente ridotta (es. settore chimico per l’elevato capitale investito)

e, settori invece, caratterizzati da un elevato indice di rotazione del capitale investito e da una

ridotta redditività delle vendite (es. aziende mercantili).

Pertanto:

21

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Relazione sulla situazione economica dell’azienda relativa all’esercizio n+1 e confronto

con l’anno n.

La redditività del capitale proprio ROE (%) già soddisfacente/insoddisfacente nell’esercizio

n, decisamente/lievemente migliorata/peggiorata, risulta essere maggiore/minore rispetto ai

tassi dei titoli di Stato (%) e ai tassi di remunerazione degli investimenti a parità di

rischio (%).

Il motivo è da ricercarsi nel contestuale miglioramento / peggioramento di tutti gli indici di

natura economica (ad eccezione del…); infatti la redditività del capitale investito ROI (%) è

aumentata / diminuita -

notevolmente / lievemente a causa del miglioramento /

peggioramento della redditività delle vendite ROS (%); allo stesso tempo è aumentata /

diminuita la rotazione degli impieghi (%), anche a causa del notevole / lieve - incremento

/decremento delle vendite (%) rispetto agli investimenti (%), ed è cresciuto / diminuito, in

modo significativo / in modo poco significativo, l’indice di indebitamento leverage, la cui

variazione (%) ha influito in modo negativo / positivo sulla gestione non caratteristica. Infatti

l’indice della gestione extra-caratteristica è pari a ( ). Il ROD evidenzia un miglioramento /

peggioramento (%) ; tuttavia tale risultato non può ritenersi un valido motivo per suggerire

all’impresa un maggior/ minor ricorso all’indebitamento dal momento che il differenziale (%)

tra ROI e ROD è aumentato / diminuito alla fine dell’esercizio n +1.

Si ipotizzano le seguenti strategie di miglioramento.

Esempio:

STATO PATRIMONIALE

n

n+1

n

n+1

Attivo immobilizzato 500

900 Passività consolidate 300

550

Attivo circolante:

600

700 Passività a breve

400

460

Rimanenze

200

280 Capitale sociale

350

400

Liquidità differite

300

320 Riserva legale

50

60

Liquidità immediate

140

100 Utile

40

80

Totale Impieghi

1.140 1.600 Totale a pareggio

1.140 1.600

CONTO ECONOMICO

Ricavi operativi

Costi operativi

Utile operativo

Ricavi gestione finanziaria

Costi gestione finanziaria

Utile di esercizio

ROD

Tasso di rendimento degli investimenti a parità di

rischio

22

n

3.000

-2.800

200

80

-240

40

n+1

4.000

3.700

300

60

-280

80

n

n+1

8%

10%

9%

11%

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

1.

Domande Unità Didattica n. 3

Quali sono gli indici che compongono il ROE?

2.

Qual è l’indice che determina la redditività del capitale investito nella gestione

caratteristica? E come si determina?

3.

Quale deve essere la giusta relazione tra il ROI e il ROD? E perchè?

4.

In che modo si determina il ROD?

5.

Qual è l’indice che esprime il grado di dipendenza finanziaria da capitale di terzi?

6.

Qual è l’indice che consente di determinare il grado di patrimonializzazione di

un’azienda? E a quale valore deve corrispondere affinché un’azienda possa essere

considerata patrimonializzata?

7.

In che modo il leverage influenza la gestione extra-caratteristica dell’azienda?

8.

Perché è sconsigliato aumentare l’utile attraverso l’incremento dell’indice di

indebitamento?

9.

Quali sono le cause che possono invertire la relazione ROI > ROD?

10.

Qual è il valore minimo che deve avere il ROI?

11.

Quale significato si dà ad un ROI pari al 9% sapendo che il ROD è pari a circa il 7%?

12.

Quale informazione fornisce l’indice della gestione extra-caratteristica?

13.

Quali sono gli effetti di una crisi economica sul Bilancio di un’azienda?

14.

In che modo si determina l’indice di rotazione degli impieghi? E quali informazioni

fornisce?

15.

Perché un aumento dell’indice di rotazione degli impieghi può generare una riduzione

del fabbisogno finanziario?

16.

Perché un aumento dei prezzi dei prodotti venduti può ridurre l’indice di rotazione

degli impieghi?

17.

Qual è la differenza tra efficacia, efficienza e produttività? (ricerca)

18.

Quali effetti determina la riduzione del ciclo produttivo sugli indici economici?

19.

In che modo si determina l’indice di redditività delle vendite?. E quali informazioni

fornisce?

20.

In che modo è possibile migliorare il ROI?

21.

In che modo interpreti un indice della gestione extracaratteristica pari a 1?

Tema

Si ipotizzi che un’azienda abbia la seguente situazione economica: ROE 5%, ROI 8%, ROD

11% e tasso di rendimento di investimenti a parità di rischio 13%. Lo studente descriva le

strategie che l’azienda può intraprendere per migliorare la redditività del patrimonio netto

(ROE), attraverso l’analisi di tutti gli indici che conosce.

23

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

L’ANALISI FINANZIARIA

Unità Didattica n. 4

Conoscenze

Le condizioni per realizzare equilibrio finanziario a medio/lungo termine

Le condizioni per realizzare equilibrio finanziario a breve termine

Gli indici di natura finanziaria

Competenze

Saper analizzare e commentare al situazione finanziaria di un’azienda

Saper confrontare gli indici finanziari nel tempo e nello spazio

Obiettivo analisi finanziaria:

verificare l'esistenza delle condizioni di equilibrio finanziario attraverso l’analisi della

relazione esistente tra fonti e impieghi.

Si analizza la struttura del patrimonio aziendale la fine di verificare l’equilibrio finanziario

a m/l termine

il patrimonio permanente copre

l’attivo immobilizzato

Attivo

Patrimonio

Immobilizzato

netto

25

55

Debiti a medio /

lungo termine

35

Attivo

Circolante

Debiti a breve

45

termine

40

Attivo

Immobilizzato

il patrimonio permanente non copre

l’attivo immobilizzato

Patrimonio

netto

10

55

Debiti a medio /

lungo termine

40

Attivo

Circolante

45

Debiti a breve

termine

50

24

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

L’analisi della struttura patrimoniale (composizione del voci del patrimonio) fornisce

importanti informazioni di natura finanziaria pertanto, per analizzare l’equilibrio finanziario a

m/l termine è necessario verificare l’equilibrio strutturale del patrimonio. La composizione

del patrimonio aziendale fornisce importanti informazioni sulla sincronizzazione tra i tempi

di ritorno degli investimenti e i tempi di scadenza dei finanziamenti. I finanziamenti a medio

e lungo termine devono finanziare gli investimenti a medio e lungo termine, così come i

finanziamenti a breve devono finanziare gli investimenti a breve. Il capitale proprio (che si

ipotizza essere pari al patrimonio netto) avendo una scadenza indeterminata può finanziare

sia l’attivo immobilizzato che l’attivo circolante. Tale sincronizzazione rappresenta una

condizione importante affinché l’azienda realizzi l’equilibrio finanziario nel lungo, medio e

breve termine. Se i debiti a breve finanziano l’attivo immobilizzato l’azienda non sarà in

grado di onorarli (squilibrio finanziario) perché le immobilizzazioni consentono di recuperare

la liquidità solo nel medio e lungo periodo (ritorno lento) e non nel breve periodo, cioè nei

tempi entro i quali si devono pagare i debiti.

L’azienda deve possedere i finanziamenti necessari per lo svolgimento del processo

produttivo e per la realizzazione degli investimenti a lungo termine.

INDICE DI COPERTURA

= PATRIMONIO NETTO + PASSIVITA’ CONSOLIDATE

DELLE IMMOBILIZZAZIONI

ATTIVO IMMOBILIZZATO

Se l’indice > 1 indica che il Patrimonio netto e le Passività consolidate (CAPITALE

PERMANENTE), rispettivamente fonti a scadenza indeterminata e a m/l termine sono in

grado di finanziare investimenti a m/l termine (Attivo immobilizzato).

Se l’indice < 1 l’Attivo Immobilizzato (in parte o tutto) è finanziato con debiti a breve

termine. Ciò denota uno squilibrio finanziario di medio/lungo termine.

Le immobilizzazioni non possono essere finanziate con le passività a breve perché gli

investimenti immobilizzati “ritornano” in forma liquida (contribuiscono a generare liquidità)

nel medio/lungo termine, mentre le passività a breve rappresentano debiti che assorbono

liquidità entro l’arco di un anno. L’assenza di una corretta relazione temporale tra capitale

permanente e attivo immobilizzato genera illiquidità.

Affinché un’azienda possa onorare i suoi debiti a scadenza con le risorse interne (quindi

senza contrarre nuovi debiti) è necessario che l’azienda generi utili sufficienti. Un indicatore

importante per valutare la solidità finanziaria della società è il rapporto tra debito netto e

ebitda (utile operativo + ammortamenti). Tale indice determina in quanti anni la società

impiega a ripagarsi il debito con gli utili lordi prodotti dalla gestione caratteristica. Altro

25

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

indicatore di indebitamento è il rapporto ebitda / oneri finanziari che indica quante volte gli

utili della gestione caratteristica coprono il costo dei debiti.

Tali rapporti dovrebbero essere almeno superiori a 4 o 5.

EQUILIBRIO FINANZIARIO A BREVE TERMINE

Il breve termine rappresenta il livello temporale su cui deve concentrarsi l’analisi finanziaria

in quanto le eventuali tensioni di natura finanziaria di lungo termine possono essere studiate

e risolte nel tempo.

Grado di elasticità o rigidità dei finanziamenti (determinato in funzione della durata dei

finanziamenti).

INDICE DI INCIDENZA

=

DEBITI A BREVE x 100

DEI DEBITI A BREVE

TOTALE FONTI

Maggiori sono i DEBITI A BREVE rispetto ai DEBITI A MEDIO E LUNGO maggiori sono

gli esborsi monetari di breve periodo e dunque peggiore è la liquidità dell’azienda.

Gli indici finanziari di breve periodo consentono di verificare se l’azienda è in grado di

pagare i debiti che scadono nel breve termine. I più importanti sono i seguenti:

INDICE DI

= ATTIVO CIRCOLANTE

DISPONIBILITA'

PASSIVITA' A BREVE

Indica se esiste equilibrio tra attivo e passivo a breve. Tale indice esprime dunque, la capacità

che ha l’impresa di coprire i debiti a breve termine con l’attivo circolante. DEVE ESSERE

ALMENO > 1. E' preferibile che sia 1,5, 2 o superiori a causa della presenza del magazzino

(solo in presenza di scorte minimali in termine di valore, l’impresa può dirsi in equilibrio

finanziario anche qualora l’indice sia minore di 1,5). Le scorte infatti, possono non generare

entrate monetarie entro l’anno. La trasformazione della posta in questione richiede un’attività

di vendita che potrebbe incontrare difficoltà non prevedibili.

INDICE DI =

LIQUID. IMMEDIATE + LIQ. DIFFERITE

LIQUIDITA'

PASSIVITA' A BREVE

Questo indice esprime la capacità che ha l’impresa a coprire i debiti a breve con le liquidità

sia immediate che differite, DEVE ESSERE PERTANTO > 1.

E’ un indice che interessa soprattutto i creditori a breve termine. I creditori a medio e lungo

termine invece, danno molta più importanza alla capacità di reddito e all’efficienza operativa

misurate dai rapporti di redditività utili ad accertare le prospettive di crescita.

INDICE SECCO DI =

LIQUIDITA' IMMEDIATE

LIQUIDITA'

PASSIVITA' A BREVESSIMO TERMINE

Esprime la capacità dell’azienda di coprire i debiti a brevissimo termine con le liquidità

immediate, DEVE ESSERE PERTANTO > 1 Questo indice può essere calcolato solo

26

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

dall'analista interno in quanto le scadenze dei debiti a brevissimo termine non si evincono dal

Bilancio. Se l’indice di liquidità è inferiore a 1, il margine di tesoreria è negativo, è quindi

l’azienda avrà difficoltà a rimborsare nei modi ordinari (con le somme disponibili in cassa, in

c\c e attraverso la riscossione dei crediti) i propri debiti.

Relazione tra equilibrio finanziario a medio e lungo termine e equilibrio finanziario a

breve termine

Pn + Pm/l + Pb

= 1

Ai +Ac

Si suggerisce di sostituire alla lettere i numeri per comprendere quanto segue

Pn = 60; Pm/l = 30; Pb = 20;

Ai = 70; Ac = 30.

Se:

Pn + Pm/l > 1

Ai

Significa che

Pb < Ac e quindi Ac / Pb > 1

Considerazioni:

da quanto detto si evince che se l'indice di

copertura delle immobilizzazioni è maggiore

di 1 anche l'indice di disponibilità è

maggiore di 1.

Il margine di disponibilità > 1 non garantisce

l'equilibrio finanziario a breve termine.

Pn = 20; Pm/l = 30; Pb = 60;

Ai = 70; Ac = 30.

Se:

Pn + Pm/l < 1

Ai

Significa che

Pb > Ac e quindi Ac / Pb < 1

Considerazioni:

da quanto detto si evince che se l’indice di

copertura delle immobilizzazioni è minore di

1 anche l'indice di disponibilità è

minore di 1.

Il margine di disponibilità < 1 è sintomo di

squilibrio finanziario a breve termine.

Nessuno di tali indici fornisce informazioni sul modo di avvicendarsi delle entrate e delle

uscite dei mezzi liquidi nel corso dell’anno per comprendere se, ad esempio, le entrate sono

in grado di coprire ogni mese le uscite (le scadenze tra entrate e uscite sono sincronizzate).

Per ottenere tali informazioni si dovrebbe creare una scheda di questo tipo:

Voci

G

F

M

A

M

Saldo iniziale

Entrate

Vendite

Affitti

Uscite

Acquisti

Stipendi

Saldo mensile

Saldo progressivo

27

G

L

A

S

O

N

D

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Per determinare i tempi medi di riscossione dei crediti e di pagamento dei debiti si devono

determinare i seguenti indici di DURATA:

INDICE DI DURATA =

DEI CREDITI

CREDITI VS/CLIENTI al 31/128

RICAVI + IVA

x 365 =

giorni

L'indice di durata dei crediti indica il periodo medio di dilazione di pagamento (in giorni)

concesso alla clientela. L’aumento dell’indice esprime una maggiore dilazione concessa ai

clienti. Infatti se aumentano i crediti al 31/12 rispetto ai ricavi conseguiti durante l’intero

anno solare significa che è aumentata la parte di ricavi non riscossa entro fine anno.

La diminuzione dell’indice invece, denota una riduzione della dilazione concessa ai clienti.

INDICE DI DURATA = DEBITI VS/FORNITORI al 31/129

DEI DEBITI

COSTI + IVA

x 365 =

giorni

L'indice di durata dei debiti esprime il periodo medio di dilazione di pagamento (in giorni)

ottenuto dai fornitori. L’aumento dell’indice esprime una maggiore dilazione ottenuta dai

fornitori. Infatti se aumentano i debiti al 31/12 rispetto ai costi sostenuti durante l’intero anno

solare significa che è aumentata la parte di costi non pagata entro fine anno.

La diminuzione dell’indice invece, denota una riduzione della dilazione ottenuta dai fornitori.

Strategie per migliorare la liquidità

equilibrio finanziario tra dilazione concessa ai clienti e dilazioni ottenute dai fornitori

Per migliorare la liquidità si devono anticipare le riscossioni e posticipare i pagamenti.

L’obiettivo è ridurre il fabbisogno finanziario agendo sulla leva tempo: ridurre il periodo

medio di riscossione dei crediti (es. 46 giorni) e aumentare il periodo di dilazione dei debiti

(es. 28 giorni). E’ necessario almeno eguagliare il tempo di dilazione concesso ai clienti con

quello ottenuto dai fornitori. La situazione ottimale si raggiunge attraverso l'incasso

immediato dei crediti e il pagamento differito dei debiti.

Effetti economici:

L’azienda per ottenere dal cliente un pagamento anticipato deve concedere sconti, mentre

l’azienda che chiede di posticipare il pagamento dovrà corrispondere al proprio fornitore gli

interessi. Gli sconti e gli interessi dunque, incidono negativamente sulla situazione

economica dell’azienda.

8

Comprendono tutti i crediti commerciali (crediti v/clienti, cambiali attive e fatture da emettere) al lordo del

fondo svalutazione crediti (rappresenta i crediti incagliati) esistenti al momento della chiusura dei conti.

9

Comprendono tutti i debiti commerciali (debiti v/fornitori, cambiali passive e fatture da ricevere) esistenti al

momento della chiusura dei conti.

28

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Strategie di riduzione del ciclo di cassa

Per anticipare la riscossione dei crediti commerciali si può ricorrere ad operazioni di

smobilizzo dei crediti (es. contratto di factoring).

Ulteriori strategie per migliorare la liquidità

Le aziende devono cercare di non concentrare i crediti nei confronti di uno o pochi clienti.

Pertanto la composizione della clientela deve essere tale da non generare alcuna situazione di

dipendenza commerciale al fine di ridurre al minimo il rischio di insolvenza.

Altra strategia è quella di aumentare le operazioni di spin-off, cioè di scissioni dei patrimoni

immobiliari. In cambio degli immobili le aziende ottengono liquidità e strumenti finanziari

facilmente smobilizzabili liberando così la stessa azienda da una competenza (gestione degli

immobili) che è estranea alla gestione caratteristica per affidarla a soggetti che invece ne

fanno la principale attività (es: fondi immobiliari).

Analisi della situazione finanziaria

Equilibrio finanziario a medio/lungo termine:

Indice copertura delle immobilizzazioni

Equilibrio strutturale

da parte del capitale permanente

Da ______

A_______

SI

NO

Aumentato______%

Diminuito ______%

Invariato

Per effetto del capitale permanente

Aumentato ______%

Diminuito ______%

Invariato

Per effetto delle immobilizzazioni

Aumentate ______%

Diminuite ______%

Invariate

29

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Equilibrio finanziario a breve termine:

Indice di disponibilità

Indice di liquidità

Indice secco di liquidità

Da ______

Da ______

Da ______

A_______

A_______

A_______

Aumentato ______%

Aumentato ______%

Aumentato ______%

Diminuito ______ %

Diminuito ______%

Diminuito ______%

Invariato

Invariato

Invariato

Per effetto dell’attivo circolante

Per

effetto

delle

disponibilità Per

effetto

finanziarie

immediate

delle

liquidità

Aumentato ______%

Aumentato ______%

Aumentato ______%

Diminuito ______%

Diminuito ______%

Diminuito ______%

Invariato

Invariato

Invariato

Per effetto delle passività correnti

Aumentato ______%

Diminuito ______%

Invariato

Durata media dei debiti

Durata media dei crediti

Relazione tra gli

Da ______

Da ______

indici di durata

A_______

A_______

Aumentata ______

Aumentata ______

equilibrio

Diminuita ______

Diminuita ______

disequilibrio

Invariata

Invariata

Relazione sulla situazione finanziaria

L’analisi finanziaria evidenzia un equilibrio /disequilibrio strutturale caratterizzato da un

patrimonio permanente maggiore / minore dell’attivo immobilizzato. Si evidenzia inoltre, un

miglioramento/peggioramento dall’esercizio n all’esercizio n+1 dell’indice di copertura delle

immobilizzazioni (%) per effetto dell’aumento /diminuzione del capitale permanente

e

diminuzione / aumento delle immobilizzazioni.

L’azienda presenta un equilibrio /disequilibrio finanziario. Ciò viene confermato nel breve

periodo dai seguenti indici: indici di disponibilità e di liquidità che passano da … nell’anno n

a… nell’anno n+1.

Tuttavia l’analisi finanziaria evidenzia anche aspetti positivi/negativi individuabili nella alta

dilazione (se superiore a 120 giorni) / bassa dilazione (se inferiore a 30 giorni) ottenuta dai

30

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

fornitori ( ) e nella bassa dilazione (se inferiore a 30 giorni) / alta dilazione (se superiore a

120 giorni) concessa ai clienti ( ). La relazione tra gli indici di durata è in

equilibrio/disequilibrio in quanto i tempi medi di pagamento dei debiti sono maggiori dei

tempi medi di riscossione dei crediti / in quanto i tempi medi di riscossione dei crediti sono

maggiori dei tempi medi di pagamento dei debiti.

Si ipotizzano le seguenti strategie di miglioramento.

Domande Unità Didattica n. 4

1. Con dati a scelta costruisci una situazione patrimoniale in cui il Patrimonio permanente è

maggiore dell’attivo immobilizzato.

2. Con dati a scelta costruisci una situazione patrimoniale in cui il Patrimonio permanente è

minore dell’attivo immobilizzato.

3. Perché la struttura patrimoniale fornisce importanti informazioni di natura finanziaria?

4. Costruisci una situazione patrimoniale in cui l’indice di copertura delle immobilizzazioni

è pari a 2.

5. Quali relazioni esistono tra utili e debiti?

6. Commenta le differenze esistenti tra gli indici finanziari di breve periodo?

7. Perché l’indice di disponibilità è sempre inferiore all’indice di liquidità differita?

8. Quali informazioni fornisce l’ indice di liquidità immediata quando è inferiore ad uno?

9. Indica almeno tre strategie utili a migliorare la liquidità di un’azienda.

31

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

ANALISI PATRIMONIALE

Unità Didattica n. 5

Conoscenze

Le condizioni per realizzare l’equilibrio patrimoniale

Gli indici di natura patrimoniale

Competenze

Saper analizzare e commentare la situazione patrimoniale di un’azienda

Saper individuare le strategie migliori per migliorare l’equilibrio e la struttura

patrimoniale di un’azienda

Saper confrontare gli indici patrimoniali nel tempo e nello spazio

Obiettivo dell’analisi patrimoniale:

verificare l'esistenza delle condizioni di equilibrio tra gli elementi del patrimonio

appartenenti a una stessa sezione (all'interno degli impieghi, all’interno delle fonti) e tra

sezioni diverse.

Affinché l’azienda abbia solidità patrimoniale è necessario che vi sia

a) una corretta correlazione tra fonti di finanziamento stabili e impieghi durevoli

b) elasticità della struttura aziendale (composizione degli IMPIEGHI).

c) autonomia finanziaria

L’equilibrio patrimoniale rappresenta la condizione necessaria affinché l'azienda possa

vivere nel tempo.

Determinare il grado di elasticità della struttura aziendale (cioè la composizione degli

IMPIEGHI).

La composizione degli impieghi è tanto più elastica quanto più velocemente le varie classi di

investimento riescono a trasformarsi in forma liquida, quindi quanto maggiore è il peso

percentuale dell’attivo circolante rispetto all’attivo immobilizzato.

Il giudizio sulla composizione degli impieghi può essere effettuato solo tenendo presente il

settore di attività in cui l’impresa opera; per esempio è “normale” che un’impresa

industriale, in quanto attua un processo di trasformazione fisico - tecnica delle materie prime

in prodotti finiti e quindi necessita di un notevole volume di investimenti fissi in

immobilizzazioni tecniche, abbia un grado di rigidità maggiore rispetto alle imprese

mercantili, nelle quali il processo produttivo è volto all’accrescimento dell’utilità dei beni

acquistati e destinati alla successiva rivendita.

Il peso delle immobilizzazioni è diverso anche nell’ambito di aziende che operano nello

stesso settore; commerciale, industriale, ecc. Ad esempio il peso delle immobilizzazioni di

un’impresa industriale che realizza prodotti tessili è minore di quello di un’industria chimica

o siderurgica. Il grado di elasticità dipende dalla categoria di beni in cui l’impresa ha

investito.

32

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

“La specie che sopravvive più a lungo non è quella più forte e nemmeno quella più

intelligente, ma è quella che si adatta più velocemente ai cambiamenti”.

Il grado di elasticità/rigidità della struttura aziendale denota la capacità di adattamento ai

cambiamenti del mercato. Maggiore è il grado di elasticità (maggiore è l’attivo circolante) e

migliore è il grado di adeguamento alle trasformazioni del mercato. Le immobilizzazioni

infatti, non sono trasferibili ad altra destinazione attraverso la normale gestione aziendale. Gli

indici che misurano il grado di elasticità degli impieghi si denominano indici di struttura.

IND. DI ELASTICITA' = ATTIVO CIRCOLANTE x 100

DEGLI IMPIEGHI

TOTALE IMPIEGHI

Indica il grado di elasticità degli impieghi. Gli impieghi sono da considerarsi elastici quando

l’indice è > 50%.

IND. DI RIGIDITA' = ATTIVO IMMOBILIZZATO x 100

DEGLI IMPIEGHI

TOTALE IMPIEGHI

Indica il grado di rigidità degli impieghi. Gli impieghi sono da considerarsi rigidi quando

l’indice è > 50%.

L'azienda è un sistema aperto che comunica e interagisce con l’ambiente. La capacità di

adeguamento al cambiamento della domanda (e quindi alle mutevoli esigenze dei clienti)

dipende oltre che dal grado di elasticità della struttura produttiva, dai seguenti fattori:

da un’attenta attività di pianificazione e programmazione;

dall’organizzazione dell’azienda che deve essere il più possibile snella.

Per ottenere quest’ultimo risultato si devono ridurre i livelli gerarchici (ovvero si deve ridurre

il numero di capi che ogni esecutore ha sopra di sé) per responsabilizzare sempre più la forza

lavoro. Nel lungo termine la gestione delle risorse umane diviene un elemento strategico per

flessibilizzare la struttura. L’elemento determinante per sviluppare le risorse umane è

trasmettere conoscenze, strumenti e metodologie.

Variazione nel tempo delle immobilizzazioni

Se le immobilizzazioni aumentano con ritmo molto lento probabilmente ci si è limitati a

sostituire gli impianti inservibili, più che a procedere ad un graduale miglioramento

tecnologico.

L’incremento dell’attivo immobilizzato può dipendere anche dall’aumento del numero dei

brevetti che esprime la capacità che ha un’azienda di generare innovazioni tecnologiche. Il

brevetto è uno strumento con il quale si acquisisce il diritto di esclusiva allo sfruttamento di

un’invenzione.

33

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Determinare il grado di patrimonializzazione / autonomia finanziaria dell’azienda (cioè

la composizione delle FONTI)

Gli indici che misurano il grado di patrimonializzazione / autonomia finanziaria dell’azienda

si denominano indici di autonomia finanziaria e sono:

IND. DI INCIDENZA DEI =

DEBITI A BREVE TERMINE

PASSIVITA' A BREVE x 100

TOTALE IMPIEGHI

Indica in quale misura (percentuale) i debiti a breve termine finanziano il totale impieghi.

IND. DI INCIDENZA DEI =

DEBITI A M/L TERMINE

PASSIVITA’ CONSOLIDATE x 100

TOTALE IMPIEGHI

Indica in quale misura (percentuale) i debiti a medio/lungo termine finanziano il totale

impieghi.

La somma degli indici di incidenza dei debiti a b/t e dei debiti a m/l termine esprime il

grado di dipendenza finanziaria da capitale di terzi. Se tale somma è superiore al 66% la

situazione finanziaria è critica. Se ha un valore compreso tra il 33% e il 66% la situazione è

definita normale. Se è inferiore al 33% la situazione è molto buona.

IND. DI INCIDENZA =

DEL CAPITALE PROPRIO

(indice di indipendenza o autonomia finanziaria)

PATRIMONIO NETTO x 100

TOTALE IMPIEGHI

Indica in quale misura (percentuale) il capitale proprio finanzia il totale impieghi. Esprime il

grado di solidità patrimoniale dell'impresa, il grado di autonomia finanziaria e rappresenta

una garanzia per i finanziatori. Se tale indice è superiore al 66% la situazione finanziaria è

molto buona, se ha un valore compreso tra il 33% e il 66% la situazione è definita normale.

Se è inferiore al 33% la situazione è critica.

Il grado di capitalizzazione di un’azienda varia da settore a settore e dipende anche dalle

prospettive reddituali. Quanto più un settore è indipendente dagli andamenti del ciclo

economico tanto maggiore è il grado di capitalizzazione dell’azienda. La ragione di ciò sta

nel fatto che i flussi di cassa nei settori aciclici (es. settore farmaceutico) tendono a essere più

stabili nel tempo rendendo quindi più agevole il pagamento dei costi del debito.

L’eccessiva dipendenza da capitale di terzi (dipendenza finanziaria) può non attrarre capitali

perché i creditori non concedono credito sulla base di un patrimonio (patrimonio netto) quasi

del tutto o del tutto inesistente. I creditori infatti, finanziano aziende con bassi rapporti di

indebitamento perché maggiore è la garanzia di ottenere in restituzione quanto prestato.

Inoltre, indebitamenti eccessivamente elevati incoraggiano l’irresponsabilità dei proprietari.

Pertanto, gli obiettivi di redditività e di sviluppo di un’azienda devono essere raggiunti

mantenendo le condizioni di equilibrio nella composizione delle fonti di finanziamento, cioè

tra capitale proprio e capitale di terzi.

34

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

Al contrario, una struttura patrimoniale caratterizzata da un’incidenza del capitale proprio

pari al 100% è poco conveniente in quanto un’impresa che opera esclusivamente con mezzi

propri si preclude la possibilità di potenziare ulteriormente il suo sviluppo. Caso in verità

molto raro.

Strategie per aumentare il grado di elasticità della struttura aziendale

Per poter effettuare tali scelte l’azienda deve predisporre di una struttura produttiva il più

possibile flessibile (acquisizioni in leasing, lavorazione presso terzi, acquisto di semilavorati,

ecc.). Molte imprese ricorrono in maniera massiccia all’outsourcing (approvvigionamento

esterno): esternalizzano alcune fasi del processo produttivo, cioè ricorrono ad altre imprese

per il loro svolgimento.

Vedi contratto di leasing: aspetti giuridici e contabili

35

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

TABELLA DI RIEPILOGO

Equilibrio

Inc.za del cap. proprio

patrim.

Elasticità

Elasticità

sul Totale impieghi

degli

degli impieghi

Da ______

impieghi

Da ______

A>P

SI

A_______

A_______

Aumentato______%

Aumentato ______%

Diminuito ______%

Diminuito ______%

Invariato

Invariato

SI

Per

Per effetto del capitale proprio

effetto

dell’attivo

circolante

NO

Aumentato ______%

NO

Aumentato ______%

Diminuito ______%

Diminuito ______%

Invariato

Invariato

Per effetto del Totale impieghi

Aumentato ______%

Diminuito ______%

Grado di autonomia finanziaria

Invariato

Grado di capitalizzazione

critica fino al 33%

capitalizzata

normale dal 34% al 66%

sottocapitalizzata

molto buona oltre il 66%

Strategie per ridurre la dipendenza da capitale di terzi:

richiedere ai soci versamenti di denaro;

promuovere politiche di autofinanziamento attraverso la costituzione di riserve.

Relazione sulla situazione patrimoniale

L’indice di capitalizzazione e di autonomia finanziaria, che già alla fine dell’esercizio n

mostrava un equilibrio patrimoniale piuttosto precario/soddisfacente, evidenziano alla fine

dell’esercizio n1 una situazione caratterizzata da un crescente livello di indebitamento/

patrimonializzazione.

Nell’esercizio n l’indice di elasticità presenta/non presenta valori nella norma del settore. La

maggiore/minore elasticità negli impieghi rilevata nell’esercizio n1 è essenzialmente dovuta

36

Carmine VEGLIANTE docente di Economia Aziendale presso l'Istituto "G. A. REMONDINI"

alla

crescita/riduzione

dell’attivo

circolante,

ma

soprattutto

al

sensibile

incremento/decremento della seguente voce contabile…