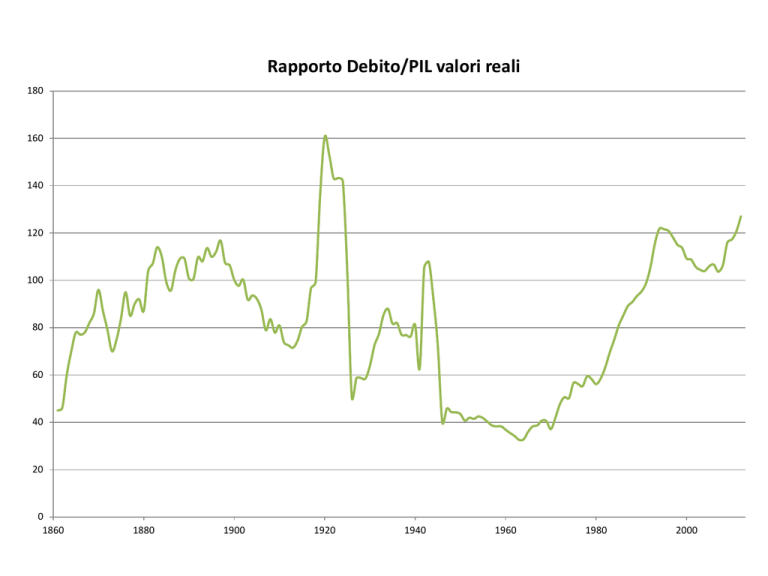

Rapporto Debito/PIL valori reali

180

160

140

120

100

80

60

40

20

0

1860

1880

1900

1920

1940

1960

1980

2000

2,500,000.00

180

160

2,000,000.00

140

120

1,500,000.00

100

Debito reale

PIL reale

80

1,000,000.00

60

40

500,000.00

20

0.00

1860

0

1880

1900

1920

1940

1960

1980

2000

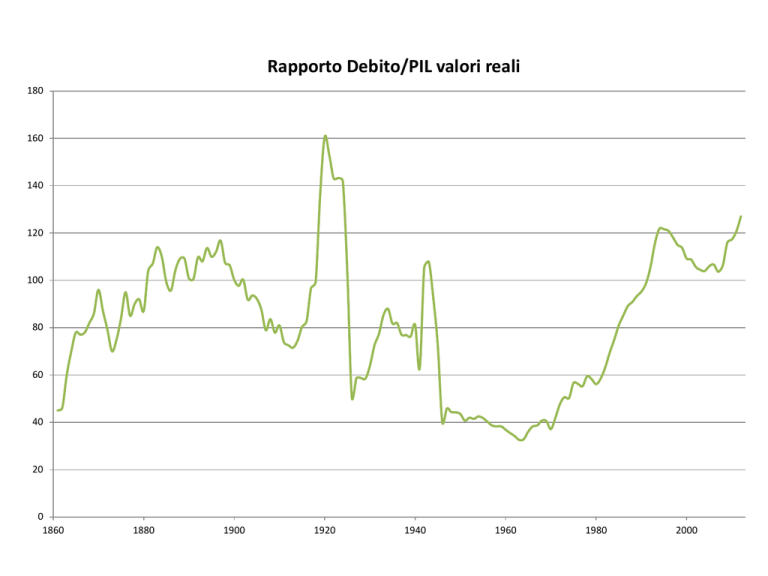

Rapporto Dn/Pn

Rapporto Debito/pil

180

160

140

120

100

Rapporto Dn/Pn

80

60

40

20

0

1960

1970

1980

1990

2000

2010

Un’altra legata al ruolo della Banca d’Italia (Domenico Moro economista “di sinistra”)

Se ne possono sare molte letture……Una legata all’orientamento di governo

Una interpretazione piuttosto diffusa afferma che il fattore scatenante sarebbe stato il

“divorzio” tra la Banca d’Italia e lo Stato (“Tesoro”) nel 1981

A partire dal 1981 la Banca d’Italia ha “divorziato” dal Tesoro e non è più intervenuta

nell’acquisto di titoli di Stato.

L’attuale debito pubblico italiano si formò tra gli anni ’80 e ’90, passando dal 57,7% sul Pil

nel 1980 al 124,3% nel 1994.

Tale crescita, molto più consistente di quella degli altri Paesi europei, non fu dovuta ad

una impennata della spesa dello Stato, che rimase sempre al di sotto della media della

Ue e dell’eurozona e, tra 1991 e 2005, sempre al di sotto di quella tedesca.

Nel 1984 l’Italia spendeva – al netto degli interessi sul debito – il 42,1% del Pil, che nel

1994 era aumentato appena al 42,9%. Nello stesso periodo la media Ue (esclusa

l’Italia) passò dal 45,5% al 46,6% e quella dell’eurozona passò dal 46,7% al 47,7%

Da dove derivava allora la maggiore crescita del debito italiano?

Dalla spesa per interessi sul debito pubblico, che fu sempre molto più alta di quella degli

altri Paesi.

Sempre dall’84 al ‘95, la spesa per interessi crebbe in Italia dall’8% del Pil all’11,4%, livello

di gran lunga maggiore del resto d’Europa. Sempre nello stesso periodo la media Ue passò

dal 4,1% al 4,4% e quella dell’eurozona dal 3,5% al 4,4%.

Dal 1981 la Banca d’Italia cessò di comprare i titoli di Stato (curò solo le aste).

Visto che l’entità dei tassi d’interesse sui titoli di stato, ovvero quanto lo Stato paga per

avere un prestito, dipende dalla domanda dei titoli stessi, l’eliminazione di una

componente importante della domanda, quale è la Banca centrale, ha avuto l’effetto di

far schizzare verso l’alto gli interessi e, quindi, di far esplodere il debito totale.

Inoltre, la mancanza del cordone protettivo della Banca d’Italia espose il nostro debito alle

manovre speculative degli investitori internazionali. Fu quanto accadde nel 1992, quando

gli attacchi speculativi alla lira costrinsero l’Italia ad uscire dal Sistema monetario europeo

e a svalutare la moneta.

Ci si potrebbe chiedere a questo punto quale fu la ragione del divorzio tra Banca d’Italia

e Tesoro.

Naturalmente ci sono molte motivazioni e interpretazioni, secondo questa ricostruzione

la spiegazione principale ci viene offerta dallo stesso Ministro che volle il divorzio:

Beniamino Andreatta.

Uno degli obiettivi era quello di abbattere i salari, imponendo una deflazione che

desse la possibilità di annullare “il demenziale rafforzamento della scala mobile,

prodotto dall’accordo tra Confindustria e sindacati”. Infatti, nel 1984 con gli accordi di

San Valentino la scala mobile fu indebolita e nel 1992 definitivamente eliminata.

La “scala mobile” era un meccanismo di adeguamento automatico ei salari alla

variazione dei prezzi (cioè all’inflazione) che aveva innescato, secondo il Ministro e

molti altri, una spirale perversa di aumento tra prezzi e salari.

Secondo la parte avversa, la revoca della scala mobile ha diminuito i salari reali, visto

che i prezzi subiscono movimenti non regolati, mentre i salari e gli adeguamenti salariali

sono oggetto di contrattazione regolamentata.

Ovviamente altri pensano che sia stata proprio la scala mobile ad innescare una

catena di eventi che ha portato all’esplosione del debito

Fatti relativi a questa teoria:

1. E’ indubbio che l’esplosione del debito avviene in concomitanza con la

eliminazione del “paracadute” della Banca centrale

2. E’ indubbio che il meccanismo di incremento del debito NON è frutto di spese

eccessive o di entrate modeste, ma deriva dall’accumulo dei tassi di interesse

3. E’ indubbio che le pressioni speculative sul debito dei paesi europei sono cessate

dal momento in cui Draghi (governatore della BCE) ha dichiarato che la Banca

Europea era pronta a comprare i titoli dei paesi aderenti, esattamente come

faceva la Banca d’Italia prima del 1981

Altra interpretazione (più ampia) : il ruolo della globalizzazione

Stefano di Francesco (economista di “destra”)

Dunque possiamo affermare che le cause che han determinato la crescita del debito pubblico, sono

sostanzialmente tre:

1 - l’abolizione degli accordi di Bretton Woods del 1971, con cui il Dollaro si sganciò dalla convertibilità

in oro e da qual momento ne furono stampati troppi; le valute iniziarono a fluttuare tra loro passando da

un sistema a cambi fissi ad uno a cambi flessibili.

Questo cambiamento del sistema monetario è quello che ha permesso questa Globalizzazione basata

sul mantenimento di colossali deficit esteri cronici.

Ovviamente anche la Lira fu agganciata al Dollaro dal 1949 al 1971, come tutte le altre valute occidentali;

i cambi erano fissi rispetto al dollaro che a sua volta era fisso rispetto all'Oro e in questo modo era

impossibile avere disavanzi esteri sistematici (come hanno gli USA oggi) e nessuno poteva stampare

dollari in eccesso, perchè le riserve di oro erano limitate .

Quando si realizzava un deficit estero, l'oro usciva dal Paese ed si era costretti a dare una stretta

monetaria alzando i tassi d’interesse, creando una recessione, limitando i consumi, facendo così

scendere i salari e i prezzi. In questo modo il valore delle monete rimaneva sempre "allineato" e nessuno

era sopravvalutato o sottovalutato. Questo era un meccanismo "duro", automatico, che disciplinava

sempre tutti e impediva l'inflazione.

2 – l’abolizione della legge della preferenza comunitaria nel 1973,

secondo la quale, l'80% delle merci andavano comprate dentro la Comunità Europea, ha

segnato il punto di svolta per l’avvio di una progressiva deregolamentazione negli scambi

internazionali.

Anche per i lavoratori, oltre che per le imprese, fintanto che resse il protezionismo essi

vissero in una sorta di paradiso, perchè non soffrivano la concorrenza di centinaia di

milioni di turchi, polacchi, cinesi, indiani, egiziani, messicani, giapponesi, coreani, etc.

Dal 1973 in poi, le cose cambiarono notevolmente come testimoniano anche i numerosi

lavori del più grande economista del secolo scorso,il premio Nobel Maurice Allais che ha

scritto invano libri su libri e articoli su articoli per mostrare che dal 1973 in poi la

disoccupazione in Europa è raddoppiata ; fino ad allora era stata sul 5% per 20 anni, ma

una volta aperto il mercato europeo ad importazioni a basso costo.

Naturalmente l'occupazione e il reddito europei sono ovviamente diminuiti, ma visto che

gli europei rimanevano i maggiori acquirenti di quelle merci prodotte fuori europa questo

incrementava il debito verso l’estero;

3 – il divorzio tra la Banca d’Italia ed il Governo del 1981,

con il quale si impediva alla Banca Centrale di sottoscrivere i titoli del debito pubblico

obbligando lo Stato ad indebitarsi verso il mercato a tassi d’interesse maggiori del tasso

d’inflazione.

Fin dal 1950 lo Stato si finanziava stampando moneta e tenendo dei controlli ai capitali per

cui quando si emettevano titoli di stato questi rendevano meno dell'inflazione (repressione

finanziaria come la definisce il FMI) e non li voleva quasi nessuno.

Se la gente però non li comprava, la Banca d'Italia finanziava lei il governo; se si esagerava si

creava inflazione e pressione sul cambio, le riserve di oro diminuivano, si alzavano i tassi, si

riduceva il credito disponibile,l'economia rallentava ecc..ed il sistema si stabilizzava di nuovo.

Quando nel 1971, il dollaro si sganciò dall'oro, la Banca d'Italia era ancora nella condizione di

poter finanziare lei il governo, questo era libero di stampare moneta senza il vincolo esterno

dell'oro. Cosa successe, il cambio andò a picco ? No, si svalutò contro dollaro, ma non molto.

Questo fino al 1981 quando si "tagliò" il legame tra Bankitalia e Governo vietando alla prima

di finanziare il secondo e obbligando lo Stato ad andare ad indebitarsi sul mercato vendendo

BTP e remunerando gli investitori con tassi ben superiori all’inflazione.. Questo rese il

cambio della lira più stabile ? No,esattamente produsse l’effetto contrario

Fatti relativi a questa interpretazione:

Il debito americano comincia a crescere nel 1973 (fine di Bretton Woods)

Tutte le “esplosioni” di debito italiane sono rientrate, tranne l’ultima

Sul debito pubblico vale questa semplice “legge”

A – Incr.Reddito reale + Inflazione = tasso d’interesse passivo sul debito => debito stabile

B – Incr.Reddito reale + Inflazione > tasso d’interesse passivo sul debito => debito diminuisce

C – Incr.Reddito reale + Inflazione < tasso d’interesse passivo sul debito => debito sale

Sostituendo all’equazione le cifre attuali avremo che :

-2,6 + 2,3 < 4 da cui segue che

-0,3 < 4 e quindi il debito cresce nonostante gli avanzi primari di bilancio.

Infatti,se anche si riuscissero a fare avanzi primari dell’ordine del 4% ( e non del 2% come ad esempio ha

ottenuto il governo Monti ), il debito pubblico non scende.

In passato si “normalizzava” la situazione stampando moneta o facendo comprare titoli alla banca

d’Italia, quindi aumentando la moneta in circolazione, aumentando la inflazione, in questo modo il

sistema tornava in equilibrio

Naturalmente il problema è chi paga il riequilibrio, cioè chi paga l’inflazione, di solito i redditi “fissi” che

non possono adeguarsi velocemente all’aumento dei prezzi. In questo senso la “scala mobile”

salvaguardava (parzialmente) i redditi fissi.

Oggi l’equilibrio del sistema non è più nazionale:

In generale, un 4- 5% di Pil italiano va a finire in rendite (interessi) e quindi lo Stato deve

spendere meno di quello che incassa verso i cittadini italiani (impoverendoli), perchè così

garantisce agli investitori finanziari, specialmente quelli internazionali, che non ci sarà

inflazione e non si uscirà dall'euro (evitando il rischio di perdite dovute al cambio).

Dato che questi bonds devono rendere ogni anno, ma senza rischio per gli investitori, il

Governo deve fare un avanzo di bilancio "primario" (G – T <0 ) , in modo da non

inflazionare mai neanche un poco l'economia e rimanere dentro l'Euro che è una valuta

agganciata alla Germania e quindi, a differenza della infida lira, garantisce agli investitori

finanziari un rendimento reale senza rischio di cambio

Questo concetto, questo piano potremmo dire, discusso apertamente tra i banchieri

centrali di tutto l'occidente e i rappresentanti dei mega fondi come Blackrock e Pimco,

richiede per l'Italia una politica di Austerity ad oltranza e rimanere nell'Euro.

Perchè senza bonds come i nostri BTP, che sono il terzo mercato al mondo per dimensione

del debito pubblico, la piramide del mercato finanziario globale non funziona.

Forse nella nuova divisione internazionale dei compiti economici a noi tocca il ruolo di

produrre Bonds ???

Siamo messi così male????? Mica tanto

Se consideriamo il debito complessivo siamo quarti poco sopra anche la

virtuosa Germania… ma se ne parla poco

Altri paesi preferiscono far indebitare i propri cittadini, invece che lo stato

Se ne possono sare molte letture……Una legata all’orientamento di governo

Un’altra legata al ruolo della Banca d’Italia (Domenico Moro economista “di sinistra”)

Secondo questa interpretazione il fattore scatenante sarebbe stato il “divorzio” tra la

Banca d’Italia e lo Stato (“Tesoro”) nel 1981

A partire dal 1981 la Banca d’Italia ha “divorziato” dal Tesoro e non è più intervenuta

nell’acquisto di titoli di Stato.

L’attuale debito pubblico italiano si formò tra gli anni ’80 e ’90, passando dal 57,7% sul Pil

nel 1980 al 124,3% nel 1994.

Tale crescita, molto più consistente di quella degli altri Paesi europei, non fu dovuta ad

una impennata della spesa dello Stato, che rimase sempre al di sotto della media della

Ue e dell’eurozona e, tra 1991 e 2005, sempre al di sotto di quella tedesca.

Nel 1984 l’Italia spendeva – al netto degli interessi sul debito – il 42,1% del Pil, che nel

1994 era aumentato appena al 42,9%. Nello stesso periodo la media Ue (esclusa

l’Italia) passò dal 45,5% al 46,6% e quella dell’eurozona passò dal 46,7% al 47,7%

Da dove derivava allora la maggiore crescita del debito italiano?

Dalla spesa per interessi sul debito pubblico, che fu sempre molto più alta di quella degli

altri Paesi.

Sempre dall’84 al ‘95, la spesa per interessi crebbe in Italia dall’8% del Pil all’11,4%, livello

di gran lunga maggiore del resto d’Europa. Sempre nello stesso periodo la media Ue passò

dal 4,1% al 4,4% e quella dell’eurozona dal 3,5% al 4,4%.

Dal 1981 la Banca d’Italia cessò di comprare i titoli di Stato (curò solo le aste).

Visto che l’entità dei tassi d’interesse sui titoli di stato, ovvero quanto lo Stato paga per

avere un prestito, dipende dalla domanda dei titoli stessi, l’eliminazione di una

componente importante della domanda, quale è la Banca centrale, ha avuto l’effetto di

far schizzare verso l’alto gli interessi e, quindi, di far esplodere il debito totale.

Inoltre, la mancanza del cordone protettivo della Banca d’Italia espose il nostro debito alle

manovre speculative degli investitori internazionali. Fu quanto accadde nel 1992, quando

gli attacchi speculativi alla lira costrinsero l’Italia ad uscire dal Sistema monetario europeo

e a svalutare la moneta.

Ci si potrebbe chiedere a questo punto quale fu la ragione del divorzio tra Banca d’Italia

e Tesoro.

Naturalmente ci sono molte motivazioni e interpretazioni, secondo questa ricostruzione

la spiegazione principale ci viene offerta dallo stesso Ministro che volle il divorzio:

Beniamino Andreatta.

Uno degli obiettivi era quello di abbattere i salari, imponendo una deflazione che

desse la possibilità di annullare “il demenziale rafforzamento della scala mobile,

prodotto dall’accordo tra Confindustria e sindacati”. Infatti, nel 1984 con gli accordi di

San Valentino la scala mobile fu indebolita e nel 1992 definitivamente eliminata.

La “scala mobile” era un meccanismo di adeguamento automatico ei salari alla

variazione dei prezzi (cioè all’inflazione) che aveva innescato, secondo il Ministro e

molti altri, una spirale perversa di aumento tra prezzi e salari.

Secondo la parte avversa, la revoca della scala mobile ha diminuito i salari reali, visto

che i prezzi subiscono movimenti non regolati, mentre i salari e gli adeguamenti salariali

sono oggetto di contrattazione regolamentata.

Ovviamente altri pensano che sia stata proprio la scala mobile ad innescare una

catena di eventi che ha portato all’esplosione del debito

Fatti relativi a questa teoria:

1. E’ indubbio che l’esplosione del debito avviene in concomitanza con la

eliminazione del “paracadute” della Banca centrale

2. E’ indubbio che il meccanismo di incremento del debito NON è frutto di spese

eccessive o di entrate modeste, ma deriva dall’accumulo dei tassi di interesse

3. E’ indubbio che le pressioni speculative sul debito dei paesi europei sono cessate

dal momento in cui Draghi (governatore della BCE) ha dichiarato che la Banca

Europea era pronta a comprare i titoli dei paesi aderenti, esattamente come

faceva la Banca d’Italia prima del 1981

Altra interpretazione (più ampia) : il ruolo della globalizzazione

Stefano di Francesco (economista di “destra”)

Dunque possiamo affermare che le cause che han determinato la crescita del debito pubblico, sono

sostanzialmente tre:

1 - l’abolizione degli accordi di Bretton Woods del 1971, con cui il Dollaro si sganciò dalla convertibilità

in oro e da qual momento ne furono stampati troppi; le valute iniziarono a fluttuare tra loro passando da

un sistema a cambi fissi ad uno a cambi flessibili.

Questo cambiamento del sistema monetario è quello che ha permesso questa Globalizzazione basata

sul mantenimento di colossali deficit esteri cronici.

Ovviamente anche la Lira fu agganciata al Dollaro dal 1949 al 1971, come tutte le altre valute occidentali;

i cambi erano fissi rispetto al dollaro che a sua volta era fisso rispetto all'Oro e in questo modo era

impossibile avere disavanzi esteri sistematici (come hanno gli USA oggi) e nessuno poteva stampare

dollari in eccesso, perchè le riserve di oro erano limitate .

Quando si realizzava un deficit estero, l'oro usciva dal Paese ed si era costretti a dare una stretta

monetaria alzando i tassi d’interesse, creando una recessione, limitando i consumi, facendo così

scendere i salari e i prezzi. In questo modo il valore delle monete rimaneva sempre "allineato" e nessuno

era sopravvalutato o sottovalutato. Questo era un meccanismo "duro", automatico, che disciplinava

sempre tutti e impediva l'inflazione.

2 – l’abolizione della legge della preferenza comunitaria nel 1973,

secondo la quale, l'80% delle merci andavano comprate dentro la Comunità Europea, ha

segnato il punto di svolta per l’avvio di una progressiva deregolamentazione negli scambi

internazionali.

Anche per i lavoratori, oltre che per le imprese, fintanto che resse il protezionismo essi

vissero in una sorta di paradiso, perchè non soffrivano la concorrenza di centinaia di

milioni di turchi, polacchi, cinesi, indiani, egiziani, messicani, giapponesi, coreani, etc.

Dal 1973 in poi, le cose cambiarono notevolmente come testimoniano anche i numerosi

lavori del più grande economista del secolo scorso,il premio Nobel Maurice Allais che ha

scritto invano libri su libri e articoli su articoli per mostrare che dal 1973 in poi la

disoccupazione in Europa è raddoppiata ; fino ad allora era stata sul 5% per 20 anni, ma

una volta aperto il mercato europeo ad importazioni a basso costo.

Naturalmente l'occupazione e il reddito europei sono ovviamente diminuiti, ma visto che

gli europei rimanevano i maggiori acquirenti di quelle merci prodotte fuori europa questo

incrementava il debito verso l’estero;

3 – il divorzio tra la Banca d’Italia ed il Governo del 1981,

con il quale si impediva alla Banca Centrale di sottoscrivere i titoli del debito pubblico

obbligando lo Stato ad indebitarsi verso il mercato a tassi d’interesse maggiori del tasso

d’inflazione.

Fin dal 1950 lo Stato si finanziava stampando moneta e tenendo dei controlli ai capitali per

cui quando si emettevano titoli di stato questi rendevano meno dell'inflazione (repressione

finanziaria come la definisce il FMI) e non li voleva quasi nessuno.

Se la gente però non li comprava, la Banca d'Italia finanziava lei il governo; se si esagerava si

creava inflazione e pressione sul cambio, le riserve di oro diminuivano, si alzavano i tassi, si

riduceva il credito disponibile,l'economia rallentava ecc..ed il sistema si stabilizzava di nuovo.

Quando nel 1971, il dollaro si sganciò dall'oro, la Banca d'Italia era ancora nella condizione di

poter finanziare lei il governo, questo era libero di stampare moneta senza il vincolo esterno

dell'oro. Cosa successe, il cambio andò a picco ? No, si svalutò contro dollaro, ma non molto.

Questo fino al 1981 quando si "tagliò" il legame tra Bankitalia e Governo vietando alla prima

di finanziare il secondo e obbligando lo Stato ad andare ad indebitarsi sul mercato vendendo

BTP e remunerando gli investitori con tassi ben superiori all’inflazione.. Questo rese il

cambio della lira più stabile ? No,esattamente produsse l’effetto contrario

Fatti relativi a questa interpretazione:

Il debito americano comincia a crescere nel 1973 (fine di Bretton Woods)

Tutte le “esplosioni” di debito italiane sono rientrate, tranne l’ultima

Sul debito pubblico vale questa semplice “legge”

A – Incr.Reddito reale + Inflazione = tasso d’interesse passivo sul debito => debito stabile

B – Incr.Reddito reale + Inflazione > tasso d’interesse passivo sul debito => debito diminuisce

C – Incr.Reddito reale + Inflazione < tasso d’interesse passivo sul debito => debito sale

Sostituendo all’equazione le cifre attuali avremo che :

-2,6 + 2,3 < 4 da cui segue che

-0,3 < 4 e quindi il debito cresce nonostante gli avanzi primari di bilancio.

Infatti,se anche si riuscissero a fare avanzi primari dell’ordine del 4% ( e non del 2% come ad esempio ha

ottenuto il governo Monti ), il debito pubblico non scende.

In passato si “normalizzava” la situazione stampando moneta o facnedo comprare titoli alla banca

d’Italia, quindi aumentando la moneta in circolazione, auementando la inflazione, in questo modo il

sistema tornava in equilibrio

Naturalmente il problema è chi paga il riequilibrio, cioè chi paga l’inflazione, di solito i redditi “fissi” che

non possono adeguarsi velocemente all’aumento dei przzi. In questo senso la “scala mobile”

salvaguardava (parzialmente) i redditi fissi.

Oggi l’equilibrio del sistema non è più nazionale:

In generale, un 4- 5% di Pil italiano va a finire in rendite (interessi) e quindi lo Stato deve

spendere meno di quello che incassa verso i cittadini italiani (impoverendoli), perchè così

garantisce agli investitori finanziari, specialmente quelli internazionali, che non ci sarà

inflazione e non si uscirà dall'euro (evitando il rischio di perdite dovute al cambio).

Dato che questi bonds devono rendere ogni anno, ma senza rischio per gli investitori, il

Governo deve fare un avanzo di bilancio "primario" (G – T <0 ) , in modo da non inflazione

mai neanche un poco l'economia e rimanere dentro l'Euro che è una valuta agganciata

alla Germania e quindi, a differenza della infida lira, garantisce agli investitori finanziari un

rendimento reale senza rischio di cambio

Questo concetto, questo piano potremmo dire, discusso apertamente tra i banchieri

centrali di tutto l'occidente e i rappresentanti dei mega fondi come Blackrock e Pimco,

richiede per l'Italia una politica di Austerity ad oltranza e rimanere nell'Euro.

Perchè senza bonds come i nostri BTP, che sono il terzo mercato al mondo per dimensione

del debito pubblico, la piramide del mercato finanziario globale non funziona.

Forse nella nuova divisione internazionale dei compiti economici a noi tocca il ruolo di

produrre Bonds ???

Siamo messi così male????? Mica tanto

Se consideriamo il debito complessivo siamo quarti poco sopra anche la

virtuosa Germania… ma se ne parla poco

Altri paesi preferiscono far indebitare i propri cittadini, invece che lo stato

Chi sono i nostri creditori??????

Sempre più banche e non residenti

Detentori del Debito Pubblico

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

1988 1989 1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012

Banca d'Italia

Istituzioni finanziarie

Altri residenti

Non residenti

Sempre più strumenti di mercato

Composizione degli Strumenti del Debito Pubblico

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

1965

1966

1967

1968

1969

1970

1971

1972

1973

1974

1975

1976

1977

1978

1979

1980

1981

1982

1983

1984

1985

1986

1987

1988

1989

1990

1991

1992

1993

1994

1995

1996

1997

1998

1999

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

0%

Monete e depositi

Titoli a breve termine

Titoli a medio e lungo termine

Prestiti di banche e fondi monetari

Altre passività

8.0

6.0

4.0

2.0

0.0

-2.0

Indebitamento netto / Pil

Saldo primario / Pil

-4.0

-6.0

-8.0

-10.0

-12.0

-14.0

60.0

55.0

50.0

Pressione fiscale

Entrate totali / Pil

Uscite totali al netto interessi / Pil

45.0

40.0

35.0

Uscite totali / Pil

Principali Entrate

16.0

15.0

14.0

13.0

Imposte indirette

Imposte dirette

Contributi sociali effettivi

12.0

11.0

10.0

I contributi sociali effettivi

corrispondono ai versamenti effettuati dai datori di lavoro a favore dei propri dipendenti, nonché

dai lavoratori dipendenti e dai lavoratori autonomi agli enti di previdenza e di assistenza sociale

destinati a garantire future prestazioni sociali ai lavoratori

Composizione della spesa pubblica

40.0

35.0

30.0

25.0

20.0

1990

2000

2011

15.0

10.0

5.0

Servizi

generali

Difesa

Ordine

pubblico e

sicurezza

Affari

economici

Protezione Abitazioni e

dell'ambiente assetto del

territorio

Sanità

Attività

ricreative,

culturali e di

culto

Istruzione

Protezione

sociale

Variazioni percentuali reali annue

40%

Difesa

30%

30%

Ordine pubblico e sicurezza

25%

20%

20%

10%

15%

0%

10%

5%

-10%

0%

-20%

19911993199519971999200120032005200720092011

70%

Protezione sociale

60%

50%

60%

40%

50%

30%

40%

20%

30%

10%

20%

0%

10%

-10%

0%

1991 1993 1995 1997 1999 2001 2003 2005 2007 2009 2011

15%

Sanità

-20%

1991 1993 1995 1997 1999 2001 2003 2005 2007 2009 2011

Istruzione

10%

5%

0%

-5%

-10%

-15%

1991 1993 1995 1997 1999 2001 2003 2005 2007 2009 2011