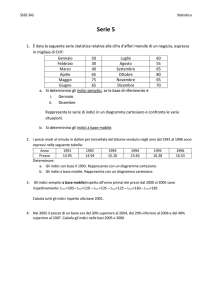

Analisi di bilancio

• Strumento per individuare:

– sintomi e indizi della gestione aziendale

– apprezzare la situazione storica

– fissare gli obiettivi futuri

– per analizzare la propria azienda

– per analizzare le aziende concorrenti

Analisi di bilancio

• Analisi situazione d’azienda:

– Situazione economica

– Situazione finanziaria

– Situazione patrimoniale

• Grandezze-indici

– Storiche-consuntive

– previsionali e prospettiche

Analisi di bilancio

• I soggetti interessati

– i responsabili finanziari

– le banche

– grandi investitori

– società specializzate in analisi finanziarie

• Metodologie

– analisi per indici

– analisi per flussi

Gli obiettivi delle analisi di bilancio

• Nell’analisi degli indici si cerca di sapere

se l’azienda è:

– solida

– ha prodotto liquidità

– è in grado di rinnovarsi

– presenta redditività soddisfacente

– è efficiente

Stato patrimoniale

riclassificato secondo il criterio finanziario

ATTIVITA'

Liquidità immediate

Liquidità Differite

Disponibilità di magazzino

Attivo Corrente

Li

Ld

Dm

Ab

Immobilizzazioni Materiali

Immobilizzazioni Immateriali

Immobilizzazioni Finanziarie

Attivo Immobilizato

Attivo Investito

Im

Iim

If

I

Ci

PASSIVITA'

Passività correnti

Passività consolidate

Pb

Pc

Capitale di terzi

Capitale sociale

Riserve

Utile d'accantonare

Ct

Capitale proprio

Totale Fonti

Cp

Ft

Struttura patrimoniale in aziende

con capitale circolante positivo

Attività

correnti

Capitale

Circolante

(positivo)

Attività

non

correnti

Passività

correnti

Passività

non

correnti

Capitale

netto

Struttura patrimoniale in aziende

con capitale circolante negativo

Attività

correnti

Passività

correnti

Capitale

Circolante

(Negativo)

Attività

non

correnti

Passività

non

correnti

Capitale

netto

Struttura patrimoniale in aree di pertinenza e

destinazione dei flussi finanziari

Attività

correnti

Attività

non

correnti

Passività

correnti

Passività

non

correnti

Capitale

netto

Area dei finanziamenti

e dei rimborsi

Area gestione corrente

Area degli investimenti

e dei disinvestimenti

Metodologia Analisi di bilancio

Schema metodologico

Revisione di bilancio

Riclassificazione di bilancio

Scelta e calcolo degli indici

Coordinamento degli indici

Compilazione di una relazione interpretativa

S.P. Riclassificato

criterio della liquidità decrescente delle poste

Impieghi

Liquidità immediate

Liquidità Differite

Disponibilità di magazzino

Attivo Corrente

Valori

Li

Ld

Dm

%

Fonti

Valori

Passività correnti

Passività consolidate

Pb

Pc

Capitale di terzi

Ct

Ab

Immobilizzazioni Materiali

Immobilizzazioni Immateriali

Immobilizzazioni Finanziarie

Im

Iim

If

Attivo Immobilizato

I

Attivo Investito

Ci

Capitale sociale

Riserve

Utile d'accantonare

Capitale proprio

Cp

Totale Fonti

Ft

%

Conto economico secondo art. 2425

c.c.

Gestione ordinaria o

caratteristicapatrimoniale

A) valore della produzione

B) Costi della produzione

Differenza (A-B)

C) Proventi e Oneri finanziari

Gestione finanziaria

D) Rettifiche di valore di attività finanziarie

E) Proventi e oneri straordinari

Gestione straordinaria

Risultato prima delle imposte

Imposte sul reddito dell'esercizio

Gestione fiscale

Utile(Perdita) dell'esercizio

Conto economico a forma scalare

Gestione

caratteristica/tipica/operativa

Ricavi operativi netti

- costi operativi

(produzione; amministrativi; vendite)

= REDDITO OPERATIVO

Gestione finanziaria

+/- Risultato della gestione finanziaria

(Proventi-Oneri)

Gestione patrimoniale o tipica

+/- Risultato della gestione atipica

(Proventi-Oneri)

Gestione straordinaria

+/- Risultato della gestione straordinaria

(Proventi-Oneri)

Gestione Fiscale

- imposte sul reddito

= reddito netto

V

Ricavi netti di vendita

+Ricavi complementari collegati alla gestione tipica

+/- variazioni del magazzino prodotti (Rimanenze finali-Esistenze iniziali)

+/- variazioni dei semilavorati e dei prodotti in corso di lavorazione

+Costi patrimonializzati per lavori interni

Vp

Valore della produzione ottenuta

-Costo delle materie consumate

-Costo dei servizi consumati e altri costi diversi di gestione

- altri costi diversi di gestione

Va

= Valore aggiunto caratteristico

- Costi del personale

MOL

= Margine operativo lordo o anche chiamato EBITDA

-- Ammortamento

- - Altri accantonamenti operativi

Ro

= reddito operativo

o anche chiamato EBIT

+-Risultato della finanziaria

+/-Risultato della gestione atipica

Ebitata

Reddito della gestione Corrente

+/ saldo della gestione straordinaria

Rn

Reddito prima delle imposte

-imposte sul reddito

Reddito netto dell’esercizio

Conto

economico

riclassificato

“a valore

aggiunto”

Conto economico riclassificato

“a costi e ricavi della produzione”

V

Ricavi netti di vendita

+Ricavi complementari tipici

Cpv

Ricavi Complessivi netti

-Costo del venduto

= Margine Lordo sulle vendite

-Costi commerciali

-Costi amministrativi

Ro

= Reddito Operativo EBIT

+ Proventi finanziari

- oneri finanziari

+ Proventi atipici o patrimoniali

- Oneri atipici o patrimoniali

Ebidata

= Reddito della gestione corrente

+ Proventi straordinari

- Oneri straordinari

Rn

Reddito al lordo delle imposte

-imposte sul reddito

Reddito netto dell’esercizio

Determinazione del costo del venduto

Acquisti di materie prime, sussidiarie e di consumo

+ Costi per servizi del settore industriale

+ Costi per il personale del settore industriale

+ Ammortamenti industriali

+- variazioni delle rimanenze di materie (RF-RI)

+- variazioni delle rimanenze di prodotti in corso di lavorazione e

semilavorati e di prodotti finiti (RF-RI)

+ Costi patrimonializzati per costruzioni interne e lavori in economia

Costo del venduto

Struttura del capitale investito

Capitale

fisso

Immobilizzazioni nette

Immobilizzazioni

•Immateriali

•Materiali

•Finanziarie

Attivo circolante

Rimanenze

Capitale

circolante

Disponibilità non

liquide

•Crediti

•Attività finanziarie

•Ratei e risconti

Disponibilità liquide

differite

Disponibilità liquide

Disponibilità liquide

immediate

Struttura del capitale acquisito

Capitale proprio

Patrimonio

Capitale di terzi

Passività

Patrimonio netto

Fondi per rischi e oneri

Capitale

permanente

consolidate

Trattamento di fine rapporto

Debiti a medio lungo di finanziamento

Debiti a medio lungo termine di funzionamento

Ratei e Risconti pluriennali

(per tutto ciò che si presume abbia manifestazione

negli anni successivo al prossimo)

Capitale

corrente

Capitale di terzi

Fondi per rischi e oneri*

Trattamento di fine rapporto *

Debiti a breve di finanziamento

Debiti a breve termine di funzionamento

Ratei e Risconti a breve

(per tutto ciò che si presume abbia manifestazione

nell’anno in corso)

Passività

correnti

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Composizione degli impieghi

– Composizione delle fonti

– Correlazione tra impieghi durevoli e fonti permanenti

• Situazione di liquidità

– Correlazione tra impieghi circolanti e passività correnti

– Di rotazione e di durata

• Situazione economica

– Conto economico a valori percentuali

– Indici di redditività

– Indici di produttività

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Composizione degli impieghi

Indice di rigidità degli impieghi

Attivo immobilizzato

Capitale investito

=

I_

Ci

Indice di elasticità degli impieghi

Attivo circolante = Ab

Capitale investito Ci

– Composizione delle fonti

– Correlazione tra impieghi durevoli e fonti permanenti

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Composizione delle fonti

Indice di autonomia finanziaria

Capitale proprio =

Cp

Totale finanziamenti Ct+Cp

Indice di dipendenza finanziaria

Capitale di terzi =

Ct

Totale finanziamenti Ct+Cp

Indice di autonomia finanziaria

< 0,33

Struttura finanziaria

Piuttosto pesante

< 0,55/0,66

Struttura finanziaria

equilibrata

< 0,33/0,55

Struttura finanziaria

Da controllare

>0,66

Notevoli possibilità

Di sviluppo

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Composizione delle fonti

Indice di indebitamento

(leverage)

Capitale investito

Capitale proprio

=

Ci

Cp

Quoziente di indebitamento

Capitale di terzi =

Capitale proprio

Grado di rigidità dei finanziamenti

o delle fonti

Capitale permanenti

Totale finanziamenti

=

Cp+Pc

Cp+ Ct

Ct

Cp

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Correlazione tra impieghi durevoli e fonti permanenti

Margine di struttura essenziale

Capitale proprio– Attivo immobilizzato = Cp-I

Quoziente di autocopertura

delle immobilizzazioni

Capitale proprio =

Attivo immobilizzato

Cp

I

Margine di struttura globale

Capitale proprio+ passività consolidate- Attivo

immobilizzato =

Cp+Pc-I

Quoziente di autocopertura

delle immobilizzazioni

Capitale proprio +Passività consolidate =

Attivo immobilizzato

Cp+Pc

I

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Correlazione tra impieghi durevoli e fonti permanenti

Quoziente di autocopertura

delle immobilizzazioni

< 0,70

Situazione

soddisfacente

>0,50/0,70

Struttura finanziaria

Da controllare

Capitale proprio =

Attivo immobilizzato

Cp

I

< 0,33/50,

Struttura finanziaria

equilibrata

<0,33

Notevoli possibilità

Di sviluppo

Il sistema degli indici di bilanci

• Analisi della situazione patrimoniale-finanziaria

– Correlazione tra impieghi durevoli e fonti permanenti

Quoziente di autocopertura

delle immobilizzazioni

>1,50

Solidità buona

Struttura equilibrata

Capitale proprio +Passività consolidate = Cp+Pc

Attivo immobilizzato

I

1/1,50,

Situazione da

tenere controllata

< 1 Situazione

di grave squilibrio

Il sistema degli indici di bilanci

• Analisi della situazione di liquidità

– Correlazione tra impieghi correnti e dei debiti a breve

Capitale circolante netto

o margine di disponibilità

Quoziente di disponibilità

(o current ratio)

Margine di tesoreria

Quoziente di liquidità

(o quick ratio)

Attivo corrente – Passività correnti = Ab-Pb

Attivo corrente

Passività correnti

Ab

Pb

Liquidità immediate e differite- passività correnti

=Li+Ld-Pb

Liquidità immediate e differite = Li+Ld

Passività correnti

Pb

Il sistema degli indici di bilanci

• Analisi della situazione di liquidità

Quoziente di disponibilità

(o current ratio)

>2

Posizione di liquidità

ottimale

2/1,50

Posizione di liquidità

soddisfacente

Attivo corrente

Passività correnti

1,50/1

Situazione

Da controllare

Ab

Pb

<1

Situazione

di squlibrio

Il sistema degli indici di bilanci

• Analisi della situazione di liquidità

Quoziente di liquidità

(o quick ratio)

>1

Soddisfacente

0,50/1

Accettabile

Liquidità immediate e differite = Li+Ld

Passività correnti

Pb

0,33/0,50

Squilibrio

Non grave

<0,33

Squlibrio

grave

Il sistema degli indici di bilanci

• Analisi della situazione di liquidità

– Indici di rotazione e di durata

Indice di rotazione del capitale

investito

Rotazione dell’attivo circolante

Rotazione del magazzino

Rotazione dei crediti commerciali

Ricavi netti di vendita

Capitale investito

Ricavi netti di vendita

Attivo circolante

V

Ci

V

Ab

Ricavi netti di vendita

Disponibilità di magazzino

V

Dm

Fatture di vendita emesse nell’esercizio

Crediti commerciali

Importi comprensivi di IVA

Il sistema degli indici di bilanci

• Analisi della situazione di liquidità

– Indici di durata

Indice di rotazione del magazzino

Durata media dei crediti commerciali

Durata media dei debiti

commerciali

Disponibilità di magazzino

Ricavi di vendita

Crediti commerciali

Fatture di vendita

X365

Debiti commerciali

Fatture di acquisto

X365

X 365

Il sistema degli indici di bilanci

• Durata del ciclo monetario = gg ( A-B+C+D+E)

A

B

C

Giacenza media delle

materie di magazzino

Valore medio delle rimanenze di materie prime x365

Variazione delle rimanenze di materie prime+ acquisti di

materie prime

Durata della dilazione media

ottenuta dai fornitori

Durata del ciclo tecnico di

produzione

Valore medio dei debiti vs fornitori

Acquisti del periodo

x365

Valore medio delle rimanenze di semilavorati e prodotti in

corso di lavorazione

x 365

Costi di produzione

D

Periodo di giacenza media delle

materie in magazzino

E

Durata della dilazione media

concessa ai crediti

Valore medio delle rimanenze di prodotti finiti

Costi di produzione

Valore medio dei crediti vs clienti

Vendite del periodo

x 365

x 365

•

Il sistema degli

indici di bilanci

Situazione economica

– Conto economico a valori

percentuali

– Indici di redditività

– Indici di produttività

Valori

%

Ricavi netti

+Ricavi complementari tipici

100

2

Ricavi complessivi netti

- Costo del venduto

102

-60

Utile lordo delle vendite

-costi commerciali

-Costi amministrativi

42

Reddito lordo Operativo

+/- saldo proventi-Oneri finanziari

+/- saldo proventi-Oneri patrimoniali

+/- saldo proventi-Oneri straordinari

Utile prima delle imposte

- imposte sul reddito dell’esercizio

Reddito netto d’esercizio (utile/perdita)

6,20

Il sistema degli indici di bilanci

•

Gli indici di redditività

Indice di

redditività del

capitale

proprio

ROE

Return on

equity

Reddito netto d’esercizio

Capitale proprio

Rn

Cp

Indice di

redditività del

capitale

investito

ROI

Return on

investiment

Reddito operativo

Capitale investito

Ro

Ci

Indice di

onerosità del

capitale di

credito

ROD

Return on

debit

Oneri finanziari

Capitale di terzi

Of

Ct

Indice di

redditività

delle vendite

ROS

Return on

sales

Reddito operativo

Ricavi netti di vendita

Ro

V

Il sistema degli indici di bilanci

•

Gli indici di redditività

Tasso di

incidenza della

gestione non

caratteristica

Reddito netto d’esercizio

Reddito Operativo

Gli indici di produttività

Valore aggiunto per

dipendente

Rn

Ro

Fatturato per

dipendente

Ricavi netti di vendita

Numero dipendenti

Valore aggiunto

Numero dipendenti

Incidenza del costo del

lavoro sul valore aggiunto

Costo del lavoro

Valore aggiunto

Il sistema degli indici di bilanci

•

La redditività del capitale investito

Indice di indebitamento

Inc. della gest. caratteristica

Redditività del capitale investito

ROE

ROE

=

Rn

Cp

= ROI

Ro

Ci

=

X

Ci

Cp

X

Ci

Cp

X

X

Rn

Ro

Rn

Ro

Il ROE è funzione diretta della redditività del capitale investito

Il sistema degli indici di bilanci

• Effetto leva: La struttura finanziaria agisce da fattore

moltiplicativo del ROI, producendo un fattore amplificatore sul

ROI

• Il tasso di incidenza della gestione non caratteristica ha un

effetto demoltiplicativo sulla redditività perché per gli interessi

passivi l’effetto è minore di 1

Indici

ROI

Leverage

Tassi inc gest. Non car.

ROE

Azienda A

20%

1

1

20%

Azienda B

20%

2

1

40%

Azienda C

20%

2

0.60

24%

Il sistema degli indici di bilanci

•

La redditività del capitale investito: Analisi del ROI

ROI

=

Ro

V

X

V

Ci

=

ROS

X

V

Ci