Macroeconomia Base – Paolo Canofari (6 CFU)

Lezione 1: Macroeconomia e PIL

La Macroeconomia si occupa di studiare il comportamento del sistema economico.

Per sistema economico intendiamo una qualsiasi area economica ben definita (es. sistema

economico Italia, sistema economico Unione Europea, sistema economico regionale).

Per studiare il comportamento di un sistema economico la Macroeconomia divide il sistema tra

operatori in alcuni grandi aggregati: operatore famiglia, operatore impresa, operatore governo,

operatore resto del mondo. Si utilizza lo studio del comportamento della “famiglia tipo” (“famiglia

media”), così come per le imprese, il governo ed il settore estero.

La variabile più importante studiata in Macroeconomia e determinante per vedere il comportamento

del sistema economico è il PIL (Prodotto Interno Lordo): insieme di beni e servizi finali prodotti

nella nostra economia.

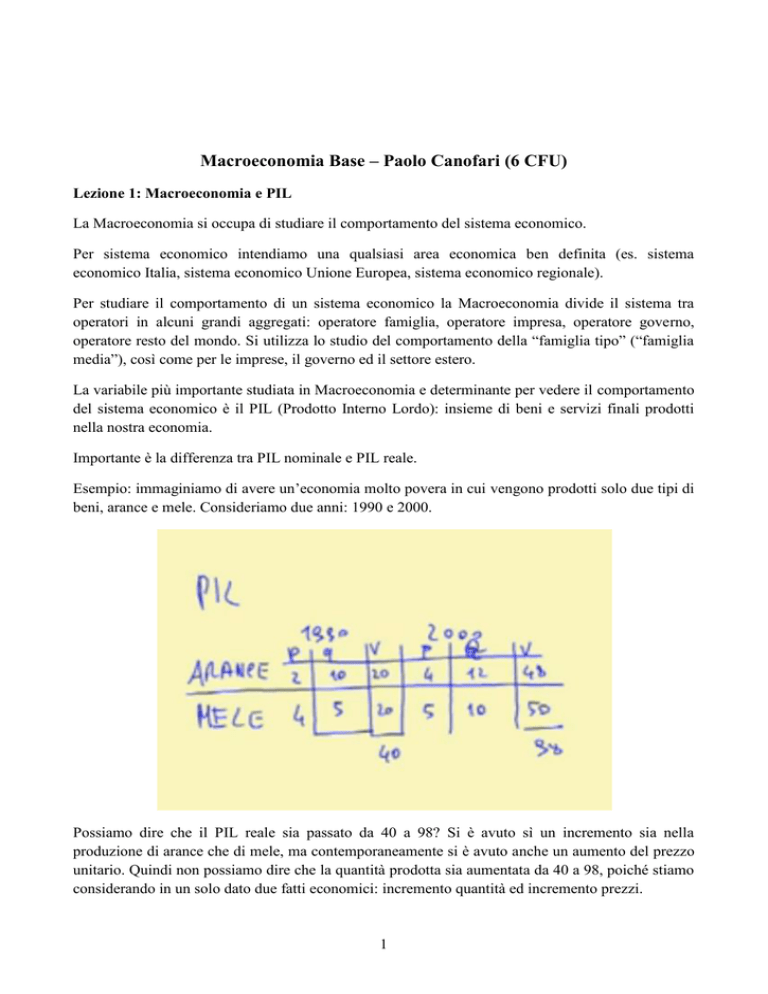

Importante è la differenza tra PIL nominale e PIL reale.

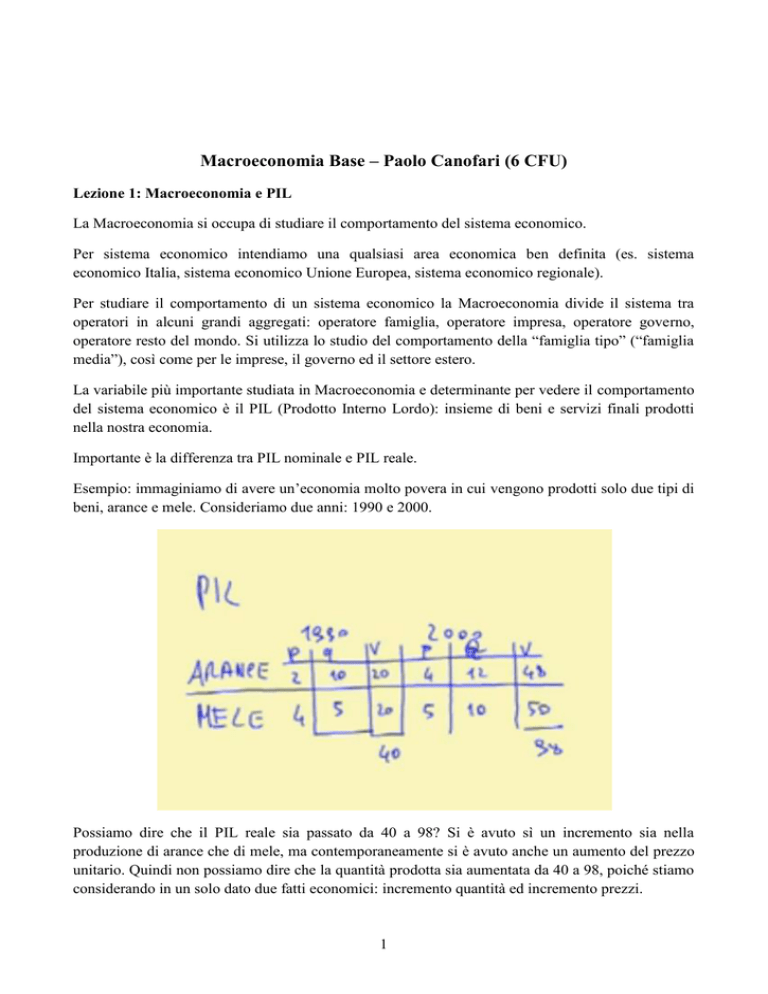

Esempio: immaginiamo di avere un’economia molto povera in cui vengono prodotti solo due tipi di

beni, arance e mele. Consideriamo due anni: 1990 e 2000.

Possiamo dire che il PIL reale sia passato da 40 a 98? Si è avuto sì un incremento sia nella

produzione di arance che di mele, ma contemporaneamente si è avuto anche un aumento del prezzo

unitario. Quindi non possiamo dire che la quantità prodotta sia aumentata da 40 a 98, poiché stiamo

considerando in un solo dato due fatti economici: incremento quantità ed incremento prezzi.

1

PIL nominale 1990: p x q + p x q = 2 x 10 + 4 x 5 = 20 + 20 = 40.

PIL nominale 2000: p x q + p x q = 4 x 12 + 5 x 10 = 48 + 50 = 98.

PIL reale 2000: per calcolarlo bisogna prendere le quantità prodotte nel 2000 e moltiplicarle per il

prezzo unitario del 1990, cioè ipotizzando che i prezzi siano rimasti costanti.

p x q + p x q = 2 x 12 + 4 x 10 = 24 + 40 = 64.

Se vogliamo calcolare il PIL reale del 1990 questo sarà sempre 40 perché i prezzi di riferimento

sono quelli del 1990.

Se vogliamo determinare un indicatore dei prezzi possiamo utilizzare il deflatore del PIL: PIL

nominale del 2000 / PIL reale 2000 = 98 / 64 = 1,53. Applicando la stessa formula al 1990

troviamo: PIL nominale 1990 / PIL reale 1990 = 40 / 40 = 1. I prezzi sono aumentati dal 1990 al

2000 da 1 a 1,53, quindi aumentati del 53%.

Tasso di variazione dei prezzi (o tasso di inflazione): PIL 2000 - PIL 1990 / PIL 1990 = 1,53 - 1 / 1

= 0,53 cioè 53%.

Tasso di variazione del PIL reale: PIL reale 2000 - PIL reale 1990 / PIL reale 1990 = 64 - 40 / 40 =

0,6 cioè 60%.

Tasso di variazione del PIL nominale: PIL nom 2000 - PIL nom 1990 / PIL nom 1990 = 98 - 40 / 40

= 1,45 cioè 145%. In realtà questo aumento è in parte dovuto all’aumento dei prezzi ed in parte a

quello delle quantità prodotte, poiché le quantità sono aumentate del 60% mentre i prezzi del 53%.

La somma non fa comunque esattamente 145.

2

Facciamo un grafico in cui rappresentiamo sull’asse orizzontale il Tempo e su quello verticale il

PIL reale.

Se guardiamo i dati di un qualsiasi Paese in un certo arco di tempo otteniamo una serie di

misurazioni, cioè di osservazioni nel tempo del PIL reale.

Possiamo approssimare la tendenza di questo andamento del PIL attraverso una retta crescente.

3

Ciò permette di individuare i due oggetti fondamentali di studio della Macroeconomia:

- Macroeconomia della crescita

Cerca di spiegare perché tutti i sistemi economici hanno una tendenza a crescere nel tempo.

- Macroeconomia di breve e medio periodo

Cerca di spiegare perché vi sono delle oscillazioni del PIL reale al di sotto e al di sopra del suo

livello di lungo periodo. Per spiegare perché avvengono queste fluttuazioni vi sono tre principali

approcci:

-

Scuola Classica: i prezzi sono perfettamente flessibili, cioè reagiscono subito agli eccessi di

domanda e offerta.

Costruiamo un grafico: poniamo sull’asse orizzontale il PIL reale e su quello verticale il

Delatore del PIL. Con una retta verticale indichiamo il PIL potenziale (Y barrato),

considerato dato nel breve periodo. Poi abbiamo la domanda aggregata AD (domanda di

tutti i beni e servizi all’interno dell’economia), legata (inclinata) negativamente al livello dei

prezzi non a causa di fattori di microeconomia legati al comportamento dei consumatori ma

a fattori inerenti al mercato monetario. Supponiamo che vi sia uno shock negativo di

domanda aggregata, cioè che essa si abbassi a livello AD' (es. i consumatori diventano più

pessimisti e iniziano a consumare meno). A livello dei prezzi precedente (P barrato) si

genera un eccesso di offerta sulla domanda, laddove la domanda è Y' e l’offerta Y barrato.

Secondo la Scuola Classica i prezzi iniziano subito a scendere rapidamente, riportando la

domanda allo stesso livello del PIL di equilibro, ma con un livello dei prezzi più basso P'.

Discorso analogo se abbiamo uno shock positivo della domanda AD'': qui a livello dei prezzi

precedenti avremo una domanda Y'' più alta di Y barrato (anche detto PIL di pieno impiego

o di piena offerta), quindi i prezzi aumenteranno rapidamente riportando la domanda a

livello di PIL potenziale ma con un livello dei prezzi più alto P''.

Questa impostazione spiega bene le fasi di inflazione e deflazione, ma non le lunghe fasi di

recessione.

4

-

Scuola Keynesiana: i prezzi sono fissi e tutti gli aggiustamenti avvengono tramite quantità.

Con la retta verticale intendiamo un PIL diverso da prima, in quanto qui i prezzi sono fissi.

Poste le medesime condizioni, a livello dei prezzi precedenti P barrato si genera un eccesso

di offerta sulla domanda (che diventa Y'). Poiché i prezzi rimangono fissi, l’aggiustamento

avverrà tramite quantità e si produrrà direttamente un PIL inferiore pari a Y', generando

disoccupazione e una minore produzione. Poiché i prezzi rimangono fissi, l’unico modo per

tornare al PIL precedente Y barrato è riportare la domanda da AD' ad AD, cioè utilizzare ad

esempio la leva della spesa pubblica per incrementare la domanda. Quindi è la domanda a

determinare l’offerta e non viceversa. Discorso analogo se abbiamo uno shock positivo della

domanda AD'': qui a livello dei prezzi precedente abbiamo un eccesso di domanda Y''

rispetto a Y barrato che è l’offerta. Essendo i prezzo fissi, l’aggiustamento avviene tramite

quantità e quindi si ha un aumento della quantità da Y barrato a Y''. Poiché l’offerta segue la

domanda e la reazione avviene tramite quantità, secondo la Scuola Keynesiana l’unico modo

per far crescere il PIL è iniettare spesa pubblica all’interno del sistema per consentire un

incremento delle quantità.

Questa impostazione spiega bene le fasi di espansione e recessione, ma non inflazione e

deflazione.

5

-

Scuola Neoclassica: approccio intersezione delle due precedenti teorie. L’assunzione è che i

prezzi cambino solo lentamente. Tale approccio è coerente con il comportamento di

un’azienda: se essa osserva una riduzione della domanda, la prima cosa che osserverà sarà

un incremento delle rimanenze in magazzino, quindi nel successivo ciclo produttivo tenderà

a produrre meno. Quindi il primo aggiustamento avviene tramite quantità. In seguito,

rendendosi conto che l’eccesso di offerta sulla domanda è rimasto, inizierà ad abbassare i

prezzi. Prima adegua le quantità alla nuova domanda (come vuole la Scuola Keynesiana),

riducendo anche la quantità di lavoro impiegato, dopo inizia a ridurre i prezzi riportando la

domanda aggregata al livello precedente (come vuole la Scuola Classica). Analogamente

avviene quando vi è uno shock positivo della domanda: inizialmente l’impresa utilizza le

giacenze di magazzino per soddisfare la maggiore domanda, successivamente inizieranno a

produrre di più, impiegando maggior lavoro, e in seguito ancora, rendendosi conto che

l’aumento di domanda non è temporaneo, iniziano ad alzare i prezzi per riportare la

domanda ai livelli del PIL di pieno impiego.

6

Fase 1, breve periodo: aggiustamenti solo tramite quantità.

Fase 2, medio periodo: i prezzi variano.

Questa impostazione spiega bene le fasi di espansione e recessione, nonché di inflazione e

deflazione.

Tornando al primo grafico e alle variazioni del PIL, individuiamo quattro fasi:

1. Boom: Il PIL va al di sopra del suo livello di lungo periodo.

2. Recessione : il PIL ritorna verso il lungo periodo.

3. Depressione: il PIL scende al di sotto del livello di lungo periodo.

4. Ripresa: il PIL torna verso il lungo periodo dal basso

Secondo il modello neoclassico riusciamo a spiegare la fase 1 con l’iniziale eccesso di domanda, da

AD al livello AD'', si incrementano le quantità e si porta il PIL sopra il livello di lungo periodo.

Nella fase 2 i prezzi inizieranno a salire, quindi il PIL tornerà al suo livello di equilibro. La fase 3 si

può considerare come una riduzione della domanda aggregata al di sotto del suo livello potenziale,

da AD a AD', avviene prima di tutto la riduzione delle quantità prodotte, quindi riduzione del PIL al

7

di sotto del suo livello di lungo periodo. Nella fase 4 i prezzi scendono e quindi la domanda inizia a

risalire riportando di nuovo il PIL verso il livello di lungo periodo.

In questa analisi di breve e medio periodo consideriamo costante nel tempo il PIL potenziale, è

dato, rappresentato da una linea orizzontale.

Rappresentiamo la dinamica del sistema su ipotizzato attraverso un diagramma di flusso con due

operatori principali: le famiglie e le imprese. Le imprese domandano alle famiglie fattori produttivi

(lavoro e capitale), le famiglie offrono alle imprese fattori produttivi. Quando le imprese producono

e domandano fattori produttivi restituiscono alle famiglie un reddito per la produzione effettuata; a

loro volta le famiglie utilizzeranno parte del reddito come spesa che tornerà nuovamente alle

imprese, le quali decideranno la nuova produzione in base al nuovo livello di spesa.

Immaginiamo l’iniziale spesa delle famiglie pari a 100. Le imprese si vedono arrivare una domanda

pari a 100 e quindi dovranno produrre 100. Per questo chiederanno fattori produttivi alle famiglie e

distribuiranno loro un reddito pari a 100. Tale reddito entrerà nelle famiglie, una parte verrà

consumata ed un’altra verrà risparmiata.

Immaginiamo che le famiglie risparmino 10. Quindi la nuova spesa che arriverà alle imprese sarà

90, dunque esse chiederanno fattori produttivi e distribuiranno reddito per 90.

8

Continuando così, con un risparmio costante di 10, la spesa è via via decrescente e si converge ad

un reddito di equilibrio pari a 0. Ma nessun sistema economico converge ad un reddito pari a 0.

Per tornare in equilibrio supponiamo che vi sia per esempio un sistema finanziario che prende i 10

di risparmio e li immette di nuovo come domanda nel circuito produttivo sotto forma di

investimenti uguali a 10, che consentono quindi una spesa aggregata di nuovo pari a 100 (90 di

consumo delle famiglie e 10 di investimento). L’impresa quindi produce 100 e distribuisce reddito

pari a 100, le famiglie risparmieranno 10, consumeranno 90 ma il sistema finanziario farà arrivare

questo risparmio alle imprese che investiranno 10 e si riprodurrà un reddito di equilibrio pari a 100.

Tutto il reddito recepito dalle famiglie deve essere speso. Esso sarà pari al consumo + il risparmio.

Affinché torni tutto come nuova spesa, come nuovo livello di spesa, il reddito dovrà essere uguale

alla spesa complessiva data da consumi + investimenti. La condizione di equilibrio è quindi che gli

investimenti siano uguali ai risparmi.

Vediamo cosa succede se gli investimenti sono maggiori dei risparmi. Si genera una fase espansiva.

9

Vediamo cosa succede se gli investimenti sono minori dei risparmi. Si avrà una produzione di

reddito via via decrescente fino a 0, quindi ad un’economia che non produce più nulla.

Introduciamo il ruolo del Governo, aggiungendo allo schema una tassazione pari a 10. Se entra 100,

si risparmia 10 e si paga come tassa altre 10, la nuova spesa sarà di 80. Se vi sono investimenti pari

a 10 però la nuova spesa sarà pari a 90. Così si arriverebbe ad un reddito 0, quindi per tornare in

equilibrio è sufficiente inserire una spesa pubblica del Governo che, da un lato sottrae reddito con la

tassa, ma dall’altro può reimmettere nel circuito economico questo reddito attraverso la spesa

10

pubblica. Se questa è uguale a 10 si genera di nuovo una domanda data da consumi per 80,

investimenti per 10, spesa pubblica per 10 = 100.

La condizione di equilibro vuole quindi che il Reddito, cioè Consumi + Risparmi + Tasse sia tutto

speso, cioè sia uguale alla spesa, dunque Consumi + Investimenti + Spesa Pubblica. Gli

Investimenti sono quindi uguali a Risparmi + (Tasse – Spesa Pubblica). Quest’ultima equivale al

risparmio del Governo. Quindi Investimenti = Risparmi Famiglie + Risparmi Governo.

Il Risparmio del Governo può essere anche negativo, quindi la spesa pubblica è maggiore delle

tasse, dunque si produce un deficit pubblico.

Se gli investimenti sono uguali alla somma di risparmi famiglie e risparmi governo (Risparmio

Complessivo) si ha l’equilibrio, se sono maggiori si ha un’espansione continua del reddito.

11

Se gli investimenti sono inferiori si innesca una fase recessiva.

Supponiamo lo stesso sistema ma aggiungiamo le importazioni (beni prodotti all’estero, quindi in

altri sistemi economici).

12

Partendo da un reddito 100, con 10 di tasse, 10 di risparmio e 10 di importazioni avremo 70 come

nuova spesa, e così via fino a convergere ad una domanda aggregata e quindi produzione pari a 0.

Affinché si abbia equilibrio in questo sistema è necessario che il totale di tasse, risparmio e

importazioni sia uguale a quello di spesa pubblica, investimenti ed esportazioni (beni del nostro

sistema economico).

Condizione di equilibrio: G + I + X = T + Im + Sh

dunque I = Sh + (T - G) + (Im - X) e quindi ancora I = Sh + Sg + Sx

Sg è il risparmio del Governo; se positivo rappresenta un surplus di bilancio, se negativo un deficit.

Sx è il risparmio del settore estero, quindi il saldo della bilancia commerciale del nostro Paese. Se le

importazioni sono superiori alle esportazioni è come se l’estero stesse risparmiando nei confronti

del nostro sistema economico, viceversa è come se noi risparmiamo, quindi finanziamo l’estero.

Gli investimenti devono quindi essere uguali al risparmio aggregato (delle famiglie, del governo e

del settore estero) all’interno della nostra economia. I = Sh + Sg + Sx

Se gli investimenti sono maggiori del risparmio aggregato si innesca una fase espansiva che

converge ad infinito. Se sono minori si innesca una fase di riduzione progressiva del PIL e

conseguente inferiore spesa che converge a 0. Per ritornare all’equilibrio possono esservi diverse

combinazioni e possibilità, l’importante è che la somma dei risparmi sia uguale agli investimenti.

Quindi si può agire aumentando la spesa pubblica o riducendo le tasse o attraverso il settore estero

con la politica del tasso di cambio (se questo si svaluta aumenta il saldo della bilancia

commerciale).

Lezione 2

13

Un modello economico è un insieme di relazioni funzionali ed equazioni che cercano di descrivere

il comportamento del sistema economico.

Consideriamo le componenti della domanda aggregata: consumi e investimenti.

C consumi

c = propensione marginale al consumo, numero compreso tra 0 e 1, che ci dice quanta parte dei

consumi può essere spiegata dal reddito; è un parametro che rappresenta la sensibilità dei consumi

al reddito, quindi risponde alla domanda “se aumenta il reddito di quanto aumentano i consumi?”.

Ciò viene stimato tramite tecniche econometriche, prendendo i dati sul reddito all’interno

dell’economia per un certo periodo di tempo (es. trimestre) e quelli sui consumi.

C。= è la parte di consumo non spiegata dal reddito. Anche detto consumo autonomo, dipende da

altre variabili come le aspettative sul futuro da parte delle famiglie che, se positivo crea un aumento

del clima di fiducia, se negativo una sua diminuzione.

I investimenti, fissati ad un livello I barrato.

E domanda aggregata, data da consumi + investimenti.

Y reddito che deve essere uguale alla spesa (condizione di equilibrio). [L’equilibrio si ha quando

tutto ciò che viene prodotto e distribuito come reddito viene speso]

I consumi sono endogeni perché dipendono da altre variabili all’interno del modello e si

determinano quindi all’interno di esso. Gli investimenti invece sono esogeni perché non determinati

nel modello ma fissati al di fuori di esso.

In qualsiasi modello economico l’obiettivo è risolvere il modello, cioè determinare il valore delle

variabili endogene rispetto alle variabili esogene. Qui esse sono Y, C ed E. Le variabili esogene

sono C。, c e I barrato.

Qual è il reddito di equilibrio?

14

Aumentando gli investimenti a 300, quindi di 100, si genera un aumento di Y non di 100 ma di 500.

Perché?

Aumentando I soltanto di 100 si ha un processo crescente di reddito che porta ad un nuovo reddito

di equilibrio di 3500. Questo si chiama effetto moltiplicatore della maggior spesa dovuto

all’incremento dell’investimento, ma può avvenire aumentando il clima di fiducia c o il consumo

autonomo.

Un modo alternativo di calcolare l’incremento di reddito associato al maggior investimento di 100 è

quello di calcolare il moltiplicatore.

In questa economia il moltiplicatore (che vale sia per gli investimenti che per il consumo

autonomo), supponendo un incremento di ottimismo da parte delle famiglie, genera un incremento

di reddito pari a 5 volte l’incremento iniziale dell’investimento o del consumo autonomo.

L’effetto moltiplicativo vale naturalmente anche al ribasso, se vi è un abbassamento del clima di

fiducia delle famiglie. Supponendo che il consumo autonomo scenda a 300 (da 400) sappiamo,

tramite formula per calcolare il reddito di equilibrio, che il risultato sarà 2500 dal momento che così

15

come un aumento di 100 del consumo autonomo o degli investimenti porta ad un aumento di 5 volte

del reddito, lo stesso vale per la riduzione di 100, essendo il moltiplicare sempre 5 sia per il

consumo autonomo che per gli investimenti.

Introduciamo il ruolo del governo in questo modello economico.

La spesa aggregata è uguale a consumi famiglie + investimenti fissati + la spesa pubblica (ciò che

viene speso dal governo sotto forma di beni, servizi, investimenti, stipendi, pensioni). Gli

investimenti li consideriamo sempre determinati. Immaginiamo che vi sia una parte di spesa

pubblica come spesa corrente (che non aumenta la capacità produttiva) ed una come investimenti

(infrastrutture, scuole, ospedali, ecc., cioè che va ad aumentare la capacità produttiva del sistema

economico). Il consumo è determinato sempre come consumo autonomo più propensione marginale

al consumo più stavolta il reddito disponibile, poiché in questa economia essendoci l’intervento del

governo c’è anche la tassazione.

Vediamo cosa succede utilizzando le leve del governo (spesa pubblica, spesa per investimento e

spesa tassazione). Immaginiamo un incremento di spesa pubblica di 100, quindi da 200 a 300;

16

anche stavolta spieghiamo l’aumento del reddito di equilibrio da 3600 a 4100 con l’effetto

moltiplicatore di 5 volte.

Oppure supponiamo di aumentare la tassazione a 200, con una spesa pubblica di 300.

L’incremento contemporaneo di 100 di spesa pubblica e tassazione (quindi deficit che rimane

sempre di 100) porta ad un aumento del reddito da 3600 a 3700. Perché? La risposta sta nel diverso

moltiplicatore della tassazione, che non è uguale a quello della spesa pubblica.

Ogni incremento di tassazione di 100 genera un decremento del reddito pari a 400. Questo porta a

far coincidere il nuovo aumento di reddito con l’ammontare di incremento di G. Il reddito, passando

da 3600 a 3700 è aumentato di 100, esattamente l’ammontare di incremento della spesa pubblica.

Questa teoria prende il nome di Teorema di Haavelmo (o teorema del bilancio in pareggio): se

aumentiamo spesa pubblica e imposte in modo da lasciare invariato il saldo del bilancio pubblico, il

reddito varia di questo stesso ammontare.

Ma perché questa differenza tra il moltiplicatore di G e quello di T? La spesa pubblica agisce

anzitutto direttamente sulla domanda aggregata per il suo intero ammontare e poi successivamente,

attraverso gli incrementi di reddito, genera ondate successive di spesa da parte delle famiglie. La

tassazione, invece, entra solo attraverso il reddito disponibile e quindi ha inferiore effetto.

Aggiungiamo un’altra componente. Consideriamo la tassazione come T e non più T0 in quanto una

parte è fissa e dipendente da T0, un’altra parte dipende dal reddito. Maggiore è Y, maggiore è T.

17

Risolvendo il sistema si ottiene una nuova formula del reddito di equilibrio, con t aliquota fiscale.

Il moltiplicatore si è quindi abbassato. Perché? Ogni aumento di reddito dovuto es. a G farà

aumentare la tassazione attraverso l’aliquota, riducendo ogni volta il reddito disponibile delle

famiglie. Quindi l’effetto moltiplicativo è inferiore.

18

Ipotizziamo ora l’attuazione di una politica fiscale espansiva che preveda una riduzione della

tassazione autonoma T0, oppure un aumento della spesa pubblica G o ancora una riduzione

dell’aliquota di tassazione t.

Calcoliamo ora il risparmio delle famiglie.

Sh = Y - C = 1500 – (400 + 0,8 x 1500) = 1500 – 1600 = - 100. Ciò significa che le famiglie in ogni

periodo avranno un indebitamento pari a 100, un deficit.

Vediamo ora il risparmio dello Stato. La somma tra i due risparmi è equivalente agli investimenti.

Andiamo ora a considerare gli investimenti più nella realtà. Essi sono decisi dalle imprese.

dove Y è il reddito corrente e b è un numero maggiore di zero che spiega la sensibilità degli

investimenti al reddito corrente. Nella realtà gli investimenti solo in parte dipendono dal reddito

corrente poiché quando l’impresa decide se investire in un nuovo macchinario o capannone va a

considerare un periodo più a lungo termine, quindi normalmente bisogna guardare alle attese sui

redditi futuri per decidere se investire o meno oggi. Il reso corrente può spiegare solo la parte di

investimento corrente, cioè le scorte. Izero costituisce il clima di fiducia delle imprese (variabile

esogena): aspettative delle imprese sul futuro.

Andiamo a calcolare il reddito di equilibrio alla luce della nuova visione sugli investimenti ed il

nuovo moltiplicatore.

19

Perché il moltiplicatore è più alto rispetto al 2,7 periodico di prima? Il motivo è che quando si ha un

aumento della spesa pubblica, questo farà aumentare il reddito facendo muovere non solo i consumi

ma anche gli investimenti, quindi si generano ondate successive di spesa crescenti sia dal punto di

vista dei consumi che degli investimenti.

Calcoliamo con un esempio il nuovo reddito di equilibrio.

Vediamo cosa succede se vi è una diminuzione del clima di fiducia delle imprese. Es. Izero diventa

100. Cosa succede al reddito di equilibrio?

20

Noi sappiamo che il moltiplicatore di queste componenti è uguale a 3,84, quindi sappiamo che il

reddito di equilibrio dovrà diminuire di 100 x 3,84 = 384, quindi -384.

Introduciamo ora nel nostro modello il settore estero con l’equazione delle esportazioni nette (cioè

esportazioni meno imortazioni) Xn = X0 - mY. Queste ultime sono le importazioni, dove m è un

coefficiente maggiore di zero che indica la sensibilità delle importazioni al reddito (percentuale di

reddito spiegabile in maniera negativa). Se il reddito aumenta, aumenterà anche la domanda estera

di beni prodotti. X0 è la parte di esportazioni non spiegabile attraverso il reddito.

Calcoliamo quindi il reddito di equilibrio in un modello economico del genere.

Perché il moltiplicatore è diminuito? Perché se aumenta la spesa pubblica, l’incremento di reddito

generato è in parte utilizzato per le importazioni, quindi quella parte uscirà fuori dal circuito del

reddito.

Calcoliamo con un esempio il reddito di equilibrio considerate le importazioni.

21

A questo punto possiamo verificare la condizione di equilibrio I = Sh + Sg + Sx.

Immaginiamo che la tassazione T0 da 100 diventi 200, quindi che tale incremento comporti una

riduzione del reddito. Calcoliamo subito l’effetto sul reddito mediante il moltiplicatore.

Possiamo utilizzare la formula completa del reddito di equilibrio anche per un modello economico

in cui la domanda aggregata è data soltanto dalla somma di consumi ed investimenti.

22

Verifichiamo quindi la condizione I = Sh + Sg + Sx.

23

Lezione 3

Introduciamo ora il mercato della moneta con il tasso di interesse. Questo agisce su alcune

componenti della domanda aggregata. Consideriamo la sua azione su I e Xn, assumendo C come

momentaneamente esente dal tasso di interesse per rendere più semplice il modello.

Dove si determina il tasso di interesse? Nel mercato della moneta, cioè dove si offre e si domanda

moneta.

Chi offre moneta? La Banca Centrale, che in Europa è la BCE e negli Stati Uniti è la Fed.

Immaginiamo che gli individui o le famiglie compiano delle scelte di portafoglio, cioè decidono

quanta moneta detenere nel loro portafoglio e in alternativa quanti titoli detenere nel loro

portafoglio. Quindi la loro ricchezza risulta distribuita tra moneta e titoli.

Qui consideriamo un semplice titolo di Stato con scadenza a un anno.

Assumiamo dunque che la ricchezza degli individui, indicata con W, sia pari a moneta + bond, cioè

obbligazione emessa dal governo italiano (es. BTP).

[In finanza con il termine obbligazione (in lingua inglese bond) si indica un titolo di debito emesso

da società o enti pubblici che attribuisce al suo possessore il diritto al rimborso del capitale prestato

all'emittente alla scadenza, più un interesse su tale somma. Un'obbligazione tipica sono ad esempio

i titoli di Stato.] [I titoli di Stato sono obbligazioni emesse periodicamente dal Ministero

dell'Economia e delle Finanze per conto dello Stato con lo scopo di finanziare il proprio debito

pubblico o direttamente il deficit pubblico.]

In ogni periodo gli individui decidono quanta moneta detenere o quanti BTP acquistare.

La domanda di moneta dipende dal Reddito e dal Tasso di Interesse, moltiplicati per il livello dei

Prezzi.

La domanda di moneta dipende dal reddito? Dipende positivamente o negativamente?

Sì, se aumenta il reddito la domanda di moneta aumenta perché per effettuare più transazioni gli

individui hanno bisogno di maggiore domanda.

Se aumenta il tasso di interesse nominale i la domanda di moneta diminuisce perché aumenta il

costo opportunità di detenere moneta. Invece di detenere moneta potremmo comprare il bond e

avere un tasso di interesse più elevato. La moneta non rende alcun tasso di interesse, invece se

compriamo un btp a 10 anni ci dà circa il 5%.

Se i prezzi raddoppiano abbiamo bisogno di una quantità di moneta doppia. La domanda di moneta

cresce proporzionalmente al livello dei prezzi.

Per calcolare la domanda di moneta in termini reali basta dividere i due membri dell’equazione per

P. Avremo quindi la domanda di moneta in termini reali, cioè espressa come quantità di beni

acquistabili con quella moneta.

24

Consideriamo quindi la domanda di moneta in termini reali come dipendente positivamente dal

reddito tramite il coefficiente K e negativamente dal tasso di interesse tramite coefficiente h,

entrambi maggiori di 0.

Rappresentiamo la domanda di moneta su un grafico, ponendola sull’asse orizzontale, con tasso di

interesse nominale sull’asse verticale. Si ha una retta decrescente ad indicarne la relazione.

Introduciamo l’offerta di moneta. Siccome la domanda di moneta è in termini reali, anche l’offerta

di moneta dovrà essere in termini reali e la indicheremo quindi con Ms/P.

Quand’è che si ha equilibrio nel mercato della moneta? Quando domanda e offerta sono uguali.

Occorre quindi che Ms/P sia uguale a KY - hi. Rappresentiamolo sul grafico, determinando un tasso

di interesse di equilibrio, laddove domanda e offerta di equivalgono.

25

La BCE può modificare il tasso di interesse e lo fa attraverso la politica monetaria. Perché

modificarli? Perché molte componenti della domanda aggregata dipendono dai tassi di interesse,

quindi volendo ad esempio incrementare il livello degli investimenti la BCE potrebbe decidere di

abbassare il tasso di interesse.

Come fa ad abbassare i tassi? Lo fa aumentando l’offerta di domanda. Se questa aumenta, la retta

verticale si sposta a destra, il nuovo equilibrio sarà un tasso di interesse più basso.

Spieghiamo meglio. Uno dei modi in cui la Banca Centrale interviene per aumentare l’offerta di

moneta è attraverso le operazioni di mercato aperto: acquista titoli sul mercato. Così facendo, se ad

esempio la BCE acquista titoli di stato italiani, il prezzo del titolo di stato aumenta. Perché un titolo

è come un bene, se viene domandato di più si incrementa il prezzo. Quindi la Banca Centrale

compra titoli, fa aumentare il prezzo e abbassare il tasso di interesse. La spiegazione passa dunque

attraverso i mercati finanziari, cioè la domanda e l’offerta di titoli.

Se la BCE invece diminuisce lo stock di moneta il tasso di interesse tenderà a salire. Se la banca

vuole diminuire l’offerta di moneta tramite operazioni di mercato aperto, quindi vende i titoli in

portafoglio e così diminuisce l’offerta di moneta in circolazione, il prezzo dei titoli scende in quanto

ne aumenta l’offerta, ma ciò implica un aumento dei tassi di interesse. La spiegazione passa ancora

per i mercati finanziari.

Che relazione c’è tra il prezzo di un titolo e il tasso di interesse?

[In economia, il tasso di interesse rappresenta la percentuale dell'interesse su un prestito e l'importo

della remunerazione spettante al prestatore. Viene espresso come una percentuale per un dato

periodo di tempo e indica quanta parte della somma prestata debba essere corrisposta come

26

interesse al termine del tempo considerato. Il debitore, infatti, ricevendo una somma di denaro, si

impegna a pagare una somma superiore a quella ricevuta.]

A questo punto dobbiamo riscrivere tutte le componenti della domanda aggregata vedendo come

dipendono dal tasso di interesse.

Come agisce il tasso di interesse sugli investimenti? Negativamente, infatti se il primo aumenta i

secondi diminuiscono.

Perché? Vi sono due motivazioni:

1. Le imprese per investire devono indebitarsi e se i aumenta diventa più costoso finanziare gli

investimenti.

2. Se un BTP a 10 anni rende il 7% l’imprenditore potrebbe comprare un BTP anziché

rischiare in altro modo. Ciò non vuol dire che i BTP non siano a rischio, anzi possono

esserlo proprio a seconda del tasso di interesse.

Come agisce il tasso di interesse sulle esportazioni nette? Negativamente, infatti se il primo

aumenta i secondi diminuiscono.

Perché? Il motivo è legato al tasso di cambio. Se aumenta il tasso di interesse, il tasso di cambio si

apprezza e quindi le esportazioni nette tendono a peggiorare. Perché se si apprezza il tasso di

cambio aumentano le importazioni e diminuiscono le esportazioni.

[Il tasso di cambio può essere definito come numero di unità di moneta estera che possono essere

acquistate con un’unità di moneta nazionale. Il tasso di cambio è determinato dal valore di mercato

delle varie valute sul mercato internazionale.]

Per capire il legame tra tasso di interesse e tasso di cambio utilizziamo l’equazione chiamata Parità

Scoperta dei Tassi di Interesse.

Il tasso di interesse in Europa può essere superiore a quello negli USA solo se c’è un’aspettativa di

rivalutazione del dollaro rispetto all’euro, altrimenti tutti quanti deterrebbero solo titoli europei.

Quindi solo se la variabile è positiva, cioè c’è un’aspettativa di apprezzamento del dollaro rispetto

all’euro. Gli operatori accettano oggi di avere un tasso di interesse più basso sui titoli degli USA

27

perché si aspettano che quei titoli, denominati in dollari, poi varranno più euro. Altrimenti

deterrebbero solo titoli denominati in euro perché danno un tasso di interesse più alto.

Quando si investe al di fuori dei confini nazionali si considera anche l’aspettativa sul tasso di

cambio.

Es. Tasso di interesse in Europa 5% e negli USA 3%. Gli investitori investono in Europa, quelli

statunitensi investono in Europa convertendo dollari in euro. Questo comporta un immediato

apprezzamento dell’euro. Tale apprezzamento scoraggia le esportazioni e giustifica il segno

negativo dell’equazione. Ma l’aspettativa sul futuro è che l’euro si deprezzi rispetto al dollaro,

quindi vi è un’aspettative di deprezzamento dell’euro rispetto al dollaro.

Vediamo come scrivere il rapporto tra il tasso di interesse di due diverse aree.

Alla formula precedente aggiungiamo il rischio dal Paese. Per cui potrebbe esistere un differenziale

di tasso di interesse tra Italia e USA dovuto semplicemente al fatto che in Italia il rischio è

maggiore. Ovviamente un Paese più indebitato ha maggior rischio. Questa nuova formula

costituisce dunque la versione più completa di Parità Scoperta di Tassi di Interesse.

Per derivare la curva LM (mercato della moneta) determiniamo l’equilibrio nel mercato della

moneta. La curva LM è quella che otteniamo isolando il tasso di interesse.

28

Perché se aumenta il reddito aumenta il tasso di interesse? Perché aumentando il reddito aumenta la

domanda di moneta, e se questa aumenta e resta ferma l’offerta di moneta l’unico modo per tornare

in equilibro è far alzare i tassi di interesse. Così la domanda di moneta si riabbassa.

Rappresentiamo graficamente la curva LM, con Y sull’asse orizzontale e i su quello verticale.

La curva LM è una curva crescente rispetto al reddito, dove l’intercetta è -1/h x Ms/P e si ha quando

l’equazione di i è uguale a 0, mentre la pendenza è K/h.

Se il reddito aumenta…

Se il reddito diminuisce la domanda di moneta diventa inferiore all’offerta di moneta, quindi per

tornare in equilibrio deve diminuire il tasso di interesse.

Cosa significa esattamente che la domanda è inferiore all’offerta? Dal punto di vista dei titoli, se la

domanda di moneta è inferiore all’offerta di moneta vuol dire che quando si domanda moneta si

offrono titoli, l’offerta dei titoli è minore rispetto alla domanda dei titoli e quindi i prezzi dei titoli

tenderanno a salire e dunque il tasso di interesse tende a scendere. Domanda di moneta e offerta di

titoli sono due facce della stessa medaglia.

Per livelli di reddito inferiori a Y’, non esiste nemmeno il concetto di tasso di interesse, siamo in

una sorta di economia di baratto in cui non c’è la moneta e quindi neanche i. Quindi la parte

negativa della retta è nulla.

29

Lezione 4

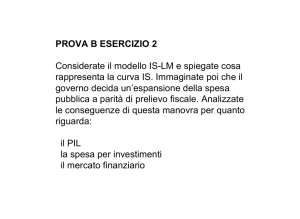

Deriviamo la curva IS. Essa si deriva dall’equazione di equilibrio del mercato dei beni in cui il

reddito deve essere uguale alla spesa aggregata.

Questa equazione rappresenta la curva IS, cioè l’insieme di combinazioni di reddito e tasso di

interesse in corrispondenza dei quali vi è equilibrio nel mercato dei beni, cioè in corrispondenza dei

quali il reddito è uguale alla spesa.

Possiamo rappresentare la curva IS su un grafico e avremo una retta con pendenza negativa perché

in questa equazione il coefficiente del reddito è un numero negativo. L’intercetta è A/alfa.

La retta rappresenta l’insieme delle combinazioni di reddito e tasso di interesse che danno

l’equilibrio nel mercato dei beni. In corrispondenza del punto E la spesa è uguale al reddito. Se il

tasso di interesse si abbassa a B esso sarà troppo basso rispetto a questo reddito e quindi la spesa

risulta superiore al reddito. Si innesca quindi un processo espansivo del reddito verso la curva IS.

Analogamente, se ci troviamo nel punto A il tasso di interesse risulta troppo elevato rispetto al

reddito, quindi la domanda risulta inferiore al reddito. Si innesca un processo di riduzione

progressiva del reddito verso la curva IS.

Se per esempio aumenta G, l’intercetta (in cui è inclusa) si sposta in alto, di conseguenza si sposterà

in alto l’intera curva IS.

30

A questo punto rappresentiamo l’equilibro del mercato dei beni e l’equilibrio del mercato della

moneta in un unico sistema, riscrivendo insieme la curva LM e la curva IS.

La soluzione di questo sistema determinerà il tasso di interesse e il reddito di equilibrio.

Per determinare il reddito di equilibrio basta eguagliare le due equazioni.

L’aumento della componente autonoma così come quello dello stock di moneta in termini reali

comportano l’aumento del reddito di equilibrio.

Attraverso il reddito di equilibrio derivato, sostituendolo in una delle due equazioni del sistema

riusciamo a trovare il tasso di interesse di equilibrio.

Qui l’aumento dello stock di moneta in termini reali comporta la riduzione del tasso di interesse di

equilibrio, dato il segno negativo del coefficiente. Un aumento della componente autonoma

comporta invece sempre un incremento del tasso di interesse.

Così abbiamo risolto il modello in forma ridotta, con variabili endogene sulla sinistra (Y, i) ed

esogene sulla destra. Rappresentiamolo tramite il grafico di unione della curva IS e di quella LM.

31

Supponiamo che vi sia un aumento della spesa pubblica. Avremo all’interno della IS un incremento

di reddito dovuto all’incremento della spesa pubblica. L’incremento di reddito, però, retroagisce

sulla LM, cioè si genera una maggiore domanda di moneta a causa del maggior reddito. Così, per

far tornare in equilibrio il mercato della moneta dovrà aumentare il tasso di interesse in maniera tale

che la domanda si adegui all’offerta (la quale non è stata modificata). L’aumento del tasso di

interesse retroagisce sul mercato dei beni peggiorando gli investimenti e le esportazioni nette,

quindi avremo una riduzione di reddito che va di nuovo ad interagire col mercato della moneta.

Sono tutte interazioni che danno come risultato finale l’equilibrio E, intersezione del tasso di

interesse di equilibrio e del reddito di equilibrio.

Cosa avviene graficamente con l’aumento dello stock di domanda?

Rappresentiamo graficamente e analiticamente le politiche monetarie e fiscali.

Una politica fiscale espansiva può essere rappresentata sul grafico tasso di interesse-reddito e non è

altro che uno spostamento verso l’alto della curva IS. Crea un nuovo punto di equilibrio e si

caratterizza per un maggior reddito e maggior tasso di interesse.

32

Una politica monetaria espansiva comporta uno spostamento verso destra della curva LM con un

nuovo punto di equilibrio in cui abbiamo maggior reddito ma minor tasso di interesse.

A questo punto dobbiamo porci una domanda: quand’è che la politica fiscale risulta più efficace

rispetto alla politica monetaria? In generale la politica monetaria è molto più veloce di quella fiscale

la quale, essendo di natura politica, necessita di tempi più lunghi per cui si rischia di intervenire con

ritardo alla risoluzione del problema economico.

Definiamo quindi, dal punto di vista del PIL, la maggior o minor efficacia della politica fiscale.

Riscriviamo quindi l’equazione ridotta del reddito di equilibrio. Chiamiamo il primo coefficiente

“alfa zero” e il secondo “alfa uno”; è evidente che se alfa zero è maggiore di alfa uno l’efficacia

della politica fiscale (A) è superiore all’efficacia della politica monetaria (Ms/P).

Vediamo la prova di ciò attraverso il calcolo delle derivate. La derivata del reddito di equilibrio

rispetto alla componenti autonome (compresa quindi anche la spesa pubblica) è pari ad alfa zero,

ciò vuol dire che l’impatto di una variazione della spesa pubblica sul reddito è uguale ad alfa zero.

Viceversa, la derivata del reddito di equilibrio rispetto allo stock di moneta in termini reali è pari ad

alfa uno, ciò vuol dire che l’impatto di una variazione dello stock di moneta in termini reali è uguale

ad alfa uno. Se alfa zero è maggiore di alfa uno la politica fiscale è più efficace di quella monetaria.

Alfa zero è maggiore di alfa uno quando h è maggiore di alfa (si ha quindi maggior efficacia della

politica fiscale). Viceversa, alfa zero è minore di alfa uno quando h è minore di alfa (si ha quindi

maggior efficacia della politica monetaria).

33

Rappresentandolo graficamente, il caso in cui h sia maggiore di alfa si presenta quando la LM

risulta poco inclinata rispetto alla curva IS, che invece è relativamente più inclinata. In questo caso

la politica fiscale espansiva (cioè maggiore spesa pubblica o minore tassazione autonoma) comporta

un grande aumento di reddito passando dal punto E al punto E’. Se invece rimaniamo sulla curva

IS, una politica monetaria espansiva che porti da LM ad LM’ (quindi maggiore offerta di moneta in

termini reali) comporta un incremento di reddito molto inferiore, come da Y0 a Y1.

Rappresentandolo graficamente, il caso in cui h sia maggiore di alfa presenta una maggiore

efficacia della politica monetaria rispetto a quella fiscale poiché la IS risulta poco inclinata rispetto

a quando è inclinata la LM. Vi è una grossa efficacia della politica monetaria passando da LM a

LM’, rispetto alla politica fiscale che invece risulta essere poco efficace nello sviluppo del reddito.

Con una politica fiscale che porta da IS a IS’ l’incremento di reddito è molto relativo rispetto a

quello che può essere ottenuto attraverso una politica monetaria espansiva.

Bisogna però cercare di capire qual è la logica economica sottostante alla maggiore o minore

efficacia della politica fiscale.

Considerato che h è la sensibilità della domanda di moneta al tasso di interesse e alfa è la sensibilità

della domanda aggregata al tasso di interesse (dipendente quindi dagli investimenti e dalle

esportazioni nette), dire che h è maggiore di alfa significa affermare che la domanda di moneta è

molto sensibile al tasso di interesse. Quando vi è una politica fiscale espansiva l’aumento di reddito

generato da essa va a creare uno squilibrio nella domanda di moneta, perché la domanda di moneta

diventa maggiore rispetto all’offerta di moneta. Ma poiché la domanda di moneta è molto sensibile

al tasso di interesse è sufficiente un piccolo incremento di quest’ultimo per riportare in equilibrio il

mercato della moneta. Quindi poi l’effetto negativo di ritorno nel mercato reale è molto inferiore,

anche perché la domanda di moneta risulta più sensibile al tasso di interesse rispetto alle

componenti della domanda aggregata.

34

Viceversa, dire che h è minore di alfa significa affermare che la domanda di moneta è poco

sensibile al tasso di interesse, quindi una politica fiscale espansiva genera un incremento di reddito

e di conseguenza uno squilibrio nel mercato della moneta (facendo aumentare la domanda rispetto

all’offerta) ma per riportare l’equilibrio nel mercato della moneta occorre un incremento del tasso di

interesse superiore, poiché la domanda di moneta è poco sensibile al tasso di interesse e questo

danneggia fortemente la domanda aggregata perché il tasso di interesse dovrà aumentare di molto.

I casi estremi che si verificano sono due:

1. Quando l’elasticità della domanda di moneta al tasso di interesse tende ad essere pari ad

infinito. In questo caso LM è una curva orizzontale, una politica fiscale espansiva ha un

effetto di espansione massima sul reddito, ad esempio dal livello Y0 al livello Y1. In questo

caso il moltiplicatore della spesa autonoma (derivata dal reddito rispetto alle componenti

autonome della domanda aggregata) equivale a 1/B poiché h è uguale ad infinito. Stesso

moltiplicatore di quando si è in assenza di moneta.

Una situazione di questo tipo si verifica nella cosiddetta trappola della liquidità: quando i

tassi di interesse sono così bassi che tutti gli operatori si aspettano che debbano salire e

quindi che i prezzi dei bond debbano decrescere. Dunque nessuno vuole detenere titoli e

tutta la moneta immessa dalla Banca Centrale attraverso una politica monetaria espansiva è

detenuta in forma liquida non generando alcuna variazione del tasso di interesse. La politica

monetaria è quindi del tutto inefficace, mentre quella fiscale raggiunge la massica efficacia.

2. Quando h è uguale a zero, quindi la domanda di moneta non è sensibile al tasso di interesse.

In questo caso il moltiplicatore della spesa pubblica è uguale a zero, quindi la politica fiscale

è completamente inefficace. Graficamente si rappresenta dalla curva LM verticale, quando

la domanda di moneta non è sensibile al tasso di interesse. La politica fiscale espansiva che

porta da IS a IS’ non ha alcun effetto sul reddito, mentre la politica monetaria raggiunge

piena efficacia. Con una politica monetaria espansiva che porta da LM a LM’ avremo infatti

un forte effetto espansivo sul reddito.

35

Vediamo alcuni casi di buona o cattiva cooperazione tra autorità fiscale e autorità monetaria, poiché

le politiche di solito vengono combinate.

Immaginiamo che vi sia una politica fiscale espansiva e di non trovarci in uno dei casi estremi,

quindi con andamento normale delle due curve. Una politica fiscale espansiva si vede attraverso lo

spostamento della IS verso destra e quindi un aumento di reddito e di tasso di interesse, passando

dal punto E al punto E’. Avviene però che il tasso di interesse tende ad aumentare e questo può

creare problemi sotto diversi profili, soprattutto quello del debito pubblico: se un paese è altamente

indebitato, un incremento di i può rendere tale debito più oneroso e quindi più difficile da sostenere.

Per evitare l’incremento del tasso di interesse la Banca Centrale può accompagnare la politica

fiscale espansiva con una politica monetaria espansiva spostando la LM ad un livello LM’ e

lasciando il tasso di interesse inalterato da quello che avevamo nel punto E, con un effetto ancora

più espansivo sul reddito. Questo è un esempio di buona cooperazione.

Vediamo un altro esempio di buona cooperazione. Abbiamo una politica fiscale restrittiva dovuta ad

esempio ad una necessità di riduzione del deficit. Essa abbassa la IS ad un livello IS’. In questo caso

abbiamo un aumento della tassazione autonoma o una riduzione della spesa pubblica per ridurre il

deficit. Passando dal punto E al punto E’ l’effetto è quello di causare o aggravare una recessione

(come sta avvenendo adesso con le misure di bilancio restrittive europee che hanno aggravato una

recessione già esistente). La Banca Centrale può intervenire positivamente accompagnando la

politica fiscale restrittiva con una politica monetaria espansiva portando la LM ad un livello LM’ in

modo tale da non aggravare la recessione e mantenere il PIL allo stesso livello precedente con tassi

di interesse più bassi.

Vediamo invece un esempio di scarsa cooperazione.

36

Nel sistema monetario europeo i tassi di cambio tra le principali valute europee erano tenuti fissi.

Data la parità scoperta dei tassi di interesse, il tasso di interesse interno (come abbiamo detto) è

uguale al tasso di interesse estero più la variazione attesa del tasso di cambio. Perché tale variazione

sia nulla occorre che il tasso di interesse interno sia uguale a quello estero. Nel caso del SME

occorreva che se la Germania alzava il tasso di interesse, gli altri paesi europei la seguissero, cioè se

la Banca centrale tedesca faceva un certo tipo di politica monetaria, anche gli altri paesi avrebbero

dovuto attuare la stessa politica monetaria per mantenere costanti i livelli dei tassi di cambio.

Cosa avvenne però in Germania? Successivamente alla riunificazione, la Germania intraprese

politiche fiscali fortemente espansive (programma di investimenti pubblici) per garantire che anche

la Germania dell’Est raggiungesse un adeguato livello di sviluppo. Questa politica fiscale espansiva,

data anche la struttura produttiva della Germania dell’Est, creò un incremento del tasso di

inflazione. La Banca centrale tedesca reagì riducendo lo stock reale di moneta, spostando la LM in

alto cioè riducendo l’offerta di moneta, causando una riduzione della crescita del PIL e facendo

notevolmente innalzare il tasso di interesse. Per mantenere lo SME (cioè il rapporto dei tassi di

cambio fisso all’interno dell’Europa) anche gli altri paesi avrebbero dovuto innalzare i loro tassi di

interesse ma molti, già in fase di recessione (come l’Italia e la Francia), avrebbero dovuto

sopportare un’ulteriore recessione dovuta ai tassi di interesse. A ciò si aggiunge la vendita

massiccia di titoli italiani e degli altri paesi da parte degli speculatori, che costrinse l’Italia e

l’Inghilterra all’abbandono del Sistema Monetario Europeo e alla forte svalutazione del tasso di

cambio in Italia. Per via di tale svalutazione l’Italia passò da paese debitore nei confronti dell’estero

a paese creditore.

37

Lezione 5

Abbiamo ipotizzato finora che i prezzi fossero fissi, quindi che gli aggiustamenti avvengano solo

mediante quantità. Una politica fiscale espansiva fa aumentare il PIL, lo stesso una politica

monetaria espansiva. Non abbiamo però considerato l’andamento dei prezzi.

Considerato quindi che i prezzi nel medio periodo cambiano, introduciamo nuovamente il reddito di

equilibrio in forma ridotta.

Si nota da questa equazione come possa influire il livello dei prezzi. Infatti, se i prezzi aumentano il

PIL diminuisce. Questo perché aumentando i prezzi diminuisce lo stock di moneta in termini reali.

Rappresentiamo graficamente la relazione tra livello dei prezzi e PIL da questo punto di vista.

Otteniamo un’iperbole decrescente, la famosa curva di domanda aggregata, cioè una relazione

negativa tra livello dei prezzi e livello della produzione o tra livello dei prezzi e livello della

domanda. Perché vi è questa relazione negativa? Perché un aumento dei prezzi equivale ad una

riduzione dello stock di moneta in termini reali.

Tornando quindi al grafico del mercato della moneta, l’equilibrio determinava il tasso di interesse

attraverso il meccanismo dei titoli. Che succede se i prezzi aumentano? Lo stock di moneta in

termini reali diminuisce, quindi la retta verticale Ms/P si sposta a sinistra al livello Ms/P’,

ipotizzando che lo stock di moneta in termini nominali è rimasto Ms ma i prezzi sono passati a P’

dove P’ è maggiore di P. Essendosi ridotto lo stock di moneta in termini reali, per i meccanismi di

aggiustamento del mercato della moneta il tasso di interesse deve crescere, ma se questo cresce

alcune componenti della domanda aggregata (investimenti ed esportazioni) tendono a diminuire.

Per questo vi è una relazione negativa tra livello dei prezzi e livello del PIL.

38

Vediamo ora qual è l’effetto sulla curva di domanda aggregata delle politiche fiscali espansive e

restrittive.

Il punto E determina il livello di reddito di equilibrio Y0, che trasliamo dal grafico della curve ISLM al grafico della curva di domanda aggregata. Qui il reddito Y0 è associato al livello dei prezzi

P0. Supponendo una politica fiscale espansiva, e dunque uno spostamento della curva IS al livello

IS’ (con aumento sia del reddito che del tasso di interesse), trasliamo il nuovo reddito di equilibrio

Y1 sul secondo grafico. Al vecchio livello dei prezzi P0 adesso il PIL è superiore. Ciò è valido per

tutti i livelli di prezzo, con uno spostamento verso l’alto della curva AD verso un livello AD’.

Quindi una politica fiscale espansiva comporta uno spostamento verso l’alto della curva AD.

Viceversa, una politica fiscale restrittiva fa abbassare la curva AD.

Quando si ha una politica fiscale espansiva, in corrispondenza di ciascun prezzo il PIL di equilibrio

è superiore; quando si ha una politica fiscale restrittiva, in corrispondenza di ciascun prezzo il PIL

di equilibrio è inferiore.

Introduciamo ora il concetto di offerta aggregata: quantità che le imprese offrono in corrispondenza

di ciascun prezzo. Dobbiamo prima rappresentare il mercato del lavoro.

Il livello dei salari Wt (richiesto dai lavoratori o dai sindacati) dipende da una serie di variabili.

Questo livello dei salari Wt è uguale ad una certa funzione di Z e u e di Pte. Quest’ultimo è il livello

dei prezzi attesi per il tempo t: è un’attesa fatta nel periodo precedente, poiché sindacati o lavoratori

in base alle loro aspettative sul livello dei prezzi chiederanno un salario più o meno alto. Se

prevedono un aumento dei prezzi di una certa percentuale, chiederanno un salario più alto della

stessa percentuale, nel tentativo di conservare il potere d’acquisto. Un aumento delle aspettative di

prezzo corrisponde quindi ad un aumento del salario richiesto dai lavoratori o dai sindacati.

39

La variabile u è il tasso di disoccupazione, che agisce in maniera negativa sul salario richiesto dai

lavoratori, perché se esso aumenta i lavoratori avranno un salario più basso, viceversa con un tasso

di disoccupazione basso i lavoratori potranno avere un salario più alto, quindi la derivata dei salari

rispetto a u è negativa.

La variabile Z rappresenta tutti i fattori di forza sindacale o dei lavoratori: più sono forti, più è alto

il salario che riescono a spuntare. Ecco perché tale variabile ha un effetto positivo sul livello dei

salari.

La cosa importante da considerare è il livello di salario reale richiesto dai lavoratori, ottenuto

dividendo per il livello dei prezzi entrambi i membri di questa equazione. Semplificando il livello di

prezzi atteso, avremo Wt/Pte = W (Z; u).

La formula finale è il salario reale richiesto dai lavoratori, che è funzione decrescente del tasso di

disoccupazione e funzione crescente della forza sindacale o dei lavoratori. Rappresentiamolo su un

grafico. Ecco cosa succede se aumenta (es. leggi per cui il potere contrattuale aumenta) o

diminuisce il la forza dei sindacati (Z): nel primo caso vi è uno spostamento verso l’alto della curva,

nel secondo un abbassamento della curva.

40

Ora bisogna collegare il PIL al tasso di disoccupazione e vedere come questo incide sul livello dei

prezzi. Vediamo quindi la funzione (dei fattori) di produzione Y, dove K è il capitale impiegato ed

L è il lavoro impiegato. Alfa rappresenta l’elasticità rispetto ai fattori di produzione.

Immaginiamo che la produzione dipenda solo dal lavoro impiegato, cioè dal numero di occupati N.

Assunto ciò, immaginiamo che le imprese fissino i prezzi applicando un markup al salario: poiché

l’unico costo di produzione è il lavoro le imprese applicano un markup al salario Wt. Il salario reale

richiesto dalle imprese affinché abbiano quel margine di ricarico è uguale alla seguente formula,

cioè affinché le imprese possano avere quel margine di ricarico occorre che il salario reale sia pari a

1/1+il margine di ricarico che vogliono ottenere.

Rappresentando in un grafico il salario reale richiesto dalle imprese rispetto al tasso di

disoccupazione, questo salario reale sarà fisso quindi non dipenderà dal tasso di disoccupazione e

sarà sempre uguale a 1/1+M. Poiché è quel salario reale che consente alle imprese di avere un

margine di ricarico pari a M, ad esempio il 10%.

Se aggiungiamo al grafico il salario reale richiesto dai lavoratori, con un andamento decrescente

rispetto a u, otteniamo il tasso naturale di disoccupazione (che chiamiamo uN) come incrocio tra le

due curve, cioè il tasso di disoccupazione in corrispondenza del quale il salario reale richiesto dalle

imprese è uguale al salario reale richiesto dai lavoratori, quindi un salario di equilibrio.

41

Considerato come fissano i prezzi le imprese (applicando un margine di ricarico rispetto al salario)

e il salario richiesto dai lavoratori (uguale a una certa funzione di Z e U per l’aspettativa sul livello

dei prezzi), sostituendo W nella formula dei prezzi otteniamo la seguente equazione.

Se aumenta l’aspettativa sui prezzi i lavoratori chiederanno salari più alti, e le imprese per avere

quel margine di ricarico dovranno alzare i prezzi. Ecco che l’aspettativa si realizza. Se aumenta il

tasso di disoccupazione i sindacati potranno chiedere salari più bassi e quindi i prezzi tenderanno a

scendere (dato il markup applicato dalle imprese). Se aumenta la forza dei sindacati, potranno

fissare salati più alti e dato il markup vorrà dire livelli di prezzo più elevati.

Il tasso di disoccupazione è uguale a: forza lavoro - numero occupati/forza lavoro. Spezzando la

frazione otteniamo 1 - N/L e poiché N = Y possiamo riscrivere u = 1 - Y/L. Più si produce, minore è

il tasso di disoccupazione.

Riscrivendo quindi la precedente equazione dei prezzi sostituendo u con la nuova formula, avremo

una nuova equazione che costituisce la curva di offerta aggregata AS.

Con la formula u = 1 - Y/L noi però assumiamo che se il PIL aumenta dell’1% il tasso di

disoccupazione diminuisce dell’1%, il che è irrealistico.

Innanzitutto la forza lavoro L non è fissa, cioè la gente che vuole trovare lavoro varia nel tempo.

Nei periodi di forte recessione normalmente la gente non cerca più lavoro (ipotesi del lavoratore

scoraggiato), quindi L diminuisce e paradossalmente il tasso di disoccupazione non si muove per

niente in una fase di recessione. Viceversa nelle fasi di espansione vi è un’ondata di ottimismo e

molte persone iniziano ad entrare nel mercato del lavoro (ipotesi del lavoratore scoraggiato),

facendo aumentare L. Quindi anche se abbiamo un aumento di Y per via dell’aumento del PIL

potrebbe essere più che compensato dall’aumento dell’offerta di lavoro, cioè delle persone che

cercano lavoro.

42

Un’altra cosa da considerare è che non è tanto il numero dei lavoratori che viene variato dalle

imprese nelle fasi di recessione ed espansione, quanto piuttosto il numero delle ore di lavoro. In una

fase di forte espansione, infatti, le imprese tenderanno a far fare doppi turni, straordinari, ecc. ai

lavoratori che già hanno, quindi non aumenteranno il numero degli occupati, a meno che questo

aumento di domanda e produzione sia considerato permanente. Nelle fasi di recessione le imprese,

prima di licenziare dei lavoratori (soprattutto se qualificati), riducono la quantità di ore lavorative.

Ecco i motivi per cui non vi è un rapporto lineare tra il livello del PIL (Y) ed il tasso di

disoccupazione. Noi però consideriamo tale semplificazione per favorire il modello

matematicamente, dal momento che le conclusioni non cambiano molto.

Riscriviamo la formula della curva di offerta aggregata (AS) e rappresentiamola su un grafico.

Poiché l’aumento della produzione fa diminuire il tasso di disoccupazione e quindi fa aumentare il

livello dei prezzi, la curva AS sarà inclinata positivamente.

Cosa succede alla curva AS al modificarsi dei parametri M, Z o Pte?

Se aumenta la percentuale di markup applicata dalle imprese, in corrispondenza di ciascun livello di

produzione le imprese vorranno un prezzo più alto, quindi osserviamo uno spostamento verso l’alto

della curva AS. Il livello di markup medio all’interno dell’economia dipende dal livello di

concorrenzialità dell’economia; se è un’economia con scarsa concorrenza le imprese potranno

applicare markup più alti, se è un’economia con alta concorrenza markup più bassi.

Lo stesso effetto sulla curva AS lo osserviamo se vi è un incremento di Z, cioè del potere sindacale

dei lavoratori, che agisce allo stesso modo del potere di mercato delle imprese, spostando in alto la

curva di AS, poiché a ciascun livello di produzione avremo un livello di prezzo più elevato.

Infine, effetto analogo è dato dalle aspettative sui prezzi dei sindacati o lavoratori; se aumentano

avremo uno spostamento verso l’alto della curva AS, poiché se aumentano le aspettative sul prezzo

i lavoratori chiedono salari più alti e questo fa aumentare i prezzi perché le imprese chiedono un

prezzo più alto dato il loro markup.

43

Se una o più di queste variabili diminuiscono osserviamo uno spostamento verso il basso della

curva AS.

Quando il mercato del lavoro è in equilibrio, cioè il salario reale richiesto dai lavoratori è lo stesso

di quello che offrono le imprese, si genera il tasso naturale di disoccupazione. Risolvendo

l’equazione che vede equivalere il salario reale con quello offerto dalle imprese, risulta che in

questo caso il livello dei prezzi è uguale al livello dei prezzi attesi, cioè le aspettative si realizzano.

Riscriviamo le equazioni della curva AD e della curva AS, rappresentandole insieme sul grafico. La

curva AD è inclinata negativamente rispetto al livello dei prezzi, mentre quella AS ha pendenza

positiva. Il punto di intersezione è il PIL naturale o PIL di equilibrio (Yn), cioè il PIL in

corrispondenza del quale si ha il tasso naturale di disoccupazione, vale a dire il tasso di

disoccupazione che garantisce l’equilibrio nel mercato del lavoro.

44

Cosa succede se abbiamo uno shock negativo di domanda (che può essere un peggioramento del

clima di fiducia delle imprese)? Osserviamo uno spostamento verso il basso della curva AD ad un

livello AD’. Poiché nel breve periodo i prezzi non cambiano ma cambia solo la quantità prodotta, al

nuovo livello AD’ i prezzi rimangono al livello P0 (effetto recessivo); a cambiare è la quantità

prodotta che si riduce attraverso l’effetto moltiplicativo. Le imprese inizieranno a vedere che il loro

magazzino è pieno di merce invenduta, quindi inizieranno ad abbassare i prezzi nel medio periodo.

Tale riduzione dei prezzi comporta un aumento di domanda e quindi di produzione.

Inoltre, diminuendo i prezzi si modificano anche le aspettative dei lavoratori sui prezzi futuri; di

fronte ad una diminuzione dei prezzi i lavoratori non lasciano immutate le loro aspettative ma le

modificano in base al livello attuale dei prezzi. La diminuzione delle aspettative comporta uno

spostamento verso il basso della curva AS ad un livello AS’. La diminuzione delle aspettative dei

lavoratori fa abbassare ulteriormente il livello dei prezzi così di nuovo la curva AS si sposta verso il

basso perché i lavoratori rivedono al ribasso le proprie aspettative. Questo processo termina quando

di nuovo la curva AS incrocia il PIL naturale, cioè quello in cui le aspettative si realizzano, i prezzi

non si muovono più e vi è di nuovo equilibrio. 1) È la riduzione delle quantità prodotte, 2) comporta

una riduzione dei prezzi ed un ritorno del PIL al suo livello naturale.

Quindi lo shock negativo della domanda ha fatto contrarre il PIL nel breve periodo, poi nel medio

periodo (fase che può richiedere anni) fa tornare al PIL naturale ma con un livello di prezzi più

basso.

Come si esce da questo problema con PIL al di sotto del livello naturale? Per tornare più

agevolmente verso il PIL naturale il governo potrebbe fare una politica fiscale espansiva e quindi

riportare la curva dal livello AD’ al livello AD’ e tornare al PIL naturale, evitando di avere un tasso

di disoccupazione molto elevato per un certo numero di anni. Quindi la politica economica attuata

dal governo può accelerare le fasi di convergenza del PIL verso il suo livello naturale, ma deve farlo

nei tempi giusti perché se agisce in una fase in cui il PIL si sta già riprendendo può innescare delle

spinte inflazionistiche.

La politica monetaria agisce sulla curva AD come la politica fiscale.

Il PIL naturale non dipende dalla domanda ma dai fattori della produzione, è legato quindi

all’accumulazione di capitale, alla forza lavoro a disposizione e alla tecnologia a disposizione.

45

Poiché stiamo analizzando un medio periodo immaginiamo che tali effetti siano nulli, cioè che

rimangano immutati. Quindi consideriamo il PIL naturale come fisso, come una retta verticale. Nel

lungo periodo, però, anche il PIL naturale tenderà a spostarsi verso destra con l’incremento dei

fattori produttivi.

Tornando al grafico con u e il salario richiesto dai lavoratori e quello delle imprese, e determinando

in equilibrio il tasso naturale di disoccupazione, vediamo che in presenza di uno shock negativo di

domanda inizialmente il PIL diminuisce e il tasso di disoccupazione aumenta fino al livello u’,

quindi al di sopra del suo livello naturale. Quando però le imprese iniziano ad abbassare i prezzi e

quindi vi è una riduzione delle aspettative dei lavoratori sui prezzi, vi sarà un incremento del PIL

cosicché PIL e u torneranno verso i loro livelli naturali. Se invece di aspettare tutto questo tempo,

nel momento u’ il governo fa una politica fiscale espansiva accelera il processo di convergenza del

tasso di disoccupazione verso il suo livello naturale.

Importante è capire che PIL e tasso di disoccupazione dipendono dalle variabili strutturali del

mercato del lavoro e non dalle politiche fiscali, che servono solo per accelerare il suddetto processo

di convergenza dei due ai loro livelli naturali. Quindi se si vuole abbassare il tasso di

disoccupazione (dal lato delle imprese) bisogna fare ad esempio politiche che incrementino la

concorrenzialità. Dal lato dei lavoratori è il potere sindacale che mantiene alto il tasso di

disoccupazione naturale.

46

Lezione 6

Vediamo gli effetti delle politiche nel modello AD-AS. Immaginiamo che le aspettative degli

operatori siano esattamente uguale a quelle del periodo precedente, per cui al tempo t il prezzo sarà

uguale a quello al tempo t - 1.

Politica monetaria espansiva

Se i prezzi sono uguali a Pt - 1 significa che essi non si muovono più. Politica monetaria espansiva

significa che la Banca centrale compra titoli sul mercato, quindi immette liquidità, aumentando

l’offerta di moneta. Nel grafico si sposta quindi in alto la curva AD, come per gli shock positivi di

domanda. Inizialmente i prezzi rimangono fissi al livello iniziale P0 ed abbiamo quindi un effetto

espansivo sul PIL attraverso l’effetto moltiplicatore. Nel medio periodo, però, l’eccesso di domanda

rispetto all’offerta che si è generato causa un incremento dei prezzi. Dato che gli operatori formano

le aspettative guardando ai prezzi del periodo precedente, questo aumento dei prezzi causa un

incremento delle aspettative sui prezzi, che fa alzare in alto la curva AS. L’aumento delle

aspettative si riflette poi nuovamente sul livello dei prezzi, facendoli aumentare.

Che succede nel frattempo ai salari reali?

Man mano che i prezzi aumentano il salario tenderà a diminuire, per via sia dell’aumento dei prezzi

che dell’aumento del tasso di disoccupazione. Il processo si ferma quando la curva AS, dopo n

periodi, incrocia di nuovo il livello del PIL naturale, poiché in corrispondenza di esso i tempi al

tempo t sono uguali a quelli al tempo t - 1, quindi non si muovono più e siamo di nuovo in

equilibrio.

La politica monetaria espansiva, dunque, ha causato nel breve periodo un effetto espansivo del PIL,

ma nel medio periodo il PIL è tornato al livello naturale (quindi anche u) ma con prezzi più alti.

Abbiamo aumentano lo stock di moneta in termini nominali, ma dato che i prezzi sono aumentati

proporzionalmente nel medio periodo lo stock di moneta in termini reali è rimasto costante a quello

di prima (la politica monetaria nel medio periodo è neutrale perché il PIL rimane al suo livello

naturale).

47

Politica fiscale espansiva

L’effetto è lo stesso, un effetto espansivo di breve periodo sul PIL. Quindi i prezzi iniziano a salire,

gli operatori modificano le loro aspettative e la curva AS si sposta in alto, finché si torna al PIL

naturale ma con prezzi più elevati. La differenza è che la politica fiscale non è neutrale, perché il

reddito a cui si giunge è sempre il PIL naturale ma la sua composizione è cambiata dal momento

che è aumentata la componente di spesa pubblica rispetto a prima, quindi qualche altra componente

è necessariamente diminuita (investimenti ed esportazioni nette). A cambiare è quindi la

composizione del PIL: aumenta la spesa pubblica e diminuiscono investimenti ed esportazioni nette

per effetto dell’aumento dei tassi di interesse, quindi si scoraggiano investimenti che incidono sulla

crescita di lungo periodo e si peggiora l’andamento delle esportazioni nette e ciò può diventare un

problema se diventa un fatto sistematico nel tempo in quanto comporta l’aumento

dell’indebitamento del nostro paese nei confronti dell’estero. La politica monetaria invece non

incide sulla composizione del PIL.

Gli shock negativi dell’offerta sono per esempio quelli petroliferi perché se aumenta di molto il

prezzo del petrolio, essendo questo un input di quasi tutte le produzioni, lo shock propaga i suoi

effetti su tutta l’offerta. Se aumenta il prezzo del petrolio le imprese reagiscono aumentano il

markup, così da recuperare il maggior prezzo del petrolio, facendo spostare in alto la curva AS. Si

innesca un processo simile a quello delle politiche espansive in cui la curva AS si sposterà sempre

più in alto man mano che gli agenti cambiano le loro aspettative sui prezzi, finché si giunge ad un

nuovo livello di PIL naturale più basso. L’effetto finale è quindi una riduzione del PIL e un

aumento dei prezzi: fenomeno della stagflazione.

48

Vediamo cosa succede nel mercato del lavoro. Quando aumenta il margine di ricarico la curva del

salario richiesto dalle imprese si sposta verso il basso, generando un nuovo tasso di disoccupazione

naturale, più alto, e quindi un PIL naturale più basso. Lo shock negativo dell’offerta è il peggiore in

quanto comporta effetti negativi sulla disoccupazione e sull’inflazione: fa aumentare il tasso di

disoccupazione e fa aumentare i prezzi.

In questo caso non si può evitare l’effetto recessivo del PIL naturale attraverso le politiche fiscali o

monetaria espansive, perché otterremmo solo un incremento temporaneo del PIL per tornare a

quello naturale con prezzi più alti. Il problema è risolvibile solo con uno shock di offerta positivo,

cioè tutti quegli shock che hanno a che fare con la produttività (es. diffusione tecnologie

informatiche).

49