L’impatto dell’edilizia sulle dinamiche e politiche

macroeconomiche.

Giovanni Di Bartolomeo*

1. Dinamiche macroeconomiche e politica economica.

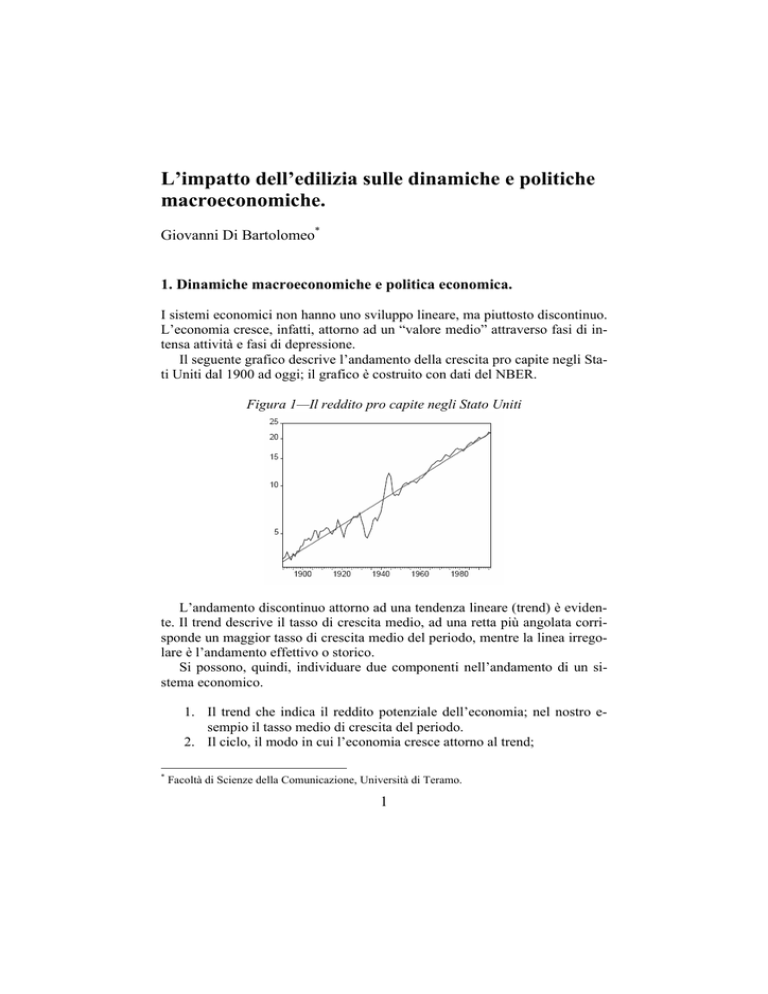

I sistemi economici non hanno uno sviluppo lineare, ma piuttosto discontinuo.

L’economia cresce, infatti, attorno ad un “valore medio” attraverso fasi di intensa attività e fasi di depressione.

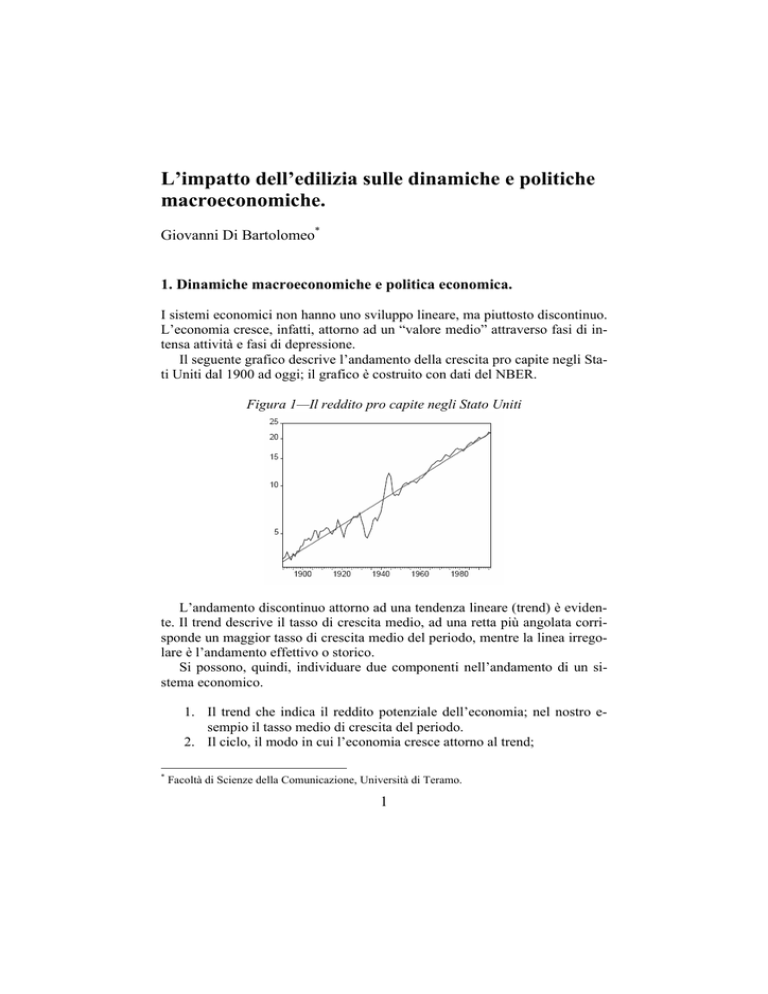

Il seguente grafico descrive l’andamento della crescita pro capite negli Stati Uniti dal 1900 ad oggi; il grafico è costruito con dati del NBER.

Figura 1—Il reddito pro capite negli Stato Uniti

L’andamento discontinuo attorno ad una tendenza lineare (trend) è evidente. Il trend descrive il tasso di crescita medio, ad una retta più angolata corrisponde un maggior tasso di crescita medio del periodo, mentre la linea irregolare è l’andamento effettivo o storico.

Si possono, quindi, individuare due componenti nell’andamento di un sistema economico.

1. Il trend che indica il reddito potenziale dell’economia; nel nostro esempio il tasso medio di crescita del periodo.

2. Il ciclo, il modo in cui l’economia cresce attorno al trend;

*

Facoltà di Scienze della Comunicazione, Università di Teramo.

1

Le due componenti si possono facilmente scomporre come nella figura seguente.

Figura 2 – Trend e ciclo negli Stati Uniti

La parte superiore della figura riproduce l’andamento del reddito pro capite ed individua la componente di trend, che è calcolata semplicemente come la

media del periodo (interpolazione lineare della serie). La parte sottostante riporta, invece, la differenza tra il valore individuato dal trend ed il valore effettivamente riscontrato in ciascun periodo, ovvero la deviazione del reddito pro

capite dal suo valore di trend. Questa ben descrive l’andamento discontinuo

dell’economia lungo il suo sentiero di crescita, quest’andamento viene detto il

ciclo economico, perché è caratterizzato da fasi di espansione (quando

l’economia cresce al di sopra del valore del trend) e di recessione (quando

cresce al di sotto di questo).

Entrambe le componenti dell’economia sono rilevanti. L’importanza della

crescita è evidente1, in quanto essa misura le risorse disponibili per la collettività. L’importanza del ciclo è meno chiara, ma sia a fasi di espansione sia a

fasi di recessione sono associati costi. Quando l’economia cresce al di sotto

del suo potenziale l’imprese non assumono, ma licenziano e si osserveranno

altri tassi di disoccupazione ed i problemi sociali ad essi collegati. D’altro

canto, se l’economia cresce al di spora del potenziale si osserveranno tendenze inflazionistiche ed i costi che da queste derivano; l’inflazione infatti riduce

1

Seppur rappresenti, comunque, un indicatore parziale del benessere economico.

2

il potere di acquisto della collettività, ha effetti perversi sulla distribuzione e

(quella attesa) fa crescere i tassi di interesse.

Situazioni connesse con l’instabilità delle economie di mercato, quali disoccupazione, inflazione, sottosviluppo, rappresentano fallimenti del mercato

macroeconomici, in quanto denotano la presenza di inefficienze; sono strettamente inerenti al funzionamento concreto dei mercati; sono spiegabili attraverso una teoria macroeconomica (Acocella, 2006).

La politica economica ha come scopo quello di fronteggiare questi problemi; quindi possiamo semplificare individuando due principali priorità:

1. Sostenere il tasso di crescita, ossia fare si che il tasso medio sia elevato.

2. Ridurre la variabilità del ciclo economico, ossia ridurre le oscillazioni

attorno al trend per ridurre i costi associati alle espansioni e alle recessioni.

In grandi linee, guardando all’orizzonte temporale a cui si riferiscono, potremmo definire queste politiche macroeconomiche come politiche di lungo

periodo (quelle che hanno effetti sulla crescita) e politiche di breve periodo

(quelle che hanno effetti sull’andamento del ciclo economico).

Le politiche di lungo periodo sono legate al sostegno dell’innovazione,

motore della crescita, e dell’efficienza e riguardano, ad esempio, la composizione della spesa pubblica, i meccanismi di incentivo, la regolamentazione dei

mercati. Le politiche di breve sono invece la politica monetaria e quella fiscale (soprattutto attraverso gli stabilizzatori automatici, ossia dei meccanismi

che si mettono in moto automaticamente per stabilizzare il ciclo economico2).

2. La politica economica e il settore dell’edilizia.

Analizzando più a fondo le variabili aggregate appare chiaro che il settore dell’edilizia ha un peso secondario rispetto quello di altri settori, la

seguente figura riporta il peso del settore sul prodotto interno lordo.

L’evidenza empirica per l’Italia, derivata dai dati dell’ISTAT (2007),

2

Un esempio di stabilizzatore automatico è il sussidio alla disoccupazione. In fasi di recessione

il numero dei disoccupati aumenta, quindi aumentano i sussidi e la spesa pubblica a sostegno

dell’economia in difficoltà. Nelle fasi di espansione, invece, il numero di disoccupati si riduce

e, quindi, in modo automatico si riduce la spesa pubblica e si raffreddano le tendenze inflazionistiche del sistema.

3

mostra che il peso del settore oscilla tra il 9% circa della fine degli anni

settanta al 6% del 2006.

Figura 3 – Settore delle costruzioni e PIL

10%

9%

8%

7%

6%

5%

4%

3%

2%

1%

0%

1979

1980

1990

2000

2006

Il peso del settore è evidente; tuttavia, seppur non rappresenti la maggior

quota del prodotto interno lordo, il settore dell’edilizia ha una grande importanza pèr la macroeconomia e la politica economica.

Distinguendo il reddito nazionale tra investimenti, in cui si colloca il settore dell’edilizia, e consumi, il maggior peso dei secondi è evidente, ma non la

loro importanza, infatti, gli investimenti sono la componente del reddito maggiormente volatile e quindi la più importante per capite le fluttuazioni del ciclo economico che abbiano descritto nel paragrafo precedente.

In altri termini, per quanto riguarda le politiche di stabilizzazione, esse sono principalmente rivolte a stabilizzare le variazioni della componente più volatile: l’investimento. Ad aumentare la rilevanza del settore dell’edilizia è un

ulteriore aspetto della politica economica, quello dei ritardi.

Le politiche economiche sono soggette a diversi tipi di ritardi (Acocella,

2006). Innanzitutto vi è la possibilità di un ritardo amministrativo, ovvero il

tempo che occorre per prendere una decisione, legato soprattutto alla mediazione politica che avviene negli organi di rappresentanza democratica. Questo

ritardo è, in genere, meno breve nel caso della politica fiscale che non per la

politica monetaria, a causa della posizione di autonomia dal potere politico

che caratterizza attualmente molte banche centrali.

Al ritardo amministrativo si aggiunge quello negli effetti, che può essere

lungo e variabile, almeno con riferimento ad alcuni determinati obbiettivi, anche nel caso della politica monetaria. Il ritardo negli effetti è misurato dal

tempo che occorre dal momento in cui una politica viene attuata al momento

4

in cui essa ha degli effetti sulle variabili obbiettivo che questa si prefigge di

influenzare. Esso è dovuto alla complessità dei processi di economici, ad esempio quelli legati alla sostituzione ed aggiustamento dei portafogli delle

banche e degli altri operatori. Ciò implica che, rispetto a obiettivi come il reddito, l’occupazione e la stessa stabilità monetaria interna, gli effetti delle politiche economiche possono risultare notevolmente ritardati, per cui, nel scegliere le politiche correnti, è fondamentale anticipare la congiuntura, ossia

scegliere le politiche che saranno necessarie nel futuro.

Infine vi è un problema di osservazione. La politica economica deve reagire allo stato dell’economia, come detto durante una fase di espansione dovrebbe raffreddarla, mentre durante una fase di recessione stimolarle; tuttavia,

non è automatico identificare flessioni o boom dell’economia prima che si

siano realizzati e, quando, le politiche, a causa dei ritardi esposti, potrebbe risultare inefficaci o controproducenti.

In sintesi, poiché la politica economica agisce con forti ritardi, anticipare

l’andamento del ciclo è fondamentale per attuare politiche di stabilizzazione

discrezionali efficaci3. Il settore dell’edilizia risulta un’importante variabile in

questo contesto, poiché le variazioni di questo settore in genere anticipano il

ciclo economico. Indicatori legati al settore dell’edilizia sono cosiddette leading variable, ossia variabili i cui “picchi positivi” (per quelle pro-cicliche) o

“picchi negativi” (per quelle anti-cicliche) vengono osservati prima dei picchi

del prodotto interno lordo. L’edilizia residenziale, i permessi per nuove costruzioni, gli investimenti in nuovi impianti sono alcuni dei principali indicatori in questo senso. Il carattere di anticipatore del settore è anche importante

per estrapolare le aspettative sul futuro, che sempre di più rappresentano una

variabile fondamentale per il disegno ottimale delle politiche economiche4.

L’impatto dell’edilizia è invece meno rilevante per la crescita, seppur con

eccezioni notevoli. Nei paesi industrializzati la crescita è, infatti, legata

all’innovazione tecnologica, in particolare all’innovazione che sostituisce il

capitale con il capitale (capital saving). Essendo il settore dell’edilizia un settore a basso contenuto di capitale, in particolare di capitale di tecnologia avanzata, questo non è strategico per la crescita economica. Nei paesi con gradi

di sviluppo minore, tuttavia, l’edilizia può svolgere un ruolo trainante di volano e sostenere processi di crescita e sviluppo. La Spagna rappresenta proprio

3

Le misure discrezionali sono gli strumenti di politica che vengono manovrati a discrezione,

ossia a seguito di valutazione specifica della situazione, caso per caso. Le regole automatiche

sono, invece, gli strumenti di politica che entrano in funzione senza che vi sia bisogno di osservare e decidere caso per caso (Acocella, 2006).

4

Studi recenti mostrano che il mercato delle abitazioni ha rilevanti effetti sui meccanismi di

trasmissione della politica monetaria e i trade-off che essa affronta nel breve periodo. Si vedano, ad esempio, Case (2000), Aoki et al. (2004), Iacoviello (2005), Brunnermeier e Julliard

(2006).

5

un esempio di un paese in cui il settore edile ha giocato, e tuttora gioca, un

ruolo importante nel recupero del differenziale con gli altri paesi europei a seguito della sua annessione all’Unione Europea negli anni ottanta.

3. Settore edile, bolle speculative e politica economica.

Un aspetto interessante della relazione tra mercato delle abitazioni e macroeconomia è quella che va dal secondo al primo, ossia in che modo diversi

shock hanno influenzato l’andamento del mercato. Nella figura 4, costruita da

Iacoviello e Neri (2008), mostriamo l’andamento delle fluttuazioni dei prezzi

delle abitazioni e degli investimenti in edilizia abitativa negli Stati Uniti (dal

dato storico è stato eliminato il trend, sottraendo la “media” del periodo).

Figura 4 – Prezzi ed investimenti nelle abitazioni

Nella figura si mostra l’effetto di tre fattori stimato da Iacoviello e Neri

(2008): shock monetari, shock tecnologici e shock nelle preferenze dei consumatori.

6

Nel periodo 1965-2006 si osservano due grandi espansioni dei prezzi reali

delle abitazioni: una dal 1976 al 1980 e la seconda dal 2000 al 2005. Durante

la prima espansione, il prezzo è cresciuto del 17% al sopra del trend, mentre

durante la seconda del 12%. L’andamento dei prezzi è stato accompagnato da

una grande oscillazione degli investimenti nell’edilizia residenziale: con quasi

nessuna variazione tra il 1976 e il 1980 ed un incremento del 25% tra il 1980

e il 1986.

Nella fase del primo incremento dei prezzi, il ruolo più importante e stato

giocato dagli shock delle preferenze; invece la politica monetaria non ha avuto, in genere, un gran ruolo, se non per le sorprese monetarie, caratteristiche

del periodo 1976-1980, che hanno raffreddato gli incrementi dei prezzi, riducendoli del 3%. Gli shock tecnologici invece hanno contribuito all’incremento

dei prezzi delle abitazioni per il 5%.

Come sottolineano Iacoviello e Neri (2008), l’andamento recente dei prezzi delle abitazioni negli Stati Uniti racconta, invece, una storia differente.

L’espansione del periodo 2000-2005 è principalmente legata agli shock nelle

preferenze dei consumatori, ma anche i fattori monetari hanno un ruolo importante nello spiegare gli incrementi dei prezzi delle abitazioni (almeno un

quarto) e degli investimenti in edilizia residenziale (almeno un mezzo).

D’altro canto, in questo periodo, così come i fattori monetari, in particolare la

politica della Federal Reserve americana, sono importanti per spiegare l’inizio

della fase espansiva, lo sono altrettanto per spiegarne il rallentamento. In questo periodo, l politica monetaria ha contribuito a ridurre i prezzi delle abitazioni e gli investimenti rispettivamente del 3% e 11%.

Il settore dell’edilizia è rilevante per le dinamiche e le politiche macroeconomiche anche per altri aspetti legati al duplice ruolo delle abitazioni di beni

durevoli e attività finanziarie. Ciò comporta, ad esempio, uno stretto legame

tra tasso d’interesse, inflazione5 e prezzo delle abitazioni. Bassi tassi di interesse reali stimolano, infatti, la domanda di abitazioni e di proprietà immobiliari in generale, determinandone un tendenziale aumento dei prezzi. Il contrario avviene in caso di alti tassi.

Nei paesi dell’area dell’euro, i mercati delle abitazioni hanno mostrato evidenze piuttosto differenti. Ad esempio, Spagna ed Irlanda mostrano impressionanti incrementi dei prezzi delle abitazioni, che sono raddoppiati nel primo

paese ed addirittura triplicati nel secondo. Nello stesso periodo in Germania in

prezzi si sono ridotti. D’altro canto, anche i tassi d’interesse reale nei paesi

europei hanno seguito dinamiche differenti.

5

In particolare il ruolo dell’inflazione sui prezzi delle abitazioni è stato evidenziato da Brunnermeier e Juilliard (2006) e Piazzesi e Schneider (2006, 2007).

7

La figura 5 descrive la variazione dei tassi d’interesse reali in alcuni paesi

dell’area dell’euro tra il 1997 e 2004 (i dati sono tratti da De Grauwe, 2006).

Paesi come Irlanda, Spagna e Paesi Bassi sono stati meno soggetti a variazioni, che hanno invece interessato di più Germania, Belgio e Francia.

Figura 5 – Tassi d’interesse reali

Le variazioni dei prezzi delle abitazioni per gli stessi paesi nello stesso periodo sono invece riportata nella figura 6, che ben evidenzia i forti incrementi

dei prezzi delle abitazioni in Spagna e Irlanda, incrementi minori negli altri

paesi e una lieve riduzione dei prezzi che ha interessato il mercato tedesco (i

dati sono tratti sempre da De Grauwe, 2006).

Figura 6 – Prezzi delle abitazioni

Tra la figura 5 e la 6 si nota una certa simmetria che può essere ben evidenziata riportando i prezzi delle abitazioni (asse delle ascisse) e i tassi d’in-

8

teresse reali (asse delle ordinate) in uno stesso grafico la relazione negativa è

evidente, come mostra la figura 7.

Figura 7 – Tasso di interesse e prezzi delle abitazioni

I paesi dove i tassi di interesse erano bassi hanno visto aumentare molto

rapidamente i prezzi delle abitazioni. Come abbiamo evidenziato, questi aumenti, in alcuni casi, sono stati fortemente sostenuti. In particolare, in Spagna

e Irlanda sembra essersi sviluppata una bolla speculativa che partendo dal

mercato delle abitazioni rischia di estendersi a macchia d’olio in tutti i mercati

del credito dei paesi dell’area dell’euro, in particolare, all’Italia, dove simili

dinamiche sono in atto, favorita anche dalla situazione del mercato nord americano.

A seguito della crescita del valore delle garanzie sul credito (abitazioni), le

banche sono tentate ad aumentarlo, favorendo così la speculazione. In Europa

i tassi di interesse nominali sono controllati dalla banca centrale europea e sono gli stessi per tutta l’area, l’espansione del credito avviene, quindi, a tassi

nominali constanti e la bolla è incontrollabile. All’esplodere della bolla il rischio è che l’economia transiti in una fase di aggiustamento deflazionistico,

nel corso del quale i consumatori scopriranno che il valore del prestito contratto è superiore a quello delle loro case in termini reali, ossia deflazionato

(De Grauwe, 2006).

Una bolla speculativa nel mercato immobiliare è stata l’origine della crisi

dell’economia Giapponese. Le politiche economiche preventive sono essenziali in questi casi. Nel caso dell’Europa, ad esempio, la Banca di Spagna ha

proposto una strategia interessante per tenere sotto controllo la crisi, utilizzando i suoi poteri di vigilanza bancaria.

La banca centrale spagnola si avvale della possibilità di controllare il rapporto tra ammontare del mutuo e valore dell’immobile (prestito/valore) per

9

stabilizzare l’economia, riducendolo durante le fasi di espansione e, al contrario, aumentandolo durante le fasi di recessione. Al crescere del prezzo delle

case la possibilità di concedere prestiti diminuisce automaticamente nella

stessa percentuale al loro valore, limitando l’estensione del credito nelle fasi

di espansione ed amplificandola nelle fasi di recessione, ossia agendo come

uno stabilizzatore automatico.

4. Conclusioni.

In questo breve articolo abbiamo evidenziato l’importanza del settore

dell’edilizia per la politica economica, in particolare per le politiche a sostegno della crescita e, soprattetto, per le politiche rivolte alla stabilizzazione del

ciclo economico. Abbiamo evidenziato come il settore delle costruzioni è importante per anticipare la congiuntura ed estrapolare le aspettative e, quindi,

per definire delle politiche economiche ottimali e ridurne i ritardi.

Abbiamo anche messo in risalto come nel settore dell’edilizia possano infiammarsi le pericolose scintille che portano all’esplodere di fenomeni di forte

instabilità, bolle speculative, che possono avere, come nel caso del Giappone,

conseguenze catastrofiche per l’economia, se non osservati ed affrontati con

politiche opportune in tempo.

Del resto, il recente andamento dei mercati americani ed europei evidenzia

il carattere d’attualità del problema dell’instabilità e la sua rilevanza. Il fallimento della politica economica nell’osservare la bolla nel mercato immobiliare americano è, infatti, secondo molti economisti, una delle principali ragioni

del crollo del castello di carte dei mercati finanziari di tutto il pianeta6.

Ringraziamenti.

L’autore desidera ringraziare, senza implicazione alcuna, Nicola Acocella per

le istruttive “chiacchierate” sui temi discussi nel presente articolo.

6

Si vedano a tal proposito Shiller (2000) e Case e Shiller (2004).

10

Bibliografia.

Acocella N. (2006), Fondamenti di politica economica, Carocci, Roma.

Aoki K., Proudman J. e Vlieghe J. (2004), “House prices, consumption, and monetary policy: A

financial accelerator approach”, Journal of Financial Intermediation, 13: 414-435.

Brunnermeier M.K. e Julliard, C. (2006), “Money illusion and housing frenzies”, NBER

Working Paper No. 12810.

Case K.E. (2000), “Real estate and the macroeconomy”, Brookings Papers on Economic Activity, 2: 119-162.

Case, K.E. e Shiller R.J. (2004), “Is there a bubble in the housing market?” Brookings Papers

on Economic Activity, 1: 299-362.

De Grauwe P. (2006), Economia dell’unione monetaria, sesta edizione, Il Mulino Bologna.

Iacoviello M. e Neri S. (2008), “Housing market spillovers: Evidence from an estimated DSGE

model”, Boston College, mimeo.

Iacoviello M. (2005), “House prices, borrowing constraints, and monetary policy in the business cycle”, American Economic Review 95: 739-764.

ISTAT (2007), L’Italia in cifre, ISTAT, Roma.

Piazzesi M. e Schneider M. (2006), “Inflation and the price of real assets”, University of Chicago, mimeo.

Piazzesi M. e Schneider M. (2007), “Inflation illusion, credit, and asset prices”, in corso di

stampa in Campbell J.Y. (ed.), Asset prices and monetary policy, University of Chicago

Press, Chicago.

Shiller R.J.(2000), Irrational esuberance, Princeton University Press, Princeton.

11