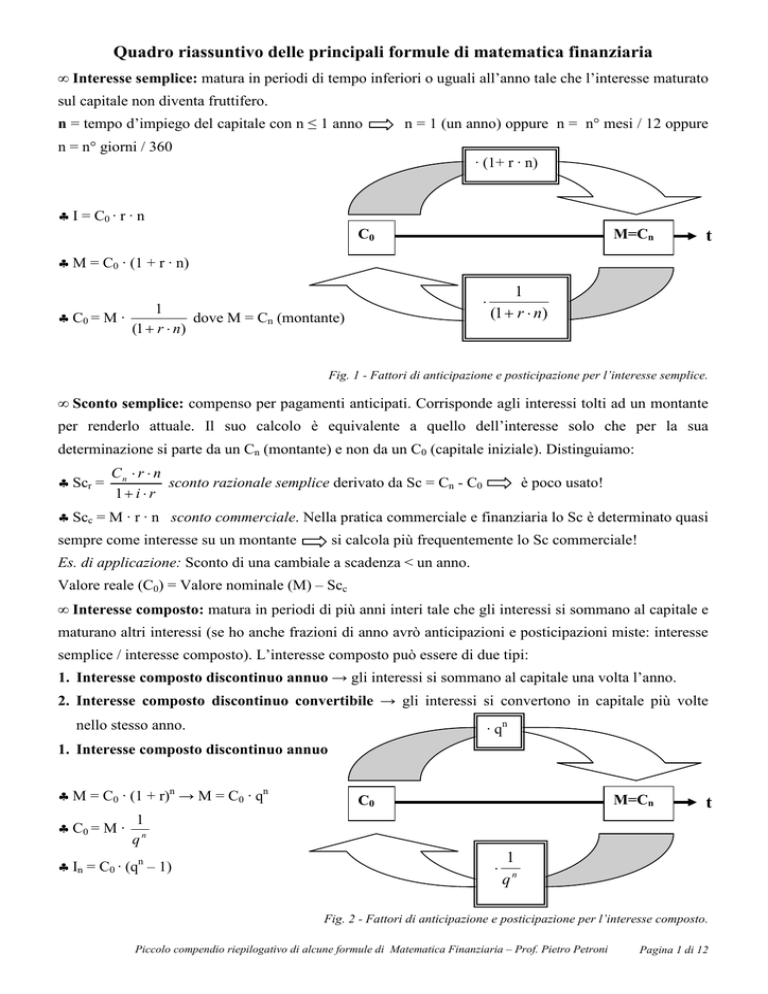

Quadro riassuntivo delle principali formule di matematica finanziaria

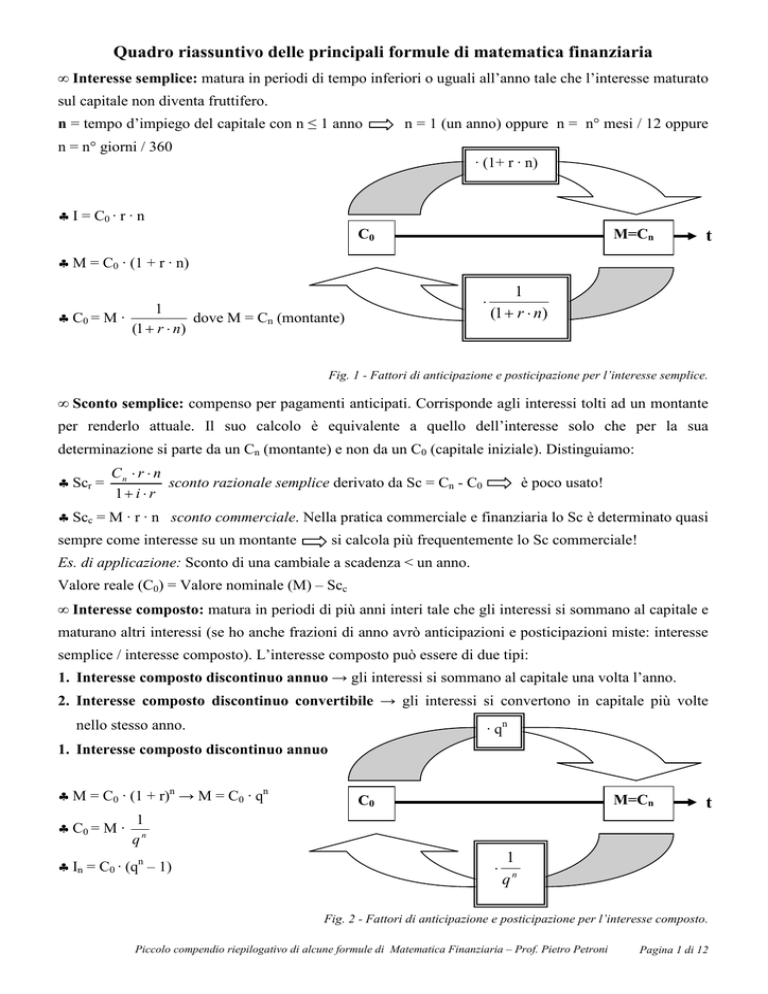

• Interesse semplice: matura in periodi di tempo inferiori o uguali all’anno tale che l’interesse maturato

sul capitale non diventa fruttifero.

n = tempo d’impiego del capitale con n ≤ 1 anno

n = 1 (un anno) oppure n = n° mesi / 12 oppure

n = n° giorni / 360

· (1+ r · n)

♣ I = C0 · r · n

M=Cn

C0

t

♣ M = C0 · (1 + r · n)

♣ C0 = M ·

·

1

dove M = Cn (montante)

(1 + r ⋅ n)

1

(1 + r ⋅ n)

Fig. 1 - Fattori di anticipazione e posticipazione per l’interesse semplice.

• Sconto semplice: compenso per pagamenti anticipati. Corrisponde agli interessi tolti ad un montante

per renderlo attuale. Il suo calcolo è equivalente a quello dell’interesse solo che per la sua

determinazione si parte da un Cn (montante) e non da un C0 (capitale iniziale). Distinguiamo:

♣ Scr =

Cn ⋅ r ⋅ n

sconto razionale semplice derivato da Sc = Cn - C0

1+ i ⋅ r

è poco usato!

♣ Scc = M · r · n sconto commerciale. Nella pratica commerciale e finanziaria lo Sc è determinato quasi

sempre come interesse su un montante

si calcola più frequentemente lo Sc commerciale!

Es. di applicazione: Sconto di una cambiale a scadenza < un anno.

Valore reale (C0) = Valore nominale (M) – Scc

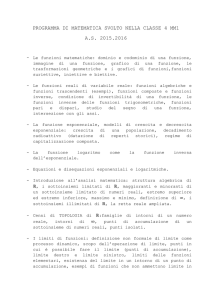

• Interesse composto: matura in periodi di più anni interi tale che gli interessi si sommano al capitale e

maturano altri interessi (se ho anche frazioni di anno avrò anticipazioni e posticipazioni miste: interesse

semplice / interesse composto). L’interesse composto può essere di due tipi:

1. Interesse composto discontinuo annuo → gli interessi si sommano al capitale una volta l’anno.

2. Interesse composto discontinuo convertibile → gli interessi si convertono in capitale più volte

nello stesso anno.

· qn

1. Interesse composto discontinuo annuo

♣ M = C0 · (1 + r)n → M = C0 · qn

M=Cn

C0

t

1

♣ C0 = M · n

q

♣ In = C0 · (qn – 1)

·

1

qn

Fig. 2 - Fattori di anticipazione e posticipazione per l’interesse composto.

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 1 di 12

• Sconto composto: compenso per pagamenti anticipati → interessi tolti ad un M per renderlo attuale.

♣ Sc = M ·

qn −1

(formula dello sconto composto)

qn

2. Interesse composto discontinuo convertibile → gli interessi si convertono in capitale più volte

nello stesso anno.

t = n° di conversioni/anno dell’interesse in capitale (es. ogni 6 mesi → t = 2, ogni 4 mesi → t = 3…)

Le formule sono le stesse dell’interesse composto discontinuo annuo in cui però a posto di r e n si

inseriscono: r =

r

t

♣ M = C0 · 1 +

r

t

♣ C0 = M ·

1

♣ In = C0 ·

1 +

[

; n=n·t

r

t

n⋅t

n⋅t

r

1 +

t

n⋅t

−1

]

• Sconto composto convertibile: compenso per pagamenti anticipati → interessi tolti ad un montante

per renderlo attuale.

n⋅t

r

1 + − 1

t

♣ Sc = M ·

(formula dello sconto composto convertibile)

n⋅t

r

1 +

t

Sempre riguardo all’interesse convertibile…

• Tasso nominale e tasso reale

Il saggio d’interesse convertibile è detto nominale e risulta essere minore del saggio reale r che è un

saggio annuo (es. r nominale del 6%, se convertibile 2 volte/anno “realmente” rende più del 6%).

Chiamando r il tasso nominale e j il tasso effettivo si ha:

t

r

♣ j = 1 + − 1

t

♣r=

( 1 + j − 1)

t

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 2 di 12

I valori periodici

Valori che si ripetono a intervalli di tempo regolari: rate frazionarie, annualità, poliannualità

• Le rate frazionarie (R): periodicità costanti (rate) che si collocano nell’ambito di un anno

ripetendosi a intervalli di tempo regolari (mensili, bimestrali, trimestrali, ecc.).

1

∑ R = R ⋅ N + r ⋅

♣

∑ n° mesi cui si sposta ogni rata

12

0

di seguito si precisa che:

1

∑ R = somma complessiva, a fine anno, di tutte le rate più gli interessi su esse maturati

0

N = n° delle rate comprese nell’anno

R = importo della rata

Quando si applica: es. calcolo del Rpl di un immobile a partire dal canone di locazione (mensile,

bimestrale, trimestrale…). Se le rate frazionarie si ripetono costantemente ad intervalli di tempo regolari

(niente mancati pagamenti) può applicarsi, in alternativa alla precedente, la seguente formula:

♣

1

∑ R = R ⋅ N + r ⋅

0

N ± 1

dove si utilizza il “+” se le rate sono anticipate “– “se sono posticipate

2

• Le annualità (a): Valori positivi o negativi costanti che si ripetono a intervalli regolari di un anno.

Problemi: Accumulazione finale ( An ); Accumulazione iniziale ( A0 ); Accumulazione intermedia ( Am )

Annualità costanti limitate posticipate:

♣ An = a ⋅

qn −1

r

♣ A0 = a ⋅

qn −1

1

cioè A0 = An ⋅ n

n

q ⋅r

q

n.b.: la moltiplicazione per

1

sconta all’attualità An

qn

qm −1

q n−m − 1

o come sotto:

♣ Am = a ⋅

+ a ⋅ n−m

r

q

⋅r

Annualità costanti limitate anticipate:

♣ An = a ⋅ q ⋅

qn −1

r

♣ A0 = a ⋅ q ⋅

qn −1

qn ⋅ r

n.b.: moltiplicando a ⋅ q si convertono le annualità

da anticipate a posticipate, si applicano poi gli

stessi coefficienti di anticipaz. e posticipaz. delle

annualità posticipate.

♣ Am = An ⋅

1

q n−m

o Am = A0 ⋅ q

n−m

♣ Per l’accumulazione intermedia valgono le

Accumulazione intermedia Am :

A0

0

Am

formule a sinistra solo con la rata a

An

m

n

Annualità costanti posticipate illimitate:

Si calcola solamente l’accumulazione iniziale:

♣ A0 =

a

Bf

da cui V0 =

equivalente estimativo dove

r

rc

moltiplicata per q in modo da rendere

posticipate le rate.

Annualità costanti anticipate illimitate:

Si calcola solamente l’accumulazione iniziale:

♣ A0 =

a

⋅q

r

Bf = reddito netto annuo del propr. di un bene da reddito.

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 3 di 12

Significato di V0 =

Bf

: Si stima il valore di un bene, nell’ipotesi che fornisca redditi netti annui costanti per un

rc

tempo illimitato, accumulando all’attualità tutti i suoi infiniti redditi futuri. Tale valore si chiama valore capitale

poiché ottenuto per capitalizzazione del reddito. Si ricorda che rc è il saggio di capitalizzazione che è diverso da r

(saggio finanziario) poiché indica il saggio di rendimento per ogni 100 euro di valore fondiario. Ricorda:

Fondo = qualsiasi immobile produttivo. Bf = reddito netto annuo (ricavi – spese

Rpl - Spp) che spetta al

proprietario dell’immobile.

rc =

∑ Bf

∑V

è stimato tramite indagine di mercato per comparazione con beni simili di cui si conoscono Bf e V0.

0

• Le poliannualità o periodicità (P): Valori positivi o negativi costanti che si ripetono a intervalli

regolari di più anni.

P = Valore monetario della poliannualità

n = tempo in anni intercorrente tra due periodicità

t = numero di periodicità comprese nell’intervallo di tempo considerato

0

n

P1

P2

P3

P4

P5

P6

Nell’es. sopra: n = 5 anni (intervallo in cui matura la periodicità); t = 6 (periodicità maturate in 30 anni).

Polinnualità cost. limitate posticipate

♣ Accumulazione finale: At⋅n = P ⋅

q t ⋅n − 1

q n −1

♣ Accumulazione iniziale: A0 = P ⋅

cioè A0 = An⋅t ×

q t ⋅n − 1 1

×

q n − 1 q t ⋅n

1

q t ⋅n

(il fattore

1

sconta all’attualità An⋅t )

q t ⋅n

Polinnualità cost. illimitate posticipate

Si calcola solamente l’accumulazione iniziale:

♣ A0 = P ⋅

1

q −1

♣ V0 = Bf ⋅

Polinnualità cost. limitate anticipate:

q t ⋅n − 1

♣ An ⋅t = P ⋅ q × n

q −1

n

♣ A0 = P ⋅ q n ×

(molt. P per q n si rendono le poliannualità anticipate

posticipate)

Polinnualità cost. illimitate anticipate

Si calcola solamente l’accumulazione iniziale:

♣ A0 = P ⋅

1

⋅ qn

q −1

n

1

equiv. estimativo della formula

q −1

n

q t ⋅n − 1 1

×

q n − 1 q t ⋅n

♣ V0 = Bf ⋅

n

1

⋅ q n equivalente estimativo della

q −1

n

formula sopra. V0 = Valor capitale. Si ricorda che:

sopra. V0 = Valor capitale. Si ricorda che: q= 1 + rc

q= 1 + rc

N.B. Il Bf che si capitalizza con questa formula è un Bf

N.B. Il Bf che si capitalizza con questa formula è un Bf

poliennale (es. arboreti)

poliennale (es. arboreti)

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 4 di 12

Quota di reintegrazione

Si calcola per capitali a fecondità ripetuta cioè per beni strumentali la cui utilità si esaurisce dopo un

certo n° di anni. Es. trattrice, arboreti, impianto di irrigazione, bestiame, fabbricati, impianti vari…

Corrisponde alla somma (di valore costante) che annualmente, alla fine di ogni anno e per n anni, si deve

accantonare per ricostituire il valore che il capitale ha perso nel corso del periodo di utilizzo (n anni).

n = Durata tecnica o economica del bene (n° anni)

Vi = Valore iniziale (di acquisto) del bene

Vf = Valore finale (di recupero) del bene

♣ Qre = (Vi − V f ) ⋅

r

q −1

n

♣ Nel calcolo della quota di reintegrazione si tiene conto degli interessi che maturano annualmente sulle

somme accantonate.

♣ Tale formula dal punto di vista finanziario corrisponde al calcolo dell’annualità a (corrispondente alla

Qre) necessaria per costituire dopo n anni un’accumulazione finale An equivalente al deprezzamento che

il bene ha subito (Vi − V f ) .

Qre = (Vi − V f ) ⋅

r

q −1

n

a = An ⋅

r

q −1

n

Quota di ammortamento

Ammortamento: processo finanziario che serve per estinguere un debito (D), in un certo n° di anni,

mediante il pagamento di una rata, annua o frazionaria (semestrale, trimestrale…), costante (secondo il

metodo di ammortamento detto “alla francese”) detta quota di ammortamento.

1. Qamm = D ⋅

r ⋅ qn

dove D = debito acceso (C0)

qn −1

2. nella formula sopra r ed n diventano rispettivamente r =

r

ed n = n · t se le rate sono

t

frazionarie (semestr.,trimestr., ecc.) anziché annuali, con t = n° di pagamenti/anno.

3. Qamm = D ⋅

r ⋅ qn 1

⋅

q n −1 q

se le rate sono anticipate anziché posticipate

Tale formula, dal punto di vista finanziario, corrisponde al calcolo dell’annualità a (corrispondente alla

Qamm) necessaria per costituire dopo n anni una somma pari ad un’accumulazione iniziale, A0,

corrispondente al debito D acceso al momento zero.

Qamm = D ⋅

r ⋅ qn

qn −1

a = A0 ⋅

r ⋅ qn

qn −1

Gli istituti di credito (banche), al momento della concessione di un prestito, redigono un prospetto detto

piano di ammortamento, in cui, ad ogni pagamento, viene riepilogata la situazione dell’ammortamento.

Il piano segue il seguente schema:

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 5 di 12

Rata n°

Data

Rata €

Quota interessi

Quota capitale

Debito estinto

Debito residuo

0

…….

-

-

-

-

D

Con il pagamento dell’ultima rata (n) il debito estinto deve corrispondere a D e il debito residuo deve

annullarsi.

……

n

……...

………………

………………

D

0

Criteri per la compilazione del piano:

I. Calcolo della rata di ammortamento costante: come specificato ai punti 1, 2, 3.

II. Calcolo della quota interessi: Qi = Dr precedente · r · n (con r = saggio annuo).

III. Calcolo della quota capitale: Qc= Qamm - Qi

IV. Calcolo del debito estinto: De = De precedente + Qc corrente

V. Calcolo del debito residuo: Dr = Dr precedente - Qc corrente, oppure sottraendo al valore del

debito iniziale il debito estinto.

Debito residuo di un mutuo

In estimo bisogna sempre ricordare l’espressione seguente che scaturisce dal principio dell’ordinarietà:

Valore reale = Valore ordinario + Aggiunte – Detrazioni

Se sul bene da stimare grava un mutuo ipotecario in corso di estinzione, sarà necessario calcolare

l’ammontare del debito residuo del mutuo al momento della stima e detrarlo dal valore normale del bene

(stimato cioè in condizioni ordinarie e quindi libero dal peso del mutuo).

Se si vuole calcolare il debito residuo di un mutuo, in un momento intermedio della durata del prestito,

si applica la seguente formula che, dal punto di vista finanziario, corrisponde all’accumulazione iniziale

delle rate che rimangono da pagare (n-m):

D.R.= Qamm ⋅

q n−m − 1

r × q n−m

A0 = a ⋅

q n−m − 1

q n− m × r

Dove n = n° complessivo delle rate ed m = n° delle rate pagate. Nella formula r ed n diventano

rispettivamente r = r / t ed n = n · t se le rate sono frazionarie (semestr.,trimestr., ecc.) anziché annuali,

con t = n° di pagamenti/anno.

Il calcolo del D.R. considera la rata mesima pagata.

D

a

a

a

a

a

D.R

a

a

a

a

n-m rate

m rate

n rate

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 6 di 12

Redditi transitori e permanenti

Ricordiamo di seguito come si esegue la stima del valore attuale di un bene a fecondità ripetuta, capace

di fornire redditi netti costanti illimitati posticipati, mediante capitalizzazione del suo reddito netto

annuo Bf :

Bf

0

∞

1

In questo caso si ha:

V0 =

Bf

rc

dove

V0

Valore di capitalizzazione

In alcuni casi però i redditi non si mantengono sempre costanti ma subiscono variazioni nel tempo es.:

− immobile locato per alcuni anni ad un canone che non è ordinario e per il quale si prevede che, alla scadenza

del contratto, venga applicato un canone normale;

− fondo rustico per il quale un cambiamento di conduzione determina un incremento o una diminuzione del

reddito;

− immobili che, a seguito di migliorie apportate, danno un reddito superiore a quello ante-miglioria.

In quest’ultimo caso l’incremento del reddito è dovuto al costo sostenuto per la miglioria e, nella stima del valor

capitale, andrà considerato anche questo.

Per eseguire la stima di tali beni bisogna ricordare il principio dell’ordinarietà che afferma:

Valore reale = Valore normale (ordinario) + Aggiunte – Detrazioni

Nel rispetto di tale principio si procede così alla stima del valore reale al momento zero:

− Si capitalizza il Bf, ritenuto ordinario per quel bene (in genere questo coincide con il reddito

permanente), nell’ipotesi che questo reddito venga percepito sin dal momento zero e fino all’infinito;

− Al valore ordinario così calcolato si apporta, come aggiunta o detrazione, l’accumulazione iniziale

delle differenze tra il reddito ordinario e quello transitorio che si sono verificate negli anni

corrispondenti alla durata del periodo transitorio

riporto a 0 dei mancati redditi;

− Ulteriore detrazione da apportare al valore ordinario è quella relativa a eventuali costi sostenuti per le

migliorie apportate. Questi costi vanno scontati al momento zero e applicati come detrazione al

valore ordinario

detrazione per costi da sostenere per riportare all’ordinarietà il bene.

Vediamo di seguito un esempio:

Un immobile fornisce per 5 anni un Bf = ….. inferiore rispetto al Bf considerato ordinario il quale si

realizzerà a partire dalla fine del periodo transitorio e rimarrà costante fino all’infinito. Le condizioni

originarie dell’immobile, inferiori all’ordinario, sono state riportate alla normalità grazie ad una

miglioria eseguita sullo stesso all’anno 5 e per la quale si è sostenuto un costo pari a K =….

Di seguito è rappresentata la situazione esposta:

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 7 di 12

K miglioria

V0

∞

0

6

5

Bf permanente (durata illimitata)

1

Bf transitorio (durata 5 anni)

∆Bf

Differenza tra i due redditi, Bf permanente e Bf transitorio (durata 5 anni)

K = Costo sostenuto per eseguire la miglioria

Si applica l’espressione: Valore reale = Valore normale (ordinario) + Aggiunte – Detrazioni, come

segue:

Valore ordinario =

Bf ordinario

rc

Detrazioni da apportare al valore normale:

1. ( Bf ord − Bf trans . ) ⋅

qn −1

dove n =5 anni

qn ⋅ r

minori redditi rispetto all’ordinario percepiti durante il

periodo transitorio. Questi vengono attualizzati con il coefficiente finanziario di accumulazione

iniziale.

2. K ⋅

1

qn

dove n = 5 anni

costo sostenuto per portare l’immobile alle condizioni ordinarie. Esso è

stato attualizzato, cioè riferito al momento zero, con il coeff. di anticipazione per l’int. composto.

In sintesi il valore dell’immobile dell’esempio si ottiene nel modo seguente:

1. V0 =

Bf ord

qn −1

1

− [ ( Bf ord . − Bf trans . ) ⋅ n

+ K⋅ n ]

rc

q ⋅r

q

Valore ordinario

dell’immobile

Seconda detrazione: costo sostenuto per

la miglioria

Prima detrazione da applicare al valore ordinario dovuta al sussistere, per una durata

pari al periodo transitorio, di un reddito inferiore rispetto a quello ordinario

N.M.B.: Il saggio da utilizzare nei calcoli è rc per le operazioni finanziarie relative ai Bf, cioè ai

rendimenti dell’immobile, mentre è rfinanziario per le operazioni di anticipazione dei costi K che sono

delle somme monetarie, pagate in tempi differenti, per le quali il rendimento è finanziario.

Soluzione equivalente alla 1. si ottiene, con un procedimento matematico, portando a zero tutti i valori e

senza applicare il principio estimativo dell’ordinarietà:

V0 = Bf trans. ⋅

q 5 − 1 Bf perm. 1

1

+

⋅ 5 −K⋅ 5

5

rc

q ⋅r

q

q

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 8 di 12

Stima degli arboreti per capitalizzazione dei redditi

Bfp

GRAFICO N. 1

0

n

a

b

c

d

V0

GRAFICO N. 2

0

Bfp

Bfp

Bfp

Bfp

n

n

n

n

∞

Il ciclo produttivo di un arboreto, come un bosco o un impianto da legno, è descritto dal grafico 2.

In questi arboreti, infatti, la produzione è concentrata tutta a fine ciclo quando, eseguendo il taglio, si

asporta tutta la produzione legnosa dalla cui vendita si realizza il ricavo. Il valore di tali arboreti, che

forniscono un reddito netto poliennale posticipato considerato costante e illimitato, viene stimato

utilizzando le formule già viste a proposito delle poliannualità:

V0 = Bf p ⋅

1

q −1

n

dove Bf

p

è il

reddito netto poliannuale fornito dall’arboreto.

La stima del valore di tali arboreti è descritta dal grafico 2, da cui si evince la presenza di redditi

periodici, considerati posticipati, costanti e illimitati, i quali, accumulati al momento zero, danno il

valore del suolo impiantato con quell’arboreto. Tale operazione si definisce capitalizzazione del reddito.

DESCRIZIONE DEL GRAFICO 1: Il grafico 1 descrive invece un ciclo produttivo di un ipotetico arboreto

da frutto (es. pescheto, vigneto…). Il momento n corrisponde alla sua durata economica quando cioè

esso è divenuto poco redditizio e conviene spiantarlo e procedere al suo reimpianto. Il ciclo di questi

arboreti può essere suddiviso, operando una semplificazione, in 4 fasi:

a.

Fase di impianto: in tale periodo le spese, sia di impianto che di gestione relative ai primi anni,

superano i ricavi. Il periodo dura finché i ricavi ottenuti con le produzioni uguagliano le spese di

gestione. Il grafico rappresenta tale situazione con una retta che in ogni punto rappresenta la

differenza ricavi-costi. In tale periodo la retta sta sotto l’asse, indicando che le spese superano i

ricavi, e cresce fino ad intersecarlo. L’intersezione con l’asse rappresenta la raggiunta uguaglianza

ricavi-costi.

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 9 di 12

b.

Fase di sviluppo: In tale periodo i ricavi sono costantemente superiori alle spese e crescono fino a

stabilizzarsi. Quando i ricavi si stabilizzano inizia la fase di maturità dell’arboreto e la retta cessa di

crescere.

c.

Fase di maturità: durante tale periodo l’arboreto è in piena produzione e, anche se con una certa

approssimazione, si può considerare che esso fornisca dei redditi netti annuali costanti (produzioni e

costi restano circa costanti). La retta che descrive tale fase ha quindi un andamento orizzontale.

d.

Fase di senescenza: in tale fase l’impianto, per gli anni che ha, realizza produzioni sempre

decrescenti mentre i costi necessari al suo mantenimento restano costanti. Il risultato è un reddito

netto annuale decrescente. Tale fase si conclude con lo spiantamento dell’arboreto che ormai risulta

troppo poco produttivo. La fine del ciclo è rappresentata dal momento n.

Come stimare questo tipo di arboreti?

- Considerazione 1: non si può capitalizzare un Bf annuale poiché, come detto, da 0 ad n il Bf annuale

cambia continuamente (vedi le 4 fasi);

- Considerazione 2: si possono però accumulare al momento n tutte le spese ed i ricavi verificatisi

durante la vita dell’arboreto (da 0 ad n) ottenendo così un Bf poliennale che, con buona probabilità, si

ripeterà sino all’infinito se si procederà a reimpiantare l’arboreto sullo stesso terreno ogni volta che

l’impianto precedente avrà terminato il suo ciclo. Ecco allora che ci siamo ricondotti al caso del

grafico 2 ed è possibile procedere alla stima dell’arboreto per capitalizzazione del suo reddito

poliennale.

- Considerazione 3: la stima di cui al punto 2 è possibile solo nell’ipotesi che quel terreno venga

destinato, per un tempo illimitato, sempre alla medesima coltura arborea (infiniti cicli ripetuti).

- Considerazione 4: per gli arboreti possono venire richieste 3 diverse possibili stime:

1. stima del valore del suolo nudo

corrisponde alla capitalizzazione degli infiniti Bf poliennali al

momento 0 ed esprime le potenzialità produttive di quel suolo rispetto a quella determinata

coltura;

2. stima del valore di suolo + soprassuolo, cioè dell’arboreto in toto, in un momento intermedio del

ciclo;

3. stima del valore del solo soprassuolo. Tale stima è frequente nella valutazione dei danni in cui si è

avuta la distruzione completa del soprassuolo (es. incendio).

Esaminiamo le soluzioni estimative per i tre casi presentati.

1. Valore della terra nuda da destinare a una certa coltivazione arborea:

n

V0 =

∑ (Pr − Sp)

0

q −1

n

che corrisponde a: V0 =

Bf p

qn −1

Quest’ultima espressione corrisponde all’accumulazione iniziale di infiniti Bf poliennali posticipati.

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 10 di 12

2. Stima degli arboreti in un momento intermedio del ciclo (m): valore di suolo + soprassuolo:

a. PROCEDIMENTO

IN BASE AL COSTO O A REDDITI PASSATI:

Se il momento m è più prossimo

all’inizio del ciclo dell’arboreto che alla fine, si utilizza un procedimento di stima basato sul

principio che il valore dell’impianto è pari al valore del suolo, considerato all’anno m, più

l’accumulazione da 0 ad m dei costi e dei ricavi verificatisi in quel periodo. Ciò equivale a dire che

l’arboreto vale il suo suolo più i costi sostenuti per l’arboreto dall’impianto sino all’anno m.

m

Vm = V0 ⋅ q m + ∑ ( Sp − Pr)

0

N.B.: Nella stima in base al costo si considera che, nel periodo da n ad m, le Sp superino i Pr poiché

la fase giovanile, che è improduttiva, pesa molto sul bilancio complessivo costi – ricavi. Per tale

ragione nella formula si applica la differenza Sp – Pr anziché Pr – Sp.

b. PROCEDIMENTO IN BASE AI REDDITI FUTURI: Se il momento m è più prossimo alla fine del ciclo

dell’arboreto che all’inizio, si utilizza un procedimento di stima basato sul principio che il valore

dell’impianto è pari al valore del suolo, considerato all’anno m, più l’accumulazione da m ad n dei

ricavi e dei costi che dovrebbero verificarsi dall’anno m fino alla fine del ciclo, cioè ad n. Ciò

equivale a dire che l’arboreto vale come il suo suolo più i prodotti che fornirà da m ad n al netto

delle spese da sostenere.

n

Vm =

∑ (Pr − Sp)

m

q n− m

n

V

+ n −0m

q

da cui:

Vm =

∑ (Pr − Sp) + V

0

m

q n−m

3. Valore del solo soprassuolo in un momento intermedio del ciclo:

Posto che il valore V0 rappresenta il valore del suolo, poiché al momento 0 l’arboreto non è stato ancora

impiantato ma ha solo la destinazione potenziale per quel tipo di arboreto, V0 corrisponde a Vs ossia al

valore del suolo nudo. In ogni momento m, intermedio al ciclo dell’arboreto, si verifica quindi che il

valore del solo soprassuolo, Vss , è pari a Vm (valore di suolo + soprassuolo) meno Vs.

Vss = Vm – Vs

DUE PAROLE SUL SAGGIO:

Molti autori, per semplificare, propongono l’utilizzo di un saggio unico sia

per il riporto nel tempo di spese e ricavi che per la capitalizzazione del Bf poliennale. E’ chiaro però che

ciò non è corretto. Il rendimento di un capitale, moneta o arboreto che sia, dipende essenzialmente dal

rischio connesso all’impiego di quel capitale (es. svalutazione della moneta, mancata produzione di un

arboreto). Maggiore è il rischio d’impiego di un capitale maggiore sarà il saggio di rendimento da

imputare a quel capitale. Si premette che il rischio connesso ad un arboreto è variabile durante il suo

ciclo: nella stazione di maturità ad esempio non si hanno gli stessi rischi, di investimento e di

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 11 di 12

produzione, che si hanno all’inizio o alla fine del ciclo produttivo. Il saggio di riporto è pertanto

variabile in relazione al rischio che la coltura presenta nel momento della stima, a sua volta connesso

alla zona in cui si trova, e dipende inoltre dalla durata del suo ciclo. Più lungo sarà il ciclo maggiore sarà

l’esposizione a variazioni di costi-ricavi. Il saggio di capitalizzazione, invece, è il saggio di rendimento

spettante a 100 euro di valore di quel capitale “arboreto”. Esso dovrebbe esprimere il rendimento medio

realizzabile con quella coltura in quel determinato ambito locale inteso sia come terreno che clima che

mercato. Esso è legato al rischio della coltura ed è elevato quando si ha un’incerta riuscita dell’arboreto,

mutevoli condizioni del mercato della frutta o variabilità dei costi di produzione, che possono verificarsi

durante il ciclo, nonché rischi legati al manifestarsi di avversità parassitarie o meteorologiche.

Certamente il saggio di capitalizzazione di un arboreto sarà superiore a quello dei seminativi poiché

questi ultimi hanno una scarsa variabilità annua dei prodotti e delle spese.

CONCLUSIONI:

1. I riporti nel tempo di redditi e costi dovrebbe effettuarsi con saggi variabili negli anni che

esprimano, di volta in volta, i rischi connessi alla gestione dell’arboreto (costi e produzioni). Da

un anno all’altro del ciclo, o per lo meno nelle varie fasi del ciclo economico, un arboreto

comporta infatti diversi rischi di investimento (danni all’arboreto, cioè all’investimento iniziale,

o aggravi dei costi di gestione) e di produzione (possibilità di non ottenere le produzioni

previste);

2. Il saggio di capitalizzazione del Bf poliennale scaturisce invece dal rischio connesso con

l’investimento fondiario ed esprime il rischio insito nel praticare quella certa coltura (riuscita

dell’arboreto, stabilità del mercato, possibilità di subire avversità biotiche e meteorologiche).

Questo rischio oltre ad essere legato alla variabilità annua di prodotti e spese è anche influenzato

dall’intrasferibilità dell’investimento: i soldi spesi in un arboreto non si possono trasferire in altri

investimenti!

vincolo

saggio più alto.

3. Ai fini scolastici si può anche utilizzare un saggio unico ma si deve essere coscienti che, nella

pratica professionale, il perito dovrà analizzare molto bene le situazioni contingenti e proporre

dei saggi differenziati, che scaturiscano da un’analisi approfondita del caso in esame,

giustificandone nei dettagli la scelta al fine di rendere la perizia oggettiva e condivisibile.

Piccolo compendio riepilogativo di alcune formule di Matematica Finanziaria – Prof. Pietro Petroni

Pagina 12 di 12