2

Il metodo di valutazione DCF:

l’attualizzazione dei flussi di cassa

In questo capitolo

■ La valutazione secondo il metodo DCF

■ Come valutare un’attività con flussi di cassa certi

■ Introdurre l’incertezza nella valutazione

■ Come valutare un’attività con un orizzonte temporale infinito

■ Come valutare i titoli tecnologici

18

Capitolo 2

Nel capitolo precedente, avevamo accenato all’idea che il valore di qualunque

attività (asset) è determinato dai flussi di cassa futuri da essa attesi. In questo

capitolo, rendiamo più esplicito il legame fra valore e flussi di cassa attesi,

esaminando come valutare un’attività. Vedremo che il valore di ogni attività

corrisponde al valore attuale dei flussi di cassa da essa attesi. Questa affermazione costituisce il nucleo del metodo di valutazione basato sull’attualizzazione dei flussi di cassa (metodo DCF, Discounted Cash Flow). In questo capitolo,

analizzeremo i principi fondamentali di questo metodo, partendo dall’analisi

di un’attività con flussi di cassa certi e introducendo poi la dimensione incertezza. Questo percorso ci introdurrà al tema di come valutare un’azienda e

come stimare gli input necessari per tale valutazione.

La valutazione secondo il metodo DCF

Intuitivamente, il valore di qualsiasi attività dovrebbe essere funzione di tre

variabili: i flussi di cassa da essa generati, l’orizzonte temporale della loro

manifestazione e la loro rischiosità. La valutazione con il metodo DCF mette

insieme queste tre variabili, calcolando il valore di ogni attività come valore

attuale dei suoi flussi di cassa futuri attesi:

n

Valore =

FC

∑ (1+r)

t =1

t

t

dove

n = vita utile dell’attività

FC t = flussi di cassa nel periodo t

r

= tasso di attualizzazione che riflette la rischiosità del flusso stimato

I flussi di cassa variano da attività ad attività: dividendi nel caso di azioni,

cedole (interessi) e valore nominale nel caso di obbligazioni, e flussi al netto

d’imposta nel caso di progetti di investimento. Il tasso di attualizzazione varia

in funzione della rischiosità dei flussi di cassa stimati; le attività più rischiose

avranno un tasso d’attualizzazione più elevato, mentre quelle più sicure ne

avranno uno più basso.

Cominciamo questo paragrafo esaminando la valutazione di attività con

flussi di cassa certi e un orizzonte temporale definito (al termine del quale

cessano di generare flussi di cassa). Introdurremo poi la possibilità di flussi di

cassa incerti e concluderemo analizzando il caso di attività con un orizzonte

temporale infinito.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

19

Come valutar

e un’attività

valutare

con flussi di cassa certi

Le attività più semplici da valutare sono quelle che hanno flussi di cassa certi,

vale a dire, i cui flussi attesi vengono sempre conseguiti. Tali attività sono prive

di rischio e il tasso d’interesse maturato su di esse viene chiamato tasso privo

di rischio (riskless o riskfree rate). Il valore di tali attività risulta essere il valore

attuale dei flussi di cassa attesi, attualizzati al tasso privo di rischio. Generalmente, le attività prive di rischio sono i titoli di Stato, in quanto gli Stati hanno

il potere di stampare moneta per soddisfare qualsiasi tipo di obbligazione e

risolvere così eventuali difficoltà di adempimento. Tuttavia non tutti i titoli di

Stato sono privi di rischio: alcuni Paesi infatti sono risultati inadempienti verso le obbligazioni contratte.

L’attività più semplice da valutare è un’obbligazione che non paga cedole

(coupon), ma garantisce il pagamento di un valore nominale alla scadenza;

questa obbligazione viene definita un default-free zero coupon bond (obbligazione a capitalizzazione integrale, senza rischio di inadempienza). La Figura

2.1 rappresenta la sequenza temporale dei flussi di cassa relativi a questa obbligazione.

Il valore di tale obbligazione può essere espresso come valore attuale di un

solo flusso di cassa, attualizzato al tasso privo di rischio.

Valore di uno zero coupon bond =

Valore nominale del titolo

(1 + r)N

in cui r è il tasso privo di rischio e N la scadenza dello zero coupon bond. Dato

che il flusso di cassa su tale obbligazione è predeterminato, il valore dell’obbligazione dipende solo dal grado di rischiosità: in particolare, quando quest’ultimo aumenta, il valore dell’obbligazione diminuisce.

Consideriamo adesso una obbligazione “cuponata” (coupon bond) priva di

rischio caratterizzata da flussi di cassa fissi (cedole) che maturano a intervalli

regolari (solitamente ogni sei mesi) e un flusso di cassa finale (valore nominale) alla scadenza. È possibile osservare la sequenza temporale dei flussi associati a questa obbligazione nella Figura 2.2 (in cui C rappresenta la cedola per

ogni periodo ed N la scadenza di tale obbligazione).

Figura 2.1

Flussi di cassa di uno zero coupon bond di N anni

20

Capitolo 2

Figura 2.2

Flussi di cassa di un’obbligazione di N anni che paga cedole

In realtà è possibile considerare questa obbligazione come una serie di zero

coupon bond, ciascuno dei quali può essere valutato con il tasso di rischio

corrispondente al periodo in cui il flusso di cassa matura:

t=N

Valore di unobbligazione cuponata =

Valore nominale del titolo

+

∑ (1Cedola

+r )

(1 + r )

t=1

t

t

N

N

in cui rt è il tasso di interesse su uno zero coupon bond nel periodo t e l’obbligazione ha una vita complessiva di N periodi.

Intr

odurr

e l’incertezza nella valutazione

Introdurr

odurre

Nel valutare una qualunque attività si affrontano due tipi diversi di incertezza.

Il primo emerge nel caso di titoli come le obbligazioni, che promettono al loro

detentore il pagamento di flussi di denaro a certe scadenze future. Il rischio

che questi flussi non vengano pagati viene denominato rischio di inadempienza (default risk). Per un dato ammontare dei flussi di cassa, più alto è il

rischio di default, minore sarà il valore dell’obbligazione.

Il secondo tipo di rischio è più complicato. Quando si investe in titoli azionari, non si ha diritto a una serie di pagamenti prefissati, ma si ha diritto invece ai cosiddetti flussi di cassa residuali, cioè i flussi di cassa che “avanzano”

dopo che tutti gli altri portatori di interessi economici (creditori ecc.) sono

stati pagati. In tal caso, l’elemento d’incertezza è quale sarà l’ammontare dei

flussi di cassa residuali, rispetto alle attese. A differenza del rischio di default,

dove il rischio può avere solo una dimensione negativa (il pagamento di flussi

di cassa inferiori rispetto a quelli promessi), nel contesto degli investimenti

azionari il rischio può anche avere una dimensione positiva. I flussi di cassa

riconosciuti potranno essere sì inferiori alle attese, ma potranno anche essere

molto superiori. Per il momento indicheremo questo tipo di rischio come rischio azionario (equity risk) e ne analizzeremo, almeno in termini generali, gli

effetti sulla valutazione degli investimenti azionari.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

21

Come valutar

e un’attività

valutare

car

atterizzata da rischio di default

caratterizzata

In questo paragrafo analizzeremo anzitutto come misurare il rischio di default

e come rettificare di conseguenza il tasso d’interesse. Dopodiché, potremo esaminare la valutazione di attività con rischio di default.

Come calcolar

e il rischio di default

calcolare

er

ettificar

e di conseguenza il tasso d’inter

esse

rettificar

ettificare

d’interesse

Quando si valutano attività con flussi di cassa certi in cui però esiste un rischio

d’inadempienza, non è più corretto utilizzare come tasso di attualizzazione il

tasso privo di rischio. In questo caso il tasso di attualizzazione appropriato

sarà dato dal tasso privo di rischio più un congruo premio per il rischio di

inadempienza, denominato default spread (differenziale per il rischio di inadempienza). Una stima del default spread può essere ottenuta in due fasi.

Il primo passo è la stima del rischio di default dell’ente emittente. Questo è

ciò che le banche fanno abitualmente quando concedono prestiti a singoli individui o imprese. Gli investitori che comprano obbligazioni societarie possono contare, almeno in alcuni Paesi, sull’attività di agenzie di rating indipendenti, quali ad esempio Standard and Poor’s e Moody’s, che forniscono una

stima del rischio di default. Tale stima viene espressa attribuendo alle obbligazioni un giudizio sintetico di affidabilità, noto come rating.

La Tabella 2.1 sintetizza i rating utilizzati da Standard and Poor’s e Moody’s

per classificare le società statunitensi.

Sebbene anche le agenzie di rating commettano errori, il sistema di rating

permette agli investitori di risparmiare una parte significativa dei costi che

sarebbero necessari per stimare il rischio di default degli enti emittenti.

Il secondo passo è tradurre il rischio di default in termini di default spread.

Domanda e offerta di obbligazioni in ciascuna classe di rating determinano il

tasso d’interesse per quel rating. Le imprese con un rating più basso hanno un

maggior rischio di default e in generale dovranno pagare tassi d’interesse più

elevati sulle loro obbligazioni rispetto a imprese con un rating migliore (avranno

cioè un default spread più elevato). Lo spread stesso cambia nel tempo e tende ad aumentare nei periodi di recessione economica e a diminuire nei periodi

di ripresa, per tutte le classi di rating. La Figura 2.3 riassume i default spread

per le obbligazioni nelle diverse classi di rating (secondo la classificazione dell’agenzia S&P) al 31 dicembre 1999.

Per ottenere il tasso di interesse appropriato per un’obbligazione con un

certo rating, basta sommare al tasso privo di rischio il default spread corrispondente a quel rating. Per esempio, un’obbligazione con rating D avrà un

tasso d’interesse più alto del 10% rispetto al tasso privo di rischio.

22

Capitolo 2

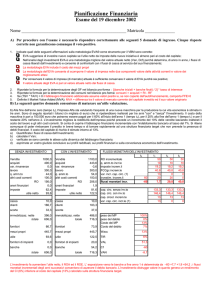

Tabella 2.1

Descrizione dei rating

Standard and Poor’s

Moody’s

AAA

Aaa

Elevatissima qualità, rischio molto limitato.

Aa

Alta qualità ma minore rispetto ad Aaa

in quanto il margine di protezione può essere non così ampio o perché potrebbero esserci altri elementi che incidono sulla rischiosità a lungo termine.

Obbligazioni di buona qualità, ma esposte

a rischi nel futuro.

AA

Il più alto rating sul debito assegnabile. La capacità

degli emittenti di onorare il debito è molto

elevata.

La capacità di rimborso è elevata e solo appena

inferiore al rating AAA.

A

Forte capacità di adempimento del debito.

L’emittente è però soggetto agli effetti negativi

di cambiamenti nelle condizioni finanziarie

ed economiche.

BBB Ha un’adeguata capacità di rimborso del debito,

ma è molto più soggetto agli effetti negativi

di condizioni finanziarie ed economiche avverse.

BB,B, Considerati prevalentemente speculativi,

CCC, BB i meno speculativi e CC i più speculativi.

CC

D

Inadempiente o con pagamenti in arretrato.

A

Baa

Né molto tutelato né scarsamente garantito;

normale capacità di pagamento.

Ba

B

Presenta caratteristiche speculative.

In generale non è un investimento consigliabile; la probabilità di rimborso è bassa.

Affidabilità molto scarsa e forse inadempiente.

Molto speculativo e spesso inadempiente.

Altamente speculativo e inadempiente.

Caa

Ca

C

(Fonte: Standard and Poor’s, www.standardandpoors.com, June 15, 2000, McGraw-Hill; Moody’s, www.moodys.com,

June 1, 2000, Moody’s Investor Services)

Come valutar

e le obbligazioni societarie

valutare

L’esempio più comune di un’attività che presenta solamente il rischio di default è rappresentato dalle obbligazioni societarie, dal momento che perfino le

più grandi e solide imprese sono soggette al rischio di inadempienza. Nella

valutazione delle obbligazioni societarie, si effettuano in genere due rettifiche

all’approccio utilizzato precedentemente per valutare un’obbligazione priva

di rischio.

Innanzitutto si attualizzano anche le cedole sull’obbligazione, anche se non

rappresentano più flussi di cassa certi ma solo promesse di pagamento.1

In secondo luogo, il tasso di attualizzazione utilizzato per un’obbligazione con rischio di default sarà più alto di quello utilizzato per un’obbligazio-

1

Un’obbligazione societaria con una cedola pari all’8% promette di pagare in ogni periodo l’8% del suo valore nominale, ma tale pagamento potrebbe essere più basso o non

verificarsi affatto se la società è in parte o del tutto inadempiente.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

Figura 2.3

23

Default spread e rating (Fonte: www.bondsonline.com, 7 luglio,

2000, Bonds Online Group, Inc.)

ne priva di rischio, e sarà tanto maggiore quanto più elevato è il rischio di

default:

Valore di unobbligazione

=

societaria cuponata

t=N

Valore nominale del titolo

+

∑ (1Cedola

+K )

(1 + K )

t=1

d

t

d

N

dove Kd è il tasso di interesse di mercato per un dato rischio di default.

Come valutar

e un’attività car

atterizzata

valutare

caratterizzata

da rischio azionario

Dopo aver valutato le attività con flussi di cassa certi e quelle con rischio di

default, esaminiamo ora le attività caratterizzate da rischio azionario (equity

risk). Iniziamo esaminando la stima dei flussi di cassa e la nozione di rischio

nel caso di investimenti con rischio azionario. Dopodiché potremo analizzare

la valutazione di queste attività.

24

Capitolo 2

Come stimar

e i flussi di cassa per un’attività

stimare

car

atterizzata da rischio azionario

caratterizzata

Diversamente dalle obbligazioni studiate finora in questo capitolo, i flussi di

cassa derivanti da attività cui è associato un rischio azionario non sono flussi

contrattualmente predeterminati. La valutazione si basa invece sui flussi attesi

da queste attività nell’arco della loro vita utile.

È necessario perciò considerare due questioni fondamentali: come misurare questi flussi di cassa e come stimare il loro livello atteso.

Per misurare i flussi di cassa di un’attività con rischio azionario, dobbiamo

metterci nella prospettiva dell’investitore azionario. Supponiamo che l’investitore azionario abbia preso in prestito parte dei fondi necessari per acquistare l’attività. Per tale investitore i flussi di cassa rilevanti saranno i flussi generati dall’attività che residuano dopo che sono stati detratti tutti i costi operativi, le imposte e gli oneri finanziari (interessi e quota principale). Tale flusso di

cassa viene denominato flusso di cassa disponibile per gli azionisti (Cash Flow to

Equity Investors). Un’altra definizione di flusso di cassa, più ampia, misura invece i flussi di cassa generati dall’attività operativa dell’impresa e disponibili

per remunerare o rimborsare tutti gli investitori, azionari e non. Tale flusso di

cassa, misurato al netto di costi operativi e imposte ma al lordo degli oneri

finanziari, è definito flusso di cassa disponibile per gli investitori (Cash Flow to

the Firm).

È importante notare che, dal momento che si tratta di un’attività rischiosa,

i flussi di cassa dipenderanno dai risultati, che potranno essere più o meno

positivi. Per stimare il flusso di cassa atteso, vanno pertanto considerati tutti i

risultati possibili in ciascun periodo, ponderandoli con le relative probabilità2

fino a giungere a un flusso di cassa atteso per quel periodo.

Come stimar

e il rischio azionario e r

ettificar

e

stimare

rettificar

ettificare

di conseguenza il tasso di attualizzazione

Nel caso di obbligazioni con rischio di default, abbiamo osservato che il tasso

di interesse deve essere rettificato per riflettere il rischio di default. Questo

tasso di interesse rettificato può essere considerato come il costo del debito

per l’impresa che prende a prestito il denaro. Anche nel caso di investimenti

con rischio azionario, bisogna operare una rettifica al tasso privo di rischio per

arrivare al tasso di attualizzazione. Tuttavia tale rettifica deve riflettere il rischio azionario piuttosto che il rischio di default. Inoltre, non essendovi più la

promessa del pagamento di un interesse, è più appropriato parlare di tasso di

attualizzazione rettificato piuttosto che di tasso d’interesse. Questo tasso di

attualizzazione rettificato è il costo del capitale netto (cost of equity).

2 Ogniqualvolta utilizziamo i flussi di cassa attesi, implicitamente stiamo assegnando delle probabilità a una serie di risultati possibili.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

25

Abbiamo detto in precedenza che un’impresa può essere vista come un’insieme di attività, finanziate in parte con debito e in parte con capitale netto . Il

costo complessivo del finanziamento è una media ponderata del costo del

debito e del costo del capitale netto, con i pesi che dipendono dall’ammontare

relativo di ciascuna forma di finanziamento. Questo costo viene indicato come

costo del capitale (cost of capital).

Il costo del capitale netto è il tasso appropriato per attualizzare i flussi di

cassa per gli azionisti, mentre il costo del capitale è il tasso appropriato per

attualizzare i flussi di cassa per tutti gli investitori.

Come valutar

e un’attività

valutare

car

atterizzata da rischio azionario

caratterizzata

e un orizzonte tempor

ale definito

temporale

La maggior parte dei beni acquistati dalle imprese hanno una vita utile definita, al termine della quale si presume che essi perdano la propria capacità produttiva, anche se potrebbero ancora avere un certo valore. Per meglio illustrare

questo concetto, supponiamo di comprare un palazzo e affittarne gli appartamenti per ottenere una rendita. L’immobile avrà una vita utile definita, diciamo dai trenta ai quarant’anni, al termine della quale lo si dovrà demolire e

costruirne uno nuovo, ma il terreno su cui sorge continuerà a conservare un

certo valore.

Tale immobile può essere valutato attualizzando i flussi di cassa da esso

attesi (al lordo del pagamento di oneri finanziari) al costo del finanziamento

impiegato per comprare l’immobile, vale a dire al costo del capitale. Andrà

inoltre attualizzato anche il valore residuo stimato che immobile e terreno

avranno al termine del periodo di vita utile. In sintesi, il valore di un’attività

con un orizzonte temporale definito può essere scritto come segue:

E(flusso di cassa Valore terminale

t=N

Valore di unattività

dellattivitàt )

dellattività

+

con un orizzonte =

t

(1 + Kc )

(1 + K c )N

temporale definito

t=1

∑

in cui Kc è il costo del capitale, ed E indica il valore atteso.

L’intera analisi può essere condotta dal punto di vista dell’unico investitore

azionario in questo immobile. In questo caso, i flussi di cassa rilevanti sono i

flussi di cassa al netto del pagamento degli oneri finanziari, e il tasso di attualizzazione appropriato diventa il costo del capitale netto. Il valore residuo alla

fine della vita utile dell’immobile sarà stimato al netto dell’ammontare necessario a estinguere ogni debito residuo. In questo modo, il valore dell’investimento azionario in un’attività con un orizzonte temporale prefissato di N anni

può essere calcolato nel seguente modo.

26

Capitolo 2

Valore terminale

E(flusso

di

cassa

disponibile

dellinvestimento

Valore del capitale

t=N

per lazionistat )

azionario

netto di unattività

=

+

t

con un orizzonte

(1 + Ke )

(1 + K e )N

t=1

temporale definito

∑

in cui Ke è il tasso di rendimento atteso dall’investitore azionario, data la rischiosità dei flussi di cassa, e il valore terminale dell’investimento azionario è

il valore del bene al netto del debito rimanente su di esso.

È possibile prolungare la vita utile dell’immobile investendo di più per la

sua manutenzione? Sì. Tuttavia, così facendo, la vita dell’immobile sarà più lunga, ma i flussi di cassa (per gli azionisti o tutti gli investitori) dovranno essere

ridotti3 in ciascun periodo dell’ammontare necessario per la manutenzione.

Come valutar

e un’attività

valutare

con un orizzonte tempor

ale infinito

temporale

Quando si valuta un’azienda piuttosto che un singolo bene, si ha spesso a che

fare con un orizzonte temporale infinito. Infatti, se in ogni periodo l’impresa

reinveste sufficienti somme di denaro in nuove attività, potrà continuare a

generare flussi di cassa all’infinito. In questo paragrafo, valuteremo attività

caratterizzate da un orizzonte temporale infinito e da flussi di cassa incerti.

Valutar

e l’impr

esa e valutar

e il capitale netto

alutare

l’impresa

valutare

Un’impresa può essere vista come l’insieme di investimenti già fatti, definiti

attività in essere (asset in place), e investimenti non ancora effettuati, cioè opportunità d’investimento (growth opportunity). Tali investimenti possono essere finanziati con capitale a titolo di prestito (debito) oppure con capitale di

rischio (capitale netto). La Figura 2.4 riassume questa descrizione dell’impresa sotto forma di stato patrimoniale.

Ma c’è una differenza fondamentale rispetto allo stato patrimoniale contabile: fra le attività vengono esplicitamente incluse le opportunità d’investimento.

In precedenza, nel valutare le attività caratterizzate da rischio azionario, ci

siamo imbattuti nei concetti di flussi di cassa per gli azionisti e flussi di cassa

per (tutti) gli investitori. Abbiamo visto che i flussi di cassa per gli azionisti

sono quei flussi che rimangono dopo il pagamento degli oneri finanziari e di

3

Una buona manutenzione dell’immobile può consentire di alzare gli affitti, il che potrebbe controbilanciare la riduzione dei flussi di cassa dovuta alle maggiori spese per la manutenzione.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

Figura 2.4

27

Stato patrimoniale in un’ottica finanziaria

tutte le spese, e dopo che i fabbisogni di reinvestimento sono stati soddisfatti.

Nel contesto della valutazione di un’impresa è possibile usare la stessa definizione per misurare i flussi di cassa disponibili ai suoi azionisti. Questi flussi,

attualizzati al costo del capitale netto, consentono di stimare il valore del capitale netto, come illustrato nella Figura 2.5.

È importante sottolineare di nuovo la coerenza nell’abbinamento dei flussi

di cassa con il tasso di attualizzazione, entrambi definiti dal punto di vista

dell’investitore azionario.

In un approccio alternativo, invece di valutare solo il capitale netto dell’impresa, possiamo valutare l’intera impresa nel suo insieme. Nel qual caso, i flussi

Figura 2.5

Valutazione del capitale netto

28

Capitolo 2

di cassa rilevanti sono i flussi di cassa disponibili per tutti gli investitori dell’impresa (azionari e non) e il tasso di attualizzazione appropriato è il costo

del capitale (poiché riflette sia il costo del capitale netto che il costo del debito). Il processo è illustrato nella Figura 2.6.

Va ancora una volta ribadita la coerenza nell’abbinamento dei flussi di cassa con il tasso di attualizzazione, entrambi definiti dal punto di vista di tutti gli

investitori, per riflettere il fatto che stiamo valutando l’intero investimento,

non solo la parte finanziata con capitale netto.

I dividendi e la valutazione

del capitale netto

Nel valutare l’investimento azionario in società quotate, si potrebbe sostenere

che gli unici flussi che gli azionisti ricevono da tali investimenti sono i dividendi distribuiti dalla società. Da ciò segue che il valore del capitale netto può

essere calcolato come il valore attuale dei dividendi attesi (Dividend Discount

Model, DDM):

t=∞

Valore del capitale netto (modello DDM) =

)

∑ E(dividendi

(1 + K )

t=1

e

t

t

Il meccanismo sembra simile a quello utilizzato nella determinazione del valore di un’obbligazione, con i dividendi al posto delle cedole e il costo del

capitale netto al posto del tasso d’interesse sull’obbligazione. Tuttavia, poiché

Figura 2.6

Valutazione dell’impresa

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

29

il capitale netto in una società quotata ha un orizzonte temporale infinito, non

si può ottenere una stima del valore da questa formula se non si introduce

un’ulteriore ipotesi.

Scenario di cr

escita stabile (e costante)

crescita

Una possibilità è ipotizzare che i dividendi, a cominciare da oggi, cresceranno

a un tasso costante per sempre. Così facendo, è possibile stimare il valore del

capitale netto utilizzando la formula per una rendita perpetua a rendimenti

crescenti. Il valore del capitale netto potrà essere così espresso:

E(dividendi prossimo periodo)

Valore del capitale netto

=

(modello DDM crescita stabile)

(Ke − g n )

Questo modello, chiamato il modello della crescita di Gordon (Gordon

Growth Model), è semplice ma presenta alcuni limiti, dal momento che permette di valutare solo imprese che distribuiscono dividendi, e solamente se ci

si aspetta che questi dividendi crescano per sempre a un tasso costante. Il

motivo per cui questa ipotesi è così restrittiva è che nessuna attività o flusso di

cassa di un’impresa può crescere per sempre a un ritmo più elevato rispetto al

tasso di crescita dell’economia, perché altrimenti tale impresa diventerebbe

l’economia stessa. Di conseguenza, il tasso di crescita costante da utilizzare

deve essere minore o tutt’al più uguale al tasso di crescita dell’economia. Nell’ambito di valutazioni effettuate in dollari americani, questo vuol dire un limite superiore al tasso di crescita costante nominale del 5-6% circa.4 Inoltre

tale limite assicura che il tasso di crescita utilizzato nel modello sia minore del

tasso di attualizzazione.

Scenario di cr

escita ele

vata

crescita

elevata

Cosa accade se bisogna valutare un’azione i cui dividendi stanno crescendo al

15% l’anno? La soluzione è semplice: si valuta tale azione come la somma di

due componenti. La prima è rappresentata dalla somma del valore attuale dei

dividendi attesi per ciascun periodo per cui si prevede che il tasso di crescita

degli stessi rimarrà più elevato del tasso di crescita dell’economia. La seconda

componente si basa sull’ipotesi che a un certo punto il tasso di crescita dei

dividendi raggiunga definitivamente un tasso di crescita stabile, così da poter

applicare il modello di crescita di Gordon e stimare il valore attuale di tutti i

dividendi da quel momento in poi.

Tale valore viene definito valore terminale: esso rappresenta il valore atteso

del titolo a un certo punto in futuro, quando si prevede che l’impresa entrerà

4

Negli anni Novanta il tasso di crescita nominale dell’economia statunitense è stato circa

il 5%, mentre quello dell’economia mondiale, in termini di dollari statunitensi nominali, è

stato circa il 6%.

30

Capitolo 2

in una fase di crescita stabile. Il valore attuale del valore terminale deve essere

aggiunto al valore attuale dei dividendi nella fase di crescita elevata per ottenere il valore corrente del titolo:

t=N

Valore del capitale

E(dividendi t ) Valore terminale N

netto (modello DDM =

+

(1 + K e )t

(1 + K e )N

a due fasi di crescita)

t=1

∑

in cui N indica il numero di anni di crescita elevata e il valore terminale si basa

sulla ipotesi di crescita stabile dopo l’anno N.

Valore terminaleN

=

E(dividendi N+1 )

(K e − g n )

Limiti dei modelli di attualizzazione dei dividendi

Tra i modelli basati sull’attualizzazione dei flussi di cassa, il primo a essere

utilizzato nella pratica è stato quello basato sull’attualizzazione dei dividendi

(Dividend Discount Model). Tale modello ha il merito di illustrare alcuni concetti chiave fondamentali per la valutazione, ma presenta notevoli limiti, in particolar modo se applicato a imprese operanti nel settore tecnologico. Contrariamente a quanto comunemente si pensi, il problema maggiore non è che spesso tali imprese non pagano dividendi, un fatto poco sorprendente visti gli elevati tassi di crescita e i sostanziosi fabbisogni di reinvestimento tipici di queste

imprese. Il problema è che esse non distribuiscono dividendi o distribuiscono

meno di quanto potrebbero anche quando dispongono dei flussi di cassa necessari.

La politica dei dividendi è fissata in maniera discrezionale dal management. In presenza di liquidità in eccedenza, il management può scegliere di

distribuire un dividendo, ma può anche preferire mantenerle all’interno dell’azienda oppure utilizzarle per riacquistare azioni proprie sul mercato (stock

buyback). Negli Stati Uniti l’opzione di riacquistare azioni proprie sta diventando sempre più popolare. La Figura 2.7 rappresenta l’andamento di dividendi e buybacks per le imprese statunitensi tra il 1989 e il 1998.

Vale la pena notare che, mentre l’ammontare totale di dividendi distribuiti

dalle imprese statunitensi è aumentato negli ultimi dieci anni a un tasso del

7,29% all’anno, i riacquisti di azioni proprie sono cresciuti del 16,53% all’anno. Inoltre, la percentuale di liquidità restituite agli azionisti sotto forma di

riacquisti di azioni proprie è passata dal 32% nel 1989 al 50% circa nel 1998.

Questo cambiamento è stato ancor più drastico nel settore tecnologico, come

evidenziano questi due dati:

1. Delle 1340 società classificate da Morningstar nel 1999 come “tecnologiche”

solo 74 distribuivano dividendi. Fra queste solo 15 avevano un tasso di di-

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

Figura 2.7

31

Riacquisti di azioni proprie e dividendi: dati aggregati

per le società statunitensi, nel periodo 1989-1998

(Fonte: Compustat Database, 1998)

videndo (dividend yield) superiore all’1%. Complessivamente, queste imprese nel 1999 hanno distribuito meno di 2 miliardi di dollari in dividendi.

2. Nello stesso anno, le imprese tecnologiche nel loro insieme hanno riacquistato azioni proprie per un ammontare pari a 21,2 miliardi di dollari, circa

dieci volte di più di quanto hanno distribuito in dividendi.

Utilizzare un modello di attualizzazione dei dividendi per valutare le imprese

operanti in ambito tecnologico conduce quindi a sottostimarne significativamente il valore.

Esempio applicativo 2.1

Come valutar

e un titolo tecnologico

valutare

con il modello di attualizzazione

dei dividendi: Hewlett P

ackar

d

Packar

ackard

Hewlett Packard (HP) ha riportato nel 1999 utili per azione (Earnings per Share, EPS) pari a $ 3,00 e ha distribuito $ 0,60 in dividendi. Supponiamo che gli

utili di HP cresceranno del 16% l’anno nei prossimi dieci anni e che durante

32

Capitolo 2

tale periodo il rapporto di distribuzione degli utili (dividend payout ratio, dividendi espressi come percentuale degli utili) rimanga al 20%. Supponiamo inoltre che il costo del capitale netto di HP (nello stesso periodo) sia del 10,40%.

La Tabella 2.2 sintetizza i dividendi per azione (Dividend per Share, DPS) attesi

nei prossimi dieci anni e il loro valore attuale.

Dopo il decimo anno, si prevede che gli utili di Hewlett Packard cresceranno del 6% l’anno e che il rapporto di distribuzione degli utili salirà al 60%,

mente il costo del capitale netto rimarrà del 10,40%. In questo modo è possibile stimare il valore alla fine del decimo anno (valore terminale):

Utili per azione attesi nell’undicesimo anno (EPS11) =

= EPS10 (1 + tasso di crescita nell’anno 11)

= $ 13,23 (1,06) = $ 14,03

Dividendi per azione attesi nell’undicesimo anno (DPS11) =

= EPS11 (rapporto di distribuzione degli utili11)

= $ 14,03 (0,60) = $ 8,42

Valore terminale = DPS11 /(costo del capitale netto11 – tasso di crescita11)

= $ 8,42/(0,104 – 0,06) = $ 191,30

Tabella 2.2

Valore attuale (VA) dei dividendi per azione attesi

Anno

EPS

DPS

VA dei DPS al tasso del 10,40%

1

$ 3,48

$ 0,70

$ 0,63

2

$ 4,04

$ 0,81

$ 0,66

3

$ 4,68

$ 0,94

$ 0,70

4

$ 5,43

$ 1,09

$ 0,73

5

$ 6,30

$ 1,26

$ 0,77

6

$ 7,31

$ 1,46

$ 0,81

7

$ 8,48

$ 1,70

$ 0,85

8

$ 9,84

$ 1,97

$ 0,89

9

$ 11,41

$ 2,28

$ 0,94

10

$ 13,23

$ 2,65

VA dei dividendi =

$ 0,98

$ 7,96

A questo punto, per ottenere il valore dell’azione HP secondo il modello di

attualizzazione dei dividendi basta sommare il valore terminale attualizzato al

valore attuale dei dividendi durante i primi dieci anni:

Valore per azione di HP = $ 7,96 + $ 191,30/1,10410 = $ 79,08

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

33

Dal momento che all’epoca di questa valutazione HP era quotata a 131 dollari per

azione, secondo il modello di attualizzazione dei dividendi HP era sopravvalutata.

ddmst.xls: questo spreadsheet disponibile sul nostro booksite consente di valutare un’azione che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato su

una ipotesi di crescita stabile (stable-growth DDM).

ddm2st.xls: questo spreadsheet disponibile sul nostro booksite consente di valutare

un’azione che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato

su una ipotesi di due fasi di crescita – un periodo di crescita elevata seguito da crescita

stabile per sempre (2-stage DDM).5

Una più ampia definizione

dei flussi di cassa per gli azionisti

Per risolvere il problema di come valutare imprese che distribuiscono sotto

forma di dividendi meno di quanto potrebbero, possiamo fare riferimento a

una nozione più ampia di flussi di cassa, i flussi di cassa disponibili per gli

azionisti (Free Cash Flow to Equity, FCFE), definiti come i flussi di cassa che

residuano al netto di costi operativi, interessi passivi, emissioni nette di debito

e fabbisogni di reinvestimento. In tale definizione, le “emissioni nette di debito”

includono la differenza fra i nuovi debiti contratti e il rimborso dei debiti esistenti.

Se tale differenza è positiva, i FCFE saranno più elevati. Sotto la voce “fabbisogni

di reinvestimento” rientra ogni investimento che la società deve fare in attività

a lungo termine (terreni, immobili, impianti, attività di ricerca e sviluppo) e a

breve termine (magazzino e crediti verso clienti) per generare crescita nel futuro:

Flussi di cassa disponibili per gli azionisti (FCFE) =

= Utile Netto – Fabbisogni di Reinvestimento

– (Rimborso Debiti – Nuovi Debiti Emessi)

I FCFE possono essere considerati una stima dei “dividendi potenziali”, cioè

di quanto l’impresa avrebbe potuto distribuire sotto forma di dividendi. Ad

esempio, nel 1998 i FCFE di Motorola potevano essere così calcolati:

FCFEMotorola = Utile Netto – Fabbisogni di Reinvestimento

– (Rimborso Debiti – Nuovi Debiti Emessi)

= $ 1614 milioni – $ 1876 milioni – (8 – 246 milioni)

= – $ 24 milioni

5

Sul nostro booksite è disponibile anche un modello di attualizzazione dei dividendi a tre

fasi di crescita (ddm3st.xls), cioè crescita elevata + transizione + crescita stabile (3-stage

DDM), nonché un modello generale (divginzu.xls) che può essere adoperato per valutare

un’impresa a una, due o tre fasi di crescita. [N.d.C.]

34

Capitolo 2

Motorola dunque nel 1998 non generò FCFE positivi. Eppure nello stesso anno

la società distribuì un dividendo, seppure piccolo. Tale dividendo, evidentemente, fu pagato utilizzando il saldo di cassa già esistente.

Una volta stimati i FCFE, il processo di determinazione del valore corrisponde a quello visto per il modello di attualizzazione dei dividendi. Per valutare il capitale netto di un’impresa per cui si prevede una crescita constante

all’infinito dei FCFE, viene utilizzata la consueta formula della rendita perpetua a rendimenti crescenti:

E(FCFE1 )

Valore del capitale netto

=

(modello FCFE crescita stabile)

(Ke + g n )

Tutte le considerazioni relative all’entità del tasso di crescita costante da utilizzare, discusse nel contesto del modello di attualizzazione dei dividendi, continuano a essere valide anche in quest’ambito.

Nel caso più generale, in cui i FCFE stiano crescendo a un tasso più elevato

rispetto al tasso di crescita dell’economia, il valore del capitale netto può essere determinato ancora una volta come somma di due componenti. La prima

è costituita dal valore attuale dei FCFE attesi durante la fase di crescita elevata,

mentre la seconda parte è costituita dal valore attuale del valore terminale del

capitale netto stimato in base all’ipotesi che, al termine della fase di crescita

elevata, l’impresa entrerà nella fase di crescita costante perpetua:

t=N

Valore del capitale netto

E(FCFEt ) Valore terminale N

(modello FCFE a due =

+

(1 + K e )t

(1 + K e )N

fasi di crescita)

t=1

∑

Con il modello basato sull’attualizzazione dei FCFE, si dispone della flessibilità necessaria per valutare il capitale netto di qualsiasi impresa quotata e, in

generale, di qualsiasi tipo di business.

Esempio applicativo 2.2

Valutar

e il capitale netto secondo il modello

alutare

dei flussi di cassa disponibili per gli azionisti

( FCFE Model): Hewlett P

ackar

d

Packar

ackard

Analizziamo di nuovo il caso di Hewlett Packard. Nell’esempio precedente

avevamo valutato HP secondo il modello di attualizzazione dei dividendi (DDM

Model), osservando però che HP forse non sta distribuendo sotto forma di

dividendi quanto potrebbe. Nel 1999 HP riportò un utile netto di 3491 milioni

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

35

di dollari, di cui reinvestì circa il 50%. Supponiamo che nei prossimi dieci anni

i fabbisogni di reinvestimento di HP continueranno a essere il 50% degli utili

(che cresceranno ogni anno del 16%) e le emissioni nette di debiti rappresenteranno il 10% dell’ammontare reinvestito. La Tabella 2.3 presenta i FCFE attesi durante questo periodo e il loro valore attuale (utilizzando sempre un costo del capitale netto pari al 10,40%).

Tabella 2.3

Anno

1

2

3

4

5

6

7

8

9

10

Valore attuale (VA) dei flussi di cassa disponibili

per gli azionisti (FCFE)

Utile

Netto

Ammontare

reinvestito

Debito

Netto Emesso

$ 4050

$ 2025

$ 202

$ 4697

$ 2349

$ 235

$ 5449

$ 2725

$ 272

$ 6321

$ 3160

$ 316

$ 7332

$ 3666

$ 367

$ 8505

$ 4253

$ 425

$ 9866

$ 4933

$ 493

$ 11.445

$ 5722

$ 572

$ 13.276

$ 6638

$ 664

$ 15.400

$ 7700

$ 770

VA dei FCFE durante la fase di crescita elevata

FCFE

VA dei FCFE

$ 2227

$ 2584

$ 2997

$ 3477

$ 4033

$ 4678

$ 5426

$ 6295

$ 7302

$ 8470

$ 2017

$ 2120

$ 2227

$ 2340

$ 2459

$ 2584

$ 2715

$ 2852

$ 2997

$ 3149

$ 25.461

È necessario notare che, poiché il nuovo debito contratto è superiore al rimborso di debiti esistenti, le emissioni nette di debito sono positive e vanno a

incrementare ogni anno i FCFE. Per stimare il valore terminale, supponiamo

che dal decimo anno in poi l’utile netto avrà un tasso di crescita annuo del 6%

all’infinito. Poiché una crescita più bassa richiede un minore fabbisogno di

reinvestimento, supponiamo che il tasso di reinvestimento dopo il decimo anno

sia il 40% dell’utile netto, mentre le emissioni nette di debiti rimarranno pari

al 10% dei reinvestimenti.

FCFE11 = Utile Netto 11 – Reinvestimenti 11 – Debito Netto Emesso 11

= $ 15.400 (1,06) – $ 15.400 (1,06) (0,40) – (–653) = $ 10.447 milioni

Valore terminale10 = FCFE11/(Ke – g) = $ 10.447/(0,104 – 0,06) = $ 237,441 miliardi

Il valore del capitale netto al tempo 0 può essere calcolato come la somma dei

valori attuali dei flussi di cassa disponibili per gli azionisti nei prossimi dieci

anni e il valore attuale del valore terminale alla fine del decimo anno:

Valore corrente dell’equity = $ 25,461 miliardi + $ 237,441/(1,104)10

= $ 113,742 miliardi

36

Capitolo 2

Sulla base del modello FCFE, il capitale netto di HP verrebbe valutato a 113,742

miliardi di dollari. Dividendo per il numero di azioni in circolazione (997,231

milioni), si ottiene il seguente valore per azione:

Valore per azione di HP = $ 113.742/997,231 = $ 114,06

Il valore per azione è dunque più alto di quello precedentemente ottenuto con

il modello DDM, pari a $ 79,08, ma è sempre inferiore al prezzo di mercato

dell’azione HP in quel momento ($ 131).

fcfest.xls: questo spreadsheet disponibile sul nostro booksite consente di valutare un’azione

che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato su una

ipotesi di crescita stabile (stable-growth FCFE Model).

fcfe2st.xls: questo spreadsheet disponibile sul nostro booksite consente di valutare un’azione che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato su

una ipotesi di due fasi di crescita – un periodo di crescita elevata seguito da crescita

stabile per sempre (2-stage FCFE Model).6

Dalla valutazione del capitale netto

alla valutazione dell’impr

esa

dell’impresa

nel suo complesso

In un’impresa non ci sono solo investitori a titolo di capitale di rischio (azionisti), ma anche investitori a titolo di capitale di debito (obbligazionisti e banche). Quando si compie una valutazione dell’azienda nel suo insieme, perciò,

bisogna considerare i flussi di cassa spettanti a tutti questi soggetti. Definiamo

flussi di cassa disponibili per gli investitori (Free Cash Flow to the Firm, FCFF) i

flussi di cassa al netto di costi operativi, imposte e fabbisogni di reinvestimento ma al lordo degli oneri finanziari (interessi passivi e emissioni nette di debito):

Flussi di cassa disponibili

per gi investitori (FCFF) = Reddito operativo al netto delle imposte

– Fabbisogni di reinvestimento

Le differenze fra FCFF e FCFE emergono chiaramente dal confronto delle rispettive definizioni. Nel misurare i FCFE, il punto di partenza è l’utile netto,

6 Sul nostro booksite è disponibile anche un modello di attualizzazione dei FCFE a tre fasi

di crescita (fcfe3st.xls). [N.d.C.]

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

37

che a sua volta è calcolato al netto di interessi passivi e imposte, mentre nel

misurare i FCFF si parte dal reddito operativo al netto d’imposta ma al lordo

degli interessi passivi. Un’altra differenza è che il FCFE è misurato al netto

delle emissioni nette di debito, mentre il FCFF è misurato al lordo.

Che cosa intende misurare esattamente il FCFF? Da un lato rappresenta i

flussi di cassa generati dalle attività dell’impresa al lordo dei costi di finanziamento, e di conseguenza si tratta di una misura dei flussi di cassa operativi.

Dall’altro rappresenta i flussi di cassa disponibili per soddisfare i fabbisogni

dei diversi investitori: vale a dire, per il rimborso della quota principale e il

pagamento degli interessi spettante ai creditori, e per la distribuzione di liquidità (sotto forma di dividendi o riacquisto di azioni) agli azionisti.

Una volta misurati i FCFF, il processo di determinazione del valore segue il

percorso già descritto in precedenza. Se si valuta un’impresa con FCFF che

crescono a un tasso costante per sempre, è possibile utilizzare la formula per

una rendita perpetua a rendimenti crescenti:

E(FCFF1 )

Valore dellimpresa

=

(modello FCFF crescita stabile)

(Kc − g n )

Esistono due differenze fondamentali tra il modello FCFF e il modello FCFE

utilizzato in precedenza per un’impresa in fase di crescita stabile. La prima,

come detto, è che si utilizzano due diverse definizioni di flussi di cassa. La

seconda è che nel modello FCFF questi flussi di cassa devono essere attualizzati al costo complessivo del finanziamento, vale a dire al costo del capitale,

mentre nel modello FCFE il tasso di attualizzazione appropriato è il costo del

(solo) capitale netto.

Per valutare imprese in cui i FCFF crescono a un tasso più elevato rispetto a

quello dell’economia, si può modificare questa equazione calcolando dapprima il valore attuale dei flussi di cassa attesi per tutto il periodo di crescita

elevata, e sommando poi a esso il valore attuale del valore terminale dell’impresa alla fine del periodo di crescita elevata (stimato in base all’ipotesi che, al

termine della fase di crescita elevata, l’impresa entrerà nella fase di crescita

costante perpetua):

t=N

Valore dellimpresa

E(FCFFt ) Valore terminale N

(modello FCFF a due =

+

(1 + K c )t

(1 + K c )N

fasi di crescita)

t=1

∑

38

Capitolo 2

Esempio applicativo 2.3

Come valutar

e un’attività che pr

esenta

valutare

presenta

un tasso di cr

escita stabile

crescita

Supponiamo adesso che Hewlett Packard sia interessata a vendere la divisione stampanti, che nel 1999 ha conseguito FCFF pari a 400 milioni di dollari,

con previsioni di crescita di lungo termine pari al 5% annuo, e il cui costo del

capitale è pari al 9%. Tale divisione può essere così valutata:

Valore della divisione = $ 400 (1,05)/(0,09 – 0,05) = $ 10,5 miliardi

Esempio applicativo 2.4

Come valutar

e un’impr

esa

valutare

un’impresa

dall’ele

vato potenziale di cr

escita

dall’elevato

crescita

Diebold è una società operante nel settore tecnologico, specializzata nel fornire software e altri servizi a imprese operanti nel campo dell’istruzione, della

sanità e dei servizi finanziari. Nel 1999, l’impresa ha conseguito FCFF pari a

100 milioni di dollari. Ipotizziamo che questi FCFF crescano a un tasso del

15% nei prossimi cinque anni e del 5% dal sesto anno in poi. Diebold ha un

costo del capitale dell’11%. Il suo valore come impresa può quindi essere stimato come mostrato nella Tabella 2.4:

Tabella 2.4

Valore di Diebold

Anno

FCFF attesi

1

2

3

4

5

$ 115,00

$ 132,25

$ 152,09

$ 174,90

$ 201,14

VA dei FCFF attesi

Valore terminale

$ 3519,88

VA dei FCFF attesi

$ 103,60

$ 107,34

$ 111,21

$ 115,21

$ 2208,24

$ 2645,60

Il valore terminale viene stimato utilizzando il FCFF atteso nel sesto anno, il

costo del capitale dell’11% e il tasso di crescita costante previsto pari al 5%:

Valore terminale = $ 201,14 (1,05)/(0,11 – 0,05) = $ 3519,88 milioni

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

39

Il valore terminale viene poi attualizzato per ottenere il valore corrente dell’impresa, pari a 2645,60 milioni di dollari.

È importante notare che questo non è il valore del capitale netto dell’impresa. Per arrivare a quest’ultimo valore, è necessario sottrarre dai 2646 milioni di dollari l’ammontare del debito dovuto dalla società. Alla fine del 1999

Diebold aveva un’esposizione debitoria di 138,25 milioni di dollari. Sottraendo questa cifra dal valore dell’impresa, si ottiene una stima del valore del capitale netto nell’impresa:

Valore del capitale netto di Diebold = $ 2646 – $ 138 = $ 2508 milioni

Dividendo per il numero di azioni in circolazione, si ottiene il valore per azione:

Valore per azione di Diebold = $ 2508 milioni/71,172 milioni = $ 37,17

All’epoca di questa analisi (luglio 2000), l’azione era scambiata a 29,625 dollari.

fcffst.xls: questo spreadsheet disponibile sul nostro booksite consente di valutare un’azione

che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato su una

ipotesi di crescita stabile (stable-growth FCFF Model).

fcff2st.xls:: questo spreadsheet disponibile sul nostro booksite consente di valutare un’azione che paga dividendi, utilizzando un modello di attualizzazione dei dividendi basato su

una ipotesi di due fasi di crescita – un periodo di crescita elevata seguito da crescita

stabile per sempre (2-stage FCFF Model).7

Come valutar

e i titoli tecnologici

valutare

Il valore di ogni attività è funzione dei flussi di cassa da essa generati, della

sua vita utile, della crescita attesa dei flussi di cassa e della rischiosità a essi

associata. Se il valore delle imprese tecnologiche dipende dagli stessi fattori,

che cosa le differenzia? Dal punto di vista concettuale, si può sostenere che la

differenza è minima. Tuttavia, dal punto di vista della stima degli input necessari alla valutazione, vi sono alcuni problemi che, sebbene non esclusivi delle

imprese tecnologiche, diventano più complessi nella valutazione di queste

imprese.

Questi problemi di stima riguardano tutti e quattro gli input alla base della

valutazione di ogni impresa – flussi di cassa, crescita, tassi di attualizzazione e

7

Sul nostro booksite è disponibile un modello di attualizzazione dei FCFF a tre fasi di

crescita (fcff3st.xls), cioè crescita elevata + transizione + crescita stabile (3-stage FCFF),

nonché un modello generale (fcffgen.xls) che consente di modificare i margini operativi

anno per anno. [N.d.C.]

40

Capitolo 2

vita utile. In questo paragrafo, li discuteremo brevemente. Approfondiremo

poi le problematiche relative a ciascun input in maggior dettaglio nei prossimi

quattro capitoli.

Stima dei FCFF

Come notato in precedenza, i FCFF sono misurati al netto sia delle imposte

che di tutti i fabbisogni di reinvestimento, ma al lordo di interessi passivi e

flussi di cassa associati al debito.

I FCFF possono essere misurati in due modi. Il primo consiste nel sommare

i flussi di cassa disponibili alle varie classi di investitori. Vale a dire, i flussi di

cassa per gli azionisti (sotto forma di dividendi o di riacquisto di azioni proprie) vengono sommati ai flussi di cassa per i detentori di debito (pagamenti

degli interessi al netto del beneficio fiscale, e emissioni nette di debito) per

arrivare alla misura dei flussi di cassa disponibili per tutti gli investitori. L’altro

approccio, che dovrebbe produrre risultati equivalenti, consiste nel sottrarre

dal reddito operativo al netto d’imposta i fabbisogni di reinvestimento:

EBIT8 (1 – Aliquota fiscale)

– (Spese in conto capitale – Ammortamento)

– Variazione nel Capitale circolante non-cash

= Flusso di Cassa disponibile per gli investitori (FCFF)

La differenza fra spese in conto capitale e ammortamenti (indicata come spese nette in conto capitale) e l’incremento del capitale circolante non-cash rappresentani i reinvestimenti effettuati dall’impresa per generare crescita nel

presente o nel futuro.

Un altro modo di presentare la stessa equazione consiste nel sommare spese

nette in conto capitale e variazione nel capitale circolante in una sola voce –

reinvestimenti – ed esprimerla come percentuale del reddito operativo al netto d’imposta. Tale percentuale viene indicata con il termine tasso di reinvestimento e consente di riscrivere il FCFF come:

FCFF = EBIT (1 – t) (1 – Tasso di reinvestimento)

È importante notare che il tasso di reinvestimento può superare il 100%9 se

l’impresa ha elevati fabbisogni di reinvestimento. Se questo si verifica, i flussi

di cassa disponibili per gli investitori (FCFF) saranno negativi, anche se il reddito operativo al netto d’imposta è positivo.

8

Earnings Before Interest and Taxes, cioè reddito operativo al lordo d’imposta. [N.d.C.].

In termini pratici, quest’impresa dovrà raccogliere dei capitali esterni sotto forma di debito o capitale di rischio (o entrambi), per copririre l’eccesso di reinvestimenti rispetto al

flusso di cassa operativo al netto d’imposta.

9

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

41

Qual è la peculiarità delle imprese tecnologiche in questo contesto? Innanzitutto alcune delle “vecchie” imprese e molte di quelle sorte negli ultimi anni

presentano un reddito operativo negativo, il che implica FCFF negativi. Anche

quelle imprese che hanno un reddito operativo positivo, hanno spesso FCFF

negativi, a causa di un elevato tasso di reinvestimento. Sebbene la presenza di

FCFF negativi, di per sé, non impedisce la valutazione di un’impresa, essa implica che la maggior parte del valore delle imprese tecnologiche deriva dai

flussi di cassa futuri e in particolar modo dal valore terminale. In secondo luogo, una problematica significativa è il trattamento contabile degli investimenti

e il modo in cui viene misurato a fini contabili il reddito operativo nelle imprese tecnologiche. La maggior parte degli investimenti per molte imprese tecnologiche sono gli investimenti in “ricerca e sviluppo”, che, secondo i principi

contabili statunitensi, vanno riportati nel conto economico come costo: questa pratica contabile comporta una distorsione nella misurazione sia del reddito operativo che del capitale investito.

Stima del tasso di cr

escita atteso

crescita

Il valore di un’impresa dipende dai FCFF futuri attesi, e quindi dai valori attesi

di reddito operativo e fabbisogni di reinvestimento. Perciò uno degli input più

rilevanti di ogni valutazione è il tasso di crescita atteso nel reddito operativo.

Per stimare tale tasso si può fare riferimento al tasso di crescita negli anni

passati o alle previsioni degli analisti finanziari, ma si può anche fare riferimento ai fondamentali da cui dipende la crescita: la crescita attesa nel reddito

operativo può infatti essere semplicemente rappresentata come prodotto fra il

tasso di reinvestimento (la quota del reddito operativo netto reinvestita per affrontare spese nette in conto capitale e variazioni del capitale circolante noncash) e la qualità di tali reinvestimenti, misurata dal tasso di redditività del capitale investito (Return on Capital, ROC). Per un’impresa con un ROC stabile e

sostenibile nel tempo, è possibile scrivere il tasso di crescita atteso nel reddito

operativo come:

Crescita attesaEBIT = Tasso di reinvestimento × ROC

in cui

Tasso di reinvestimento =

=

Spese in conto capitale − Ammortamento + ∆ Capitale circolante non-cash

EBIT(1 − Aliquota fiscale)

Entrambe le formule dovrebbero essere intese in termini prospettici, perciò il

ROC dovrebbe rappresentare la redditività attesa sugli investimenti futuri. Di

fatto, il ROC è spesso stimato sulla base delle attività in essere (asset in place),

utilizzando il valore contabile come misura del capitale investito in tali attivi-

42

Capitolo 2

tà. Vale a dire, si assume implicitamente che la stima contabile del ROC corrente sia una valida misura della “vera” redditività delle attività in essere e una

buona approssimazione della redditività attesa sugli investimenti futuri.

Tuttavia esistono varie ragioni per cui questo approccio spesso non va bene

per aziende attive nel settore tecnologico. In primo luogo, il trattamento contabile delle spese di ricerca e sviluppo (negli Stati Uniti) come costi operativi

piuttosto che come spese in conto capitale crea delle distorsioni nella misurazione del tasso di reinvestimento e del ROC. In secondo luogo, la formula che

lega la crescita al tasso di reinvestimento e al ROC deve essere rettificata nel

caso di imprese che riportano perdite operative (come ad esempio Amazon o

Ariba) o imprese per cui si prevede che il ROC cambierà significativamente

nel tempo. Dato che la maggior parte delle imprese tecnologiche presentano

almeno una di queste due caratteristiche, bisogna elaborare delle varianti che

consentano di stimare il tasso di crescita atteso in questo tipo di imprese.

Stima del tasso di attualizzazione

I FCFF attesi devono essere attualizzati a un tasso che rifletta il costo del finanziamento delle attività che li generano. Il costo del capitale è una misura

del costo composito delle fonti di finanziamento che riflette sia il costo del

capitale di debito che il costo del capitale di rischio, nonché il loro peso relativo nella struttura finanziaria:

Costo del capitale = KCapitale netto (Capitale netto/(Debito + Capitale netto))

+ KDebito (Debito/(Debito + Capitale netto))

in cui il costo del capitale netto (KCapitale netto) rappresenta il tasso di rendimento richiesto dagli azionisti della società, mentre il costo del debito (KDebito)

rappresenta il costo corrente di prendere fondi a prestito, al netto dei benefici

fiscali. I pesi di ciascuna fonte di finanziamento devono essere basati sui rispettivi valori di mercato.

La definizione del costo di capitale non è diversa per le imprese tecnologiche, che però sono caratterizzate da tre peculiarità. La prima è che molte imprese tecnologiche sono finanziate quasi esclusivamente con capitale netto, il

che implica un costo del capitale molto simile al costo del capitale netto. Anche quando non ricorrono al capitale netto, tali aziende tendono a emettere

strumenti ibridi, come le obbligazioni convertibili, che presentano caratteristiche sia di titoli di debito che di titoli azionari.10 La seconda peculiarità e che

per le imprese tecnologiche i parametri che entrano nel calcolo del costo del

capitale (costo del capitale netto, costo del debito e pesi di ciascuna compo10 Le imprese start up attive nel settore tecnologico rappresentano le eccezioni a questa

regola, in quanto sono spesso finanziate in modo significativo con debito bancario e strumenti ibridi.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

43

nente) tendono a cambiare significativamente nel tempo, via via che l’impresa

si ingrandisce e diventa più stabile. Di conseguenza il costo del capitale sarà

diverso di anno in anno. La terza peculiarità è che la stima del costo del capitale netto e del costo del debito, che dipende in parte da dati storici, può essere più complessa nel caso di imprese tecnologiche perché esse spesso hanno

alle spalle una storia breve e caratterizzata da continui cambiamenti.

La vita utile di un’attività

Le società quotate non hanno orizzonti temporali definiti. Dato che non è

possibile stimare all’infinito i flussi di cassa, per rendere operativo il modello

di valutazione si deve scegliere un numero di anni per i quali effettuare previsioni puntuali dei flussi di cassa e stimare poi un valore terminale che rifletta

tutti i flussi di cassa per gli anni successivi. Esistono diversi approcci per calcolare questo valore terminale, incluso l’utilizzo di multipli. L’approccio più coerente con il modello basato sull’attualizzazione dei flussi di cassa è quello in

cui si suppone che, da un certo punto in poi, i flussi di cassa aumenteranno a

un tasso costante per sempre, nel qual caso il valore terminale può essere stimato come segue:

Valore terminalen = FCFFn+1/(Costo del Capitalen+1 – gn)

in cui il costo del capitale e il tasso di crescita siano “sostenibili” all’infinito.

Questo requisito consente di porre dei limiti di ragionevolezza sui valori utilizzabili. Poiché nessuna impresa può crescere all’infinito a un tasso più elevato rispetto all’economia in cui opera, il tasso di crescita costante (stable growth

rate) non può essere superiore al tasso di crescita totale dell’economia. Allo

stesso modo, è ragionevole presumere che imprese caratterizzate da crescita

stabile presentino un livello di rischiosità medio.

Ogni valutazione basata sul metodo DCF presuppone dunque due decisioni relative alla fase di crescita stabile: i) stabilire quando l’impresa oggetto della valutazione entrerà nella fase di crescita stabile, se non vi è già; ii) stabilire

che tipo di caratteristiche avrà durante la fase di crescita stabile, in termini di

tasso di redditività del capitale e di costo del capitale. Quando si prendono in

esame le imprese di tipo “tecnologico”, queste due decisioni sono particolarmente complesse e risultano cruciali ai fini dei risultati della valutazione.

Inoltre, per le imprese tecnologiche, esiste una concreta possibilità che non

durino abbastanza a lungo da raggiungere la fase di crescita stabile. In tali

casi, il valore terminale da utilizzare nel modello DCF sarà il valore di liquidazione delle attività della società, piuttosto che il valore dell’impresa in avviamento.

44

Capitolo 2

F acendo il punto

La valutazione di qualunque impresa può essere ottenuta in due stadi. Il primo passo è determinare quanto durerà il periodo di crescita elevata, quanto

elevato sarà il tasso di crescita durante tale periodo e quale sarà l’ammontare

dei flussi di cassa. Il secondo passo consiste nella stima del valore terminale.

Dopodiché, si calcolerà e sommerà il valore attuale di tutti i flussi di cassa

stimati, compreso il valore terminale, ottenendo così una stima del valore complessivo dell’impresa. La Figura 2.8 riassume il processo di valutazione e gli

input necessari secondo il modello di valutazione basato sull’attualizzazione

dei flussi di cassa (DCF Valuation Model).

Riepilogo

Il valore di un’attività è il valore attuale dei flussi di cassa da essa attesi. Questo semplice principio può essere utilizzato per valutare qualsiasi tipo di attività, con flussi di cassa certi (privi di rischio) o incerti. Il flusso di cassa generato da un’attività può essere misurato al lordo di oneri finanziari e flussi di

cassa associati al debito (nel qual caso viene definito flusso di cassa disponibile

per gli investitori) oppure al netto degli stessi (flusso di cassa per gli investitori

azionari). Nel primo caso il tasso di attualizzazione appropriato è il costo del

capitale, nel secondo è il costo del capitale netto .

A differenza di quanto accade per singole attività, la vita utile di un’impresa non è limitata nel tempo. Di conseguenza, per valutare un’impresa è necessario stimarne i flussi di cassa attesi all’infinito. Essendo ciò impossibile, in

pratica si effettuano previsioni puntuali dei flussi attesi solo per un certo periodo (cosiddetto forecast horizon) e si stima poi il valore atteso dell’impresa al

termine dello stesso. Tale valore viene denominato valore terminale e può rappresentare una vasta porzione del valore complessivo dell’impresa. In sintesi,

quindi, il valore di un’impresa è funzione di quattro variabili: i flussi di cassa

derivanti dalle attività in essere, la crescita attesa di questi flussi, la lunghezza

del periodo nel quale l’impresa può sostenere una crescita elevata e il costo

del capitale. Nei prossimi capitoli, considereremo ciascuno di questi input con

particolare attenzione alle problematiche relative alle imprese operanti nel

settore tecnologico.

Il metodo di valutazione DCF: l’attualizzazione dei flussi di cassa

Modello di valutazione basato sull’attualizzazione dei FCFF (DCF Valuation Model)

45

Figura 2.8