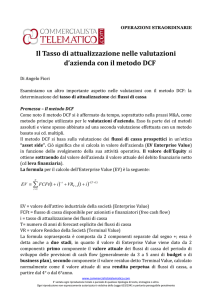

IL METODO FINANZIARIO

(D.C.F. - Discounted Cash Flow)

Introduzione

• Il metodo finanziario tende a determinare il valore di un’azienda

attraverso la somma dei flussi di cassa prospettici della stessa,

attualizzati mediante un apposito tasso

• L’utilizzo dei flussi di cassa rispetto ai redditi consente di eliminare le

distorsioni create dalla contabilità, per effetto dei costi e dei ricavi non

monetari (ammortamenti, accantonamenti, svalutazioni, ratei, risconti,

ecc..)

• Il procedimento di attualizzazione consente di tenere conto del valore

finanziario del tempo e del rischio

• L’orizzonte temporale di stima è di solito compreso tra i 5 e i 10 anni

• I risultati possono essere assai variabili, dipendendo non solo dalla

stima dei flussi di cassa ma anche – e soprattutto – dalla scelta del

tasso di attualizzazione

• Il DCF può essere condotto sia con approccio unlevered (più

utilizzato) che con approccio levered

Corso di Finanza Aziendale - CLEA

Gli steps

1. Il piano economico-finanziario

determinazione dei flussi di cassa

2. La

determinazione

attualizzazione

del

e

tasso

3. La determinazione del Valore Terminale

Corso di Finanza Aziendale - CLEA

la

di

La formula di riferimento unlevered

n

Ft

TV

+

− PFN

W = ∑

t

n

t =1 (1 + WACC) (1 + WACC)

Ove:

W = Valore economico

Ft = Flussi finanziari unlevered per ciascuno degli n anni considerati nel piano;

TV = Valore residuo (Terminal Value)

WACC = Tasso di attualizzazione o costo medio ponderato del capitale;

PFN = Posizione Finanziaria Netta alla data di riferimento della valutazione

Corso di Finanza Aziendale - CLEA

La formula di riferimento levered

n FEt

TV

+

W = ∑

t

n

(

1

)

(

1

)

+

+

r

r

e

e

t =1

Ove:

W = Valore economico

FEt = Flussi finanziari levered per ciascuno degli n anni considerati nel piano;

TV = Valore residuo (Terminal Value)

re = Tasso di attualizzazione o costo del capitale proprio;

Corso di Finanza Aziendale - CLEA

1. Il piano economico e finanziario e la determinazione

dei flussi di cassa

UNLEVERED

LEVERED

Fatturato

- Costi della produzione

= Risultato Operativo (EBIT)

- Imposte pagate per cassa sull’EBIT

+ Ammortamenti

+ Accantonamenti

= Flusso di cassa della gestione corrente

Variazioni di capitale circolante netto

Variazioni di capitale fisso (investimenti)

= Flusso di cassa operativo (Free Cash Flow)

Oneri / proventi finanziari

Accensione / rimborsi di finanziamenti

= Flusso di cassa per l’azionista (Free cash Flow to Equity)

Corso di Finanza Aziendale - CLEA

2. La determinazione del tasso di attualizzazione

WACC = re

D

E

+ rd (1 − T )

D+E

D+E

Ove:

re = costo del capitale proprio

E = patrimonio netto (Equity)

D = indebitamento netto (Debt)

rd = costo dell’indebitamento

T = aliquota fiscale sulle imposte dirette

Corso di Finanza Aziendale - CLEA

2.1 Il costo del capitale proprio

Formula del C.A.P.M.:

re = r f + ( rm − r f ) β

Ove:

re = costo del capitale proprio

rf = rendimento di titoli a rischio nullo

rm – rf = premio per il rischio aziendale (E.R.P.)

β = coefficiente di rischiosità sistematica non diversificabile β =

Corso di Finanza Aziendale - CLEA

σim

2

σm

3. La determinazione del Valore Terminale

Metodo della crescita perpetua

TV =

Fn

WACC - g

Metodo dei multipli di uscita

TV = A * M

Ove:

Fn = Flusso del periodo n

WACC = Tasso di attualizzazione

g = Tasso di crescita perpetua

NB: se levered WACC = re e F = FE

EV/SALESn (vendite)

EV/EBITDAn (margine operativo lordo)

EV/EBITn (risultato operativo)

P/En (utile netto)

Corso di Finanza Aziendale - CLEA

4. Conclusioni

• Cautela nella predisposizione del piano economico

finanziario e coerenza tra il passato e il futuro (start – up)

• Accurata determinazione del tasso di attualizzazione, del

beta e del peso a regime della componente finanziaria

• Coerenza con la determinazione del TV; esso dovrebbe

partire dal flusso ennesimo ove l’azienda è in equilibrio

(abbracciare l’intero ciclo economico)

• Concordanza tra flussi e tassi: nominali o reali

Corso di Finanza Aziendale - CLEA