Pianificazione Finanziaria

Esame del 19 dicembre 2002

Nome _________________________________________________ Matricola ______________

A) Per procedere con l’esame è necessario rispondere correttamente alle seguenti 5 domande di ingresso. Cinque risposte

corrette non garantiscono comunque il voto positivo.

1.

Indicate quali delle seguenti affermazioni sulla metodologia EVA® come strumento per il VBM sono corrette:

EVA suggerisce di investire nuovo capitale se l’utile netto da imposte della nuova iniziativa è almeno pari al costo del capitale;

Nell’analisi degli investimenti EVA è una metodologia migliore del valore attuale netto (Van, Dcf) perché determina, di anno in anno, i flussi di

cassa liberati dall’investimento e consente di confrontarli con i flussi di cassa al servizio del suo finanziamento;

La metodologia EVA include il costo dei mezzi propri

La metodologia dell’EVA consente di scomporre il valore di impresa nelle due componenti valore delle attività correnti e valore dei

miglioramenti attesi

Per conservare il valore di impresa (di mercato) attuale è sufficiente conservare il valore di EVA purché sia positivo;

Il valore attuale degli EVA è pari al valore attuale netto dei flussi di cassa.

2.

3.

4.

5.

Riportate la formula per la determinazione degli OF nel bilancio pro-forma : [(banche iniziali + banche finali) / 2] * tasso di interesse

Riportate la formula per la determinazione dei consumi nel bilancio pro-forma: consumi = acquisti + RI - RF

Se (TSV * TA/V) > 0 il fabbisogno finanziario addizionale assume valori positivi e, se non coperto dall'autofinanziamento, comporta FFE>0

Definite il Market Value Added (MVA): MVA = differenza tra il valore di mercato corrente del capitale investito ed il suo valore originario

B) Le seguenti quattro domande consentono di maturare un'utile valutazione.

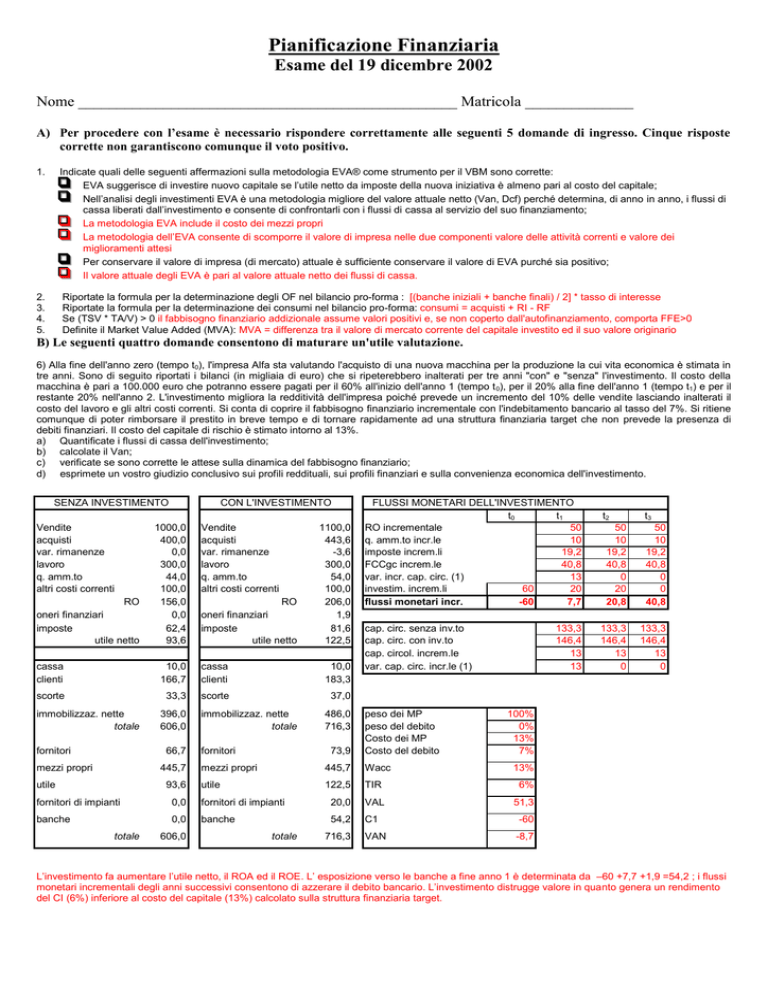

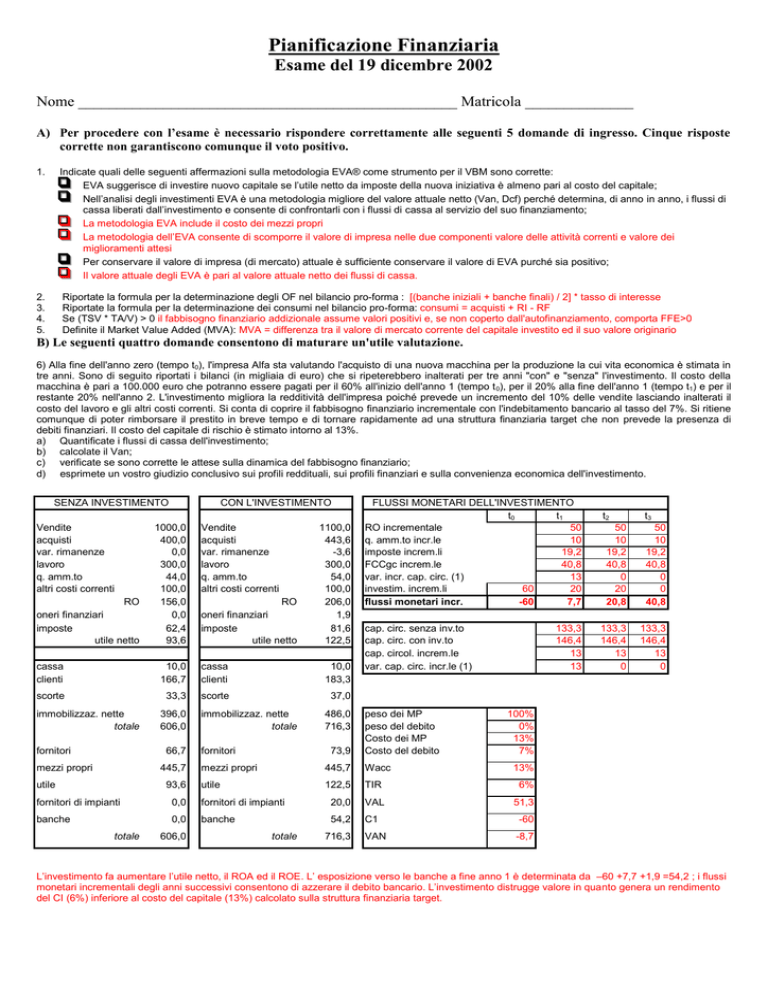

6) Alla fine dell'anno zero (tempo t0), l'impresa Alfa sta valutando l'acquisto di una nuova macchina per la produzione la cui vita economica è stimata in

tre anni. Sono di seguito riportati i bilanci (in migliaia di euro) che si ripeterebbero inalterati per tre anni "con" e "senza" l'investimento. Il costo della

macchina è pari a 100.000 euro che potranno essere pagati per il 60% all'inizio dell'anno 1 (tempo t 0), per il 20% alla fine dell'anno 1 (tempo t1) e per il

restante 20% nell'anno 2. L'investimento migliora la redditività dell'impresa poiché prevede un incremento del 10% delle vendite lasciando inalterati il

costo del lavoro e gli altri costi correnti. Si conta di coprire il fabbisogno finanziario incrementale con l'indebitamento bancario al tasso del 7%. Si ritiene

comunque di poter rimborsare il prestito in breve tempo e di tornare rapidamente ad una struttura finanziaria target che non prevede la presenza di

debiti finanziari. Il costo del capitale di rischio è stimato intorno al 13%.

a) Quantificate i flussi di cassa dell'investimento;

b) calcolate il Van;

c) verificate se sono corrette le attese sulla dinamica del fabbisogno finanziario;

d) esprimete un vostro giudizio conclusivo sui profili reddituali, sui profili finanziari e sulla convenienza economica dell'investimento.

SENZA INVESTIMENTO

Vendite

acquisti

var. rimanenze

lavoro

q. amm.to

altri costi correnti

RO

oneri finanziari

imposte

utile netto

CON L'INVESTIMENTO

1000,0

400,0

0,0

300,0

44,0

100,0

156,0

0,0

62,4

93,6

Vendite

acquisti

var. rimanenze

lavoro

q. amm.to

altri costi correnti

RO

oneri finanziari

imposte

utile netto

1100,0

443,6

-3,6

300,0

54,0

100,0

206,0

1,9

81,6

122,5

cassa

clienti

10,0

166,7

cassa

clienti

10,0

183,3

scorte

33,3

scorte

37,0

immobilizzaz. nette

totale

fornitori

396,0

606,0

66,7

mezzi propri

445,7

utile

93,6

fornitori di impianti

banche

totale

immobilizzaz. nette

totale

fornitori

73,9

cap. circ. senza inv.to

cap. circ. con inv.to

cap. circol. increm.le

var. cap. circ. incr.le (1)

peso dei MP

peso del debito

Costo dei MP

Costo del debito

133,3

146,4

13

13

445,7

Wacc

utile

122,5

TIR

6%

20,0

VAL

51,3

54,2

C1

-60

VAN

-8,7

fornitori di impianti

0,0

banche

totale

716,3

t2

t3

50

10

19,2

40,8

0

20

20,8

50

10

19,2

40,8

0

0

40,8

133,3

146,4

13

0

133,3

146,4

13

0

100%

0%

13%

7%

mezzi propri

0,0

606,0

486,0

716,3

FLUSSI MONETARI DELL'INVESTIMENTO

t0

t1

RO incrementale

50

q. amm.to incr.le

10

imposte increm.li

19,2

FCCgc increm.le

40,8

var. incr. cap. circ. (1)

13

investim. increm.li

60

20

flussi monetari incr.

-60

7,7

13%

L’investimento fa aumentare l’utile netto, il ROA ed il ROE. L’ esposizione verso le banche a fine anno 1 è determinata da –60 +7,7 +1,9 =54,2 ; i flussi

monetari incrementali degli anni successivi consentono di azzerare il debito bancario. L’investimento distrugge valore in quanto genera un rendimento

del CI (6%) inferiore al costo del capitale (13%) calcolato sulla struttura finanziaria target.

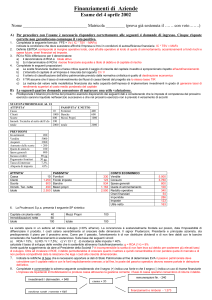

7) Commentate la seguente ipotesi di piano di sviluppo:

(nel retro del foglio).

Parametri

del piano

di sviluppo

VARIABILI

ANNO ZERO

Fatturato

Debiti finanziari

Mezzi propri

CI netto

Intensità di capitale

Tasso di svil. vendite

d

NMP/MP

Nuovi

parametri

del piano e

impatto su D/MP

D/MP a fine eserc.

200

50

50

100

0,5

15%

ROI

di cui : RO/V

V/CI

i = OF/D

D/MP iniziale

t = incid. imposte

d = pay out ratio

NMP/MP

Sviluppo sostenibile g:

Svil. programmato del CI

Grado di squilibrio

11,4%

6,0%

1,90

5,0%

1,00

40,0%

0%

0%

1,15

12,7%

21,1%

-8,4%

11,4%

6,0%

1,90

5,0%

1,00

40,0%

-62,83993%

0%

11,4%

6,0%

1,90

5,0%

1,00

40,0%

0,0%

8,14846%

11,4%

6,0%

1,90

5,0%

1,00

40,0%

0%

8,1%

21,1%

21,1%

0,0%

21,1%

21,1%

0,0%

21,0%

21,1%

0,0%

.

Spiegate, inoltre, come si potrebbe eliminare lo squilibrio e spiegate, anche, perché il capitale investito cresce in percentuale più del fatturato.

il piano di sviluppo del fatturato (15%) non è finanziariamente sostenibile infatti il fabbisogno finanziario lordo cresce del 21,1% a fronte di una crescita

dei mezzi propri per effetto della gestione del 12,7%. A fronte di tale squilibrio il debito cresce più dei mezzi propri sicchè il rapporto di indebitamento

sale a 1,15. Lo squilibrio potrebbe essere eliminato con un aumento dei MP in ragione del 8,1%. In alternativa, si dovrebbe agire sui fattori che

consentono di innalzare il ROI. La crescita % del CI > crescita % V è spiegata dall'aumento dell'intensità di capitale da 0,50 a 0,53 (reciproco di 1,90).

E, (riservato ai super-bravi), quantificate il FFE sapendo che il margine di autofinanziamento sulle vendite è pari a 3,17%.

200 (0,70 * 0,15 - 0,0317) = 14,66 in cui 0,70 è l'intensità di capitale incrementale data da (121,1 - 100) / (230 - 200).

8) r = A (1,7)

B (16,7)

A : spread negativo

C (16,7)

EVA =

A (-310)

B : spread positivo

B (56)

C (140)

C : spread positivo e più capitale investito

9) Quali delle seguenti affermazioni sono sbagliate ?

Il costo dei mezzi propri è sempre inferiore al costo del debito

Il costo dei mezzi propri, come gli oneri finanziari, è deducibile dalle imposte sui redditi (Irpeg), ma non dall’Irap.

Il costo dei mezzi propri può solo essere stimato, essendo un costo-opportunità piuttosto che un costo effettivo

Il costo dei mezzi propri è legato al rapporto di indebitamento

Minore è la remunerazione dei titoli di Stato (es.: BTP), maggiore è il costo dei propri

Il costo dei mezzi propri esprime il rendimento minimo richiesto dagli azionisti in funzione del rischio/rendimento di impresa e serve quindi per

scontare i flussi di cassa di impresa (free cash flow) nelle valutazioni finanziarie.